Какой налог платится с продажи дома и земельного участка?

Содержание:

- Процедура оплаты

- Отражение дохода в декларации по УСН с учетом стоимости затрат по приобретению нежилого помещения

- Период владения помещением

- Налоговый вычет при покупке земельного участка

- Налог на доходы с аренды жилья можно оплатить до 15 июля следующего года

- Сумма налога

- Отвечает юрист консалтинговой группы «Дивиус» Юрий Афанасьев:

- Что изменяется с 1.01.2016 года – какой налог берется с продажи дома

- От близкого родственника или члена семьи

- Обмануть не получится

- Если доли квартиры находились в собственности разное время

Процедура оплаты

Процедуру уплаты налога с реализации квартиры продающая сторона должна пройти самостоятельно. Заключая сделку купли-продажи, продавец жилья должен соблюсти налогообложение и уплатить сбор, в противном случае в будущем незаконное умышленное избежание налога повлечет за собой ряд проблем.

Нормативно-правовая база налога в деталях освещена во второй части Налогового кодекса нашей страны. Суть состоит в следующем: продажа недвижимого жилого объекта — это получение денежных средств конкретного физического лица, облагаемых налогом.

Субъект налогообложения (физическое лицо) или налоговый резидент, пребывавший на территории государства на протяжении 6 месяцев и более, уплачивает пошлину при продаже квартиры.

При реализации квартиры у продающей стороны возникает доход, за который необходимо уплатить налог и подать налоговую декларацию. За исключение берутся случаи законного освобождения от налогообложения. Граждане пенсионного возраста также должны уплачивать пошлину с продажи жилища, льготы в данном случае отсутствуют.

Налоговый период

Продолжительность отчетного периода по НДФЛ составляет 12 месяцев, по окончании которых продавец обязан предоставить в фискальный орган письменное заявление налогоплательщика о полученных доходах с учетом возможных скидок. К декларации необходимо приложить пакет документов, а затем уплатить налог на финансовую прибыль в государственный бюджет.

Способы

Чтобы уплатить подоходный налог от реализации жилья, необходимо не только внести причитающуюся сумму в казну государства, но и собрать перечень бумаг для предоставления их в налоговый орган по месту жительства. Установленный законодательством срок проведения отчетности соблюдается в строгом порядке.

Декларация подается лично. В случае невозможности персональной явки, представить отчет о доходах может законный представитель налогоплательщика, имеющий право действовать от его лица на основании доверенности.

Отчетный документ можно отправить заказным письмом, при этом наличие списка вложенной в него документации, обязательно.

Список документов

После реализации квартиры необходимо в обязательном порядке сдать декларацию 3-НДФЛ, которая и является самым важным документом для уплаты налога. Заполнять документ можно не только от руки на бланке, но и в электронно-цифровой форме. Для этого необходимо зайти на официальный веб-ресурс налоговой службы и воспользоваться специальной программой.

Помимо отчетного документа, продавец должен написать заявление на предоставление имущественного вычета.

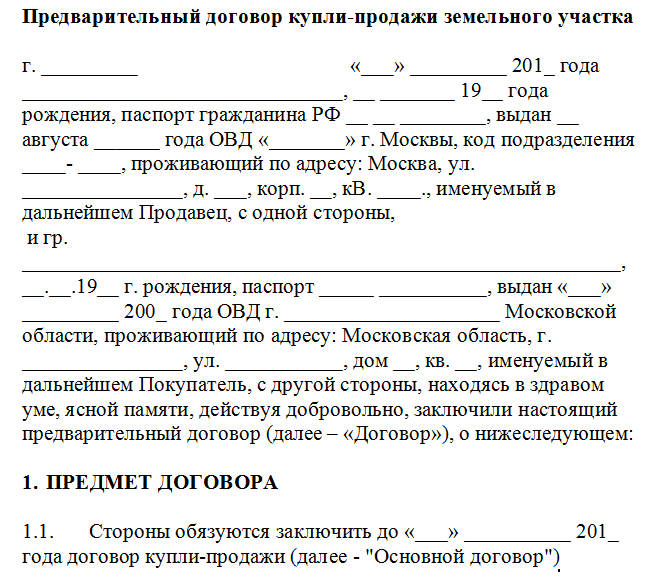

Образец заявления на получение имущественного налогового вычета

Чтобы снизить доходы на расходы, связанные с приобретение жилья, к декларации необходимо приложить копии определенных документов, а именно:

- договор купли-продажи жилища, подтверждающий, что продавец является собственником продаваемой недвижимости;

- документация из банковской структуры, подтверждающая уплату процентов по кредиту, выписки об остатке долга и другие документы, свидетельствующие о расходах;

- документальное подтверждение затрат при покупке продаваемого жилья: письменное и нотариально заверенное подтверждение факта передачи средств за квартиру от покупателя продавцу, выписка из банка о перечислении определенной денежной суммы на счет продающей стороны и прочее;

- другая документация о затратах.

Куда обращаться?

Налоговая декларация по форме 3-НДФЛ подается в налоговый орган по месту жительства. Ее необходимо предоставить до конца апреля в году, который следует за годом реализации жилья.

Уплата налога в государственный бюджет осуществляется до середины июля.

Порядок действий

Процедура внесения налогового сбора в госбюджет состоит из нескольких шагов:

- предоставление отчета о доходах (подача декларации);

- обработка документа сотрудниками налогового органа;

- итоговые расчетные операции по определению налога к уплате (за основу берутся данные из декларации);

- внесение платежа в любом отделении банка, через платежный терминал или с помощью электронного сервиса оплаты.

Чтобы налоговики правильно рассчитали подоходный налог, а уплаченная сумма своевременно поступила в казну государства, важно уделить особое внимание сбору документов, список которых был представлен выше

Отражение дохода в декларации по УСН с учетом стоимости затрат по приобретению нежилого помещения

По мнению контролирующих органов при продаже недвижимого имущества физическим лицом, имеющим также статус ИП и находящемуся на УСН не имеет значения:

- вид предпринимательской деятельности, указанных при регистрации;

- статус покупателя: указан он в договоре купли-продажи как ИП или как физическое лицо;

- факт использования в деятельности, облагаемой УСН, имущества непосредственно перед продажей.

(напр., письма от 20.01.2014 № 03-11-11/1390, от 07.10.2013 № 03-11-11/41798, от 01.07.2013 № 03-11-11/24963, от 27.05.2013 № 03-11-11/19097, от 29.04.2013 № 03-11-11/15091, от 25.04.2013 № 03-11-11/14514, от 21.01.2013 № 03-11-11/15, от 07.05.2013 № АС-3-3/1626@ и др.).

В других разъяснениях (напр., от 09.09.2020 № 03-11-11/79032, от 19.12.2017 № 03-11-11/84868, от 15.03.2012 № 03-11-11/83 и др.) контролирующие органы указывают, что для учета дохода от продажи объекта недвижимости по УСН должны выполняться следующие условия:

- при регистрации предпринимателя в ЕГРИП указаны виды экономической деятельности, связанные с продажей недвижимости;

- недвижимое имущество использовалось в предпринимательской деятельности.

Полагаем, что если индивидуальный предприниматель подаст декларацию по УСН с отражением дохода от продажи помещения, соответствующая декларация должна быть принята и доход отнесен на УСН.

В части расходов: порядок определения расходов при применении УСН с объектом налогообложения доходы, уменьшенные на величину расходов, определен в статье 346.16 НК РФ.

Подпункт 1 п. 1 ст. 346.16 НК РФ предусматривает право налогоплательщика при определении объекта налогообложения уменьшить полученные доходы на расходы на приобретение основных средств (с учетом положений пунктов 3 и 4 ст. 346.16 НК РФ).

Подпунктом 4 п. 2 ст. 346.17 НК РФ предусмотрено, что расходы на приобретение основных средств отражаются в последнее число отчетного (налогового) периода в размере уплаченных сумм. При этом указанные расходы учитываются только по основным средствам, используемым при осуществлении предпринимательской деятельности.

В пункте 3 ст. 346.16 НК РФ указано, что в случае реализации (передачи) приобретенных основных средств до истечения трех лет с момента учета расходов на их приобретение в составе расходов в соответствии с настоящей главой (в отношении основных средств и нематериальных активов со сроком полезного использования свыше 15 лет – до истечения 10 лет с момента их приобретения (сооружения, изготовления, создания самим налогоплательщиком) налогоплательщик обязан пересчитать налоговую базу за весь период пользования такими основными средствами и нематериальными активами с момента их учета в составе расходов на приобретение (сооружение, изготовление, достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение, а также создание самим налогоплательщиком) до даты реализации (передачи) с учетом положений главы 25 НК РФ и уплатить дополнительную сумму налога и пени.

Как мы понимаем, индивидуальный предприниматель не признавал расходы на приобретение здания в целях налогообложения в порядке, предусмотренном в п. 3 ст. 346.16 НК РФ, а значит производить пересчет за прошлые налоговые периоды не требуется.

Однако вопрос о возможности учета расходов в периоде продажи помещения остается открытым, поскольку порядок учета расходов Налоговым кодексом РФ в такой ситуации несколько иной (расходы на приобретение основных средств в период применения УСН принимаются налогоплательщиком с момента ввода этих основных средств в эксплуатацию в течение определенного периода в зависимости от срока полезного использования (подп. 1 п. 3 ст. 346.16 НК РФ).

Порядок действий в рассматриваемом случае можно подчерпнуть из писем Минфина России от 12.04.2010 № 03-11-06/2/58 или № 03-11-11/164 от 06.06.2013.

Однако считаем, что порядок действий, предложенный Минфином, неоправданно громоздкий, вариант с составлением дополнительного «вороха» документы (уточненных деклараций и т.п.) вряд ли можно признать в такой ситуации оправданным.

Период владения помещением

В 2016 году в действующем законодательстве произошли изменения. Они коснулись людей, которые стали владельцами недвижимости в этом году. Они не смогут ближайшие 5 лет реализовать помещение и избежать уплаты налогов. Если дом был куплен до 2016 года, срок всё ещё составляет 3 года. Это значит, что потребность во внесении денежных средств в бюджет при продаже помещения сохраняется, если человек владел им в течение этого периода.

Однако существуют исключения. Они касаются процедуры наследования и дарения. Если человек обзавелся недвижимостью на основании одного из этих договоров, он может не вносить налог.

Аналогичное правило действует в отношении пожизненной ренты и выполнения процедуры приватизации. На стоимость помещение и размер налога оказывает влияние и кадастровая оценка. Если реализуется дом, который находился в собственности продавца менее положенного срока, потребуется подготовить и подать декларацию. Ее необходимо направить в налоговую инспекцию. Дополнительно потребуется предоставить заявление и список подготовленной документации. Если человек не произведет своевременную уплату налогов, ему грозит штраф. Размер денежного взыскания составляет 5% от суммы, которую лицо было обязано внести в бюджет. Санкции применяются каждый месяц.

Налоговый вычет при покупке земельного участка

Земельные участки приобретаются в собственность в двух случаях:

- Для строительства жилья.

- Чтобы иметь в собственности землю, на которой уже построен купленный жилой дом.

Получить налоговый вычет при покупке участка можно только с условием, что на этой земле будет возведено жилое помещение. Значит, статус этого земельного участка будет звучать так: «Для индивидуального жилищного строительства». Никакая другая земля (для садоводства, для сельскохозяйственного производства, для строительства объектов торговли и так далее) не дает права на имущественный вычет при покупке участка.

Кроме того, сам факт приобретения земельного участка для постройки дома еще не дает права его владельцу на имущественный вычет. Получит он это право только после того, как построит жилье и станет официально его собственником. Такое требование закона установлено для того, чтобы исключить случаи мошенничества со стороны граждан.

Пример 1. Суслов В. П. приобрел земельный участок для постройки жилья. А потом его семейные обстоятельства изменились, и он решил переделать уже начатый дом под магазин и сдавать его в аренду. Кроме других неприятностей (за нецелевое использование участка, например) Владимир Петрович также получит отказ в получении налогового вычета при покупке земельного участка.

С 1 января 2014 года сумма имущественного вычета при покупке жилья и земельного участка под жилье ограничена 2 миллионами рублей, то есть, гражданин может получить возврат налога на доходы максимально 260 000 рублей (2 000 000 * 0,13 = 260 000). Причем, налоговым законодательством не ограничивается количество объектов, по которым производится возврат.

Пример 2. Земляникин И.С. приобрел в 2014 году небольшую квартиру за 800 000 рублей. Обратившись в 2020 году в налоговую службу, он получил на свой банковский счет 104 000 рублей (800 000 * 0,13 = 104 000). На следующий год Иван Семенович купил земельный участок за один миллион рублей и построил новый дом, который ему обошелся в общей сложности в 3 миллиона рублей. Вся сумма затрат на приобретение участка и строительство дома составила 4 000 000 рублей (1 000 000 + 3 000 000).

Земляникин решил получить вычет за покупку земельного участка. Оформив свидетельство на право собственности на дом и земельный участок, Иван Семенович собрал документы и подал заявление на возврат налога. Сумма, на которую он может претендовать, равна 156 000 рублей (1 200 000 * 0,13), так как из полагающихся ему 2 миллионов он уже 800 тысяч использовал при покупке квартиры.

В налоговом законодательстве есть четкое ограничение по поводу средств, за счет которых приобретается земельный участок под жилье. Эти средства могут иметь только два источника:

- собственные накопления покупателя;

- банковский кредит.

Имущественный налоговый вычет не предоставляется, если для покупки земли использовались денежные средства государственных программ (материнский капитал, жилищные сертификаты для военных или выпускников детских домов и другое) или работодателя. Но если налогоплательщик докажет, что часть покупки он оплатил собственными деньгами или банковским кредитом, то он сможет получить налоговый вычет при покупке участка. Не получит вычет гражданин, купивший участок у близких родственников (родителей, детей, братьев сестер).

В общую сумму затрат на приобретение земельного участка и строящегося на нем жилого дома можно включать:

- затраты на изготовление проекта и расчет сметы по строительству дома;

- стоимость отделочных и строительных материалов;

- затраты на приобретение объекта в начальной стадии строительства, расположенного на данном участке;

- стоимость работ по строительству и отделке объекта;

- затраты на подключение всех коммуникаций (электричество, газ, вода, канализация).

Налог на доходы с аренды жилья можно оплатить до 15 июля следующего года

Сумма нашему экономному герою наверняка покажется немаленькой. Что ж, ему стоит утешиться тем, что оформил он квартиру в собственность до начала нынешнего года. А тем, кто стал обладателем жилья только теперь, придётся хуже. В отношении них действует статья 217.1 НК РФ. Она предусматривает трёхлетнее ожидание для безналоговой продажи, лишь когда квартира досталась по наследству или в дар от близкого родственника, в результате приватизации или по договору ренты с иждивением. А в остальных случаях предписывается ожидать целых пять лет.

Налог на имущество оплачиваем до 1 декабря следующего за расчётным года

Статья 406 НК РФ предусматривает налоговую ставку на квартиры физических лиц в 0,1%. Правда, — говорит адвокат Олег Сухов, — в статье 408 НК РФ прописаны понижающие коэффициенты на каждый год пятилетнего переходного периода, в течение которого вводится новая схема налогообложения. К 2019 году он завершится, и тогда, если цена на квартиру к тому времени не изменится, за неё ежегодно придётся отдавать около 6 тысяч рублей. Вроде бы не слишком существенная цифра, сравнительно с величиной дохода с аренды, однако всё же в десять раз выше прежнего налога, исчислявшегося по инвентаризационной стоимости. По данным сайта http://exporealty.ru/, ранее за почти такую же квартиру налог составлял весьма символические 500 рублей.

Добрый день,С 1 января 2019 года вступили в силу поправки в п. 17.1 ст. 217 НК РФ, внесенные Федеральным законом от 27.11.2018 N 425-ФЗ, согласно которым, освобождаются от уплаты НДФЛ при продаже жилых домов, квартир, комнат, включая приватизированные жилые помещения, садовых домов или доли (долей) в них, а также транспортных средств, бывшие ИП, которые использовали это имущество в своей предпринимательской деятельности. Основное условие для неуплаты НДФЛ — соблюдение минимального предельного срока владения физическим лицом данным имуществом — три или пять лет (Письма МФ РФ от 17.03.2020 N 03-04-07/20343, от 26.03.2019 N 03-04-07/20169, ФНС РФ от 11.04.2019 N БС-4-11/6802@). Минимальным сроком владения жилой недвижимостью для освобождения от уплаты НДФЛ, является три года, если жилая недвижимость получена по наследству, договору дарения или куплена до 01.01.2016. Пять лет – во всех остальных случаях. В этом случае, физическое лицо вправе не предоставлять в налоговую инспекцию по месту своей регистрации декларацию по форме 3-НДФЛ (п. 4 ст. 229 НК РФ).

Если я продам это помещение в следующем году после закрытия ИП, нужно ли мне будет платить 6% от продажи, или это уже будет продажа как частного лица и платить налог не нужно, т.к. помещение в собственности более 5-ти лет?

При продаже физическим лицом нежилой (коммерческой) недвижимости, используемой в предпринимательской деятельности, после прекращения регистрации физического лица в качестве ИП, данная льгота не действует. В этом случае, НДФЛ по ставке 13% облагается весь доход от продажи. При этом, не имеет значения, сколько времени прошло с момента утраты статуса ИП, какой режим применялся в период ведения предпринимательской деятельности. Не играет роли и срок владения имуществом. Никакие имущественные вычеты в этом случае не предоставляются.Таким образом, доходы, полученные от продажи нежилой (коммерческой) недвижимости, используемой в предпринимательской деятельности, после прекращения регистрации физического лица в качестве ИП, подлежат включению в налоговую базу по НДФЛ по ставке 13% (п. 1 ст. 224 НК РФ). Данное положение применялось и ранее, что подтверждается многочисленными Письмами МФ РФ от 23.04.2013 N 03-04-05/14060, от 15.03.2013 N 03-04-05/9-233, от 09.06.2012 N 03-04-05/3-716, от 07.03.2012 N 03-04-05/3-273, от 19.09.2011 N 03-04-05/3-673.Согласно ст. 228 НК РФ физическому лицу следует самостоятельно исчислить и уплатить сумму НДФЛ, а также представить в налоговый орган по месту учета декларацию по форме 3-НДФЛ не позднее 30 апреля года, следующего за истекшим налоговым периодом (п. 1 ст. 229 НК РФ, Письмо МФ РФ от 23.03.2012 N 03-04-05/8-365).

Сдача физлицом своего жилья в аренду признаётся предпринимательской деятельностью только тогда, когда владелец недвижимости официально зарегистрирован как ИП, и если при этом и сдача квартиры в аренду и продажа недвижимости указаны при регистрации в качестве видов деятельности.

Сумма налога

Продавая земельный участок до истечения минимального срока владения, нужно знать, что расчет налога происходит с предоставлением на выбор налогоплательщика:

- Расходный вычет. Уменьшив доходы от продажи на ту сумму расходов, которые были затрачены на приобретение этой земли, как объекта недвижимости. Сюда же относятся расходы по процентам по кредиту, взятому на покупку земли, а также услуги риэлтора. Обязательным условием является документальное доказательство понесенных затрат. Таким правом можно воспользоваться только резидентам РФ.

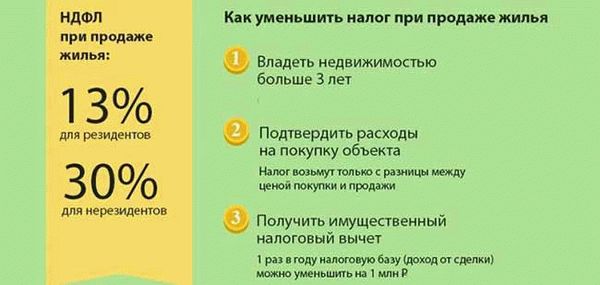

- Имущественный вычет. Размер его составляет 1 млн. рублей. Используется, не превышая эту сумму в одном налоговом периоде. Это означает, что продать в одном календарном году можно несколько наделов, которыми владели и оформлены были в собственность меньше 3 лет. Но вычет будет предоставлен не более миллиона рублей. Остальная сумма будет подлежать налогообложению по ставке в 13 % для резидентов (30 % для нерезидентов).

Доход, который был получен при продаже земли, исчисляется следующим образом:

- уточняется сумма, переданная продавцу покупателем, указанная в договоре сделки;

- эта сумма уменьшается на документально подтвержденные расходы на приобретение объекта, который продан в результате этой сделки или величину имущественного вычета.

Пример расчета НДФЛ. Участок был приобретен Ивановым И.М. в 2019 году за 1,2 млн.рублей. В 2020 году он продает его за 1,5 млн.рублей. Налог можно рассчитать двумя способами и выбрать наиболее выгодный на свое усмотрение:

- С применением имущественного вычета налогооблагаемая база будет равна 1,5 млн. – 1 млн. = 500 тыс. рублей. НДФЛ = 500 тыс. руб. × 13% = 65 тыс. руб. (Этот вариант применим, когда покупатель не может предоставить документы, доказывающие покупку участка и подтвердить понесенные на это расходы.)

- Очевидно, что выгодным вариантом будет уменьшение налогооблагаемой базы на сумму расходов: 1,5 млн. – 1,2 млн. = 300 тыс. рублей. НДФЛ = 300 тыс.рублей × 13% = 39 тыс. рублей.

Если для приобретения этого участка гражданин Иванов И.М. брал кредит в банке, то к подтвержденным расходам можно прибавить проценты, которые он выплатил кредитному учреждению. Доказать их можно по справке, взятой в банке. Таким образом, налоговая база станет еще меньше на размер уплаченных процентов.

Можно ли занизить стоимость при продажи земельного участка для налоговой?

Отдельно следует сказать про случай, когда земельный участок был продан ниже кадастровой стоимости, чтобы уйти от налогообложения. В новой редакции Налогового кодекса определяются положения, когда продается любой недвижимый объект, к которым относится и земельный участок, приобретенный после наступления 2016 года.

Если земельный участок продан ниже кадастровой стоимости, то для них применяется сравнение с кадастровой оценкой на начало года, когда переход прав собственности на него зарегистрирован. В случае, когда сумма дохода от продажи окажется ниже стоимости по кадастру, то для расчета налогооблагаемой базы применяется коэффициент 0,7.

Например:

1. Гражданин Марков М. М. вступил в наследство на земельный участок в 2019 году и в этом же периоде продал его за 300 тыс. рублей. Его кадастровая стоимость значительно выше и оценена в 1500 тыс. рублей.

Базой для исчисления налога будет 1,5 млн. руб. × 0,7 = 1 050 000. рублей. Если применить имущественный вычет, то уменьшим ее на 1 млн. рублей и останется 50 тыс. рублей.

НДФЛ = 50 000 × 13% = 6500 рублей.

2. В случае, когда кадастровая стоимость этого участка оказалась меньше полутора миллионов рублей, то уменьшив ее на коэффициент 0,7, получили бы итог менее 1 млн.рублей. После имущественного вычета облагаемого НДФЛ дохода нет. Значит, гражданин Марков М.М. в результате облагаемого дохода не получил и освобожден от налога.

1,3 млн. руб. × 0,7 = 910 тыс. рублей — 1 млн. рублей = 0 (не платится налог)

При продаже участка, находящегося в долевой собственности нескольких лиц, существуют особенности:

- при продаже долей по одному договору сделки применяется имущественный вычет один раз, т.е. на всю стоимость объекта недвижимости в размере 1 млн. рублей (например, участок находится в совместной собственности у двух лиц в равных долях и продается по одному договору, тогда вычет будет предоставлен каждому по 500 тыс. рублей);

- при продаже долей по разным договорам у каждого собственника возникает право воспользоваться имущественным вычетом относительно своей доли (по каждому договору вычет составит 1 млн. рублей).

Отвечает юрист консалтинговой группы «Дивиус» Юрий Афанасьев:

Необходимо отметить, что, по общим правилам, освобождение от НДФЛ доходов, полученных от продажи недвижимости, приобретенной после 1 января 2016, применяется, если срок нахождения имущества в собственности составляет пять лет и более. Новые правила применяются в отношении той недвижимости, которая была приобретена в собственность физическим лицом после 1 января 2016 года. На ту недвижимость, которая была приобретена до 01.01.2016 года, распространяется трехгодичный срок.

Существует два способа уменьшить налогооблагаемую базу. Первый воспользоваться имущественным налоговым вычетом в 1 млн рублей, уменьшить налогооблагаемую базу на сумму произведенных затрат на приобретение этой недвижимости. В данном конкретном случае платить налог не придется, доход в 8,5 млн равен затратам на приобретение данной недвижимости в мае 2016 года. Кроме того, кадастровая стоимость в данном случае в расчет не берется, так как продажная цена более 70% от кадастровой стоимости. Неработающие могут воспользоваться указанным вычетом.

Что изменяется с 1.01.2016 года – какой налог берется с продажи дома

- Закон существенно меняет ситуацию с налогообложением и налоговыми вычетами.

- Период владения недвижимостью увеличивают с 3 до 5 лет. В исключение попадут только получение жилья по наследству или договору дарения от близких родственников, приватизация и получение недвижимости по договору ренты, для которых останется прежний срок – 3 года.

- Налог от стоимости жилья, если его заявленная цена существенно ниже рыночной, будет теперь рассчитывать согласно кадастровой стоимости умноженной на 0,7 — делается это для того, чтобы уменьшить числа тех, кто старается обойти законодательство.

Пример:

От близкого родственника или члена семьи

Близкие родственники

- родители и их дети;

- бабушки и дедушки (очень часто возникает вопрос: является ли бабушка близким родственником? Да, является. Также к ним относятся дедушки и внуки. Что касается прабабушек и прадедушек — конечно, они являются кровной родней для своих правнуков, но близкими не считаются);

- сестры и братья (имеющие общих родителей или имеющие общего отца или мать);

- также близкий родственник по закону — усыновитель и усыновленный, поскольку отношения между ними такие же, как у родителей и детей.

Члены одной семьи

- супруги

- родители и дети (усыновители и усыновленные)

Признание членом семьи в семейном праве.

Обмануть не получится

Обсуждая налог при покупке квартиры в 2021 году для физических лиц стоит сказать о том, что власти позаботились о том, чтобы собственники не пытались обмануть государство, то есть они занялись исключением лазеек, которые позволяют избежать уплаты соответствующих сборов в случае ранней продажи квартиры.

Сегодня представители Минфина разработали норму, в соответствии с которой НДФЛ в любом ситуации рассчитывается только от суммы, которая равна 70 % кадастровой стоимости жилья. Кадастровая цена недвижимости фиксируется в единой базе, которая была создана для расчёта налога.

Занизить цену квартиры ниже планки, указанной в кадастре, не получается. И регионы имеют право ужесточать данную позицию, поднимая планку кадастра 70 % до 90 %, тем самым не давая жителям освободиться от уплаты налога и пополняя свой бюджет.

Минфин пересматривает налоги

Обсуждая налог с продажи квартиры в 2021 году в собственности менее 3 лет нельзя игнорировать новости от Министерства финансов, которые недавно были размещены на портале государственной информации о новых законопроектах.

На обсуждение вынесен новый проект, который предусматривает некоторые изменения налога, вжимающегося при условии продажи недвижимости. Основной целью нововведений является торможение россиян от приобретения квартиры в качестве инвестиции или увеличения налога с подобных вложений.

Речь идёт о том, чтобы освободить некоторые категории населения от уплаты налога на продажу недвижимости при условии, если человек продает только одно собственное (это ключевое слово) жильё – жилой дом, участок или квартиру.

В данной ситуации предлагается не платить 13 % (как в классическом варианте). Правило о том, что не платить налог можно при реализации квартиры стоимостью менее 1 миллиона руб. или находящейся во владении более трёх лет, продолжает действовать.

В случае принятия нового законопроекта собственникам не придётся платить налоги даже в том случае, если они будут продавать и покупать новые квартиры каждый день, хотя, конечно, подобная ситуация не выглядит реальной.

В обратной ситуации налогообложение стоит кардинально поменять. Соответственно, если человек продает не единственную квартиру или дом, то ему придётся платить налог в размере классических 13 % от дохода. Более того, здесь соблюдаются правила, что налог взимается в том случае, если недвижимость стоит больше 5 миллионов руб. и находится во владениях россиянина менее трёх лет. На первый взгляд кажется, что ничего не меняется, но это не так и если закон всё-таки будет принят, то разбираться в его нюансах придётся довольно долго.

Сегодня есть точный ответ на вопрос о том, нужно ли платить налог с продажи квартиры, если покупаешь другую. Нужно. Однако власти обсуждают, что регионы получат право самостоятельно решать, какой будет налоговая политика в их «частных владениях». Таким образом, субъекты смогут ужесточить условия налогообложения, или увеличить срок, в течение которого имущество должно будет находиться в собственности.

Для справки! Сегодня для многих субъектов страны основным источником наполнения местного бюджета является НДФЛ – налог, который оплачивается с дохода, поэтому риск того, что региональные власти не будут стесняться увеличивать налоги, довольно высок. Однако закон ещё не принят.

В качестве вывода можно сказать о том, что при проверке единственной недвижимости, находящейся в собственности, не будет учитываться покупка, которая совершенна в течении 90 дней до продажи объекта, по которому будет исчисляться налог. За дополнительными изменениями стоит следить в прессе.

А льготы есть?

Отдельного внимания заслуживает новый закон для пенсионеров о налоге с продажи квартиры в 2021 году. Особенные льготы для данной группы граждан не предусматриваются, то есть пенсионеры будут платить столько же, сколько и другие граждане. Однако они могут рассчитывать на льготы, которые предоставляются представителями местного муниципалитета.

Льготы могут состоять в снижении размера налоговой ставки путём оформления вычета. Здесь уровень налогового вычета играет важную роль в том случае, если продается жильё в каком-либо не крупном городе.

Иногда можно рассчитывать и на полное освобождение от уплаты налога. Однако пока налог с продажи квартиры для пенсионеров уплачивается в соответствии с правилами действующего законодательства Российской Федерации.

Если доли квартиры находились в собственности разное время

На практике достаточно часто возникает ситуация, в которой у физического лица — собственника жилья (или другого имущества) одна доля находится в собственности больше или меньше времени, чем другая (другие) доля (части), а жилье (квартира) реализуется целиком.

В Письме от 13 января 2015 г. № 03-04-05/69528 Минфин России рассмотрел аналогичную ситуацию и разъяснил следующее: статьей 235 Гражданского кодекса РФ установлено, что изменение состава собственников, в том числе переход имущества к одному из участников общей долевой собственности, не влечет для этого лица прекращения права собственности на указанное имущество. При этом на основании статьи 131 ГК изменение состава собственников имущества предусматривает государственную регистрацию такого изменения.

В связи с этим моментом возникновения права собственности у участника общей долевой собственности на недвижимое имущество (квартиру) является не дата повторного получения свидетельства о праве собственности на имущество в связи с изменением состава собственников квартиры и размера их долей, а момент первоначальной государственной регистрации права собственности на данную квартиру.

Примечание: согласно пункту НК РФ (в редакции, действовавшей ) не подлежали обложению НДФЛ доходы, получаемые физическими лицами, являющимися , за соответствующий от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика три года и более.

Учитывая изложенное, если квартира находилась в собственности налогоплательщика (независимо от изменения состава собственников и размеров их долей в праве собственности на дом) более трех лет, то доходы от продажи квартиры не будут подлежать обложению налогом на доходы физических лиц.

Аналогичные разъяснения на этот счет даны в Письмах Минфина России от 2 апреля 2015 г. № 03-04-05/18246, от 15 августа 2014 г. № 03-04-05/40976, от 24 июля 2013 г. № 03-04-05/29162, от 10 апреля 2013 г. № 03-04-05/7-368, от 31 июля 2012 г. № 03-04-05/7-904.

Относительно подачи при продаже имущества, находящегося в собственности более трех лет, ФНС России в Письме от 6 апреля 2012 г. № ЕД-3-3/1166@ разъясняет, что физическое лицо вправе не подавать налоговую декларацию по доходам от продажи квартиры со сроком владения ею более трех лет, если иных доходов, подлежащих декларированию, не имеется.

(!) С 1 января 2016 года имущественный налоговый вычет представляется с учетом положений НК.

Статья написана и размещена 10 декабря 2011 года. Дополнена — 15.12.2012, 19.02.2013, 22.04.2013, 29.12.2013, 28.09.2014, 29.04.2015, 04.02.2016, 19.10.2017

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Остались или появились вопросы? — Обращайтесь.

Почему надо обращаться именно к нам:

-

Наша онлайн консультация — это .

-

Первая консультация (до 10 минут) будет оказана (с учетом ). На этой консультации оценивается ситуация в общем, а Вы сами решаете — стоит ли дальше обращаться за платной консультацией или услугой.

-

Мы оказываем услуги в режиме онлайн (дистанционно), традиционным способом (очно) и по разумным ценам.

-

По мы обладаем необходимыми уровнем знаний и опытом работы (уровнем компетенций), что подтверждается как отзывами о нашей работе, так и ее результатами.

-

Образец заполнения налоговой декларации 3-НДФЛ за 2019 год:

-

доходы от источников в РФ (Приложение 1);

-

расчет имущественных налоговых вычетов по доходам от продажи имущества (Приложение 6);

-

расчет социальных налоговых вычетов, установленных подпунктами 4 и 5 пункта 1 статьи 219 НК (расчет к Приложению 5);

-

расчет стандартных, социальных, инвестиционных налоговых вычетов (Приложение 5);

Узнать адрес вашей налоговой инспекции:

-

в Санкт-Петербурге (адреса, телефоны, интернет сайты, режим работы районных ФНС);

;

Налог на имущество физических лиц

-

Налог на имущество физических лиц, если имущество находится в долевой собственности

-

Перечень категорий лиц, имеющих право на льготы по уплате налога на имущество

-

Что делать, если уведомление на уплату налога не пришло

Транспортный налог

Ответственность налогоплательщика — физического лица за:

-

несдачу (несвоевременную сдачу) налоговой декларации

-

неуплату налогов (НДФЛ, налог на имущество, транспортный и земельный налоги)

-

неявку в налоговую инспекцию по вызову.

Как правильно написать жалобу на налоговых инспекторов

Кто такие налоговые резиденты и нерезиденты

как получить рассрочку по уплате налога