Что такое купонный доход: объяснение человеческим языком на примере + рейтинг лучших облигаций на сегодня

Содержание:

- Акции vs облигации

- Накопленный купонный доход

- Облигации по виду эмитента

- Какие бывают облигации

- Факторы, определяющие доходность облигаций

- Как рассчитывается НКД

- ОФЗ-ПК 2.0: что изменилось?

- Почему дорожают ОФЗ

- Облигации банков: название новое, суть — старая

- Плюсы и минусы для инвестирования

- Краткосрочные гособлигации

- Основные сведения об облигации

- Как купить?

- Суть получения прибыли простыми словами

- Купонные облигации и налоги

- Заключение

Акции vs облигации

Чем обычно акции отличаются от облигаций? Акции выпускают компании, а потом предлагают всем желающим их купить. Таким способом бизнес привлекает финансирование, а затем вкладывает полученные деньги в производство и со временем начинает зарабатывать еще больше. Если дела у бизнеса идут очень хорошо, то и акции дорожают, если нет — дешевеют. То же самое происходит и с дивидендами по ним. Когда прибыли у компании больше, тогда выплаты по акциям выше и наоборот. Акции — штука нестабильная, зато при умелом подходе очень доходная.

Облигации — наоборот, не такие доходные, зато по ним, как правило, выплачивается стабильная, фиксированная сумма. Короче, облигации — это когда денег мало, но стабильно и постоянно, акции — когда денег больше, но рискованно.

А теперь самое главное: есть особые облигации — флоатеры, в России это ОФЗ-ПК (облигации федерального займа с плавающим купоном). Это облигации, по которым выплаты — не фиксированные. То есть это и облигации, и сколько денег точно по ним получите вы, инвестор, — не знаете. Зачем они?? В чем прикол?

Накопленный купонный доход

Приобретая облигацию, важно знать не только условия размещения, даты выплат и погашения, но и величину накопленного купонного дохода (НКД). НКД означает величину купона, накопленного, но еще не выплаченного держателю с момента размещения или последней купонной выплаты

Покупатель бумаги обязан выплатить НКД продавцу, т.е. продавец не теряет купонный доход по досрочно проданной облигации.

Размер НКД можно узнать на специальных порталах, где размещается информация о котировках ценных бумаг. Например, на портале rusbonds есть сведения по всем облигациям РФ. Найдя интересующую облигацию, можно увидеть все детали по ней.

Сведения о корпоративной облигации «Легенда-001Р-01-боб»

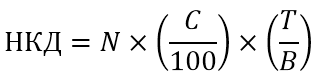

Если речь идет о бумаге с постоянным купоном, ее НКД можно рассчитать по формуле:

где:

- N это номинал облигации;

- С это купон, выраженный в процентах;

- T это количество дней со дня последней купонной выплаты;

- B это количество дней в году (365 или 366).

Чем дальше последняя купонная выплата, тем больше будет НКД, и тем дороже обойдется покупка облигации ее новому владельцу. Разумеется, величина НКД никогда не может превышать размер самого купона. Самое выгодное — подгадать и купить облигацию в день купонной выплаты, так как в этом случае удастся полностью избежать обязательства по уплате НКД.

Изменение НКД в зависимости от даты выплаты купона

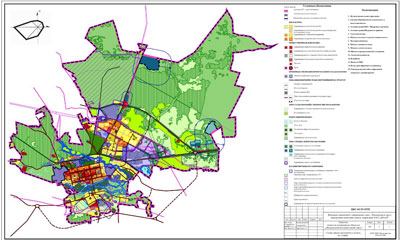

Облигации по виду эмитента

По виду эмитента облигации делятся на государственные и корпоративные.

Государственные облигации размещаются государством или от его лица, а корпоративные облигации выпускаются коммерческими организациями различных видов.

Государственные облигации – это форма существования государственного долга. Выпуск в обращение государственных облигаций может использоваться для решения следующих основных задач:

-

финансирование дефицита государственного бюджета;

-

финансирование целевых государственных программ в области жилищного строительства, инфраструктуры, социального обеспечения и т.п.;

-

регулирование экономической активности: денежной массы в обращении, воздействие на цены, инфляцию, на расходы и направления инвестирования, экономический рост, платежный баланс и т.д.

Какие бывают облигации

Существует несколько основных классификаций этих ценных бумаг:

- по эмитенту;

- по типу купона;

- по номиналу;

- по валюте;

- по длительности обращения;

- наличию оферты;

- по уровню риска.

Выпуск таких долговых обязательств вправе производить:

- Министерство финансов России. В этом случае документ обозначается аббревиатурой ОФЗ (облигация федерального займа).

- Министерство финансов одного из субъектов РФ. Бумага получает статус муниципальной.

- Частные компании. Такие активы называют корпоративными.

Среди многообразия выпусков ОФЗ выделяют ОФЗ-н. Эта разновидность не обращается на вторичном рынке и имеет ограниченную доходность, т.к. не может быть использована в качестве инструмента спекулирования, зарабатывать на росте ее цены не получится.

В зависимости от можно разделить на инструменты инвестирования, дающие:

- постоянный доход на протяжении всего срока обращения;

- выплаты переменной величины, определяемой в момент утверждения выпуска;

- прибыль, размер которой не установлен в момент первичного размещения и зависит от таких обстоятельств, как краткосрочная ставка Минфина или темпы инфляции.

Существуют и бескупонные облигации. Они не предполагают получения регулярных выплат от эмитента. Весь доход, который имеет держатель такого актива, определяется разницей в цене покупки и продажи.

Большинство облигаций имеет фиксированный номинал. Однако существуют выпуски, у которых этот параметр является переменным. В первую очередь это муниципальные активы с амортизацией. Часть тела долговой бумаги выплачивается вместе с купоном.

Большинство облигаций имеет фиксированный номинал. Однако существуют выпуски, у которых этот параметр является переменным. В первую очередь это муниципальные активы с амортизацией. Часть тела долговой бумаги выплачивается вместе с купоном.

Второй тип такого актива — это ОФЗ с индексируемым номиналом. Разработаны как инструмент защиты от инфляции.

Различают рублевые облигации и еврооблигации. Причем последние могут быть эмитированы в валюте любого государства. Чаще всего используют доллары США.

В зависимости от срока, в течение которого облигация будет находиться на рынке с момента выпуска до дня погашения, различают:

- краткосрочные, существующие не более 3 лет;

- среднесрочные, обращение которых длится до 10 лет;

- долгосрочные, длительность жизни такой бумаги может достигать 30 лет.

Оферта характерна только для корпоративных облигаций. Она может быть 2 видов. Первый из них представляет собой право эмитента выкупить актив, не дожидаясь окончания его обращения на рынке. Второй — право держателя потребовать досрочного погашения. Дата этого события устанавливается в момент утверждения выпуска. Наступление этого дня не означает, что все бумаги будут изъяты. Эта процедура не является обязательной.

Оферта характерна только для корпоративных облигаций. Она может быть 2 видов. Первый из них представляет собой право эмитента выкупить актив, не дожидаясь окончания его обращения на рынке. Второй — право держателя потребовать досрочного погашения. Дата этого события устанавливается в момент утверждения выпуска. Наступление этого дня не означает, что все бумаги будут изъяты. Эта процедура не является обязательной.

Кроме того, выбирая, какие облигации можно купить для своего портфеля, инвестор должен учитывать, что у бумаг с офертой купон устанавливается только до момента ее наступления. После этого его размер будет пересмотрен и может быть резко уменьшен. Это может нарушить планы человека, который рассчитывал держать его до момента погашения.

Уровень риска инвестирования в облигации определяется ее эмитентом. Для ОФЗ он имеет минимальное значение. Среди корпоративных активов можно выделить бумаги “голубых фишек”, крупных компаний с государственным участием. Вероятность их отказа от своих обязательств невысока.

Уровень риска инвестирования в облигации определяется ее эмитентом. Для ОФЗ он имеет минимальное значение. Среди корпоративных активов можно выделить бумаги “голубых фишек”, крупных компаний с государственным участием. Вероятность их отказа от своих обязательств невысока.

К высокорисковым активам относят так называмые “мусорные” облигации. Они выпущены организациями с недостаточным кредитным рейтингом. Держатель такого инвестиционного инструмента может столкнуться с тем, что эмитент прекратил свое существование. Однако в случае банкротства владелец такой ценной бумаги имеет приоритетные права на имущество компании по сравнению с акционером.

Факторы, определяющие доходность облигаций

Размер ключевой ставки ЦБ. При снижении размера ключевой ставки, облигации, которые давно обращаются на рынке, растут в цене, а их доходность снижается.

Рыночная цена облигации. При снижении цены выпусков, находящихся в обращении, их доходность растет для новых владельцев.

Уровень инфляции. Высокая инфляция снижает доходность любых финансовых инструментов.

Дата погашения. Для каждой облигации она известна при ее выпуске (за исключением «вечных» облигаций). Как правило, долгосрочные облигации имеют бОльшую доходность по сравнению с краткосрочными. При приближении даты погашения стоимость облигации всегда стремится к номиналу. Цены на короткие облигации более стабильны и на них не влияют колебания на рынке. Чем дальше дата погашения, тем больше возможные колебания цены бумаги. Поэтому, при высоком уровне неопределенности на рынке следует покупать короткие облигации.

Надежность эмитента

Надежные эмитенты имеют более низкие ставки по купонам, нежели эмитенты с низким кредитным рейтингом, которые должны привлечь внимание инвесторов к себе высокими ставками. Для покупателей облигаций высокие ставки – это плата за риск

Чаще всего надежность определяется уровнем кредитного рейтинга, который присваивается рейтинговыми агентствами (Fitch, Moody’s, АКРА и др.).

Общая ситуация на рынке. К примеру, введение ограничений против российского госдолга вызовет отток иностранного капитала из РФ, и соответственно, снижение стоимости ОФЗ. Наиболее резкие падения на рынке облигаций были в 2015 (санкции из-за Крыма) и в 2018 (ожидание введений новых санкций) годах.

Комиссии брокера. Тщательный выбор брокера для инвестирования с минимальными комиссиями позволит не терять полученную доходность. Для работы с облигациями, когда вы просто покупаете инструмент и держите его в портфеле (при этом количество сделок в месяц у вас минимально), присматривайтесь к брокерам без обязательной ежемесячной комиссии и минимальными тарифами на покупки, например, Сбербанк.

Уплачиваемые налоги. С полученных доходов мы с вами платим налог НДФЛ по ставке 13%. Действие налогового кодекса распространяется и на операции с облигациями, снижая таким образом доходность. Зная тонкости налогообложения данного инструмента фондового рынка, можно оптимизировать расходы на налоги.

Тонкости налогообложения облигаций

Прибыль, полученная как разница между ценой покупки и продажи бумаг, облагается по ставке 13% (нерезиденты платят 30%).

При чем, налог берется именно в случае продажи бумаги. Если же вы держите облигацию до погашения, то налога не будет.

Например:

Вы купили облигацию за 980 рублей, а затем ее продали за 1000. В этом случае, будет удержан налог в размере (1000-980)*13% = 2,6 руб.

Если же вы эту облигацию подержали до погашения, то получив ту же прибыль в 20 рублей, налог уже не заплатите.

Доход от разницы между ценой продажи и покупки бумаг не будет облагаться налогом, если облигации куплены после 01.01.2014 года и находятся у вас более 3 лет. К ним применяется инвестиционный налоговый вычет (кроме бумаг на ИИС). Для получения данного вычета необходимо написать соответствующее заявление.

Доход от реализации еврооблигаций рассчитывается как разница между ценой покупки и ценой продажи (или гашения), пересчитанной по курсу ЦБ на соответствующие даты.

В случае роста курса доллара вам придется заплатить налог с курсовой разницы стоимости.

Для еврооблигаций Минфина используется а расчетах один курс – на дату продажи (погашения), таким образом инвестор освобождается от налога на курсовую разницу. Купонный налог по еврооблигациям Минфина так же освобожден от НДФЛ.

Налог на купон составляет 13%, кроме случаев:

- государственные, муниципальные бумаги освобождены от уплаты налога на купон,

- корпоративные бумаги, выпущенные после 01.01.2017 года освобождены от налога, если ставка купона не больше, чем на 5% превышает ключевую. Все, что свыше облагается по ставке 35%.

Ключевая ставка ЦБ РФ на сегодняшний день составляет 6%.

Рассмотрим на примере:

Облигация куплена по номиналу и имеет купон в размере 15%.

Расчет налогооблагаемой базы будет выглядеть так:

1 000 *15% – 1 000 * (6%+5%) = 150-110 = 40 рублей.

НДФЛ = 40*35% = 14 рублей.

Как правило, купонный доход поступает на брокерский счет уже очищенным от налога

Как рассчитывается НКД

Таким образом, НКД каждый день увеличивает стоимость облигации. В день выплаты НКД образуется аналог дивидендного гэпа – купонный гэп, т.е. разрыв в цене, так как облигация начинает торговаться без купона.

Рассчитать НКД можно по двум формулам: замороченной и простой.

Замороченная (полная) формула выглядит так:

Например, номинал облигации составляет 1000 рублей, с последней выплаты купона прошло 50 дней, купон платится раз в 182 дня, ставка по купону – 7,5%. Считаем НКД:

1000 * (7,5 / 100) * (182 – 50) / 182 * 2 = 27,19

Более простая формула (выведенная из этой сложной) выглядит так:

Рассчитаем НКД для той же облигации: 37,5 * 132 / 182 = 27,19

На самом деле этот НКД самостоятельно считать не нужно. Во-первых, в торговом терминале вы можете настроить отображение «чистой» цены, «грязной» цены и отдельно НКД. Во-вторых, можно воспользоваться специализированными сервисами для анализа облигаций. Например, на сайте Rusbonds НКД, «чистая» и «грязная» цены находятся во вкладке «Доходность» на странице облигации.

А на Смарт-лабе – прямо в карточке с основной информацией об облигации.

ОФЗ-ПК 2.0: что изменилось?

В середине августа Минфин объявил, что планирует новую эмиссию ОФЗ-ПК — серии 24020 с новым алгоритмом начисления купона, на сумму до 100 млрд рублей с погашением 27 июля 2022 года.

Принципиальное отличие нового флоатера от старых заключается в том, что в обновленном формате купонный доход рассчитывается исходя из среднего значения ставок RUONIA за текущий, а не истекший, как для прежних выпусков ОФЗ-ПК, купонный период с небольшим «техническим» временным лагом в семь календарных дней (раньше для расчета купона ОФЗ-ПК использовались значения ставок RUONIA с запаздыванием — 6-месячным временным лагом).

По мнению Минфина, именно такой подход соответствует лучшим мировым практикам и позволит значительно повысить интерес к таким инструментам со стороны инвесторов. Уже на аукционе 25 сентября объем спроса на ОФЗ-ПК выпуска 24020 составил 165.875 млрд рублей.

Почему дорожают ОФЗ

Чтобы понять, сколько можно заработать на ОФЗ, нам необходимо четко понимать, от чего зависит их доходность. По одним облигациям купон устанавливается сразу, по другим постоянно меняется. Связано это, конечно, с состоянием экономики, а если более конкретно, то с такими факторами:

- Ставка рефинансирования Центрального Банка.

- Срок погашения облигаций.

- Вид облигации.

- Способ их покупки.

В зависимости от них облигации могут то дорожать, то дешеветь. Поэтому давайте рассмотрим, как выбрать ОФЗ – для этого разберемся с каждым пунктом.

Ставка рефинансирования

Это главный индикатор, который показывает, каким будет купонный доход от инвестирования в ОФЗ. Связь прямая: чем больше ставка, тем выше купон, и наоборот. За последнее время процент начал снижаться – например, в течение 2019 года он упал с 7,25% до 6,25%. Поэтому сегодня облигации несколько упали в цене. Однако даже на этом уровне доход оказывается выше, чем по большинству банковских депозитов.

Срок погашения

Обычно чем больше срок, тем больше и доходность. Например, народные облигации со сроком 3 года дают 5-6%, а ОФЗ с постоянным доходом (ПД) на 10 лет – до 7-8% годовых и даже более. Однако эта связь не так очевидна. Ведь мы не знаем, как за 10 лет изменится инфляция, т.е. какую просадку даст номинал.

Поэтому рекомендую вложить деньги в ОФЗ с коротким сроком погашения – например, на 3 года. А если вы решили вложиться в долгосрочные бумаги, лучше приобрести ОФЗ ИН. Их номинал индексируется в соответствии с темпами инфляции и еще дает доход 2,5%. Это более надежный вариант по сравнению с остальными облигациями.

Вид облигации

Перед тем, как инвестировать в ОФЗ, нужно разобраться, какие виды облигаций существуют. Как вы уже поняли, самыми популярными являются бумаги с постоянным доходом. Но опять же повторюсь: если вы инвестируете на длительный срок или в принципе опасаетесь высокой инфляции, вам стоит инвестировать в ОФЗ ИН

Также можно обратить внимание и на ПК, ведь купон по ним пересматривается ежегодно в соответствии с индексом RUONIA, который тесно связан со ставкой рефинансирования ЦБ

Способ покупки

Самый выгодный способ, как вложить в ОФЗ – купить их через ИИС. В этом случае вы получаете налоговый вычет одного из 2 типов (выбираете сами):

- Тип А: вам возвращают 13% внесенной суммы за счет ранее удержанного НФДЛ (например, с зарплаты). Максимум можно вернуть 52000 рублей в год (но не более того, что с вас реально удержали). Вот как просто можно зарабатывать на ОФЗ. Этот вычет очень выгоден, если вы получаете официальную зарплату (среднюю или выше средней) либо работаете ИП на ОСНО.

- Тип Б: вам ничего не возвращают, однако не взимают НДФЛ 13% с полученного дохода. При этом с купона налог не удерживают в любом случае, даже если вы не выберете конкретно этот вычет.

Облигации банков: название новое, суть — старая

Облигации — это долговые ценные бумаги. С их помощью компании, в том числе банки, занимают деньги у инвесторов на определённых условиях. У любых облигаций есть срок обращения, по истечении которого компания выкупает бумаги у инвесторов. Те, в свою очередь, получают доход в виде купонов с некой периодичностью.

Опять всю зарплату на облигации потратил? Фото: vkcyprus.com

По сути облигация банка — это всё тот же вклад: вы даёте деньги в долг на определённый срок под проценты. Только условия здесь совсем другие.

Во-первых, для покупки облигаций вам придётся заключить договор с брокерской компанией и открыть специальный счёт. И хотя с развитием технологий это не составляет большого труда, нужно быть готовым заплатить брокерской компании комиссию за услуги.

Во-вторых, в отличие от банковских вкладов вложения в облигации банков не застрахованы государством: если у банка отзовут лицензию, то вы не получите компенсацию от Агентства по страхованию вкладов. С облигациями банка вы станете кредитором третьей очереди, а удовлетворяются их требования только на 32,7%, согласно данным АСВ за 2020 год.

В то же время стоит заметить, что Центробанк в последнее время не отзывает лицензии у крупных банков, чьи облигации торгуются на бирже. Так что вероятность потери вложений невысокая, и облигации банков можно считать одними из самых надёжных на бирже.

Тем не менее, облигации — это не аналог вклада. Минусами являются налог на весь доход, полученный от облигаций, и отсутствие гарантий АСВ. К тому же это рыночная ценная бумага, стоимость которой не отличается стабильностью.

Плюсы и минусы для инвестирования

Этот вид активов считается оптимальным решением для начинающего. Также он рекомендуется тем людям, которые хотят вложиться на короткий срок. При инвестировании в облигации плюсы и минусы сводятся в первую очередь к ожидаемой доходности.

Положительными сторонами такого актива являются:

Положительными сторонами такого актива являются:

- Минимальный риск потери вложений.

- Высокая ликвидность инструмента, позволяющая продать бумаги и вернуть деньги раньше срока.

- Фиксированный уровень доходности к погашению.

- Наличие накопленного купонного дохода (НКД), благодаря которому держатель облигации получит проценты за каждый день владения ею, даже если решит продать актив между датами выплаты.

- Регулярные денежные поступления по ОФЗ и муниципальным облигациям не облагаются налогом. Для корпоративных бумаг это утверждение справедливо только при условии, что они были выпущены не ранее 2017 г., а величина купона превышает ключевую ставку не более чем на 5 пунктов.

Первые 3 преимущества относятся только к государственным и корпоративным бумагам первого эшелона. Долговые обязательства ненадежных эмитентов не гарантируют сохранности средств и своевременных выплат. Кроме того, они могут потерять ликвидность либо сильно упасть в цене.

Для облигаций как объекта инвестирования характерна низкая волатильность. Ситуация, когда такая бумага изменяется в цене на 10-20% в год, является исключением, а не правилом. Это качество является плюсом для тех, кто хочет сохранить вложения, и минусом для тех, кто стремится максимально быстро приумножить капитал. С их помощью редко можно получить доход, существенно превышающий проценты по банковскому вкладу.

Для облигаций как объекта инвестирования характерна низкая волатильность. Ситуация, когда такая бумага изменяется в цене на 10-20% в год, является исключением, а не правилом. Это качество является плюсом для тех, кто хочет сохранить вложения, и минусом для тех, кто стремится максимально быстро приумножить капитал. С их помощью редко можно получить доход, существенно превышающий проценты по банковскому вкладу.

При этом не следует забывать о том, что недостатком вложения в облигации является такой рыночный риск, как недополученная прибыль. Если темпы инфляции резко ускорятся и ключевая ставка Центрбанка вырастет, величина приносимого такой бумагой дохода останется неизменной, а вклады можно будет открыть под более выгодный процент.

Это приведет к тому, что у инвестора на руках окажется инструмент с доходностью ниже рыночной. При этом такой актив упадет в цене, продать его можно будет только с потерями.

Многие люди считают, что в облигации опаснее, чем держать их на банковском счету, потому что такая инвестиция в отличие от него не застрахована АСВ. Однако следует понимать, что в случае банкротства брокера его клиент не теряет свои бумаги. Они учитываются в депозитарии и отделены от средств ведущей торговлю компании.

Многие люди считают, что в облигации опаснее, чем держать их на банковском счету, потому что такая инвестиция в отличие от него не застрахована АСВ. Однако следует понимать, что в случае банкротства брокера его клиент не теряет свои бумаги. Они учитываются в депозитарии и отделены от средств ведущей торговлю компании.

Опасность существует только в случае обращения к брокеру-мошеннику, не передающему сведения о совершенных операциях. Поэтому следует выбирать крупные и хорошо зарекомендовавшие себя организации, а не гнаться за обещаниями высокой прибыли.

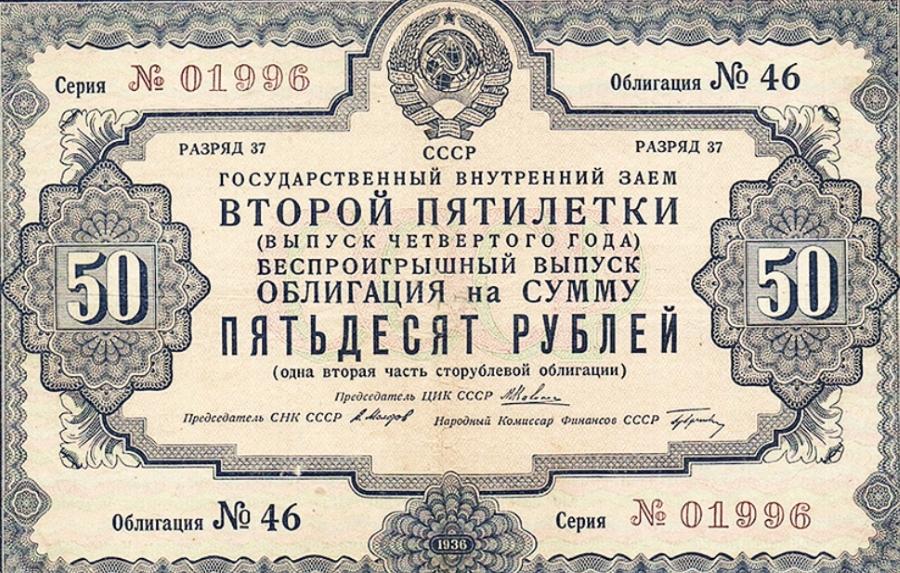

Краткосрочные гособлигации

Краткосрочные бескупонные долговые бумаги, выпускаемые государством, широко распространены в Великобритании и США. В России подобный долговой инструмент использовался до технического дефолта по ГКО в 1998 году. До 17 августа доходность ГКО выросла почти в полтора раза (до 130-140%). Неспособность государства справиться с выплатами по ГКО привели к тяжелому экономическому кризису.

После нескольких лет восстановления, рынок облигаций начал набирать обороты. До 2008 года набирал темп больше выпуск корпоративных долговых ценных бумаг, чем государственных (на 40% больше к 2008 году). Пик доходности по гособлигациям в России был в 2009 году (около 15%).

Основные сведения об облигации

Рассмотрим основные показатели облигации, которые вы увидите в биржевом терминале при выборе облигаций для покупки.

Номинальная стоимость облигации (номинал) — сумма, которая будет выплачена в момент погашения облигации. Для российских облигаций номинал чаще всего равняется 1000 руб.

Рыночная цена облигации — стоимость облигации на бирже, которая зависит от различных факторов, таких как оценка рынком рисков эмитента и процентных ставок в экономике.

Купон — доход, который будет регулярно выплачиваться инвестору. Купон выражается в процентах от номинала.

Длительность купона — срок, через который выплачивается купон.

Дата выплата купона — дата, когда инвестору выплачивается купон.

Накопленный купонный доход (НКД) — часть купонного дохода, которая рассчитывается пропорционально количеству дней, прошедших от выпуска облигации (или от даты выплаты последнего купона). При покупке облигации на бирже покупатель выплачивает НКД продавцу, поэтому сумма уплаченных вами денег будет отличаться от того, что вы увидите на котировке. НКД вернется к вам, когда эмитент выплатит следующий купон.

Тип цены — то, как цена облигации будет представлена на котировке у брокера. Чаще всего цена выражается в проценте от номинала.

Дата погашения — срок, когда облигация будет погашена (то есть номинал будет выплачен) эмитентом.

Размер лота — сколько облигаций вы купите, если приобретёте один лот на бирже. С размером лота следует быть внимательным. Например, если размер лота 10, то купив 1 лот, вы получите 10 облигаций. Таким образом, если вы хотите купить 30 облигаций, то вам нужно купить 3 лота, а не 30.

Текущая доходность — доходность с учетом купона и стоимости приобретения облигации на рынке, включая НКД, при допущении неизменности цены облигации со временем (это допущение делает текущую доходность не самым точным мерилом доходности облигации для долгосрочных инвестиций).

Доходность к погашению — доходность с учетом купона и стоимости приобретения облигации на рынке, включая НКД, а также возможной цены погашения, но без учета реинвестирования купонного дохода (эта оценка доходности подходят для рантье, размещающих свои средства в облигациях для того, чтобы жить на процентный доход).

Эффективная доходность к погашению — доходность с учетом купона и стоимости приобретения облигации на рынке, включая НКД, а также возможной цены погашения, с учетом реинвестирования купонного дохода (это лучший способ оценки доходности для долгосрочных инвесторов, нацеленных на увеличение своего капитала).

Как купить?

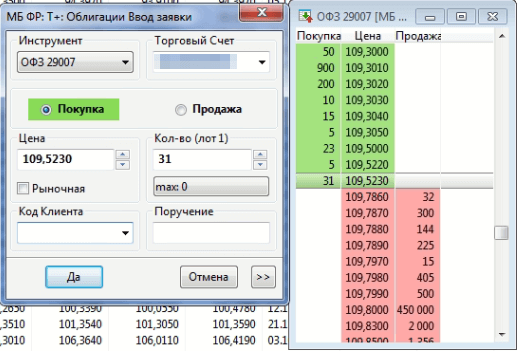

Для того чтобы купить ОФЗ-ПК, как и любые другие облигации, нужно сначала оформить брокерский счёт. После этого можно связаться со своим брокером по телефону и попросить купить нужные бумаги. Но более предпочтительный, и в то же время сложный вариант, – торговать самостоятельно. Для этого в России обычно используют специальную программу – терминал QUIK. С подключением к вашему счёту всегда помогает брокер своими инструкциями и поддержкой. После настройки таблиц в QUIK, находим интересующую ОФЗ-ПК и оформляем заявку на покупку.

Ввод заявки на покупку ОФЗ-ПК в QUIK

Ввод заявки на покупку ОФЗ-ПК в QUIK

Обратите внимание, что при покупке мы платим, так называемую грязную цену. То есть кроме рыночной цены, мы заплатим ещё и НКД за каждую бумагу, будьте внимательны, у вас должно быть достаточно денег на счету

Суть получения прибыли простыми словами

Для наглядности, лучше взглянуть на пример с картинками, где простыми словами объясняется откуда у облигаций берётся доход.

-

Мы покупаем облигацию с номинальной стоимостью 1000 рублей. Заплатить за неё придётся грязную цену: рыночная цена + накопленный купонный доход (НКД). Цена выражается в процентах, в нашем примере она равна 103%, а это значит 1030 рублей за одну облигацию. НКД мы должны заплатить текущему владельцу облигации за то, что он владел этой бумагой некоторое время с момента выплаты последнего купона (об этом в следующем пункте). Всё это делается системой автоматически, просто нужно иметь достаточно средств на счете.

- Основной доход у облигаций получается за счет периодических выплат за владение бумагой, называемых купонами. Выплаты обычно производятся 2 раза в год деньгами на счёт, которые тут же можно использовать для чего угодно. В нашем примере, мы продержали облигацию достаточно времени, чтобы получить 4 купона. Таким образом, у нас на руках облигация номиналом 1000 рублей и 152 рубля полученных выплат.

- Есть два способа получить основную сумму назад: дождаться погашения и продать на вторичном рынке (так же как купили). Рассмотрим первый из них. Погашение облигации – это выкуп бумаги эмитентом в установленную заранее дату. Эмитент брал кредит и выплачивал проценты, теперь в назначенный срок он обязан выплатить полную сумму кредита своим инвесторам.

Если бы срок жизни бумаги заканчивался, то вместе с последним купоном, нам бы выплатили и номинал бумаги, а в нашем случае – это значительно меньше, чем цена покупки. Это была бы невыгодная облигация. Доход в процентах указан на картинке. - Но скорее всего облигация не стоила бы так дорого, когда срок погашения так близок. Более реалистичен пример, когда срок погашения ещё через несколько лет, например, 8, и мы не хотим ждать так долго и хотим вернуть деньги. Для этого нужно продать облигацию. Предположим, нам повезло и цена облигации даже немного выросла за это время, и мы решили её продать ровно через 2 года с момента приобретения, а это значит, что НКД будет точно таким же, как при покупке. Вот какой доход мы тогда получим.

Итак, доходность берётся от купонных выплат, поэтому в первую очередь смотрите на это значение. Но от действий инвестора тоже многое зависит, если невыгодно приобрести облигации, доход может существенно пострадать.

Ещё один способ получить дополнительный доход – реинвестирование купонных платежей. В нашем примере это было невозможно, так как одна облигация стоит 1000 рублей, а купоны слишком маленькие. Но если бы мы покупали 500 облигаций, то купонные выплаты в нашем случае бы составили 500*38 = 19 000 рублей. А это значит, что мы бы смогли купить ещё как минимум 18 облигаций (103% рыночная цена, помните?). Тогда на следующий раз, мы бы получили уже 19 684 рубля, купили бы ещё на них облигации. И так далее.

Обычные сложные проценты, которые и называются реинвестированием. Для того чтобы подсчитать доходность для реинвестирования, нужно воспользоваться формулой эффективной доходности (о ней ниже).

Купонные облигации и налоги

Закон 102-ФЗ от 01.04.2020, уже вступивший в силу, вносит важные поправки в Налоговый кодекс. Эти изменения уже получили прозвище «Закона имени первого апреля», хотя для инвесторов веселого там мало.

Основной момент: купонный доход по облигациям, начиная с 01.01.2021 г., будет облагаться НДФЛ. Размер налога составит 13% для резидентов РФ. Напомним, что пока освобождены от исчисления НДФЛ те доходы, которые получены от выплат по купонам таких облигаций:

- гособлигаций и государственных бумаг бывшего Советского Союза, государств, участвовавших в Союзном государстве, а также субъектов Российской Федерации;

- муниципальных бумаг, эмиссия которых произведена по решению местных органов самоуправления;

- корпоративных облигаций компаний, зарегистрированных в Российской Федерации. Важные условия: эмиссия состоялась позднее 01.01.2017 г., и их номинал выражен в рублях. Доход по купонам упомянутых бумаг не должен превышать ставку рефинансирования плюс 5%. НДФЛ будет начислен только на сумму, превышающую это условие. Ставка этого налога составит 35%;

- российских дисконтных облигаций, чья эмиссия также произошла после 01.01.2017 г.

Льготное налогообложение зафиксировано в Налоговом кодексе, ознакомиться с ними можно в тексте ФЗ в статьях 217, 214.1, 224.

Заключение

Дисконтные облигации — это хорошее решение в плане своей доходности. Но, как любой финансовый инструмент, они являются рискованным способом получения прибыли, т. к. зависят от многих факторов.

10370 просмотров Автор статьи:

Редакция сайта ofzdohod.ru

Статьи написана силами редакции сайта и проверена профессионалом в области или частным инвестором.

Поставьте оценку статье и помогите стать лучше:

★

★

★

★

★

4.333 /

5

(6 голосов)

– честный рейтинг статьи от читателей.

Вам необходимо включить JavaScript, чтобы проголосовать

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Новое слово в консервативных инвестициях