Суть 115 фз и изменения 2019-2021 года

Содержание:

- Как не попасть под 115-ФЗ. 9 правил

- Обзор самых важных его статей и частей

- Как это работает. Внутренняя банковская кухня

- Статья 8. Уполномоченный орган

- Изменения 2018-2021 года

- О внесении изменений в Федеральный закон от 7 августа 2001 г. № 115-ФЗ

- Что делать, если банк заблокировал счет

- Что вызовет у банков подозрение?

- Меры предупреждения

- Основные обязанности финансовых организаций

Как не попасть под 115-ФЗ. 9 правил

- Фирма должна иметь историю. Что-то делать, что-то продавать, покупать, производить и т.д.

- Должны быть сотрудники. Их наличие – важный признак реально работающего бизнеса.

- Банку надо показать расходы на аренду помещения, коммуналку, связь, канцелярию и прочее жизнеобеспечение. Ну и налоги, разумеется.

- Если организация имеет несколько счетов в разных банках, желательно оплачивать расходы из п.3 с разных счетов. Пусть все банки видят, что фирма действительно существует. Счет, которым пользуются только для расчетов с контрагентами, наверняка вызовет вопросы.

- Иногда понемногу нужно снимать наличку. Живому бизнесу без этого никак. Но не стоит увлекаться! Считается, что 30% от оборота, снятые наличными, автоматически возбуждают контролирующий орган.

- По счету должно проводиться много операций. Причем с разными контрагентами.

- Все операции должны соответствовать деятельности, заявленной в ОКВЭД. Не забывайте оперативно ставить банк в известность о любых изменениях ЕГРЮЛ.

- Оперативно реагируйте на все вопросы и запросы от банка. Не бегайте от них.

- Всегда проверяйте своих контрагентов! Их подозрительные операции автоматически сделают вас мишенью для банка.

Обзор самых важных его статей и частей

Закон № ФЗ 115 о противодействии легализации отмыванию доходов был принят 07. 08. 2001 года. В него постоянно вносятся изменения, соответствующие реалиям современной жизни. Состоит он из 5 глав, в каждой говорится о конкретных вещах. В частности:

- Глава 1. Здесь даны общие положения данного закона. Своё действие закон распространяет на граждан РФ, иностранцев и лиц без гражданства, а также на организации, которые в ходе своей деятельности имеют отношения с денежными средствами;

- В главе 2 говорится о мерах, которые предпринимает государство для того чтобы сократить оборот легализации тех доходов, которые были получены преступным путём.

В законе ФЗ 115 ст. 5 «О легализации» приведен исчерпывающий перечень организаций, которые имеют право, на территории России, осуществлять операции с денежными средствами.

В ст. 6 115 – ФЗ сказано, что в России существует операции, проводимые с денежными средствами, подлежащие обязательному контролю со стороны государства. Главное условие для применения контролирующих мер, это превышение суммы по одной сделки отметки в 600 тысяч рублей. В этой статье подробно расписан перечень операций, контролируемых государством при таких условиях.

В ст. 7 115-ФЗ говорится о правах и обязанностях юридических лиц, осуществляющих в ходе своей деятельности операции с денежными средствами, как наличным, так и безналичным способом. В пункт 3 ч. 1 ст. 7 115 ФЗ, и в других пунктах данной статьи говорится о том, что прежде чем осуществить работу с денежным средствами, организация, осуществляющая такие операции, должна идентифицировать клиента. Далее приводятся различные методы идентификации, в зависимости от юридического статуса клиента.

- В главе 3 этого федерального закона говорится об организации деятельности по борьбе с легализацией преступных доходов;

- Глава 4 содержит в себе нормы международного сотрудничества в сфере действия данного закона;

- Глава 5 – это заключительные положения. В п. 4 ст. 13 ФЗ 115 говорится об ответственности, к которой будет привлекаться те, кто нарушает действия данного закона.

Даже при тщательном изучении данного закона, могу возникнуть проблемы с кредитными учреждениями. Если счёт будет заблокирован из-за сомнительности сделки, то ожидать скорых денежных операций не стоит.

Как это работает. Внутренняя банковская кухня

У каждого банка есть служба комплаенс – контроль за соответствием деятельности законодательству. В службе комплаенс работают живые люди, подчиняющиеся напрямую руководству банка. Обучает их Центробанк. По большому счету, задача комплаенс – обезопасить свой банк от санкций ЦБ.Если вы у комплаенс вызвали подозрения, для начала блокируется счет. Формально это не называется блокировкой, которая возможна только если доказана экстремистская или террористическая деятельность, но по сути приостановка доступа к интернет-банку и операций со счетами равносильна блокировке. Работа фирмы парализована. На все запросы вы получаете стандартный сухой ответ «счет заблокирован по 115-ФЗ».

Если вы попали под молотки 115-ФЗ, наскоро слепленные отписки не помогут. Документы, обосновывающие финансовую операцию, должны быть оформлены идеально – их будут изучать под микроскопом. Допустим, пакет документов собрать удалось. С первого, второго или десятого раза, через письма в Центробанк, через суды – вы отбились.

К сожалению, отбиться удаётся не всегда. Тогда банк блокирует вам интернет-банкинг и вообще ведет себя так, что вы отчетливо понимаете, пора бежать. И тут оказывается, что в договоре или в открытой оферте на сайте банка есть пункт, на который раньше вы не обращали внимания. Согласно этому пункту, при закрытии счета по вине клиента, в кредитной организации остается комиссия в размере до 25% от остатка на счете. Чаще 20%. В самых вегетарианских банках – 15.

Обычно на этом отношения с банком заканчиваются. Но конец старых отношений как правило означает начало новых, с новым банком, в который только что пришел клиент с деньгами и клеймом на лбу «Не прошел проверку по 115-ФЗ». Скорее всего, новый банк тоже попробует откусить свои 20%. Под пресс попадают все фирмы, где жертва числится генеральным директором или учредителем.

Статья 8. Уполномоченный орган

Уполномоченный орган, определяемый Президентом Российской Федерации, является федеральным органом исполнительной власти, задачи, функции и полномочия которого в сфере противодействия легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма и финансированию распространения оружия массового уничтожения устанавливаются в соответствии с настоящим Федеральным законом.

При наличии достаточных оснований, свидетельствующих о том, что операция, сделка связаны с легализацией (отмыванием) доходов, полученных преступным путем, или с финансированием терроризма, уполномоченный орган направляет соответствующие информацию и материалы в правоохранительные или налоговые органы в соответствии с их компетенцией.

Уполномоченный орган издает постановление о приостановлении операций с денежными средствами или иным имуществом, указанных в пункте 10 статьи 7 и пункте 8 статьи 7.5 настоящего Федерального закона, на срок до 30 суток в случае, если информация, полученная им соответственно на основании пункта 10 статьи 7 и пункта 8 статьи 7.5 настоящего Федерального закона, по результатам предварительной проверки признана им обоснованной.

По решению суда на основании заявления уполномоченного органа операции по банковским счетам (вкладам), а также другие операции с денежными средствами или иным имуществом организаций или лиц, в отношении которых имеются полученные в установленном в соответствии с настоящим Федеральным законом порядке сведения об их причастности к экстремистской деятельности, терроризму или распространению оружия массового уничтожения, либо юридических лиц, прямо или косвенно находящихся в собственности или под контролем таких организации или лица, либо физических или юридических лиц, действующих от имени или по указанию таких организации или лица, приостанавливаются до отмены такого решения в соответствии с законодательством Российской Федерации.

Уполномоченным органом совместно с соответствующими надзорными органами на основании заключенных между ними соглашений определяются объем и порядок представления через личные кабинеты соответствующих надзорных органов информации, необходимой для осуществления ими в соответствии с законодательством Российской Федерации контроля (надзора) за исполнением требований настоящего Федерального закона.

Работники уполномоченного органа при исполнении настоящего Федерального закона обеспечивают сохранность ставших им известными сведений, связанных с деятельностью уполномоченного органа, составляющих служебную, банковскую, налоговую, коммерческую тайну или тайну связи, и несут установленную законодательством Российской Федерации ответственность за разглашение этих сведений.

Вред, причиненный физическим и юридическим лицам незаконными действиями уполномоченного органа или его работниками в связи с выполнением уполномоченным органом своих функций, подлежит возмещению за счет средств федерального бюджета в соответствии с законодательством Российской Федерации.

Изменения 2018-2021 года

В прошлом и текущем году, Закон редактировался несколько раз. В 2018 году кратко:

- в список организаций, которые могут, на законных основаниях, проводить операции с денежными средствами, были внесены негосударственные пенсионные фонды. Но, делать это они могут только в рамках своей основной деятельности;

- было введено новое понятие «финансирование терроризма и финансирование распространения оружия массового уничтожения»;

- была введена новая ст. 7. 5, в которой прописаны меры, применяемые для противодействия финансированию распространения оружия массового уничтожения;

- была введена ст. 10. 2, в которой говорится о международном сотрудничестве в данной сфере;

- в ст. 7 была внесена обязанность банков заключать договоры банковского вклада только при предъявлении документов, подтверждающих открытие вклада на предъявителя;

- в иные статьи также были внесены изменения, соответствующие сложившейся ситуации в стране.

В марте текущего года вступила в силу 57 последняя редакция закона. Внесённые изменения затрагивают организации, входящие в банковскую группу или в банковский холдинг, а также адвокатов, нотариусов и других, которые оказывают услуги юридического и бухгалтерского характера. Все они, имея соответствующее распоряжение от своего клиента, совершают операции с денежными средствами, порой довольно крупными суммами.

Для организаций, которые входят в банковские объединения или холдинги, данные изменения носят исключительно положительный характер. В отношении остальных есть несколько негативных моментов. В частности, они теперь также могут применять меры по блокировке счёта своего клиента. Данные поправки вступили в силу уже через 18 дней после того, как были вынесены на обсуждение. Адвокаты, нотариусы и прочие, не успели к ним подготовиться, что привело к неудобствам именно для них.

То есть, для этих субъектов до сих пор нет ясности, как им исполнять новые обязанности, а также фиксировать факт их выполнения. Поэтому всем вновь описанным субъектам необходимо:

- пройти обучение в разумные сроки, либо провести внеплановый инструктаж в трёхдневный срок. То есть, до 21 марта пройти обучение по новым правилам должны были уполномоченные сотрудники организаций, входящих в банковские объединения и холдинги;

- все адвокаты, нотариусы и прочие, должны обновить свои правила внутреннего распорядка. Сделать это нужно было до 18. 04. Текущего года. То есть, им был дан всего месяц.

Если субъект участвует в программе «Добровольное сотрудничество с Росфинмониторингом», то ему рекомендуется:

- обновить свой личный кабинет в соответствии с полученными изменениями;

- пройти дополнительное обучение;

- полученные знания нужно будет использовать при заполнении отчета о результатах внутреннего контроля. Соответствующий раздел есть в Личном кабинете.

По мнению многих, кто по роду деятельности связаны с Законом № 115-ФЗ и имеет соответствующую практику, принятые изменения являются лишними и избыточными.

О внесении изменений в Федеральный закон от 7 августа 2001 г. № 115-ФЗ

Поделиться

Настоящим информируем о принятии Федерального закона от 30 декабря 2020 г. № 536-ФЗ «О внесении изменений в Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Начиная с 30 января 2021 года начнет действовать уточненный порядок реализации отдельных «антиотмывочных» правил.

Так, финансовые организации будут обязаны в течении 5 рабочих дней информировать клиентов о дате и причинах принятия ими решений об отказе в проведении операции (в соответствии с пунктом 11 статьи 7 Федерального закона № 115-ФЗ), а кредитные организации – также информировать клиентов о дате и причинах принятия решений об отказе в заключении договора банковского счета (вклада) или о расторжении такого договора (в соответствии с пунктом 5.2 статьи 7 Федерального закона № 115-ФЗ). При этом, порядок предоставления вышеобозначенной информации должен быть зафиксирован в договоре банковского счета (вклада) или в правилах, доступных любому заинтересованному лицу для изучения (например, путем размещения на сайте финансовой организации в сети «Интернет»).

Кроме того, кредитные организации не смогут на основании Федерального закона от 7 августа 2001 года № 115-ФЗ отказать физическому лицу

в заключении договора банковского счета (вклада).

Важно отметить, что финансовые институты при наличии подозрений в легализации преступных доходов или финансировании терроризма смогут реализовать свое право на отказ в совершении операции по поручению клиента только, если такое решение принято руководителем организации или специально уполномоченными им лицами. Аналогичный подход будет действовать применительно к решениям кредитных организаций об отказе в заключении договора банковского счета (вклада) или о расторжении договора банковского счета (вклада). . Ряд изменений в Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» вступит в силу с 1 сентября 2021 года

Ряд изменений в Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» вступит в силу с 1 сентября 2021 года.

В частности, с учетом Рекомендации 10 Группы разработки финансовых мер борьбы с отмыванием денег1 (ФАТФ) для финансовых институтов будет установлено базовое требование о невозможности обслуживания клиента в случае непроведения его идентификации или упрощенной идентификации и не установления сведений о характере деловых отношений с клиентом, информации о целях финансово-хозяйственной деятельности, финансовом положении и деловой репутации клиента. Поскольку обязанность по идентификации закреплена в Федеральном законе № 115-ФЗ с начала его действия, то названное дополнение не приведет к изменению существующего в настоящее время порядка взаимоотношений граждан и юридических лиц с финансовыми институтами, вовлеченными в «антиотмывочную» систему.

Федеральный закон от 30 декабря 2020 г. № 536-ФЗ опубликован на официальном интернет-портале правовой информации 30 декабря 2020 года (http://publication.pravo.gov.ru/Document/View/0001202012300037).

___________________________

1 Рекомендации размещены на официальном сайте ФАТФ, сайтах Росфинмониторинга и Международного учебно-методического центра финансового мониторинга (МУМЦФМ) в сети «Интернет».

Что делать, если банк заблокировал счет

Быстрый и квалифицированный отчет банку часто может спасти ситуацию. Евгений Жариков:

Это частный случай, но он показывает, как не попасть под 115-ФЗ, и что обоснованных пояснений может оказаться достаточно для избежания серьезных проблем

Важно не пытаться спустить проблему на тормозах. Само не рассосется

Какие-то действия предпринять придется в любом случае. Даже плохой ответ банку на его запрос лучше, чем его отсутствие. Но, разумеется, хороший, квалифицированный ответ сильно увеличит шансы.

Еще один важный момент. Отвечая на банковский запрос, будьте максимально скрупулезны и внимательны. И держите в уме Методические рекомендации ЦБ 18-МР 19-МР. Там перечислены основные критерии, по которым контрагент может попасть в категорию подозрительных по 115-ФЗ. Вот по этим критериям и пишите ответ. Прямо по пунктам, с пояснениями. Пусть даже какой-то вопрос очевидно не имеет отношения к вашей ситуации. Все равно подробно распишите, почему к вам этот критерий невозможно применить. Приложите все документы, какие только сможете найти, подшейте совершенно все, что может относиться к вашей работе. Так или иначе, чем подробнее будет составлен ответ, тем лучше для вас. Но вы должны быть к нему готовы всегда. Для этого никогда не выбрасывайте ничего. Чеки, платежки – все должно лежать в папочках на всякий случай. Паранойя – лучший друг бухгалтера.

Сергей Степашин, индивидуальный предприниматель, занимающийся грузоперевозками:

Что вызовет у банков подозрение?

«Простаивание» счета

Если больше трех месяцев вы не совершали никаких сделок, ничего и никому не платили, а потом внезапно начали – вы под пристальным вниманием! А если внезапно начатые операции не будут иметь для банка законной цели и покажутся запутанными, даже не сомневайтесь, счет «заморозят».

Проблемы с оплатой налогов. Если они не платятся или платятся в незначительном объеме, банк может приостановить сделки до выяснения причин.

Низкий уставной капитал

10000 рублей – один из маяков.

Занижение НДФЛ. Всегда платите и никогда не занижайте НДФЛ.

Совпадение должностей. Например, если вы и учредитель и бухгалтер.

Совпадение юридического адреса с местом массовой регистрации.

Резкая активность на счете после смены учредителя, адреса, названия, закрытия счета в другом банке.

Транзитные операции.

Меры предупреждения

Законодательством установлено несколько направлений, по которым трудятся компетентные лица и организации. Спектр мероприятий может быть направлен на предотвращение нарушений, прекращений уже начавшихся преступных деяний, на устранение последствий, а также привлечение к ответственности виновных лиц.

Операции, подлежащие обязательному контролю

Они делятся на группы, в зависимости от оборота денежных средств. Так, необходимо выделять следующие категории подконтрольных финансовых операций:

- Сделки, в которых задействованы деньги в сумме 100-600 тысяч рублей. Касается только получения или перевода денег при сотрудничестве с международными организациями или при кооперировании с иностранными гражданами;

- Оборот средств равен или превышает 600 000 рублей. В этот список относятся операции с наличными, оборот в сфере продажи/покупки ценных бумаг, обмен валют, обналичивание чеков, полученных от нерезидентов страны;

- В пределах 3 миллионов — только в отношении сделок с недвижимой собственностью;

- Если же денежный оборот достигает 10 000 000 рублей, то компетентные организации будут контролировать все операции, имеющие стратегическое значение.

Внимание! Дополнительно установлено, что если человек подозревается в экстремистской деятельности, то его финансовые операции будут проверяться и контролироваться независимо от суммы.

Основные обязанности финансовых организаций

Перечень главных обязательств включает следующие аспекты:

- сбор информации, соответствующей заявленным критериям;

- своевременная обработка данных для передачи ее на хранение;

- обновление сведений с фиксированной периодичностью;

- гарантия сохранности информации;

- передача данных в Росфинмониторинг;

- контроль участников, чьи счета уже заморожены;

- блокирование финансовых счетов потенциальных нарушителей.

Идентификация клиентов и их бенефициарных владельцев

Коммерческие и государственные организации обязаны самостоятельно проверять участников, обращающихся к ним для участия в сделках — идентифицировать. Это снижает риск участия нечестных субъектов, а также лиц, желающих легализовать доход, полученный незаконным способом.

Коммерческие и государственные организации обязаны самостоятельно проверять участников, обращающихся к ним для участия в сделках — идентифицировать. Это снижает риск участия нечестных субъектов, а также лиц, желающих легализовать доход, полученный незаконным способом.

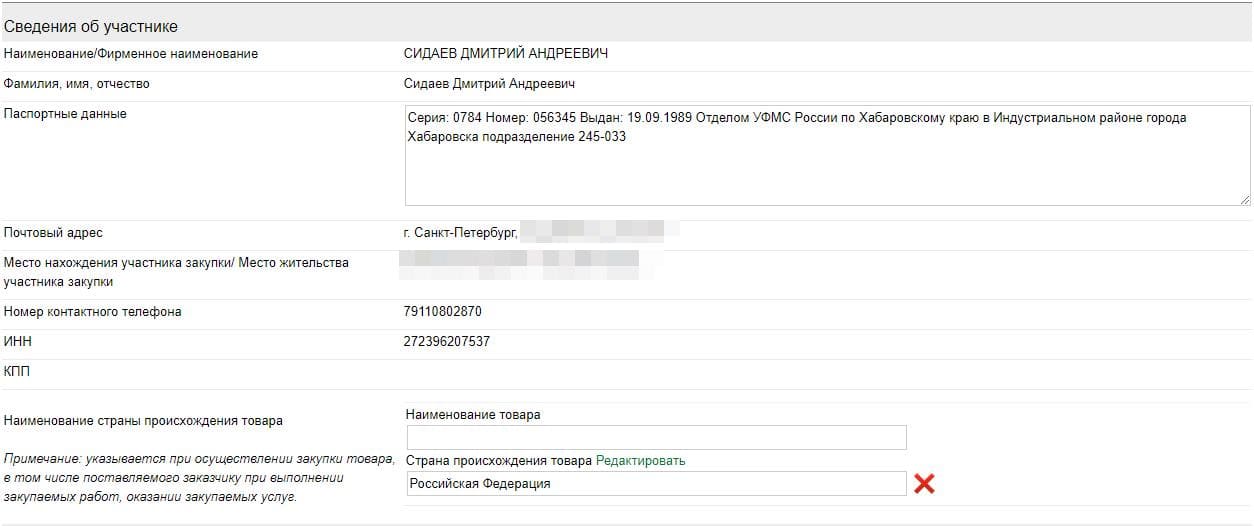

Обязательные элементы установления личности физического лица:

- фамилия, имя, отчество;

- день рождения;

- подданство/гражданство;

- данные паспорта;

- единый код налогоплательщика;

- адрес проживания/временной регистрации.

В случае с юридическими лицами потребуется уточнение названия и адреса расположения фирмы, ИНН и формы собственности (ООО, ООТ, АТ), информация о текущих владельцах.

Обновление ранее полученной информации

Законодательством установлены следующие сроки проверки имеющейся информации о бенефициариях:

- неделя — при возникновении сомнений в актуальности полученных данных;

- год — общий период, установленный для всех организаций;

- 3 года — периодичность проверки вкладчиков НПФ (негосударственными пенсионными фондами).

Блокирование счетов

- раз в три месяца проводится проверка участников сделок;

- оценка деятельности субъекта и рисков внесения в список подозрительных личностей;

- внесение информации об участнике в перечень экстремистов;

- блокировка денежных счетов — мгновенно, но не позже суток.

Хранение информации

Пять лет — обязательный срок хранения документации о денежных правоотношениях с бенефициариями. Термин начинает идти с момента прекращения всех сделок и сотрудничества.