Что такое ключевая ставка цб рф

Содержание:

- Что означает повышение и понижение ставки?

- Что такое ставка рефинансирования

- Как отреагировал рубль

- Динамика ключевой ставки

- Что такое ключевая ставка?

- Понятие и назначение

- Динамика ставки рефинансирования ЦБ РФ с 1992 по 2016 годы

- Сферы использования

- Резюме

- Как ЦБ регулирует показатель ключевой ставки

- На что влияет ключевая процентная ставка

- Что такое ключевая ставка ЦБ РФ

- Ключевая ставка Банка России — что это и зачем она нужна?

- История изменений в таблице

- Как величина ключевой ставки отражается на экономике страны в целом

- Как принимается решение об изменении

Что означает повышение и понижение ставки?

Как мы уже отмечали выше, ключевая ставка затрагивает все стороны нашей жизни.

Ключевая ставка затрагивает:

- Инфляцию

- Курс рубля

- Кредиты

- Депозиты

- Экономический рост

Воздействие на инфляцию

Давайте рассмотрим подробнее влияние ставки. Как Центробанк влияет на инфляцию в помощью ключевой ставки? Здесь все просто. Повышая показатель, регулятор создает ситуацию, при которой банки вынуждены тратить больше денег на оплату полученных у ЦБ кредитов.

Что происходит в результате? В экономику поступает меньше денег. Граждане меньше покупают на кредитные деньги машины, квартиры, потребительские товары. Поскольку нет ажиотажного спроса на товары и услуги, то и цены ведут себя спокойно, а в некоторых случаях даже снижаются.

Воздействие на курс рубля и вклады

Обычно повышение ключевой ставки приводит к тому, что курс рубля крепнет. Это тоже достаточно легко объяснить. После того, как деньги ЦБ для банков становятся дороже, финорганизации обычно начинают повышать ставки по вкладам, чтобы привлечь дополнительные средства населения.

Граждане видят, что депозиты становятся выгодным инструментом сбережения денежных средств. Стоимость рубля начинает увеличиваться, особенно, если инфляция находится на низком уровне. Граждане понимают, что лучше положить деньги на рублевый депозит под 8-12% годовых, чем держать их, например, в долларах под скромные 0,5-1% годовых. Таким образом, если на рынке нет валютной паники, то курс рубля начинает постепенно крепнуть, и заслуга в этом процессе полностью принадлежит ключевой ставке.

Воздействие на экономический рост

Повышение ключевой ставки может еще больше сократить темпы роста российской экономики. А все потому, что в экономику поступает меньше денег. При хороших ставках по вкладам и дорогих кредитах граждане предпочитают сберегать деньги, а не тратить их. Выручка бизнеса сокращается, экономический рост слабеет.

Напомним, на тот момент страна столкнулась с мощным давлением внешних факторов. Против страны были введены санкции, цены на нефть устремились вниз на фоне сообщений о переизбытке «черного золота» на рынке. Банковская система зашаталась, граждане бросились скупать доллары, опасаясь, что новый кризис полностью уничтожит их сбережения.

В этой панической ситуации ЦБ повел себя абсолютно правильно. Резкое повышение ключевой ставки уже через несколько дней стало давать свои плоды. Панические настроения удалось локализовать.

После 2014 года ключевая ставка ЦБ РФ ни разу не поднималась вплоть до этого года. Регулятор планомерно ее снижал. Следуя тенденции, банки уменьшали ставки по кредитам. Благодаря продуманной денежно-кредитной политике население впервые смогло насладиться рекордно низкой инфляцией и минимальными ставками по кредитам. Низкие ставки спровоцировали настоящий кредитный бум, особенно в сфере ипотечного кредитования.

Что такое ставка рефинансирования

Ставка рефинансирования определяет, на каких условиях и по какой процентной ставке банки будут принимать земные средства от Центрального банка РФ. Ключевое значение ставки заключается в том, что именно от нее будет зависеть размер процента, по которому клиенты смогут оформлять кредиты и депозиты в российских банках. Ни одна финансовая организация не предоставит заемные средства ниже установленного Центробанком РФ показателя. Его размер является строго фиксированным и зависит от текущей экономической ситуации в стране.

Показатель может регулироваться следующим образом:

- при росте инфляции Центробанк принимает решение об увеличении показателя;

- при понижении уровня инфляции показатель ставки уменьшается.

Ставка рефинансирования устанавливается Центральным банком РФ. Ее размер определяется рядом факторов:

- состояние мирового финансового рынка и внутренней экономики;

- уровень востребованности кредитов, депозитов, ипотек, займов среди граждан;

- санкционная политика;

- уровень инфляции;

- объем государственных закупок.

После анализа всех факторов и определения показателя на Совете Директоров информация об изменении ставки публикуется в официальных источниках и закрепляется Постановлением. Размер ставки можно лишь прогнозировать, однако рассчитать его по заранее определенной формуле не удастся.

Как отреагировал рубль

Финансовые рынки слабо отреагировали на решение Банка России. После небольшого укрепления курс доллара сохранялся на уровне 74 ₽, а потом немного снизился, отмечает старший экономист аналитического управления «Открытие Research» банка «Открытие» Максим Петроневич.

В перспективе решение ЦБ должно поддержать рубль, помочь ему укрепиться, говорит аналитик банка Хоум Кредит Станислав Дужинский. Но в то же время нефть дешевеет и остаются внешнеполитические риски, что ослабляет национальную валюту, отмечает ведущий финансовый консультант компании «Личный капитал» Борис Кожуховский.

Динамика ключевой ставки

Начиная с марта 2010 года и по 31 декабря 2015, ставка рефинансирования оставалась на уровне 7,75-8,25%. В последние года рост значения был отмечен только в 2009 году — тогда показатель достиг 13%, что по современным меркам является маркёром не совсем здоровой экономики (в то время в России бушевал кризис 2008-2009 годов).

С ключевой ставкой все куда сложнее. В кризисные времена ее используют более активно, т.к. от нее напрямую зависит ценность рубля, стабильность валюты, макроэкономические показатели страны. КС со времени ввода (2013) до декабря 2014 года росла не слишком заметно — порядка 1-1,5% в год. Резкий скачок произошел в декабре 2014 и январе-феврале 2015-го года — КС выросла до рекордных 17%. С тех пор и до нынешнего 2021 года она стабильно уменьшалась, достигнув в январе 2021-го года 4,25%.

Что такое ключевая ставка?

Этот показатель определяет размер процента Центробанка, под который регулятор предоставляет коммерческий кредит банкам. Также она выступает в роли верхней процентной грани, определяющей размер депозитов. То есть, Центральный банк России изменяет размер ключевого коэффициента для стабилизации ценообразование в государстве, и стимуляции денежного оборота внутри страны.

Ключевой коэффициент отвечает за формирование процентов на потребительские кредиты, влияет на уровень инфляции, снижая темпы ее роста. И устанавливает размер пени при невыполнении лицом кредитных обязательств, определенных в договоре с банком.

По средством базового коэффициента, Центральный банк воздействует на:

- Банковскую ликвидность, регулируя ее;

- Оборот денежной массы – уменьшая или увеличивая размер;

- Скорость роста экономики;

- Шкалу инфляции как валютной, так и рыночной;

- Срок процентной ставки составляет семь дней, — время на которое Центробанком предоставляется коммерческий кредит банковскому учреждению.

Понятие и назначение

У коммерческих банков главную роль в их деятельности исполняют деньги. А деньги – это товар, который имеет свою стоимость. Ставка ЦБ и есть стоимость денег для банков. Они берут у главного банка страны под один процент, а выдают заемщикам под другой, более высокий.

С глобальной точки зрения, с помощью ставки Центробанк регулирует инфляцию в нужных для экономики страны на текущий момент значениях. Этот процесс называют таргетированием. На ближайшие 3 года для России приемлемым называют уровень инфляции в 4 %. Центробанк будет стараться придерживаться этого значения.

Не всегда повышение или снижение ставки было связано с таргетированием инфляции. В декабре 2014 года произошло ее резкое увеличение: с 9,5 до 17 %. Из-за резкого обвала курса рубля вследствие введения западных санкций коммерческие банки на дешевые заемные деньги, полученные от ЦБ, начали скупать валюту. Чтобы остановить этот процесс, Банк России и повысил ключевую ставку до рекордного размера в 17 %.

С 1992 г. года существует еще одно понятие, которое регулировало отношения между ЦБ и коммерческими банками, – ставка рефинансирования (учетная). С 2013 г. впервые установили размер ключевой. Введение нового понятия потребовалось для более гибкого реагирования на изменения экономической ситуации. Главное отличие – в частоте изменения:

- ключевая может измениться до 8 раз в год, отражает процент по кредитам и депозитам;

- ставка рефинансирования иногда не менялась годами и отражала только процент, под который ЦБ выдавал банкам кредиты, использовать ее для регулирования денежно-кредитной политики нельзя.

С 2016-го процент по ставке рефинансирования отдельно не устанавливается, он приравнен к ключевой. Во многих законодательных актах еще используется этот термин, но надо понимать, что под ним подразумевают ключевую ставку.

Динамика ставки рефинансирования ЦБ РФ с 1992 по 2016 годы

До сентября 2013 года ключевым индикатором и инструментом денежно-кредитной политики ЦБ РФ выступала ставка рефинансирования. Она была установлена в первые 1 января 1992 года на уровне 20%. Однако, дальше из-за плачевного состояния экономики неоднократно повышалась. Своего максимума ставка рефинансирования достигала в 1993 году, в октябре 1993 года достигнув 210%. С января 1995 года ситуация начала постепенно стабилизироваться и уже 6 октября 1997 года она вновь достигла 21 %. Однако, на относительно низких значениях ставка рефинансирования долго не продержалась, подскочив при деноминации рубля и последующего дефолта в 1998 году до 150%. После чего последовал период планомерного снижения ставки рефинансирования. Минимальный размер ставки рефинансирования был достигнут в июне 2010 года, тогда ставка в течение нескольких месяцев, до февраля 2011 года ставка рефинансирования составляла 7.75%.

Также важно понимать, что уже к началу 2010-х годов ставка рефинансирования использовалась в основном при расчете пеней, штрафов и ставок по вкладам для населения. При выдаче кредитов коммерческим банкам использовались другие инструменты, главным образом сделки РЕПО

Во время кризиса 2008-2009 годов ставка рефинансирования изменялась незначительно. Однако, ставка РЕПО повышалась неоднократно, что во многом позволило стабилизировать курс национальной валюты.

Начиная с 2013 года ЦБ стал активно использовать ключевую ставку, а с 1 января 2016 года ставка рефинансирования была «приравнена» к ключевой ставке.

Сферы использования

Рассмотрим, в каких ситуациях обычный человек может столкнуться с ключевой ставкой.

Кредиты и вклады

Большинство населения сталкивается со ставкой ЦБ при размещении денег во вкладах и получении кредитов. Вот как происходит влияние:

- Центробанк не работает напрямую с физическими и юридическими лицами, только с банками. Следовательно, выдавать кредиты или класть деньги на депозиты населению или предприятиям он не может.

- Банки – это коммерческие организации, главной целью которых является получение прибыли от своей деятельности. Они не производят товаров, банки оказывают финансовые услуги по привлечению и размещению денег.

- Деньги откуда-то надо брать. Есть несколько источников: кредиты из ЦБ, от других банков, населения или предприятий. Эти источники не бесплатные. За кредиты надо платить проценты, а по депозитам – выплачивать доход вкладчикам.

- Центробанк выдает кредит банкам минимум под ключевую ставку. Значит, банк не может кредитовать население или предприятия под меньший процент. Разница между ними – это доход банка, который еще надо уменьшить на сумму расходов (создание резервов, текущие затраты на зарплату, обслуживание клиентов, программное обеспечение, безопасность и пр.), чтобы получить чистую прибыль.

- Коммерческий банк привлекает деньги во вклад под меньший, чем в ЦБ, процент. Ведь эти деньги надо застраховать в АСВ, обслужить их прием и выдачу, заплатить проценты. Поэтому они должны стоить банку дешевле, чем кредит в Центробанке.

Если банк предлагает депозит под процент выше, чем ключевая ставка, это повод повнимательнее к нему присмотреться. Причины такого выгодного предложения могут быть разные:

мошенничество;

близость банкротства и попытка его избежать за счет денег клиентов;

невозможность получения денег в ЦБ;

проблемы с операционной деятельностью;

только что созданный банк пытается привлечь к себе внимание и пр.

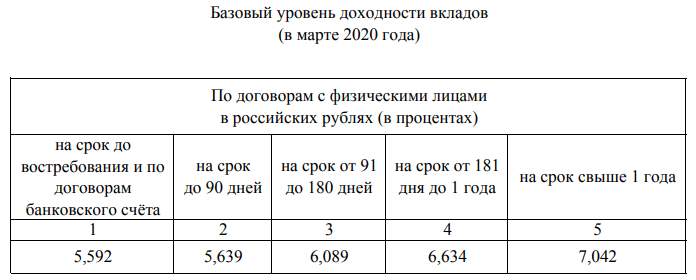

Высокие проценты – это повышенные риски для клиентов. Чтобы сориентироваться, какой процент будет считаться высоким, нужно посмотреть на базовый уровень доходности. Его ежемесячно рассчитывает Центробанк по вкладам крупнейших банков. На март 2020 г. составляет:

Рынок облигаций

Для инвестора прогнозы понижения ключевой ставки – это сигнал о том, что скоро повысятся котировки уже обращающихся на рынке облигаций. Это происходит по следующим причинам.

Представим, что Центробанк установил 7,5 %. Значит, предприятия и организации могут привлечь деньги путем размещения долговых ценных бумаг под чуть больший процент. Например, под 8 или 8,5 %. Потом ЦБ снижает ключевую ставку до 6,5. Новые выпуски облигаций уже можно размещать под 7 или 7,5. Эмитенты не хотят переплачивать инвесторам. Цены на бумаги с более высокой доходностью повысятся, ведь они станут привлекательнее по сравнению с новыми выпусками, и спрос со стороны инвесторов увеличится.

Обратная ситуация произойдет, если ключевая ставка будет повышаться.

Штрафы, пени, неустойки

Многие штрафы, пени, неустойки по договорам между юридическими, физическими лицами привязаны к проценту ЦБ, а также штрафы и пени по налогам. Как правило, применяется соотношение 1/300 или 1/150.

Например, при оформлении расписки в документе не всегда прописывается размер процентов в случае невозврата долга. В этом случае кредитор имеет право потребовать их оплатить в размере ключевой ставки.

Налогообложение

От размера процента, установленного ЦБ, зависит величина налога на доходы.

Налогообложение купонов

Корпоративные облигации, доходность которых превышает “ключевая ставка + 5 %” подлежат налогообложению в размере 35 % от превышения.

Пример. Клиент купил облигацию номиналом 1 000 руб. и с купонной доходностью 14,5 % годовых. С превышения в 3,5 % придется заплатить НДФЛ: 1 000 * 3,5 % * 35 % = 12,25 руб.

На повышенный процент по вкладам придется заплатить НДФЛ. Если доходность превысила величину “ключевая ставка + 5 %”, то вкладчик внесет 35 % в бюджет.

Пример. Клиент открыл вклад в банке на 500 тыс. руб. под 12 % годовых. На сегодняшний день необлагаемый лимит составляет: 6 % + 5 % = 11 %. Значит, с превышения надо заплатить НДФЛ:

- Налогооблагаемая база: 500 000 * (12 % – 11 %) = 5 000 руб.

- НДФЛ: 5 000 * 35 % = 1 750 руб.

Оплата услуг ЖКХ

За несвоевременную оплату услуг ЖКХ придется заплатить пени, которые тоже зависят от ключевой ставки:

- после одного месяца просрочки (даты оплаты счета по договору с поставщиком услуг) – 1/300 ставки ЦБ, т. е. на февраль 2020 года это 0,02 % за каждый день просрочки;

- после трех месяцев – 1/130, т. е. 0,05 %.

Резюме

В предыдущем разделе (“Таргетирование инфляции”) мы с вами говорили о том, что размер ключевой ставки обратно пропорционален текущему уровню инфляции в стране. То есть, чем большую ключевую ставку установит ЦБ, тем меньшее значение в итоге примет уровень инфляции.

То есть, с одной стороны получается так, что снижение ключевой ставки ведёт к росту инфляции и как следствие к увеличению уровня цен. А с другой стороны получается, что её уменьшение приводит к снижению уровня цен. Но не пытайтесь искать в этом противоречие, здесь речь идёт скорее о неком балансе.

Всё, как говорится, хорошо в меру. Это в полной мере касается и размера ключевой ставки, и уровня инфляции. Некоторые люди ошибочно полагают, что снижение уровня инфляции это однозначно положительный момент для экономики страны. Но на самом деле, есть некая грань (ЦБ РФ определил её на уровне 4%) ниже которой уровень инфляции опускаться не должен, по причине того, что это будет тормозить развитие экономики.

Слишком низкая инфляция приведёт к тому, что деньги станут слишком дешёвыми. Экономика попросту не будет поспевать за возросшим спросом на товары и услуги, ведь для их производства требуется определённое время (прежде чем испечь хлеб необходимо вырастить пшеницу). Это приведёт к тому, что вместо снижения цен и увеличения уровня жизни, наступит экономический коллапс, следствием которого будет, как раз наоборот, рост цен и снижение уровня жизни населения страны. И это никакой не парадокс, а простая экономика в действии.

Резюмируя вышесказанное, можно сказать, что снижение ключевой ставки в стране, говорит о том, что экономическая ситуация в ней относительно стабильная. Снижая ключевую ставку, Центробанк не опасается обесценивания национальной валюты. При этом увеличивается доступность кредитов и стимулируется производство.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Как ЦБ регулирует показатель ключевой ставки

Влиять на размер ключевой ставки в РФ вправе только Центробанк. Решение принимается коллегиально на заседании. Представители правительства, ЦБ и иных экономических структур государства, сообща принимают решение.

Итоги заседания, с разъяснением причин принятого решения, публикуются в открытых источниках (сайт Центральный банк Российской Федерации) и освещаются в СМИ. Измеряется курс в базисных пункта и может рассчитываться до тысячных долей. Наиболее чувствительным к изменениям ключевой ставки инструментом является рубль: при повышении ключевой ставки курс идет вверх, при снижении валюта дешевеет.

Центробанк имеет право кредитовать финансовые структуры и принимать от них денежные средства на депозиты под проценты. Данный процесс происходит немного иначе, чем в случае с физическими лицами. ЦБ не располагает возможностями кредитовать банковские структуры более чем на неделю, то есть предоставить средства для передачи их ипотечным клиентам он не может.

Для долгосрочных кредитов, банк должен располагать собственными средствами, основным источником которых являются вклады и депозиты.

Средства ЦБ могут использоваться для краткосрочных финансовых операций или к обеспечение по обязательствам.

Низкая ключевая ставка позволяет банковским организациям чаще пользоваться заемными средствами без особой нагрузки на собственный бюджет. Но в то же время, при подобных обстоятельствах, объем депозитарной ликвидности значительно ниже, так как заинтересованность клиентов в размещении денежных средств на счетах банка мала. Низкая ключевая ставка напротив, мотивирует частный сектор на получение займов, в том числе крупных и долгосрочных, таких как ипотека. При наличие достаточного объема ликвидности, низкая ключевая ставка стимулирует развитие всех секторов экономики и повышает уровень жизни населения за счет доступных заимствований.

На что влияет ключевая процентная ставка

Размер КС – это процент, под который Центральный Российский банк выдает денежные займы коммерческим организациям. Если рубль начинает слабеть, а тариф падать, то у финансовых компаний имеется выигрышная стратегия: банки могут брать займы у Центробанка, переводя их в валюту, а затем, за счет обесценивания деревянных рублей, получать доход, который сможет покрыть недочеты в финансах за счет КС.

Если динамика ключевой ставки идет вверх, то подобные операции становятся более рискованными. Компании под такой высокий заем могут и не согласиться брать деньги у Центрального банка, и, как результат, не будут выдаваться новые займы. Такое положение дел может существенно ударить по экономике, ведь если кредиты перестанут брать, то люди начнут меньше покупать товары, а так же создавать новые бизнес-проекты.

Что такое ключевая ставка ЦБ РФ

Ключевая ставка – это процентная ставка по основным операциям Банка России по регулированию ликвидности банковского сектора (Основные направления единой государственной денежно-кредитной политики на 2014 год и период 2015 и 2016 годов (утв. Банком России)). Другими словами ключевая ставка — это ставка, по которой Банк России предоставляет кредиты коммерческим банкам на одну неделю, а также готов принимать от банков деньги на депозиты на тот же срок.

Т.о. с 13 сентября 2013 года (дата введения понятия «ключевая ставка» согласно Информации Банка России от 13 сентября 2013 г. «О системе процентных инструментов денежно-кредитной политики Банка России») ключевая ставка используется в качестве основного индикатора направленности денежно-кредитной политики.

Как известно, Центральный Банк России дает деньги в долг (кредит) коммерческим банкам, которые (в свою очередь) дают деньги в долг (кредиты) физическим лицам и организациям, поэтому ключевая ставка является инструментом денежно-кредитного регулирования, с помощью которого Центральный банк воздействует на ставки межбанковского рынка и на ставки по кредитам и депозитам, которые предоставляют кредитные организации юридическим и физическим лицам. Рост ставки рефинансирования связан с повышением темпов и замедлением темпов экономического роста.

Ключевая ставка и ставка рефинансирования – не одно и то же, ставка рефинансирования не отменена ЦБ полностью – она продолжить задействоваться до 2016 года. К этому моменту планитуется, что значение обеих ставок выровняется. Подобная политика Центробанка вполне закономерна: недельные аукционы репо – самые популярные в финансовой системе страны, и именно ключевые ставки могут помочь определить фактическую цену тех денег, которые вбрасывает на рынок ЦБ. В то время как ставка рефинансирования, полагают аналитики, была по большей части индикативна.

В целях реализации нормативного регулирования в сфере денежно-кредитной политики и обеспечения применения ключевой ставки Банка России как индикатора стоимости заемных средств Правительство РФ своим Постановлением от 9 декабря 2015 г. № 13401 установило правила применения ключевой ставки Банка России с 1 января 2016 года, в котором закреплено, что во всех отношениях, на которые распространяется действие актов Правительства РФ, где содержится понятие «», с 1 января 2016 года применяется понятие «ключевая ставка Банка России», если другое не предусмотрено федеральным законом.

Решением Банка России (Информации Банка России от 11 декабря 2015 г. «О ставке рефинансирования Банка России», Указание Банка России от 11.12.2015 № 3894-У) с 1 января 2016 года:

-

значение ставки рефинансирования приравняют к значению ключевой ставки ЦБ РФ, определенному на соответствующую дату;

-

ставка рефинансирования будет меняться одновременно с изменением ключевой ставки на ту же величину;

-

самостоятельное значение ставки рефинансирования не устанавливается.

Т.о. с 1 января 2016 года за несвоевременную уплату налогов, сборов и страховых взносов рассчитываются по следующей формуле:

сумма пени = сумма налога или сбора, уплаченная позже установленного срока х количество дней просрочки х 1/300 х 11%

Кроме этого, ключевая ставка применяется при расчете:

-

отсрочки или рассрочки по налогам и страховым взносам;

-

процентов по долговым обязательствам, возникшим в результате контролируемых сделок;

-

(при определении материальной выгоды по беспроцентному (или с пониженными ставками) займу, выданному работнику (ст. 212 НК РФ); при начислении процентов работнику за не вовремя возвращенный налог в случае его излишнего удержания (ст. 231 НК РФ))

-

компенсации за задержку выдачи заработной платы;

-

неустойки за просрочку исполнения поставщиком (исполнителем, подрядчиком) контрактных обязательств ( п. 7 ст. 34 Федерального закона от 05.04.2013 № 44 ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд»);

Ключевая ставка Банка России — что это и зачем она нужна?

Как финансовый рычаг влияния на денежную и кредитную политику ключевая ставка Банка России появилась осенью 2013 года (информация ЦБ РФ от 13.09.2013). Сделано это было с целью выравнивания ставок по краткосрочным кредитам (на 1 неделю), выдаваемым Центробанком обычным банкам, и краткосрочным же вкладам, принимаемым им от этих организаций. С того момента в кредитных взаимоотношениях между банками перестала играть роль применявшаяся ранее ставка рефинансирования, отвечавшая значению годового процента, под который Центробанк давал кредиты обычным банкам.

Величина ключевой ставки оказывает прямое влияние на размер процентов, которые обычный банк:

- будет платить своим вкладчикам;

- потребует в качестве оплаты за выданный им кредит.

В обоих случаях чем выше окажется ставка, тем более высоким будет и размер процента.

Об особенностях учета процентов по кредитам для целей исчисления налога на прибыль читайте в материале «Принимаемые для налогообложения проценты по кредиту — 2018».

Изменение ставки в большую или меньшую сторону приводит, соответственно, к снижению или увеличению объема денег, поступающих из банков в обращение на рынке. А это уже непосредственно влияет на покупательскую способность, на возможность развития производства и на уровень инфляции. То есть регулирование размера ключевой ставки отражается на стабильности финансового положения не только отдельных лиц или производств, но и государства в целом.

История изменений в таблице

Заседания Совета директоров Банка России по вопросам денежно-кредитной политики проходят по пятницам. И в случае принятия решения об изменении ключевой ставки с понедельника следующей недели после решения измененная ключевая ставка вступает в силу (Письмо Банка России от 19.07.2017 N 20-ОЭ/15938).

Соответственно, ниже в таблице представлены все даты вступлений в силу изменённой ключевой ставки.

| Дата вступления в силу | Ставка % |

| с 26 апреля 2021 года | 5 |

| с 22 марта 2021 года | 4.5 |

| с 27 июля 2020 года | 4.25 |

| с 22 июня 2020 года | 4.5 |

| с 27 апреля 2020 года | 5.5 |

| с 10 февраля 2020 года | 6 |

| с 16 декабря 2019 года | 6.25 |

| с 28 октября 2019 года | 6.5 |

| с 9 сентября 2019 года | 7 |

Смотреть за весь период с 2013 года

Как величина ключевой ставки отражается на экономике страны в целом

Ключевая ставка является мощным инструментом в области финансовой политики государства. В России она была введена совсем недавно в 2013 году. Целью её введения было достижение ценовой стабильности, а также снижение инфляции, что в свою очередь должно послужить толчком к увеличению инвестиций в российскую экономику.

Взгляните на то, как изменялась ключевая ставка с самого момента её появления:

Обратите внимание на то, как сильно она возросла 16 декабря 2014 года. Если вы помните, то это был тот самый момент, когда вследствие санкций введённых США и их «коллегами», курс рубля обвалился аж до отметки в 64,44 рублей за доллар (более чем на 8% за сутки)

Увеличение ключевой ставки до 17% позволило тогда стабилизировать ситуацию, не допустив дальнейшего обвала российской валюты.

Как видите к началу 2018 года ключевая ставка вернулась к значению в 7,5% годовых, что свидетельствует об относительном увеличении уровня финансовой стабильности в стране.

Таргетирование инфляции

Когда Центральный Банк ставит своей целью добиться определённого уровня инфляции и обнародует эту цель, речь идёт о, так называемом, таргетировании инфляции. В настоящее время, целью ЦБ РФ является удержание инфляции в стране на уровне 4%. Реальный уровень инфляции в России, при этом несколько выше целевого (в районе 5% по данным на июнь 2019 года).

Политика таргетирования инфляции проводится в сорока странах мира и является неотъемлемой частью денежно-кредитной (монетарной) политики государства. Её роль сложно переоценить, ведь стабильно низкий уровень инфляции является необходимым условием для нормального развития экономики.

Стабильно низкая инфляция в стране, позволяет предприятиям строить долгосрочные планы инвестирования в своё производство, а населению страны спокойно откладывать и инвестировать деньги в национальной валюте, не боясь её обесценивания (как это, увы, часто бывало в нашей стране).

Ну а ключевая ставка, как один из основных инструментов денежно-кредитной политики государства, позволяет оказывать действенное влияние на уровень инфляции. Её повышение приводит к удорожанию стоимости кредитов в стране, что, в свою очередь, значительно снижает спрос на них. Вместе с тем, растут и ставки по банковским депозитам. Всё это ведёт к тому, что баланс денег затраченных и денег отложенных, смещается в сторону сбережений. Соответственно уменьшаются траты, как у рядового населения страны, так и у промышленных предприятий и коммерческих компаний. Это, в свою очередь, приводит к снижению спроса на товары и услуги, ну и, как следствие этого, к снижению цен на них.

А снижение ключевой ставки, напротив, мотивирует к большим затратам (кредиты становятся более доступными), что ведёт к повышению спроса на товары и услуги в стране. Увеличение спроса приводит к росту цен, увеличивая,тем самым, текущий уровень инфляции в стране.

Как принимается решение об изменении

Изменение ключевой ставки — основной инструмент денежно-кредитной политики ЦБ. Денежно-кредитную политику еще называют монетарной. С ее помощью ЦБ создает условия для развития экономики.

Сама по себе денежно-кредитная политика не развивает и не замедляет экономику страны, но она влияет на спрос. Если спрос увеличивается — растет производительность труда, развиваются технологии. Если спрос уменьшается — производительность труда сокращается, на технологии денег не хватает. Денежно-кредитная политика бывает стимулирующая, сдерживающая или нейтральная.

Стимулирующая монетарная политика применяется, если экономика замедляется, а инфляция находится ниже целевого уровня. Во время стимулирующей политики ЦБ снижает ключевую ставку, чтобы инфляция выросла, а экономика ожила.

Сдерживающая денежно-кредитная политика применяется, если экономика «перегрета», а инфляция выше целевого уровня. В таком случае ЦБ повышает ключевую ставку, чтобы снизить инфляцию.

При нейтральной политике ключевая ставка долгое время держится на уровне, который ЦБ считает наиболее подходящим для экономики. Сама ставка при этом не меняется, чтобы экономика оставалась в равновесии.

ЦБ принимает решения об изменении ключевой ставки на основе макроэкономического прогноза и учитывает множество факторов: изменения в налогах и экономике, ситуацию на мировых рынках, статистические данные. Изменение ключевой ставки действует на экономику постепенно в течение нескольких кварталов.

ЦБ публикует доклады о денежно-кредитной политике на сайте, чтобы объяснить, почему он изменяет ключевую ставку и какие дальнейшие действия будет совершать.

Его заседания планируются на все 12 месяцев. То есть график на 2021 год разработан заблаговременно. Его вы могли видеть выше.

Важно отметить – заседания Совета директоров не всегда происходят только по графику. Они могут быть внеплановыми

В частности, такой исключительный случай был зафиксирован в 2014 году. Когда ключевую ставку экстренно повысили сразу на 6,5 п.п.

После этого просматривается постепенное ее снижение с 2015 года. Регулятор уменьшал ее без резких рывков. В основном на 0,25-0,5%. Хоть и с небольшим колебанием в конце 2018 года, тенденция на снижение ставки продолжилась до 2020 года.