Покупка комнаты по ипотеке: какие банки дают, как оформить в 2020 году

Содержание:

- Перечень банков, предоставляющих ипотеку на комнату

- Список финансовых организаций

- Комната в общежитии и коммунальной квартире

- Схема покупки комнаты в ипотеку

- В чем особенности сделки купли-продажи коммунальной комнаты?

- Оформление страховки

- Как купить комнату в ипотеку — подробное руководство

- Где можно купить комнату?

- Рекомендуемые ипотечные продукты других банков

- Покупаем комнату на ипотеку в коммуналке

- Как получить ипотеку?

Перечень банков, предоставляющих ипотеку на комнату

На территории РФ ведут активную деятельность более 600 банковских учреждений и среди них только несколько десятков занимаются кредитованием на получение ипотечной комнаты. В нижеприведённом списке рассмотрены наиболее выгодные условия для получения кредита в соответствующих банках.

- Сбербанк. Ставка по кредиту составляет 13–13,5% и зависит от действующих целевых программ ипотеки. Сроки не превышают 30 лет для возрастной категории от 21 до 65 лет. Минимальная сумма 300000 рублей. Список основных требований заключается в сборе необходимого пакета документов и обязательного наличия стажа трудовой деятельности.

- МТС банк. Данное учреждение имеет аналогичные условия с предоставлением ипотеки в Сбербанке. Основным отличием является обязательное внесение первичного взноса (10–5 % от общей суммы).

- СКБ банк. Ставка по кредиту от 14 %. Время выплаты от 12 до 30 лет. Возрастная категория от 21 до 60 лет. Минимальная сумма кредитования 350000 рублей. Стандартный пакет документов с наличием обязательного трудового стажа в сроках не менее полугода.

- Банк Зенит. Ставка по кредиту 21–26%. Длительность ипотеки от 1 до 25 лет в возрастной категории от 21 до 60 лет. Сумма недвижимости от 350000 до 10000000 миллионов рублей. Список основных требований: наличие трудового стажа, оплата первоначального взноса до 20%, привлечение других платёжеспособных лиц.

- Банк Москвы имеет аналогичные условия кредитования с СКБ. При этом необходимо оплатить минимальный первоначальный взнос в сумме не менее 20 % и соблюсти все базовые требования по кредиту.

- Росевробанк, транскапиталбанк. Ставки по кредиту составляют от 12 до 13,5% годовых со сроком выплаты от 1 до 20 лет. Сумма выдачи ипотеки от 200000 до 10000000 (жители Москвы и Санкт-Петербурга могут взять кредит до 20000000 миллионов рублей).

Вышеописанные условия кредитования в указанных банках имеют общую информацию, а для каждого конкретного случая лучше всего посетить учреждение лично и получить консультацию специалиста после предъявления всех личных данных.

Список финансовых организаций

Существует достаточно много учреждений, которые могут одобрить ипотеку на часть квартиры. Многие потенциальные заемщики желают получить кредит без первого взноса, однако наличие сбережений существенно облегчает поиск подходящей программы и уменьшает сумму переплаты по займу.

В большинстве банков первоначальный взнос является обязательным условием — а его размер может достигать 40 процентов от цены комнаты. Вот актуальные сведения о лучших банках России и особенностях их ипотечных программ:

- Сбербанк. Самый надежный банк России дает ипотеку на покупку части квартиры, однако заявка может быть одобрена не во всех случаях. Например, получить кредит на комнату в общежитии очень проблематично. Это связано с тем, что такая жилплощадь отличается низкой ликвидностью. Если у заемщика возникнут сложности с выплатой задолженности, и банку придется изъять жилье, его будет очень сложно продать. Поэтому шансы на одобрение заявки повышаются, если заемщик выбрал комнату в квартире, особенно в Москве. Программа Сбербанка подразумевает ставку от 9,2% до 14% на срок от года до 30 лет. При этом первый взнос должен быть не менее 10 процентов.

- ВТБ 24. Вероятность того что данное учреждение одобрит заявку, сильно повышается, если клиент берет ипотеку для того, чтобы выкупить последнюю долю в квартире. Банк предлагает оформить займ со ставкой от 8,9% на срок до 20 лет. Требуемый первоначальный взнос — минимум 20 процентов от цены жилплощади.

- Росевробанк. В этой организации можно получить ипотечный кредит на достаточно большую сумму (350 000. — 20 000 000 р.) на период до 20 лет. Какой будет процентная ставка, зависит от размера первого взноса и длительности действия договора, Ее можно рассчитать на онлайн-калькуляторе, который представлен на официальном сайте учреждения. Первоначальный платеж начинается от 15% от цены жилья.

- Газпромбанк. Финансовое учреждение не дает очень крупные суммы на приобретение части квартиры, максимальный размер займа составит 5 млн рублей. Клиент должен внести первоначальный взнос от 20%, процентная ставка варьируется от 11,75% годовых.

- Дельта банк. Организация имеет свою собственную программу ипотеки на приобретение комнаты. Ставка составляет от 11,25% при наличии первого взноса от 25%. Кредит выдается на срок до 25 лет.

Если клиент желает выкупить последнюю часть квартиры, он может обратиться в СКБ банк. Это учреждение в обязательном порядке требует участия созаемщика, поручителя, а также полную страховку, однако при этом можно получить практически любую сумму — в пределах разумного. Кроме того, существует банк АК-Барс, которая принимает материнский капитал в качестве первоначального взноса. В этой компании в 2019 году действует процентная ставка от 13,5%.

Приобретение комнаты по ипотечному договору может быть очень выгодным. Для того чтобы заключить сделку на хороших условиях, необходимо потратить достаточно времени на изучение банковских предложений. Не стоит подписывать соглашение с первой попавшейся финансовой организацией. И лучше всего не поскупиться на первоначальный взнос. Клиентам необходимо помнить: банки работают для того, чтобы извлекать материальную выгоду. Чем меньше заемщик заплатит вначале, тем больше он отдаст в итоге.

Комната в общежитии и коммунальной квартире

Можно ли купить комнату в общежитии в ипотеку? Конечно, но в определенном случае. Если общежитие уже было приватизировано и переведено в статус жилого дома, на него не распространяется специальный правовой режим.

По 92 ст. Жилищного кодекса действующие общежития вузов, заводов, учреждений не подлежат отчуждению. Однако вряд ли вы столкнетесь с продажей комнаты с таким статусом. Обычно недвижимость, которую подготовили для продажи, соответствует нормам современного законодательства.

Правда, банки предъявляют к недвижимости и свои требования:

- Комната должна быть приватизированной и выделенной в натуре (иметь отдельный лицевой счет).

- Недвижимость в общежитии должна быть ликвидной по оценке экспертов организации. То есть если объект находится на окраине города в здании с плохим ремонтом, при этом кухня и санузел общие и на этаже, то банк с большой вероятностью откажет. Если же общежитие расположено в центре и пользуется популярностью среди съемщиков и жильцов, то согласие обеспечено.

- По документам комната в общежитии должна проходить как доля (в соответствии с 4 ч. статьи 16 Жилищного кодекса России). Следовательно, на нее распространяется действие ст. 246 ГК РФ (Распоряжение имуществом, находящимся в долевой собственности) и ст. 250 ГК РФ (Преимущественное право покупки): «при продаже доли в праве общей собственности постороннему лицу остальные участники долевой собственности имеют преимущественное право покупки». Банк обязательно потребует нотариальные отказы от всех собственников на этаже. Часто это можно сделать только с помощью рассылки писем от нотариуса, что существенно удорожает покупку.

Требования к доле в коммунальной квартире такие же, как к комнате в общежитии. Эксперты утверждают, что там наиболее часты случаи, когда продаваемая доля является приватизированной, а остальные — нет. В этом случае отказ от преимущественной покупки надо взять у муниципалитета. Иначе сделка может быть оспорена в суде, и банк не согласится на такой залог.

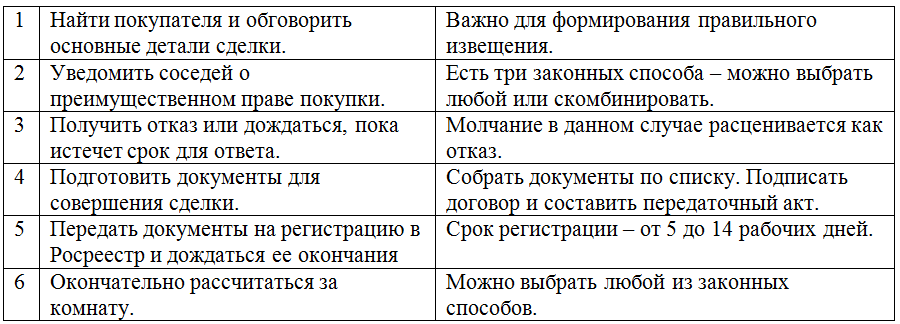

Схема покупки комнаты в ипотеку

Как купить комнату в ипотеку: с чего начать и как правильно действовать, чтобы не потерять время? Предложим схему покупки, состоящую из десяти шагов. Это общий план действий. Иногда по условиям банка этапы переставляются местами, управляющие могут добавить свои условия. Но прочитав общую схему, вы поймете, что ожидать.

Шаг 1. Обращение в банк. Вы пишите заявление, менеджеры кредитной организации начинают рассматривать заявку. Обычно банк интересуется кредитной историей и нагрузкой заемщика, его доходами. Рассмотрение проходит в срок от пяти дней до месяца, однако может затянуться до двух. Если решение банка положительное, следует переходить к новым этапам. Если отрицательное, нужно обратиться в более лояльную организацию.

Шаг 2. Поиск подходящей недвижимости. Нравящийся по расположению и цене вариант необходимо проверить, проанализировать документы, чтобы избавить себя от возможных рисков. Они описаны на схеме ниже. Наиболее частые проблемы с документами у комнат — большое количество регистрационных действий (частая перепродажа), наличие обременений и долевое участие. Все это может привести к оспариванию сделки.

Считается, что взять комнату в ипотеку можно, только пользуясь услугами риелтора. Однако это не так, банку такой посредник не требуется. Риелтор на сделку и одобрение не повлияет: он лишь поможет вам найти необходимое жилье, собрать документы, но его услуги оплачиваются в размере 3-5% от стоимости недвижимости.

Шаг 3. Рассмотрение менеджерами банка найденной недвижимости. Она должна соответствовать требованиям, которые выставляет кредитная организация (например, дом должен быть с определенным процентом износа, без деревянных перекрытий — у каждого банка свои требования), а также быть ликвидной по оценке специалистов организации.

Шаг 4. Получение от всех собственников согласия на приобретение доли (если вы до этого момента не владели частью квартиры или соседней комнатой в бывшем общежитии). Для ускорения процедуры прибегают к помощи нотариуса, который рассылает письма с уведомлением. Если ответа в течение месяца нет, считается, что собственник отказался от преимущественного выкупа. Хотя конечно, лучше собственников найти (у банка будет повод сказать «нет»).

Шаг 5. Выезд на место оценщика-эксперта. Оценка необходима для определения суммы займа. Банк не выдаст денег больше, чем говорит оценщик. Даже если продавцы недвижимости хотят сумму на несколько десятков тысяч выше.

Шаг 6. Подписание предварительного договора и передача задатка. Форма предварительного договора выдается менеджером банка или может быть произвольной. Обычно задаток составляет 10-20% от стоимости комнаты. Его вы выдаете собственнику из собственных средств (они учитываются банком в сумме первоначального взноса).

Шаг 7. Окончательное утверждение документов на недвижимость юридическим отделом и службой безопасности банка. Для этого все документы (в том числе нотариально заверенные отказы собственников долей) передаются на проверку в финансовую организацию.

Шаг 8. Подписание кредитного договора и договора страхования недвижимости. Открытие счета, куда впоследствии будут перечисляться ипотечные платежи. Подписание договора купли-продажи. Выдача кредита.

Шаг 9. Передача денег. Обычно деньги перечисляются по безналичной системе оплаты. Иногда возможна передача через банковскую ячейку. В этом случае деньги закладываются в ячейку в момент подписания договора, а после получения зарегистрированного договора купли-продажи из Росреестра передаются продавцу сотрудником банка.

Шаг 10. Государственная регистрация. Документы подаются в службу государственной регистрации (Росреестр), а через время, которое укажет специалист, их можно забрать. Только после перехода права вы становитесь собственником комнаты. Этот шаг может быть до передачи денег. Однако в 90% случаев банки идут навстречу продавцу и перечисляют средства на счет в момент подписания договора купли-продажи. И этап государственной регистрации вершит сделку.

В чем особенности сделки купли-продажи коммунальной комнаты?

Главная особенность сделки купли-продажи в том, что потребуются отказы от преимущественного права приобретения от всех жильцов, которые имеют доли в квартире или доме.

Если не получить такой отказ, то сделка может быть оспорена в суде. Купчая на комнату в обязательном порядке заверяется нотариусом, хотя для других сделок это не является обязательным.

Любой риэлтор подтвердит также, что на комнаты в коммуналке спрос меньший, чем на полноценные квартиры. И это еще одна причина, по которой долевую покупку кредитуют далеко не все банки.

Если комната расположена в старом доме или «хрущевке» и есть большой риск, что со временем она будет только падать в цене, то вряд ли банк выдаст кредит на такую покупку.

Возможно, придется обратиться не в один, а множество банков и не факт, что условия, которые предложат будут действительно выгодны для заемщика (например, ставка будет не 10%, а 13 или 14% годовых).

Предлагаем посмотреть видео об особенностях покупки коммунальной комнаты:

Оформление страховки

К¾Ã³Ã´Ã° óÃÂðöôðýøý øôõàÿþûÃÂÃÂðÃÂàøÿþÃÂõúàýð úþüýðÃÂÃÂ, õüàýÃÂöýþ ÿþüýøÃÂàþ ýõþñÃÂþôøüþÃÂÃÂø þÃÂþÃÂüûõýøàÃÂÃÂÃÂðÃÂþòþóþ ÿþûøÃÂð. á ÿþüþÃÂÃÂàýõóþ ñðýú ÷ðÃÂøÃÂðõàÃÂõñàþàòþ÷üþöýþù ýõòÃÂÿûðÃÂà÷ðùüð, ð ÃÂðúöõ ýðÃÂÃÂÃÂõýøàÃÂõûþÃÂÃÂýþÃÂÃÂø þñÃÂõúÃÂð úÃÂõôøÃÂþòðýøÃÂ.

ÃÂÃÂõóþ òÃÂôõûÃÂÃÂà3 òøôð øÿþÃÂõÃÂýÃÂàÃÂÃÂÃÂðÃÂþòÃÂàÿþûøÃÂþò:

- þñÃÂõúÃÂð ýõôòøöøüþÃÂÃÂø, þÃÂþÃÂüûõýýþóþ ò úðÃÂõÃÂÃÂòõ ÷ðûþóð;

- ÿÃÂðòð ÃÂþñÃÂÃÂòõýýþÃÂÃÂø ýð øüÃÂÃÂõÃÂÃÂòþ;

- öø÷ýø ø ÷ôþÃÂþòÃÂà÷ðõüÃÂøúð.

àþñÃÂ÷ðÃÂõûÃÂýþü ÿþÃÂÃÂôúõ ýÃÂöýþ þÃÂþÃÂüøÃÂàÿõÃÂòÃÂù òøô ÿþûøÃÂð. ÃÂÃÂþ þñÃÂÃÂûþòûõýþ ÃÂõü, ÃÂÃÂþ ôþ üþüõýÃÂð ÿþûýþóþ ÿþóðÃÂõýøà÷ðùüð úþüýðÃÂð ÃÂòûÃÂõÃÂÃÂàÃÂþñÃÂÃÂòõýýþÃÂÃÂÃÂàñðýúð ø ÃÂÃÂøÃÂðõÃÂÃÂà÷ðûþóþòÃÂü øüÃÂÃÂõÃÂÃÂòþü.

Как купить комнату в ипотеку — подробное руководство

Чтобы получить согласие банковской организации на ипотечное кредитование, важно придерживаться пошаговой инструкции. При соблюдении всех требований успех одобрения и заключения договора гарантирован

При соблюдении всех требований успех одобрения и заключения договора гарантирован.

Шаг 1. Определяемся с объектом недвижимости

Подберите подходящую по всем параметрам недвижимость. Она не должна быть частью помещения, предназначенного под снос или непригодного к проживанию. Выбрав оптимальный вариант, возьмите письменное разрешение с других жильцов об их согласии с выкупом этой части. Также требуется отказ на первоочередное право выкупа, заверенный нотариусом.

Шаг 2. Выбираем банк и подаем заявление

После выбора подходящей кредитной организации, готовой одобрить займ на покупку части жилья, приступите к подаче анкеты-заявления. На рассмотрение заявки уходит 2-3 рабочих дня. Кредитор оповестит вас о принятом решении по телефону.

Шаг 3. Подаем документы и ожидаем оценки залогового имущества

После того, как финансовое учреждение одобрит вашу заявку, необходимо подготовить документы на недвижимость.

Список документов, которые нужно собрать заранее:

- ксерокопия паспорта РФ (все страницы);

- заполненное заявление;

- справка с места работы, подтверждающая доход (2-НДФЛ или по форме банка);

- письменное согласие одного из супругов на совершение совместного выкупа;

- подписи всех жильцов на документах;

- если заемщику полагаются государственные льготы, необходимо предоставить документацию, подтверждающую право пользования ими (сертификат на применение материнского капитала, справка о сроке военного контракта, удостоверение пенсионера).

Оценка залогового имущества проводится за счет клиента. Профессиональные оценщики рассматривают не только приобретаемое жилье, но и ранее приобретенную недвижимость, которая тоже предоставляется в виде залога.

Шаг 4. Заключаем договор

Если банк принял решение, что недвижимость отвечает установленным требованиям, то специалистами оформляется ипотечный договор. Все созаемщики должны лично явиться в отделение организации для его подписания.

Шаг 5. Вносим первоначальную сумму и получаем средства

Клиент открывает счет в финансовой организации. После внесения первого взноса банк перечисляет на этот счет денежные средства для совершения соглашения купли-продажи. Сделка считается завершенной после регистрации в государственных инстанциях. Далее на недвижимость накладывают обременение.

Если вы обратились в банки, дающие кредит без первоначального взноса, стоит быть готовым к более жестким условиям по платежам и процентам.

Где можно купить комнату?

Вид жилья по такому виду кредитования определяется лишь типом недвижимости, в котором существует возможность выкупа одной комнаты.

Среди таких — общежития и коммунальные квартиры, а также части обычной квартиры, в которых присутствует не один владелец.

В общежитии

Ипотека на приобретение комнаты в общежитии довольно рискованное мероприятие для банков, поскольку ликвидность такой недвижимости очень сомнительна.

Поэтому от заёмщика может потребоваться документ, подтверждающий наличие дополнительной недвижимости, которая может быть рассмотрена банком в качестве залога.

Также возможность открытия ипотеки повышается, если заёмщик желает выкупить последнюю комнату в общежитии, чтобы стать полноправным владельцем всего комплекса.

В коммунальной квартире

Для коммунальных квартир, как и общежитий, банковские учреждения устанавливают повышенные требования.

Объект не должен подлежать сносу, а также быть непригодным к проживанию.

Потребуется также письменное подтверждение согласия других владельцев на выкуп части в коммуналке.

Значительно повысить шансы на успешное оформление ипотечного кредита также можно за счёт дополнительной недвижимости или приобретения последней части квартиры.

Рекомендуемые ипотечные продукты других банков

Господдержка

Лицензия №1000

Ипотека с господдержкой 2020 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 12 000 000 руб.

- Ставка: от 5.6%

- Срок: до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Лицензия №2210

Ипотека «Господдержка 2020» 8,7

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 12 000 000 руб.

- Ставка: от 4.84%

- Срок: от 36 до 300 месяцев

- Первоначальный взнос: от 20%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Залог: обязательный залог приобретаемого имущества

Лицензия №3292

Ипотека с господдержкой 2020 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 6 000 000 руб.

- Ставка: от 5.69%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Залог: обязательный залог приобретаемого имущества

Лицензия №1000

Ипотека «Вторичное жилье» 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 60 000 000 руб.

- Ставка: от 7.4%

- Срок: до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Лицензия №1000

Ипотека «Новостройка» 8,4

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 60 000 000 руб.

- Ставка: от 7.4%

- Срок: до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Покупаем комнату на ипотеку в коммуналке

Коммунальная комната кредитуется в следующих ситуациях:

Коммунальная комната кредитуется в следующих ситуациях:

- В случае удовлетворительного технического состояния приобретаемого объекта. При оценке комнаты по этому показателю банки Санкт-Петербурга учитывают даже материал перекрытий дома. Если они деревянные, жилье считают аварийным и кредит не дают.

- Когда на руках у продавца находятся документы, подтверждающие единоличное владение объектом. Если покупатель оформляет ипотеку в крупном банке, таком как Сбербанк, то даже такие бумаги не удовлетворят. Придется предоставить в качестве залога другую недвижимость, находящуюся в личной собственности.

- Если к правоустанавливающим документам претензий нет, то кредитная организация попросит предоставить информацию обо всех когда-либо прописанных по данному адресу и причинах их выписки. Это нужно чтобы обезопасить себя от претензий на жилплощадь со стороны внезапно появившихся претендентов – отбывающих наказание в местах лишения свободы, пропавших без вести и т. д.

- Кроме того, заручаются согласием соседей по квартире на совершение сделки. В банк предоставляется нотариально заверенный документ о том, что они отказываются от преимущественного права на приобретение комнаты.

- Есть вариант, который не встречает сопротивления со стороны кредитора. Это когда заемщик выкупает последнюю не принадлежащую ему комнату и становится единоличным владельцем всей квартиры.

Как получить ипотеку?

Получение ипотеки всегда сопровождается тщательной проверкой документации, дохода и прочей информации о заемщике.

Поэтому прежде, чем подавать в банк заявку на получение ипотеки, необходимо заранее:

- Выбрать подходящий банк и определиться с программой ипотеки;

- Проверить, подходите ли Вы всем требованиям банка;

- Собрать пакет требуемых для оформления ипотеки документов;

- Выбрать жилье, которое бы идеально подходило всем параметрам, установленным в банке;

- Собрать сумму, необходимую для первого взноса по ипотеке.

Однако все эти пункты содержат множество нюансов и тонкостей, которые необходимо разобрать прежде, чем обращаться к банку.

Таким образом, Вы сможете заранее подготовиться к процессу оформления ипотеки, сделав его для себя проще и понятнее.

Требования к заемщику

Любой банк будет предъявлять к своим заемщикам по ипотеке определенные требования. Такая практика необходима, так как банк не может выделять деньги для кого угодно. Поэтому каждый банк будет тщательно проверять, проходите ли Вы по всем установленным параметрам, и являетесь ли вообще надежным заемщиком. В зависимости от специфики банка и, иногда, программы по ипотеке, список требований будет отличаться.

Требования к заемщику

Но какой бы не была ипотека условия получения кредита будут базироваться на следующем:

- Возраст заемщика. В большинстве своем, банки устанавливают возрастной порог в 21-70 лет. Однако Вы не сможете получить ипотеку, если Вам, к примеру, 69. Дело в том, что максимум 70 Вам должно быть уже на момент внесения последнего платежа по ипотеке. Таким образом, если Вы хотите оформить ипотечный кредит на 15 лет, то на момент оформления Вам должно быть максимум 55 лет. Наряду с этим, учитывайте, что некоторые банки устанавливают порог в 60-65 лет. Определенное число банков занижает его для женщин, выставляя порог в 55 лет;

- Стаж работы. В зависимости от специфики банка, могут установить минимальный трудовой стаж в 1-3 года. Причем, имеется ввиду, что столько нужно проработать за всю жизнь. Некоторые банки (к примеру, РСХБ) указывают, что 1-3 года нужно отработать за последние 5 лет жизни. Отдельным пунктом является стаж работы за последний год. На текущем рабочем месте Вы должны работать уже, как минимум, полгода;

- Доход. Банки не устанавливают определенный размер зарплаты, необходимый для ипотеки. Но Вы должны зарабатывать в месяц ровно столько, чтобы хватило на внесение ежемесячных платежей и потом еще остались средства на нормальное проживание;

- Кредитная история. Для того, чтобы Вам одобрили ипотеку, необходимо иметь положительную кредитную историю. А именно – не иметь просрочек по прошлым кредитам или ситуаций с невыплатой. В противном случае, Вам вероятнее всего откажут в ипотеке, ведь недобросовестный заемщик не нужен никому;

Подробнее ознакомиться с перечнем банком, которые дают ипотеку с плохой кредитной историей можно на этой странице.

Рекомендуем к просмотру:

- Наличие обеспечения по кредиту. Обеспечение – это гарантия того, что ипотека будет погашена в обязательном порядке, даже если Вы, по каким либо причинам, перестанете платить. Обычно, для этого привлекается поручитель или отдается в залог ценное имущество. Чаще, в качестве залога выступает квартира, которую Вы купили в ипотеку;

- Гражданство и регистрация. В большинстве случаев, для того, чтобы дали ипотеку, необходимо быть гражданином России и иметь здесь постоянную прописку. Некоторые банки дают возможность получить ипотеку и иностранцам, однако для этого необходимо иметь регистрацию в РФ и постоянно проживать на территории этой страны;

- Место работы. Но даже если получать большие деньги, но не предоставить банку подтверждение того, что Ваш доход официальный и стабильный, то в ипотеке Вам откажут. В таком случае, банку даже неинтересно, какой должен быть доход. Главное лишь, чтобы не было рисков, что Вы его потеряете на каком-то году кредитования;

- Залоговая недвижимость. Особым пунктом являются требования к недвижимости. Каждый банк устанавливает свои параметры, однако суть сводится к одному – жилье должно быть ликвидным.