Документы необходимые для получения кредита физическому лицу

Содержание:

- На что обратить внимание при выборе потребительского кредита

- Виды кредитования

- Особенности обращения в ломбард

- Документы для оформления кредита в банке

- Дополнительная документация для иных видов кредитования

- Что нужно, чтобы взять потребительский кредит с просрочками и плохой кредитной историей

- Быстрый кредит онлайн

- Где взять кредит наличными — обзор ТОП-5 компаний-кредиторов

- Как выбрать и оформить кредит наличными в Москве?

- Россельхозбанк

- Как проводится погашение потребительского кредита

- Сопровождение кредита

- 5 основных правил получения кредита

- Правило 1. Если это возможно, то кредит лучше вообще не брать

- Правило 2. Чем проще – тем дороже

- Правило 3. Брать кредит следует только в лицензированной финансово – кредитной организации

- Правило 4. для определенной цели используйте свою программу кредитования

- Правило 5. Внимательное изучение всех условий кредитования

- Выгоды и возможные трудности

- Какие банки выдают кредит под бизнес-план

- Типы коммерческого кредита

На что обратить внимание при выборе потребительского кредита

Предположим, вы уже изучили условия кредиторов, выбрали подходящий для себя продукт и готовы к его оформлению. Однако в договоре все обстоятельства сотрудничества с банком будут прописаны более подробно, поэтому свою подпись необходимо ставить только после внимательного изучения положений документа.

Ежемесячные выплаты. Уточните у менеджера информацию о полной стоимости потребительского кредита (сумма процентов, комиссий, страховок и, конечно же, тела кредита), графике погашения, местах расчета и размере обязательного ежемесячного платежа.

Стоимость сопутствующих кредиту услуг. В некоторых банках услуги оформления и рассмотрения кредитной заявки, операций по счету и выдаче денежных средств наличным или безналичным способом оплачиваются отдельно.

Валюта. Чтобы избежать потери средств на обмене, необходимо взять заем в той валюте, в которой вы получаете заработную плату. Взял в рублях – отдавать надо тоже в рублях. Это защитит вас и банк от денежных потерь, связанных с нестабильным курсом валют.

Погашение кредита. Получите информацию о том, существуют ли штрафные санкции за частичное или полное досрочное погашение потребительского кредита, а также о способах его погашения. Чем больше вариантов, тем вам удобнее.

Страховка. Страхование жизни и здоровья заемщика порой включается автоматически в программу кредитования

Важно помнить, что согласно законодательству РФ страхование жизни осуществляется только в добровольном порядке. Поэтому если оно вам не требуется, скажите об этом менеджеру

Пеня за просрочку. Спросите о стоимости каждого дня просрочки платежа по кредиту, а также об условиях и сроках задержки, после которой банк вправе потребовать досрочного погашения кредита.

Виды кредитования

Есть два основных типа кредитов для ООО. Они имеют свои особенности, поэтому стоит рассмотреть их подробнее.

Овердрафт

Данный вид кредитования представляет собой установку определенного кредитного лимита на счет владельца предприятия. Задачей такого займа является пополнение оборотных средств юридического лица. Использовать заемные деньги компания вправе только на определенные цели, устанавливаемые банком.

Погашение по овердрафту происходит следующим образом: задолженность автоматически списывается со счета ООО, когда он пополняется. Собственники бизнеса чаще всего выбирают именно этот тип кредитования, считая его самым выгодным и удобным.

Кредитная линия

Данная разновидность кредита предоставляется для развития или расширения дела. Кредитная линия бывает двух типов – возобновляемая или не возобновляемая, предоставляется в безналичной форме. Ее оформляют для приобретения сырья, оборудования и иных товаров, необходимых для ведения деятельности.

Кредитная линия в большинстве случае не оформляется при наличии у предприятия нулевого баланса. Но такая возможность есть, если владелец бизнеса передаст кредитору в залог имущество. В качестве залогового объекта может выступать недвижимость, автомобиль, оборудование, ценные бумаги.

Особенности обращения в ломбард

Кредит наличными имеется возможность получить в специализированных организациях — ломбардах. Их деятельность заключается в том, что они принимают от клиентов определенные ценные предметы или оформляют в залог имущество, после чего на определенных условиях передают им нужные денежные средства.

Наиболее часто принимают работники данных компаний различные драгоценности или золото, а также антиквариат. Выдаются средства намного меньшие, чем реальная стоимость передающихся предметов, но если в установленный срок не будут возращены эти деньги, то товары переходят в собственность ломбарда, после чего они продаются по высшей цене с помощью аукциона.

Такой займ можно получить при соблюдении определенных условий, к которым относится то, что передавать ценности могут исключительно совершеннолетние люди. Непременно передается копия паспорта и взимается комиссия за хранения предмета. Возвращается ценность исключительно после возврата долга с начисленными процентами и комиссиями.

Документы для оформления кредита в банке

Кредит наличными — деньги, занимаемые в банке на любые цели: совершение покупки, оплаты за обучение, путешествия и прочее. От особенностей кредитования зависит цена и варианты заключения сделки. В зависимости от кредитной программы банк запрашивает с потенциальных клиентов пакет документации.

Чтобы оформить кредит наличными банк сделает запрос на следующее:

- Паспорт и копии всех страниц.

- Справка о доходах.

- Копия трудовой книжки.

- Военный билет для мужчин до 27 лет.

- ИНН.

- СНИЛС.

- Водительские права.

Заявка-анкета на выдачу денег в долг

Самый первый шаг для получения денег в долг — заполнение заявки на выдачу потребительского кредита наличными. Анкета делится на два вида: электронная или на бумаге.

При оформлении на бумажном носителе, следует явиться в банк. И в соответствии с предоставленной формой внести личные данные. Электронный вид представляет собой онлайн заявку. Чтобы оформить кредит наличными онлайн достаточно иметь доступ к интернету и нет необходимости куда-то ехать.

Следует выбрать банк и на официальном сайте заполнить форму, указав в ней: ФИО, дату рождения, контактный телефон, место регистрации, требуемую сумму и желаемый срок погашения. Некоторые анкеты собирают информацию о трудоустройстве, доходе и наличии имущества.

После заполнения данных, выбрать функцию «Отправить заявку» и ожидать решение которое, как правило, занимает несколько минут или часов. После рассмотрения менеджер уведомит о принятом решении. При одобрении назначается время для оформления заёмных средств документально.

Дополнительная документация для иных видов кредитования

Если банк заключает кредитное соглашение с индивидуальными предпринимателями, он требует предоставление следующих дополнительных документов:

- оригиналы из нотариально-заверенные копии документов о регистрации индивидуального предприятия;

- выписку с банковского счета организации;

- копию налоговой декларации, которая заполняется по третьей форме налогов на доходы физических лиц.

Какие документы нужны для оформления потребительского кредита — смотрите в видеосюжете:

https://youtube.com/watch?v=Ag1cRpTbuWs

Если вместо залога, заявитель оформляет кредит под поручительство третьих лиц, то они обязаны предоставить:

- оригиналы и заверенные копии документов, удостоверяющих личность;

- справки, свидетельства или заявления, подтверждающие трудовую занятость;

- любые документы, способные подтвердить финансовую состоятельность и т.д.

Таким образом, если вы желаете одолжить у банка деньги, то настоятельно рекомендуется заранее узнать, какие документы нужны для оформления потребительского кредита

Важно понимать, что банковские организации отличаются друг от друга, соответственно, и требования к предоставляемой документации также могут быть различны. Поэтому перед подачей заявки необходимо ознакомиться с правилами кредитования вашего банка

Что нужно, чтобы взять потребительский кредит с просрочками и плохой кредитной историей

Отдельного внимания заслуживает кредитная история заемщика. Если она в какой-то момент была испорчена, то отчаиваться не стоит. Взять потребительский кредит пока еще представляется возможным. Конечно, удалить данную информацию из кредитной базы не получится, но вам может помочь наличие поручителя или залога.

Еще одним способом взять кредит является использование услуг того банка, который не обращает внимания на кредитные истории. Однако обойдется данная услуга гораздо дороже, ведь процентная ставка будет нереально большой, в некоторых случаях она может составлять до 50 % годовых.

Быстрый кредит онлайн

Быстрый кредит онлайн также можно оформить и в банке Хоум Кредит. Банк также как и Восточный выдает экспресс кредит только по паспорту, при этом вы можете оформить заем на сумму от 10 тыс. до 500 тыс. рублей.

Решение принимается за несколько минут и в случае положительного решения уже через пару часов наличные будут у вас руках.

Приемуществом банка является то, что он выдает быстрый кредит сроком до лет, это очень удобно, если нужна не маленькая сумма и нет возможности гасить ее быстро. Недостатком же является то, что у вас почти нет шансов получить быстрый кредит, если у Вас плохая кредитная история. (Если вы не уверены в своей кредитной истории, то проверить ее можно здесь)

Основные условия:

- До 500 000 рублей;

- Срок кредитования от 12 до 84 месяцев;

- Ставка от 10,9%;

Для чего может понадобиться быстрый персональный кредит?

Личные кредиты необходимы для срочного удовлетворения различных потребностей заемщика, таких как ремонт неисправного автомобиля, погашение просроченного счета за коммунальные услуги или оплата пребывания в больнице. Если вам необходимо одолжить деньги для своих нужд, один из вариантов займа — это персональный онлайн-кредит. Оформление кредита в банке может занять от нескольких дней до недели, именно поэтому мы отобрали для вас три банка, кредит в которых можно получить в день обращения.

Учитывая, что эти кредиты предоставляются на определенный период, потребители должны делать выплаты в установленные сроки.

Прежде чем брать деньги у любого кредитора, выясните, какова ваша кредитная ситуация. Плохой кредитный рейтинг может не только повлиять на вероятность получения личного займа, но и побудить кредиторов предложить вам кредит под более высокую процентную ставку. Проверить свою кредитную историю можно здесь , если она оказалось плохой, не отчаивайтесь, прочтите нашу статью как взять кредит с плохой кредитной историей

Советы заемщикам

Ниже перечислены 10 советов заемщику, которые следует иметь в виду, прежде чем подавать заявку на получение быстрого личного кредита:

Убедитесь, что персональный кредит предлагается вам с лучшими предложениями. Потребители используют личные кредиты для разных целей. Например, вы можете использовать займ для консолидации вашей задолженности по кредитной карте, для инвестиций в ваш бизнес или просто для отдыха. Мы также рекомендуем подать заявку сразу в два — три банка.

Выберите правильного кредитора: Источники финансирования, которые предлагают личные займы, включают банки, кредитные союзы и онлайн-кредиторов. Каждый из них предлагает свой диапазон процентных ставок, условия кредитов при этом варьируются. Вот почему вы должны искать и найти кредитора, чей кредит лучше всего соответствует вашим потребностям.

Взятие личного займа для погашения задолженности по кредитной карте является одним из самых популярных видов использования персональных кредитов. Если это ваша мотивация для получения личного займа, будьте осторожны, чтобы не накопить новые долги на новых кредитных картах, после того, как вы получите доступ к новому кредиту.

Читайте мелкий шрифт в кредитном договоре: Убедитесь, что вы ознакомлены со всеми условиями кредита и читайте мелкий шрифт. Существуют различия в условиях, предлагаемых разными кредиторами.

Проверьте, подходит ли вам ежемесячный платеж и условия оплаты. Вы также можете использовать комиссию за просроченные платежи. Кредитор стремится генерировать стабильный поток процентных платежей в течение срока кредита, поэтому также возможна плата или штраф за досрочное погашение вашего кредита.

Убедитесь, что ваш кредитный рейтинг точен.

Не берите больше, чем можете себе позволить: Прежде чем подавать заявку на личный кредит, оцените свое финансовое положение.

Будьте осторожны при разрешении на автоматическое снятие средств: Некоторые онлайн-кредиторы предлагают заемщикам стимулы для предоставления доступа к их банковским счетам, для автоматического снятия ежемесячных платежей. Если вы предоставляете доступ к своему банковскому счету, у вас могут закончиться деньги тогда, когда они вам понадобятся.

Узнайте, какие у вас есть варианты на случай, если у вас возникнут трудности с оплатой. Есть ли потенциал для изменения условий кредита и открыт ли кредитор для арбитража в случае возникновения разногласий.

Проверьте, есть ли другие типы кредитов, которые могли бы лучше удовлетворить ваши потребности. Например, вы можете взять кредит под залог собственного капитала или кредитную линию

Принимая во внимание, что ссуды под залог жилья гарантируются вашим домом, в то время как личные займы не являются ссудой под залог, ваша процентная ставка, вероятно, будет колебаться, в зависимости от выбранного вами вида кредитования.

Где взять кредит наличными — обзор ТОП-5 компаний-кредиторов

Ищите надежного кредитора с выгодными предложениями по кредитам? Держите мою подборку вам в помощь!

Представленные в ней компании смогут предложить не только кредиты наличными. У них вы сможете найти кредитные карты с привлекательными условиями, карты рассрочки, онлайн-займы и многое другое.

Знакомьтесь, выбирайте!

1) Kredito24

Kredito24 — кредитный продукт от ООО МФК «Кредитех Рус». В рамках этого предложения компания предлагает своим клиентам микрозаймы от 2 до 30 тыс.руб. на короткие сроки от 7 до 30 дн.

Займы Kredito24 легко и просто оформить, подав заявку на сайте компании.

Кредитование от ООО МФК «Кредитех Рус» имеет ряд преимуществ:

- минимум документов (паспорт и ИНН);

- не надо посещать офис компании (оформление и получение на банковскую карту полностью онлайн):

- быстрое решение (в течение часа) и получение (от 20 мин. до 1 ч.);

- займ нецелевой, не требует залога и поручительства;

- прозрачные условия.

Подробности узнавайте на интернет-портале МФО.

2) MoneyMan

MoneyMan — сервис онлайн-займов с интересными кредитными предложениями.

Быстрое получение, минимальная переплата, простые и понятные условия, несколько вариантов графика погашения — главные особенности займов MoneyMan.

Компания предлагает 5 видов займов:

| № | Наименование займа | Сумма до (тыс.руб.) | Срок кредитования |

| 1 | Старт | 10 | 5-30 дн. |

| 2 | Взлёт | 17,5 | 5-30 дн. |

| 3 | Пилотаж | 30 | 5-30 дн. |

| 4 | Турбо | 60 | 10-14 недель |

| 5 | Супертурбо | 70 | 16-18 недель |

Для их получения нужно только оформить заявку на сайте сервиса и через 1 минуту вы узнаете решение по ней. Там же есть удобный калькулятор, позволяющий рассчитать по вашим параметрам текущий платёж.

3) Алфа-Банк

Альфа-Банк особо представлять не имеет смысла. Уверена, о нём слышал каждый взрослый россиянин.

Многие наши сограждане — держатели кредитной карты этого банка «100 дней без %». Именно Альфа-Банк первым выпустил кредитку с таким большим грэйс-периодом.

Этот продукт вполне заменит классический кредит наличными. Ведь по условиям кредитки клиент может снимать без комиссии наличку до 50 тыс. руб. ежемесячно.

Кроме того, карта обладает ещё некоторыми достоинствами:

- её несложно получить;

- кредитный лимит до 300 тыс.руб.;

- имеются бонусы и кэшбэк.

4) Совкомбанк

Совкомбанк — универсальная кредитная организация, предлагающая своим клиентам все виды банковских продуктов и услуг.

Необходимо взять кредит пенсионеру? У Совкомбанка есть интересные предложения специально для этой категории заёмщиков.

Если вам нужны деньги для совершения покупок в магазинах, рекомендую воспользоваться картой рассрочки «Халва» от этого же банка.

Преимущества продукта:

- 64 тыс. магазинов-партнёров на всей территории РФ;

- срок рассрочки до 12 мес.;

- 0% за пользование рассрочкой;

- кэшбэк за покупки до 1,5%.

5) Тинькофф Банк

Тинькофф Банк — российский универсальный дистанционный банк.

Особо популярны у населения кредитные карты этого Банка. Повышенным спросом пользуется кредитка «Тинькофф Платинум».

Её легко получить. Выпуск и доставка бесплатные. У кредитки внушительный лимит (до 300 тыс.руб.), привлекательная % ставка (от 12,9% годовых) и беспроцентный период до 55 дн.

Если срочно нужны деньги, заявка на кредит наличными на сайте Банка быстро решит эту проблему. Вы сможете получить займ на выгодных условиях, по ставке от 14,9%, без справок и поручителей.

Как выбрать и оформить кредит наличными в Москве?

Иногда в жизни случаются экстренные ситуации и появляются финансовые трудности или вам просто нужны деньги на новую покупку. Вы начинаете искать, где можно быстро получить потребительский кредит или кредитную карту с наименьшей переплатой.

На нашем сайте вы можете сравнить все актуальные предложения по кредитам наличными в банках Москвы. В таблице можно посмотреть основные характеристики по каждому предложению. А с помощью кредитного калькулятора, узнать какими будут ежемесячные платежи и итоговая стоимость покупки.

В каких банках Москвы можно получить потребительский кредит наличными?

Потребительское кредитование очень популярная услуга среди коммерческих банков и финансовых компаний. Как правило, для оформления кредита соискателю нужно собрать минимальный пакет документов. Важным критерием влияющим на одобрение в кредите, является платежеспособность заявителя.

Некоторые банки способны предоставить небольшую сумму займа без справок и поручителей. В таком случае скоринговая система банка основательно проверяет кредитную историю заемщика на наличие текущих просрочек по незакрытым кредитам. Поэтому в большинстве случаев основная причина отказов это негативная кредитная история.

Наиболее популярные банки, которые занимаются потребительским кредитованием в Москве это Банк «ФК Открытие», Хоум Кредит Банк и Почта Банк. Давайте детально рассмотрим основные условия и требования к клиенту:

- минимальная процентная ставка от 3% в год при сумме заимствования до 10 000 000 руб.;

- максимальная сумма 100 000 000 рублей, если брать кредит на срок не более 36 мес.;

- возрастные требования от 18 до 85 лет на момент заключения договора.

Необходимо подчеркнуть, что для того чтобы максимально увеличить шансы на получение кредита необходимо отправлять заявки сразу в несколько банков Москвы. Если кредит одобрят сразу несколько банков, вы можете выбрать банк с лучшими условиями.

Как правильно оформить онлайн заявку на кредит?

Стремительное развитие банковских услуг в 2021 году предоставляет возможность получать кредиты наличными через Интернет. Для того чтобы отправить заявку на кредит для физических лиц, достаточно иметь под рукой паспорт гражданина РФ и ноутбук или смартфон. Весь процесс оформления выполняется в режиме онлайн в несколько этапов:

Если вы желаете получить кредит в Москве в кратчайшие сроки вам необходимо обратиться в Фора-Банк. По программе «Фора-Стандарт» возможно взять до 500 000 руб. под 18,5% годовых. При этом ответ по кредитной заявке выдается в срок от 1 до 3 дней.

Кто может взять кредит наличными с минимальной переплатой в 2021 году?

В наше время многие люди нуждаются в денежных ресурсах, и они стараются решить свои финансовые проблемы за счет банковских кредитов. В свою очередь банки не испытывают недостаток в клиентах желающих оформить кредит. По этой причине они предлагают выгодные условия только надежным клиентам, которые будут в состоянии расплатиться с задолженностью в отведенный срок.

Если вы хотите получить низкую процентную ставку по кредиту в Москве, то вам нужно доказать банку свою платежеспособность. Сделать это можно несколькими способами:

- Предъявить справку о доходах за последние 6 месяцев. Это могут быть справки 2-НДФЛ, 3-НДФЛ, 4-НДФЛ или по форме банка;

- Наличие собственной недвижимости или автомобиля повышает вероятность одобрения кредита;

- По возможности предоставить в банк дополнительные документы, которые указывают на уровень ваших доходов. Это могут быть выписки с банковского счета, справка с пенсионного фонда или о начислении социальных пособий.

- Возможно у вас есть загранпаспорт с большим количеством виз, то это указывает на довольно высокое финансовое положение.

Бывают ситуации, что банк не выдает крупную сумму, или предоставляет на небольшой срок. В таком случае вам можно попробовать взять кредит под залог жилья или авто. Бывает банк может потребовать найти поручителей, чтобы подстраховать себя от вероятных рисков.

Россельхозбанк

В Россельхозбанке действует целый ряд кредитов на личные нужды:

- «Дарите подарки близким». Процентная ставка от 9,9%, до 1,5 млн. рублей, до 60 месяцев. Обеспечения не нужно;

- Акция «Удачный процент» предназначена для зарплатных клиентов. Минимальная ставка — 9,9%, до 1,5 млн. рублей, срок выплаты – до 84 месяцев;

- Заем на любые цели – постоянное предложение банка. Ставка от 10%, срок выплаты – до 84 месяцев, до 1,5 млн. рублей;

- Потребительский кредит с обеспечением. По нему можно привлечь не только поручителей, но и созаемщиков для увеличения возможной суммы. Ставка начинается от 10%, до 2 млн. рублей, срок выплаты – 84 месяца. В обеспечение берется поручительство частного лица или организации, залог имущества. Можно использовать несколько форм гарантии выплаты займа;

- В отдельную категорию выделена ссуда для пенсионеров до 75 лет. Для них предусмотрена ставка от 10%, до 84 месяцев, до 500 тысяч рублей.

В Россельхозбанке клиентов с положительной кредитной историей выделяют в отдельную категорию заемщиков. Им кредитор готов выдавать займы под пониженный процент. Также ставка зависит от согласия на оформление страховки жизни. Если вы не желаете страховаться, банк повысит стоимость кредита на 4,5%.

Как проводится погашение потребительского кредита

При выдаче кредита банк или другая финансовая организация распечатывает и вручает заемщику график платежей. Именно согласно этому распорядку клиент обязан вносить средства в счет своего долга.

Пропущенный платеж может означать невыполнение кредитных обязательств и повлечь за собой начисление штрафов. Поэтому потребитель обязан пройти краткий инструктаж об оплатах и постараться максимально придерживаться указанных чисел.

Как платить

Относиться к платежам по кредиту нужно внимательно и ответственно. Лучше вносить платеж заранее. Кредиторы редко идут на уступки и не желают входить в положение клиентов, если просрочка допущена без весомой причины. Даже минимальная задолженность может повлечь за собой начисление пени или штрафа. Также банк может внести информацию в кредитную историю клиента и испортить кредитный рейтинг.

Оплату можно осуществлять в кассе банка, через терминал, с помощью интернет-банкинга. Многие кредиторы допускают перечисление средств почтовым переводом, через электронные платежные системы или салоны связи. Подробную информацию о способах оплаты лучше узнать непосредственно при подписании договора.

Время совершения платежа

Во время оформления бумаг клиенту должен выдаваться график погашения займа. Необходимо внимательно изучить предоставляемый документ и следовать рекомендациям, которые в нем указаны. Если возникнут вопросы, нужно уточнить нюансы у менеджера: когда и какая сумма должна быть оплачена.

Что будет, если не заплатить вовремя

В случае просрочек банк начисляет штраф и пеню, которая имеет свойство увеличиваться. Чтобы не допустить такой неприятной ситуации, следует позаботиться о своевременном внесении платежей. Не стоит забывать, что некоторые банковские операции затягиваются на 2-3 рабочих дня. Поэтому просрочка по кредиту может возникнуть даже из-за невнимательности клиента.

В случае непредвиденных финансовых трудностей заемщик обязан предупредить банк и узнать о возможности отсрочки или реструктуризации долга. Так можно избежать штрафных санкций.

Невыполнение кредитных обязательств может испортить кредитную историю. С низким кредитным рейтингом многие банки попросту не дадут кредит, поэтому брать взаймы придется в МФО под очень высокие проценты.

Досрочное погашение

Досрочное погашение займов разрешено на законодательном уровне. Поэтому запретить вернуть долг раньше времени банк не может. Чтобы выплатить кредит досрочно, клиенту нужно написать заявление и предоставить его кредитору. Сделать это лучше за месяц до предполагаемой даты внесения денежных средств.

Процентная ставка при этом оплачивается за фактический срок использования денег. В редких случаях банки взимают комиссию. Увеличить ставку при этом кредитор не может.

Сопровождение кредита

После подписания всего комплекта кредитной документации наступает этап выдачи кредита.

Но, выдача кредита — только начало работы банка с клиентом. За выданным кредитом, его использованием (в случае целевого кредита) и возвратом (периодические процентные платежи в соответствии с графиком, если таковые предусмотрены, и возврат основной суммы кредита), наличием и состоянием залога, за сохранением соответствия условий кредита, зафиксированным в кредитном и других договорах, рыночным условиям и т.д.. за изменением финансового состояния заемщика в целях своевременного реагирования на негативные изменения в его положении, которые могут повлиять на способность заемщика погасить кредит, нужен адекватный контроль в форме мониторинга на протяжении всего срока кредита. Конечная цель данного контроля (мониторинга) — обеспечение возврата банку кредита в установленный срок в полном объеме вместе с начисленными процентами.

Важнейшая часть процесса рассматриваемого мониторинга — постоянный контроль за финансовым положением заемщика — юридического лица. Такой контроль может состоять как из периодического анализа финансовой отчетности компании (например, на ежеквартальной основе но мере появления квартальных финансовых отчетов), так и при постоянных встречах с клиентом.

5 основных правил получения кредита

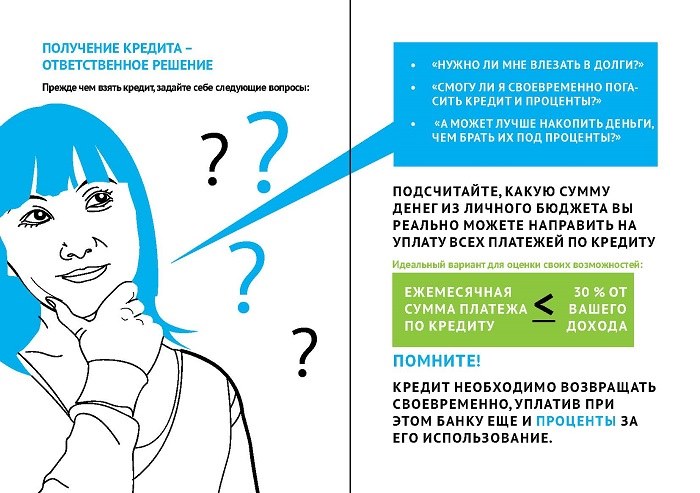

Кредит – это ваши постоянные и необходимые расходы на долгие месяцы и, даже, годы, которые очень негативно скажутся на вашем финансовом положении. Поэтому, собираясь взять кредит, обязательно следуйте 5 ниже приведенным правилам, чтобы в будущем очень сильно не пожалеть о содеянном.

Правило 1. Если это возможно, то кредит лучше вообще не брать

Если вы будете придерживаться этого правила, то соблюдать остальные, вам просто не понадобиться. И оно касается, в первую очередь, получения займа для удовлетворения собственных нужд и потребностей. К ним, обычно, относятся потребительские кредиты на самые дорогие и ненужные вещи, которые человек приобретает либо просто потому, что так хочется, либо, чтобы быть «как все» или «как у всех».

Брать кредит необходимо только на то, что сильно усложняет жизнь, и на то, что поможет заработать и создать пассивный доход. А брать кредит только потому, что так хочется, или, чтобы было «как у других», мягко говоря, очень глупо.

Правило 2. Чем проще – тем дороже

Об этом правиле необходимо помнить всегда, идя в банк за кредитом: чем проще будет получить кредит, тем дороже он вам обойдется. Беря кредит, необходимо всегда помнить, что заем обойдется вам слишком дорого и не оправдает себя, если:

- банк легко и быстро рассматривает заявку на получение кредита;

- практически не требует никаких документов и не требует подтвердить доходы;

- отсутствует контроль назначения кредита и его целевое использование;

- не требуется первоначального взноса, залога и поручительства и т.п.,

то этот кредит очень дорого вам встанет. И, чем больше выше приведенных пунктов вы встретите в кредитном предложении, тем больше кредит будет невыгоден.

Правило 3. Брать кредит следует только в лицензированной финансово – кредитной организации

Собираясь взять кредит, сразу отбрасывайте все варианты его получения в не лицензированных для этой цели финансовых организациях, которые раздают займы всем подряд без справок о доходах, залога и поручительства и т.д.. Такой заем очень дорого вам обойдется, как с финансовой, так и с психологической стороны.

Правило 4. для определенной цели используйте свою программу кредитования

Как правило, кредитные программы разрабатывают специалисты, которые отлично разбираются в таких вопросах, и знают, что необходимо людям каждой категории заемщиков. Поэтому не стоит изобретать велосипед. Все уже и так давно придумано, продумано и успешно применяется на практике. Просто берите такой кредит, программа которого конкретно разработана для вашей цели. таким примером может послужить такие виды кредита, как ипотека, автокредит и т.д..

Правило 5. Внимательное изучение всех условий кредитования

Как правило, человек, заключая договор кредитования, интересуется только тем, когда и сколько им необходимо будет платить

Когда, как на практике существует целый ряд условий, на которые обязательно нужно обратить внимание при заключении договора:

Выгоды и возможные трудности

С каждым днем кредитование становится все более клиентоориентированной услугой, развиваясь вместе с текущими потребностями общества. Если раньше для получения ссуды приходилось пройти через очереди и длительный сбор необходимых бумаг, сегодня необходимую финансовую помощь можно получить быстро и удобно, воспользовавшись, в том числе, и системой «Сбербанк онлайн». Это не только сэкономит время и придаст процессу оформления заявки комфорт, не свойственный для шумных банковских отделений, но и позволит самостоятельно вдумчиво разобраться в особенностях всех предлагаемых продуктов. Конечно, совсем без визита в банк не обойтись, поскольку очная идентификация личности по-прежнему имеет место быть, однако, благодаря системе предварительного одобрения через интернет клиент избавлен от необходимости «пустых» визитов, которые ранее отнимали время в случае посещения с целью услышать отрицательное решение по заявке.

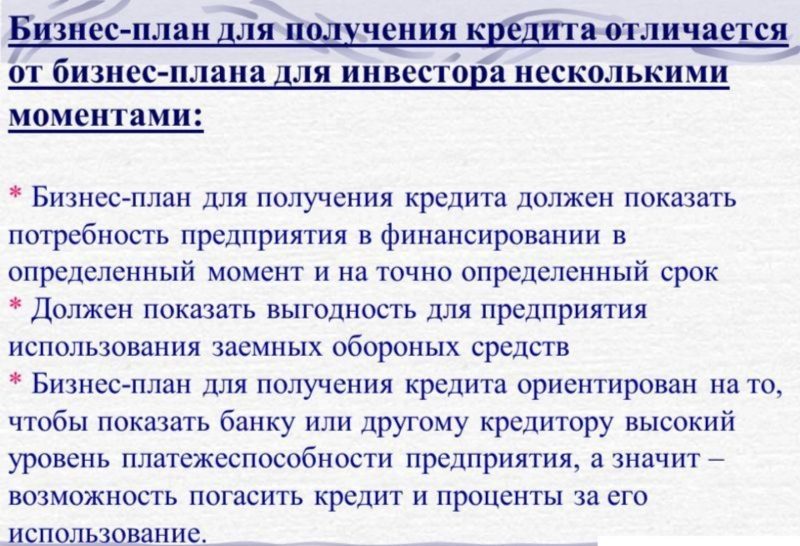

Какие банки выдают кредит под бизнес-план

Только несколько банковских учреждений работают с программой, по которой начинающие предприниматели или уже функционирующие компании могут рассчитывать на кредит, основанный на заранее сформированном бизнес-плане. Наиболее востребованными считаются:

- Альфа банк. Предлагает кредит ИП или фирмам, представленный овердрафтом или стандартным займом. Предлагаемая сумма не превышает 5 млн. руб., а срок кредитования равен 10 лет.

- МТС Банк. Сумма не превышает 30 млн. руб., а срок, на который предоставляются заемные средства, не может быть больше 5 лет.

- Россельхозбанк предлагает долгосрочные займы на развитие бизнеса. Предлагается до 7 млн. руб. на срок до 15 лет.

Предприниматели дополнительно могут обращаться в центр занятости для получения субсидии или пользоваться предложениями кооперативов.

Особенности получения в Сбербанке

Данная кредитная организация предлагает специальную программу, предназначенную для поддержки предпринимателей и компаний. Предлагаются некоторые варианты:

- покупка франшизы, которая оплачивается заемными средствами лишь на 80%;

- кредитные линии на развитие бизнеса;

- займы физ лицам для ЛПХ;

- овердрафт для пополнения оборотных средств.

Для использования любого варианта требуется предоставление бизнес-плана, в котором оговариваются все плановые расходы.

Почему банки выдают такие кредиты

Сами банки предпочитают выдавать кредит под бизнес-план, так как предполагают, что получают перспективных постоянных клиентов. Если организация, получившая денежные средства, разовьется и будет получать прибыль, то она станет источником постоянного и высокого дохода для банка.

Типы коммерческого кредита

Распространённые виды кредитования коммерческой направленности таковы:

- Коммерческая ипотека. По принципу взаимодействия сторон (банк и заёмщик) аналогична обычной ипотеке. Различие лишь в том, что приобретается не жильё, а коммерческая недвижимость (офисные и производственные помещения, склады и другие объекты).

- Лизинг. Это кредитование имеет второе название – финансовая аренда. Услуга заключается в получении заёмщиком от лизингодателя определённого товара (оборудование, недвижимое имущество). Им можно распоряжаться по своему усмотрению и постепенно за него расплачиваться.В собственность заёмщика объект лизинга перейдёт только после выплаты всей суммы договора. Преимущество данного кредитования состоит в наличии налоговых льгот, предусмотренных законом.

- Овердрафт. Кредитная линия для физических и юридических лиц. Имеет определённый лимит с размером, зависимым от оборотов по счёту. При этой форме кредитования заёмщик должен погашать овердрафт в полном объёме, а затем он сможет вновь использовать выделенные средства.

- Товарный кредит. Его особенность – получение от кредитной организации необходимого товара с последующей выплатой заёмных денег и начисленных процентов.

Помимо вышеперечисленных видов, на практике встречаются и менее распространённые, например, ломбардный кредит. Он выдаётся на короткий срок (до 2-х недель) при наличии у заёмщика ликвидного имущества, которое он может предложить в качестве залога. Такой кредит более выгоден кредитору. Ведь в случае его непогашения в заявленный срок имущество реализуется по большой стоимости, чем выданная на руки заёмщику сумма (обычно до 60% от реальной цены).

Государственные кредиты

Эти виды банковских кредитов – бюджетные средства, которые централизованно выделяются отдельным субъектам в своей стране (регионам, фондам, организациям различного типа) или другим государствам. Для их выдачи получатели должны согласиться на выполнение определённых условий, выдвигаемых кредитором.

Госкредиты могут выдаваться в формате:

- дотаций (пособия физическим и юридическим лицам на покрытие убытков или другие цели);

- субвенция (денежное пособие муниципалитетам от государства на определённые цели и сроки);

- инвестиционных налоговых кредитов (предоставление средств организациям по региональным, местным налогам на прибыль на срок от 1 года до 10 лет).

Иностранные и международные займы

Под иностранными кредитами подразумеваются заимствованные средства, которые зарубежные государства или их банковские и другие учреждения выдают бюджету России или хозяйствующим субъектам, действующим на её территории.

Международный кредиты – это займы, участниками договора по которым являются представители разных стран.