Как рассчитывается кадастровая стоимость дома в 2021

Содержание:

- Как рассчитывается кадастровая стоимость дома

- Как определяется кадастровая стоимость объекта недвижимости: пошагово

- Кто может устанавливать КС объекта

- Кадастровая справка о кадастровой стоимости объекта недвижимости

- Принципы определения

- Поэтапный переход к новому размеру налога

- Факторы и способы расчета по цене 1 кв.м.

- Чем кадастровая стоимость отличается от инвентаризационной?

- Как ее узнать?

- Расчёт стоимости квартиры

- Сколько платить?

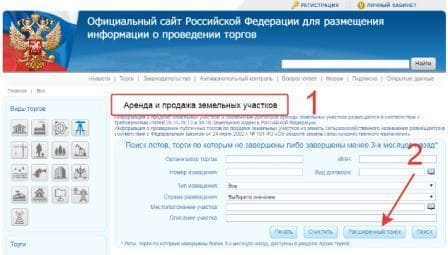

- Как узнать рыночную стоимость земельного участка — пошаговая инструкция

- На что влияет и состав

- Как посчитать налог по кадастровой стоимости

- Что делать, если кадастровая стоимость определена ошибочно

- Как оспорить кадастровую стоимость

Как рассчитывается кадастровая стоимость дома

Налогоплательщики заинтересованы в том, чтобы величина кадастровой стоимости была пониже. Многих владельцев недвижимого имущества интересует, как рассчитать кадастровую стоимость дома, квартиры или земельного участка.

Государственное оценивание проводилось в массовом порядке в сжатые сроки. При этом вполне вероятно, были допущены различные ошибки и неточности. У каждого гражданина имеется неотъемлемое право на обжалование результатов в арбитражных судах или специальных комиссиях, созданных при территориальных органах государственного реестра.

Известно, что кадастровая стоимость жилища — это величина довольно приблизительная. Рассчитывать её величину призваны сотрудники Федеральной Службы картографии и кадастра (кадастровой палаты). Считается, что полученные данные максимально приближены к рыночной цене на данный объект.

Определение кадастровой стоимости осуществляется государственными служащими на основании требований Земельного кодекса Российской Федерации и актов местного самоуправления. Посчитанный размер напрямую зависит от следующих факторов:

- Месторасположения данного объекта недвижимости.

- Уровня рыночных цен.

- Площади конкретного земельного участка.

- Вида разрешённого использования.

- Категории земель, на которых размещён дом или земельный участок.

Несмотря на введение в жизнь новых правил, многие собственники недвижимости не совсем чётко представляют, в каком размере они обязаны платить налоги.

В соответствии с действующим законодательством, кадастровая стоимость определяется двумя методами:

- моделирование (массовая оценка);

- рыночная оценка (индивидуальная).

При массовом оценивании возникают большие затруднения, когда нужно определить кадастровую стоимость незавершённого строительства. Данные размеры исчисляются при помощи методов индивидуального оценивания.

Как определяется кадастровая стоимость объекта недвижимости: пошагово

Иногда владелец недвижимости получает в платёжном уведомлении налоговой инспекции непомерно высокую плату. Такое может произойти, если в результате очередной переоценки кадастровое учреждение или уполномоченная комиссия оценщиков допустила ошибку в расчётах. В этом случае допустимо перепроверить полученные расчёты и написать заявление об исправлении ошибки.

Порядок определения кадастровой стоимости объектов недвижимости следующий:

- Уполномоченная комиссия выделяет земельный массив или жилой квартал, в котором планируется проведение оценки.

- Население информируется о предстоящей инвентаризации.

- Рассчитывается удельный оценочный параметр, на основании чего устанавливается кадастровая стоимость одного квадратного метра земли или жилья.

- Если речь идёт о землях, к удельной стоимости присчитываются дополнительные параметры, которые зависят:

- от категории земель;

- их разрешённого использования;

- приближенности к центру (в зависимости от статуса населённого пункта);

- развития инфраструктуры;

- обеспечения коммуникациями и т.п.

- В отношении к жилым и нежилым зданиям и помещениям, дополнительными параметрами будут следующие:

- инвентарная стоимость единицы учёта;

- степень амортизации постройки;

- район расположения;

- развитие инфраструктуры района, тип населённого пункта.

Профессиональные оценщики охватывают кадастровые кварталы общей удельной стоимостью, что регламентировано положением п.2 ст.66 ЗК РФ. Переданные сведения попадают в администрацию, где утверждается окончательная стоимость. Если смежные кадастровые кварталы с аналогичными свойствами показывают разные ценовые параметры, муниципалитет ориентируется на более высокий удельный показатель.

По завершении работ комиссия утверждает сведения и публикует их на официальном сайте администрации населённого пункта. Все перечисленные параметры должны выставляться при предоставлении итоговых сведений на основании Постановления Правительства от 7.02.08 г. № 52-ПП. Приняв за основу удельный оценочный параметр, можно самостоятельно перепроверить правильность расчётов.

Формула самостоятельной оценки

При известной удельной стоимости, следует воспользоваться следующей формулой:

- Удельную стоимость умножить на количество метров земельного участка.

- Полученная сумма будет равна общей кадастровой стоимости объекта недвижимости.

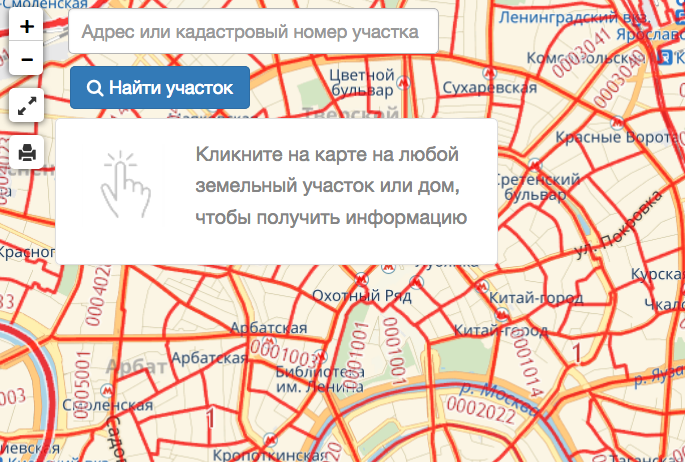

Если удельная стоимость не известна, для облегчения задачи следует воспользоваться Публичной кадастровой картой и узнать примерную стоимость.

Напомним, что удельная стоимость ЗУ — это стоимость 1 км.метра ЗУ!

Также перед тем как пользоваться картой советуем закрыть все другие вкладки и программы, т.к. она очень тяжелая и возможно будет долго загружаться!

Требуется соблюдать следующий алгоритм:

Программа выдаст готовый результат при условии, что искомый объект и сведения о нём введены в поисковик. Полученные сведения могут использоваться по усмотрению собственника недвижимости.

Более подробно о том, как узнать кадастровую стоимость по КН можно в этой статье. А также ее можно определить по адресу. Об этом мы поговорили здесь.

Результаты

В итоге сведения передаются в уполномоченные органы, которые распоряжаются данной информацией по назначению. К таковым относится Росреестр и ФМС. Если рассчитать стоимость оказалось затруднительно – можно воспользоваться поддержкой данных служб.

Безвозмездную помощь может оказать отделение налоговой инспекции региона. При личном посещении отделения, следует получить талон электронной очереди к консультанту. Попав на приём, нужно выразить свои сомнения в правильности проведённых начислений и предоставленных результатов определения кадастровой стоимости объекта недвижимости. Специалист перепроверит информацию и пояснит основания проведённых расчетов.

Кто может устанавливать КС объекта

Анализировать сведения о недвижимости и рассчитывать показатели могут лишь организации, которые имеют допуск к осуществлению этого вида деятельности.

Мероприятия по определению кадастровой стоимости проводятся по определенному алгоритму. Предлагаем вкратце обсудить, как исчисляется КС объекта. Как правило, в оценочные работы входит:

- установление факторов, влияющих на конечную оценку;

- категорирование земельных участков по оценочным зонам (имеют одинаковое целевое предназначение и разрешенное использование) или группам на основании идентичности (для всех остальных недвижимых объектов);

- собственно расчет КС объектов недвижимости, входящих в одну зону или группу.

Важно понимать, кто устанавливает кадастровую стоимость имущества и может вносить сведения в Госреестр. Такими полномочиями наделена Кадастровая палата, которая называется также Федеральной Службой Кадастра и Картографии (ФСКК)

Эта организация имеет право рассчитывать КС любой недвижимости:

- частного дома,

- квартиры,

- гаража,

- земельного надела.

Но поскольку оценкой занимаются и независимые эксперты, возникает вопрос, кто утверждает результаты КС. Как следует из законодательства, эта процедура – прерогатива региональных органов власти.

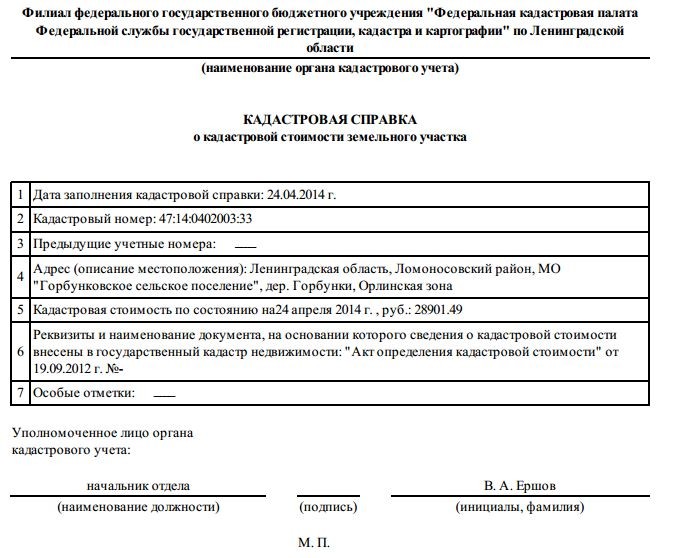

Кадастровая справка о кадастровой стоимости объекта недвижимости

Вот так выглядит кадастровая справка о кадастровой стоимости земельного участка

В ином случае можно обратиться в многофункциональный центр (МФЦ), за кадастровой справкой.

Эта услуга платная, потребуется оплатить государственную пошлину в размере 250 рублей.

Квитанцию приложить к заявлению, составленному регистратором, и представить ему гражданский паспорт. Если запрос выполняется для третьих лиц, потребуется нотариально удостоверенная доверенность.

По заявлению в течение 5 рабочих дней будет подготовлена кадастровая справка о кадастровой стоимости объекта в форме официального, удостоверенного регистрирующим органом, документа.

В ней, в виде выписки из кадастровых учётных записей, будут внесены сведения об удельной и общей кадастровой стоимости объекта. Такой документ допустимо предъявлять в уполномоченные инстанции. Например, в суд, если собственник сочтёт нужным оспорить установленную цену.

Обозначенная стоимость объекта вносится в его кадастровый паспорт, который требуется заменять приблизительно в тот же период, что производится переоценка объектов.

Еще больше информации по теме ищите в разделе Кадастровый номер, в частности:

- Как его получить?

- Как расшифровывается код?

- Чем отличается условный от нового КН?

Принципы определения

Государственным органом, кто устанавливает кадастровую стоимость объекта недвижимости, является Федеральная служба госрегистрации, кадастра и картографии, а далее информацию вносят работники Росреестра в базу данных всего учитываемого недвижимого имущества (или ЕГРН).

При подсчете показателя применяется разработанная методика и формулы, включающие несколько важных характеристик объекта:

- виды целевого назначения земли, здания, постройки согласно техдокументации;

- особенности места расположения недвижимого имущества и развитость инфраструктуры;

- технико-эксплуатационные показатели (материал постройки, год сдачи объекта);

- благоустроенность территории;

- наличие или отсутствие юридических ограничений в праве на собственность;

- размер, площадь объекта;

- экономическая ситуация в населенном пункте, субъекте Федерации.

Помимо этих показателей эксперты по оценке учитывают и другие значимые факторы, например, социальная обстановка или особенность географического положения. В отношении недвижимости действует специально разработанные методические рекомендации, регламентирующие порядок вычисления стоимости. Объектом рассмотрения может стать не только готовый и сданный в эксплуатацию объект, но и недостроенная недвижимость.

Если в расчетах допущена ошибка и результат значительно расходится с текущими ценами на рынке, инициируют процесс корректировки через оспаривание.

Первичный расчет

Если предстоит поставить недвижимость на кадастровый учет впервые, обращаются в территориальное отделение Росреестра с заявлением о регистрации прав на недвижимость вместе с другими документами на объект.

Далее предстоит пройти следующие этапы:

- Сотрудник Росреестра проверяет поданную документацию и одобряет заявку.

- Недвижимость включают в очередь на проведение оценочных работ.

- Полученные расчеты утверждают и вносят в Реестр недвижимости.

После заполнения базы выдают кадастровый паспорт на новый объект.

Корректировка сведений

Поскольку цены на недвижимость не стоят на месте, кадастровую стоимость необходимо периодически корректировать. Государственный орган инициирует переоценку каждые 3-5 лет. Но в Севастополе, Санкт-Петербурге, Москве данные обновляют каждые 2 года. Максимальный срок на обновление сведений составляет 5 лет. Если произошли серьезные изменения на рынке недвижимости, владелец вправе оспорить данные по кадастровому учету, действуя одним из доступных вариантов:

- Заявление от собственника передают в спецкомиссию, работающую при Росреестре, которая рассматривает вопрос и принимает решение.

- Если не удалось оспорить сумму, обращаются с иском в суд, предварительно проведя независимую экспертизу и заплатив госпошлину.

Важное значение для суда будет иметь наличие следующих обстоятельств:

- Предыдущая оценка проводилась на основе неверных сведений или не полных данных.

- Реальная стоимость жилья казалась значительно ниже, чем указано в документах.

Чтобы разобраться в вопросе, правильно ли проводилась процедура оценки, через форму запроса на сайте просят предоставить сведения о том, какие данные использовали для расчетов. Сведения не хранятся в свободном доступе, но по запросу их предоставят собственнику.

Практика показывает, что ошибки часто обнаруживаются в деталях, которые кажутся незначительными на первый взгляд.

Если есть старые документы, выданные задолго до перехода на выписку ЕГРН, можно уточнить информацию о недвижимости и ее параметрах в бумагах, полученных ранее. Возможно, ошибки в указании технических параметров привели к искажению расчетных данных.

Мнение собственника в суде необходимо подтвердить позицией профессиональных оценщиков. Платную независимую оценку выполняет компания, имеющая членство в СРО, страхующая ответственность персонала.

К судебному иску прилагают следующую документацию:

- выписку из Единого реестра;

- документы, подтверждающие право на собственность;

- бумаги, свидетельствующие о неверности предыдущего расчета;

- результаты оценочной экспертизы;

- платежный документ, подтверждающий уплату пошлины при подаче иска.

В процессе судебного разбирательства могут потребовать дополнительную документацию.

Поэтапный переход к новому размеру налога

Статьей 408 НК РФ установлены правила расчета на переходный период до 2020 года. Так, если в регионе была полностью завершена кадастровая оценка всех объектов недвижимости на начало 2015 года, то именно из нее теперь будет рассчитываться налог. Каждый год сумма увеличивается на 20 % от разницы между новой и старой суммой. В приведенном выше примере она составляет: 14 400 – 9176 = 5 224 (руб.).

При расчете понижающего коэффициента нужно иметь в виду, что он применяется, начиная с года перехода на новую систему. В таблице представлены суммы, которые владелец квартиры из нашего примера будет выплачивать до 2020 года.

| Год уплаты | 2016 | 2017 | 2018 | 2019 | 2020 |

| Увеличение | + 20 % | + 40 % | + 60 % | + 80 % | 100 % |

| Сумма | 10 220 | 11 265 | 12 310 | 13 355 | 14 400 |

Данные в таблице актуальны для тех регионов, которые уже в 2016 году перешли на расчет налога из кадастровой стоимости. Их всего 28, включая Москву.

В 2017 году к этим регионам прибавился еще 21 субъект РФ (Санкт-Петербург, Воронежская, Кемеровская и другие области). Информацию об этом можно найти на сайтах местных администраций. Для жителей этих регионов в 2018 году понижающий коэффициент равен 0,4 (40 %). Для 15 областей, где только в этом году впервые начинают считать налог из кадастровой стоимости, соответственно применяется коэффициент для первого года (0,2).

Дата введения нового порядка расчета на территории региона определяется законом субъекта федерации, однако везде она должна быть установлена не позднее января 2020 года. До этого момента налог считается из инвентаризационной стоимости. Таким образом, чем раньше совершен переход, тем легче будет привыкнуть жителям России к этим новшествам.

Факторы и способы расчета по цене 1 кв.м.

Данный параметр необходимо знать для вычисления суммы земельного налога или при отчуждении объекта недвижимого имущества.

При оценке земли обязательно должны быть учтены индивидуальные особенности участка и средняя цена за сотку аналогичных наделов по муниципальному району.

Основными факторами, влияющими на кадастровую цену 1 сотки земли, а, следовательно, и на стоимость объекта по кадастру, являются:

- категория, к которой принадлежит земельный участок;

- географическое расположение земли;

- наличие/отсутствие элементов благоустройства (газ, вода,электричество);

- качественные характеристики;

- размер и возраст надела;

- тип разрешенного использования объекта, определенный в порядке, установленном законом (например, сельхозобъект, жилая застройка, предпринимательство).

виду разрешенного использования

Если на земельном участке присутствуют постройки, возведенные в установленном порядке, то разрешенное использование должно находиться в соответствии с функциональным назначением объекта.

Оно закреплено в документах техинвентаризации и должно совпадать с назначением, указанным при вводе объекта в эксплуатацию.

При отсутствии построек на земельном участке, ему может быть присвоен любой из 17 видов использования, если соблюдены все требования эксплуатации объекта.

Определить кадастровую цену одной сотки земли можно несколькими методами:

- Исходя из общей кадастровой стоимости участка. Зная КС и общую площадь участка в сотках, цену 1 сотки можно определить, разделив стоимость по кадастру на количество соток;

- Ниже приведен способ вычисления УПКС, зная который, цена одной сотки определяется путем его умножения на 100;

- Периодически проводится государственная оценка объектов недвижимости в разрезе кодов ОКТМО. Зная код земельного участка по данному классификатору, можно найти цену 1 квадратного метра (а затем осуществить перевод на 1 сотку) всех земель, причисленных к данному коду. Это открытая информация.

Чем кадастровая стоимость отличается от инвентаризационной?

До введения нового порядка при расчете налога на квартиру специалисты отталкивались от инвентаризационной стоимости, которая указана в техническом паспорте БТИ. Она учитывает износ квартиры, а также цены на строительные работы и услуги, поэтому считается восстановительной. Несмотря на то, что инвентаризационная стоимость индексировалась, для старого жилого фонда цифры никак не соответствовали текущим ценам на жилье.

Кадастровая оценка была введена с целью максимально отразить именно рыночную стоимость недвижимых объектов: квартир, домов, земельных участков. Она проводится региональными властями по утвержденной Правительством методике, и ее результаты вносятся в ЕГРН — единый реестр недвижимости, который ведет Росреестр. Эти сведения передаются в налоговую инспекцию и служат основанием для расчета налога.

Как ее узнать?

Есть несколько способов выяснить кадастровую стоимость своей недвижимости:

- с помощью кадастрового номера (в кадастровом паспорте);

- через сайт Росреестра;

- лично посетив кадастровую палату;

- МФЦ;

- отправив документы в Росреестр по почте;

- с помощью сайта Госустуг.

Сейчас мы рассмотрим отдельно каждый из этих способов.

С помощью кадастрового паспорта

Это самый простой способ выяснения стоимости жилья. Достаточно просто открыть кадастровый паспорт и найти в нем информацию о кадастровой цене вашей квартиры. Обычно это пункт номер 8.

Если вы получили этот паспорт до 2012 года, информация будет недействительна, и вам придется пользоваться другим способом.

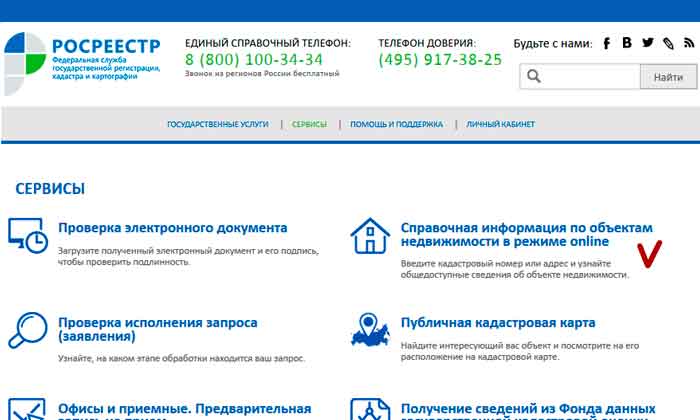

Через сайт Росреестра

Это еще один довольно простой способ выяснить кадастровую стоимость квартиры по адресу онлайн

Однако данные, которые вы получите на сайте Росреестра, могут быть устаревшими, важно об этом помнить

Так же, несмотря на то что вы можете распечатать полученные этим путем данные, они не будут считаться официальным документом. Для того, чтобы получить документ, нужно идти в кадастровую палату.

Как это сделать через сайт Росреестра:

- Первым этапом откройте сайт Росреестра;

- Найдите страницу «Справочная информация по объектам недвижимости». Перейдите на нее;

- Далее вам нужно ввести полный адрес вашей квартиры, включая область, район, населенный пункт и тип населенного пункта, улицу и тип улицы, номер дома и номер квартиры, индекс;

- Щелкаете на «Сформировать запрос»;

- Получаете всю информацию.

Подробнее о том, как узнать кадастровую стоимость квартиры через сайт Росреестра, смотрите в видеоролике:

Через кадастровую палату или МФЦ

Если кадастровый паспорт утерян или получен давно, раньше 2012 года, можно лично посетить МФЦ или же кадастровую палату и подать заявление на получение справки или выписки из ЕГРН.

Образец заявления на получение выписки из ЕГРН.

Документы, которые вам потребуются:

- Заявление;

- Ваш паспорт;

- Оригинал свидетельства о регистрации собственности;

- Поэтажный план дома;

- Экспликацию — то есть, пояснение к планировке.

Здесь представлен пример заполненной выписки из ЕГРН.

Там максимум через 7 рабочих дней вам выдадут справку, в которой будет указана кадастровая стоимость вашей недвижимости.

Если у вас нет это времени, вы можете получить справку в тот же день, но уже не бесплатно, а за дополнительную плату.

По почте

Это еще один способ выяснить кадастровую стоимость своей жилплощади.

Для этого нужно нотариально заверенные копии всех необходимых документов отправить в Росреестр Почтой России.

Точно так же, по почте, вы получите справку о кадастровой стоимости квартиры.

Через сайт Госуслуги

На сайте Госуслуг сначала придется зарегистрироваться и подтвердить свою личность.

После этого с помощью учетной записи портала Госуслуг можно зарегистрироваться на сайте Росреестра и получить результат в течение 5 дней.

Расчёт стоимости квартиры

Чтобы узнать, как рассчитывается кадастровая стоимость квартиры в разных случаях, надо обратиться к оценщикам по недвижимости. Они работают по контракту, заключённому с Росреестром. При расчёте цены нужно учитывать коэффициент определённого региона. Можно попробовать выполнить подсчёт стоимости самостоятельно:

- Узнать из документов размер величины.

- Рассчитать совместную площадь квартиры.

- Вычислить удельный показатель: стоимостное выражение поделить на площадь.

- Из общей площади жилья отнимается 20 квадратных метров (это показатель площади, за который налог не платится).

- Полученный результат помножить на удельный коэффициент.

- Итоговую сумму нужно умножить на налоговую ставку, можно использовать значение 0,1% или посмотреть в нормативной документации. Полученный результат и будет являться оценкой кадастра.

Важно! Налог на имущество по кадастру при продаже распространяется на объекты, приобретённые в собственность с 2016 года. Обстоятельства получения недвижимости в достояние не имеет весомого значения

Отсчёт ведётся со времени внесений изменений в Росреестр. Объекты, приобретённые до 01.01.2016, рассчитываются по старому порядку.

На сайте Росреестра

Любой налогоплательщик сможет узнать нужные данные, в том числе кадастровую цену, находясь у экрана компьютера. Можно получить разную информацию абсолютно безвозмездно на сайте Росреестра.

Чтобы проверить значение кадастровой оценки для владельцев жилья, имеется несколько способов:

- Информация о размере суммы записана в паспорте объекта недвижимости. Такой документ подлежит выдаче особым госорганом по месту нахождения жилого помещения.

- А также можно непосредственно подойти в Росреестр и получить справку. Если в течение некоторого времени владельцы квартир реализовывали операции с жильём, то документ должен находиться на руках, в нём прописана кадастровая цена квартиры. Если он получен уже давно, то эти данные могли устареть и быть недействительными.

Узнать, как определить кадастровую стоимость квартиры в Росреестре по адресу можно на сайте:

- В определённое поле введите кадастровый номер объекта.

- Далее, заполните пункт «Условный номер».

- В подпункте «Адрес» выбираем значение ГКН.

- Записать данные, касающиеся жилья, и в каком районе располагается.

Чтобы узнать стоимость, надо:

- Обратится в кадастровую палату по месту нахождения недвижимости.

- Написать заявление.

- Подготовить требуемые бумаги.

Необходимые документы:

- Копия документа, удостоверяющего личность;

- Правоустанавливающие свидетельства о праве собственности на недвижимость;

- Паспорт жилого помещения (технический);

- План этажа (экспликация).

Услуга по получению справки предоставляется бесплатно. Выдача осуществляется через неделю со дня сдачи заявления.

Сколько платить?

Региональные власти могут устанавливать свои налоговые ставки, но не превышающие базовые больше, чем в три раза. Так, базовый тариф на квартиру — 0,1%. В Москве введена прогрессивная шкала ставок в зависимости от стоимости недвижимости:

- до 10 млн — 0,1%;

- 10−20 млн — 0,15%;

- 20−50 млн — 0,2%;

- 50−300 млн — 0,3%;

- свыше 300 млн — 2%.

Для снижения размера налога предусмотрены вычеты:

- для квартир — 20 кв. м;

- для домов — 50 кв. м;

- для комнат — 10 кв. м.

Для примера. Есть квартира площадью 39 кв. м. Минусуем из этой площади вычет и получаем 19 кв. м. Налог надо будет уплачивать только на эту площадь. Второй пример — дом 45 кв. м. По нему вычет 50 кв. м, что даёт отрицательное значение. Налогооблагаемая база равна нулю.

Даже при изменении кадастровой стоимости, налог не должен повышаться более, чем на 10%.

Как узнать рыночную стоимость земельного участка — пошаговая инструкция

Если вы не знаете как рассчитывается рыночная стоимость земельного участка, но она вам нужна просто для справки, а не для совершения юридически значимых действий, то воспользуйтесь одной хитростью. Сейчас государство стремится приблизить кадастровую стоимость к рыночной, чтобы больше собирать налогов. Сведения о кадастровой стоимости есть в базе Росреестра.

Поэтому проведите расчет онлайн приблизительной рыночной стоимости земельного участка, используя его кадастровый номер. Для этого посетите сайт Росреестра или любой компании посредника и введите номер в специальную форму поиска. Вместо кадастрового номера допускается вносить адрес, но если он уже официально существует.

Когда вам нужна официальная бумага о рыночной стоимости земельного участка, например для оформления права аренды, то обращайтесь к профессиональным оценщикам. Как это сделать — читайте дальше.

Шаг 1. Выбираем оценочную компанию

В зависимости от объема и сложности работ выбирайте независимого оценщика или обращайтесь в оценочную компанию. Для правильного выбора фирмы вначале наведите справки обо всех имеющихся в вашем районе.

Поспрашивайте знакомых, друзей и соседей. Вдруг кто-то недавно пользовался услугами оценщика. Почитайте форумы. В результате нужно выбрать оптимальную по стоимости и качеству предоставляемых услуг компанию.

Шаг 2. Определяем ряд вопросов для эксперта

Прежде чем заключать договор, нужно определиться с вопросами, которые вы хотите задать эксперту. Рекомендуется сразу же уладить с ним все нюансы.

Вопросы эксперту:

- будет ли он выезжать на участок или проведет оценку по документам;

- что входит в стоимость услуг;

- каким методом он будет оценивать участок;

- сколько времени ему понадобится на работу.

Не забудьте посмотреть у него какой-нибудь пример оценки рыночной стоимости земельного участка. Глядя на него вы поймете, насколько ответственно и аккуратно оценщик работает и соответствует ли форма отчета предъявляемым требованиям.

Шаг 3. Предоставляем необходимую документацию

Чтобы провести работы, оценщику потребуется техническая документация на участок, а также документы, подтверждающие ваше право собственности.

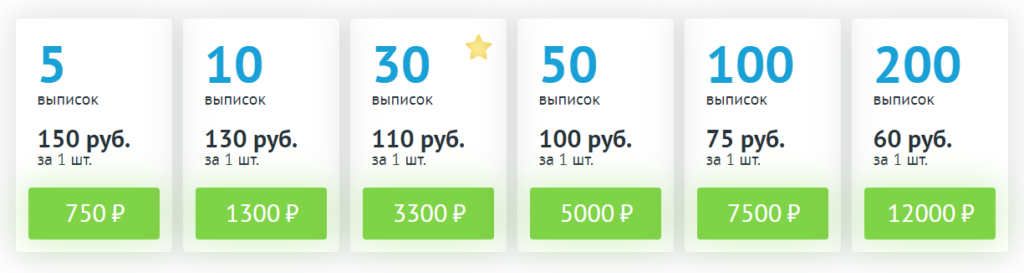

Если у вас чего-то не оказалось, то всегда можно заказать недостающее на сайте ЕГРП 365. Достаточно зайти на этот портал, и вы увидите, какие документы они готовят. Там же в форме поиска внесите кадастровый номер участка и получите информацию из Единого государственного реестра недвижимости (ЕГРН). Это бесплатно.

Шаг 4. Оплачиваем услугу и заключаем договор

После того, как все документы готовы, заключайте договор и оплачивайте услугу. Не забудьте внимательно прочитать условия договора. В нем должна быть прописана ответственность оценщика за возникшие по его вине проблемы из-за неправильной оценки рыночной стоимости земельного участка.

Шаг 5. Согласовываем дату и время проведения оценки

Так как чаще всего для проведения грамотной и правильной оценки нужно обследовать сам участок, то заранее согласуйте со специалистом время и дату этого мероприятия. Ведь только после его проведения он сможет приступить непосредственно к расчетам. Кстати, заранее поинтересуйтесь, входит ли его выезд в стоимость всей услуги. Если нет, то узнайте, сразу нужно заплатить или потом.

Шаг 6. Дожидаемся приезда специалиста

В назначенный день и час встретьте специалиста и проводите на объект. В ходе осмотра находитесь рядом. Возможно будут какие-нибудь уточняющие вопросы, касающиеся индивидуальных особенностей участка. Это может быть качество почвы, степень затопляемости весной, наличие других скрытых факторов, учесть которые вы считаете необходимым.

Шаг 7. Получаем отчет о проделанной работе

Отчет об оценке рыночной стоимости земельного участка содержит установочные данные собственника объекта и оценщика. Важная составляющая отчета — описание методики и ее правовое обоснование.

Например, применение метода массовой оценки при определении рыночной стоимости земельных участков допустимо только в отношении типовой земли под строительство в черте населенных пунктов.

Совсем другие методы применяют при установлении рыночной стоимости земель лесного фонда, сельскохозяйственных угодий, земли под промышленные объекты, а также любых нетипичных земельных участков. Завешается любой отчет выводом, в котором указана рыночная стоимость.

Если вы хотите проконсультироваться по этим или другим правовым вопросам подробнее, заходите на сайт компании Правовед. Там вы найдете удобную форму обратной связи, через которую задавайте вопрос юристу.

На что влияет и состав

Основное, на чем может отражаться кадастровая цена – размер налоговых платежей. Когда величина цены слишком высока, то собственник участка имеет право на оспаривание установленного значения посредством производства экспертизы в независимом учреждении.

Кроме этого показатель отражается на проведении оценки недвижимости, принадлежащей государству. После оценки, отраженной в кадастре на объекты государственной недвижимости, компетентные в данном вопросе органы имеют полномочия по увеличению или понижению арендных платежей на наделы.

Налог на недвижимость

Получается, что цена, включенная в государственный земельный кадастр отражается на сумме налогообложения, а также на размере арендной платы в случае когда земля принадлежит государственным органам.

Стоит указать, что на цену приобретения надела такая цена оказывает влияние в редких случаях. Как правило, цена на недвижимое имущество устанавливается согласно критериям, действующим на рынке, которые подлежат установлению со стороны владельца, независимо от формы собственности на землю. Собственник должен учитывать уровень цен, который существует на момент реализации.

Порядок оспаривания

На уровне цены, прописанной в кадастре, отражаются несколько факторов. Самыми важными из них считаются:

- размер надела;

- место, где он располагается;

- оказывает влияние уровень цен, который установлен на недвижимое имущество в регионе, где осуществляется реализация;

- имеются ли на участке строения и их характер;

- период времени, в течение которого существует надел;

- качество земель;

- имеются ли на участке коммуникации, к примеру, газ, электричество, вода.

Посредством суммирования перечисленных значений выясняется стоимость наделов, устанавливаемая по итогу. Когда на земле располагается объект, строительство которого не окончено, то он также учитывается при подсчете. В связи с тем, что рассматриваемое значение бывает высоким и вызывает спорные вопросы – для уточнения сумму необходимо обращаться в организации, проводящие независимые оценки.

Изначально обратиться к специалистам, проводящим оценку. Далее с полученным от них документом собственник подает заявление в судебный орган. По результатам рассмотрения цены понижается либо ее размер остается неизменным.

Зачастую владельцы участков требуют, чтобы показатели рыночной и кадастровой цен были приравнены. Невзирая на то, что на судебное время затрачиваются время, денежные средства, силы владельцев наделов – в случае удачного исхода дела, он получает заметное снижение налоговых платежей.

Когда человек заключил арендное соглашение по поводу надела с органом государства – процесс оспаривания стоимости осуществляется более сложным путем.

Как посчитать налог по кадастровой стоимости

Поскольку налог исчисляется на основании «официальной» стоимости жилья, собственник имеет возможность самостоятельно прикинуть, сколько нужно будет платить. Алгоритм достаточно простой, из вводных понадобится только точная площадь квартиры, которая указана в паспорте, и, собственно, кадастровая стоимость.

- Необходимо рассчитать, так называемый, «удельный показатель», для этого нужно просто поделить кадастровую стоимость на общую площадь квартиры;

- Затем необходимо вычесть из общего метража двадцать квадратных метров – с этой площади налог не платится, так как она является минимумом, необходимым для проживания;

- Оставшуюся площадь нужно умножить на «удельный показатель», а результат затем умножается на налоговую ставку. Точный размер ставки по региону можно найти в местных нормативных документах, однако проще использовать для расчетов ставку в 0,1%;

- Полученная цифра и будет суммой налога, который придется платить.

Что делать, если кадастровая стоимость определена ошибочно

Если собственнику кажется, что в кадастровом паспорте или выписке обозначена слишком высокая сумма, можно попытаться оспорить ее. Можно обратиться в соответствующий орган, если дом, земля или квартира имеют приличную стоимость. Тогда есть смысл требовать, чтобы стоимость пересчитали.

Налог на имущество необходимо платить каждый год. Он составляет 0,1% от кадастровой стоимости. А если разница между ней и фактической (рыночной) ценой объекта составляет несколько миллионов, естественно, собственнику не захочется платить лишние деньги.

Особенно в таком случае страдают предприниматели, так как на их долю приходятся самые высокие налоги. Так, если владелец коммерческой недвижимости захочет продать объект, ему придется заплатить 20% от ее кадастровой стоимости.

Если есть подозрение, что при установлении кадастровой стоимости были использованы неверные сведения, в процессе были допущены ошибки, можно потребовать ее пересмотра. Также свое недовольство результатами оценки может выразить гражданин, предприниматель или организация, считающие, что показатель сильно завышен. По сравнению с рыночной ценой квартиры или здания под магазин кадастровая стоимости должна быть ниже, в некоторых случаях разница может быть довольно весомой.

Как оспорить кадастровую стоимость

Подать заявление о пересмотре может не только нынешний собственник, но и любое другое лицо, чьи интересы, права, обязанности затрагивает данный ошибочный результат. Государство позволяет требовать изменения стоимости только в меньшую сторону. Для этого нужно обратиться в суд или в специальную комиссию при Росреестре, можно подать прошение одновременно в обе организации.

Основания для пересмотра кадастровой стоимости

Весомыми и законными могут выступать следующие доводы:

- Недостоверные сведения – показатель определен по данным другого объекта, с ошибками, с учетом неточных данных (здесь имеется ввиду площадь, материал стен, учет или исключение цокольного этажа, указание индивидуального отопления вместо централизованного и т.д.).

- Превышение рыночной стоимости – здесь необходимо предоставить отчет о кадастровой оценке и заказать частную оценку реальной стоимости квартиры. Даты должны быть актуальны на момент обращения гражданина с претензией.

Гораздо проще и быстрее оспорить результат оценки в комиссии Росреестра. Если запрос не будет удовлетворен, отказ можно оспорить в судебном порядке. Однако если обратиться сразу в суд, и там будет вынесен отрицательный вердикт, то больше обратиться в комиссию будет невозможно.