Как посмотреть пенсионные накопления в сбербанке

Содержание:

- НПФ Сбербанка. Особенности

- Как посмотреть сколько накопилось?

- Сильные и слабые стороны НПФ Сбербанка

- Сильные и слабые стороны получения пенсионных выплат на карту

- Из чего состоит пенсия

- Выбор программы НПФ

- Куда обращаться?

- Индивидуальные пенсионные планы

- Получение информации через Госуслуги

- Как проверить накопления в НПФ

- Можно ли пенсионные накопления снять до пенсии

НПФ Сбербанка. Особенности

Многие наши соотечественники даже не догадываются, при помощи какого именно алгоритма осуществляется формирование размера пенсионных выплат. Согласно действующим нормам отечественного законодательства, все работодатели обязаны перечислять 22% от зарплаты работника в государственный пенсионный фонд.

После последних изменений, которые были внесены в пенсионное законодательство, размер пенсионных выплат каждого нашего соотечественника включает в себя две части:

- Накопительная.

- Страховая.

Перечисление страховой части пенсии осуществляется в бюджет страны, а затем используется для выплаты пенсий лицам, которые в текущий момент времени уже достигли пенсионного возраста.

Накопительной частью пенсии каждый гражданин вправе распоряжаться по собственному усмотрению. В 2014 году в пенсионное законодательство были внесены некоторые изменения. Так до вступления в силу этих изменений из 22-процентной выплаты, которую обязан отчислять каждый работодатель, 16% относилось к страховой части, а 6% к накопительной части пенсии. Изменения, внесенные в 2014 году, заморозили накопительную составляющую пенсии, в результате чего весь объем обязательных отчислений применяется для страховой составляющей пенсии.

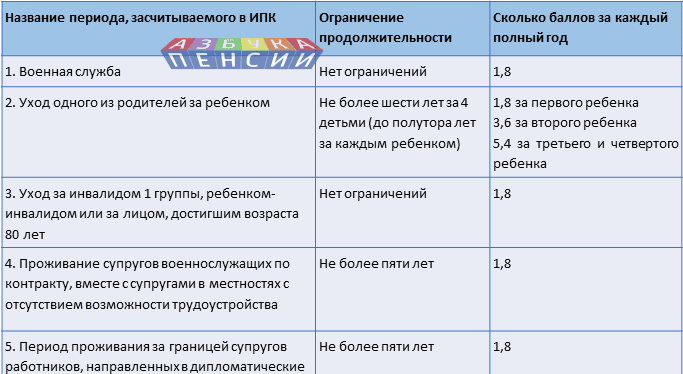

Согласно действующим правилам, осуществляется перевод размера страховой пенсии в баллы, которые будут впоследствии применяться для определения размера выплат, причитающихся конкретному гражданину.

Накопительная часть пенсии, которая была начислена до 2014 года, осталась на личном счете наших соотечественников, в результате чего они могут распорядиться ею в зависимости от собственных предпочтений. В рассматриваемой ситуации существует два возможных варианта действий:

- Можно оставить накопительную часть в распоряжении государственного пенсионного фонда.

- Можно доверить накопившийся объем средств негосударственному фонду, который использует их для вложения в разнообразные инвестиционные проекты.

Статистические данные говорят о том, что то, насколько сильно вырастет размер накопительной части до момента вашего выхода на пенсию, зависит от выбора подходящего пенсионного фонда. Именно по этой причине многие наши сограждане отдают предпочтение пенсионному фонду Сбербанка, так как эта кредитная организация, по праву, считается одной из самых надежных.

Как посмотреть сколько накопилось?

Для того чтобы проверить, как увеличивается сумма пенсионного капитала, можно оперативно получить в личном кабинете детализированную выписку за выбранный интервал времени.

Те, кому необходима выписка на бумажном носителе, могут скачать в кабинете бланк соответствующего заявления. Заявление следует подать в ближайшем отделении ПАО Сбербанк. При подаче необходимо иметь с собой паспорт и реквизиты договора с НПФ: номер и дату заключения. Выписка будет направлена по адресу, указанному в заявлении.

Те же, кто только ещё думает об индивидуальном пенсионном плане, могут предварительно оценить размер будущей пенсии с помощью онлайн-калькулятора.

Загрузка …

Сильные и слабые стороны НПФ Сбербанка

Прежде чем принять окончательное решение о переводе накопительной части пенсии в рассматриваемый фонд, рекомендуется потратить время на оценку его сильных и слабых сторон. Доступная статистическая информация свидетельствует о том, что большая часть клиентов описываемого фонда приняла решение о сотрудничестве с ним, так как верят в надежность Сбербанка и считают, что их денежные средства будут в безопасности. Именно надежность Сбербанка является значительным, но не единственным преимуществом описываемого фонда.

Среди сильных сторон НПФ Сбербанка также следует отметить:

- Рассматриваемый фонд входит в число лидеров рейтинга отечественных НПФ.

- Компания обладает огромным опытом работы по оказанию пенсионных услуг населению, так как функционирует с 1995 года.

- Благодаря использованию эффективных инструментов для капиталовложений,3 рассматриваемый фонд в состоянии обеспечить своим клиентам высокий уровень доходности.

- Фонд обладает лицензией на оказание пенсионных услуг населению, а, следовательно, денежные средства клиентов находятся в безопасности.

- Клиенты рассматриваемого фонда защищены государственной программой страхования вкладов, благодаря чему при возникновении различных непредвиденных ситуаций, деньги обязательно вернутся их владельцам.

- Важным преимуществом рассматриваемого фонда является простое оформление сотрудничества. Вам необходимо просто написать заявление, а все остальные необходимые операции выполнят сотрудники фонда.

- Клиенты фонда обладают возможностью в онлайн-режиме контролировать объем средств, находящихся на их пенсионных счетах.

Также не следует забывать и про слабые стороны рассматриваемого фонда, среди которых необходимо отметить:

- Из-за нестабильной экономической ситуации в стране, уровень доходности инструментов, применяемых фондом, может снизиться, что отрицательно скажется на доходе, получаемом клиентами.

- Также многие клиенты рассматриваемого фонда жалуются на довольно сложную процедуру получения денежных средств. При этом необходимо отметить, что сотрудниками фонда ведется работа, направленная на то, чтобы упростить эту процедуру.

- Еще один серьезный недостаток заключается в том, что согласно действующим правилам первые выплаты вы получите спустя, как минимум, два месяца после выхода на пенсию.

Сильные и слабые стороны получения пенсионных выплат на карту

Среди преимуществ, которые обеспечивает получение пенсии на карточку Сбербанка, следует отметить:

Высокий уровень надежности. Сбербанк является лидером отечественного финансового рынка, благодаря чему вы можете быть уверены в том, что он будет выполнять взятые на себя обязательства. Кроме того, следует отметить, что вероятность того, что у банка отзовут лицензию или он обанкротится, практически исключена.

Удобство получения пенсии. Рассматриваемое кредитное учреждение обладает огромным количеством представительств и банкоматов на территории РФ. Благодаря этой особенности, вы без проблем сможете получить причитающиеся вам пенсионные выплаты, даже если в этот момент времени вы находитесь в другом регионе или городе.

Доступ к современным технологиям. Обладатели пенсионных карточек от Сбербанка получают возможность пользоваться онлайн сервисом, который позволяют дистанционно управлять счетом карты. Кроме того, при желании вы можете подключиться к услуге мобильный банк, которая сделает управление счетом карты еще более комфортным.

Возможность получения дополнительного дохода. На остаток средств на счете вы будете получать дополнительный доход в размере 3,5% годовых. Это особенно выгодно для работающих пенсионеров, для которых пенсия не выступает в роли единственного источника денег и они могут долго не снимать их с карты

Также важно упомянуть, что вам не придется платить за обслуживание пенсионной карты, что исключит лишние расходы.

Получение пенсионных выплат на карту, помимо достоинств, обладаете и недостатками, которые также следует учитывать. Среди слабых сторон рассматриваемого метода получения пенсии необходимо отметить:

- Карту, на которую приходят пенсионные выплаты, можно потерять или ее украдут. В этом случае после блокировки старой карточки и до момента получения новой вам придется получать свою пенсию в филиале банка.

- Вы можете просто забыть код доступа к вашей карточке. В этом случае вам придется заказать новую, а до момента ее выдачи получать пенсионные выплаты в кассе рассматриваемой кредитной организации.

- В момент получения пенсионных выплат в банкомате может не оказаться денежных средств. В подобной ситуации вам будет нужно искать другой банкомат или получить пенсионные выплаты в филиале банка.

Недостатки получения пенсионных выплат на карточку являются довольно незначительными, так как у вас всегда остается возможность получения пенсии в кассе Сбербанка. Именно поэтому все больше наших соотечественников начинают получать пенсии на карту.

Из чего состоит пенсия

Чуть больше тринадцати лет в России существует система обязательного пенсионного страхования – ОПС. Она предполагает выплаты из заработной платы граждан РФ. Работодатель каждый месяц перечисляет 22% от дохода сотрудников в государственный Пенсионный Фонд. До 2014 года пенсионные выплаты формировались из страховой и накопительной части. Распределялись они 16% и 6% соответственно. Страховую часть перечисляли на выплату пенсий людям, которые находились на пенсионном обеспечении государства в данный период. А накопительная должна была храниться на счете физического лица до времени выхода работника на заслуженный отдых. Она составляла надбавку к уже существующей социальной выплате. Но с 2014 года этот счет был «заморожен». До 2020 года все 22% удержаний с зарплаты шли на страховые взносы. То есть трудоустроенные граждане в тот период содержали существовавших пенсионеров. С 2020 года разделение было возобновлено.

Управлять человек может только накопительной частью отчислений. По умолчанию она хранится в Пенсионном Фонде России – ПФР, а вступает в действие по достижению соответствующего возраста. В случае когда человек не успел получить всю выплату, средства вправе унаследовать ближайшие родственники – супруги или дети.

Личный кабинет на сайте ФНС предоставляет информацию о накоплениях, отображает суммы отчислений за все время трудоустройства. Если по каким-либо причинам человек хочет сменить государственный накопительный счет на негосударственный пенсионный фонд, именуемый НПФ, он может это осуществить в любой момент. Ведь в негосударственных структурах доходность выше, чем в ПФ, где пенсия приумножается всего на 4% в год.

Иногда работник не знает, на счете какого страховщика находятся накапливаемые им средства. Существует несколько способов, чтобы это выяснить:

Если приоритетным в выборе формирования будущих накоплений является многолетняя поддержка граждан России и лидерство, можно перевести накопительную часть пенсии из НПФ в Сбербанк, где деньги работают на вкладчика и надежно хранятся до нужного времени.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Выбор программы НПФ

В НПФ Сбербанка можно оформить следующие виды договоров:

- ОПС – договор обязательного пенсионного страхования.

- ИПП – индивидуальный пенсионный план.

- КПП – коллективный пенсионный план.

Размер негосударственной пенсии в Сбербанке будет зависеть от доходов страхователя, самого фонда и выбранной программы. На сайте НПФ и Сбербанка есть калькулятор расчета пенсии. С помощью него страхователь может рассчитать, каким будет его негосударственная пенсия при достижении определенного возраста. Расчет на калькуляторе – бесплатный.

Обязательное пенсионное страхование

ОПС – это договор обязательного пенсионного страхования. Он предусматривает возможность перевести 6% накопительной части в негосударственную организацию. Одной из таких компаний является НПФ Сбербанка.

До 2014 года накопления переводились на счета частных фирм и индексировались в зависимости от их доходности. Но с 1 января 2014 года все 22% пенсионных отчислений автоматически перечисляются в страховую часть из-за моратория Правительства РФ. То есть, в НПФ Сбербанка в 2020 году индексируются те накопления, которые страхователи успели накопить до введения моратория. До введения моратория накопительную часть пенсии вместе со страховой перечислял работодатель.

Оформление ОПС через «Госуслуги»

В 2020 году оформить ОПС можно только через «Госуслуги» или отделения Пенсионного фонда России. Перейти в НПФ Сбербанка в банковских филиалах с 1 января 2019 года невозможно. Чтобы оформить заявление через «Госуслуги», необходимо:

- Войти в систему.

- Перейти на вкладку «Услуги».

- Выбрать «Пенсия, пособия и льготы».

- Нажать на вкладку «Установление пенсии».

- Выбрать «Перевод с одной пенсии на другую».

- Нажать на «Личное посещение ПФР» (если нет электронной подписи) или «Электронная услуга» (при наличии ЭЦП).

Переход в негосударственный фонд в ПФР

При переходе в НПФ через отделения ПФР России требуется взять с собой паспорт и СНИЛС. На сайте ПФР или через «Госуслуги» можно записаться на прием онлайн (например, по талону «Перевод с одной пенсии на другую»).

В ПФР клиенту необходимо оформить заявление на перевод накопительной части пенсии в Сбербанк. Услуга предоставляется бесплатно. Для перехода в НПФ из государственного фонда требуется внести свои данные в анкете, расписаться в договоре о переходе в сбербанковский фонд, а также подтвердить операцию спустя 2-3 дня, ответив на звонок из ПФР.

Сотрудники госфонда проверяют все заявление о переводе накопительной части пенсии в частные финансовые компании. Если страхователь не подтвердит свои намерения перейти в НПФ, в заявлении будет отказано.

Узнать о состоянии своего договора можно по телефону горячей линии НПФ Сбербанка: 8(800)555-55-50 (или по номеру 900). Линия поддержки работает круглосуточно. Для получения точных данных о состоянии договора клиентам фонда необходимо пройти идентификацию: назвать ФИО, номер СНИЛС (он же номер договора), паспортные данные. В случае отказа от предоставления личных данных в получении сведений о состоянии лицевого счета будет отказано.

Индивидуальный пенсионный план

В отличие от ОПС, формированием индивидуального пенсионного плана страхователь занимается самостоятельно, независимо от работодателя. Клиент НПФ Сбербанка сам выбирает периодичность взносов и их величину.

Чтобы оформить ИПП, необходимо:

- прийти в офис банка и написать соответствующее заявление;

- обратиться в филиал негосударственного фонда в Москве;

- заполнить заявку на сайте Сбербанка или в личном кабинете.

Быстрее всего оформить индивидуальный план онлайн, в личном кабинете. Для этого требуется:

- Войти в личный кабинет.

- Перейти на вкладку ИПП на главной странице фонда и нажать кнопку «Оформить».

- Заполнить данные.

- Оплатить не менее 1500 рублей.

- Выбрать условия взносов (сумма, периодичность).

- Подтвердить соглашение.

Минимальный срок оформления ИПП составляет 5 лет. По истечении этого срока, если ИПП не был расторгнут, соглашение продляется на тот же период.

Корпоративные пенсионные программы

КПП – особый вид договора, который работодатель оформляет для себя и своих сотрудников. В рамках этого соглашения можно заключить коллективный страховой план для каждого работника фирмы. Отличие между ИПП и КПП в том, что по индивидуальному пенсионному плану взносы оплачивает сам страхователь, а при подписании договора КПП – работодатель.

Чтобы узнать сумму накоплений по коллективному тарифному плану, необходимо войти в личный кабинет страхователя. В случае увольнения с работы корпоративный договор с конкретным работником расторгается.

Куда обращаться?

Пенсионный фонд Большой является одним из первых негосударственных пенсионных фондов России. Он появился в 1995 году, и сегодня аккумулировал в себе средства более чем полумиллиона человек почти из тридцати городов России.

Чтобы получить в нем (или в любом другом накопительном пенсионном фонде) свои законные накопления, необходимо обратиться в организацию (или региональное отделение) лично и подать заявление. Как забрать деньги из пенсионного фонда при выходе на пенсию? Для этого нужны:

- паспорт гражданина РФ;

- страховое свидетельство ОПС (обязательное пенсионное страхование);

- справка от сотрудника ПФРФ или НПФ о трудовом стаже и размере обычной пенсии;

- реквизиты банка для перечисления средств.

Можно прислать документы почтой. Свидетельства о подлинности подписей и верность копий нужно заверить нотариально или уполномоченными лицами консульства РФ (при том условии, что застрахованный россиянин находится за границей), подлинные документы по почте не отправляются. Также заявление имеет право подать законный представитель или доверенное лицо.

Есть возможность подать документы через:

- многофункциональный центр (МФЦ);

- удаленно на сайте ПФР;

- на Едином портале государственных и муниципальных услуг.

В организации нужно обращаться по месту нахождения пенсионного дела, регистрации, временного пребывания или фактического проживания.

- Те, кто находится за рубежом, обращаются через консульство в орган пенсионного фонда по крайнему месту жительства (пребывания, проживания) в Российской Федерации.

- Лица, находящиеся в местах лишения свободы, для получения выплат, как пенсионер, подают заявление по месту нахождения исправительной колонии через администрацию учреждения.

- От имени недееспособных и ограниченно дееспособных граждан бумаги подает законный представитель (опекун, попечитель) по месту жительства заявителя.

День обращения – это дата, когда было принято заявление, а если документы высланы почтой, то за время отправки берется дата на почтовом штемпеле (в месте отправки).

Заявитель получает от фонда расписку, которая подтверждает, что документы приняты к рассмотрению. Если не хватает каких-то документов, заявление вернут, объяснят, что необходимо дополнить, и примут вновь.

Что указывать в заявлении:

- ФИО, пол и дату рождения заявителя;

- СНИЛС;

- данные паспорта или другого документа, удостоверяющего личность;

- адрес места жительства либо места пребывания, а также места фактического проживания;

- телефон;

- вид пенсии;

- способ получения единовременной выплаты;

- информацию о законном представителе, доверенном лице, организации, которая исполняет обязанности опекуна или попечителя) — ФИО, адрес места жительства (пребывания) или адрес местонахождения организации, данные паспорта и доверенности (другого документа, подтверждающего полномочия представителя);

- дата;

- подпись заявителя или его представителя.

Пенсионный фонд даст ответ на заявление в течение месяца. Он может быть, как положительный, так и отрицательный. Во втором случае фонд обязан предоставить заявителю письменное решение об отказе со ссылкой на действующее законодательство.

Начиная с 2015 года, пенсионеры имеют право на одномоментную выплату только раз в пять лет.

То есть, получив свои средства в 2021 году, в следующий раз за ними можно обращаться только в 2023 г.

Индивидуальные пенсионные планы

Что такое негосударственная пенсия? Это дополнительный источник дохода, который вы по своему желанию формируете для себя сами. Вы самостоятельно принимаете решение о размере отчислений, их регулярности, сроках действия договора о негосударственном пенсионном обеспечении, тем самым обеспечивая себе достойный уровень жизни в пенсионном возрасте.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Чем раньше будет подписан договор, тем меньше отчислений будет в будущем. Фонд получает прибыль от вложений в ценные бумаги за счет пенсионных накоплений своих клиентов. За это каждый клиент получает вознаграждение в виде начислений в размере 9,4% от накопленной суммы в год на накопительную часть ОПС и 9,04% на негосударственное пенсионное обеспечение, благодаря которым общая сумма пенсионных накоплений постоянно возрастает.

На официальном сайте НПФ Сбербанка есть специальный алгоритм расчета размера будущей пенсии, который поможет вам подобрать оптимальные условия индивидуального плана. Для этого нужно:

- Указать свой возраст и пол.

- Указать размер заработной платы.

- Определить уровень отчислений от заработной платы в процентах.

Расчет размера будущей пенсии рассчитывается приблизительно, учитывая средние показатели уровня доходности и инфляции, поэтому результаты вычислений на онлайн калькуляторе не гарантируют доходность в будущих периодах. Увеличить размер дохода можно, оформив социальные налоговые вычеты, то есть такие, которые отчисляются на льготных условиях.

НПФ Сбербанка предлагает своим потенциальным клиентам на выбор три индивидуальных плана:

- «Универсальный».

- «Гарантированный».

- «Комплексный».

По условиям плана «Универсальный» вы получаете возможность уплаты взносов по гибкому графику и в произвольном размере. Фонд выплачивает негосударственную пенсию, размер которой ежегодно увеличивался за счет инвестиционной прибыли НПФ. Конечный размер будущего пенсионного обеспечения напрямую зависит от накопленной суммы.

Если вы выберете индивидуальный план «Гарантированный», то по его условиям вы должны будете вносить взносы в установленном размере и по тому графику, который определит система, исходя из размера пенсии, которую вы желаете получать в будущем. Размер пенсионного обеспечения указывается в договоре, который клиент подписывает с ЗАО «Негосударственный пенсионный фонд Сбербанка».

План «Комплексный» предполагает переведение накопительной части отчислений по условиям ОПС и заключения договора с НПФ о негосударственном пенсионном обеспечении. Будущая пенсия в данном случае состоит из двух частей:

- накопительной;

- негосударственной.

На каждую часть пенсии начисляется инвестиционный доход в соответствующем размере. По условиям этого плана клиент самостоятельно имеет право устанавливать размер взносов и их периодичность. Размер будущей пенсии так же, как и в «Универсальном» плане, зависит от суммы накоплений.

Таблица. Условия индивидуальных пенсионных планов НПФ Сбербанка.

| Условия | «Универсальный» | «Гарантированный» | «Комплексный» |

| Размер первоначального взноса | свыше 1,5 тыс. руб. | равняется последующим отчислениям | свыше 1,0 тыс. руб. |

| Размер последующих взносов | свыше 500 руб. | фиксированный и указанный в договоре (рассчитывается исходя из размера желаемой пенсии в будущем) | свыше 500 руб. |

| График и периодичность взносов | устанавливается клиентом на свое усмотрение | оговаривается и фиксируется в официальном договоре | устанавливается клиентом на свое усмотрение |

| Период выплаты негосударственной пенсии | от 5 лет | от 10 лет (указывается в договоре) | от 5 лет |

По всем трем вариантам индивидуальных планов, предложенных НПФ, все пенсионные накопления:

- в случае смерти клиента переходят в наследство;

- в случае развода не подлежат дележу;

- не могут быть взысканы третьими лицами.

Независимо от того, какой индивидуальный пенсионный план вы выберете, вы можете досрочно расторгнуть договор с НПФ о негосударственном пенсионном обеспечении. В данном случае при расторжении, через два года после подписания, вы получите всю сумму накоплений и половину начислений от инвестиционных доходов фонда. В случае расторжения договора после пяти лет со дня заключения соглашения, вы получите в полном объеме всю сумму накоплений и инвестиционных начислений.

Получение информации через Госуслуги

Вне зависимости от выбранного фонда, каждый держатель пенсионного накопительного счета вправе обратиться через личный аккаунт Госуслуги для проверки пенсионных накоплений онлайн по СНИЛС.

Поскольку при регистрации аккаунта требуются данные о СНИЛС, владельцы кабинета используют следующий алгоритм, как проверить пенсионные накопления через Госуслуги:

Заполняем данные и жмем кнопку «Получить услугу».

Далее видим уведомление о том, что выписка будет сформированна в течение дя Пенсионным фондом и направлена в ваш личный кабинет.

Владелец личного кабинета может самостоятельно скачать сформированную выписку. Чтобы система переслала готовый электронный бланк по почте, в запросе сразу указывают почтовый адрес для пересылки электронного документа.

Распечатанный документ не имеет юридической силы, а несет информационной характер.

Как проверить накопления в НПФ

Чтобы узнать накопительную часть будущей пенсии в Сбербанке, предусмотрено несколько вариантов:

- На портале Госуслуг.

- На сайте Пенсионного фонда РФ.

- В личном кабинете НПФ Сбербанк.

- Посредством банкомата или терминала.

Можно нанести визит в банковский офис с паспортом. Обратившись к служащему, вы получите ответы на интересующие вопросы и сведения о поступлениях. При необходимости можно позвонить на номер горячей линии 8- 800 -555- 00-41.

На портале Госуслуг

Чтобы получить сведения относительно будущей пенсии через Госуслуги необходимо пройти регистрацию и подтвердить учётную запись. Схема:

- Пройти авторизацию.

- Открыть каталог услуг.

- Сделать выбор в пользу категории «Пенсия, пособия и льготы».

- Щёлкнуть на «Извещение о состоянии лицевого счёта в НПФ».

- Откроется информационная страница, где нажимают «Получить услугу».

Появится страничка, на которой будут персональные данные и ссылка на скачивание искомых сведений. Информацию можно послать на электронный почтовый ящик.

Проверка на сайте ПФ РФ

Чтобы получить доступ к личному кабинету пользователь должен зарегистрироваться в ЕСИА и подтвердить учётную запись. Совершают переход по адресу www.pfrf.ru и кликают на «Личный кабинет», нажимают на «Вход». Дальнейшие действия:

- В своём кабинете ищут страницу «Индивидуальный лицевой счёт» и пролистывают её вниз.

- Заказывают выписку о состоянии счёта.

- Обозначают эмейл и щёлкают на кнопку «Запросить».

Через некоторое время на электронную почту придёт письмо с вложением. Вы увидите сумму обязательных отчислений, произведённых работодателем, и размер накопительной части.

В личном кабинете Пенсионного фонда Сбербанк

Благодаря системе «Сбербанк Онлайн» клиентам удобно на расстоянии управлять картами и счетами.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Важно! Чтобы получать данные в онлайн-сервисе о накопительной части в НПФ, нужно прибыть в отделение банка для оформления заявления о регистрации в системе обмена информацией с Негосударственным Пенсионным фондом Сбербанк. После этого в меню будет раздел «Пенсионный фонд».. Чтобы посмотреть накопления в НПФ, заходите в систему «Сбербанк Онлайн» и проверяете:

Чтобы посмотреть накопления в НПФ, заходите в систему «Сбербанк Онлайн» и проверяете:

- Найдите пункт «Прочее», укажите «Пенсионные программы».

- В открывшемся окне наведите мышь на «Получить выписку».

- Появится страница с заявкой, где обозначены паспортные данные. Щёлкните на «Отправить». После подтверждения действия на мониторе появится уведомление об успешной оправке запроса в банк.

На основной странице (в категории «Пенсионный фонд») доступны для просмотра все заявки. После исполнения появится ссылка, по которой можно ознакомиться с запрашиваемой информацией.

Через банкомат

Если будущий пенсионер является держателем пластиковой карточки Сберегательного банка, её вставляют в приёмник, вводят код. В меню находят раздел, с помощью которого интерфейс банкомата найдёт накопительный счёт и покажет сведения по нему.

У Негосударственного фонда Сбербанка добрая репутация. Многие российские граждане хранят и приумножают накопления будущей пенсии именно в этой структуре. Проверить, сколько денег скопилось на лицевом счету, можно в системе «Сбербанк Онлайн», через портал Госуслуг, на сайте ПФ РФ в банкомате или при личном визите в офис кредитной организации.

Можно ли пенсионные накопления снять до пенсии

Каким образом можно снять накопления с пенсии? Для этого одного решения пенсионера будет недостаточно. Сами же выплаты сформированных накоплений бывают нескольких видов:

1. Единовременная. Рассчитывать на получение полной выплаты всех накопленных средств граждане могут:

- если объем накопления менее 5 % от размера выплат по старости с учетом фиксированной выплаты и накопительной части, рассчитанных на день назначения пенсионных выплат.

- при преждевременном выходе на пенсию по инвалидности;

- при достижении пенсионного возраста лицом, получающим социальную пенсию, но не имеющим социального стажа для начисления гарантированной трудовой пенсии. Это может быть также по причине недостаточности трудового стажа или необходимого количества пенсионных коэффициентов.

2. Срочная. Данный вид полагает выплаты в течение срока, определенного самим гражданином, достигшим пенсионного возраста. Минимальный период, установленный законодательно, – не менее 10 лет.

3. Бессрочная. При данном виде выплат происходит распределение накопительной части на равные доли. Они выплачиваются частями по выходу на пенсию гражданина в течение всей его жизни. Конечно, каков будет этот период, неизвестно. Вследствие этого законодательством определено 234 месяца – это чуть более 19 лет.

4. Согласно ст. 4 закона № 360 на накопительную часть могут претендовать наследники в случае смерти пенсионера.

Внимание: при отказе от накопительной части пенсии формируется лишь 16 % ОПС при 0 % накопительной части

Можно ли снять накопления с пенсии до наступления пенсионного возраста?

Рассчитывать на то, что вы сможете снять пенсионные накопления, можно только при достижении необходимого возраста: для женщин это 60 лет, мужчин – 65. Ранее установленного возраста снять выплаты можно лишь:

- при утере кормильца;

- при оформлении I–III группы инвалидности;

- категории лиц, определенных законом, пользующихся льготным периодом при выходе на заслуженный отдых: учителя, военные, геологи, медицинские работники, железнодорожники, работники Крайнего севера.

В прочих случаях можно будет снять накопления с пенсии только с достижением возраста, определенного законодательством для выхода на пенсию.

Как рассчитывается размер выплат?

Расчет предварительной суммы накоплений вы можете получить в фонде, которому доверили управление своими средствами. Туда же следует обратиться при наступлении срока получения пенсионного пособия для оформления пакета требуемых документов и расчета размера выплат.

Начисление пенсионных выплат рассчитывается по специальным формулам, разработанным законодательно. Формулы содержат выплату страховой части пенсии, гарантированной государством, с учетом надлежащих льгот и субсидий, а также расчет накопительных средств, имеющихся на счету на дату обращения гражданина.

Законодательством предусмотрены все возможности снять накопительную часть пенсии.