Как получать две пенсии

Содержание:

- Как получить накопительную часть пенсии?

- Кому разрешено получение накопительной части пенсии?

- Резюме

- НПФ или ПФР

- Обязанность НПФ перевести накопления обратно в ПФР

- Можно ли получить страховую пенсию

- Как узнать примерный размер своей накопительной пенсии

- Главные аспекты

- Размер накопительной пенсии

- Заполнение заявления

- Как узнать примерный размер своей накопительной пенсии

- На что обращать внимание при выборе НПФ

- Если не управлять накопительной частью?

- Законодательные особенности пенсионной реформы

Как получить накопительную часть пенсии?

Если у гражданина формируются пенсионные накопления, обратиться за назначением накопительной пенсии можно при достижении возраста 55 лет женщинами и 60 лет мужчинам. При этом устанавливается накопительная пенсия независимо от того, получает или нет гражданин другую пенсию или пожизненное ежемесячное содержание.

Назначение и выплату накоплений, а также организацию доставки производит тот фонд, которому гражданин доверил их формирование, в связи с этим обращаться за оформлением накопительного пособия ему следует:

- в отделение НПФ, в котором пенсионные накопления формировались;

- или в территориальный ПФР, если средства были переданы в УК.

По согласованию с работником, обратиться за назначением ему накопительной пенсии вправе и работодатель.

Условия назначения накопительной пенсии и документы, необходимые для оформления

Назначение накопительной пенсии возможно при наличии у застрахованного лица пенсионных накоплений. Обратиться за установлением и доставкой накопительных выплат можно:

- при личном визите в ПФР или НПФ;

- через интернет на сайте ПФР или портал гос. услуг, или на сайте НПФ.

К заявлению о назначении накопительной пенсии нужно приложить все требуемые документы:

- паспорт гражданина РФ или вид на жительство (для иностранных лиц и не имеющих гражданства);

- свидетельство обязательного пенсионного страхования (СНИЛС);

- справка из ПФР о приобретении права на страховую пенсию по старости (для представления в НПФ);

- документы, которые могут подтвердить страховой стаж и периоды, включаемые в него;

- дополнительно могут потребоваться иные данные.

Заявление будет принято к рассмотрению, если все необходимое будет представлено в срок до 5 рабочих дней со дня его подачи.

Если обращение за накопительной выплатой идет через представителя, необходимо предоставить доверенность и удостоверяющий его личность документ, если доверенность не заверена нотариально.

Можно ли получить накопительную часть пенсии до выхода на пенсию

До 2019 года получить пенсионные накопления раньше срока выхода на пенсию было нельзя, так как право на назначение накопительных выплат у гражданина возникало одновременно с правом на страховую пенсию по старости. Однако из-за очередной пенсионной реформы возраст назначения пенсии по старости стали постепенно увеличивать до 60 лет женщинам и 65 — мужчинам. При этом возраст назначения накопительной пенсии остался фиксированным — 55 и 60 лет соответственно. Таким образом, теперь получить пенсионные накопления можно до выхода на пенсию по старости.

При этом выплата пенсионных накоплений может быть установлена гражданину до 55 и 60-летнего возраста, в случае досрочного назначения страховой пенсии по старости.

Виды выплат средств пенсионных накоплений

Виды выплат, предусмотренные законом от 28.12.2013 N 424-ФЗ «О накопительной пенсии», за счет средств пенсионных накоплений:

- Единовременная выплата.

- Срочная пенсионная выплата.

- Накопительная пенсия.

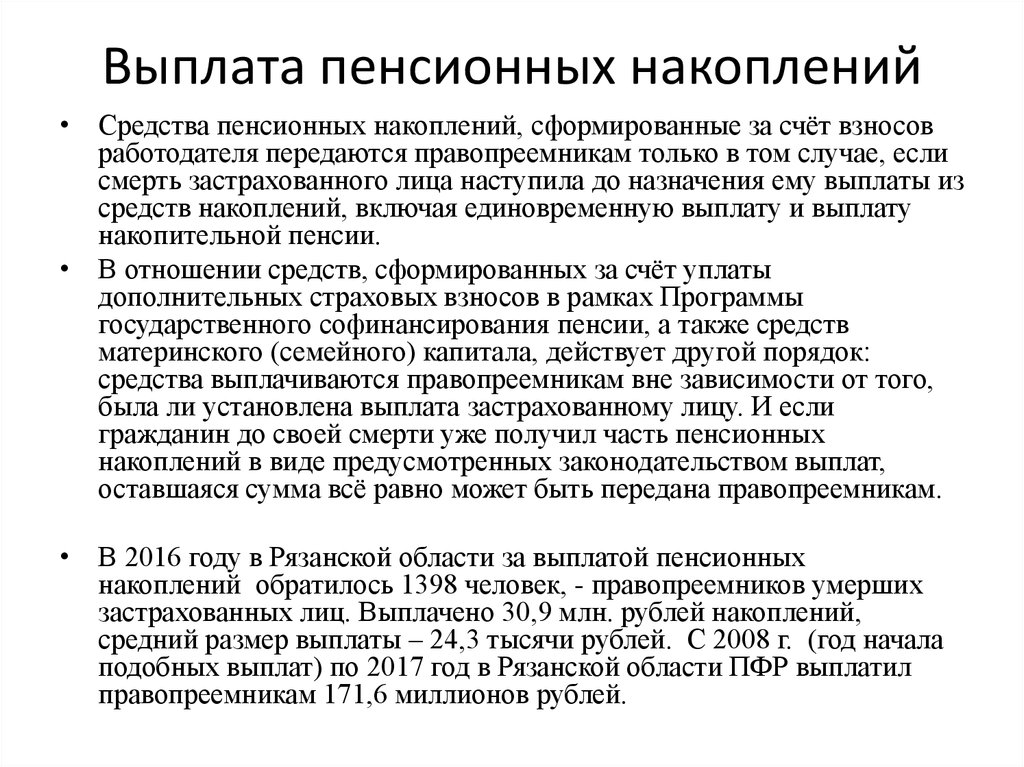

- Выплата пенсионных средств накоплений в случае смерти их получателя его наследникам.

При единовременной выплате все средства пенсионных накоплений выплачиваются разово одной суммой. На единовременную выплату могут претендовать:

- застрахованные лица, для которых рассчитанная накопительная (ежемесячная) пенсия составляла бы 5% и менее от величины страховой пенсии по старости с учетом фиксированной выплаты и накопительной пенсии по состоянию на день назначения накопительных выплат;

- получатели, которым установлена страховая пенсия по инвалидности, потере кормильца или государственное пенсионное пособие, не имеющие право на страховую пенсию по старости в связи с отсутствием требуемого страхового стажа или количества индивидуальных пенсионных баллов.

Срочную выплату могут получить граждане, которые формировали свои пенсионные накопления за счет:

- дополнительных взносов, средств, направляемых по Программе софинансирования пенсии, включая взносы, поступающие с этой целью от работодателя, от государства, доходы от их инвестирования.

- средств (или их части) материнского капитала, которые были направлены на формирование накопительной пенсии и доходов от их инвестирования.

Часть накоплений, состоящая их указанных средств, выплачивается ежемесячно в течение срока, определенного самими получателем, но не менее 10 лет.

Кому разрешено получение накопительной части пенсии?

Получить накопления могут женщины с 55 лет и мужчины с 60 лет, поскольку на отчисление накопительной части пенсии повышение пенсионного возраста не повлияло. На такие выплаты могут рассчитывать не все категории граждан, а лишь некоторые:

- работающие граждане 1967 года рождения и моложе;

- мужчины 1953-1966 года рождения;

- женщины 1957-1966 г.р.;

- те, кто добровольно перечислял средства по программе софинансирования пенсии;

- те, кто направил на накопительную часть пенсии материнский капитал.

Единоразовое возмещение может использовать любой пенсионер, который уже получает пенсию по старости.

Куда обратиться?

Для получения накопительной части пенсии необходимо обратиться в территориальный отдел Пенсионного фонда РФ. Также оформить выплату можно через МФЦ или в «Личном кабинете» сайта Пенсионного фонда РФ.

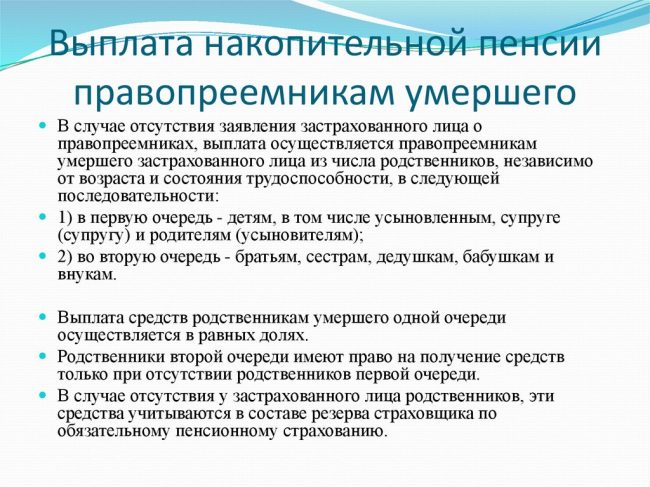

Правопреемникам умершего также можно получить накопительную часть пенсии. Для этого им нужно обратиться к страховщикам, куда производились отчисления.

Какие необходимы документы?

Самое важное в списке документов – заявление. Его можно написать лично или через законного представителя (опекуна или попечителя), а также доверенным лицом

Помимо этого, необходимо представить подлинники или копии, заверенные нотариусом, в число которых входят:

- документы, подтверждающие личность, дату рождения и прописку заявителя;

- удостоверения личности, возраста и места проживания законного представителя;

- страховое свидетельство обязательного пенсионного страхования (зеленая карточка);

- справка из местных органов ПФР о том, что заявителю назначена пенсия по старости с указанием даты назначения;

- банковский счет и его реквизиты.

Если интересы заявителя представляет другой человек, то у него на руках должна быть нотариально подтвержденная доверенность.

Резюме

- Накопительная часть пенсии сегодня формируется только за счет добровольных взносов, материнского капитала, поступлений от программы софинансирования со стороны государства.

- При передаче накоплений на управлении НПФ граждане получают больший дополнительный доход. У них отсутствует ограничение максимальной величины пенсионной выплаты.

- Для перехода в выбранный НПФ необходимо написать заявление в ПФР, заключить договор с выбранной компанией.

- Важными показателями надежности НПФ являются: срок работы на рынке услуг, состав учредителей, прозрачность, высокая доходность и хорошая деловая репутация.

НПФ или ПФР

Ответить на этот вопрос однозначно нельзя. Здесь следует отметить, что рисков, связанных с потерей пенсионных накоплений при ликвидации или банкротстве фонда, нет. Если НПФ прекращает свое существование, то все средства, которые там находятся, переходят в ведение ПФР.

В то же время следует понимать, что деятельность негосударственного фонда связана с риском. НПФ не может гарантировать доходность как таковую, тогда как в ПФР накопления периодически индексируются. В то же время размер прибавки крайне мал и не покрывает даже показатель реальной инфляции. В этой связи выгоднее размещать накопительную пенсию в НПФ, который имеет высокий уровень надежности и хорошие показатели доходности.

Выбирая негосударственный пенсионный фонд, граждане могут не бояться за свои накопления, поскольку они застрахованы. Однако следует внимательно отнестись к выбору фонда. Этих организаций довольно много, поэтому остановиться следует на том НПФ, который является наиболее надежным и имеет продуманную инвестиционную политику, обеспечивающую высокую доходность.

Обязанность НПФ перевести накопления обратно в ПФР

После завершения процедуры считается, что предыдущий договор с НПФ расторгнут. Вопрос о переводе денег организация должна решить до 31 марта года, следующего за временем обращения. Спустя максимум месяц после подписания договора сам ПФР передаёт накопления управляющей компании.

Здесь главным регулирующим документом выступает №75-ФЗ. Там описаны и другие случаи, когда перевод денег осуществляется НПФ в обязательном порядке, даже без заявления от гражданина:

- Арбитражный суд признал фонд банкротом, приступил к конкурсному производству по организации.

- Прекращение действия договора на обязательную пенсионную защиту, что связано с судебным заседанием и соответствующим решением.

- ПФР получает уведомление об отказе от накоплений со стороны гражданина.

- Владелец денег ушёл из жизни.

- Отзыв лицензии на финансовые операции.

В случае с незаконными действиями

На территории страны негосударственные пенсионные фонды в последнее время начали активно расширять сеть обслуживания. Организации приглашают специальных агентов, которые уговаривают направлять деньги именно в ту или иную организацию.

Часто так работают граждане, у которых не было никаких прав на совершение подобных действий. Это привело к тому, что одно и то же лицо заключало договор сразу с несколькими фондами. Часто сам перевод денег осуществляется без согласия и законных оснований. Тогда первым шагом становится составление претензии, в письменной форме.

Внимание! При выявлении нарушений граждан привлекают к административной ответственности, выписывают штрафы

Можно ли получить страховую пенсию

Порядок назначения и выплаты страховой части пенсий регламентируются законом № 400-ФЗ, принятым в декабре 2013 года и подвергшимся существенным коррективам в 2021 году, в связи с проводимой в стране пенсионной реформой.

Вопросы получения накопительной части пособия определяет закон № 360-ФЗ, действующий с ноября 2011 года.

Многих интересует, какую часть пенсии можно получить на руки единовременно: накопительную или страховую.

Система пенсионного страхования предполагает ежемесячное начисление пенсии получателю, обеспечившему выполнение необходимых условий. Полную сумму страховки нельзя получить единовременно, поскольку система страхования строится на сборе страховых пенсионных взносов, за счет которых производятся регулярные выплаты. В отличие от страховой, накопительную часть можно получить в виде единовременной выплаты, если у пенсионера достаточно накопленных средств на счету ПФР.

Важно понимать, как вернуть накопительную часть отчислений. Накопительную пенсию можно получать как разовую выплату с периодичностью не чаще одного раза в пять лет

Возможность возврата распространяется в отношении следующих пенсионеров:

- Граждан мужского пола, родившихся не позже 1953 года и женского – до 1957, потому что только лица указанных возрастных характеристик успеют накопить достаточно средств, чтобы получить выплаты. Также это относится к людям, откладывавшим деньги под материнский капитал и участвовавших в государственной программе софинансирования.

- Лиц предпенсионного возраста.

- Участников государственного и негосударственного фонда по накоплению пенсионных выплат.

- Граждан, доля накопительной пенсии у которых составляет не менее пяти процентов от страховой.

Как узнать примерный размер своей накопительной пенсии

До 2002 г. на территории России функционировало системное распределение: страховые взносы использовались для выплат пенсий. Суммы зависели от рабочего стажа.

Начиная с 2002 г., в России работает новая разновидность системы — распределительно-накопительная. Сбережения к пенсионному возрасту теперь делятся на три неравнозначные части. Речь о базовой, страховой и накопительной составляющей.

Накопительной называют часть пенсии, открывающую дополнительную возможность обеспечить себя капиталом к преклонному возрасту за счет регулярных вложений.

Базовая часть официально гарантируется государством согласно ФЗ № 400. Это та минимальная поддержка, на которую может рассчитывать пенсионер. Сумма высчитывается с учетом возрастного ценза, здоровья человека, а также зависит от региона проживания, наличия и числа иждивенцев. Начиная с 01.01.2020, размер пенсий:

- по старости 5686,25 руб.;

- инвалидам I группы, труженикам Крайнего Севера, а также пенсионерам с иждивенцами и гражданам от 80 лет начисляются разные суммы с учетом максимума в 25588,12 руб.

Страховая часть исчисляется с учетом стажа пенсионера. Фонды формируются за счет взносов, выплачиваемых за сотрудников всеми российскими работодателями. На сайте ПФР предлагается бесплатный калькулятор, с помощью которого рассчитывают свою будущую пенсию.

Главные аспекты

Впервые термин «накопительная пенсия» появился в ПФ РФ в 2002 году, когда правительством рассматривался вопрос относительно инвестирования сбережений с целью повышения уровня жизни лиц, которые будут выходить на пенсию.

В условиях шаткой экономики, внедрение данного элемента являлось довольно рискованной затеей. С 2020 года были внесены правительством новые реформы и пенсия окончательно стала делиться на две независимых части. А именно:

Величина первой части целиком зависит от средств, скопившихся к моменту наступления периода их выплаты.

В отличие от страховой пенсии, накопительная не подлежит индексации, однако ее размер можно увеличить путем вкладываний дополнительных финансов.

Фото: виды пенсии

Законодательство предоставляет возможность гражданам выбирать систему формирования пенсии с накопительной частью или без нее. Однако такой выбор можно сделать лишь один раз в жизни.

Кому положена единовременная выплата

Согласно правилам, обязательного пенсионного страхования (ОПС), получить накопительную часть пенсии могут определенные категории граждан:

- мужчины и женщины 1957 – 1966 годов рождения, работающие в 2001 – 2004 годах;

- граждане, которые добровольно делают взносы, в рамках программы государственного софинансирования;

- застрахованые лица, которые родились в 1967 и позже, выбравшие страховую и одновременно накопительную пенсию;

- женщины, направившие материнский капитал, на образование собственной пенсии.

С 2001 по 2005 год, работодатели в обязательном порядке осуществляли отчисления накопительных и страховых платежей.

Соответственно граждане, работающие в данный промежуток времени, имеют право претендовать на получение данных выплат при выходе на пенсию.

Также оформить обеспечение в форме единовременного платежа могут следующие застрахованые граждане:

- имеющие инвалидность 1, 2 и 3 группы;

- достигшие пенсионного возраста и находящиеся на обеспечение по старости (к данной категории также относятся лица, досрочно вышедшие на пенсию);

- которые получают социальные пособия по старости;

- получающие пенсионные выплаты по потере кормильца.

Для других категорий данное право не предусмотрено.

Сроки срочной выдачи

При выборе срочной пенсии, застрахованные лица, могут указать временные рамки, в которые ежемесячно будут осуществляться выплаты.

Выдача денежного довольствия может начаться не раньше наступления, определенного законом возраста граждан:

| Для женщин | 55 лет |

| Для мужчин | 60 лет |

Исключением могут быть только категории лиц, которые могут досрочно выйти на пенсию. Согласно законодательству, срок получения выплат может быть не менее 10 лет.

Выдача средств осуществляется из образованного бюджета по государственной программе софинансирования, взносов работодателей, а также материнского капитала.

Законодательная база

Вопросы, относительно формирования накопительной пенсии, а также порядок ее выдачи определяются нормативно-правовыми актами:

| Федеральным законом РФ № 424 от 28 декабря 2013 года | «О накопительной пенсии» |

| Федеральным законом РФ № 360 от 30 ноября 2011 года | «О порядке начисления средств» |

Согласно упомянутому ФЗ №360, граждане, достигшие пенсионного возраста (женщины – 55 лет, мужчины – 60 лет), имеют право получать накопления в виде срочных, бессрочных выплат или единовременного платежа.

В том случае если гражданин умер до наступления пенсионного возраста, то право получения накоплений будет переходить к правопреемникам (жене, детям, братьям, и другим родственникам).

Размер накопительной пенсии

Размер накопительной (ежемесячной) пенсии застрахованного лица напрямую зависит от суммы накоплений, сформированных на индивидуальном лицевом счете (ИЛС) в ПФР или на пенсионном счете в НПФ.

Размер пенсионных накоплений ежегодно 1 августа корректируется исходя из сумм средств, поступивших на ее финансирование, которые не были учтены в расчете при назначении или в предыдущей корректировке.

Расчет накопительной пенсии производится по формуле:

где:

- НП — размер накопительной пенсии;

- ПН — сумма пенсионных накоплений получателя на день назначения выплаты;

- Т — ожидаемый период выплаты пенсии (количество месяцев). Он ежегодно устанавливается законодательно и в 2021 году составляет 264 месяца.

В случае обращения за назначением накопительной пенсии позже срока наступления права на нее ожидаемый период выплаты сокращается за каждый целый год отсрочки ее назначения на 12 месяцев, но не может быть меньше 168 месяцев.

Какой НПФ лучше выбрать в 2021 году

Для размещения средств пенсионных накоплений гражданин должен выбрать управляющую компанию (УК) или негосударственный пенсионный фонд (НПФ).

Один раз в пять лет НПФ можно поменять на другой либо перевести формирование средств в УК. Это возможно сделать и раньше (досрочно) — один раз в год, но при этом может произойти потеря дохода от инвестиций.

Существует ряд основных критериев, по которым выбирать НПФ лучше всего:

Рейтинг надежности

Стоит обратить внимание на фонд, имеющий наиболее высокую и стабильную степень надежности. Для ее определения можно использовать данные рейтинговых агентств, например «Эксперт РА» или «Национальное рейтинговое агентство»

Не стоит доверять НПФ, у которого рейтинг был отозван.

Возраст. Чем старше фонд, тем больше его опыт инвестиций, накоплений, резервов, пенсионных выплат. Желательно, чтобы фонд начал работать в докризисное время 1998 года. Если его деятельность была эффективной в сложных финансовых условиях, возможно, он сможет успешно управлять средствами накоплений в подобных ситуациях и в будущем.

Доходность фонда. Этот критерий несет информацию о том, насколько успешны финансовые операции фонда. Ее можно увидеть на сайте НПФ, рейтинговых агентств, определить по данным Федеральной Службы по Финансовым рынкам (ФСФР).

Учредители. Лучше всего, если учредителями фонда являются крупные промышленные предприятия. Такие фонды считаются более надежными, по сравнению с теми, которые учреждены частными лицами или малоизвестными маленькими компаниями.

Для справки

У каждого уважающего себя фонда должен быть свой сайт, который содержит всю необходимую информацию о себе, изложенную в доступном для понимания виде. Плюсом будет наличие личного кабинета, чтобы застрахованное лицо могло отслеживать движение средств на своем лицевом счете.

Кроме информации представляемой фондом, стоит почитать отзывы о нем, размещаемые его клиентами на сайтах в интернете, соц. сетях. Если фонд малоизвестен и информация о нем ограничена, возможно, он новичок на рынке и такому фонду доверять не стоит.

Перевод пенсии в негосударственный пенсионный фонд (НПФ)

Выбранный НПФ обязательно должен иметь лицензию на осуществление пенсионного страхования и должен быть включен в систему гарантирования сохранности накоплений. Список НПФ, отвечающих требованиям законодательства можно посмотреть на сайте Банка России. Для перевода пенсионных накоплений в НПФ нужно:

- Обратиться в НПФ и заключить с ним договор на обязательное пенсионное страхование.

- Подать в территориальный ПФР заявление о переходе в НПФ.

После рассмотрения обращения пенсионный фонд направляет застрахованному лицу уведомление. Если негосударственный пенсионный фонд соответствует законодательным требованиям, ПФР уведомит о положительном решении, если у фонда отозвана лицензия, в уведомлении будут сообщены причины отказа.

Заполнение заявления

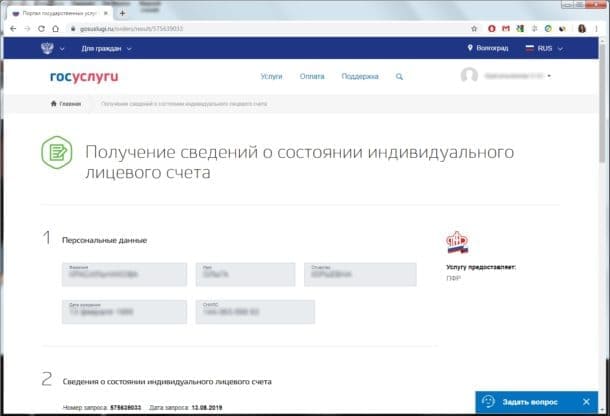

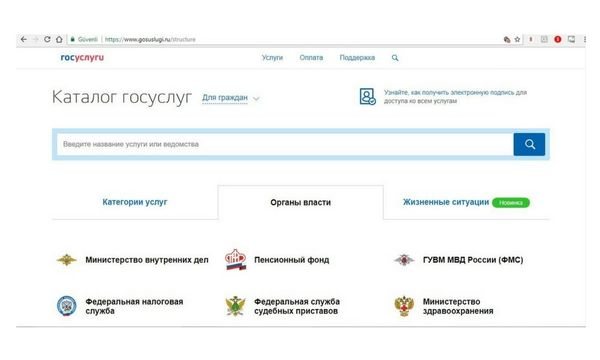

Следует на сайте «Госуслуг» зайти в каталог, и из списка выбрать пункт «Пенсия». Потом нажать на ярлык «Установление пенсии». Пользователю будет дана информация о том, какой вид пенсии выбрать на «Госуслугах».

После прочтения информации гражданину следует нажать на ссылку «Получить услугу». Высветиться стандартная форма заявления для получения пенсии. Каждое из полей необходимо заполнить требуемой информацией.

Для заполнения заявления потребуются такие данные:

- Информация о статусе человека, обращающегося в пенсионный орган. Выбирать следует между категориями «гражданин» и «заявитель». Представителем может выступать мать ребенка, на которого будет оформлена пенсия по причине потери кормильца. При этом в заявлении должны быть указаны данные того человека, на которого оформляется пенсия, а информация о представителе подается потому, что именно он должен прийти в ПФР с оригиналами необходимых документов.

- Личные данные гражданина: его ФИО, номер телефона, дата и год рождения.

- Данные паспорта. Эта информация будет заполнена автоматически, ведь она была введена еще на этапе идентификации личности. Сейчас достаточно просто проверить корректность введенных данных.

- Страну проживания и адрес прописки.

- Место, где человек фактически проживает. Доступно две функции: можно указать, что оно совпадает с место регистрации, или ввести другой адрес.

- В строке «гражданство» следует указать РФ и отметить, если ли у человека двойное гражданство.

- Дальше нужно подавать ряд дополнительных данных о заявителе. Указывается, если ли у него иждивенцы. Если таковые присутствуют, то нужно будет показывать подтверждающие данный факт заявления.

- Информацию о текущей трудовой занятости.

- Затем следует выбрать, получает ли заявитель пенсию в связи с трудовой деятельностью в отдельных сферах. Перечень сфер будет предоставлен ниже.

- Согласие гражданина на пересчет пенсии, если она окажется ниже МРОТ, установленного в регионе проживания человека.

- Выбор отделения Пенсионного фонда, куда будут отправлены документы. Это может быть район места прописки или фактического места жительства заявителя. Чаще всего система сама автоматически выбирает самое близкое отделение, но его можно поменять в ручном режиме.

После ввода и отправки данных следует только дождаться ответа из фонда. Соответствующее уведомление придет в Личный кабинет гражданина.

Как узнать примерный размер своей накопительной пенсии

До 2002 г. на территории России функционировало системное распределение: страховые взносы использовались для выплат пенсий. Суммы зависели от рабочего стажа.

Начиная с 2002 г., в России работает новая разновидность системы — распределительно-накопительная. Сбережения к пенсионному возрасту теперь делятся на три неравнозначные части. Речь о базовой, страховой и накопительной составляющей.

Накопительной называют часть пенсии, открывающую дополнительную возможность обеспечить себя капиталом к преклонному возрасту за счет регулярных вложений.

Базовая часть официально гарантируется государством согласно ФЗ № 400. Это та минимальная поддержка, на которую может рассчитывать пенсионер. Сумма высчитывается с учетом возрастного ценза, здоровья человека, а также зависит от региона проживания, наличия и числа иждивенцев. Начиная с 01.01.2020, размер пенсий:

- по старости 5686,25 руб.;

- инвалидам I группы, труженикам Крайнего Севера, а также пенсионерам с иждивенцами и гражданам от 80 лет начисляются разные суммы с учетом максимума в 25588,12 руб.

Страховая часть исчисляется с учетом стажа пенсионера. Фонды формируются за счет взносов, выплачиваемых за сотрудников всеми российскими работодателями. На сайте ПФР предлагается бесплатный калькулятор, с помощью которого рассчитывают свою будущую пенсию.

На что обращать внимание при выборе НПФ

Довольно много людей задаётся вопросом, куда следует вложить накопительную пенсию. Ответ зависит от того, сколько лет гражданину осталось до пенсии по возрасту

Обратите внимание, что ПФР будет хорошим выбором при условии, что до неё осталось не более 10 лет. Во всех остальных случаях лучше довериться НПФ

Перед тем, как подписывать договор с негосударственным фондом, узнайте о нём больше. Накопительная часть вашей пенсии будет зависеть от прибыльности выбранного учреждения. Для этого проводите анализ, какие доходы и за какое время получал фонд. По данным ЦБ на 2018 год представим ТОП-10 НПФ по доходности:

| Наименование НПФ | Доходность инвестирования средств накоплений на 2020 год | Доходность размещения средств пенсионных резервов на 2018 год |

| Акционерное общество “Негосударственный пенсионный фонд ГАЗФОНД пенсионные накопления” | 10,36 | 7,34 |

| Открытое акционерное общество “Межрегиональный негосударственный пенсионный фонд “Аквилон” | 8,67 | 6,01 |

| Акционерное общество негосударственный пенсионный фонд “Владимир” | 8,58 | -0,19 |

| Акционерное общество негосударственный пенсионный фонд “УГМК-Перспектива” | 8,53 | 7,53 |

| Акционерное общество негосударственный пенсионный фонд “Алмазная осень” | 8,01 | 6,27 |

| Акционерное общество негосударственный пенсионный фонд “Сургутнефтегаз” | 7,93 | 7,58 |

| Акционерное общество негосударственный пенсионный фонд “Первый промышленный альянс” | 7,86 | 6,97 |

| Акционерное общество негосударственный пенсионный фонд “ВТБ Пенсионный фонд” | 7,76 | 7,43 |

| Акционерное общество негосударственный пенсионный фонд “Согласие-ОПС” | 7,67 | |

| Акционерное общество негосударственный пенсионный фонд “” | 7,40 | 7,75 |

Рейтинг НПФ по надежности на 2020 год

Особенное внимание уделите следующим пунктам:

- Есть ли у фонда соответствующая его деятельности лицензия

- Сколько у фонда клиентов

- Пристально просмотрите финансовую отчётность.

- Каковы результаты сотрудничества с фондом

Помимо прочего, всегда обращайте внимание на историю и дату основания фонда. Выслушайте предложения, узнайте условия

При выборе НПФ помните, существует 4 основных типа подобных организаций:

- Дочерний тип. Продвигает корпоративные пенсионные программы каких-либо компаний, количество взносов превышает число накоплений.

- Универсальный тип. Обслуживает физические и юридические лица, имеет довольно много накоплений.

- Корпоративный тип. Обслуживает пенсионные программы основателя. Накопления растут благодаря клиентам.

- Территориальный тип. Главный признак – действует в каком-то определённом районе.

Немаловажным является рейтинг фонда, поскольку в большей степени это он помогает определить его надёжность. Всего существует 5 позиций:

- Класс «А» включает в себя три категории. Простая буква «А» говорит о высокой надёжности заведения, буква с одним плюсом (А+) повышает эту планку, а буква с двумя плюсами (А++) – самая высокая оценка из всех.

- Класс «В» заявляет о хорошей репутации фонда.

- Класс «С» говорит об удовлетворительной работе фонда.

- Класс «D» обозначает, что фонд является банкротом.

- Класс «Е» подразумевает, что у фонда даже нет подходящей лицензии.

Внимательно изучите следующий рисунок, который можно озаглавить как «Куда перевести накопительную пенсию: рейтинг», поскольку он содержит в себе сведения о рейтинге НПФ на текущий год. Всего в РФ насчитывается около 125 НПФ.

Когда менять НПФ

Пенсионный фонд можно менять каждый год, но вместе с тем вы будете терять часть денег. Избежать этого можно только в том случае, если поменять страховщика через 5 лет после взносов.

Если не управлять накопительной частью?

Некоторые нечистоплотные специалисты различных НПФ «заманивая» к себе клиентов, рассказывают им байки о том, что если они не напишут заявление и не переведут деньги в их НПФ, все пенсионные накопления «сгорят». И они останутся без пенсии. Доверчивые граждане часто верят этим байкам и идут на поводу у такого рода дилеров.

Необходимо понимать, что даже если вы ничего не будете делать с накопительной частью вашей пенсии, она никуда не денется. Конечно, в ПФР ей не будут так управлять как НПФ, но свои «кровные» вы тоже не потеряете. Другое дело, что за то время пока накопительная часть просто лежит на счету, она могла бы работать и приносить реальную прибавку к вашей накопленной пенсии 12-14% в год. Неплохо, правда! Вот поэтому нужно уже сейчас узнать судьбу вашей накопительной части и принять решение о ее переводе в подходящий НПФ.

Законодательные особенности пенсионной реформы

Добровольно откладывать на старость начали еще в 90 г.г., но официально признанной системой накопительная пенсия стала в начале 3-го тысячелетия. С момента своего появления накопительная пенсия претерпела множество изменений. Было принято множество законодательных положений и проведена не одна реформа:

- В декабре 2001 г. были приняты 3 законодательных положения, которые регулировали все пенсионные вопросы в новом формате, и легли в основу пенсионной реформы:

- ФЗ №173 «О трудовых пенсиях в РФ»;

- ФЗ №166 «О государственном пенсионном обеспечении в РФ»;

- ФЗ №167 «Об обязательном пенсионном страховании».

- В июле 2002 г. был подписан закон «Об инвестировании средств для финансирования накопительной части пенсии».

- В 2005 г. указом правительства была отменена накопительная часть пенсии для граждан, которые родились до 1967 г. Когда начался кризис эта мера была направлена на то, чтобы не обанкротился пенсионный фонд.

- В 2008 г. увеличилась ставка накопительной части. Если раньше это было от 2 до 4 % от заработной платы, то теперь она стала составлять 6 %. А страховая соответственно убавилась до 10 %. В любом случае страховая, или страховая и накопительная вместе будут составлять 16 %.

- С 2009 г. Федеральным законом № 56-ФЗ от 30.04.2008г. была введена программа софинансирования пенсии, которая призвана увеличить накопительную базу. По этой программе в течение 10 лет, все добровольные дополнительные взносы сверх того, что необходимо по закону удваиваются государством. За год сумма взносов должна превысить 12000 рублей. Прибавка государства тоже имеет свои пределы в 12 тысяч рублей. Если за год гражданин положил на свой пенсионный счет более 12 тысяч рублей, то от государства он получит только эту сумму.

На заметку. С 1 января 2015 г. уже нельзя попасть в эту программу.

- В 2010 г. отменена базовая доля пенсии, остались только страховая и накопительная.

- В декабре 2012 г. Дмитрием Медведевым было подписано новое положение о пенсии, которое регламентирует новую пенсионную реформу, — распоряжение Правительства Р № 2524-р. Теперь к накопительной и страховой частям прибавилась корпоративная. Размер пенсии в этом случае начисляется исходя из возраста выхода на пенсию, стажа и зарплаты.

- В декабре 2013 г. родившимся в период с 1967 г. гражданам было предложено выбрать НПФ или ПФР для формирования накоплений (ст.3 ФЗ-351 от 04.12.2013г.). Право выбора существовало до конца 2015 г. Если гражданин им не воспользовался,то 16 % от заработной платы будут перечисляться в качестве страховых пенсионных взносов.

- В 2014 г. накопительные взносы сначала заморозили (ст. 6.1 ФЗ №351 от 04.12.2013г.), а потом и вовсе подписали на них мораторий до 2021 года (ФЗ №413 от 20.12.2017г.). То есть, те 6 % снова вернутся в страховую часть. Случилось это из-за того, что ПФР не мог обеспечивать страховую часть тем гражданам, которые уже достигли пенсионного возраста.