Модель альтмана

Содержание:

- Примечания

- Оценка банкротства: общее представление

- Достоверность прогноза

- Разработка эффективной модели

- Еще найдено про интервал самофинансирования

- Применение модели Э. Альтмана

- Логистическая регрессия Альтмана-Сабато

- Таблица 1. Баланс

- Логистическая регрессия Альтмана-Сабато

- Семифакторная модель Альтмана

- Индекс кредитоспособности

- Модель Альтмана и кредитный рейтинг

- История построения модели Альтмана

- Семифакторная модель Альтмана

- Кредитный рейтинг

- Достоинства и недостатки

- Использование модели в РФ

- Двухфакторная и пятифакторная модель Альтмана

- Прогнозирование банкротства количественные модели

- Заключение и итоги

- Заключение

Примечания

- ↑ Altman, Edward I. Financial Ratios, Discriminant Analysis and the Prediction of Corporate Bankruptcy (англ.) // Journal of Finance (англ.)русск. : journal. — 1968. — September. — P. 189—209 . — doi:10.1111/j.1540-6261.1968.tb00843.x.

- ↑ Altman E.I. Corporate Financial Distress. — New York, John Wiley, 1983

- ↑ Altman E. Corporate financial distress and bankruptcy. (3rd ed.) — New York: John Wiley & Sons, Inc, 1993

- ↑ Altman E.I. Managing credit risk: a challenge for the new millennium //Economic Notes, Vol. 31, Issue 2, December, 2003 — doi.org/10.1111/1468-0300.00084

- ↑ Altman E. I. Modeling credit risk for SMEs: Evidence from the US market/ E. I. Altman, G. Sabato // Abacus. — 2006, № 19

- ↑ Z-модель Альтмана// Economicportal.ru

- ↑ Шарп У., Александер Г., Бэйли Дж. Инвестиции — М.: Инфра-М, 2015 — С.443—444 — 1028с. — ISBN 978-5-16-002595-7

- ↑ 1 2 Григорьева Т. И. Финансовый анализ для менеджмента: учебно-методическое пособие для слушателей программы МВА, обучающихся по специальности «Общий и стратегический менеджмент» и «Финансы» — М.: БизнесЭлайнмент,2008 — 344с. — c.306 —ISBN 978-5-91296-004-8

- ↑ Altman E.I., Iwanicz-Drozdowska M., Laitinen E.K., Arto Suvas Distressed Firm and Bankruptcy prediction in an international context: a review and empirical analysis of Altman’s Z-Score Model//9.07.2014

- ↑ Altman E.I., Haldeman R.G., Narayanan P. ZETA analysis : a new model to identify bankruptcy risk of corporations//Journal of Banking & Finance. — Elsevier, ISSN 0378-4266. — Vol. 1.1977, 1, — p. 29-54

- ↑ Altman E.I., Saunders A. Credit risk measurement: Developments over the last 20 years//Journal of Banking and Finance, 1998, vol. 21, p. 1721—1742

- ↑ Caouette J.B., Altman E.I., Narayanan P., Nimmo R. Managing Credit Risk — Weley: John Weley&Sons, Inc, 2008 — P. — 627p — ISBN 978-0-470-11872-6

- ↑ Altman E.I., Sabato G.Modeling Credit Risk for SMEs: Evidence from the US Market//ABACUS, Vol. 43 (3), 2007, pp. 332—357

- ↑ Модель Альтмана (Z-score). Пример расчета//Анализ финансового состояния предприятия

- ↑ Altman E.I. Predicting Financial Distress of Companies: Revisiting the Z-Score and ZETA Models

- ↑ Heaton J.B. The Altman Z-Score Does Not Predict Bankruptcy//April 6, 2020

Эта страница в последний раз была отредактирована 5 апреля 2021 в 08:52.

Оценка банкротства: общее представление

Под оценкой вероятности банкротства понимают прогнозирование возможности наступления ситуации ухудшения платежеспособности и ликвидности компании, что будет означать невозможность погашения ею своих обязательств перед кредиторами.

Провести оценку риска банкротства для компании достаточно сложно. Ведь надо учесть много различных факторов внешнего и внутреннего происхождения. Для этой цели существует множество методик и моделей, которые иной раз противоречат друг другу по результатам. Кроме того, все модели можно разделить на две группы: отечественные и зарубежные. Они имеют определенные отличия друг от друга в связи с тем, что каждая группа учитывает особенности стран. Наши российские модели адаптированы к условиям РФ.

Другая классификация методов отражена в таблице ниже.

| Метод | Характеристика |

| Количественный | Проводят расчет показателей и оценивают их в сравнении с нормативами и динамикой во времени |

| Качественный | Формируется мнение на базе косвенных признаков изменения платежеспособности |

| Смешанный вариант | Предусматривает сочетание количественных и качественных показателей |

Существует еще один тип классификации методик:

- абсолютные модели: формируются на базе стоимости основных и оборотных средств;

- коэффициентные модели: основаны на расчета относительных индикаторов (отношение одних элементов, статей баланса, к другим).

По методологии можно выделить:

- интегральные варианты оценки банкротства: на базе расчета совокупности индикаторов выводят значение одного единственного интегрального показателя и сравнивают его с нормативом или в динамике;

- простые варианты оценки: оцениваются отдельные разрозненные индикаторы.

Возможна разработка собственной модели оценки банкротства с учетом особенностей конкретного предприятия или отрасли. Она позволяет объективно оценить финансовое положение фирмы в текущий момент.

Далее будут представлены различные варианты моделей на примере условного производственного предприятия ООО Феникс» за период 2016-2018 годы.

Финансовую отчетность ООО «Феникс» за 2016-2018 годы можно скачать тут.

Достоверность прогноза

Ученый, базируясь на ряде исследований американский организаций, заявил, что точность его модели зависит в первую очередь от показателей и коэффициентов, на которые те умножаются.

На следующем рисунке изображена оценка достоверности формулы за указанные сроки. В скобках написаны проценты, указывающие достоверность модели Альтмана, а вне их – точность классификации банкротов.

Так, проверка модели на 110 компаниях за 1976-1995 годы дала точность по прогнозированию банкротов – 85% и 78% в прогнозировании финансовой состоятельности компании. Оценке прогнозной достоверности модели Альтмана на один или два года сопутствуют:

- Достоверность определения организаций, обанкротившихся в ближайшем будущем (важнейший пункт, поскольку ошибка в нём может причинить ущерб).

- Достоверность определения организаций, избежавших банкротства.

Тот факт, что балансовое состояние предприятия нельзя счесть удовлетворительным, не даёт повода признать его неплатежеспособным. Однако подобная ситуация должна заставить лучше следить за счётом компании и усилить контроль за ним.

Вот какие действия следует предпринять для предотвращения несостоятельности:

- Уменьшение действующей дебиторской задолженности и времени её закрытия.

- Уменьшение неуплаченной вовремя задолженности.

- Максимизация выгоды из запасов.

- Освобождение от лишних, неиспользуемых активов.

- Сохранение равновесия между задолженностями (дебиторской и кредиторской).

- Эксплуатация долгоиграющих источников капитала для финансирования вкладов.

Фото с сайта www.marceloponzoni.com

Любой финансовый инструмент нужно использовать, руководствуясь не только показателями, но еще и условиями, в которых живет и выживает предприятие. Вероятность банкротства по модели Альтмана рассчитывалась для компаний, развивающихся в условиях развитой экономической системы. Соответственно может возникнуть вопрос: на сколько правомерно ли использовать эту модель для российских фирм.

Эта формула может быть использована любой фирмой, так как диагностика банкротства (модель Альтмана) отличается своей универсальностью. Однако есть и недостаток такого широкого использования. Так как коэффициент Альтмана рассчитывался исходя из данных определенных фирм, то иногда данные по банкротству не совпадают с прогнозом. Известны случаи, когда выживали на рынке именно те компании, имевшие большой риск обанкротиться. Поэтому всегда имейте в виду, что результаты по формуле Альтмана не стоит считать окончательными.

Разработка эффективной модели

Главенствующую роль занимает анализ платежеспособности предприятия. Однако он невозможен без использования обобщенных сведений, на основе лишь бухгалтерской отчетности. Так находят свое применение различные факторные модели анализа банкротства. Основной среди них является модель Альтмана.

При этом не следует заблуждаться суждением о том, что труды Альтмана ограничились одной схемой. Он создал несколько подходов к анализу платежеспособности компании, объединив их статистической направленностью и предложив несколько вариантов методик расчетов.

Так, среди них можно отметить расчет индекса кредитоспособности – Z-score, а также двух-, пяти- и семифакторные модели.

Еще найдено про интервал самофинансирования

- Коэффициентный метод в оценке движения денежных средств Коэффициент обеспеченности денежными средствами 5.739 10.527 4.788 19 Интервал самофинансирования 39.537 31.189 -8.348 20. Достаточность денежного потока по текущей деятельности для погашения обязательств … Достаточность денежного потока по текущей деятельности для самофинансирования -0.18 3.733 3.913 22. Коэффициент достаточности чистого денежного потока -0.022 0.306 0.328 23. Коэффициент

- Финансовая диагностика российских предприятий с применением модели Альтмана для развитых и формирующихся рынков X2 – отношение накопленной нераспределенной прибыли к активам – одно из возможных представлений коэффициента рентабельности активов который в данном случае отражает возраст фирмы и уровень ее финансового риска по мере взросления бизнеса значение коэффициента увеличивается и чем оно выше тем шире возможности самофинансирования и ниже финансовая зависимость X3 – отношение операционной прибыли к активам – более традиционный … Z > 2,99 – низка Интервал 1,81 2,99 соответствует зоне неопределенности В 1983 г Альтманом была обнародована Z -мо-дель для

- Оценка кредитоспособности заемщика по данным бухгалтерской отчетности Коэффициент автономии уровень самофинансирования К1 Собственный капитал Обязательства Собственный капитал Ф № 1, сумма стр 490, 640, 650 … F определяется группа интервал значений к которой относится корпоративный клиент и оценивается влияние факторов риска связанных с текущим

Применение модели Э. Альтмана

Впервые о так называемой Z-модели, позволяющей с высокой степенью вероятности распознать риск банкротства, стало известно в 1968 году. Тогда профессор одного из университетов Нью-Йорка Эдвард Альтман впервые опубликовал свою методику. Представленная модель оценки финансового состояния фирм родилась в результате дифференциального анализа деятельности американских предприятий, которые потерпели финансовый крах за 5-летний промежуток времени.

Изначально была представлена двухфакторная формула расчета вероятности несостоятельности предприятия, разработанная для фирм, продающих свои акции на биржевых торгах. Следом за ней состоялась презентация пятифакторной модели профессора Альтмана, позволяющая диагностировать состояние дел компаний, взяв за базу основные финансовые показатели. Спустя 15 лет экономистам была представлена формула Альтмана, разработанная для предприятий, ценные бумаги которых не продавались на рынке. Эта формула расчета оказалась более пригодной для применения в России и стала базой для разработки отечественных .

Математическая модель Альтмана позволяет оценить следующие показатели экономического здоровья субъекта хозяйствования.

- Уровень угрозы наступления несостоятельности компании.

- Степень финансовой устойчивости фирмы.

- Качество управления юрлицом.

- Позиция предприятия среди конкурентов.

- Запас прочности субъекта.

Как демонстрирует методика Альтмана, вероятность банкротства наиболее показательна за два года до окончательного разорения компании.

Логистическая регрессия Альтмана-Сабато

Результатом совместных усилий Э. Альтмана и Г. Сабато стала logit-модель логистической регрессии. Разработанная учеными формула выглядит так: P=1/(1+e-y), где y=4,28+0,18*Х1–0,01*Х2+0,08*Х3+ 0,02*Х4+0,19*Х5. Показатели по новой модели Альтмана считаются следующим образом:

- X1 – не обложенная налогом прибыль делится на активы;

- X2 – обязательства краткосрочного типа делятся на капитал;

- X3 – чистая прибыль делится на активы;

- X4 – денежные средства делятся на активы;

- X5 – не обложенная налогом прибыль делится на проценты к уплате.

Полученное значение находится в диапазоне от 0 до 1. Значение 0,1 говорит о 10% вероятности банкротства, 0,2 – о 20% и т.д. Неопределенность в такой модели отсутствует.

Таблица 1. Баланс

Активы |

|

Всего внеоборотные активы |

12 257 |

Запасы и НДС по приобретенным ценностям |

2 795 |

Долгосрочная дебиторская задолженность |

956 |

Краткосрочная дебиторская задолженность |

1 278 |

Краткосрочные финансовые вложения |

150 |

Денежные средства |

670 |

Прочие оборотные активы |

4 |

Всего оборотные активы |

5 853 |

Итого активы |

18 110 |

Пассивы |

|

Собственный капитал |

10 864 |

Всего долгосрочные обязательства |

2 567 |

Краткосрочные займы |

1 647 |

Краткосрочная дебиторская задолженность |

1 772 |

Задолженность участникам (учредителям) по выплате доходов |

- |

Доходы будущих периодов |

86 |

Резервы предстоящих расходов |

128 |

Прочие краткосрочные обязательства |

1 046 |

Всего краткосрочные обязательства |

4 679 |

Итого пассивы |

18 110 |

Логистическая регрессия Альтмана-Сабато

В 2007 году Альтман совместно с коллегой создали логистическую регрессию, позволяющую оценить риск несостоятельности фирмы.

Расчёт ведётся следующим образом:

P=1/(1+e-y),

где Y = 4,28 + 0,18*Х1 – 0,01*Х2 + 0,08*Х3 + 0,02*Х4 + 0,19*Х5

Учтите, что Y в основной формуле нужно найти через неизвестные X1-X5. Используйте указанные алгоритмы, чтобы посчитать их значения.

- Х1 = Выручка до уплаты процентов и налогов / Активы;

- Х2 = Кратковременные обязательства / Накопленные ресурсы и сбережения;

- Х3 = Чистый доход/ Активы;

- Х4 = Финансовые средства / Активы;

- Х5 = Выручка до уплаты процентов и налогов / Проценты к уплате.

Таким образом, P должно быть равно числу от 0 до 1. Возможность признания несостоятельности организации определяется так: P=0,2 означает 20%, 0,6 – 60%, и так далее. «Границей» считается 50%.

Заметьте, что модель Альтмана-Сабато даёт ясное представление о финансовом положении юридического лица.

Семифакторная модель Альтмана

Семифакторная модель была разработана Эдвардом Альтманом в 1977 году и позволяет прогнозировать банкротство на горизонте в 5 лет с точностью до 70%. Однако, к сожалению, из-за сложности вычислений практического распространения не получила.

Несмотря на относительную простоту использования модели Альтмана для оценки угрозы банкротства, в наших экономических условиях она не позволяет получить объективный результат. Это вызывается различиями в учете отдельных показателей, влиянием инфляции на их формирование, несоответствием балансовой и рыночной стоимости отдельных активов и другими объективными причинами, которые определяют необходимость корректировки коэффициентов значимости показателей, приведенных в модели Альтмана, и учета ряда других показателей оценки кризисного развития предприятия.

A-Z А Б В Г Д Е Ж З И К Л М Н О П Р С Т У Ф Х Ц Ч Ш Э Ю Я

Индекс кредитоспособности

Для создания своего множителя автор методики использовал аппарат MDA. Этот числовой множитель способен разделить бизнесменов на потенциальных банкротов и не являющихся таковыми. Этот же коэффициент называют еще индексом кредитоспособности. Он показывает результативность деятельности компании за определенный промежуток времени, ее экономическую составляющую.

Индекс кредитоспособности рассчитывается так:

Z = 3,3*Q1+1,0* Q2+0,6* Q3+1,4* Q4+1,2* Q5

Нужно понимать, что для верного расчета этого значения предварительно следует произвести расчет показателей Q1-5. Для этого используют следующие компоненты финансовой среды предприятия:

- Q1 — выручка с учетом всех выплат;

- Q2 — оборотный капитал и объем продаж;

- Q3 — внешние инвестиции;

- Q4 — выручка после повторного вложения;

- Q5 — личный источник средств.

В ходе работы автор методики определил порог индекса кредитоспособности. Он равен 2,675. Для оценки нескольких компаний и определения индекса кредитоспособности любой из них во временном отрезке 2-3 года необходимо сопоставить найденное значение Z с максимальным значением индекса путем сравнения.

Экономическая ситуация предприятия может называться стабильной при показателе Z>2,675. Если сравнение показывает, что Z

Подобная котировка сегодня не пользуется популярностью, несмотря на ее значимость и важность для мировой экономики

Модель Альтмана и кредитный рейтинг

Кредитные специалисты банков при оценке заемщика проводят так называемый скоринг (от англ. score – счет). Иными словами, подсчитывают баллы, оценивая показатели ликвидности и платежеспособности. При проведении скоринга используется и Z-модель Альтмана (чаще всего пятифакторная). Степень вероятности банкротства и индекс кредитоспособности определяется по таким критериям:

| Z | Платежеспособность | Вероятность банкротства |

| до 1,8 | Очень низкая | Очень высокая |

| 1,81 | Низкая | Высокая |

| 2,8 | Удовлетворительная | Умеренная |

| от 2,99 | Высокая | Низкая |

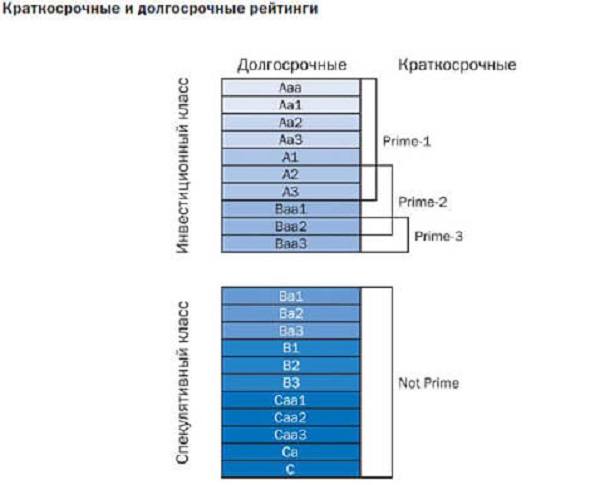

Самым популярным алгоритмом расчета платежеспособности является рейтинг Moody’s (рейтинговое агентство, работающее с начала XIX века). Шкала рейтингов Mody’s выглядит так:

Обязательства класса А признаются самыми низкорисковыми. При этом, чем больше букв, тем ниже риск (Ааа – минимальный риск, Аа1 – низкий и т.д.).

Обязательства класса В характеризуются средним риском, а класса С – высоким риском.

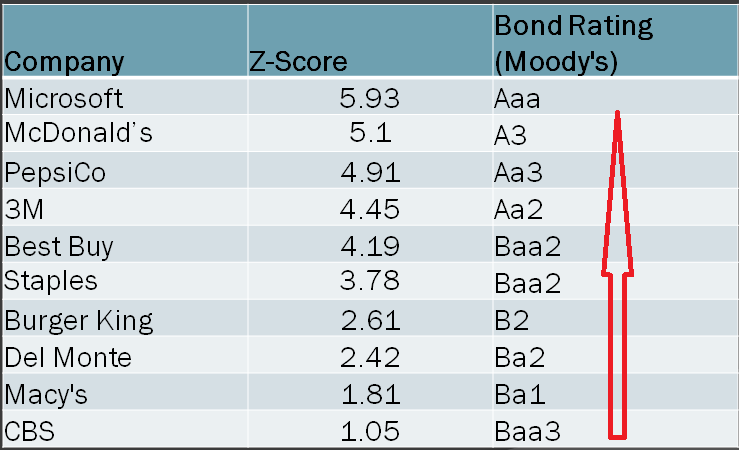

Связь значения Z-score в модели Альтмана с рейтингом от Moody’s

Результаты сравнения двух алгоритмов проверки кредитоспособности приведены в таблице:

| Наименование компании | Z-Score | Bond Rating (Moody’s) |

| Microsoft | 5,93 | Ааа |

| McDonald’s | 5,1 | А3 |

| PepsiCo | 4,91 | Аа3 |

| Burger King | 2,61 | В2 |

| CBS | 1,05 | Ваа3 |

Таким образом, результаты оценки рейтинга схожи: чем больше значение Z-счета Альтмана, тем ниже вероятность банкротства по рейтингу от Moody’s.

История построения модели Альтмана

В 1968 году американский экономист Эдвард Альтман начал работу над интегральной моделью, которая позволяет определить вероятность потери финансовой устойчивости предприятия. За 19 лет работы было исследовано 66 компаний, половина из которых обанкротилась, а другая половина сохранила устойчивое финансовое положение.

Следует различать термины «несостоятельность» и «неплатежеспособность». Эти понятия – не одно и то же. Неплатежеспособность может возникнуть ввиду временной нехватки оборотных средств, в результате чего компания не может своевременно удовлетворить требования кредиторов в полном объеме. Банкротство – это признанная судом неспособность предприятия погасить имеющуюся задолженность.

Итак, неплатежеспособность возникает по причине различных неблагоприятных обстоятельств, например, неправильное управление, кризис в стране или отрасли экономики, банкротство ключевого контрагента и др. Несостоятельность, в принципе, имеет те же корни, единственным отличием является необходимость признания судом факта, что должник не в состоянии погасить долги по причине полного отсутствия средств.

В 80-е и 90-е годы XX века были разработаны модели для частных компаний, непроизводственных предприятий и развивающихся стран. Все эти разновидности мы рассмотрим далее.

Семифакторная модель Альтмана

Модель (ZETA Model) была разработана Альтманом Э., Халдеманом Р., Нараянаном П. в статье «Зета-анализ: новая модель выявления риска банкротства корпораций» в 1977 году. Модель ZETA позволяет прогнозировать банкротство на горизонте пяти лет с точностью до 70 %, используя 7 параметров:

- X1{\displaystyle X_{1}} — коэффициент рентабельности активов (Прибыль (убыток) до налогообложения / Сумма активов);

- X2{\displaystyle X_{2}} — коэффициент изменчивости прибыли (Прибыль отчетного года / Прибыль базисного года);

- X3{\displaystyle X_{3}} — коэффициент покрытия процентов (Прибыль до налогообложения и проценты по кредитам / % по кредитам);

- X4{\displaystyle X_{4}} — коэффициент кумулятивной прибыльности (Балансовая прибыль / Совокупные активы);

- X5{\displaystyle X_{5}} — коэффициент текущей ликвидности (Оборотные средства в запасах и прочих активах / Наиболее срочные обязательства);

- X6{\displaystyle X_{6}} — коэффициент автономии (Источники собственных средств / Сумма активов (пассивов));

- X7{\displaystyle X_{7}} — коэффициент оборачиваемости совокупных активов (Годовая выручка за реализованную продукцию / Сумма активов).

- ZETA=3,3X1+,1X2+1,4X3+,2X4+,5X5+2,1X6+,9X7{\displaystyle ZETA=3,3X_{1}+0,1X_{2}+1,4X_{3}+0,2X_{4}+0,5X_{5}+2,1X_{6}+0,9X_{7}}.

Кредитный рейтинг

Модель Альтмана и кредитный рейтинг (Z-score) взаимосвязаны. Это определение кредитоспособности предоставляется рейтинговым агентством в обстоятельствах, когда можно оценить саму компанию по образцу Альтмана. Помните, показания кредитного рейтинга зависят от показаний, предоставленных интернациональным рейтинговым агентством.

Зависимость Z-счета Альтмана от рейтинга агентства «Moody’s»

Внимательно изучите предложенный ниже рисунок. Согласно предоставленным в нём данным, кредитный рейтинг повышается по экспоненте, когда растёт показатель Z-score.

Так, например, у организации «CBS» Z-score составляет 1,05, и у неё самый низкий рейтинг – Baa3. А у «Microsoft» это значение 5,93 и самый большой рейтинг – Aaa.

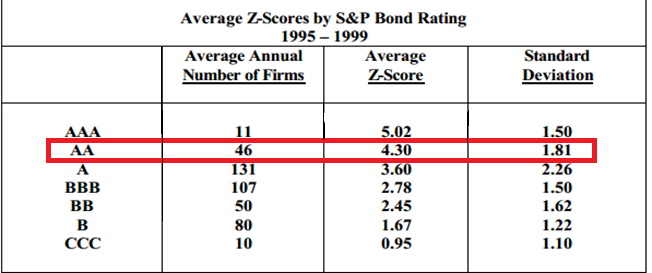

Рассмотрите следующий рисунок «Связь оценки по модели Альтмана и кредитного рейтинга S&P».

В одной из строк приведены данные статистики Эдварда Альтмана по анализу 46 предприятий, у которых рейтинг AA. В ходе исследований Альтман выяснил, что для таких предприятий значение Z-score в среднем составляет 4,30, а стандартное отклонение – 1,81. То есть, при условии, что Z-score предприятия равно числу от 2,49 до 6,11, его рейтинг по «S&P» – AA.

Достоинства и недостатки

Оформим в таблице преимущества и недостатки наиболее популярных модификаций модели банкротства по Альтману:

| Наименование модели | Плюсы | Минусы |

|---|---|---|

| Двухфакторная | • простота; • для расчетов достаточно данных финансовой отчетности | • невысокая точность; • не учитывает отраслевую и региональную специфику |

| Пятифакторная | • возможен анализ каждого показателя в отдельности; • подходит для прогнозирования изменения финансовой устойчивости в ближайшем будущем | можно использовать только для акционерных компаний |

| 5-факторная (усовершенствованная) | • возможен анализ каждого показателя в отдельности; • адаптирована для различных типов предприятия (акционерных и неакционерных, производственных и непроизводственных) | не отличается высокой точностью для российской экономики |

Использование модели в РФ

Методика Альтмана может успешно использоваться в России или любой другой активно развивающейся стране. Автор модели рекомендует добавлять к формуле показатель 3,25.

Теперь модель должна выглядеть так:

Z* = 3,25+6,56* Q1 + 3,26* Q2 + 6,72* Q3 + 1,05* Q4

- Q1 — оборотный капитал, деленный на активы;

- Q2 — чистый доход, деленный на цену капитала;

- Q3 — выручка, деленная на активы;

- Q4 — чистый доход, деленный на сумму расходов компании.

Вычисленное значение Z* показывает такую финансовую картину компании:

- значение больше показателя 2,6 указывает на высокую степень риска банкротства;

- равное числовому значению 1,1 указывает на среднюю степень риска;

- показатель Z* меньший значения 1,1 говорит о минимальной степени риска.

Эта экономическая модель помогает выявить сбой нормальной работы компании на ранней стадии, предпринять комплекс мер по устранению проблем и нормализации финансового положения бизнеса.

Двухфакторная и пятифакторная модель Альтмана

Данный подход является наиболее распространенным и широко используемым как на уровне отечественных, так и на уровне иностранных компаний. Двухфакторная модель прогнозирования вероятности несостоятельности (банкротства) Альтмана построена на определении влияния таких факторов, как коэффициент текущей ликвидности и удельный вес заемных средств в пассиве баланса компании. Оценка вероятности банкротства с использованием двухфакторной модели Альтмана производится на основании применения следующей формулы расчета:

Z = -0,3877 — 1,0736 * Ктл + 0,579 * (ЗК/П)

где, Ктл — коэффициент текущей ликвидности;

ЗК — заемный капитал компании;

П — пассивы бухгалтерского баланса.

Нормативное значение коэффициента Z ˂ = 0, а при Z > 0 вероятность возникновения риска банкротства является высокой.

В нашей стране, применение двухфакторной модели

Альтмана было исследовано М.А. Федотовой, при этом она считает, что для более

объективной оценки вероятности наступления неплатежеспособности (банкротства),

необходимо так же включить в данную модель рентабельность активов. Но, как

показали проведенные исследования и статистические данные, применение

коэффициента рентабельности активов в двухфакторной модели Альтмана, не

является значимым.

Альтманом так же были предложены две

пятифакторные модели прогнозирования банкротства, первая из которых была опубликована

в 1968 году и применяется для компаний, чьи акции котируются на рынке, а вторая

модель была предложена в 1983 году и применяется для тех компаний, чьи акции на

рынке не продаются.

Оценка вероятности банкротства с использованием пятифакторной модели Альтмана для акционерных обществ, производится на основании применения следующей формулы расчета:

Z = 1,2 * Х1 + 1,4 * Х2 + 3,3 * Х3 + 0,6 * Х4 + Х5

где, X1 — оборотный капитал к сумме активов

предприятия;

X2 — нераспределенная прибыль к сумме активов

предприятия;

X3 — прибыль до налогообложения к общей

стоимости активов;

X4 — рыночная стоимость собственного капитала

/ бухгалтерская (балансовая) стоимость всех обязательств;

Х5 — объем продаж к общей величине активов

предприятия.

В итоге были установлены следующие критерии

вероятности банкротства:

— если Z < 1,81 — вероятность банкротства

составляет от 80 до 100%;

— если 2,77 <= Z < 1,81 — средняя

вероятность краха компании от 35 до 50%;

— если 2,99 < Z < 2,77 — вероятность

банкротства не велика от 15 до 20%;

— если Z <= 2,99 — ситуация на предприятии

стабильна, риск неплатежеспособности в течении ближайших двух лет крайне мал.

Точность прогноза в этой модели на горизонте одного года составляет 95%, на два года — 83%, что является ее достоинством. Естественно, недостаток данной модели заключается в возможности ее применения только для тех компаний, чьи акции размещены на фондовом рынке.

Предложенная же модель Альтмана в 1983 году, а

если говорить точнее скорректированная для обычных компаний выглядит следующим

образом:

Z = 0,717 * Х1 + 0,847 * Х2 + 3,107 * Х3 + 0,42 * Х4 + 0,995 * Х5

где, Х4

— балансовая стоимость собственного капитала/заемный капитал.

Если Z < 1,23 предприятие признается

банкротом, при значении Z в диапазоне от 1,23 до 2,89 ситуация неопределенна,

значение Z более 2,9 присуще стабильным и финансово устойчивым компаниям.

Оценка весов тех или иных коэффициентов, весьма субъективна, не всегда они реально оценивают тот или другой показатель обыденные количественные способы анализа систем не достаточно применимы и не эффективны в системах управления. Обыденные количественные способы анализа систем не достаточно применимы и не эффективны в системах управления. Данное заявление базируется на принципе несовместимости: чем труднее система, тем труднее предоставить оценку поведения подобный системы. С подъемом трудностей систем понижается точность и своевременность поступления информации о параметрах системы.

Прогнозирование банкротства количественные модели

Когда речь заходит о моделях диагностики банкротства, на передний план выходят количественные и качественные варианты прогнозирования. Первый вариант предполагает использование специальных формул, которые включают в себя заранее выбранные финансовые показатели организации и коэффициенты.

Сочетание этих элементов формулы приводит к единому итоговому (интегральному) значению. Расчет по формуле основан на предварительно заданных диапазонах, от попадания в которые зависит прогноз в отношении предприятия – приближается ли финансовая несостоятельность или нет.

Модели Альтмана

Среди моделей прогнозирования банкротства стоит выделить

предложенные Э. Альтманом формулы. Они позволяют оценить степень риска того или

иного предприятия, а также рынка развивающихся экономик. Первые методики

датированы концом 70-х годов прошлого века, последняя модель была представлена

уже в 21 веке.

Для анализа предприятий экономист предложил выделить

показатели, отражающие их потенциал и итоги работы за определенный период.

Взаимосвязь этих показателей в сочетании с коэффициентами и представляет собой

модель банкротства Альтмана (формулу) для расчета рисков банкротства.

Модель Таффлера

Ричард Таффлер проанализировал деятельность 46

обанкротившихся впоследствии фирм, а также 46 фирм, продемонстрировавших устойчивость.

Расчет по модели Таффлера ведется на основе четырех показателей (от X1 до X4).

Британский ученый отмечает, что:

- X1 равен отношению прибыли от осуществленных

продаж к пассивам краткосрочного типа; - X2 – это отношение активов, находящихся в обороте,

к общему объему пассивов; - X3 – отношение обязательств, имеющих короткий

срок исполнения, к общему объему пассивов; - X4 – отношение выручки к пассивам.

Каждый из указанных показателей корректируется коэффициентом

– 0,53 (для X1), 0,13 (для X2), 0,18 (для X3) и 0,16 (для X4). Итог расчетов –

показатель Z-score (стандартизованная оценка риска банкротства). Если он

оказывается больше 0,3, то риск банкротства невелик, если же меньше 0,2, то

перспектива финансовой несостоятельности не за горами.

Модель Бивера

Предложенная У. Бивером формула представляет собой отношение

полученной предприятием чистой прибыли (с учетом амортизации) ко всем имеющимся

у нее обязательствам. Модель расчета Бивера стала уже классической. Полученные

результаты позволяют распределить предприятия по трем группам: финансово

устойчивые (коэффициент от 0,4 до 0,17), ожидающие банкротства в течение

ближайших 5 лет (от 0,17 до -0,15) и находящиеся на грани финансовой

несостоятельности (коэффициент менее -0,15).

Модель А.Ю. Беликова и Г.В. Давыдовой (Иркутск)

Представленная исследователями из Иркутской государственной экономической академии (ИГЭА) модель (ее еще называют R-моделью) являет собой регрессионную формулу с четырьмя коэффициентами (от K1 до K4). Причем K1 позаимствован из альтмановской формулы, а K3 взят из модели Таффлера.

Принципиальным значением обладает первый коэффициент, который Беликов и Давыдова берут с большим удельным весом 8,38. Z-score меньше нуля говорит о наивысшем риске банкротства, превышающий 0,42 – признак финансовой стабильности предприятия.

Модель О.П. Зайцевой

По модели Зайцевой расчет осуществляется с использованием 6

коэффициентов. Примечательной особенностью диагностики риска банкротства

является факт сравнения итогового коэффициента и нормативного. При подсчете

нормативного значения учитывается отношение активов предприятия к его выручке

за предшествующий анализу год (в формуле K6).

Модель Г.В. Савицкой (Беларусь)

Для построения модели банкротства Савицкой была проанализирована деятельность 200 предприятий производственного типа в течение 3 лет. В результате получилась пятифакторная формула расчета, в которой наибольший удельный вес (13,8) используется при коэффициенте K2 (отношение оборотного капитала к общему).

Заключение и итоги

Итак, мы проанализировали модель Альтмана и все её основные вариации: двухфакторную, пятифакторную, модифицированную пятифакторную, четырехфакторную и пятифакторную логит-модель.

Модель Альтмана следует использовать с осторожностью для российских предприятий, поскольку Альтман основывал свою модель на статистической выборке американских предприятий. В Америке существует другой стандарт бухгалтерского учета (GAAP), поэтому коэффициенты немного отличаются

Однако его модель можно использовать и в качестве рекомендательной, поскольку она универсальна и включает базовые финансовые коэффициенты.

Необходимо отметить, что помимо модели Альтмана, существует множество других моделей оценки финансового состояния предприятия и угрозы банкротства.

Часть из них созданы на основе модели Альтмана. Например, модель Таффлера и Тишоу, модель Лиса или Гордона Спрингейта.

Часть были разработаны самостоятельно: метод Дюрана, девятифакторная модель Фулмера или шестифакторная модель Зайцевой.

К сожалению все эти модели не универсальны, так как подбор параметров и коэффициентов идет эмпирическим путем (методом подпора) с использованием большого массива статистических данных.

Но на сегодняшний день, эти модели широко используются, особенно для проверки платежеспособности предприятий.

Заключение

Используя любую модель Альтмана, следует помнить о прочих исходных условиях. К примеру, используемая практика на предприятиях во времена уже развитой экономики, может оказаться неприменимой и даже нелогичной в условиях российской экономической системы

Несмотря на кажущуюся универсальность подхода, важно помнить и об обратной стороне медали. Точность прогноза обуславливается однородностью данных, конкретикой предприятия и ее индивидуальностью

Именно этих составляющих не хватает для стопроцентно достоверных сведений о платежеспособности компании.

Зачастую ожидаемые показатели далеки от реальности, а компания, рассчитывающая на дальнейший рост и процветание, терпит убыток за убытком. Таким образом, эффективность оценки банкротства не зависит напрямую от выведенных формул и разработанных моделей, а основывается на целом ряде показателей. Для успешного прогнозирования рисков неплатежеспособности и последующего банкротства необходимо помнить об этом, не рассчитывая полностью на результаты, полученные в ходе применения того или иного метода.