Экономические кризисы в россии: история, преодоление и прогнозы

Содержание:

- Пути выхода и правила поведения во время кризиса

- Что такое кризис?

- Причины кризиса 1929-1933 гг.

- Мнение аналитика о грядущих кризисах

- Пути выхода из мирового экономического кризиса

- Индикатор № 4. Уоррен баффет вышел в кэш

- Кризис в Соединенных Штатах

- Что такое экономический кризис простыми словами

- Причины

- Тренд № 3. Контроль за поведением

- Преодоление кризиса:

- Заключение

Пути выхода и правила поведения во время кризиса

Пути выхода из кризисов, основанные на многолетнем историческом опыте:

- Обеспечение занятости населения. Необходимо разработать комплекс мер по снижению уровня безработицы. Например, начать реализовывать крупные инфраструктурные проекты, стимулировать предприятия к увеличению рабочих мест, организовать массовое переобучение, чтобы снизить структурную безработицу и т. д.

- Диверсификация экономики. Для России по-прежнему остается актуальным снижение зависимости от нефтегазовой отрасли и развитие других секторов экономики, в первую очередь высокотехнологичных, способных конкурировать на мировом рынке.

- Грамотная денежно-кредитная политика, которая направлена на сдерживание инфляции, восстановление платежеспособного спроса, установление оптимальной ключевой ставки, финансовый контроль за деятельностью кредитных организаций.

- Использование финансовых резервов на поддержку ключевых отраслей экономики, социально незащищенных слоев населения, малого бизнеса.

Далеко не все люди боятся наступления очередного кризиса. Некоторые его ждут и даже готовятся, потому что это отличная возможность заработать. Финансовый кризис сопровождается почти всегда обвалом котировок на фондовой бирже.

Инвесторы специально для этого случая держат деньги в ликвидных инструментах (например, в облигациях, фондах денежного рынка, наличности, на депозитах), чтобы быстро их превратить в деньги и выгодно вложить. Они не хотят упустить возможность пополнить свои инвестиционные портфели подешевевшими активами – акциями крупных компаний, которые в любом случае восстановятся и начнут приносить владельцам еще большую прибыль.

Поэтому когда основная толпа на фондовом рынке продает ценные бумаги за копейки, фиксируя убыток, профессионалы делают ровно наоборот – покупают и прогнозируют получение сверхдоходов в будущем, когда ситуация в экономике нормализуется. А это произойдет рано или поздно.

И инвестору, и обычному человеку необходимо придерживаться нескольких правил поведения во время кризиса:

- Не поддаваться панике и не скупать доллары и евро по любой цене, обозначенной на ценнике обменного пункта. Когда ситуация стабилизируется, курс вернется к докризисным значениям.

- Диверсифицировать свои сбережения. Нельзя хранить все деньги в одном инструменте, например, на депозите или в долларах под матрасом.

- Не тратить сбережения на покупку бытовой техники, модных гаджетов и прочих ценностей, которые таковыми не являются. Во-первых, ажиотажный спрос неизбежно подтолкнет цены вверх. Во-вторых, в 90 % случаев эти товары не являются жизненно необходимыми для вас.

- Не брать кредитов, а если они уже есть, постараться как можно быстрее от них избавиться. Исключение может составить только ипотека, которая рассчитана на много лет.

- Продумать варианты дополнительного дохода. Оптимизировать свои расходы. Семейный бюджет и таблицы по учету доходов и расходов очень пригодятся.

- Заняться самообразованием. В случае потери работы или резкого сокращения заработка освоенные новые навыки могут помочь.

Что такое кризис?

Экономический кризис подразумевает массовый спад во всех сферах жизнедеятельности государства. В частности, уменьшаются объемы производств. По опыту многих стран можно наблюдать высвобождение большого количества кадров, фактическое снижение размера оплаты труда рабочих, падение стоимости национальной валюты на фондовом рынке и так далее.

В результате кризисных явлений в странах наблюдается снижение валового внутреннего продукта в процентном соотношении. Также в большинстве случаев выводится иностранный капитал, который был инвестирован в те или иные экономические и финансовые сферы государства. Существует и множество других побочных эффектов кризисов.

В частности, многие граждане считают, что негативен только резкий рост цен в стране для экономики, но это не совсем так. Резкое падение также негативно сказывается на ситуации в государстве. Подробнее об этом читайте в нашем материале «Почему падение цен – это негатив?».

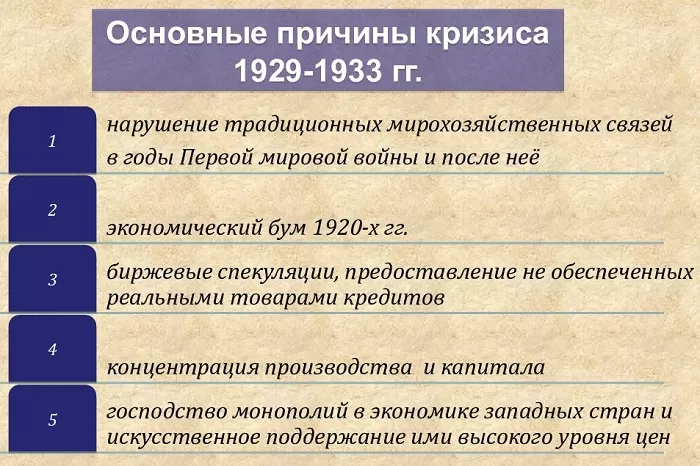

Причины кризиса 1929-1933 гг.

В начале двадцатого столетия экономика США стремительно развивалась. В это время происходил переход от промышленного капитализма к монополистическому. Постепенно Европа уступала первенство Соединённым Штатам.

Первая Мировая война ещё более усилила процветание Америки. Ведь европейские страны в это время вели войну и испытывали на себе все её последствия, а США торговала, снабжала их товарами, и получала всё больше прибыли.

Будущее казалось безоблачным, однако на самом деле вскоре всё изменилось. В 1929 г. начался всемирный экономический кризис, который оказал воздействие на весь мир, и в первую очередь нанёс удар по Соединённым Штатам.

Первым событием этой трагедии оказалась паника на американской фондовой бирже. Однако непосредственные причины этого имели место в 1927 году.

В это время Великобритания поддерживала золотой стандарт своей валюты. Это означает, что любое количество фунтов стерлингов можно было поменять по первому требованию на эквивалентное количество золота. Поддержание золотого стандарта требовало значительных усилий. В этот исторический период фунты стерлингов фактически являлись основной мировой валютой.

Американский резервный фонд принял решение поддержать Британию в этом. Было принято решение о снижении учётной ставки до 3,5%. Дополнительно была проведена в значительных масштабах закупка государственных ценных бумаг.

Снижение ставки способствовало росту экономической активности. Начали стремительно расти курсы акций. Активизировалось применение кредитов, в которых в качестве залогов были использованы ценные бумаги.

Важно отметить, что кредиты, которые были взяты биржевыми игроками, составили в это время 8,3 миллиардов американских долларов. В то же время все ценные бумаги, котировавшиеся на бирже, имели общую стоимость, равную 89,7 миллиардов долларов.. Фактически стала повсеместной практика выдачи кредитов на покупку ценных бумаг без проведения тщательной проверки тех, которые при этом давались в залог.

Фактически стала повсеместной практика выдачи кредитов на покупку ценных бумаг без проведения тщательной проверки тех, которые при этом давались в залог.

Схема такого заработка выглядела следующим образом. Экономика страны стремительно возрастала, что обусловило рост стоимости акций. Трейдеры указанным ранее образом берут кредит на покупку новых акций и держат их в течение какого-либо времени, пока они растут дальше. Затем заём с процентами возвращается банку, а трейдер получает прибыль.

В 1929 г. в продажу поступили акции «Дженерал моторс». Одновременно пришло сообщение о банкротстве ряда крупных компаний. Они бросились массово продавать акции. Начали падать курсы ценных бумаг и уже новые компании стали продавать их. Продажи стали расти лавинообразно. Это произошло 24 октября 1929 г.

За три дня биржевой индекс упал на 20%

Важно заметить, что ценные бумаги использовались в качестве залога для получения кредита. Поэтому падение цен на акции привело к краху многих компаний.

Этот обвал курсов не прекращался до 1932 г. В итоге общая величина падения индекса за указанный период составила 90%.

Мнение аналитика о грядущих кризисах

Макроэкономист, главный редактор информационного портала «Саминвестор» Илья Липкинд поделился с нашей редакцией своим прогнозом по возможным предстоящим кризисным явлениям. Эксперт уверен, что в скором времени негативных экономических потрясений не избежать:

Период роста в мировой экономике, начавшийся после кризиса 2008-2009 годов и продолжающийся в настоящее время, уже является одним из самых длинных в истории. Обычно периоды роста составляют около 8 лет, а, соответственно, его завершение в любом случае не за горами. При этом за последние полгода дважды – в декабре 2018 года и марте 2019-го – наблюдались предпосылки к началу снижения мировой экономики.

В то же время свежая макроэкономическая статистика, а именно рост деловой активности в Китае, сокращение безработицы в Еврозоне и особенно в США, уверенный рост ВВП США и так далее, пока рисует картину дальнейшего просперити в глобальной экономике. Однако это происходит на фоне все большего смягчения политики мировых Центральных Банков – Народный банк Китая с начала 2019 года активно вливает средства в финансовую систему страны, ФРС США, которая еще в декабре прошлого года планировала дважды повысить базовую процентную ставку в 2019 году, теперь от этих планов отказалась и вдобавок сокращает темпы продажи активов со своего баланса, приобретенных в рамках программ количественного смягчения после кризиса 2008-2009 годов, большинство регуляторов, включая Европейский Центробанк и Банк Японии, поддерживают свои ключевые ставки на исторических минимумах и так далее.

Одновременно происходит и рост задолженности эмитентов разных уровней, как государственных, особенно в случае с США и Японией, так и частных, особенно в случае с Китаем. А это, в свою очередь, будет способствовать более быстрому экономическому спаду в этих странах в случае любого ухудшения ситуации в глобальной экономике.

Поэтому, на взгляд эксперта, последние события скорее следует трактовать как последний пик экономического роста, за которым последует постепенное угасание и скатывание мировой экономики в рецессию. Однако если мировые Центробанки будут продолжать смягчение монетарной политики, а переговоры по вопросам внешней торговли между США и Китаем, а в перспективе – между США и Евросоюзом, не выльются в конечном итоге в полноценную мировую торговую войну, то рецессия эта в первые 6-9 месяцев будет носить довольно мягкий характер.

Сроки наступления кризиса во многом будут зависеть от упомянутых выше факторов – исходя из текущей ситуации, можно ожидать, что 2019-й год пройдет без серьезных потрясений, а вот насчет 2020 года даже с надеждами явно следует быть поосторожнее. Для России новый мировой экономический кризис, естественно, обернется падением цен на сырьевые товары, новым витком девальвации рубля и снижения уровня жизни населения.

Пути выхода из мирового экономического кризиса

Кризис – это не только трудные времена, но и перспективные для определенных людей. Потому что во времена кризиса происходит перераспределение активов. Ведь все очень дешевое (акции, облигации, недвижимость, заводы, пароходы и т.д.) и при наличии денег можно закупиться. Что Уоррен Баффет и планирует сделать.

Особенно хорошо себя во время кризиса будут чувствовать те, кто к нему заранее подготовятся. По принципу «Пока толстый сохнет, худой сдохнет». Тот у кого нет денег, а есть только долги, пострадает больше всех. В 30-е годы такие люди буквально оказывались бомжами и жили на улице в картонных коробках. Итак, вот что нужно сделать:

БЕЗ ДОЛГОВ. Нужно закрыть все долги и не набирать новые. Потому что во время кризиса будет сложно их отдавать. Кредит не выгоден, потому что за обслуживание возьмут больше денег, чем без кредита.

ЗАПАС ДЕНЕГ. Обязательно нужно подготовить финансовую подушку безопасности на «черный день». В условиях безработицы и сниженных зарплат, запас денег может спасти от голода. Больше всего будут страдать те, у кого долги и нет запасов. Пока толстый сохнет, худой сдохнет.

КУПИТЬ ДОЛЛАРЫ. В мире нет более надежных бумаг, чем доллары США и американские трежерис (облигации государственного займа). Никакие рубли, гривны или юани не смогут конкурировать с надежностью доллара. В кризис американская валюта всегда растет в цене относительно других валют.

КУПИТЬ ЗОЛОТО. Потому что это еще лучше, чем любая валюту. Американский доллар подвержен инфляции и обесценивается примерно с скоростью 2% в год (это когда нет кризиса). Во время кризиса этот процесс будет идти еще быстрее. А вот золото НЕ обесценивается. Золото – это лучший актив в мире для сохранения стоимости, потому что он вообще не подвержен инфляции. Именно золото интенсивно скупают ЦБ РФ и КНР в свои ЗВР последние пару лет.

КУПИТЬ БИТКОИН. Не больше чем на 5-10%. Есть высокая вероятность того, что во время кризиса люди будут покупать не только физическое золото, но и “цифровое золото” — Биткоин, потому что это дефляционный актив (не подвержен инфляции). Это высокий риск (поэтому 5-10%, не больше). Но есть шанс что цена биткоина улетит на луну во время кризиса.

СНИЗИТЬ РАСХОДЫ. Учитесь жить скромнее и снижать свое потребление. Будьте готовый к тому, чтоб совместно с друзьями снимать жилье (так дешевле), ремонтировать старую одежду, и питаться только той едой, которую приготовили самостоятельно (так дешевле). Кризис – это время экономии. Тот, кто умеет это делать лучше, переживает кризис легче.

ДОМИК В ДЕРЕВНЕ. Это один из лучших способов сократить расходы на проживание и питание. Если у вас есть бабуля в деревне, то будьте готовы к ней переехать и заниматься огородом. Это дешевая еда. В 30-е годы фермерство стало очень популярным по этой причине.

СПЕЦИАЛЬНОСТИ. Чем больше разных вещей вы умеете, тем лучше. Потому что три специальности, то в три раза больше шансов найти работу, чем если у вас одна специальность. Уже сейчас можно искать что-то актуальное.

ФОНДОВЫЙ РЫНОК. Это высший пилотаж. Во время кризиса можно хорошо заработать если покупать акции фирм и предприятий по сниженным ценам. В 2008 году цена на акции ГазПрома, Норникеля и прочих компаний упала в три раза. В 2001 году «кризис доткомов» цена на акции Амазон упала в 20 раз. Тот, кто имел свободные деньги и знал как покупать акции, озолотился. В этом заключается стратегия Уоррена Баффета.

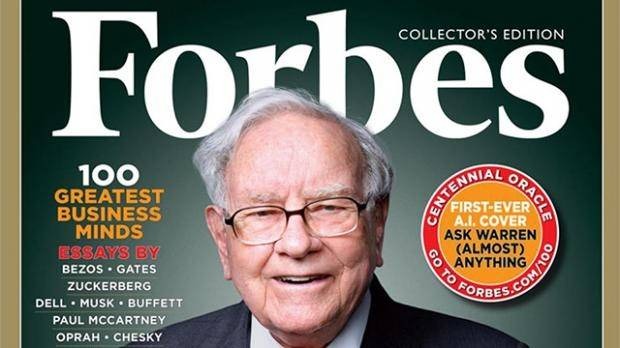

Индикатор № 4. Уоррен баффет вышел в кэш

Уоррен Баффет – это самый известный инвестор и меценат в мире. Помимо всего прочего, он третий в списке самых богатых людей мира. Деньги зарабатывает за счет управлениям чужими инвестициями через свой фонд Berkshire Hathaway. Обычно рынок США растет примерно со скоростью 10% в год. Уоррен Баффет последние пол века давал своим партнерам примерно 20% в год. Т.е. это практик, который хорошо разбирается в рынках и умеет их понимать и обгонять.

Ему принадлежит известная фраза «Нужно быть осторожным, когда все в эйфории, и быть жадным только тогда, когда все в страхе». Которая означает, что не нужно слушать толпу, нужно слушать разум (покупать, когда все продают, продавать, когда все покупают).

ФОНД = 208 ЯРД USD (общих денег)

КЭШ = 122 ЯРД USD (60% активов сейчас в кэше)

Этим летом Уоррен Баффет «вышел в кэш». Он это сделал заранее, до того, как началась паника. Продал акции по хорошим ценам (когда на них есть спрос) и ждет кризиса чтоб купить акции, когда все в ужасе будут их предавать (по низким ценам).

Больше половины активов он сейчас держит на банковском счете в кэше. Такая ситуация за последние 30 лет (по данным агентства «Bloombering») была только два раза: 1) перед кризисом «доткомов» 2001 года. 2) перед кризисом 2008 года.

Кризис в Соединенных Штатах

Предпосылкой Великой рецессии стал ипотечный кризис в США, возникший в 2007 году. Первые проявления рецессии наметились в США еще в 2006 году. Именно тогда на рынке американской недвижимости стал отмечаться заметный спад продаж жилья. Весной 2007 года в США грянул кризис ипотечных кредитов с высоким риском. Заемщиками таких кредитов выступали граждане США с невысокими доходами, у которых была не самая лучшая кредитная история.

Ипотечный кризис довольно быстро ударил по благонадежным заемщикам. Уже летом 2007 года американский кризис стал носить выраженный финансовый характер. Из-за возникших у заемщиков сложностей с рефинансированием кредитов и роста процентных ставок по ним разразился кризис банковской ликвидности. В начале осени 2008 года банки перестали кредитовать население.

Американский финансист Джордж Сорос отметил, что начало кризиса 2008 фактически произошло еще в конце лета 2007 года. Он указал, что именно тогда центральные банки начали предпринимать попытки сохранить свою ликвидность.

Мероприятия по поддержке банковской системы США не увенчались успехом. В начале осени 2008 года произошел банковский крах. Обанкротился крупный инвестиционный банк «Lehmsn Brothers». Та же участь постигла такие ипотечные организации, как «Fannie Mae» и «AIG». Повторила их судьбу и компания «Freddie Mac». Всего обанкротилось свыше 45 финансовых учреждений страны.

Ипотечный кризис США 2008 года стал следствием обрушения котировок на фондовых рынках. Особенно сильно этот процесс проявился в начале октября 2008 года. Падение фондового рынка США за период с 6 по 10 октября 2008 г считался рекордным за предшествующую 20-летнюю историю страны. Акции американских компаний обесценились на 50% и больше. Процесс продолжился в начале 2009 года.

Причины

Американский конгресс в отчете своей специально созданной комиссии сформулировал следующие причины того, почему произошел кризис 2008 года:

- ненадлежащее регулирование финансового сектора;

- ошибки, допущенные в корпоративном управлении;

- огромные долги у американских домохозяйств (Почему внешний долг США не мешает росту экономики?);

- чрезмерное распространение деривативов (разновидность ценных бумаг), надежность которых сомнительна и недостаточно изучена;

- рост «теневого» банковского сектора.

Последствия

Кризис в Америке 2008 с учетом причин имел следующие последствия для США:

- уменьшение объемов производства по всей стране;

- понижение капитала американских компаний на 40%;

- общее понижение спроса;

- снижение цен на различное сырье;

- беспрецедентное увеличение числа безработных по всей стране;

- снижение доходов у граждан США, относящихся к среднему классу, дальнейшее его ослабление;

- увеличение разрыва в доходах между богатыми и бедными гражданами США;

- резкое понижение цен на нефть (от чего зависит цена на нефть?);

- сворачивание ряда проектов государства по строительству и улучшению инфраструктуры

Ставший следствием кризиса 2007-2008 в США передел собственности привел к массовому выселению обанкротившихся заемщиков из ранее приобретенных ими домов. Особенно сильно этот процесс проявился в 2009 и 2010 годах.

Цены на нефть во время развития мирового кризиса 2008 года

Что такое экономический кризис простыми словами

Экономический кризис (от англ. «Economic crisis») — это спад производства, макроэкономических параметров, обвал цен на ценные бумаги. Это сбой в работе экономической системы в целом.

В основе мировой экономической системы лежит принцип медленного роста. Её показатели нельзя заморозить. Постоянно происходят какие-то движения, процессы, которые в конечном счете приводят к росту ВВП.

Если возникает проблема в каком-то финансовом секторе, то она может потянуть за собой остальные (сработает эффект домино). Дисбаланс всей системы может развиваться стремительно. Если ничего не делать, то экономика будет закручиваться по спирали вниз. Одна компания тянет вниз другие, другие тянут третьи и так далее.

За счёт глобализации экономические кризисы обычно происходят во всём мире. Особенно сильно реагируют все рынки, если у самых сильных экономик в мире США и Китая намечается снижение роста ВВП.

Падение ВВП одной страны с 4% до 2%, рост уровня безработицы на 5% — это кризис? Давайте выделим какие факторы должны быть, чтобы можно было назвать текущую ситуацию кризисом:

- ВВП в отрицательной зоне;

- Высокий уровень инфляции (более 10%). В ряде стран может наблюдаться гиперинфляция;

- Повышение процентной ставки ЦБ или наоборот, её сильно понижение до нулевых или даже отрицательных значений;

- Обесценивание национальной валюты (девальвация);

- Фондовый рынок сильно снижается 4 недели подряд;

- Циклический. Рост перепроизводства;

- Локальный. Затрагивает лишь отдельные компании;

- Отраслевой. Происходит во всей отрасли;

- Финансовый (денежно-кредитный). Повышение ставок по кредиту, уменьшение ликвидности у банков;

- Энергетический. Повышение или наоборот, понижение цен на энергоресурсы, проблемы с их добычей;

- Валютный. После сильного изменения курса национальной валюты. Причём плохо как её укрепление, так и ослабление;

- Биржевой. Не хватка ликвидности, обвалы;

Примечание

Страны с большой долей экспорта на сырьё особенно зависимы от их цен. Помимо этого их национальная валюта сильно привязана к ним. Такую ситуацию называют голландской болезнью.

Причины

Кризис в Америке не мог возникнуть просто так. На это повлияли некоторые причины, которые далее рассмотрим более детально.

Кризис перепроизводства товаров

Перепроизводство товаров в США , по мнению многих историков-политологов, является основной причиной образования кризиса в стране. Молниеносный рост производства за счет появления автоматизированного процесса привели к тому, что было произведено большое количество продукции. Избыток товаров привел к обвалу на рынке, которой попросту не мог освоить такое количество.

Окончание Первой мировой войны

В США в 20-х годах было большое количество компаний, занимающихся производством товаров для обороны страны. После окончания Первой мировой войны резко снизились оборонные заказы, которые приносили большую выручку. В результате этого многие предприятия стали простаивать и нести убытки. Таким образом, кризис в этой отрасли также внес свой вклад к падению производства в стране.

Нехватка денежной массы

Еще одной причиной стала нехватка денежной массы. В это время деньги были привязаны к золотому резерву США, что ограничивало их массу. В 20-х годах прошлого столетия в США выросло производство. Появились новые виды товаров, такие как автомобили, самолеты и радио, а их производство выросло в разы. В результате ограниченной денежной массы и роста производства резко возникла сильная дефляция, которая привела к финансовой нестабильности, банкротству многих предприятий и дефолту по кредитам.

Каждый житель Америки в то время знал, что лучше всего тратиться на фондовый рынок. Это был наиболее легкий способ заработка. Американцы несли деньги, покупая акции, цена которых была искусственно завышена. В этот период финансовый пузырь увеличивался в разы.

Повышение таможенных пошлин

Еще один не маловажный фактор, спровоцировавший начало Великой депрессии, стал закон Смута-Хоули. Он был принят в 1930 году. Его суть заключается в введении высоких таможенных пошлин на импорт. Это было сделано для защиты отечественного производителя. В ответ многие страны применили к Америке контрмеры к экспорту. Это привело к снижению покупательной способности населения.

Тренд № 3. Контроль за поведением

Эксперты из Gartner обращают внимание на бурный рост интернета поведения — IoB (Internet of Behaviors). Если интернет вещей (IoT) подразумевает умные устройства, подключенные к Сети, то IoB — это данные о поведении и привычках пользователей, которые компании получают с их умных устройств

Например, с помощью телематики для коммерческих автомобилей можно отслеживать манеру вождения: резкие торможения, агрессивные повороты, неаккуратную парковку. Эти данные помогут компании — владельцу автомобилей — внедрить новые стандарты безопасности для водителей и отсеять потенциально опасных сотрудников.

Bain говорит о целом рынке персонального страхования, в основе которого будут данные о нашем поведении. Тем же водителям станут предлагать индивидуальные условия для страховки — в зависимости от того, как они ведут себя на дороге. Причем для отслеживания будут использовать обычные смартфоны.

В глобальном масштабе IoB может собирать и обрабатывать информацию из множества источников: паспортные данные, сведения о клиентах, профили в соцсетях. Используя также сервисы геолокации и системы распознавания лиц, можно точно предсказывать маршруты людей, их действия и предпочтения. Правда, возникают этические и юридические тонкости: в некоторых странах законы о персональных и больших данных серьезно ограничивают их использование.

Преодоление кризиса:

В Соединенных Штатах Америки администрация Гувера попыталась остановить кризис, разработав для этого программу, рассчитанную на 60 дней. Правительство пошло на создание Реконструктивной финансовой корпорации для того, чтобы распределять субсидии и займы, а так же Федеральное фермерское управление для скупки сельхоз товаров. При этом оно вложило в нужды экономики больше 2 млрд. долларов. Но, ни одна из этих мер не оказалась эффективной. Одной из главных причин провала была боязнь Гувера появления деспотии в правительственных органах и разрушения самоуправления. Он не смог отойти от основного принципа либерализма – свободной конкуренции, основанной на невмешательстве государства в деятельность монополий.

Широкомасштабная социальная борьба в США помогла в 1932 году победить на президентских выборах партии демократов, которую возглавлял Франклин Делано Рузвельт. Он предложил «новый курс», суть которого сводилась к социально – либеральным реформам, взятым из трудов англичанина Кейнса. Главной идеей стало регулирование экономики, спроса и предложения товаров и услуг государством. К этому добавлялись мероприятия по увеличению заработной платы и улучшению социального положения граждан. Эти принципы являлись одним из проявлений неолиберализма. Курс выбранный Рузвельтом пришелся по вкусу не всем, однако именно он помог преодолеть кризис.

Великобритания, так же как и США, выбрала в борьбе с экономическим кризисом неолиберальный вариант: поддержку своего производства, проведение валютной реформы, экономию во всех сферах жизни. Но антимонопольной политики и модернизацию промышленности, как в США она не проводила.

Германия, Италия и Япония для преодоления кризисных явлений предпочли тоталитарный вариант, сущность которого сводилась у установлению фашистской диктатуры.

Во Франции затянувшийся кризис был преодолен с помощью третьего, социал-реформистского варианта. Этого же пути придерживалась и Испания. В его основе лежала частичная национализация производства, установления плановой экономики и масштабного реформирования социальной сферы. Этого направления во Франции придерживались лидеры правительства Народного фронта и руководство Рабочего социалистического интернационала.

Заключение

- Главные признаки экономического кризиса — сокращение производства, безработица, ухудшение качества жизни.

- Есть четыре последовательных периода: пик, спад, дно и оживление.

- Разные теории предполагают различные классификации кризисов. Одни предлагают подразделять их по масштабам и проблематике, а другие — по причинам, вызвавшим дисбаланс.

- В качестве причин возникновения экономического кризиса учёные выделяют ошибочные инвестиции, стремление к прибыли, цикличность и психологический фактор.

- Мировой истории известно более 12 крупных экономических кризисов. Большинство затронуло и Россию.

- Итоги кризисов в экономике разнообразны и касаются всех сфер жизни общества.

- Для преодоления кризиса необходим комплексный подход, основанный на изучении причин спада.