Освобождение от уплаты ндс: как им воспользоваться

Содержание:

- Когда вводятся новые налоги

- Уведомление инспекции

- Освобождение от уплаты НДС в 2020 году

- Информационное письмо вашему контрагенту: вы – проблемный контрагент, не полностью платите налоги

- Новые налоги с 1 января 2020 года

- Банковская гарантия возмещения НДС

- Подоходный налог

- Банковская гарантия возмещения НДС

- Кто освобождается от уплаты НДС

- Утрата права на патент или УСН

- Утрата льготы и ее последствия

- Критерии, позволяющие работу на спецрежимах

- Обязанности налогоплательщиков

- Какие услуги посредника не облагаются НДС?

- Если имеется деятельность, не облагаемая НДС и облагаемая

- Порядок освобождение от исполнения обязанностей налогоплательщика НДС ↑

- Уплата НДС в переходный период

- Прочие изменения

Когда вводятся новые налоги

С 01 января 2020 года вступают в силу следующие изменения:

- единый платеж распространится и на погашение НДФЛ;

- организациям вменяется в обязанность самостоятельно информировать ФНС о наличии у них налогооблагаемого имущества, если нет платежки за отчетный период.

С 1 апреля 2020 года:

- вступают в силу изменения о порядке принудительного взыскания небольших фискальных долгов – налоговая служба сможет самостоятельно принимать решения в пределах 3 тыс. рублей;

- фискальным органам разрешается информировать плательщиков о наличии недоимок посредством СМС, на электронную почту;

- банкам вменяется в обязанность информирование ФНС об использовании гражданами электронных платежных средств;

- из налоговой тайны исключаются сведения об имуществе, в отношении которого органы ввели ограничения в использовании (информация будет размещена на сайте ФНС).

- с 1 числа снимается ограничение о взаимозачете взносов по виду;

- с 29 октября срок на возврат средств будет отсчитываться со дня завершения камеральной проверки (при выявлении нарушений – со дня принятия решения).

С 1 июля 2020 года вступят в силу изменения по земельному налогу:

- об информировании о целевом использовании сельскохозяйственных земель;

- о подаче сведений в налоговую о многодетных семьях органами социальной защиты (для использования льгот).

Проверку эксплуатации земли по назначению должны проводить чиновники земнадзора.

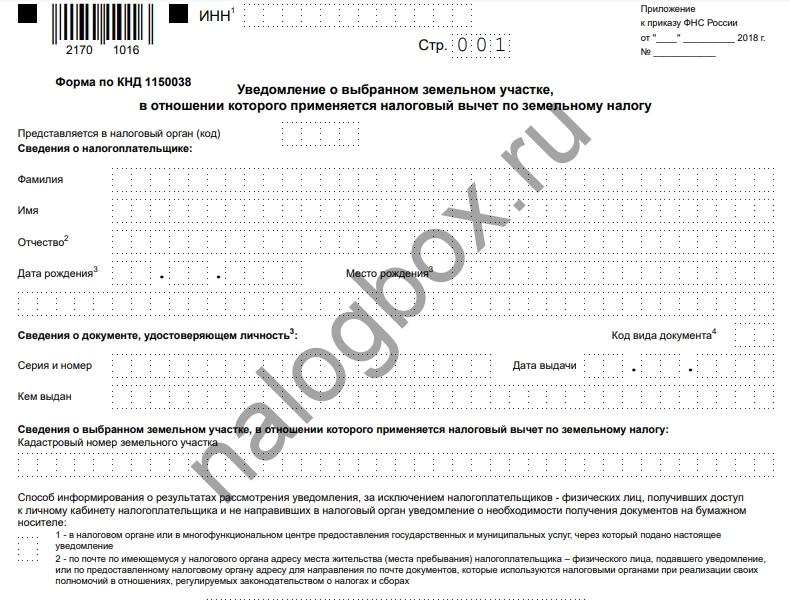

Уведомление инспекции

Реализация права на освобождение от уплаты НДС носит уведомительный характер. То есть разрешение на это у налоговой инспекции получать не нужно. Чтобы воспользоваться освобождением, просто подайте или отправьте по почте в налоговую инспекцию:

уведомление об использовании права на освобождение по форме, утвержденной приказом МНС России от 4 июля 2002 г. № БГ-3-03/342;

выписку из Бухгалтерского баланса;

выписку из книги продаж.

Если организация перешла с упрощенки на общую систему налогообложения, в налоговую инспекцию подайте уведомление и книгу учета доходов и расходов.

Об этом сказано в пунктах 3 и 6 статьи 145 Налогового кодекса РФ.

Указанные документы подайте в налоговую инспекцию не позднее 20-го числа месяца, с которого организация решила воспользоваться освобождением от уплаты НДС (абз. 3 п. 3 ст. 145 НК РФ). Если организация отправляет документы по почте, то днем их представления в инспекцию считается шестой рабочий день со дня направления заказного письма (п. 7 ст. 145 НК РФ).

Совет: в налоговом законодательстве не содержится требования об обязательной отправке уведомления письмом с описью вложения. Однако лучше направить в инспекцию именно заказное письмо с описью вложения. В таком случае у организации будут доказательства, подтверждающие содержимое письма.

Подав (направив) в налоговую инспекцию пакет документов на освобождение от уплаты НДС, организация не сможет самостоятельно отказаться от него в течение 12 календарных месяцев (п. 4 ст. 145 НК РФ). Однако в течение этого периода организация может утратить право на освобождение от уплаты НДС (п. 5 ст. 145 НК РФ).

Совет: прежде чем воспользоваться правом на освобождение от уплаты НДС, выясните, согласятся ли покупатели работать с вашей организацией на таких условиях. Освобождение приведет к тому, что покупатели не смогут воспользоваться вычетом по НДС по приобретенным у вашей организации товарам (работам, услугам). Поэтому на практике организации предпочитают работать с поставщиками, уплачивающими НДС.

Ситуация: как составить выписки из Бухгалтерского баланса и книги продаж, чтобы воспользоваться освобождением от уплаты НДС?

Типовые бланки выписок законодательно не утверждены. Поэтому выписки из бухгалтерского баланса и из книги продаж можно составить в произвольной форме. При этом имейте в виду следующее.

Для получения освобождения от уплаты НДС организация должна подтвердить размер выручки, полученной от реализации товаров (работ, услуг) за три предшествующих календарных месяца (абз. 2 п. 3 ст. 145 НК РФ, п. 2.1 уведомления об использовании права на освобождение по форме, утвержденной приказом МНС России от 4 июля 2002 г. № БГ-3-03/342). Поэтому выписки должны содержать информацию о выручке за период, охватывающий три месяца, предшествующих месяцу начала использования освобождения.

В выписке из книги продаж можно указать сведения, содержащиеся в ее итоговой строке. К выписке лучше приложить копии листов книги продаж, на основании которых она была составлена.

Освобождение от уплаты НДС в 2020 году

По своей сути НДС представляет собой косвенный фискальный сбор, объектом налогообложения которого выступает часть стоимости товара или услуги с учетом ее формирования на всех стадиях – от изготовления до продажи конечному потребителю, при их реализации, осуществлении СМР, ввоза товаров на территорию РФ.

Внимание! НДС выставляется и выплачивается по мере реализации товаров и услуг.

Данный налог хоть и уплачивается продавцом или лицом, предоставляющим услуги, однако основная нагрузка по факту лежит все же на потребителе, приобретающем товар, стоимость которого сформирована уже с его учетом.

На сегодняшний день нельзя говорить о единой ставке НДС, которая применяется по отношению ко всем хозяйствующим субъектам. Так, следует выделить следующие процентные ставки:

- 0% — нулевая ставка по НДС распространяется на специально выделенные налоговым законодательством товары, в первую очередь, это касается экспортных позиций.

- 10% — льготная ставка распространяется на товары, имеющие социальную значимость. В данном случае речь идет о большинстве видов продуктов питания (к примеру, овощи, фрукты, молочная продукция, хлеб и так далее), товаров для детей. Перечень их видов определяется законодательно и является закрытым.

- 20% — именно такая ставка и является на сегодняшний момент наиболее распространенной. В подавляющем большинстве случаев плательщики НДС оплачивают налог по ставке 20%.

Справка! До 1 января 2019 года ставка по данному налогу составляла 18%. Повышение НДС же вызвала серьезный общественный резонанс и критику работы Правительства РФ, поскольку данный шаг закономерно привел к удорожанию товаров и услуг и, как следствие, к дополнительной нагрузке на потребителей.

При этом закон допускает в ряде случаев предоставление налоговых льгот части хозяйствующих субъектов. Возможность полного освобождения имеется у организаций, которые соответствуют критериям, указанным далее:

- Максимальный предел выручки – 2 миллиона рублей. Так, льготу вправе ожидать предприятия, которые выручили в общей сложности за 3 последних месяца сумму, не превышающую 2 миллиона рублей.

- Срок ведения хозяйственной деятельности – не менее 3 месяцев. В данном случае отсчет следует вести с момента регистрации предприятия в налоговых органах.

Кроме этого, рассчитывать на преференции могут только организации, не реализующие товары, являющиеся подакцизными.

Законодательно определено, что плательщиками НДС выступают организации, которые применяют общий режим налогообложения. Соответственно, они же могут рассчитывать на получение рассматриваемой льготы.

Однако на практике плательщиками НДС являются и хозяйствующие субъекты, которые оплачивают единый сельскохозяйственный налог. Соответственно, у многих аграриев возникает вопрос относительно условий их освобождения от НДС.

Для них применяется иное правило. Так, рассчитывать на льготу они могут только в том случае, если общий доход по деятельности, связанной с уплатой ЕСХН, составит не более определенного лимита. Последний же не является постоянным, а устанавливается на конкретный период. Так, в 2020 году данный лимит составляет 80 млн. рублей.

Внимание! Правительством РФ было принято решение о постепенном снижении лимита выручки плательщиков ЕСХН, дающего им право на освобождение от НДС. Так, в 2021 году он составит 70 миллионов рублей, а в 2022 – 60 миллионов.

Информационное письмо вашему контрагенту: вы – проблемный контрагент, не полностью платите налоги

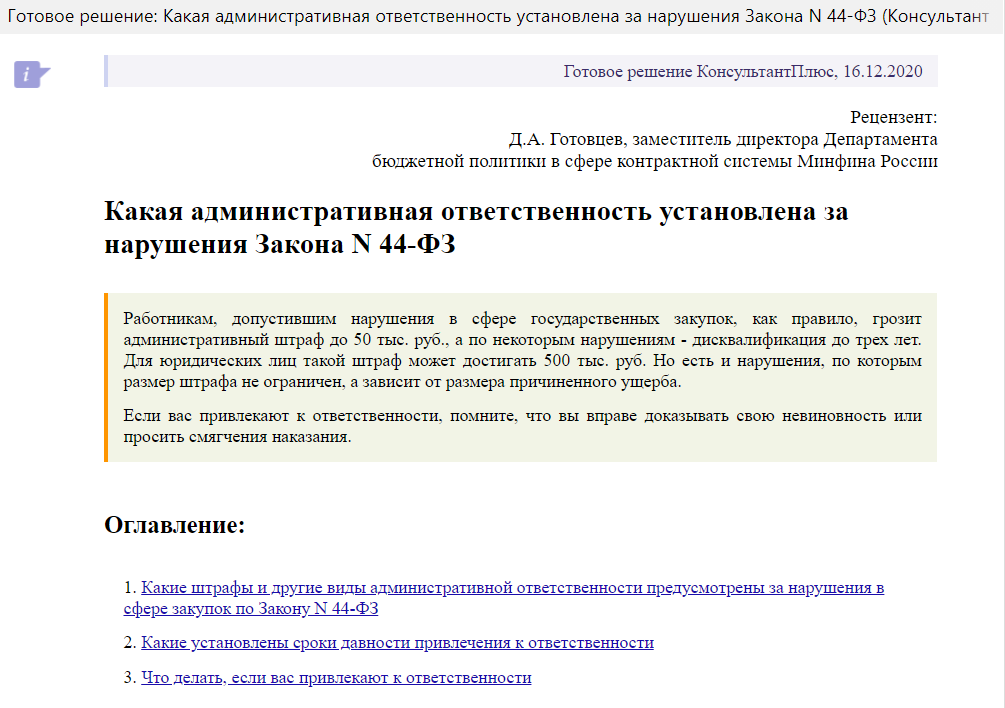

Новшество 2017-2018 годов – ваш контрагент получает информационное письмо из налоговой, о том, что вы – проблемный контрагент. Мотивы — как правило, налоговая мотивирует, что вы не полностью отплачиваете налоги.

Что делать?

Общий рецепт на такой случай не существует, приходится рассматривать каждый случай индивидуально. В любом случае «проблемной» организации налогоплательщику без «выяснения отношений» со своей налоговой не обойтись.

В худшем случае – налогоплательщику приходится идти в суд. В этом случае потребуется опытный налоговый адвокат.

В любом случае, получив информационное письмо из налоговой внимательно его изучите, посоветуйтесь со специалистами, и только потом действуйте.

Новые налоги с 1 января 2020 года

Государственная дума приняла множество корректирующих поправок в Налоговый Кодекс РФ, которые вступят в действие 1 января 2020 года. Подробный перечень содержит федеральный закон N 325-ФЗ, одобренный депутатами 29 сентября 2020 года.

Для физических лиц

К налогоплательщикам относятся дееспособные граждане и резиденты России, получающие здесь доходы иили имеющие имущество. Основные категории – наемные работники, индивидуальные предприниматели, самозанятые, пенсионеры, неработающие.

Граждане РФ обязаны платить 3 вида налогов, которые идут в бюджет разного уровня:

- Федеральный – остается НДФЛ со ставкой в 13%. Средства удерживает работодатель с зарплаты.

- Транспортный перечисляется в региональный бюджет. Начисляют его фискальные органы. Обязанность физических лиц – осуществить оплату до 1 декабря года, следующего за отчетным. О наличии транспортных средств налоговую службу информирует ГИБДД.

- Платеж на имущество физических лиц ( в том числе на землю и недвижимость) идет в казну местных бюджетов.

Это важно знать: Сроки оплаты НДС в 2020 году для юридических лиц: порядок уплаты, пример

Расширяется территориальный охват налогообложения самозанятых. Опыт четырех регионов признан успешным. В планах правительства распространить его на всю страну.

Для организаций и юридических лиц

Последние новости касаются не столько налоговиков, сколько бухгалтерской отчетности. Изменения налогового законодательства с 2020 года нацелены не только на усиление контроля, но и на перевод документооборота в цифровой режим.

Банковский кредитный эксперт

Банковская гарантия возмещения НДС

Гарантия банка должна быть безотзывной и непередаваемой. Срок действия банковской гарантии должен истекать не ранее чем через 10 месяцев со дня подачи налоговой декларации, в которой заявлена сумма НДС к возмещению. Кроме того, гарантия должна допускать бесспорное списание средств со счета компании, если она не исполнит требование об уплате. Выдать гарантию может только банк, включенный в соответствующий перечень кредитных организаций, который ведется Минфином России.

Для внесения в этот перечень банк должен отвечать следующим требованиям: иметь лицензию Банка России; вести деятельность не менее 5 лет; иметь собственные средства в размере не менее 1 млрд рублей; соблюдать нормативы, обязательные для кредитных организаций, и не иметь требований Банка России о принятии мер по финансовому оздоровлению.

Сумма, на которую выдана банковская гарантия, должна обеспечивать исполнение обязательств по возврату в бюджет в полном объеме суммы налога, заявляемой к возмещению.

Эксперт по налогообложению Б.Л.Сваин

Электронная версия журнала «НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА»

Самое популярное издание бухгалтерских нормативных документов с комментариями к ним от экспертов и разработчиков.

Следующая

НДСОблагается ли НДС коммунальные платежи

Подоходный налог

Для бухгалтеров организаций сдвигается срок подачи отчетности с апреля на март. Объединение отчетности по работникам 2 НДФЛ и 6 НДФЛ отложено до 1 января 2021 года.

Это важно знать: Восстановление НДС при списании материалов в эксплуатацию

Существенные изменения в налоговый кодекс с 1 января 2020 года внесены для нерезидентов России:

- Снижена ставка налогообложения доходов с 30% до 13%.

- Сокращен обязательный срок пребывания на территории страны для признания резидентства с 183 до 90 дней в году.

Изменяются условия для обязательной сдачи электронной отчетности для малого бизнеса. С нового года на бумажном носителе разрешено сдавать декларацию 2 и 6 НДФЛ и расчет по страховым платежам, если число работников не превышает 10 человек. Штраф за нарушение предусмотрен пока символический – 200 руб.

С 2021 года правительство планирует отменить ЕНДВ. С 1 января 2020 года вмененка будет упразднена для отдельных видов деятельности. В качестве альтернативы предлагается патент.

Банковская гарантия возмещения НДС

Гарантия банка должна быть безотзывной и непередаваемой. Срок действия банковской гарантии должен истекать не ранее чем через 10 месяцев со дня подачи налоговой декларации, в которой заявлена сумма НДС к возмещению. Кроме того, гарантия должна допускать бесспорное списание средств со счета компании, если она не исполнит требование об уплате. Выдать гарантию может только банк, включенный в соответствующий перечень кредитных организаций, который ведется Минфином России.

Для внесения в этот перечень банк должен отвечать следующим требованиям: иметь лицензию Банка России; вести деятельность не менее 5 лет; иметь собственные средства в размере не менее 1 млрд рублей; соблюдать нормативы, обязательные для кредитных организаций, и не иметь требований Банка России о принятии мер по финансовому оздоровлению.

Сумма, на которую выдана банковская гарантия, должна обеспечивать исполнение обязательств по возврату в бюджет в полном объеме суммы налога, заявляемой к возмещению.

Эксперт по налогообложению Б.Л.Сваин

Кто освобождается от уплаты НДС

Получить освобождение может любая организация или ИП.

Для этого достаточно двух условий:

Выручка за 3 предыдущих месяца должна составлять менее 2 миллионов рублей до вычета налогов.Примите во внимание: речь идет об идущих подряд месяцах, а не выбранных произвольно.

Плательщик не должен торговать подакцизными товарами: алкоголем, табачной продукцией, легковыми автомобилями и горюче-смазочными материалами, включая топливо. При этом продажа отдельно акцизных и неакцизных товаров запрещена Министерством финансов

Как только организация начинает продавать хоть один акцизный товар, она автоматически теряет поблажку.

Существует несколько направлений услуг, НДС на которые не начисляется вовсе.

Сюда входят:

- Продажа медицинских товаров и услуги из списка.

- Банковские сделки и услуги.

- Авторское право и право на изобретения и открытия.

- Кредитование.

- Реализация долей в уставном капитале и ценных бумаг.

Утрата права на патент или УСН

Индивидуальный предприниматель пропустил очередной срок оплаты за патент и в связи с этим лишился права на применение патентной системы налогообложения. При этом считается, что с начала того налогового периода, на который был выдан патент, налогообложение ведется по основной системе. Следовательно, предпринимателю за указанный период необходимо исчислить и уплатить НДС, а также отчитаться по нему.

Может ли он в этой ситуации воспользоваться налоговым освобождением, при условии, что попадает под требования статьи 145 НК РФ? Да, может – такова позиция арбитражных судов. Правда, уведомить об этом ФНС все-таки придется, пусть и с опозданием. Налоговики обязаны документы принять, рассмотреть и установить, имеет ли налогоплательщик право воспользоваться освобождением от НДС (то есть определить, не превышает ли его выручка лимиты, установленные упомянутой нормой Налогового кодекса).

Пример из арбитражной практики

ИП из Московской области просрочил очередной платеж по патенту. После этого он представил в ФНС декларации по НДС с нулевыми показателями за то время, пока пользовался патентом. Видимо, его рассуждения сводились к следующему. Право на патент утеряно, значит, необходимо исчислять НДС. Но поскольку размер выручки подпадает под условия статьи 145 НК РФ, налог можно не платить (отсюда и нулевые декларации).

Инспекторы с правом применения налогового освобождения не согласились, ведь заявлено о нем не было. Предпринимателю начислили НДС, штрафы и пени. А вот арбитры встали на сторону налогоплательщика. По мнению суда, подача «нулевых» декларации никоим образом не говорит о том, что предприниматель признал обязанность платить НДС, и не лишает его права воспользоваться налоговым освобождением

Однако главное, на что обратили внимание арбитры – ИП все-таки подал уведомление в налоговый орган о применении освобождения от НДС. Тот факт, что это было сделано уже в период судебного разбирательства, то есть с нарушением установленных сроков, не помешало суду принять решение в пользу налогоплательщика

Для справки отметим, что по правилам предпринимателю следовало сразу после утраты права на патент уведомить налоговую инспекцию о применении освобождения по НДС. А вот «нулевые» декларации подавать было не нужно – организации, применяющие освобождение и не являющиеся налоговыми агентами, отчитываться по НДС не должны.

Когда речь идет об утрате права на применение упрощенной системы налогообложения, действуют аналогичные правила. На этот счет также есть арбитражная практика, например, Постановление АС УО от 12.02.2016 № Ф09-11894/15 по делу № А50-7406/2015.

Утрата льготы и ее последствия

После утраты права на льготу плательщик снова получает право вычета. При этом вычет можно получить даже по запасам, которые были куплены еще до утраты, однако так и не были использованы

Однако важно понимать, что входной НДС права вычета не дает

При этом размер налога НДС возможно рассчитать двумя способами:

- По товарам – берется их стоимость и умножается на ставку 10% по отдельным категориям и 18% как основная ставка (с начала 2019 года она будет увеличена до 20%).

- По авансам – в этом случае сумма умножается на соответствующую расчетную ставку, которая может составить 10/110 по отдельным товарам или 18/118 по другим товарам (с 2019 года соответственно 20/120).

Если компания заключила договор с контрагентом во время действия льготного периода, однако впоследствии льгота была утрачена, фактически руководству придется договариваться с покупателем о корректировке цены, потому что иначе избежать уплаты НДС будет трудно.

Действовать можно 2 способами:

- Установить, что ранее принятая цена уже включает НДС.

- Или увеличить цену ровно на величину НДС.

Критерии, позволяющие работу на спецрежимах

Их можно разделить на следующие группы:

- Юридический статус плательщика. К примеру, на УСН и ЕНВД не могут перейти юридические лица, среди учредителей которых есть другие организации, имеющие долю в уставном капитале более 25%. Из данного правила есть исключения — для некоммерческих организаций, общественных организаций инвалидов и предприятий, занимающихся применением (внедрением) результатов интеллектуальной деятельности. Что же касается перехода на ПСН, то он доступен только для ИП.

- Вид деятельности. Организации и ИП, относящиеся к некоторым сферам бизнеса, не имеют права отказаться от общего налогового режима. Это игорный бизнес, производство и реализация подакцизных товаров, услуги нотариусов и адвокатов и некоторые другие. Кроме того, для таких спецрежимов, как ЕСХН, ЕНВД, НПД и ПСН, установлен перечень видов деятельности, при которых их можно применять.

- Масштабы бизнеса. Для перехода на специальный режим предприятие не должно превышать определенные количественные параметры по годовой выручке, остаточной стоимости основных средств, численности, занимаемым площадям. Эти параметры могут значительно отличаться для разных специальных режимов. Например, для патентной системы численность должна быть не более 15 чел., а для рыболовецких хозяйств (в рамках ЕСХН) может достигать 300 чел.

- Организационная структура. Не имеют права перейти на УСН организации, имеющие филиалы.

Важно! Не стоит отождествлять филиалы и представительства. К представительствам указанное выше ограничение не относится

Подпишитесь на рассылку

Обязанности налогоплательщиков

Обязанностью налогоплательщиков становится сдача декларации до 20 числа месяца, следующего за отчетным годом. Если организация желает получить освобождение, то она должна отправить почтой заявление не позднее, чем за 6 дней до истечения срока подачи заявления, то есть до 14 числа. Помимо этого необходимо:

- уплачивать налог в установленные сроки;

- вставать на учет в налоговых органах;

- подавать декларацию в установленный период времени;

- вносить сведения о своей деятельности;

- предоставлять остальные необходимые документы;

- выполнять требования налоговой при обнаружении нарушений налогового законодательства;

- в течение 4 лет сохранять всю подтверждающую документацию касаемо расходов и доходов организации;

- иные обязательства, которые описаны в налоговом законопроекте.

Какие услуги посредника не облагаются НДС?

Согласно ст. 149 и 156 НК РФ не следует облагать НДС:

1. Посреднические услуги, связанные с предоставлением в аренду помещений иностранным физическим лицам и организациям, которые аккредитованы в России (п. 2 ст. 156, п. 1 ст. 149 НК РФ).

2. Посреднические услуги, связанные с продажей жизненно важных лекарств и медицинских изделий, определенных в особом перечне медицинских товаров, не подлежащих обложению НДС при реализации на территории РФ (утвержден постановлением Правительства РФ от 30.09.2015 № 1042). Это положение содержится в п. 2 ст. 156 и в подп. 1 п. 2 ст. 149 НК РФ.

3. Посреднические услуги, связанные с продажей:

- сырья и материалов для изготовления протезно-ортопедических изделий;

- полуфабрикатов к этим изделиям;

- самих протезно-ортопедических изделий.

Это следует из содержания п. 2 ст. 156 и подп. 1 п. 2 ст. 149 НК РФ. Перечень технических средств, используемых исключительно для профилактики инвалидности или реабилитации инвалидов, продажа которых не подлежит обложению НДС, также приведен в постановлении Правительства РФ от 30.09.2015 № 1042.

4. Посреднические услуги, связанные с реализацией технических средств, которые используются только для реабилитации инвалидов или профилактики инвалидности (п. 2 ст. 156 и подп. 1 п. 2 ст. 149 НК РФ). При определении назначения технических средств здесь тоже следует руководствоваться перечнем, приведенным в постановлении Правительства РФ от 30.09.2015 № 1042.

5. Посреднические услуги, связанные с реализацией очков и линз, предназначенных для коррекции зрения и оправ к ним (п. 2 ст. 156 и подп. 1 п. 2 ст. 149 НК РФ). Полный список этих товаров также приведен в постановлении Правительства РФ от 30.09.2015 № 1042.

6. Посреднические услуги, связанные с предоставлением ритуальных услуг, продажей похоронных принадлежностей, работами по изготовлению надгробий и памятников, оформлению могил (п. 2 ст. 156 и подп. 8 п. 2 ст. 149 НК РФ). Эти товары поименованы в перечне похоронных принадлежностей, освобождаемых от обложения НДС, который утвержден постановлением Правительства РФ от 31.07.2001 № 567.

7. Посреднические услуги, связанные с реализацией изделий народно-художественных промыслов, если таковые имеют признанные художественные достоинства (п. 2 ст. 156 и подп. 6 п. 3 ст. 149 НК РФ). Отдельный перечень для этой категории не утверждался, но образцы изделий должны быть зарегистрированы согласно порядку, установленному постановлением Правительства РФ от 18.01.2001 № 35. Для подакцизных товаров положение не применяется.

ВНИМАНИЕ! Если посредник одновременно проводит операции, облагаемые и не облагаемые НДС, то по таким операциям надо вести раздельный учет (п. 4 ст

149 НК РФ).

О принципах организации раздельного учета читайте в статье «Как ведется раздельный учет по НДС (принципы и методика)?».

Если имеется деятельность, не облагаемая НДС и облагаемая

В том случае, если организация кроме деятельности, освобожденной от налогообложения, занимается и другими видами, по которым НДС исчисляется, необходимо вести раздельный учет. Это положение закреплено в п. 4 ст. 149 НК РФ.

При этом необходимо и входящий НДС по приобретенным товарам или полученным услугам учитывать отдельно (для налогооблагаемой и освобожденной деятельности). Правила такого учета налога приведены в п. 4 ст. 170 НК РФ.

Подробнее см. в материале «Как ведется раздельный учет по НДС (принципы и методика)».

Что характерно, в главе 21 НК РФ нет четкого указания, как именно следует вести раздельный учет, поэтому предприятиям дается право самим установить методику его ведения. Такая методика закрепляется в учетной политике компании.

Порядок освобождение от исполнения обязанностей налогоплательщика НДС ↑

Получение освобождения производится в заявительном порядке. Налогоплательщик не должен дожидаться согласия ИФНС на получение права вести операции без начисления НДС.

Документальное оформление

Сумма НДС входящего переда действия льготы добавляется к цене приобретения товара или услуги.

Применение льготы необходимо закрепить в учетной политике. Освобождение и продолжение режима оформляется уведомлением.

Какие сроки

Действие освобождения распространяется на 12 календарных месяцев, начало отсчета которых ведется с месяца подачи уведомления.

В случае нарушения правил предоставления – превышения выручки, торговлю подакцизными товарами плательщик должен уплатить налог в полном объеме.

Уплата сопровождается подачей декларации с начисленным НДС за весь период освобождения, а не только с момента нарушения условий.

Начисленный налог уплачивается в бюджет с суммой пени, рассчитанной самостоятельно. При подсчете пени можно использовать калькулятор, размещенный на сайте ИФНС.

Уплата налога должна производиться до подачи уточненной декларации во избежание начисления санкций в виде штрафов за неуплату налога.

В чем именно заключается освобождение

Налогоплательщики, которые применяют освобождение от НДС, не производят:

- выставление счетов-фактур на выручку и аванс (с 2020 года);

- начисление налога;

- уплату НДС, если только не являются налоговыми агентами.

- вычет по суммам НДС, начисленных поставщиками товаров или услуг.

Организации или ИП не осуществляют подачу декларацию с заполненными разделами расчета и указанием налогооблагаемой базы.

Представляется только титульный лист и раздел 1 с прочерками в строках по уплате или возмещении сумм.

Если в периоде освобождения налогоплательщиком были выставлены счета-фактуры, производится подача декларации с указанием налогооблагаемой базы и суммы налога к уплате.

Вычеты при этом не применяются. Налогоплательщик, ошибочно начисливший НДС, не теряет право на применение освобождения.

Уведомление об использовании права

Компании, начавшие применять освобождение от уплаты НДС, подают уведомление об использовании права в ИФНС.

Состав документа подтверждающего освобождение включает данные о налогоплательщике, его реквизитах – ИНН, адресе месторасположения, телефоне.

Указываются данные о выручке за предшествующие подаче заявления 12 и последние 3 месяца с разбивкой. В форме содержится список прилагаемых документов.

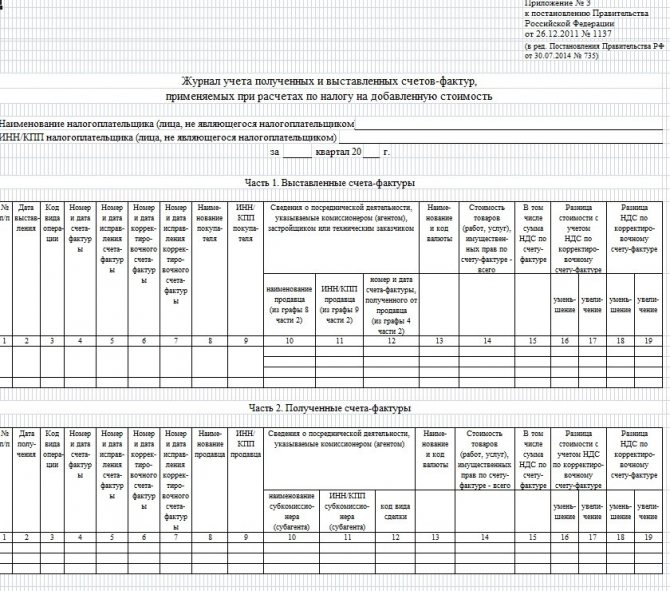

К извещению прилагаются:

| Вид юридического лица | Какие документы |

| Организация | Выписка из бухгалтерского баланса |

| Индивидуальный предприниматель | Выписку из книги доходов и расходов |

| Компании всех организационных форм | Выписку из книги продаж, журнала полученных и выданных счетов-фактур |

Все документы представляются в копиях, заверенных в общеустановленном порядке. Документы представляются в произвольной форме. Условием является возможность получения инспектором информации о полученной выручке.

Продление

Налогоплательщику освобождение от НДС предоставляется на срок 12 календарных месяцев. Меньший период льготы не предоставляется.

Прекратить применение освобождения можно только самостоятельно, восстановив налог к уплате за весь период. Дополнительно будет начисляться пени.

По окончании периода налогоплательщик принимает решение о прекращении применения льготы либо продления освобождения. В ИФНС подается уведомление по аналогии с первоначальным документом.

К уведомлению прилагаются документы в том же порядке, что и при первоначальном заявлении.

При отказе от продолжения использования льготы налогоплательщиком подается уведомление об отказе от применения режима. Произвести отказ в течение действия 12-ти месячного срока льготы невозможно.

Уплата НДС в переходный период

На практике может сложиться ситуация, что фирма приобрела товары до того, как начала использовать право на освобождение, а продавать их будет в тот период, когда освобождение от НДС уже будет действовать.

В этом случае НДС, принятый к вычету до получения освобождения, придется восстановить. По непроданным товарам и неиспользованным материалам НДС восстанавливают в полной сумме. Сделать это нужно путем уменьшения налоговых вычетов в последнем квартале, который предшествует освобождению.

В налоговом учете восстановленный НДС включают в состав прочих расходов (пп. 2 п. 3 ст. 170 НК РФ).

Пример. 5 сентября ЗАО «Актив» приобрело у поставщика партию товаров за 118 000 руб. (в том числе НДС — 18 000 руб.). Сумма НДС по оприходованным товарам в общеустановленном порядке была принята к вычету.

С 1 октября «Актив» использует право на освобождение от уплаты НДС.

В сентябре товары проданы не были. Следовательно, в III квартале (в сентябре) сумма НДС по товарам (18 000 руб.) должна быть восстановлена и включена в состав прочих расходов.

Бухгалтер «Актива» сделает такие проводки:

5 сентября

Дебет 60 Кредит 51

— 118 000 руб. — перечислены деньги поставщику в оплату товаров;

Дебет 41 Кредит 60

— 100 000 руб. (118 000 — 18 000) — товары оприходованы на балансе фирмы (по покупной стоимости без НДС);

Дебет 19 Кредит 60

— 18 000 руб. — учтен НДС, уплаченный поставщику товаров;

Дебет 68, субсчет «Расчеты по НДС», Кредит 19

— 18 000 руб. — принят НДС к вычету;

30 сентября

Дебет 68, субсчет «Расчеты по НДС», Кредит 19

18 000 руб.

— восстановлена сумма НДС, принятая к вычету до начала действия освобождения;

Дебет 91-2 Кредит 19

— 18 000 руб. — восстановленная сумма НДС включена в состав прочих расходов.

Обратите внимание: чтобы упростить записи, в данной ситуации можно сделать одну проводку:

Дебет 91-2 кредит 68, субсчет «Расчеты по НДС»,

— 18 000 руб. — восстановленная сумма НДС включена в состав прочих расходов.

По основным средствам и нематериальным активам НДС восстанавливают с их остаточной стоимости (по данным бухгалтерского учета). Такие разъяснения дают финансисты и специалисты налоговой службы (Письмо Минфина России от 12 апреля 2007 г. N 03-07-11/106, Письмо УМНС России по г. Москве от 5 мая 2003 г. N 24-11/23897).

Но судьи с этой позицией не согласны. Они считают, что если основные средства какое-то время уже использовались для операций, облагаемых НДС, то восстанавливать налог не нужно. Тем более что Налоговый кодекс не содержит правил по восстановлению налога для амортизируемого имущества при переходе на освобождение от НДС (Постановление ФАС Северо-Западного округа от 18 мая 2005 г. N А52/7134/2004/2).

Однако правомерность такой позиции, скорее всего, придется доказывать в суде. Поэтому если вы хотите полностью исключить возможные претензии при проверке, следуйте требованиям налоговиков.

Обратите внимание: НДС нужно восстановить в последнем квартале, который предшествует освобождению. Однако Налоговый кодекс не уточняет, в каком месяце квартала это следует сделать

Поэтому фирма ничего не нарушит, если будет восстанавливать налог в последний день того или иного квартала: 31 марта, 30 июня, 30 сентября или 31 декабря.

Значит, если вы, например, начали применять освобождение от НДС с апреля, то восстанавливать налог вам нужно будет с остаточной стоимости, посчитанной на 31 марта (то есть с учетом январской, февральской и мартовской амортизаций). Таким образом, вы заплатите в бюджет меньшую сумму НДС.

Прочие изменения

Упрощенка без работников с использованием ККТ позволит упразднить Книги учета. Вся отчетность фискальным органам будет поступать в режиме онлайн.

Налоговым агентам разрешено самостоятельно вносить недоуплаченные средства за работника, которые были выявлены в ходе проверок.

Вводятся новые коды по зарплатам и КБК для перечисления штрафов.

Работодателей, которые используют труд самозанятых граждан, обяжут выплачивать НДФЛ и страховые взносы с их зарплаты. Данная мера вводится для предотвращения ухода от фискальных платежей через новую форму официальной занятости граждан.