Стадии банкротства и особенности каждого этапа

Содержание:

- Финансовое оздоровление

- Стадии процесса

- Правовая база

- Плюсы и минусы получения статуса банкрота

- НДС при банкротстве

- Пошаговая инструкция по проведению процедуры

- Зачем нужна юридическая помощь при банкротстве

- Требования для подачи заявления

- Для чего нужен финансовый управляющий

- Процедура банкротства физических лиц

- Процедура банкротства отсутствующего должника: последствия

- Заявление о признании отсутствующего должника

- Упрощенная процедура отсутствующего должника

- Кто финансирует процессуальные издержки

- Результаты – завершение процедуры банкротства

- Требования для открытия банкротства по упрощённой схеме

- Основные этапы процедуры: пошаговая инструкция

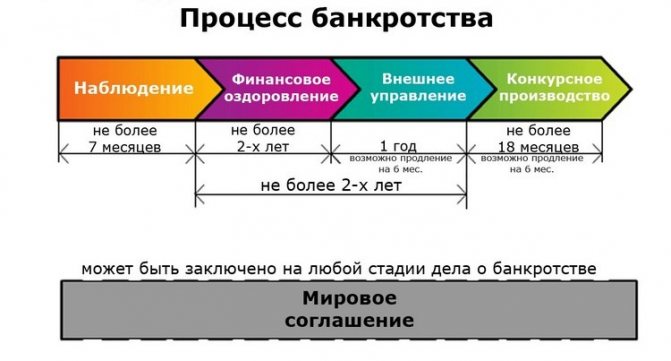

- Визуальная схема стадий банкротства юр. лица

Финансовое оздоровление

После проведения анализа деятельности решением арбитражного суда может быть назначена следующая стадия, предназначенная для повышения платёжеспособности организации. Предусматривается реструктуризация долгов с участием соответствующих инстанций, разработка плана их погашения, а также ряд мероприятий, направленных на улучшение ситуации с целью разрешения имущественных конфликтов.

Многие могут подумать, что это действенный метод, который помогает юридическому лицу выбраться из кризиса. Однако, как показывает практика, финансовое оздоровление – случай, довольно редко встречающийся в судебной практике. Он требует временных и финансовых затрат, не всегда эффективен и не даёт нужных результатов, если компания объявляет о банкротстве по действительно веским причинам, а не фиктивно. Более того, стадия оздоровления может длиться более 2 лет.

Стадии процесса

Банкротство – сложная и многоступенчатая процедура. Ее можно разделить на несколько стадий, каждая из которых выполняет определенные функции:

- наблюдение – стадия анализа и сбора информации;

- работа внешнего управляющего – контроль проведения мероприятий и сохранность имущества;

- оздоровление – мероприятия по нормализации работы предприятия путем эффективного управления;

- внешнее управление – назначение судом стороннего специалиста для руководства предприятием;

- конкурсное производство – инвентаризация и реализация активов для погашения долгов.

Каждая стадия имеет множество тонкостей. Проведение полной процедуры требует немало времени.

Наблюдение

Стадия продолжается около полугода. Производится сбор информации о состоянии финансовых дел должника. Это вспомогательная процедура, проводимая по особому постановлению суда.

Важный этап стадии наблюдения – первое собрание кредиторов. На этом мероприятии определяются дальнейшие цели и план действий. На собрании делается попытка найти удовлетворяющее стороны решение и заключить мировое соглашение.

Назначение управляющего

Независимые управляющие приступают к работе сразу после принятия судом заявления о банкротстве. Для каждого этапа может назначаться отдельный управляющий, обладающий соответствующими знаниями и опытом, но возможно ведение дела одним управляющим. Начиная с 2015 года должник не имеет возможности вмешиваться в процесс назначения управляющих и предлагать свои кандидатуры.

Оздоровление

Если после изучения финансовых дел предприятия обнаружены скрытые ресурсы или иные благоприятные обстоятельства, то суд назначает процедуру финансового оздоровления. Продолжительность этапа ограничена 2 годами. В течение этого времени руководство компании принимает решения только по согласованию с арбитражным управляющим.

Процедура оздоровления начинается, если на собрании кредиторов вынесено решение дать предприятию шанс на восстановление платежеспособности. На этот период:

- отменяются досудебные меры по погашению долгов;

- останавливаются все ранее изданные приказы о взимании средств с должника;

- не начисляются пени и штрафные санкции на прежние суммы долгов;

- запрещается выплата дивидендов;

- исключается работа по взаимозачету и бартерные сделки;

- запрещается любая передача долей компании.

Цель этого мероприятия – защита интересов кредиторов. Поэтому арбитражный управляющий контролирует, чтобы получаемые средства не уходили на другие нужды.

Процедура внешнего управления

Назначенный управляющий имеет обязанности, регламентированные законом «О банкротстве». Он проводит тщательный анализ деятельности, составляет подробный план действий, проводит полную инвентаризацию активов, выявляет потенциальные ресурсы. Возможные действия:

- закрытие нерентабельных отделений, цехов, торговых точек;

- продажа непрофильного имущества, не задействованного в производственном процессе;

- перепрофилирование производства, введение новых видов услуг;

- взыскание дебиторской задолженности;

- привлечение инвестиций.

Ежемесячно управляющий докладывает о проведенной работе перед судом и собранием кредиторов. Период работы внешнего управляющего составляет 1,5 года, иногда его продлевают до 2 лет.

Конкурсное производство

Это последняя стадия, направленная на полное удовлетворение требований должников. На этом этапе уже не ведутся попытки спасти компанию. Стандартный срок – 6 месяцев.

На этом этапе создается форд для расчета с кредиторами. В него включается все ликвидное имущество – здания, оборотные средства, автомобили, сырье и пр. Собранные активы направляются на аукцион. Вся сумма, полученная от реализации имущества, идет на покрытие долгов компании-банкрота.

Правовая база

Положения, касающиеся процесса банкротства, предусмотрены Федеральным законом «О несостоятельности» № 127, принятым 26 октября 2002 года.

Согласно ему, для защиты прав и обязанностей каждая из сторон процедуры обязана подробно изучить пункты закона.

Кроме этого закона стоит регулироваться следующими документами:

- Уголовный Кодекс Российской Федерации № 158, принятый 9 июля 1999 года.

- Гражданский Кодекс, который начал действовать 1 января 1995 года.

- Федеральный закон № 122 от 24.06.99.

Согласно перечисленным законам, дела о банкротстве физических, юридических лиц или индивидуальных предпринимателей рассматриваются в суде.

Плюсы и минусы получения статуса банкрота

Принимая решение подавать заявление для начала процедуры банкротства важно рассмотреть все плюсы такой процедуры и возможные риски. Необходимо тщательно обдумать все последствия, которые наступят после завершения процесса и признания лица банкротом

Поэтому важно рассмотреть возможные плюсы и минусы, для того чтобы более осознанно решить этот вопрос. Признанных минусов в результате судебного процесса и этапов прохождения банкротства физического лица гораздо больше:

- согласно закону о банкротстве, повторная процедура может быть запущена еще раз только по истечении 5 лет;

- после того, как разбирательство проходит, еще три года банкрот не сможет занимать руководящие посты;

- для расчетов с кредиторами будет запущена реструктуризация долга и продажа имущества, чтобы получить средства для возможности рассчитаться с кредитными обязательствами, процентами;

- существуют ограничения, какие долги могут быть вписаны, а какие требуется погасить – в первую очередь это касается алиментов, оплата труда, финансового управляющего, перечень также касается всех обязательных платежей (текущих);

- суд может признать последние действия гражданина незаконными, отозвать все договора, составленные за год до начала производства;

- при обнаружении мошеннических действий, если будет установлен такой факт, то должник будет обвинен в преднамеренном банкротстве.

НДС при банкротстве

Не признаются объектом обложения НДС операции по реализации имущества и (или) имущественных прав должников, признанных в соответствии с законодательством Российской Федерации несостоятельными (банкротами) (пп. 15 п. 2 ст. 146 НК РФ).

Это правило было введено с 01.01.2015 Федеральным законом от 24.11.2014 N 366-ФЗ.

НДС не уплачивается только если должник признан банкротом. Это решение принимается перед стадией банкротства Конкурсное производство. На всех остальных стадиях банкротства НДС должником уплачивается.

НДС до 01.01.2015

До 01.01.2015 реализация имущества банкротов облагалась НДС, но этот НДС удерживал и уплачивал налоговый агент (п. 4.1. ст. 161 НК РФ — отменен с 01.01.2015).

Пошаговая инструкция по проведению процедуры

Как самостоятельно подать заявление о банкротстве

Чтобы завершить процедуру банкротства, необходимо последовательно проделать ряд действий:

- Провести анализ текущей ситуации. Нужно понять, действительно ли процедура необходима или можно решить возникшие проблемы другими способами.

- Собрать документы. Если будет признано, что банкротство неизбежно, необходимо собрать бумаги, подтверждающие задолженность, и учредительные документы компании.

- Составить заявление. Это будет именно заявление, а не иск, поскольку кредиторы и другие лица не выступают в этом процессе ответчиками.

- Уведомление заинтересованных лиц.

- Направление заявления в суд. К заявлению необходимо приложить подтверждающие документы и направить его в судебный орган по месту регистрации разорившейся компании.

Рассмотрим протекание каждого этапа подробнее.

Оценка ситуации

Начальный этап – реальная оценка финансового положения компании. Для этого производится сбор данных и их анализ. Согласно ФЗ №127 (ст. 4 п. 2), задолженность включает в себя долги:

- по выплате заработной платы сотрудникам предприятия;

- перед поставщиками и услугодателями;

- перед банками по кредитам, включая сумму процентов;

- возникшие вследствие необоснованного обогащения или из-за вреда, причиненного имуществу кредитора;

- по другим обязательным платежам.

В размер задолженности не включают обязательства:

- перед гражданами за причинение вреда здоровью и жизни;

- по выплате компенсаций сверх причиненного вреда;

- перед учредителями должника.

При расчете общей задолженности не учитывается размер штрафов, пени, неустоек, а также компенсации за упущенную выгоду.

Сбор документов

Арбитражный суд рассматривает дело о признании компании банкротом, только если изложенные в заявлении факты подтверждены документами. Необходимый минимум бумаг:

- свидетельство о регистрации компании;

- учредительные приказы и протоколы за все время существования фирмы;

- финансовая отчетность за последние 5 лет;

- любые документы, которые подтверждают наличие задолженности;

- штатное расписание компании с указанием размеров должностных окладов;

- свидетельства, подтверждающие регистрацию в фондах;

- заверенные банковские выписки;

- полный список кредиторов с указанием сумм, которые им должно предприятие;

- копии документов учредителей.

Перечень дополняется в зависимости от конкретной ситуации.

Составление заявления

Заявление о признании предприятия или компании банкротом составляется по единому образцу. В него включают следующие пункты:

- полная сумма задолженности;

- сумма претензий, которые не будут оспариваться представителями компании-должника;

- обстоятельства и факты, которые повлияли на работу предприятия и стали причиной его неплатежеспособности;

- сведения обо всех счетах, которые можно задействовать для погашения долгов.

Заявление подписывает руководитель компании или иное уполномоченное лицо. К заявлению прилагаются сопроводительные документы и квитанции, подтверждающие оплату пошлины и услуг управляющего. Дополнительно можно приложить собственный план выхода предприятия из кризиса.

Стоимость для юрлиц:

- госпошлина – 6 тысяч рублей;

- услуги внешнего управляющего – 30 тысяч рублей.

Если материальное положение юридического лица не позволяет сразу же внести деньги, нужно приложить ходатайство на предоставление рассрочки. Помимо этих расходов, придется оплатить дополнительные экспертизы сторонними аудиторами, услуги нотариуса (некоторые документы заверяются нотариально) и юридические консультации.

Уведомление заинтересованных лиц

Невозможно провести процедуру банкротства, не поставив в известность заинтересованных лиц. ФЗ №27 п. 4 требует уведомить:

- акционеров, соучредителей, собственников;

- работников предприятия (сообщить работникам о грядущем увольнении по причине банкротства предприятия нужно не позднее, чем в течение 30 дней со дня открытия дела).

Уведомление проводят путем рассылки заказных писем, в которые вкладывают копию заявления о признании предприятия банкротом. О начале процедуры уведомляют в журнале «Вестник государственной регистрации» и в Едином федеральном реестре деятельности юридических лиц.

Подача заявления в суд

Заявление подается в отделение арбитражного суда, расположенного по месту регистрации предприятия-должника. Подавать документы может руководитель компании или любое другое лицо, имеющее полномочия согласно учредительным документам.

Зачем нужна юридическая помощь при банкротстве

Правовая сторона банкротства очень сложна: закон «О несостоятельности (банкротстве»), к сожалению, далеко не шедевр законодательной техники. В нем множество общих и специальных норм, отсылок и коллизий. Благодаря этому судебная практика по банкротству иногда выходит за пределы, отведенные ей российской правовой системой, обретая силу прецедента. Кроме того, многие процедуры, проводимые в отношении юридического лица или ИП, в отношении которого возбуждено дело о банкротстве, осуществляются только в арбитражном суде. Рассмотрение этих дел регулируется специальными нормами АПК. Если не владеть ими в совершенстве, банкротство способно растянуться на долгие годы (в течение которых, между прочим, придется кормить арбитражного управляющего).

Специалисты юридического бюро «Вектор Права» проведут тщательное исследование вашей ситуации, проанализируют возможные риски и сделают оценку последствий банкротства организации. Если финансовое оздоровление компании возможно, мы предложим эффективную стратегию выхода из сложной ситуации. Если принудительной ликвидации предприятия не избежать, наши юристы помогут провести юридическое банкротство как можно менее болезненно.

Наши специалисты обеспечат соблюдение ваших интересов в рамках Закона «О банкротстве», предоставят консультации на этапе наблюдения, внешнего управления и конкурсного производства, а также приложат все усилия, чтобы вы могли прийти к мировому соглашению с кредиторами.

Чтобы получить дополнительную информацию или согласовать время встречи с юристом, свяжитесь с нами удобным вам способом.

Кто может воспользоваться сопровождением

Услугу могут получить граждане, частные предприниматели и юридические лица. Специалисты сопровождают все этапы процедуры банкротства, выполняют процедуры, предусмотренные законодательством.

Кредиторы и заемщики одинаково нуждаются в услугах специалиста. Заимодатели получают возможность вовремя заявить о своих требованиях и контролировать процесс взыскания долга. Заемщики минимизируют риск отказа в приеме документов вследствие несоблюдения процедуры, регламентированной законом.

6 преимуществ обслуживания для заемщика:

Бесплатная консультация юриста Ответим на ваш вопрос за 5 минут!

Задать вопрос

Бесплатная консультация юриста

Ответим на ваш вопрос за 5 минут!

Задать вопрос

- оперативное избавление от финансовых трудностей;

- защита интересов компании от недобросовестных заимодателей;

- помощь в случае недобросовестных действий заимодателей;

- сопровождение процедуры реабилитации экономического состояния;

- освобождение ценного имущества от ареста;

- опротестование судебного вердикта, вынесенного в ущерб интересам заемщика.

Требования для подачи заявления

Как только долг физического лица достиг отметки в 500 тысяч рублей, а период полного отсутствия выплат по долгам превысил трехмесячный срок, его обязанностью становится подача заявления о несостоятельности в течение 30 дней. Законом также разрешено обращение в арбитражный суд до наступления этих условий, если человек предполагает, что в ближайшем будущем он не сможет исполнять свои финансовые обязательства.

Заявление о банкротстве подается в арбитражный суд по месту жительства должника любым из перечисленных способов:

- Заказным письмом с уведомлением по почте России;

- Самостоятельно принести иск в суд и передать сотрудникам канцелярии;

- Воспользоваться интернет-порталом госуслуги, предварительно пройдя регистрацию.

Исход дела о несостоятельности напрямую зависит от содержания, правильности оформления и подачи иска, поэтому настоятельно рекомендуем подробно ознакомиться с правилами составления такого заявления:

- Укажите полностью сумму вашей задолженности, включая неустойку и пени;

- Отметьте отказ банков или других кредиторов в вашей просьбе о реструктуризации долга;

- Если причиной для неуплаты послужила вынужденная потеря работы или длительная болезнь, обязательно упомяните об этом с приложением подтверждающих документов;

- Укажите вид процедуры, который вы хотите применить. Если доход уменьшился, но регулярно поступает – выбираем реструктуризацию, в случае полной потери всех источников финансов избежать реализации имущества не удастся;

- Не преуменьшайте намеренно уровень ваших доходов, поскольку на протяжении долгого периода будет осуществляться контроль над всеми вашими финансами.

Для чего нужен финансовый управляющий

Утверждение финансового управляющего – ответственный шаг, ведь в дальнейшем выбранный человек будет заниматься всеми делами должника. Физическое лицо не сможет начать судебный процесс без такого уполномоченного лица. Будь то Москва или другой город, для выбора подходящего специалиста необходимо изучить перечень кандидатов из СРО, выбрать из общего списка одного управляющего и обратиться к нему с предложением.

Самая сложная часть заключается в том, что согласно закону, управляющий должен принадлежать к саморегулируемой организации или иметь статус ИП для своей работы. Также поиск специалиста осложняется тем, что немногие специалисты готовы работать с физическими лицами в делах банкротства из-за низкого относительно дел о несостоятельности юрлиц вознаграждения.

Процедура банкротства физических лиц

Законодательная система, как и в случае банкротства ИП предусматривает грамотный юридический подход. Начать процедуру может само лицо, если его единичный или суммарный долг превысил 500 тысяч рублей или просрочка составила 3 месяца.

Подавать заявление можно как самостоятельно, так и его могут подать по отношению к третьим лицам кредиторы и представители налоговой службы.

Для начала законодательной системы должны быть определенные признаки банкротства. Ими могут стать требования кредиторов на сумму свыше пол миллиона рублей, или же добровольная подача документов, в случае, если долг не менее 200 тысяч рублей, но человек объективно понимает, что не сможет его полностью выплатить в уставленное время. Рекомендую наперед оценивать свои финансовые возможности, когда изучаете, что такое ипотека и сколько вам необходимо платить каждый месяц на протяжении всего периода.

Необходимые документы

Список весьма большой, и включает:

- паспорт;

- документы о семейном состоянии, свидетельства о рождении детей;

- копия ИНН;

- выписка по лицевому счету, копия СНИЛС;

- справка, которая подтверждает статус ИП или его отсутствие. Срок действия документа 5 дней;

- пакет документов, который описывает финансовое состояние;

- документы, доказывающие что есть задолженность.

Материалы рассматриваются от 15 дней до 3-х месяцев с момента подачи в суд.

Заявления о банкротстве

Когда вы оценили плюсы и минусы и приняли решение начать процедуру банкротства физического лица, необходимо написать заявление и подать его в Арбитражный суд. В нем указываете в типичной форме желание, чтобы вас признали банкротом, описывается суть дела, его нюансы.

Список кредиторов

Мало просто включить в список документов перечень лиц, кому должны денег, за какой период и сколько составляет просрочка. Необходимо каждый пункт подтвердить соответствующим документом — кредитным договором, расписками, чеками, банковскими выписками. В последствии он может расширяться, когда кредитор узнает о том, что должник начал процедуру и тоже захочет получить назад свои средства. Вполне логичный вопрос: как узнать является ли человек банкротом или находится в процессе получения такого статуса, чтобы успеть вовремя подать документы и стать в очередь. Получить информацию можно из источников:

- федерального реестра;

- сайт картотеки арбитражных дел;

- бюро кредитных историй.

Рекомендую также наперед детально изучить список документов для подачи перед тем, как оформить налог для самозанятых, чтобы в дальнейшем не возникало проблем.

Имущество для реализации

В пакет документов входят все документы, которые подтверждают право собственности — договоры купли-продажи, наследства, депозиты и прочее. В процессе разбирательств его опишут, оценят, выставят на аукцион и за эти средства будут взысканы долги в сторону кредиторов. Зная, чем чревато банкротство, многие лица выбирают технологию фиктивного банкротства.

Перед этим они «переводят» имущество на других лиц, и по сути на руках ничего не остается. Для банкрота это удобный сценарий, а вот для кредиторов возникает вопрос, как и когда он получить свои средства. А о том, что такое финансирование инвестиций, как избежать негативных моментов во время этого процесса можно узнать на www.gq-blog.com, где есть готовая тематическая статья.

Оплата госпошлины и заявление в суд

С собранным полным пакетом документов и заявление необходимо отправиться в суд, и приложить чек, который подтверждает оплату на сумму 300 рублей. Сотрудники канцелярии суда проверят весь пакет документов по перечню, который также прилагается к делу. Если чего-то будет не хватать, то процедура растягивается во времени, ведь документы нужно собрать и донести.

Процедура банкротства отсутствующего должника: последствия

Цель проведения упрощенной процедуры — ликвидация предприятия и возможность обоснованно списать безнадежные долги. Несмотря на отсутствие должника, после присвоения статуса банкрота, на него возлагают последствия, которые влечет за собой полноценная процедура.

Запрет на ведение экономической деятельности, невозможность занимать определенные должности. Список последствий для физических лиц пополняется одним пунктом: если в течение последующих трех лет у гражданина появится недвижимость или какое-то дорогостоящее имущество, на него может быть наложен арест и будет проведено взыскание.

Если у вас остались вопросы — записывайтесь на бесплатную консультацию. Хотите избежать нежелательных последствий и сохранить имущество, воспользуйтесь услугой банкротство физических лиц под ключ от ООО Главбанкрот.

В условиях ухудшения платежеспособности сознательные граждане и руководители юридических лиц принимают решение об инициации процедуры признания несостоятельности. Но что делать кредиторам, если должник скрывается и его место нахождения установить невозможно. На этот случай законом № 127-ФЗ предусмотрено банкротство отсутствующего должника по упрощенной схеме.

Заявление о признании отсутствующего должника

Очень важно правильно и грамотно составить заявление по делу банкротства отсутствующего должника. Иск должен включать следующую информацию:

- Полное название арбитражного суда.

- Название организации, данные о предприятии, дата основания и адрес фирмы-неплательщика.

- Данные о заемодателе.

- Сумма долга, включая проценты и штрафы.

- Все документы, которые свидетельствуют о том, что кредитор предоставлял кредитную сумму (договора и накладные). Документы обязательно должны иметь информацию о процентной ставке, сумме кредита, сроки возврата средств, сумма штрафа при просрочке и т.д.

Упрощенная процедура отсутствующего должника

Более простая процедура банкротства происходит следующим путем:

- значительно ускоряется процесс, если конкурсным кредитором осуществляется оплата делопроизводства;

- оплату должен совершать уполномоченный орган, передавший в суд дело (в таком случаи необходимо подтвердить тот факт, что средства, предназначены на финансирование дела, имеются в наличии).

Упрощенная процедура происходит в соответствии с действующим законодательством, но значительно быстрее. В данном случае наблюдение не организовывается, потому что выяснить, где находятся представители или сам руководитель компании очень сложно.

В случае открытия конкурсного производства, суд самостоятельно может принимать решения, без консультации с кредиторами.

Внимание! Информация для граждан!

Кто финансирует процессуальные издержки

Уполномоченный орган может подать заявление о банкротстве отсутствующего должника только при наличии финансов для погашения процедур, которые применяются в деле о банкротстве (по п. 2 ст. 227 127-ФЗ). Кроме того, по разъяснениям Постановления Пленума ВАС от 2009 года №91, уполномоченный орган обязан предоставить доказательства данного факта и приложить соответствующие документы к заявлению в арбитражный суд.

В целом вопрос финансирования процессуальных издержек стоит достаточно остро.

По умолчанию все

расходы

по делу о банкротстве при отсутствии средств у должника ложатся на заявителя, в данном случае на конкурсного кредитора (по п. 1, 3 ст. 59 127-ФЗ). Кроме конкурсного кредитора, финансирование процедуры может взять на себя и третье лицо (по п. 7, 16 Постановления Пленума ВАС №91 от 2009 года).

Таким образом, процедура банкротства в упрощенном порядке применяется по отношению к должникам, в отношении которых невозможно установить местоположение и которые фактически не ведут предпринимательской деятельности. Процедура проводится в сжатые сроки и состоит из одного этапа – конкурсного производства. Финансирование процедуры происходит за счет заявителя – конкурсного кредитора. Уполномоченный орган может обратиться в суд с заявлением о банкротстве отсутствующей компании, только если ФНС известно о наличии у той средств для погашения судебных издержек.

Эксперт в сфере права и финансов

Результаты – завершение процедуры банкротства

После формирования конкурсного списка со всеми кредиторами, долгами, имуществом для реализации, начинается процедура погашения заявленных и зафиксированных требований. Очередность закреплена в ст. 134 Закона «О несостоятельности», соблюдение порядка строго регламентировано, и обязательно к исполнению. Если остаются долги, они становятся безнадежными, то есть их придется списать.

Перед тем как признать человека банкротом, если нечем платить кредит, ипотеку, другие долги, важно изучить все нюансы процедуры, стоимость, последствия. Российское законодательство предусмотрело возможность обанкротиться самостоятельно, если пришлось набрать чрезмерное число долгов

Основная задача – приостановить рост задолженности, разработать и провести процедуру погашения или аннулирования долгов гражданина.

Последнее обновление — 3 января 2021 в 19:51

1-й шаг к успеху!

Прекращаем творить себе бедность. Бизнес. Интернет. Финансы

ПЕРЕЙТИ канал Твой 1-й>миллион в телеграмм

Требования для открытия банкротства по упрощённой схеме

Такие ограничения строго указаны в Федеральном законе номер 127, статья 126.Выразим главные требования для всех юридических лиц:

- Нельзя начать процесс банкротства по упрощённой схеме, если не инициирован процесс по ликвидации компании.

- Всё руководство предприятия лишается своих полномочий. Как только будет назначен конкурсный управляющий, директора обязаны в течение трёх дней передать ему все данные об имуществе, документацию и печати.

- Чтобы провести сделку по купле-продаже имущества с целью занижений его конкурсной стоимости, необходимо получить письменное разрешение арбитражного управляющего.

Основные этапы процедуры: пошаговая инструкция

Процедура банкротства физического разделяется на три основных этапа –в себя рассмотрение дела, реструктуризацию долгов и продажу имущества с последующими выплатами кредиторам. Подробный пошаговый план действий включает в себя:

сбор документов о том, какие долги имеет должник, подготовка заявления, договоров с кредиторами и других бумаг, сведений для передачи в суд;

- оплату государственной пошлины – выданная квитанция об уплате 30 рублей в единственном экземпляре прикрепляется к документам;

- выбор финансового управляющего, чтобы указать на СРО – можно выбрать управляющего и из членов семьи;

- подачу документов в арбитражный суд по месту жительства должника;

- первое заседание, необходимое для рассмотрения документов, определения с тем, существует ли вероятность преднамеренного банкротства – просматриваются выписки со счетов, договора и другие бумаги, после чего суд, по ходу дела, предоставит официальный ответ о закрытии или продолжении дела;

- на следующей стадии схема процесса разделяется – может быть назначена одна из двух процедур;

- если на стадии реструктуризации должник и его кредиторы смогли разобраться с ситуацией, гражданин выплатил долги, то процесс признается завершенным и за короткий срок заканчивается;

- когда решить проблему не удается, то начинается конкурсное производство, в ходе которого имущество, вошедшее в составленный управляющим перечень, продается, а вырученные деньги покрывают долги;

- после прохождения всех стадий и предоставленного суду отчета процесс завершается, а лицо признается банкротом.

На любом этапе схемы признания несостоятельности обе стороны могут завершить процесс, заключив мировое соглашение. В таком случае процесс завершится в течение нескольких дней удовлетворением желаний двух сторон.

Визуальная схема стадий банкротства юр. лица

Основные характеристики этапов процедуры банкротства содержит предлагаемая вниманию таблица.

| Стадия процедуры банкротства | Полномочия руководства финансово несостоятельного предприятия | Характеристика назначенного судом управляющего | Максимальная продолжительность стадии банкротства |

| Наблюдение | Частично ограничены | Временный управляющий | 7 месяцев |

| Финансовое оздоровление | Ограничены до решения суда | Административный управляющий | 2 года |

| Внешнее управление | Полностью прекращены | Внешний управляющий | 1,5 года |

| Конкурсное производство | Полностью прекращены | Конкурсный управляющий | 2 года |

| Заключение мирового соглашения | Только подписание мирового соглашения | — | — |

Возможно, упростит или дополнит текст, описывающий стадии банкротства юридического лица, схема, отражающая в графическом виде алгоритм процесса признания должника несостоятельным.