Калькулятор больничных

Содержание:

- Источник пособий

- Подсчет для больничного листа

- Порядок подсчета северного трудового стажа

- Документ для подтверждения стажа

- Расчет общего стажа

- Как рассчитать страховой стаж для больничного — правила расчетов

- Периоды, включаемые в страховой стаж

- Законодательные основы

- Алгоритм определения стажа в ситуации, когда выплачивается 100 процентов

- Особенности

- Как рассчитать страховой стаж для больничного листа в 2020

Источник пособий

Гарантии частичного или полного сохранения денежного содержания при нетрудоспособности – признанное преимущество официальной занятости. Исчисление размера выплаты напрямую зависит от стажа. Но общий трудовой стаж для больничного листа не актуален. В него входят любые виды занятости на возмездной основе, в том числе по гражданско-правовым договорам.

Страховой стаж (сокращённо СС) складывается из отрезков времени, когда работодатель выполнял функцию налогового агента и перечислял за подопечных взносы в Пенсионный фонд и Фонд социального страхования. Те, кто получал средства по договорам подряда, сами должны были отчитываться о своих доходах, «подрядные» времена при начислении пособия не учитывается.

Нестраховой стаж

У бухгалтеров есть понятие «нестраховой стаж». Это время, когда взносы не платились, однако в зачёт оно идёт:

- отпуск по беременности и родам (БиР);

- отпуск по уходу за ребёнком до полутора лет;

- уход за родственником-инвалидом или за престарелым членом семьи старше 80 лет;

- военная служба по призыву;

- альтернативная гражданская служба.

ИП и самозанятые

Можно ли зачесть время, в течение которого нынешний наёмный работник был (или остаётся) индивидуальным предпринимателем или приравненным к нему экономическим субъектом (фермер, нотариус, арбитражный управляющий)? Инспекторы нередко отказываются зачесть деятельность ИП. Однако статья 16 закона № 255-ФЗ от 29.12.2006 г и ряд более ранних актов недвусмысленно подтверждают право ИП на включение своего предпринимательства в суммарный страховой стаж для оплаты больничного листа.

Предприниматели, вне зависимости от полученного дохода, ежегодно перечисляют в бюджет фиксированный взнос, куда входят отчисления ФСС.

Иное дело – появившиеся в 2019 году самозанятые, плательщики налога на профессиональный доход (НПД). Они обязаны платить только налог (4 или 6%), альтернативу НДФЛ. От платежей в фонды самозанятые освобождены. Поэтому время пребывания «на вольных хлебах» в СС не входит. Но возможны исключения:

- Если гражданин совмещал «самозанятость» и труд по найму.

- Если он заключил с ФСС договор на добровольной основе подобно ИП (такая привилегия самозанятым предоставлена).

Поскольку практика уплаты НПД скудна, нормативная база пока находится в стадии наработки.

Вернёмся к ситуациям, которые встречаются чаще всего – нужно рассчитать стаж для больничного листа сотрудника, оформленного по срочному контракту.

В 2020 году нормы не поменялись, процент больничного от стажа исчисляется по тем же правилам, что и годом раньше. Они сведены в таблицу.

| Категория нетрудоспособности. | Менее 5 лет. | От 5 до 8 лет. | Более 8 лет. | |

| 1. | Заболевание застрахованного лица, уход за престарелым или инвалидом, а также за ребёнком в стационаре. | 60% | 80% | 100% |

| 2. | Травма на производстве. | 100% | 100% | 100% |

| 3. | Уход за заболевшим ребёнком на дому. | 60% в течение первых 10 дней болезни, затем -50%. | 80% и 50% | 100% и 50% |

| 4. | Отпуск по беременности и родам. | 100% | 100% | 100% |

| 5. | Уход за ребёнком до полутора лет | 40% | 40% | 40% |

| 6. | Болезнь в течение 30 дней после увольнения (об этой форме пособия все забывают). | 60% | 60% | 60% |

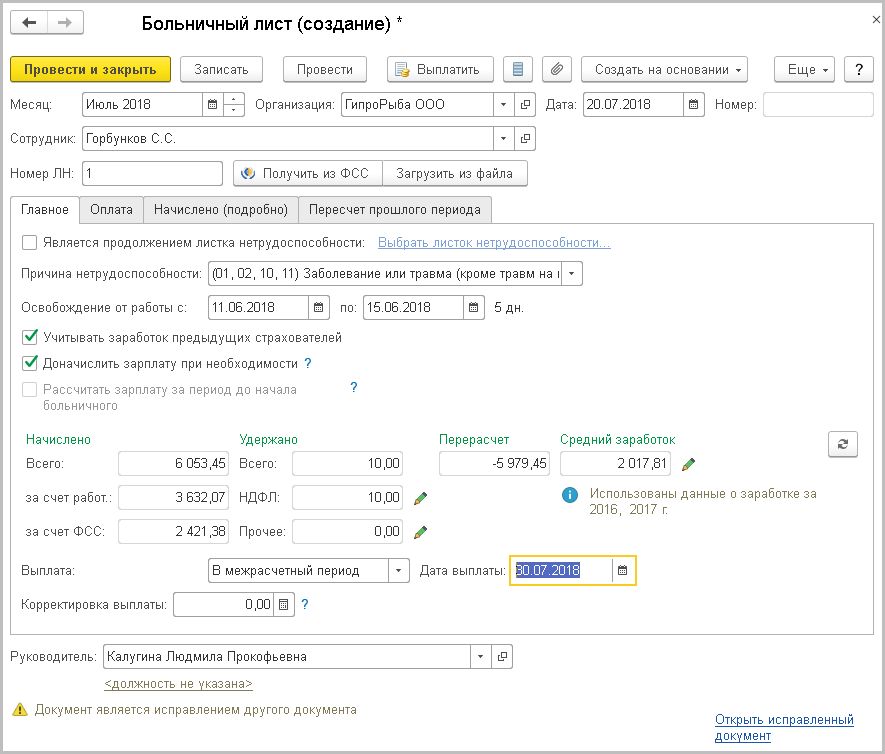

Подавляющее большинство бухгалтеров использует при исчислениях специальные программы, в которые просто заводятся даты начала и окончания страхового периода, а если он прерывался – то все «активные» трудовые интервалы. Но если вдруг вам придётся обсчитывать бюллетень вручную, следует знать все нюансы. Перечислим принципиальные правила

Это важно, поскольку даже незначительная ошибка в расчёте – формальный повод для ФСС отказать в выплате страхового возмещения. Итак:

- Подсчёт ведётся в хронологическом порядке.

- Неполные месяцы переводятся в полные лишь в том случае, если отработано 30 календарных дней.

- Если гражданин трудился по совместительству, он вправе выбрать конкретного работодателя, написав личное заявление. Такое право требуется редко, но прецеденты случаются, когда речь идёт о фиксации непрерывного периода в 5 или 8 лет.

- Если в результате перерыва работник устраивается на работу не с первого числа, то такой месяц считается неполным и в СС не идёт. Вот почему рекомендуется приступать к работе первого числа (точнее, с первого рабочего дня – ведь из-за новогодних каникул январь испортил бы статистику многим). Идеальный вариант –оформляться на новую работу переводом, это исключает разрывы.

Подсчет для больничного листа

Весь стаж для расчета листа по нетрудоспособности рассчитывается только на основании законодательных документов, разработанных специально для этих целей.

Чтобы подсчитать его нужно лишь предоставить трудовую книжку или ее копию лицу, занимающемуся исчислениями.

Важное правило при расчетах! Нужно помнить о том, что трудовой стаж не должен приравниваться к страховому. Эти понятия далеки друг от друга и рассчитываются по разному

Для подсчета кроме основного периода всей деятельности работника берутся и другие годы, включенные в перечень входящих в стаж. К таким относят:

- Служба в армии;

- Нахождение работника в любых учебных заведениях, вне зависимо от того какой вид образования он получит (считается весь прослушанный и подкрепленный документально курс учебных заведений);

- Декретный отпуск (уход за ребенком в возрасте до 1,5 лет).

Для общих подсчетов трудового стажа необходимо будет прикрепить ко всем остальным показателям страховой стаж работника. Все подсчитанное количество дней нужно обязательно переводить в годовой эквивалент.

При отсутствии даты в записях трудовой книжки в таких случаях берется только 14-дневный промежуток времени, никак не больше или меньше.

Чтобы правильно высчитать листок нетрудоспособности при отсутствии работника сразу же после его зачисления на работу нужно указывать не среднюю заработную плату во всех подсчетах, а лишь его минимальное значение, допустимое согласно законодательству.

Все подсчеты должны производится строго согласно действующему законодательству и исключая проявления любой ошибки, для этого можно проверить и пересчитать все по нескольку раз. В противном случае работник может обратится в суд с иском о неправильном расчете дня или года стажа. И будет иметь на это полное право.

Порядок подсчета северного трудового стажа

Для подсчета трудового стажа работников, осуществлявших свою трудовую деятельность на Крайнем севере и приравненным к нему областям также можно пользоваться тем же методом, описанным выше.

Но здесь нужно учитывать особенности, которые закон относит для этих категорий работников.

Это пенсионный возраст, которого достигают работники этой категории и право назначения досрочной страховой пенсии (п. 6 ч. 1 ст. 32 Федерального закона от 28.12.2013 N 400-ФЗ (ред. от 19.12.2016) «О страховых пенсиях»):

«6) мужчинам, достигшим возраста 55 лет, женщинам, достигшим возраста 50 лет, если они проработали не менее 15 календарных лет в районах Крайнего Севера либо не менее 20 календарных лет в приравненных к ним местностях и имеют страховой стаж соответственно не менее 25 и 20 лет. Гражданам страховая пенсия устанавливается за 15 календарных лет работы на Крайнем Севере.

При этом каждый календарный год работы в местностях, приравненных к районам Крайнего Севера, считается за девять месяцев работы в районах Крайнего Севера. Гражданам, проработавшим в районах Крайнего Севера не менее 7 лет 6 месяцев, страховая пенсия назначается с уменьшением возраста, установленного статьей 8 настоящего Федерального закона, на четыре месяца за каждый полный календарный год работы в этих районах. При работе в таких местностях каждый календарный год работы считается за девять месяцев работы в районах Крайнего Севера;»

Важно!

Расчет трудового стажа работника, который проработал на Севере в 2021 году:

- 1 год стажа работы на Крайнем Севере равняется 9 месяцам проведения профессиональной деятельности работником в условия Севера;

- по истечении 6 лет 7 месяцев труда на Севере страны каждый следующий трудовой год приближает время выхода на пенсию на 4 месяца;

- по закону северный трудовой стаж не может быть менее 14 лет;

- существуют отличия между начислением трудового северного стажа для мужчин и женщин, мужчины должны отработать больше женщин на 5 лет.

В северный трудовой стаж не входит

- время, когда работник состоял на учете в центре занятости и получал пособие в связи с сокращением штата на предприятии;

- декретный отпуск по уходу за ребенком;

- запись в трудовой книжке о принятии на работу с сокращенным рабочим днем.

Исключением может быть, если работник работал по сокращенному рабочему дню сразу на двух работах.

То есть по факту выполнял свои профессиональные обязанности полный рабочий день.

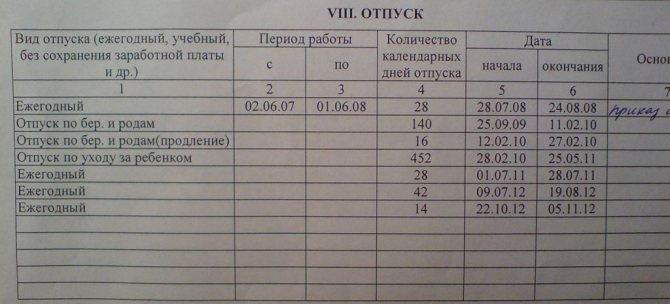

Документ для подтверждения стажа

Как только человек начинает официальную трудовую деятельность, ему оформляется трудовая книжка, которая и будет выступать основным документом для подтверждения трудового стажа. Однако нередко можно столкнуться с ситуациями, когда в трудовую книжку не внесены данные об осуществлении труда.

И для таких случаев в качестве подтверждения стажа могут быть предоставлены следующие бумаги:

- справки, которые выдаются работодателем по запросу сотрудника;

- трудовые договора;

- выписки из приказов, а также справочные данные архивного происхождения;

- сведения лицевого счета о зачислении средств и платежные ведомости о выдаче зарплаты;

- справка из ФСС о полной уплате страхового взноса;

- прочие документы, прямо или косвенно подтверждающие факт работы.

Полный перечень документального подтверждения трудовой деятельности размещен в Приказе Минздравсоцразвития №91«Об утверждении правил подсчета страхового стажа», датированном 06.02.2007 годом.

Стоит также обратить внимание, что многие граждане не знают, сколько лет нужно проработать для возможности получения 100% больничного, потому стоит уточнять данную информацию и внимательно учитывать все периоды времени, в течении которых работник осуществлял трудовую деятельность

Расчет общего стажа

Порядок расчета общего стажа нигде не установлен, определение «общий трудовой стаж» в законодательстве отсутствует. До 1 января 2002 года под общим трудовым стажем понималась ( (далее — Закон № 173-ФЗ)) суммарная продолжительность трудовой и иной общественно полезной деятельности до 1 января 2002 года, включая службу в Вооруженных Силах РФ, учитываемая в календарном порядке, в которую включались периоды, указанные в либо .

Также при подсчете продолжительности общего стажа работодатель может либо воспользоваться сведениями из трудовой книжки и в строке «Общий стаж» указать весь стаж (с учетом службы в вооруженных силах, если таковые периоды были), либо указать стаж для назначения пенсии, в который включаются периоды, установленные (в том числе периоды военной службы, а также периоды получения пособия по безработице, периоды участия в оплачиваемых общественных работах и периоды переезда или переселения по направлению государственной службы занятости в другую местность для трудоустройства).

Периоды прохождения обучения, не совпадающие с вышеуказанным временем, в любом случае в общий стаж не включают.

Как рассчитать страховой стаж для больничного — правила расчетов

З. 15.11.2016 дали больничный. В стаж Боборыкина зачтется работы в ООО «Ракета», равное 3 г.

8 мес. и 17 дн. и в ЗАО «Садовод», составившая ровно 8 лет. Тут все цифры – и количество месяцев, и количество дней являются неполными, поэтому перевод не нужен. Следовательно, весь страховой стаж 11 лет 8 мес.

Но в ней могут отсутствовать некоторые записи, иметься неточности и ошибки, поэтому для дополнительного подтверждения предъявляются:

- выписки из распоряжений и приказов;

- справки, составленные работодателями либо нужными госорганами;

- трудовые договоры (письменные), составленные согласно ТК, соответствующие по времени;

- ведомости и относящие к работнику лицевые счета.

А если книжка вообще не заведена на работника?

и 17 дн. На основании ФЗ No 255-ФЗ (ст.17) если рассчитанный страховой стаж вплоть до 01.01.07, выходит меньше непрерывного, он приравнивается к непрерывному стажу. Только трудовая книжка – основа всех расчетов, доказательство реальности трудовых периодов.

Тогда трудовые периоды констатируются трудовым договором. Все это оформляется в письменной форме согласно ТК и должно соответствовать по времени.

В Правилах (раздел II) приведён перечень документов работника.

По ним возможно засвидетельствовать достоверность стажа для разных ситуаций. ПРИМЕР: Руководитель фирмы потребовал от нового работника принести справку и копию документов уплаты страховок на прежнем месте работы. Тут действия работодателя неправомерны: в Правилах (раздел II) в перечне документов не поименованы такие документы.

Как поступить, если в документах даты неконкретно указаны.

Правила предписывают:

- если отсутствует месяц, считать 1 июля.

- если отсутствует число, то условно принимать 15-ое число;

Федеральный закон №255-ФЗ установил для страхового стажа нижеследующие периоды:

- службы в госорганах, муниципальных учреждениях;

- других работ, если соблюдено условие уплаты страховок.

- все работы, осуществлённые трудовым договором;

Быстрый онлайн калькулятор страхового стажа для больничного листа + примеры и инструкция

— 60%;

с 5 до 8 л. — 80%;

от 8 л. — 100%.

Исходные данные:Потапов принес на работу больничный лист, открытый с 21 ноября 2020 на 5 дней.Перед расчетом пособия по временной нетрудоспособности бухгалтеру следует определить продолжительность стажа сотрудника.Периоды работы Потапову по трудовой книжке:

- с 10.06.2017 — 30.12.2018 — первый работодатель;

- с 10.01.2020 — по н.в. — второй работодатель.

Расчет:В форму онлайн калькулятора заносим указанные даты.

Расчет проводим на дату открытия больничного листа.Периоды для внесения в онлайн калькулятор:

- 10.01.2019-21.11.2020.

- 10.06.2017-30.12.2018;

Результаты подсчета:Чтобы рассчитать страховой стаж, следует учитывать положения, изложенные в следующих законодательных актах:

- .

В п.2 и 2.1 приказа №91 указаны периоды, включаемые в страховой стаж для оплаты временной нетрудоспособности;

- официальная трудовая деятельность у работодателей;

- гос. и муниц. служба;

- военная служба.

- деятельность ИП, адвокатов, нотариусов, частных детективов, частных охранников, члены КФХ, общин — учитываются только те периоды, за которые перечислены страховые взносы на нетрудоспособность;

- работа священнослужителями при условии уплаты соц.взносов на страховое обеспечение;

- исполнение полномочий депутата, замещение гос.служащих;

Подробнее данный перечень раскрыт непосредственно в законе, который можно посмотреть, перейдя по .Посчитать стаж можно на основе трудовой книжки человека, а также военного билета.

Кроме того, подтвердить периоды работы могут трудовые контракты, выписки из приказов о приеме на работу, а также ведомость о начислении зарплаты.ИП и частнопрактикующие лица подтвердить факт застрахованности могут документов из ФСС.Согласно п.7 Приказа №91, рассчитывать страховой стаж необходимо на дату наступления страхового случая — то есть на день открытия больничного листа в связи с заболеванием или беременностью.Пример:Больничный открыт с 10.11.2020 по 18.11.2020.

Периоды, включаемые в страховой стаж

Действующее законодательство РФ разделяет все временные отрезки, учитываемые при расчёте страхового стажа, на 2 группы.

Время, когда работодатель уплачивал за работника страховые взносы в ПФР и ФСС РФ

Согласно пункту 2 Правил подсчёта страхового стажа, утверждённых Приказом Минздравсоцразвития РФ № 91 от 06.02.2007 г. в эту группу включаются следующие периоды:

Работа по трудовому договору на условиях полной и частичной (в том числе совмещение) занятости.

Работы на должностях муниципальной и государственной гражданской службы.

Деятельность в статусе индивидуального предпринимателя (индивидуальная трудовая деятельность), члена крестьянско-фермерского хозяйства, родовой или семейной общины малочисленных народностей Севера, а также занятие разрешённой законом частной практикой (нотариус, частный детектив, охранник). При этом, при расчёте используется всё время до 01.01.2001 г. и после 01.01.2003 г

Временной отрезок между этими датами во внимание не принимается.

Работа в качества адвоката до 01.01.2001 г. и после 01.01.2003 г.

Работа в качестве члена колхоза или производственного кооператива, то есть предполагающее личное участие в деятельности предприятия.

Время занятия выборных должностей в Совете Федерации или Государственной Думе РФ, а также замещение должностей на федеральной уровне (спикер, министр, премьер и пр.), уровне субъекта или муниципальной единицы.

Деятельность в качестве священнослужителя любой религиозной конфессии.

Работа, подлежащая оплате, во время заключения в местах лишения свободы

При этом, учитывается только время после 01.11.2001 г.

Время иной занятости работника, приравненное законом ко времени, когда за него уплачивались страховые взносы в ПФР и ФСС РФ. К ним относятся:

Время прохождения военной или любой другой службы, предусмотренной Законом РФ № 4468-1 от 12.02.1993 г.

Время ухода за не достигшим возраста 1 года 6 месяцев ребёнком.

Время ухода за инвалидом 1-ой группы, либо ребёнком-инвалидом, либо престарелым человеком, достигшим возраста 80 лет. При этом степень родства не учитывается.

Периоды так называемой «незанятости» — получение пособий по безработице, участие в работах на общественных началах или время переезда по направлению службы занятости или предложению работодателя в другую местности для трудоустройства.

Периоды содержания под стражей (домашний арест, места лишения свободы) лиц, незаконно привлечённых к уголовной ответственности, а также ссыльных или репрессированных при условии их оправдания или реабилитации по решению суда.

Зачёт в страховой стаж армейской или военной службы

Несмотря на то, что в период прохождения службы в вооружённых силах РФ не всегда уплачиваются страховые взносы, это время также включается в страховой стаж, равно как и время службы в приравненных к армии ведомствах:

- Органы внутренних дел (МВД России), то есть полиция и ГИБДД.

- Органы по контролю за оборотом наркотических средств и психотропных веществ

- Государственная противопожарная служба.

- Учреждения уголовно-исполнительной системы.

- Долгое время был дискуссионным вопрос о включении в страховой стаж службы по призыву. Однако, изменения в законодательстве РФ в 2015 г. и правоприменительная практика, устранили неопределённость в этом вопросе.

Согласно ч. 1.1 ст. 16 Закона № 255-ФЗ в страховой стаж для получения пособия по временной нетрудоспособности засчитываются периоды прохождения военной службы, а также иной службы, предусмотренной Законом РФ № 4468-1 от 12.02.1993 г.

При этом, вид военной службы (по призыву, на добровольной основе) не указывается, что приравнивает его к периоду получения пособий по временной нетрудоспособности, уходу за ребёнком и пр.

Законодательные основы

Вопросы, касающиеся страхового стажа для больничного листа регламентированы перечисленными НПА:

- ФЗ No255 от 29.12.2006 в главе 2 устанавливает алгоритм формирования пособия по причине временного недуга. Включает требования и длительность перечисления пособия, факторы уменьшения величины выплаты, случаи принятия отрицательного решения относительно назначения меры поддержки.

- ФЗ No165 от 2.07.1999 содержит начала социального страхования, включает понятийный аппарат, устанавливает преференции и обязательства сторон возникающих правоотношений.

- Приказ Минтруда No585н от 9.09.2020 года устанавливает обновленные предписания по вычислению страхового стажа.

Последний документ также утвердил перечень документов, доказывающих наличие стажа.

Алгоритм определения стажа в ситуации, когда выплачивается 100 процентов

Определение конкретного стажа не требует использования формул или массы вычислений, поскольку нужно только собрать все периоды, на протяжении которых за человека уплачивались страховые взносы.

Если в сумме они меньше, чем 5 лет, то коэффициент составит 60%, при стаже 5-8 лет нужно будет оперировать показателем 80%, а вот при страховом стаже от 8-ми лет следует выплачивать полную сумму.

Только при таком стаже коэффициент для расчета составляет 100%, и сумма пособия платится полноценная.

Документально сотрудник может подтвердить свой стаж трудовой книжкой, поскольку закон обязывает всех работодателей уплачивать за их официально оформленных сотрудников страховые взносы.

В этом документе можно узнать о количестве мест работы, продолжительности рабочей деятельности и других аспектах.

Но если трудовая испорчена или записи в ней неточные, либо некоторых из них нет, то есть некоторые другие документы. Это письменные трудовые договоры, справки от работодателей, выписки из приказов, или ведомости на заработную плату.

С какого периода изменяется оплата пособия по уходу за больным родственником

Сотрудник вполне может оформить оплачиваемый больничный лист по уходу за больным родственником, для этого должны быть только показания врача и его согласие на оформление документа.

Изменение суммы происходит после определенного периода, но сумма снижается только в случае с ребенком. Родитель, ребенок которого заболел, может взять больничный лист по уходу за ним на 10 дней, на протяжении которых средства будут выплачиваться в полном размере.

Если же этот уровень превысить, то от среднего дохода будет браться только 50% суммы. Стационарное лечение ребенка оплачивается по общим правилам, как и больничный по уходу за взрослыми членами семьи.

В последнем случае оплачиваться будут только 7 дней по каждому из случаев, но в год можно использовать не более 30-ти дней, если срок займет больше — оплаты не будет.

Пример расчета листа нетрудоспособности

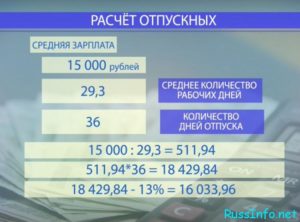

В качестве примера можно взять человека, который оформил больничный лист на 6 дней, имея средний доход за последние два года 750 000 рублей, при этом его стаж равняется 10 годам. Это дает ему право на коэффициент 100% и полную сумму пособия для получения.

Сначала вычисляется средняя зарплата в день, 750 000 рублей/730 (дней) = 1027 рублей, этот показатель будет выплачиваться полностью благодаря стажу, который имеется у человека на данный момент.

Для сравнения, при стаже 5-8 лет средний заработок в день будет равен 821 рублю, а менее 5-ти лет — 616 рублям, и за 6 дней сумма будет равна 4926 рублям и 3696 рублям соответственно.

Причины отказа

В некоторых случаях сотруднику могут отказать в выплате пособия по временной нетрудоспособности, это позволяет сделать закон.

Рассчитывать на выплату по больничному листу человек не сможет если:

- человек отстранялся от работы по закону, и не получал заработной платы за это время;

- его заключили под стражу или применили административный арест;

- производится судмедэкспертиза;

- человек получил нетрудоспособность вследствие самовредительства или попытки суицида;

- он получил проблемы со здоровьем при совершении преступления.

Особенности

Особенности выплаты больничного листа зависит от того, по какой причине наемный работник вынужден был брать больничный отпуск

Заболел сам работник

Если работник вынужден находиться дома вместо работы из-за травмы или собственной болезнью, но работодатель обязан ему оплатить каждый день его больничного листа. К случаю исключения относятся инвалиды. Для них максимальный срок оплаты листа нетрудоспособности составляет 5 календарных месяцев.

Начисления за последние 2 года меньше МРОТ

В практике работодателей встречаются случаи, когда средний заработок сотрудника за последний два года не превышает размер минимальной оплаты труда. Например, если проработал меньше указанного срока. Вне зависимости от страхового стажа, выплаты будут рассчитаны, исходя из минимального размера оплаты труда в том регионе, где зарегистрировано предприятие. В 2020 году эта сумма была проиндексирована, соответственно вырастет и сумма оплаты больничного листа.

Уход за малышом

Если работник вынужден находиться дома с малышом по причине его болезни или из-за карантина, то оплата листа нетрудоспособности производится независимо его стажа работы.

Расчет листа нетрудоспособности производится по схеме:

- за первые 10 дней выплата насчитывается от среднего дохода;

- с 11 дня больничного отпуска работнику выплачивает работодатель 50% от среднего дохода.

Исключением является лечение ребенка в стационаре. В этом случае выплата будет зависить от страхового стажа.

По БиР

Самый длительный больничный отпуск – по беременности и родам. В норме он составляет 140 дней. Он будет длиться дольше на несколько недель при сложной или многоплодной беременности.

При расчете больничного листа для женщин, уходящих в декретный отпуск, учитывается несколько важных моментов:

- В лист нетрудоспособности будет включен страховой стаж. Оплата должна составлять 100% от среднего заработка. Средний заработок насчитывается за два предшествующих года.

- Если женщина во время расчетного периода находилась в предыдущем декретном отпуске, то средний заработок может быть рассчитан из среднего заработка предшествующих периодов.

Если на момент ухода в декретный отпуск у сотрудницы не будет страхового стажа, то выплата будет зависеть от минимальной оплаты труда.

Травма на производстве

К особому случаю относится вынужденное нахождение работника на больничном из-за производственной травме. В этом случае работник обязан полностью оплатить ему лист нетрудоспособности в размере 100% от средней оплаты труда, независимо от того, какое время ему потребуется на лечение.

Увольнение

Если человек заболел до момента увольнения, то лист нетрудоспособности будет выплачиваться до момента прекращения трудового договора. Увольнение может произойти и в тот момент, когда сотрудник находится в больничном отпуске, но только с согласия с двух сторон. Все документы работник может получить только тогда, когда предоставит всю медицинскую документацию.

Длительное нахождение на больничном

Максимальная продолжительность листа нетрудоспособности не должна превышать 15 дней. Если требуется его продление, то пациент должен пройти медицинскую комиссию. Если ему требуется длительное лечение, то он имеет право находиться на больничном до 12 месяцев. Работодатели же не заинтересованы в таких сотрудниках, которое длительное время не приступают к выполнению своих трудовых обязанностей.

Как рассчитать страховой стаж для больничного листа в 2020

Гражданин может рассчитывать на получение пособия только в том случае, если он предоставит работодателю надлежащим образом оформленный документ – листок нетрудоспособности.

Бланк больничного листа

Что является основанием для больничного

Основания для выдачи работника листа нетрудоспособности приведены в статье 5 Федерального закона «Об обязательном социальном страховании» от 29.12.2006 № 255-ФЗ . К ним относят следующие:

наступление временной нетрудоспособности при заболевании или травме;

уход за членом семьи;

нахождение в карантине самого гражданина либо члена его семьи, в том числе и ребенка до 7 лет;

лечение в санатории по направлению лечебного учреждения;

протезирование по медицинским показаниям.

Все эти случаи предусматривают оформление больничного листа, а соответственно и выплату пособия. Но для этого гражданин должен отвечать следующим критериям:

- Быть застрахованным, то есть официально работать, либо перечислять обязательные взносы в ФСС.

- Трудовой договор прекращен не позднее чем за 30 дней, до получения больничного листа.

В этом случае работодатель (бывший работодатель) оплачивает больничный лист. Оплата производится частично за счет средств предприятия, но большую часть возмещает Фонд социального страхования.

Какой стаж берется для расчета больничного общий или непрерывный

Чтобы рассчитать стаж для больничного 2020 году необходимо сложить все периоды, когда человек был застрахован, то есть за него перечислялись взносы в ФСС.

К таким периодам относят:

- работу по трудовому договору. Причем для расчета стажа больничного из него не исключаются периоды, когда взносы не уплачивались, но трудовой договор продолжал действовать. Например, трехлетний отпуск по уходу за ребенком, также войдет в стаж;

- служба в вооруженных силах и периоды, к ней приравненные;

- работа в качестве индивидуального предпринимателя при условии уплаты взносов;

- периоды работы в кооперативах и колхозах;

- периоды деятельности в качестве депутата;

- периоды работы в местах лишения свободы, но только после 01.11.01.

Таким образом, по действующему законодательству, человек может рассчитывать на 100% пособие, даже если имеет значительные перерывы между трудоустройствами.

Пример расчета трудового стажа для больничного

Мнение эксперта

Лебедев Сергей Федорович

Юрист-практик с 7-летним опытом. Специализация — гражданское право. Большой опыт в защите в суде.

В первую очередь страховой стаж берется из трудовой книжки. В дополнение к ней работник может предоставить другие документы, подтверждающие застрахованные периоды, но не внесенные в трудовую:

- трудовые договоры;

- справки;

- выписки из приказов;

- выписки из зарплатных документов и лицевых счетов.

Эти документы также могут понадобиться, если в трудовой записи сделаны с ошибками, неточностями или помарками.

При подсчете стажа пользуются следующими правилами:

- стаж для больничного выражается только в годах и месяцах;

- 12 месяцев составляют один год;

- 30 дней составляют 1 месяц;

- расчет стажа делается в календарном порядке;

- стаж рассчитывается на дату, когда выписан больничный, то есть последняя дата, которая войдет в расчет это та, которая предшествует началу нетрудоспособности.

Пример расчета стажа

Экономист Анна Павловна принесла больничный лист, выписанный с 03.11.2017 года.

В ее трудовой книжке стоят следующие периоды стажа:

| 01.02.2000 – 12.10.2005 работа в ООО «Лютик»; |

| 14.11.2005 – 31.12.2008 работа в ООО «Листик»; |

| 01.02.2009 – 02.11.2017 работа у текущего работодателя. |

Стаж считаем в календарном исчислении, соответственно, учитываем. сколько дней в том или ином месяце.

| ООО «Лютик» = 5 лет, 8 месяцев, 12 дней; |

| ООО «Листик» = 3 года, 1 месяц, 18 дней; |

| Текущий работодатель = 8 лет, 9 месяцев, 2 дня; |

В общей сложности получаем 16 лет, 18 месяцев, 32 дня. Теперь применяем правило перевода для неполных периодов и получаем:

- 18 месяцев = 1 год, 6 месяцев;

- 32 дня = 1 месяц, 2 дня.

Теперь у нас получается 17 лет, 25 месяцев, 2 дня.

Снова применяем правило перевода и получаем: 25 месяцев = 2 года, 1 месяц.

Сумма страхового стажа получается: 19 лет, 1 месяц, 2 дня.

В больничный вносим только года и месяца: 19 лет и 1 месяц.