Обложение ндс по ставке 0

Содержание:

- Ставка НДС 10%

- Право на вычет НДС

- Восстановление налога

- Когда налоговая инспекция может отказать в применении льготной ставки НДС

- Сроки возмещения НДС при общем и заявительном порядке

- НДС 0 процентов используется в следующих случаях — перечень

- Что такое НДС

- Особенности налогообложения при экспорте товаров из РФ

- Какие ставки НДС применяются в РФ

- Ставки с нулевым процентом

- Документы для подтверждения

- Налогообложение НДС

Ставка НДС 10%

Ставку 10% можно применять, если выполняется каждое из двух следующих условий.

Условие 1. Продукт должен входить в специальный перечень, в соответствии с пп. 1 п. 2 ст. 164 НК РФ. В этот список входят базовые и необходимые для здорового питания виды пищи, но не входят деликатесы. Например, в перечне есть овощи, молоко и изделия из него, мясо и продукты из него, кроме вырезки, языка, колбас, копченостей и консервов.

Состав перечня часто меняется, происходят включения и исключения, и нужно постоянно следить за изменениями. Например, с октября 2021 в него включили ягоды и фрукты, в том числе арбузы.

Для применения ставки 10% нужно, чтобы код продукта присутствовал в любом из следующих перечней:

- Общероссийском классификаторе продукции (ОКПД2) для отечественных товаров, согласно Постановлению Правительства от 31.12.2004 №908 «Об утверждении перечней кодов видов продовольственных товаров и товаров для детей, облагаемых налогом на добавленную стоимость по налоговой ставке 10 процентов»;

- Товарной номенклатуре внешнеэкономической деятельности (ТН ВЭД) – для импортной, в соответствии с письмом Минфина России от 04.07.2012 № 03-07-08/167.

Если кода продукта нет ни в одном из этих перечней, продавец имеет право применить при расчете НДС только налоговую ставку 20%.

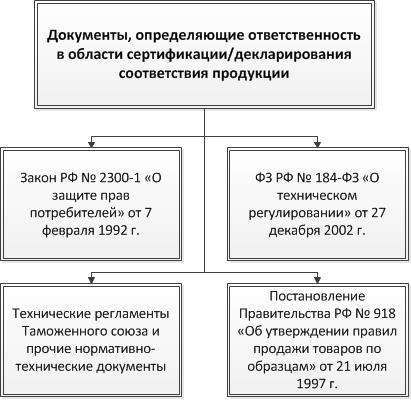

К таким документам относятся:

- сертификат соответствия;

- декларация соответствия.

К сожалению, есть судебная практика не в пользу налогоплательщиков, которые пытаются документально подтвердить 10% ставку НДС (Постановления ФАС Северо-Западного округа от 28.02.2014 № А56-9963/2013, ФАС Московского округа от 13.03.2008 № КА-А40/1415-08).

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Право на вычет НДС

Поскольку экспортные операции являются объектом обложения НДС, входной налог по товарам (работам, услугам), использованным для их проведения, предъявите к вычету (п. 3 ст. 172 НК РФ). Подробнее об этом см. Как принять к вычету НДС по экспортным операциям.

Ситуация: как начислить и принять к вычету НДС при экспорте нефтепродуктов, если в результате потерь при транспортировке объем отгруженных товаров не совпадает с объемом товаров, изначально указанных в грузовой таможенной декларации?

НДС на стоимость потерь не начисляйте. А входной НДС принимайте к вычету в пределах норм естественной убыли. Объяснения здесь следующие.

Если продавец утратил часть товаров во время транспортировки, это не значит, что он их реализовал, передал кому-то или совершил иную операцию, облагаемую НДС в соответствии со статьей 146 Налогового кодекса РФ. Поэтому начислять НДС на стоимость потерянного груза не нужно.

Принять же к вычету суммы входного налога по экспортным операциям можно только в отношении товаров, фактически вывезенных за пределы России (подп. 3 ст. 165 НК РФ, письмо Минфина России от 9 августа 2012 г. № 03-07-08/244). Поэтому, когда в графе 38 грузовой таможенной декларации обозначен один вес или количество товаров, а на штампе «товар вывезен» – эти показатели меньше, для расчета вычета применяйте значение, указанное именно на штампе. При этом НДС со стоимости потерь можно заявить к вычету только в пределах норм естественной убыли. НДС со стоимости товаров, потерянных сверх норм естественной убыли, заявить к вычету не удастся. Такой порядок следует из пункта 7 статьи 171 Налогового кодекса РФ и писем Минфина России от 9 августа 2012 г. № 03-07-08/244, от 11 января 2008 г. № 03-07-11/02.

Пример отражения в бухучете операций по начислению НДС при экспорте товаров. Экспортный НДС подтвержден

3 октября ООО «Альфа» приобрело партию древесины за 590 000 руб. (в т. ч. НДС – 90 000 руб.) и оплатило приобретенный товар.

В этом же месяце «Альфа» заключила контракт на поставку древесины в Финляндию. Цена экспортного контракта – 30 000 долл. США.

Древесина была отгружена покупателю 18 октября. Эта же дата указана в отметке «Выпуск разрешен» на таможенной декларации. Оплата от финской компании поступила 25 октября. Расходы на продажу составили 3000 руб.

Условный курс доллара США составил:

- 18 октября – 30 руб./USD;

- 25 октября – 31 руб./USD.

Бухгалтер «Альфы» сделал в учете такие записи (начисление таможенных платежей не рассматривается).

3 октября:

Дебет 41 Кредит 60 – 500 000 руб. (590 000 руб. – 90 000 руб.) – оприходована древесина на склад;

Дебет 19 Кредит 60 – 90 000 руб. – учтен входной НДС по приобретенной древесине (на основании счета-фактуры поставщика);

Дебет 60 Кредит 51 – 590 000 руб. – перечислены деньги поставщику.

18 октября:

Дебет 62 Кредит 90-1 – 900 000 руб. (30 000 USD × 30 руб./USD) – отражена выручка от продажи товаров на экспорт;

Дебет 90-2 Кредит 41 – 500 000 руб. – списана себестоимость проданных товаров;

Дебет 90-2 Кредит 44 – 3000 руб. – списаны расходы на продажу.

25 октября:

Дебет 52 субсчет «Транзитный валютный счет» Кредит 62 – 930 000 руб. (30 000 USD × 31 руб./USD) – получены деньги по экспортному контракту;

Дебет 62 Кредит 91-1 – 30 000 руб. (930 000 руб. – 900 000 руб.) – отражена положительная курсовая разница.

В декабре «Альфа» собрала все документы, которые подтверждают экспорт, и сдала их в налоговую инспекцию вместе с декларацией по НДС за IV квартал. В учете бухгалтер сделал проводку:

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 90 000 руб. – принят к вычету входной НДС, уплаченный поставщику экспортированных товаров.

В декларации по НДС бухгалтер «Альфы» указал экспортную выручку, пересчитанную в рубли на дату отгрузки товаров: 30 000 USD × 30 руб./USD = 900 000 руб.

В IV квартале НДС к начислению по ставкам, отличным от 0 процентов, у «Альфы» не было. Поэтому по итогам данного квартала сумма налогового вычета превышает сумму НДС по реализации (в декларации отражен НДС к возмещению). «Альфа» не пользуется заявительным порядком возмещения НДС. После проведенной камеральной проверки налоговая инспекция приняла решение о возмещении организации входного НДС, уплаченного поставщику экспортированных товаров (ст. 176 НК РФ).

Восстановление налога

Восстановление налога на добавленную стоимость – это процедура возврата ранее принятых к вычету НДС. Относится к случаям налогообложения, когда продукция, товары или услуги, а также оборотные средства, исключаются из налогообложения. Такие ситуации возникают при следующих обстоятельствах:

- переход на УСН, ЕНВД, патентную систему налогообложения;

- перевод указанного имущества в уставной капитал компании;

- имущество переводится в операции, на проведение которых предусматриваются льготы.

Весь перечень случаев для восстановления налога приводится статьей 170 НК РФ. При этом возврату подлежат части остаточной стоимости использованных средств без учета переоценки. По недвижимости расчет ведется в одну десятую от суммы налога, принятой к вычету.

Когда налоговая инспекция может отказать в применении льготной ставки НДС

При реализации комплектов, в которых содержатся группы товаров с различающейся ставкой НДС, применение пониженного процента может привести к возникновению обоснованных претензий со стороны налогового органа.

Пример 1

Для повышения продаж торгующие организации нередко используют схему продаж самостоятельно скомплектованных наборов, где товары облагаются НДС по различным ставкам. К примеру, накануне новогодних каникул в продаже появляется огромное количество детских подарков, в которых соседствуют конфеты и игрушки. Кондитерские изделия (конфеты) подлежат налогообложению НДС в размере 18%, а детские игрушки относятся к льготной группе товаров.

Использование 10%-ной ставки НДС на подарочный новогодний набор при формировании цены Минфин и ФНС относит к неправомерному действию, поскольку в перечне кодов Правительства РФ № 597 от 18/06/2012 не содержится подобная позиция.

Аналогичная ситуация может возникнуть, например, при продаже специализированных журналов с предоставлением дополнительной услуги – доступа к веб-ресурсу или электронному носителю. Применять ставку в 10%, которой облагается печатная продукция, в этом случае можно только непосредственно к журналу. Услуга виртуального информационного издания должна облагаться по стандартной ставке в 18%.

Имейте в виду! Чтобы избежать налоговых претензий при продаже наборов с разными процентными ставками НДС целесообразно в документах и на ценнике указывать отдельные товарные позиции, входящие в комплект.

Пример 2

Реализация хлебобулочных изделий производится с использованием сниженной ставки НДС 10%

При обновлении номенклатуры выпускаемой продукции следует осторожно относиться к наименованию новых изделий. Например, термин «пицца» отсутствует в перечне ОКП, поэтому, несмотря на фактическое соответствие букве закона, по формальным причинам производитель при продаже пиццы должен применять ставку в 18%

Вывод: Выбирать наименование для новой продукции, для которой планируется применение льготной ставки НДС, целесообразно, максимально приближаясь к терминам, используемым в нормативных документах – перечнях ОКП, утвержденных Правительством РФ.

Простые названия не дадут оснований налоговым органам отказать в использовании пониженной налоговой ставки.

Сроки возмещения НДС при общем и заявительном порядке

В НК РФ установлены ограниченные сроки по всем этапам, предшествующим получению возмещения по налогу на добавленную стоимость налогоплательщиком

Стоит обратить внимание, что пропуск сроков со стороны налоговой грозит ей последствиями в виде уплаты процентов налогоплательщику

Сроки при общем порядке

1. После подачи налоговой декларации за отчетный период и заявления на возмещение ИФНС проводит камеральную проверку. Сейчас срок проведения проверки составляет 2 месяца, но если у налоговой возникнут подозрения в совершении нарушений ее могут продлить до 3-х (п. 1 ст. 176, ст. 88 НК РФ).

ВАЖНО! С 01.10.2020 года налоговики запустили новый пилотный проект, согласно которому срок камеральной проверки для некоторых налогоплательщиков составляет всего 1 месяц вместо 2-ух. Кто вправе принять участие в проекте и какие риски и выгоды будут получены, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал

Кто вправе принять участие в проекте и какие риски и выгоды будут получены, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

2. Если в ходе проведения камеральной проверки не были выявлены нарушения, то ИФНС, в соответствии с пп. 2, 6 и 7 ст. 176 НК РФ, в 7-дневный срок (в рабочих днях) принимает решение о возмещении НДС целиком либо частично (а также решение о зачете в счет будущих платежей или возврате, если об этом просил налогоплательщик). При этом:

- на следующий день после принятия положительного решения в казначейство направляется поручение о проведении платежа (абз. 1 п. 8 ст. 176 НК РФ);

- в течение 5 дней казначейство проводит платеж на счет налогоплательщика, который был указан им в заявлении (абз. 2 п. 8 ст. 176 НК РФ).

Всего на возврат не вызывающей возражений у налогового органа суммы возмещения по НДС отводится 2 месяца и 12 (7+5) дней после подачи декларации и заявления о возмещении. Если заявление не подавалось до вынесения решения о возмещении, то срок перевода денежных средств казначейством будет увеличен до 1 месяца с момента получения ИФНС этого заявления (п. 11.1 ст. 176 НК РФ).

3. Если в ходе проведения проверки были выявлены нарушения налогового законодательства и предприятию было отказано в возмещении, то в течение 10 дней после завершения проверки составляется соответствующий акт и передается налогоплательщику.

См. также материал «Как возвращается НДС: схема возврата (возмещения)?».

Сроки при заявительном порядке

Право на возмещение НДС в ускоренном порядке налогоплательщики имеют при соблюдении определенных условий, установленных ст. 176.1 НК РФ (в частности, это определенный объем уплаченных налогов за 3 предыдущих года, наличие банковской гарантии или поручительства).

Если все условия выполняются, то после подачи декларации налогоплательщик должен в 5-дневный срок подать заявление о возмещении НДС в соответствии с п. 7 ст. 176.1 НК РФ. Налоговый орган также в 5-дневный срок с момента получения заявления налогоплательщика (при условии соблюдения последним требований, установленных пп. 2, 4 и 7 ст. 176.1 НК РФ) принимает решение о предоставлении возмещения или отказе в этом (п. 8 ст. 176.1 НК РФ).

Если у налогоплательщика имеется недоимка по налогам и пеням, то проводится ее автоматический зачет в счет суммы возмещения (п. 9 ст. 176.1 НК РФ). Не позже дня, наступающего за принятием решения о возмещении, ИФНС передает казначейству поручение о перечислении возмещаемой суммы на банковский счет налогоплательщика (п. 10 ст. 176.1 НК). В 5-дневный срок территориальный орган Федерального казначейства производит перевод средств налогоплательщику.

Если на 12 день после подачи заявления налогоплательщика по ускоренной процедуре не было произведено возмещение НДС, то происходит начисление процентов. После получения уведомления от казначейства о возврате суммы возмещения налоговая инспекция в 3-дневный срок принимает решение о возврате насчитанных процентов и на следующий день направляет соответствующее поручение в казначейство (абз. 4 п. 10 ст. 176.1 НК РФ).

Срок проведения камеральной проверки по заявленным суммам НДС к возмещению также составляет 2 месяца, как и при общем порядке возмещения. Если по итогам проверки будет определено, что налогоплательщик не имел права на возмещение, то у него возникнет недоимка на сумму выплаченного ему возмещения. Ее придется погасить либо самому налогоплательщику, либо его гаранту (поручителю) в течение 5 дней с даты получения требования о возврате. При отсутствии добровольной уплаты взыскание произведут в принудительном порядке.

НДС 0 процентов используется в следующих случаях — перечень

Кроме обновлений, вступивших в силу 01.10.2019, нулевая ставка НДС используется в следующих случаях:

при экспортных продажах (в т. ч. в страны ЕАЭС), применении к товару процедур реэкспорта и помещения в свободную таможенную зону;

В каких случаях есть возможность и смысл отказаться от нулевой ставки и платить НДС по ставкам 20 или 10%, рассказали эксперты КонсультантПлюс. Посмотреть разъяснения можно бесплатно, получив пробный доступ к К+.

- грузовых международных перевозках и оказании услуг, сопутствующих перевозкам такого рода;

- передаче по трубопроводам за границу РФ нефти, ее продуктов, а также природного газа и оказании услуг, сопутствующих транспортировке таких товаров;

- осуществлении управления электросетью, по которой электроэнергия поставляется за границу РФ;

- хранении и перевалке грузов, направляющихся за пределы РФ, в портах (морских и речных);

- использовании режима переработки на таможенной территории;

- предоставлении железнодорожных составов и контейнеров, выполнении услуг транспортного экспедирования для целей вывоза грузов с территории РФ;

- перевозках внутренним водным транспортом груза, предназначенного для экспорта, до пункта перегрузки его на транспортное средство, следующее за границу РФ;

- вывозе за пределы России углеводородного сырья и продукции его передела с территории морских месторождений, принадлежащих РФ, но не в режиме экспорта;

- воздушных перевозках грузов, осуществляемых российскими перевозчиками между заграничными пунктами с промежуточной посадкой в России;

- осуществлении услуг по возврату НДС иностранному покупателю, вывозящему за пределы ЕАЭС товар, купленный им в розницу в союзе;

- выполнении услуг по транзитному перемещению по территории РФ иностранных товаров от места ввоза до места вывоза;

- предоставлении железнодорожных составов и контейнеров, выполнении услуг транспортного экспедирования при транзитных перевозках грузов иностранного происхождения по РФ;

- пассажирских перевозках, осуществляемых с пересечением границы России;

- пассажирских перевозках внутри России воздушным транспортом, если они осуществляются из или в Калининградскую область, Крым, Севастополь или Дальневосточный федеральный округ;

- создании техники, связанной с космосом, и оказании услуг, имеющих отношение к освоению космоса;

- продаже госфондам или банкам драгметаллов лицами, занимающимися их добычей или производством из лома и отходов;

- продажах, осуществленных в целях использования в иностранных представительствах;

- реализации топлива и ГСМ, обеспечивающих работу воздушных и морских/смешанных (река-море) судов, следующих за границу РФ;

- перевозке предназначаемых для экспорта или реэкспорта товаров и оказании услуг, имеющих отношение к такой перевозке;

- железнодорожных перемещениях грузов из РФ в страну, входящую в Таможенный союз, и транзитных перевозках между иностранными государствами и странами — членами Таможенного союза, а также между странами Таможенного союза;

- железнодорожных пассажирских перевозках в пригородном и дальнем (кроме международного) сообщении;

- продаже морских судов, созданных в РФ;

- продажах, осуществленных в целях использования международными организациями, ведущими деятельность на территории РФ;

- предоставлении морских или смешанных (река-море) судов с экипажем для перевозок грузов в РФ или за ее переделы на время;

- продажах, связанных с проведением в РФ чемпионата мира по футболу в 2018 году;

- продажах, связанных с проведением в РФ Олимпийских и Паралимпийских игр в 2014 году.

Отметим, что два последних пункта фактически утратили актуальность, но продолжают оставаться в перечне.

Что такое НДС

НДС — аббревиатура, которая постоянно на слуху даже у тех, кто далек от бизнеса и предпринимательства. Ее можно увидеть в чеках, которые выдают в любом магазине. Однако, что это, и зачем его придумали, знают далеко не все. И даже если расшифровать эти три буквы и получить «налог на добавленную стоимость», яснее не становится. Понятно лишь одно — это очередной налог, а зачем он нужен никто не знает.

А знать это нужно. Потому что этот налог касается абсолютно каждого, даже школьников. Что уж говорить о тех, кто имеет свой бизнес или только планирует открыть дело. Каждый платит этот налог, например, заходя в магазин за хлебом. Другой вопрос в том, что он уже включен в стоимость этого хлеба, поэтому потребитель о его существовании ничего не знает. Конечно, если не решит заглянуть в товарный чек, где размер налога сейчас указывается.

Для покупателя все просто: он платит налог, зачастую не зная об этом сам. Однако со стороны продавца могут возникнуть недоразумения.

В создании товара участвуют несколько людей. Например, чтобы продать стол, нужно доставить дерево, сделать из него доски, собрать стол с использованием фурнитуры, покрыть лаком, доставить в магазин. На каждом этапе каждым участником уплачивается налог:

Предприятие, занимающееся доставкой дерева, отчисляет НДС в момент реализации бревен.

При продаже досок отчисляется процент с разницы цен на бревна и доски.

При доставке готового стола фабрика также отчисляет налог, который составляет процент разницы со стоимости досок и стола и т.д.

У каждого последующего участника этой цепочки сумма налога на товар уменьшается. Фактически расчет процента выполняется только на определенную часть цены, которая выше ценности товара в рамках выполненных предпринимателем работ.

Таким образом, НДС — налог, который уплачивается на всех этапах производства товара, а также при его продаже.

Особенности налогообложения при экспорте товаров из РФ

Неправильное оформление платежных документов:

— Выписки банка не заверены подписью должностного лица и печатью банка,

— Ошибка в платежном поручении иностранного контрагента,

— Неподтверждение факта поступления оплаты от иностранного покупателя,

— Невозможность определить, что оплата за товар поступила именно от покупателя указанного товара.

4. Отказы в праве на вычет НДС:

— Претензии к оформлению счетов-фактур. Счета-фактуры экспортера составлены его контрагентами с нарушением требований ст. 169 НК РФ.

5. Подтверждение факта уплаты НДС поставщиками:

— Факт уплаты поставщиками налога не подтверждается, налоговики отказывают в возврате НДС, мотивируя это отсутствием источника возмещения налога.

Возмещение НДС налогоплательщику из бюджета осуществляется, как правило, только в судебном порядке, несмотря на то, что Налоговый кодекс предусматривает и внесудебное возмещение НДС. Однако, возмещение экспортного НДС во внесудебном порядке реализуется на практике лишь в исключительных случаях, особенно в тех случаях когда возмещение НДС производится путем возврата.

В соответствии с нормами действующего налогового законодательства компании, реализующие товары на экспорт, имеют право на возврат из бюджета сумм налога на добавленную стоимость, уплаченного ими поставщикам экспортированных товаров (возмещение экспортного НДС). Для получения права на возврат из бюджета уплаченных сумм НДС налогоплательщик подает в ИФНС налоговую декларацию по НДС по ставке 0% с приложением документов, подтверждающих право на применение ставки 0%.

По итогам рассмотрения налоговой декларации и подтверждающих документов ИФНС принимает решение о возмещении из бюджета НДС или об отказе в возмещении НДС. К сожалению, в последнее время, практически в 100% случаев налоговые органы принимают решения об отказе в возмещении налогоплательщикам НДС из бюджета. Основными мотивами отказа являются претензии к оформлению платежных, транспортных, таможенных и иных документов. При этом зачастую такие претензии являются абсолютно необоснованными. Обжалование решений ИФСН в вышестоящие органы – соответствующие управления ФНС также, как правило, не приносят необходимого результата.

В таких условиях единственным способом добиться возврата из бюджета уплаченных сумм НДС является обращение в арбитражный суд с иском о признании незаконным решения ИФНС об отказе в возмещении сумм НДС.

В случае наличия документов, предусмотренных Налоговым кодексом, налогоплательщик имеет все шансы получить из бюджета уплаченные суммы НДС, что подтверждается cложившейся арбитражной практикой по вопросам связанным с возвратом экспортного НДС. ^

Какие ставки НДС применяются в РФ

При реализации на территории РФ товаров, работ или услуг применяются следующие ставки НДС:

- 0 процентов (п. 1 ст. 164 НК РФ);

- 10 процентов (п. 2 ст. 164 НК РФ);

- 18 процентов (п. 3 ст. 164 НК РФ);

- расчетные ставки 10/110 или 18/118 по (п. 4 ст. 164 НК РФ).

Если налогоплательщик реализует товары, работы или услуги, которые облагаются по разным налоговым ставкам, то он должен вести раздельный учет таких операций. Налоговым кодексом РФ эта обязанность прямо не предусмотрена. При этом необходимость вести раздельный учет возникает из-за того, что налоговая база определяется отдельно по каждому виду товаров (работ, услуг), облагаемых по разным ставкам (п. 1 ст. 153 НК РФ).

Кроме того, если организация реализует товары (работы, услуги) как по ставкам 18 и 10 процентов, так и по ставке 0 процентов (например, при экспорте), то непременным условием для вычета НДС является ведение раздельного учета:

- операций по реализации товаров по нулевой ставке (п. 6 ст. 166 НК РФ);

- сумм «входного» НДС по товарам (работам, услугам), приобретенным для использования в операциях по нулевой ставке (п. 10 ст. 165, п. 4 ст. 170 НК РФ, письма Минфина России от 11.04.2012 № 03-07-08/101, от 07.02.2012 № 03-07-08/31).

Ставки с нулевым процентом

Ниже сказано, в каких случаях применяется ставка НДС 0 %:

- услуги международных перевозок товара (когда товар перевозят морскими, речными пароходами дальнего плавания, а также при помощи воздушного судна, а также железнодорожного транспорта и автотранспорта, при котором расположение пунктов назначения или отправления находится за пределами Российской Федерации);

- работы (услуги), выполняемые компаниями, которые занимаются трубопроводным транспортом, нефтью, а также нефтепродуктами;

- услуги по осуществлению транспортировки природного газа с помощью трубопроводного транспорта, который вывозится за пределы Российской Федерации или ввозится в Российскую Федерацию, также сюда включаются услуги по осуществлению транспортировки ввоза газа на территорию России, и дальнейшей ее переработке;

- услуги, осуществляемые организациями, управляющими национальной электрической сетью, которые передают по электрической национальной сети электроэнергию в иностранные государства;

- работы (услуги), которые выполняют российские организации в портах морей, рек, осуществляют перевалку и хранение товаров, переходящих через границу России, а в документах, прилагаемые к товару указываются пункты отправки товара и (или) принятия товара, которые находятся за пределами Российской Федерации;

- работы (услуги) связанные с переработкой товаров, которые помещаются под таможенную процедуру по переработке на таможенной территории;

- услуги предоставления железнодорожных подвижных составов или контейнеров, которые оказывают российские организации или индивидуальные предприниматели для того, чтобы осуществить перевозку или транспортировку железнодорожным транспортом товаров экспорта на условиях, что пункты назначения или отправления находятся в России;

- работы (услуги), которые выполняют организации внутреннего водного транспорта, а также к товарам, которые ввозятся в таможенной процедуре экспорта во время транспортировки товара на территории России от пункта отправки до пункта выгрузки или перевалки на суда морские или смешанные (море-река) или на транспорт другого вида;

- работы (услуги), которые непосредственно связаны с грузоперевозкой товара и помещены под таможенный транзит при перемещении иностранного товара от таможни на месте прибытия в России до таможни с места отбытия в России;

- услуги перевозки пассажиров и багажа с условиями, что пункт отправки, а также пункт прибытия находятся за территорией Российской Федерации. Оформление при перевозке основывается на едином международном перевозочном документе;

- товары (работы, услуги) в сфере космической профдеятельности;

- товары, вывезенные таможенной процедурой на экспорт, а также товары, помещенные под процедуру, где свободная таможенная зона, при этом должны предоставляться в налоговую службу подтверждающие документы. Ставка НДС 0 процентов применяется при реализации данной группы активов;

- ценные металлы налогоплательщикам, осуществляющим добычу, а также производство таких металлов из лома и отходов, которые содержат драгметаллы, Государственному фонду России по драгоценным камням и металлам, банкам и Центробанку РФ;

- товары (работы, услуги) предназначенных для иностранных дипломатических представительств, а также для личного пользования дипломатических, а также административно-технических представителей этих ведомств, также туда включаются проживающие вместе с ними члены их семей, только в случае, когда государства данных иностранных представителей предусматривают аналогичный порядок, либо такой порядок прописан в международном договоре России;

- припасы, вывезенные из России. В данной статье припасами считаются топливо и ГСМ (горюче-смазочные материалы), которые нужны для нормального функционирования и передвижения судов воздушного и морского;

- работы (услуги), которые выполняют российские перевозчики с помощью железнодорожного транспорта, а именно, перевозки или транспортировки экспортируемого за пределы России товара, продуктов переработки, и связанные с такой перевозкой работ (услуг);

построение судов, подлежащие регистрации в Российском международном списке судов, только на условиях подачи в налоговые органы необходимых документов.

Чтобы пользоваться нулевой процентной ставкой по налогу, надо такое право подтвердить.

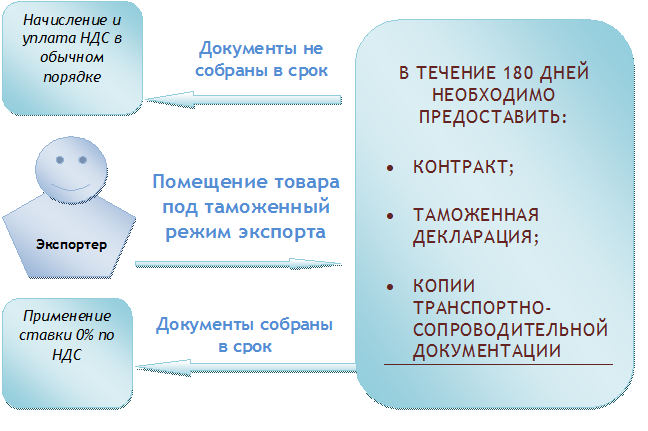

Документы для подтверждения

- Контракт (можно также копию), заключенный с иностранным покупателем на поставку товара за пределы ЕАЭС Rонтракт может представлять собой как единственный документ, так и ряд документов, из которых вытекают все существенные условия сделки. Бывает так, что в контракте содержится информация, относящаяся к государственной тайне — в этом случае в налоговую отдается не сам контракт (или его полная копия), а выписка из него, в которой присутствуют данные, необходимые для осуществления контрольных налоговых мероприятий. К таким данным можно отнести информацию о самом товаре, его цене и условиях поставки.

- Таможенную декларацию с отметками российских таможенников об экспортном выпуске товара и месте его выбытия из России (или ее копия). Исключения:

- Вывоз товаров через границу с государством – членом Евразийского экономического союза (ЕАЭС), на которой таможенное оформление отменено. В этом случае таможенная декларация (ее копия) может содержать только отметку таможенного органа РФ, производившего таможенное оформление вывоза (убытия) товаров (подп. 3 п. 1 ст. 165 НК РФ).

- Экспорт в пределах ЕАЭС. В данном случае вместо декларации в налоговую отдается заявление о ввозе товара и уплате косвенных налогов, на котором должна быть отметка налоговиков страны ЕАЭС (страны покупателя). Данное заявление экспортер получает от покупателя.

Как правильно написать заявление по косвенным налогам, читайте здесь.

- Копии транспортных и сопроводительных бумаг с отметками таможенников о месте убытия товара за пределы РФ. Исключение опять-таки составляют случаи экспорта:

- Товаров через границу с государством – членом ЕАЭС, на которой таможенное оформление отменено. В этом случае таможенная декларация (ее копия) может содержать только отметку таможенного органа РФ, производившего таможенное оформление вывоза (убытия) товаров (подп. 4 п. 1 ст. 165 НК РФ).

- В страны ЕАЭС, при которых отметки не проставляются по причине отсутствия таможенного контроля. Допускается замена копий товаросопроводительных документов на их реестры (п. 15 ст. 165 НК РФ), содержащие всю необходимую информацию в отношении этих первичных документов. С этой же даты стало возможным представление реестров в ИФНС в электронном виде.

- При реализации товаров через посредника дополнительно представляется соответствующий договор (агентский, поручения, комиссии) или его копия.

При помещении экспортируемых товаров под процедуру свободной таможенной зоны необходимо представить (подп. 5 п. 1 ст. 165 НК РФ):

- контракт (или копию) с резидентом особой экономической зоны или участником свободной экономической зоны;

- экспортный контракт;

- копию свидетельства о регистрации лица в качестве резидента ОЭЗ или копию свидетельства о включении участника в реестр участников свободной экономической зоны;

- таможенную декларацию с отметками таможенников о выпуске товара (или копию).

Стоит помнить, что приведенный перечень в каждой конкретной ситуации может дополняться другими документами, список которых лучше уточнить в своем налоговом органе.

Налогообложение НДС

организации (в том числе некоммерческие)

Условно всех налогоплательщиков НДС можно разделить на две группы:

- налогоплательщики «внутреннего» НДС

т.е. НДС, уплачиваемого при реализации товаров (работ, услуг) на территории РФ

- налогоплательщики «ввозного» НДС

т.е. НДС, уплачиваемого при ввозе товаров на территорию РФ

Организации и предприниматели у которых за 3 предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) не превысила в совокупности 2 миллиона рублей могут подать уведомление и получить освобождение от исполнения

обязанностей плательщика НДС на год (

ст. 145 НК РФ

).

- применяющие систему налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН);

- применяющие упрощенную систему налогообложения (УСН);

- применяющие патентную систему налогообложения;

- применяющие систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД) — по тем видам деятельности, по которым платят ЕНВД;

- освобожденные от исполнения обязанностей плательщика НДС в соответствии сост. 145 НК РФ;

- участники проекта «Сколково» (

ст. 145.1 НК РФ).

Исключение! Перечисленные лица обязаны уплатить НДС, если выставят покупателю счет-фактуру с выделенной суммой НДС.

- операции по реализации товаров (работ, услуг), имущественных прав на территории РФ, в том числе их

- безвозмездная передача;

- ввоз товаров на территорию РФ (импорт);

- выполнение строительно-монтажных работ для собственного потребления;

- передача товаров (работ, услуг) для собственных нужд, расходы по которым не принимаются к вычету при исчислении налога на прибыль организаций.

В общем случае налог исчисляется исходя из стоимости реализуемых товаров (работ, услуг), имущественных прав.