Кбк 18210606043101000110 в 2021 и 2021 годах

Содержание:

- КБК 18210606042041000110 в 2021 и 2021 годах

- КБК земельный налог 2020 год

- КБК 18210606042041000110 в 2021 и 2021 годах

- Земельный налог с физических лиц

- КБК для уплаты пени и штрафов

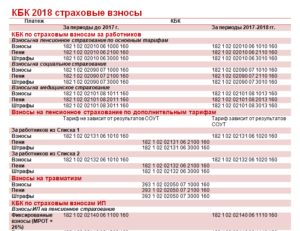

- КБК по страховым взносам в 2020–2021 годах для ПФР

- Коды КБК на 2020 год

- Расшифровка КБК 18210606043101000110

- Какой налог по КБК 18210606032041000110: расшифровка 2018 года

КБК 18210606042041000110 в 2021 и 2021 годах

Если вы обнаружили, что налоговое уведомление в чем-то ошибочно, нужно заполнить бланк заявления, которое вам пришлют вместе с уведомлением, и направить его в налоговую для уточнения и перерасчета. Когда налоговая все проверит, она пришлет вам новое уведомление.

При этом уплата ИП взноса за себя не освобождает его от перечисления в установленном объеме платежей в ПФР за сотрудников и наоборот.

КБК — код бюджетной классификации доходов или расходов бюджета РФ. На практике владельцы бизнесов применяют в своих правоотношениях только «доходную разновидность» КБК — указывая их в платежных поручениях и идентифицируя, таким образом, платеж, который перечисляется в бюджет. Это может быть налог, сбор, взнос, пошлина, пеня или штраф.

Чтобы узнать КБК, можно воспользоваться официальным сайтом ФНС. Для этого в строку поиска на главной странице достаточно ввести “КБК” и перейти по первому результату в поиске.

В приказе N 85н приводится порядок формирования КБК, их структура и принципы назначения, а в приказе N 207н перечислены сами коды. Эти документы есть в свободном доступе, поэтому всегда можно убедиться в корректности указанных реквизитов в самом первоисточнике.

То есть если нужно узнать, какому налогу в 2021 году КБК 18210301000012100110 (или какой-либо другой) соответствует, то приказ от 08.06.2020 №99н будет первоисточником. Кроме того, КБК следует указывать в некоторых налоговых декларациях: по налогу на прибыль, по НДС, по транспортному налогу, а также в расчете по страховым взносам. Это позволяет инспекторам зафиксировать на лицевом счете налогоплательщика задолженность по платежу с тем или иным КБК. Как только от данного налогоплательщика поступит сумма, отмеченная этим КБК, задолженность будет погашена.

До 2021 года имел свой особый КБК минимальный налог, который нужно платить при применении УСН «доходы минус расходы», если общая сумма налога, рассчитанного в обычном порядке за налоговый период (год), оказалась меньше, чем 1% от налоговой базы. С 2021 года для минимального налога КБК установлен таким же, как и для обычного налога УСН «доходы минус расходы», т. е. 18210501021011000110.

Новая таблица КБК на 2021 год должна быть у каждого бухгалтера. Так будет легче запомнить все цифры и не путаться в них

Кроме этого важно понять саму структуру кодов. Первые 3 цифры – это код администратора (распорядителя соответствующего бюджета)

Четвертая цифра – показатель группы. Доходы занимают 5 и 6 разряды КБК.

Первые три знака (код главы по бюджетной классификации 2020) для платежей в ФНС будут всегда иметь значение 182, а в ПФ — 392. Четвертый знак для налоговых платежей всегда имеет значение 1.

Уплата транспортного налога физическими лицами осуществляется на основании уведомления из налогового органа, в котором указываются такие сведения, как:

- объект налогообложения;

- сумма налогового платежа к уплате;

- налогооблагаемая база;

- сроки уплаты налога.

Первые три знака (код главы по бюджетной классификации 2020) для платежей в ФНС будут всегда иметь значение 182, а в ПФ — 392. Четвертый знак для налоговых платежей всегда имеет значение 1.

Как правило, КБК используются для составления и исполнения бюджетов и составления бюджетной отчетности. КБК состоит из 20 цифр (разрядов). В них, в частности, указывают код главного администратора доходов бюджета (или распорядителя бюджетных средств), код вида доходов (или расходов), код классификации операций сектора государственного управления.

Однако новые приказы Минфина добавили коды бюджетной классификации, которые раньше не применялись. В частности, речь идёт о санкциях за несвоевременную сдачу налоговой отчётности и расчётов, за нарушение правил налогового учёта, непредставление сведений и документов.

КБК земельный налог 2020 год

Коды бюджетной классификации по земельному налогу за 2020 год так же претерпели изменения:

- — 18210606011031000110 – земельный налог с объектов, расположенных во внутригородских муниципальных образованиях городов федерального значения (Москва, Санкт-Петербург), взимаемый соответственно п.п. 1 п. 1 ст. 394 НК РФ;

- — 18210606011013200110 – пеня и процент по земельному налогу с объектов, расположенных во внутригородских муниципальных образованиях городов федерального значения (Москва, Санкт-Петербург), взимаемый соответственно п.п. 1 п. 1 ст. 394 НК РФ;

- — 18210606011033000110 – штрафы по земельному налогу с объектов, расположенных во внутригородских муниципальных образованиях городов федерального значения (Москва, Санкт-Петербург), взимаемый соответственно п.п. 1 п. 1 ст. 394 НК РФ;

- — 18210606012041000110 – земельный налог с объектов, расположенных в границах городских округов, согласно п.п.1 п.1. ст. 394 НК РФ;

- — 18210606012042000110 – пеня и процент по земельному налогу с объектов, расположенных в границах городских округов, согласно п.п.1 п.1. ст. 394 НК РФ;

- — 18210606012043000110 – штрафы по земельному налогу с объектов, расположенных в границах городских округов, согласно п.п.1 п.1. ст. 394 НК РФ;

- — 18210606013051000110 – земельный налог с объектов, расположенных в границах междуселенных территорий, согласно п.п.1 п.1 ст. 394 НК РФ;

- — 18210606013052000110 – пеня и процент по земельному налогу с объектов, расположенных в границах междуселенных территорий, согласно п.п.1 п.1 ст. 394 НК РФ;

- — 18210606013053000110 – штрафы по земельному налогу с объектов, расположенных в границах междуселенных территорий, согласно п.п.1 п.1 ст. 394 НК РФ;

- — 18210606013101000110 – земельный налог с объектов, расположенных в границах поселений, согласно п.п.1 п.2 ст. 394 НК РФ;

- — 18210606013102000110 – пеня и процент по земельному налогу с объектов, расположенных в границах поселений, согласно п.п.1 п.2 ст. 394 НК РФ;

- — 18210606013103000110 – штрафы по земельному налогу с объектов, расположенных в границах поселений, согласно п.п.1 п.2 ст. 394 НК РФ;

- — 18210606021031000110 – земельный налог с объектов, расположенных в границах внутригородских образований населенных пунктов федерального значения (Москвы, Санкт-Петербурга), согласно п.п.2 п.1 ст. 394 НК РФ;

- — 18210606021032000110 – пеня и процент по земельному налогу с объектов, расположенных в границах внутригородских образований населенных пунктов федерального значения (Москвы, Санкт-Петербурга), согласно п.п.2 п.1 ст. 394 НК РФ;

- — 1821060602103300110 – штрафы по земельному налогу с объектов, расположенных в границах внутригородских образований населенных пунктов федерального значения (Москвы, Санкт-Петербурга), согласно п.п.2 п.1 ст. 394 НК РФ;

- — 18210606022041000110 — земельный налог с объектов, расположенных в границах городских округов, согласно п.п.2 п.1. ст. 394 НК РФ;

- — 18210606022042000110 – пеня и процент по земельному налогу с объектов, расположенных в границах городских округов, согласно п.п.2 п.1. ст. 394 НК РФ;

- — 18210606022043000110 – штрафы земельному налогу с объектов, расположенных в границах городских округов, согласно п.п.2 п.1. ст. 394 НК РФ;

- — 18210606023051000110 — земельный налог с объектов, расположенных в границах междуселенных территорий, согласно п.п.2 п.1 ст. 394 НК РФ;

- — 18210606023052000110 – пеня и процент по земельному налогу с объектов, расположенных в границах междуселенных территорий, согласно п.п.2 п.1 ст. 394 НК РФ;

- — 18210606023053000110 – штрафы по земельному налогу с объектов, расположенных в границах междуселенных территорий, согласно п.п.2 п.1 ст. 394 НК РФ;

- — 18210606023101000110 — земельный налог с объектов, расположенных в границах поселений, согласно п.п.2 п.2 ст. 394 НК РФ;

- — 18210606023102000110 – пеня и процент по земельному налогу с объектов, расположенных в границах поселений, согласно п.п.2 п.2 ст. 394 НК РФ;

- — 18210606023103000110 – штрафы по земельному налогу с объектов, расположенных в границах поселений, согласно п.п.2 п.2 ст. 394 НК РФ.

КБК 18210606042041000110 в 2021 и 2021 годах

- Письмо Минфина от 06.02.2013 № 02-04-10/2578 «О переходных таблицах по кодам классификации» (28 MB)

- Приказ Минфина от 21 декабря 2012 г. № 171н (1 MB)

- Проект приказа (185 kB)

КБК пени: транспортный налог-2018 для организаций

КБК: пени УСН «доходы» 2020

Пени по налогу на имущество: КБК (2018)

КБК 18210102010012100110 — какой налог (2018)

КБК «транспортный налог»-2018 для юридических лиц

Как и любому налоговому платежу или обязательному сбору, транспортному налогу соответствует свой код бюджетной классификации (КБК). Этим многоразрядным шифром законодатель идентифицирует характер и направление платежа. Из существующих категорий КБК налогоплательщиков в большей мере интересует коды, обозначающие поступления в бюджет страны, поскольку все налоги, а также пени и штрафы по ним формируют доход бюджетов разного уровня – федерального, регионального, местного. Рассмотрим, какому платежу соответствует код 18210604011022100110 (КБК), какой налог сопровождают данным кодом и как он расшифровывается.

Правила кодирования видов доходной и расходной части бюджета установлены Приказом Минфина от 01.07.2013 № 65н. Код бюджетной классификации 2021 состоит из 20 знаков. Унифицированная классификация доходов и расходов госорганов необходима для ведения бухгалтерского учета в системе бюджета и обеспечения сопоставимости показателей бюджетов разных уровней в РФ. Бюджетная классификация включает правила кодирования:

- доходов;

- расходов;

- источников финансирования дефицитов;

- операций сектора госуправления.

Далее остановимся на классификаторе расходов бюджетов. Именно в нем описаны правила формирования КБК для налоговых и прочих сборов в бюджет, которые должны использовать налогоплательщики при осуществлении платежей и составлении отчетности.

| НДС | 18210301000011000110 |

| Налог на прибыль (федеральный) | 18210101011011000110 |

| Налог на прибыль (региональный) | 18210101012021000110 |

| НДФЛ налогового агента | 18210102010011000110 |

| Налог на имущество (не входящее в ЕСГС) | 18210602010021000110 |

| Транспортный налог | 18210604011021000110 |

| Страховые взносы: | |

| ОПС | 18210202010061000160 |

| ВНиМ | 18210202090071000160 |

| ОМС | 18210202101081011160 |

| На травматизм | 39310202050071000160 |

Земельный налог с физических лиц

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06041 03 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06041 03 2100 110 | пени по платежу |

| 182 1 06 06041 03 2200 110 | проценты по платежу |

| 182 1 06 06041 03 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06042 04 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06042 04 2100 110 | пени по платежу |

| 182 1 06 06042 04 2200 110 | проценты по платежу |

| 182 1 06 06042 04 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06042 11 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06042 11 2100 110 | пени по платежу |

| 182 1 06 06042 11 2200 110 | проценты по платежу |

| 182 1 06 06042 11 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских районов

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06042 12 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06042 12 2100 110 | пени по платежу |

| 182 1 06 06042 12 2200 110 | проценты по платежу |

| 182 1 06 06042 12 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах межселенных территорий

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06043 05 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06043 05 2100 110 | пени по платежу |

| 182 1 06 06043 05 2200 110 | проценты по платежу |

| 182 1 06 06043 05 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах сельских поселений

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06043 10 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06043 10 2100 110 | пени по платежу |

| 182 1 06 06043 10 2200 110 | проценты по платежу |

| 182 1 06 06043 10 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских поселений

За землю нужно платить везде. Это требование актуально в любой местности, городской и сельской. И хотя требования ко всем физлицам относительно оплаты налога за землю одинаковы, его оплата должна в каждом случае осуществляться по тому КБК коду, к которому относится земельный участок. Таким образом, для физлиц, чья земля расположена на границе сельского поселения, обязана осуществлять перечисление налога по коду КБК 18210606043101000110.

Оплата налога на землю его владельцем должна осуществляться в местную налоговую службу, к которой участок относится территориально. На данный момент, величина налога находится в прямой зависимости от местных властей. Именно им государством было передано право, самостоятельно принимать решения относительно величины размера налога, применяемого по отношению к земельным участкам. Помимо величины, пользуясь с использованием указанных в НК норм, местные власти принимают решение и относительно срока и порядка уплаты начисленного налога. Стоит вспомнить и о льготах.

Их начисление и определение осуществляются также местной властью. Несмотря, что в большинстве случаев используемая физлицом земля подлежит налогообложению, есть ряд случаев, когда физлицу не требуется осуществлять оплату налога. Обязанность в уплате налога отпадает при условии, что физлицо пользуется участком земли на основании составления договора о его аренде. Также налог не оплачивается физлицом при наличии прав на безвозмездное срочное использование земли.

КБК для уплаты пени и штрафов

Кроме кодов, для стандартной суммы налога разработаны КБК для уплаты пени и штрафов по транспортному налогу с юрлиц. Каждая из санкций рассчитывается, начисляется по разной схеме и направлена на различные счета, так что коды индивидуальны.

Налоговые правонарушения наказываются не только пенями и штрафами, но и административными взысканиями. При более тяжких преступлениях действует УК РФ. Полный перечень преступлений и наказаний указан в гл. 16 НК РФ.

Пени

Пени — это начисление дополнительных сумм к основному размеру сбора за нарушения законодательства. Частичная или полная неуплата налога на транспорт, несвоевременная подача отчетности в первый раз наказывается пени. Санкция рассчитывается не в фиксированном размере, а увеличивается с каждым просроченным днем. Вместо фиксированного процента налоговая использует при расчете часть ставки рефинансирования по Центробанку РФ:

- в первые 30 день просрочки — 1/300;

- с 31-го дня и больше — 1/150.

Но размер пени нельзя увеличивать свыше размера неуплаченного налога. Эти правила регламентирует ст. 75 НК РФ.

Чтобы оплатить взыскание в виде пени, в квитанции указывают КБК 18210604011022100110.

Штрафы

Чаще штрафы начисляются за преступления против налоговых органов, неуплату налога на транспорт, непредоставление отчетной декларации. В зависимости от преступления, денежное взыскание начисляется в фиксированном размере или процентном соотношении.

Если плательщик вовремя не оплатил налог умышленно или это повторное нарушение, то штраф начислят сразу. Нарушителю придется платить: сумму налога, пени и штраф. За повторное правонарушение штраф увеличивается двукратно.

Если при заполнении платежки резидент написал неправильный КБК в квитанции, то нужно отправить заявку на уточнение платежа. Если этого не сделать, платеж будет невыясненным, ИФНС не получат средства на соответствующий счет – будут начисляться штрафы.

КБК по страховым взносам в 2020–2021 годах для ПФР

Уплату страховых взносов в ПФР осуществляют:

- ИП, работающие без наемных сотрудников (за себя);

- ИП и юрлица, нанимающие работников (с доходов этих работников).

При этом уплата ИП взноса за себя не освобождает его от перечисления в установленном объеме платежей в ПФР за сотрудников и наоборот.

ИП, не имеющие персонала, уплачивают в ПФР 2 типа взносов:

- В фиксированной величине — если ИП зарабатывает не более 300 000 руб. в год. Для таких платежных обязательств в 2020-2021 годах установлены КБК 18210202140061110160 (если оплачивается период с 2017 года) и КБК 18210202140061100160 (если оплачивается период до 2017 года).

ВАЖНО! Доходом ИП на ЕНВД в целях исчисления фиксированных страховых взносов является вмененный доход, а не выручка (письмо Минфина РФ от 18.07.2014 № 03-11-11/35499)

- В размере, составляющем 1% от выручки, которая превышает 300 000 руб. в год. Для соответствующих платежных обязательств, начисленных до 2021 года, установлен КБК 18210202140061200160. А вот взносы, начисленные в 2017–2021 годах, следует перечислять на КБК 18210202140061110160. То есть код такой же, как и для фиксированной части (письмо Минфина России от 07.04.2017 № 02-05-10/21007).

ИП и юрлица, нанимающие работников, уплачивают за них пенсионные взносы, начисляемые от их зарплаты (и иных трудовых выплат), по КБК 18210202010061010160 (если начисления относятся к периоду с 2017 года) и КБК 18210202010061000160 (если начисления сделаны за период до 2021 года).

Образец платежного поручения по взносам на ОПС за работников вы найдете в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Коды КБК на 2020 год

Новая таблица КБК на 2020 год должна быть у каждого бухгалтера. Так будет легче запомнить все цифры и не путаться в них

Кроме этого важно понять саму структуру кодов. Первые 3 цифры – это код администратора (распорядителя соответствующего бюджета)

Четвертая цифра – показатель группы. Доходы занимают 5 и 6 разряды КБК. Следующие 7-11 цифры – это статьи и подстатьи. В разрядах 12,13 скрывается код элемента своего дохода, закрепленный за бюджетом. Цифры от 14 до 17 – это код программы доходов, используемый для раздельного учета налогов (при этом сам налог, пеня или штраф отличаются между собой по коду).

Разряды 18-20 – код классификации операций. Нельзя забывать, что КБК расходов на 2013 год, как и КБК доходов на 2013 год изменились. Поэтому нужно быть в курсе дел, чтобы не допустить ошибки в учете и документации.

Расшифровка КБК 18210606043101000110

Движимая и недвижимая собственность российских граждан облагается сбором на имущество, транспорт и землю. В зависимости от категории пошлины, места нахождения владения и плательщика применяют тот или иной код бюджетной классификации доходов.

Так, номер 18210606043101000110 используют, как КБК для уплаты земельного налога. Причем этот сбор оплачивают граждане, во владении которых находятся участки земли, расположенные в сельских поселениях. Соответственно, бюджет, в который направлены средства — казна местной ИФНС.

Группа подвидов таких поступлений означает, какой именно это платеж: стандартный, пени, проценты или штрафы. В рассматриваемом коде поступления стандартные, рассчитанные по тарифам, утвержденным ст. 394 НК РФ.

Непосредственно шифр состоит из 20 цифр, сгруппированных в семи блоках. Каждой группе соответствует индивидуальное значение, которое помогает идентифицировать платеж. Подробная дешифровка кода:

- 182 — учреждение, в которое отправлен платеж: Федеральная налоговая инспекция.

- 1 — категория поступлений (доходы или расходы): налоговые платежи.

- 06 — конкретный вид пошлины: налог на землю.

- 06043 — конкретизирует отчисления: сбор на землю с физических лиц, земельная собственность которых расположена на территории города и округов.

- 10 — тип бюджета: городской и окружной.

- 1000 — назначение платежа: стандартные поступления по сбору.

- 110 — обобщенная категория доходов: налоговые и таможенные отчисления.

Какой налог по КБК 18210606032041000110: расшифровка 2018 года

В статье проанализируем, как выглядит расшифровка 2018 г. КБК 18210606032041000110, какой налог не был уплачен вовремя, по причине чего организации были начислены пени и штрафы — для них тоже предусмотрены свои КБК.

Кбк 18210606032041000110 — в 2018 году

При перечислении налоговых выплат в госбюджет налогоплательщик указывает соответствующий платежу КБК

Важно не допустить ошибки при написании кода, так как это затруднит перечисление налога адресату и может стать причиной начисления пеней или штрафа плательщику

Проконтролировать правильность написание КБК поможет умение расшифровывать коды бюджетной классификации.

Расшифровка КБК 18210606032041000110

КБК представляет собой цифровой ряд, состоящий из условных блоков, в которых закодирована определенная информация. Каждый блок имеет свои границы, позволяющие установить комбинацию цифр, представляющую тот или иной блок.

Используя справочную информацию, можно определить значение каждого блока, то есть установить, какой налог и куда следует перечислить, а консолидированная информация и является расшифровкой кода.

Рассмотрим, как выглядит расшифровка КБК 18210606032041000110 с актуальностью с 2018 г. на 2019 г. Результаты определим в таблицу.

| информационного блока в КБК | Границы информационного блока: порядковые номера цифр | Кодируемая информация | Расшифровка цифрового ряда в блоке |

| 182 | с 1 по 3 | наименование Фонда – получателя средств | ФНС |

| 1 | 4 | группа поступления денежных средств | доход |

| 06 | с 5 по 6 | код платежа | налог на имущество |

| 06032 | с 7 по 11 | код статьи дохода в госбюджете | за замельный участок, надлежащий организации, расположенный в городском округе |

| 04 | с 12 по 13 | уровень бюджета | бюджет городского округа |

| 1000 | с 14 по 17 | причина платежа | налог в ФНС |

| 110 | с 18 по 20 | категория дохода в госбюджете | перечисление налога |

На основании проведенного раскодирования информации мы установили, что рассматриваемый КБК применяется при перечислении земельного налога за участок, принадлежащий юрлицу, зарегистрированный в городском округе. Платеж перечисляется в местный бюджет ФНС по адресу регистрации имущества организации.

Подробно о перечислении земельного налога читайте в этой статье.

Установим, какие КБК с 2018 г. используются для перечисления пеней и штрафа за несвоевременную оплату этого налога.

Кбк 18210606032042100110— пени на земельный налог для юридических лиц

При несоблюдении сроков уплаты налога организация обязана оплатить пени. Для перечисления пеней бухгалтер указывает КБК для направления перечисленных средств согласно назначению платежа.

Нужный код бухгалтер сможет найти в специальном справочнике КБК или сформировать самостоятельно. Для этого в соответствующем блоке специалисту из бухгалтерии предстоит заменить комбинацию цифр, оставив остальные цифры кода бюджетной классификации без изменений.

Для перечисления пеней по налогам и взносам, начисленным в 2018 и 2019 г., бухгалтеру следует в блоке цифр с порядковыми номерами с 14 по 17 заменить комбинацию на . В результате замены сформируется КБК 18210606032042100110, который применяется для уплаты пеней на земельный налог для юридических лиц.

Кбк 18210606032043000110 — штрафы на земельный налог для юридических лиц

КБК для уплаты штрафа на земельный налог для юридически лиц также размещен в специальном справочнике или может быть сформирован из КБК для уплаты налога.

В отличие от кода бюджетной классификации для перечисления пеней, код для уплаты штрафа в блоке цифр с 14 по 17 из цифрового ряда КБК для налога должен быть заменен на комбинацию , сформировав новый цифровой ряд 18210606032043000110.

Подводим итоги: в таблице приведены коды для перечисления всех видов платежей, касающихся земельного налога, уплачиваемого юридическими лицами за участок, зарегистрированный в городском округе.

| КБК для перечисления налога | 18210606032041000110 |

| КБК для перечисления пеней | 18210606032042100110 |

| КБК для перечисления штрафа | 18210606032043000110 |