Процедура банкротства пенсионера

Содержание:

Условия и требования

Согласно положениям закона о банкротстве, любой гражданин России, независимо от возраста и статуса, вправе обратиться в уполномоченные органы с заявлением на признание себя банкротом.

Следующие основания позволяют назвать человека банкротом, сняв с него обязательства перед кредиторами как невыполнимые:

- Наличие просроченного долга более 3 месяцев.

- Объективные основания считать, что пенсионер испытывает финансовые проблемы (заболевание, недостаточный доход ниже прожиточного минимума, ухудшение материального положения).

- Сумма долга 50-500 тысяч рублей для упрощенной процедуры, и более 500 тысяч рублей в рамках стандартных условий.

Основанием, чтобы объявить себя банкротом, станет поданное заявление в Арбитражный суд по месту регистрации пенсионера.

Вместе с ним предоставляют пакет документации, которая подтвердила бы соответствие условиям дела о банкротстве:

- выявленное тяжелое заболевание;

- свидетельство о смерти (если умер близкий родственник, с которым велось совместное хозяйство или у которого пенсионер находился на иждивении).

- увольнение;

- ухудшение здоровья, присвоение инвалидности;

- появление новых иждивенцев;

- возникновение дополнительных обязательств (например, по договору поручительства).

Особенности банкротства пенсионеров

У пожилых людей чаще есть уже имущество, ценные вещи, недвижимость, которую он рискует потерять в случае принудительного исполнения решения суда о взыскании в пользу кредитора. Если такого имущества не обнаружено, это не отменяет права на судебное взыскание.

Основная причина, из-за которой подать на банкротство решаются немногие, заключается в необходимости найти средства для финансирования процедуры, оплаты услуг финансового управляющего, оплаты оповещений о неплатежеспособном статусе.

В отношении пенсионеров судебно-исполнительная система более благосклонна, и при отсутствии средств на оплату услуг управляющего им можно просить отсрочки оплаты.

После подачи иска и проведения первого заседания ни коллекторы, ни кредиторы больше не вправе досаждать требованиями.

Если у потенциального банкрота на пенсионном обеспечении не будет имущества, расходы на процесс окажутся меньше в среднем на 30-40%.

Варианты банкротства физических лиц пенсионеров

Долгое время банкротство физлиц оставалось доступным лишь пятой части должников. Высокие расходы на суды, оплата услуг финансового управляющего, публикация сведений в СМИ заставляло отказываться от такого варианта снятия обязательств. К тому же сумма в 500 тысяч рублей для физлица оказалась довольно значительной, когда многие займы едва доходят до 200-300 тысяч рублей.

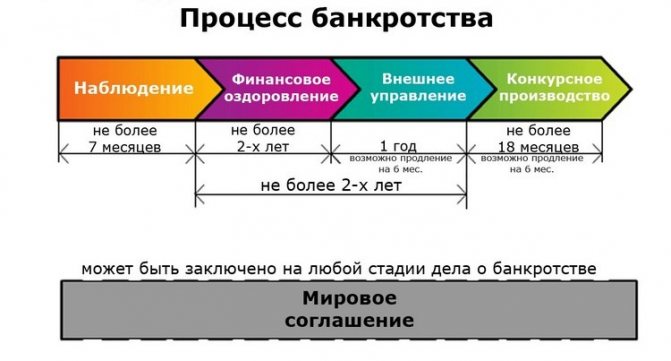

В результате изменения законодательства, гражданам РФ, включая пенсионеров, с 1 сентября 2020 года будет доступно 2 варианта банкротства:

- Стандартная процедура от 8 месяцев и выше, если сумма долга превысила 500 тысяч рублей.

- Упрощенная внесудебная схема для тех, чей долг не более полумиллиона.

В процессе ведения дела о банкротстве есть свои нюансы, а в процедуре представлено несколько этапов.

Реструктуризация задолженности

Рассмотрение дела начинается с обращения должника с исковым заявлением. Местом подачи будет Арбитражный суд, либо можно подать в электронном виде через онлайн-сервис «Мой арбитр».

После принятия иска суд назначает финансового управляющего и переходят к начальному этапу банкротства – реструктуризация или продажа имущества.

Чтобы собрать данные о списке кредиторов, оплачивают публикацию онлайн на Федеральном ресурсе и в газете «Коммерсантъ».

В отношении должника разрабатывают план погашения на 3 года, с учетом текущей платежеспособности и доходов пенсионера. План реструктуризации должен предусмотреть, что пенсионер не может лишиться средств для жизни, хотя бы в минимальном объеме.

Мировое соглашение

Если сторона кредитора и должника готовы согласовать иные условия взаиморасчетов и снятия финансовых претензий, приступают к заключению мирового соглашения, позволяя на добровольных условиях урегулировать проблему путем денежных расчетов или передачи имущества, любым иным способом.

Зачастую этот этап пропускается, поскольку не удается достичь единого мнения относительно долга и условий его ликвидации.

Реализация имущества

Если у пенсионера есть имущество, взыскание будет, в первую очередь, направлено на него:

- Имущество описывают, оценивают. Если в течение последнего года пенсионер подписал дарственную, управляющий вправе ее оспорить и вернуть в перечень имущества, подлежащего принудительной продаже.

- Выявленную собственность выставляют на продажу.

- Если имущества не выявлено, составляют специальный акт.

- Вырученными средствами рассчитываются с кредиторами.

- На последнем заседании суда утверждают отчет о результатах работы управляющего.

- Судья выносит решение о признании должника финансово несостоятельным и закрывает дело.

После вступления в силу решения суда процедура считается завершенной, и кредиторы более не вправе обращаться в суд по поводу тех же задолженностей.

Необходимые документы

Вместе с иском в судебный орган предоставляют:

- Заключения медиков о развитии заболевания, которое требует дорогостоящего лечения.

- Справки о необходимости нести расходы на оплату лечения и медикаменты для себя и близкого родственника.

- Свидетельство о смерти, если пенсионер был иждивенцем и финансового зависел от умершего.

- Документальные свидетельства о нанесенном стихийным бедствием ущербе.

- Договор поручителя.

- Приказ об увольнении или снижении дохода.

- Справка из ПФР о доходе пенсионера и от работодателя (если он имеется).

Вместе с подтверждающими документами готовят дополнительно личные бумаг (ИНН, СНИЛС, паспорт, свидетельство о браке или разводе), а также справки от кредиторов о размере долга и подготовленный реестр кредиторов. Помимо банков и МФО в список требований можно включить взыскания налоговиков и долговые расписки.

В отношении имущества, если оно выявлено и подлежит распродаже, готовят необходимые правоустанавливающие документы, выписки ЕГРН и т.д.

К иску прикладывают квитанции об оплате пошлины суда и выплате вознаграждения на депозит для финансового управляющего.

Исковое заявление готовится с учетом норм ГПК РФ. Допускается использовать бланки, принятые в Арбитражном суде.

К обязательным реквизитам искового заявления пенсионера относят:

- полностью ФИО;

- сумма задолженности;

- перечень кредиторов;

- указание на причины появления долга и ухудшения финансового положения;

- сведения об имуществе, подлежащего изъятию;

- данные о пенсии и иных доходах;

- сформулированные требования истца признать банкротом и ввести процедуры реструктуризации (реализации собственности).

- сведения о саморегулирующейся организации, откуда пригласят управляющего;

- список документации-приложений;

- дата и подпись с расшифровкой.

Исковое заявление подают вместе с прилагаемыми документами в арбитражный суд. Предварительно рекомендуется уточнить, очный перечень бумаг и ознакомиться с реквизитами и требованиями к оформлению на сайте сервиса арбитража.

Стоимость и сроки

Расходы на банкротство физлица немаленькие, что заставляет искать дополнительные ресурсы, чтобы довести дело до конца.

Основные расходы состоят из:

- госпошлины в 300 рублей;

- услуги управляющего – не менее 25 тысяч рублей на депозит;

- сопутствующие расходы на публикацию и прочее – около 15-20 тысяч рублей.

Чем больше процедур назначит суд, тем выше расходы должника. В целом, расходы увеличиваются пропорционально количеству назначенных судом процедур.

Если имущества выявлено не было, на завершение дел и получение статуса уходит около 6-8 месяцев. Если есть имущество и требуется его реализовать с целью рассчитаться с кредиторами, срок зачастую превышает 12 месяцев.

Плюсы и минусы процедуры банкротства пенсионеров

Статус «банкрот» дает пенсионерам преимущества, позволяя выйти из тупиковой ситуации с неподъемным долгом. Крайне сложно реструктуризовать несколько задолженностей, если у банков возникли сомнения в платежеспособности и гарантиях возврата. Если пенсионер обращается с целью признания банкротства, реструктуризацию получают сразу по всей суммарной задолженности с процентами в пределах ставки рефинансирования Центробанка.

К другим достоинствам статуса относят:

- фиксация размера переплаты по кредитным и другим платежам;

- возможность сохранения некоторого имущества за собой даже при многократном превышении ценности этой собственности над задолженностью;

- снижение размера взыскания за счет снятия штрафных санкций и отмены пени;

- прекращение тревожных моментов в виде неприятных звонков, визитов с угрозами от лица коллекторов и кредиторов.

- ввод значительных ограничений в праве управления имуществом;

- проблемы с последующим обращением за кредитом;

- запрет на занятие руководящих должностей;

- необходимость в течение нескольких лет сообщать в банки о наличии в прошлом банкротства.