Банкротство ип с долгами

Содержание:

- Порядок процедуры: виды банкротств и конкурсная масса

- Последствия банкротства для ИП

- Пошаговая инструкция судебного банкротства

- Чем банкротство через МФЦ отличается от банкротства через суд?

- Ответственность за открытие ИП после банкротства

- Можно ли открыть ИП, если был признан банкротом как предприниматель

- Можно ли открыть ИП, если уже был признан банкротом как предприниматель

- Стоимость банкротства

- Когда можно открыть ИП

- Как оформить банкротство ИП

- Судебное банкротство

- Заключение от эксперта

Порядок процедуры: виды банкротств и конкурсная масса

Некоторые ошибочно полагают, что статус банкрота грозит незамедлительной продажей всего принадлежащего имущества. Не стоит верить в это заблуждение, так как законом предусмотрены различные реабилитационные действия, направленные на урегулирование конфликта между должником и истцами. Если кратко описать эти действия, то получится такая схема:

- Сначала применяются меры для реструктуризации накопившегося долга. Если у предпринимателя есть источник дохода, то стороны могут согласовать график выплат сроком до трёх лет.

- Если у ИП нет доходов, то из его собственности формируется конкурсная масса, продажа которой призвана удовлетворить взыскания кредиторов.

- На любом этапе процесса стороны могут прийти к мирному соглашению, например, договориться об уменьшении ежемесячных платежей или процентов по кредиту, ввести «кредитные каникулы».

Даже если ответчик не будет посещать заседания суда, никак не станет реагировать на требования кредиторов, процедуру банкротства могут провести в упрощённом порядке при его отсутствии.

Последствия банкротства для ИП

Если судебное или внесудебное банкротство проходит действующий ИП, после завершения дела возникнут следующие последствия:

- по решению суда или МФЦ предпринимателя снимут с учета в налоговом органе, исключат из ЕГРИП;

- будут списаны долги (с исключениями, указанными выше);

- на следующие 5 лет вводится запрет на повторное открытие ИП;

- на срок от 3-х лет вводится запрет на вхождение в органы управления организаций;

- в течение последующих пяти лет нужно указывать о пройденном банкротстве при обращении за новыми кредитами.

Если ИП закрылось, а долги остались несписанными после банкротства, повторно обратиться в суд можно не ранее чем через 5 лет. Для повторного прохождения внесудебной процедуры этот запрет еще дольше — 10 лет.

Наша команда

-

Владислав Квитченко

генеральный директор -

Татьяна Смирнова

Старший юрист по банкротству физ. лиц -

Григорий Нечаев

Юрист по банкротству физ. лиц -

Олег Мартин

Финансовый аналитик -

Ярослав Митьков

Младший юрист по банкротству физ. лиц

Пошаговая инструкция судебного банкротства

Проверяем признаки банкротства

- задолженность от 300 000 рублей;

- имущества для расчета с кредиторами недостаточно;

- дохода не хватает на оплату кредитов и обеспечение семьи одновременно.

Если ситуация соответствует этим признакам, вы можете планировать процедуру банкротства.

Подбор финансового управляющего

Где самому найти финансового управляющего?

Нужно связаться с выбранным специалистом, обсудить свою ситуацию и заранее договориться о ведении дела.

Готовим документы

Необходимо представить:

- свидетельства о праве собственности на имущество;

- данные о счетах и банковских картах;

- сведения о трудоустройстве и доходах;

- личные документы: копии паспорта, СНИЛС, свидетельства о вступлении в брак и о расторжении, свидетельства о рождении детей;

- другие бумаги, которые имеют отношение к банкротству: например, медицинские справки, выписки, если вы вследствие болезни не могли рассчитаться по кредитам, и другое;

- документацию о кредитах и других задолженностях, судебные решения и постановления приставов, если были суды.

Готовим заявление о признании несостоятельности физлица

Образец заявления на банкротство гражданина в Арбитражный суд

(42.8 КБ)

В заявлении необходимо указать:

- причины банкротства;

- трудовой статус;

- семейный статус, наличие иждивенцев;

- количество и объем задолженностей, их расшифровку;

- опись имущества, которое принадлежит вам;

- СРО, из которого назначает финансового управляющего.

Заявление на банкротство следует составлять, ориентируясь на ст. 37 № 127-ФЗ. Заявление подается в Арбитражный суд по месту регистрации или проживания.

Оплачиваем взносы:

- 25 000 рублей на депозит суда — это вознаграждение для финансового управляющего.

- 300 рублей госпошлины.

- реквизиты в каждом регионе свои, указаны на официальных сайтах Арбитражных судов.

Вы можете оплатить 25 000 для управляющего не при подаче заявления, а позже. Сумма должна быть внесена не позже первого судебного заседания. Шаблон документа для отсрочки вознаграждения финуправляющего скачайте ниже.

Ходатайство об отсрочке уплаты вознаграждения финуправляющему

(41.5 КБ)

Процедуры банкротства в суде

Через 1-2 месяца после подачи пакета документов будет назначено заседание по банкротству. Сроки зависят от загруженности суда.

На первом заседании суд выясняет финансовое положение должника, обстоятельства банкротства. Также назначает финансового управляющего и определяет, какую процедуру вводить: реструктуризацию долгов или реализацию имущества.

В большинстве случаев вводится реализация имущества. Срок процедуры 6 месяцев, при необходимости она продлевается.

Цель — выявить ценное имущество неплательщика, продать с торгов все, что разрешено, и выплатить деньги кредиторам. Если имущества нет — управляющий докладывает о том, что расчеты не произведены по причине отсутствия конкурсной массы, и долги списываются просто так.

Квартира, дом, или иное жилое помещение, в котором должник постоянно проживает, не продается. Отправят на торги: гаражи, дачи, нежилые помещения, автомобили, снегоходы, яхты, вертолеты.

Родственники и друзья банкрота вправе участвовать в торгах, а супруга может в приоритетном порядке выкупить половину совместно нажитого имущества, и тогда семейные ценности останутся с вами.

С момента ввода реализации процессом будет руководить арбитражный управляющий. Должник обязан:

- обеспечить ему доступ к имуществу;

- передать документы и информацию по запросу;

- передать банковские карты и счета в распоряжение управляющего;

- поддерживать с ним контакт.

Списание долгов

После проведения всех необходимых мероприятий назначается дата последнего заседания. Суд рассматривает отчеты управляющего, распределение средств из конкурсной массы (если она формировалась), и принимает решение списать долги.

В целом на банкротства через суд потребуется 8-9 месяцев. Иногда дела тянутся по 1,5-2 года.

Чем банкротство через МФЦ отличается от банкротства через суд?

Чтобы стало понятнее, чем же внесудебное бесплатное банкротство физлиц отличается от стандартной процедуры, проводимой Арбитражным судом, рассмотрим каждую из них.

Федеральный закон № 127-ФЗ «О несостоятельности (банкротстве)» дает право (и даже обязует) гражданин официально объявить себя неплатежеспособным (банкротом). Законом определяется порядок расчетов должника, реализации имущества (при его наличии), плана реструктуризации.

С 2015 года процедура банкротства физ. лиц проводится арбитражными судами. Инициирует процесс сам должник или его кредиторы. Должник обязан подать в суд заявление о признании себя банкротом при совокупности следующих условий:

- Сумма накопленного долга от 500 000 рублей. Включает основной долг по телу кредита и начисленные проценты, пени, штрафы.

- Системная просрочка. Три и более просроченных платежа по ежемесячным взносам обязывают гражданина обратиться в суд.

- Есть устойчивые факторы для невозврата долгов. Потеря работа, болезнь, утрата имущества и любые другие подтвержденные факты, мешающие выплате кредиторам.

Другими словами, в процедуре участвуют граждане, накопившие долгов на 500 тыс. рублей и более, допускающие системные просрочки и утратившие источник доходов. Иначе за них заявление о банкротстве подадут в суд кредиторы, что чревато для должников массой неприятных последствий.

Подать на банкротство гражданин может и при меньшей сумме задолженностей, не дожидаясь просрочек по кредитам.

Решение о начале процедуры принимает арбитражный суд. Один из важных этапов — назначение финансового управляющего, проводящего процедуру признания некредитоспособности должника. Он же устанавливает очередность расчетов. При наличии имущества — оценивает его и выставляет на торги в рамках процедуры реализации.

По закону у должника не изымаются только личные вещи, единственное жилье, домашний скот (если человек живет в сельхозместности), мебель.

На банковские счета и карты накладывается ограничение — из ежемесячных поступлений должнику выделяется только сумма в размере одного МРОТ. Вырученные средства от реализации имущества получают кредиторы-очередники из реестра. Если денег и ценностей нет, гражданин признается банкротом без удовлетворения финансовых требований займодателей.

Стоит отметить, что кредиторы (банки, МФО, коллекторы) наравне с финуправляющим активно включаются в поиск активов должника. Они вправе направлять запросы в налоговую инспекцию, регистрационные палаты, в банки – проверять наличие счетов и средств на них.

При обнаружении скрытого имущества или сомнительных операций купли-продажи ценностей кредиторы передают сведения суду. Если сделка подпадает под разряд сомнительных, то она отменяется, а имущество, фигурирующее в этой сделке, включается в конкурсную массу.

Для банкрота услуги финансового управляющего и судебные издержки составят от 70 000 рублей и выше. Сумма зависит от объемов, состава и сроков задолженностей.

Ответственность за открытие ИП после банкротства

Должник банкротился как физ. лицо. Так как открыть ИП после банкротства физического лица можно без ограничений, никаких последствий или ответственности не наступит. Однако кредиторы по личным обязательствам, которые не списываются в рамках банкротного дела, смогут предъявить требования, претензии и иски по долгам.

К личным обязательствам относятся:

- алименты

- выплаты в возмещение вреда здоровью

- ущерб от преступлений

- ряд иных долгов.

Должник банкротился как ИП. Если обращаться в ИФНС в течение 5 лет после признания банкротом предпринимателя, в регистрации будет отказано. Попытка заняться предпринимательской деятельностью повлечет ответственность по ст. 171 УК РФ. За незаконное предпринимательство или работу без лицензии грозит уголовное наказание (штраф, арест или обязательные работы).

Специальные виды ответственности наступят за нарушение прав потребителей и правил торговли, за проступки в экономической сфере.

Запрет на регистрацию предпринимательства будет действовать 5 лет. Этот срок отсчитывается с даты окончания банкротной процедуры, либо с последнего дня стадии реализации имущества.

Частые вопросы

Дадут ли кредит ИП, после банкротства физ. лица?

Добрый день! Законодательных запретов на оформление новых кредитов после признания банкротства нет. Существует лишь ограничение: информировать кредитора в течение 5 лет о пройденной процедуре. В реальности банки при обращении за кредитом проверяют человека, и узнают о банкротстве самостоятельно. Лучше начать с оформления микрокредитов: МФО более лояльно относятся к бывшим банкротам. Банки часто отказывают, не зависимо от того, кто берет кредит — ИП или физ. лицо.

Как вести предпринимательскую деятельность, если суд запретил регистрировать ИП 5 лет?

Добрый день! Запрет на ведение предпринимательской деятельности вводится, если человек банкротился со статусом ИП. Официальное ведение предпринимательской деятельности в таком случае невозможно. На практике обычно ИП оформляют на другого человека (друга или родственника), а руководство всеми бизнес процессами достается банкроту.

Может ли ИП пройти банкротство через МФЦ?

Добрый день! Пройти внесудебную процедуру банкротства могут и простые физические лица, и индивидуальные предприниматели. Порядок общий: человек обращается в МФЦ, составляет заявление и проходит проверку, после чего сотрудник МФЦ передает данные о должнике в реестр ЕФРСБ. После признания банкротства, статус ИП закроют и банкроту будет запрещено регистрировать новое ИП в течение 5 лет после процедуры.

Могут ли заставить платить долги оставшиеся с ИП после банкротства физ. лица?

Добрый день! Могут, если какие-то виды долгов не списались в процедуре. У индивидуальных предпринимателей это обычно компенсации по невыплаченным заработных платам и отпускным в отношении бывших работников. В таком случае к делу подключается ФССП и начинает проводить взыскание: списание с зарплатных карт должника, арест имущества, ввод ограничительных мероприятий

Поэтому важно рассчитаться с сотрудниками ещё до процедуры признания банкротства.

Можно ли открыть ИП, если был признан банкротом как предприниматель

В условиях кризиса удержаться на плаву и продолжать работать удается далеко не всем, даже несмотря на поддержку государства. Карантин весны 2020 года и ограничения, скачки валютных курсов привели к тому, что у российских предпринимателей появились задолженности по налогам и сборам во внебюджетные фонды, долги по зарплате работникам, просроченные платежи по банковским кредитам.

Но даже в такой ситуации у индивидуальных предпринимателей в запасе есть совершенно законный способ избавиться от долгов — запустить процедуру банкротства, признав себя финансово несостоятельным.

Прежде чем обращаться в суд с заявлением о банкротстве, мы рекомендуем должникам , чтобы понять, в каком статусе выгоднее объявлять себя банкротом.

Ведь процедуру можно проходить в качестве физ. лица или ИП

И тот, и другой статус позволит избавиться от кредитного бремени, однако, они предусматривают разные последствия, что важно для человека, который планирует продолжить свое дело после признания его банкротом

Банкротство — это сложная и продолжительная правовая процедура, проводимая в соответствии со специальным законом №127-ФЗ. Независимо от того, идет речь о физлице или индивидуальном предпринимателе, признаки несостоятельности будут классическими:

- Неспособность в обозримом будущем исполнять финансовые обязательства.

- Текущая просрочка по долговым обязательствам или наличие убедительных причин их наступления в дальнейшем.

- Если совокупный размер задолженности перед кредиторами по личным обязательствам или долгам ИП составляет более 500 тысяч рублей с просрочкой от 3 месяцев, то объявить с несостоятельности гражданин (или предприниматель) просто обязан.

С момента вынесения судом определения о признании банкротом:

- статус ИП аннулируется;

- заверенная копия определения о банкротстве направляется в отделение налоговой службы;

- все лицензии и патенты, которые выдавались ИП для осуществления коммерческой деятельности, также аннулируются.

Реализацию имущества бизнесмен будет проходить как гражданин, а не предприниматель. В 2020 году приняты изменения в закон о банкротстве — введено понятие моратория и институт внесудебного банкротства. Но принципиальных отличий в порядке банкротства для граждан и ИП по-прежнему нет.

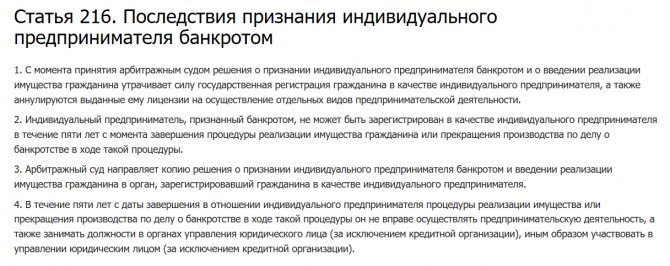

В соответствии с пунктом 2 ст. 216 127-ФЗ после банкротства ИП действует пятилетний запрет на занятие коммерческой деятельностью. Срок запрета начинается со дня завершения арбитражного процесса и вынесения соответствующего определения.

При этом закон не запрещает:

- после объявления банкротом или даже при банкротстве открыть ИП, зарегистрировав в качестве предпринимателя родственника — родителей, детей, супругу;

- регистрироваться в качестве самозанятого, чтобы продолжать оказывать услуги, реализовывать товары и платить налоги;

- после банкротства открыть ООО на мужа/жену — участником будет числиться супруг, но доля в ООО, нажитая во время брака, принадлежит мужу и жене пополам.

Примечательно, что помимо пятилетнего ограничения на открытие нового ИП, закон также запрещает обанкротившимся предпринимателям занимать высшие руководящие посты в компаниях. Это касается должностей, которые в Уставе поименованы как управленческие: президент Совета директоров АО или гендиректор Общества с ограниченной ответственностью, директор. Работать заместителем директора, руководителем структурного подразделения по трудовому договору банкроту разрешено.

Если у предпринимателя отсутствуют огромные долги по налогам и сборам во внебюджетные фонды (ПФР, ФСС, ОМС), юристы рекомендуют придерживаться следующего алгоритма:

- Выплатить персоналу задолженность по заработной плате.

- Уволить сотрудников с оформлением соответствующих записей в трудовые книжки.

- Официально закрыть статус ИП в налоговой.

- Обратиться в арбитражный суд и подать заявление о признании банкротства.

Как закрыть ИП с долгами мы рассказали здесь.

Если предприниматель при наличии крупных долгов перед бюджетом закрывает ИП и после этого банкротится как физическое лицо, не исключено, что ИФНС оспорит прекращение его регистрации в качестве ИП. В этом случае гражданин будет банкротиться как предприниматель, и впоследствии не сможет зарегистрировать ИП 5 лет.

, как подготовиться к банкротству, и есть ли смысл закрывать ИП перед банкротством в вашем случае.

Срок моратория на банкротство бизнеса кредиторами истек

Начиная с середины января 2021 года кредиторы имеют право подавать иски о банкротстве бизнеса любой величины, в том числе — ИП. В банкротстве предпринимателей широко распространен принцип введения внешнего наблюдения. Поэтому шквал закрытия малого и среднего бизнеса настигнет Россию к осени 2021 года.

Можно ли открыть ИП, если уже был признан банкротом как предприниматель

Ниже представлены последствия признания банкротом индивидуального предпринимателя. Имеется в виду, что гражданин подает заявление о признании несостоятельности в Арбитражный суд (АС), не закрыв статус ИП.

Признаки банкротства будут классическими:

- невозможность выполнять взятые финансовые обязательства;

- наличие долга от 500 тыс. и просрочек по кредитным обязательствам.

Последствия предусмотрены ст. 216 № 127-ФЗ О несостоятельности. С момента вынесения АС решения о признании банкротства:

- автоматически закрывается статус предпринимателя;

- копия постановления направляется в ФНС;

- выданные ранее лицензии для осуществления деятельности ИП аннулируются.

Соответственно, дальнейшую процедуру реализации имущества физическое лицо проходит как рядовой гражданин, а не как предприниматель. Заметим, что в 2021 году законодательство принципиально не разделяет порядка судебного процесса отдельно для простых лиц, и для ИП. Он проводится одинаково для обеих категорий граждан.

П. 2 ст. 216 устанавливает, что после банкротства ИП нельзя в течение 5 лет заниматься предпринимательской деятельностью. Сроки следует отсчитывать с момента завершения судебного процесса.

То есть обанкротиться и открыть новое ИП не получится, поэтому думайте заранее, чтобы успеть закрыть статус предпринимателя в налоговой и пройти процедуру как физлицо.

Заметим, что закон не запрещает:

- открыть ИП супруге банкрота;

- работать банкротам как самозанятым.

Наши услуги

Реализация имущества или банкротство «под ключ» — от 7 900 ₽/мес.

Юридическое сопровождение банкротства — от 88 000 ₽

Подготовка к процедуре внесудебного банкротства — 15 000 ₽

Что касается других последствий, то той же статьей установлено: в течение 5 лет человек не может ни открыть статус ИП, ни принять участие в управлении юридическими лицами — организациями и компаниями.

Речь идет о таких должностях как генеральный или просто директор (должность, указанная в Уставе или ООО), вице-президент, управление в составе Совета директоров.

Иными словами, банкрот может стать руководителем отдела, финансовым или коммерческим директором (лицо, которое работает по трудовому договору и подчиняется генеральному), но более крупные должности пока остаются недоступными.

Если нет серьезных задолженностей по налогам и кредитам, взятым под бизнес, то лучше придерживаться следующего порядка действий:

- выплата заработных плат и компенсаций сотрудникам;

- увольнение персонала;

- закрытие статуса ИП;

- подача заявления о банкротстве.

Заметим, что если человек прошел банкротство как ИП, то он не ограничен в праве на потребительское (личное) банкротство. К примеру: ИП разорился и в 2021 признал несостоятельность, ему закрыли статус, списали долги перед поставщиками и банком.

Гражданин пошел работать по найму. Если этот человек снова набрал кредитов (например, чтобы расплатиться с бывшими работниками), но опять неудача — попал под сокращение, то он вправе подать на банкротство уже как гражданин и списать кредиты еще раз.

Имеет значение еще один нюанс. В практике случается, когда предприниматель, имея крупные долги перед всеми контролирующими инстанциями и банками, закрывает статус ИП и подается на банкротство. ФНС вправе оспорить закрытие статуса (другие кредиторы — тоже, в особенности, если кредиты брались конкретно под цели бизнеса), и тогда человек будет проходить процедуру как предприниматель.

Поэтому оптимальным вариантом будет рассчитаться с налоговой и внебюджетными фондами, сняться с регистрации в ФНС, а потом подавать заявление на признание несостоятельности.

Есть вопросы по процедуре банкротства?

Оставьте свой телефон, наш юрист перезвонит Вам через 1 минуту и поможет разобраться. Это бесплатно.

Стоимость банкротства

Стоимость банкротства складывается под действием нескольких факторов. Учитываются и размеры задолженностей, число кредиторов, количество имущества. Стоимость банкротства ИП в 2021 году составляет от 100–120 тысяч рублей (с комплексной поддержкой юристов).

Как показала судебная практика, ИП выгоднее инициировать процесс, так как у него будет возможность указать СРО арбитражного управляющего (то есть косвенно выбрать управляющего). При расчете стоимости оформления банкротства необходимо умножить обязательные ежемесячные расходы на количество месяцев, в течение которых будет рассматриваться дело. К полученной сумме добавляются текущие расходы, направленные на оплату различных оценочных экспертиз, государственных пошлин, организацией торгов и другие.

С 2020 года ИП может стать банкротом бесплатно, если его долг не превышает 500 тыс. руб.

Наши услуги и цены

-

Услуга

Стоимость -

Внесудебное банкротство физ. лица «под ключ»

25 000 руб.

Списать долги -

Подготовка документов к процедуре внесудебного банкротства

14 500 руб.

Списать долги -

Судебное банкротство физических лиц «под ключ»

от 8 000 р./мес.

Списать долги -

Дополнительные услуги

от 2 000 руб.

Списать долги

Когда можно открыть ИП

Исходя из вышеперечисленного, ясно следующее:

- если человек банкротится как предприниматель, или государственная инстанция оспорила закрытие его статуса, в течение 5 лет после завершения процедуры признания несостоятельности открыть ИП будет невозможно;

- если человек банкротится как физлицо и закрыл статус до банкротства, после завершения процедуры он снова вправе заниматься предпринимательской деятельностью на законных основаниях.

Как правило, человеку проще закрыть статус ИП, если в его «послужном списке» числятся кредиторы по личным обстоятельствам, а не по бизнесу. Например, если должник оформлял все ссуды на личные цели: путешествие, ремонт, лечение или образование.

Как оформить банкротство ИП

Чтобы оформить банкротство ИП, необходимо заполнить заявление и подать документы в арбитражный суд по месту жительства предпринимателя. При этом нужно соблюдать ряд правил, прописанных в ст. 27 и 33 Арбитражного процессуального кодекса. В заявлениям такого рода предъявляются те же требования, что и к стандартным заявлениям иска. Содержание заявления во многом зависит от того, кто именно подает документ: сам предприниматель или финансовая организация (кредитор). Если заявление составлено неправильно, то его вернут со всеми документами, которые были приложены. В этом случае заявление можно позже подать повторно.

Судебное банкротство

Заявление на банкротство можно подать от имени физического лица или ИП. Принципиальных отличий в этапах процедуры и порядке их проведении нет. Отличаются только последствия: если ИП закроют по решению суда — наложат пятилетний запрет на повторное открытие ИП.

Документы

Одним из главных минусов судебного банкротства является большой комплект документов, которых обязан собрать и представить должник. В их перечень входит:

- заявление;

- свидетельства о браке, о рождении детей;

- лист записи ЕГРИП о наличии статуса предпринимателя (если ИП ликвидировано, это тоже будет отмечено в выписке);

- опись имущества, принадлежащего должнику;

- сведения о счетах во всех банках, остатках денежных средств;

- справки о доходах, заработной плате;

- документы, свидетельствующие о возникновении задолженности и обязательств;

- множество других документов, в зависимости от обстоятельств банкротства.

Неполный комплект документов или ненадлежащее их оформления могут стать причиной для отказа в возбуждении банкротного дела. Помощь в их подготовке могут оказать наши юристы. Также вы можете получить консультации по другим вопросам, связанным со списанием долгов, договориться о судебном представительстве.

Заявление

На основании заявления суд принимает решение о возбуждении дела. В заявлении указываются сведения о должнике, подтверждаются признаки несостоятельности.

Также заявитель должен указать СРО, из состава которой будет назначен финансовый управляющий. Если налоговая подала на банкротство, управляющий будет назначен судом без участия должника.

Подобрать проверенного финансового управляющего

Если суд признает заявление о банкротстве обоснованным:

- прекращается начисление штрафных санкций по обязательствам (неустойки, пени, штрафы);

- приостанавливаются исполнительные производства (если долг по ИП взыскивала ФССП, она передаст все документы управляющему);

- контроль за имуществом, доходами и расходами должника перейдет к управляющему;

- имущество, подлежащее реализации, будет описано и оценено управляющим.

При подаче заявления в арбитраж должник обязан уведомить всех кредиторов. Для этого им направляется копия заявления. В процессе банкротного дела за счет должника будут публиковаться данные обо всех процедурах, в том числе о переходе к реализации имущества.

Что не спишут с ИП после банкротства

В процессе банкротного дела принимаются требования кредиторов, определяется их очередность. Когда будет завершена реализация, управляющий представит в суд отчет. На основании этого документа будет принято решение о списании долгов, в том числе по налогам и сборам.

В освобождении от долговых обязательств могут отказать по следующим причинам:

- если подтвердятся факты преднамеренности и фиктивности банкротства;

- если гражданина привлекут к ответственности за преступления и административные проступки, связанные с банкротством (например, умышленное сокрытие имущества, его уничтожение или повреждение);

- если обязательства носят личный характер (алименты, возмещение вреда здоровью, задолженность ИП по зарплате и т.д.).

Если указанные обстоятельства будут подтверждены, ответственность ИП по долгам сохранится после завершения дела. Чтобы избежать таких проблем, рекомендуем проходить все процедуры при сопровождении опытного юриста по банкротству. Наши специалисты знают все нюансы и тонкости таких дел, помогут освободиться от задолженности даже в самой сложной ситуации.

Сроки судебного банкротства для ИП

Точный срок завершения банкротства через суд зависит от действий управляющего. Процедура может затянуться на 6-12 месяцев, особенно если проводится реструктуризация долгов. На весь этот период должник будет лишен возможности распоряжаться своим имуществом, а для текущих расходов и платежей ему откроют специальный счет.

Юридическая поддержка поможет сократить сроки списания долгов. Юрист сразу правильно подготовит документ, обжалует действия и бездействия управляющего, защитит интересы должника на стадии конкурсного производства.

Наши услуги и цены

-

Услуга

Стоимость -

Внесудебное банкротство физ. лица «под ключ»

25 000 руб.

Списать долги -

Подготовка документов к процедуре внесудебного банкротства

14 500 руб.

Списать долги -

Судебное банкротство физических лиц «под ключ»

от 8 000 р./мес.

Списать долги -

Дополнительные услуги

от 2 000 руб.

Списать долги

Заключение от эксперта

Комментирует Тарас Зубченко, партнер компании «Стопдолг», арбитражный управляющий, юрист.

До того, как в 2015 году заработал закон о банкротстве граждан, индивидуальные предприниматели банкротились как юридические лица. Списать можно было только кредиты, официально оформленные на бизнес, и в итоге у ИП даже после банкротства оставалась большая часть долгов.

Тарас Зубченко, партнер компании «Стопдолг», арбитражный управляющий, юрист

Согласно новому закону, на индивидуального предпринимателя распространяются все правила проведения процедуры банкротства, действующие в отношении физического лица. Теперь ИП может списать долги вне зависимости от того, были ли они официально связаны с его предпринимательской деятельностью. Например, кредиты, взятые на бизнес, но оформленные как потребительские кредиты или долги по распискам между физическими лицами. Есть и обратная сторона: индивидуальный предприниматель в случае банкротства отвечает перед кредиторами всем своим имуществом (кроме единственного жилья и предметов личного пользования, как указано в законе).

В законе указаны особые последствия признания ИП банкротом. С момента, когда гражданин признан банкротом, утрачивает силу его регистрация в качестве ИП и аннулируются выданные ему лицензии на осуществление предпринимательской деятельности (если таковые были). Повторная регистрация в качестве ИП не допускается в течение 5 лет. В остальном процедура банкротства проводится точно так же, как для обычного гражданина.

Стоит отметить, что для индивидуального предпринимателя актуальным является одно из ограничений процедуры банкротства, а именно то, что в ней нельзя списать долги по невыплаченной зарплате и выходным пособиям. То есть, если у ИП были сотрудники, то выплатить все причитающиеся им деньги все равно придется.

Мы рекомендуем официально закрыть ИП перед началом процедуры банкротства. Это нужно для того, чтобы не пришлось выполнять еще одно требование закона: за две недели до подачи заявления индивидуальный предприниматель обязан разместить публикацию на Федресурсе, а это влечет дополнительные сложности и затраты.

В заключение хочется сказать, что заявить о собственной экономической несостоятельности — выход из крайней долговой ситуации. Если никакие меры по восстановлению бизнеса не работают, то коммерсанту стоит задуматься о том, как подать на банкротство ИП.