Приятный сюрприз: как платить налоги с подарков сотрудникам?

Содержание:

- Налог на выигрыш в букмекерской конторе

- Подарки от родных и близких

- Освобождение от налога

- Виды подарков

- НДФЛ с подарков сотруднику

- Вам подарок. Нужно ли с него платить налог? — Рамблер/финансы

- Как выглядит налоговый учет и начисление взносов с поощрений

- Как уплатить налог с подарка

- Когда стоимость новогодних подарков можно учесть в представительских расходах

Налог на выигрыш в букмекерской конторе

Как и лотерея, выигрыш в букмекерской конторе облагается налогом. Его ставка — 13% — не зависит от того, где именно выиграл человек: в офисе конторы, через ее сайт или у нелегального букмекера, который работает за рубежом. Но есть разница в налоговой базе: ее размер зависит от суммы, которую игрок снимает со счета букмекера. Если выигрыш составил меньше 4 тыс. рублей за год, НДФЛ вообще не платится.

Если со счета букмекера снято от 4 до 15 тыс. рублей за год, налоговая база — все, что суммарно получил человек независимо от изначальной ставки. Разберем на примере:

Банкирос рекомендует!

Росбанк, Лиц. № 2272

Дебетовая карта «#МожноВСЁ» до 6.00% на остаток, Cashback

Оформить карту

Игрок поставил на счет букмекера 7 тыс. рублей. Фортуна ему улыбнулась, и выигрыш составил 12 тыс. рублей. Формально прибыль игрока — 5 тыс. рублей, но по закону выигрыш составляет всю сумму, которую сняли со счета, — это 12 тыс. рублей.

В этом случае налоговиков не интересует, что часть денег на счету — это ставка, которую вносил сам же игрок. Налог будет считаться по формуле:

Люди, играющие часто и у нескольких букмекеров, перечисляют государству налог за все ставки и выигрыши по ним. Для этого нужно сложить все снятия со счетов во всех конторах за год, от них отнять 4 тыс. рублей и подсчитать 13%

Обращаем внимание: такая формула работает, если суммарно от букмекеров игрок получил до 15 тыс. рублей

А вот если со счета снималось более 15 тыс. рублей за год, налоговая база — это реальный выигрыш, т.е. разница между суммой снятия и депозитом:

Под депозитом понимают деньги, которые игрок изначально внес на счет букмекера, т.е. поставил. Почему в этом случае меняется порядок налогообложения? Дело в том, при выигрыше от 15 тыс. рублей конторы в глазах налоговиков становятся налоговыми агентами. Это значит, что удержанием НДФЛ занимаются сами букмекеры, а игроку остается только получить деньги: налог будет уплачен еще до вывода им средств.

Банкирос рекомендует!

СберБанк, Лиц. № 1481

СберКарта Cashback

Оформить карту

Подарки от родных и близких

В большинстве случаев люди получают от родных и друзей относительно недорогие подарки, не требующие государственной регистрации, поэтому о полученной выгоде и налогообложении никто не задумывается. Но, если подарена, например, недвижимость, автомобиль или крупная сумма денег, необходимо выяснить, не появится ли после получения подарка обязанность уплатить налог.

Подарены деньги

Согласно п. 18.1 ст. 217 НК РФ от налогообложения освобождаются доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев. В соответствии с п. 2 ст. 130 ГК РФ деньги не относятся к недвижимости, а признаются движимым имуществом.

Другими словами, подарки в виде денежных сумм (не важно, в наличной или безналичной форме), полученные от физического лица по договору дарения, не подлежат налогообложению. Причем в данной ситуации не имеет значения, являются даритель и одаряемый членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом РФ (Письмо Минфина России от 05.05.2012 N 03-04-05/4-608)

Общеизвестно, что доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом РФ (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами). Такова норма, установленная абз. 2 п. 18.1 ст. 217 НК РФ.

ФНС России в Письме от 10.07.2012 N ЕД-4-3/11325@ разъяснила, что данная норма относится только к тем случаям, когда предметом договора дарения является недвижимое имущество, транспортные средства, акции, доли, паи. Если подобные подарки получены от лиц, не признаваемых членами семьи или близкими родственниками (тетки, дяди, двоюродные братья и сестры и др.), придется заплатить налог (Письмо Минфина России от 04.06.2012 N 03-04-05/5-684).

Нужно ли декларировать факт получения подарка

Налогоплательщик вправе не подавать декларацию при получении доходов, полученных в порядке дарения от членов семьи и (или) близких родственников в соответствии с Семейным кодексом РФ, если не имеется иных доходов, подлежащих декларированию (Письмо ФНС России от 05.06.2012 N ЕД-3-3/1975@).

Если даритель не является членом семьи или близким родственником одаряемого, то в силу п. 3 ст. 228 и п. 1 ст. 229 НК РФ одаряемому придется представить декларацию в налоговый орган по месту своего учета. Однако касается данное требование только подарков, облагаемых НДФЛ (недвижимости, транспортных средств, акций, долей, паев). Обязанность декларировать доходы, освобождаемые от налогообложения, у физических лиц — получателей таких доходов отсутствует (Письмо Минфина России от 21.02.2012 N 03-04-05/6-200).

В ситуации, когда имеется обязанность подать налоговую декларацию, сделать это следует не позднее 30 апреля года, следующего за годом, в котором был получен соответствующий доход. Далее, как следует из положений п. 4 ст. 228 НК РФ, в срок не позднее 15 июля придется уплатить НДФЛ.

Но как рассчитать налоговую базу и сумму НДФЛ с полученного подарка? Ведь далеко не всегда даритель и одариваемый согласуют стоимость дара. Мало того, указание цены подарка многие жители России вообще считают дурным тоном.

Здесь важно помнить, что в соответствии с п. 1 ст

572 ГК РФ договор дарения является безвозмездным. Следовательно, указание стоимости передаваемой дарителем вещи в собственность одаряемому или имущественных прав не является существенным условием указанного договора.

УФНС России по Московской области в Письме от 21.06.2012 N 17-16/29681@ разъяснило, как следует поступить в подобной ситуации. Учитывая, что Налоговый кодекс РФ не содержит методику определения конкретной цены договора дарения в целях исчисления НДФЛ, налоговая база рассчитывается налогоплательщиком исходя из существующих на дату дарения цен на такое же или аналогичное имущество. Доходом от передачи в порядке дарения недвижимости может быть признана ее инвентаризационная стоимость по оценке БТИ в соответствии с требованиями п. 3 ст. 574 ГК РФ.

Июль 2013 г.

Освобождение от налога

По общему правилу, платить за подарок необходимо: с этой целью НК РФ вводит налог для граждан и организаций. Ставки определены, расчет также не приносит никаких трудностей.

Но существуют подарки, которые не облагаются налогами, следовательно, за них ничего не выплачивают. В частности, это:

- Денежные средства, которые предназначены для обучения ребенка. Например, это оплата стоимости семестра или года в колледже, института. Налог не выплачивается, если эти денежные средства переводятся на счет образовательного учреждения, где обучается ребенок. Законные представители наделены правом, до достижения их отпрыску возраста 18 лет, самостоятельно перевести деньги в учебное заведение. В этой ситуации у налогового органа не должно возникнуть вопросом к одаряемым.

- Денежные средства, которые были потрачены на лечение в медицинских учреждениях (оплата услуг), но при условии, что финансы переводятся напрямую, на счет больницы, клиники.

- Денежные средства, пережданные благотворительным организациям.

Если поинтересоваться статистикой, то неплательщиков налога по дарению достаточно. Почему — то люди наивно полагают, что налоговый орган не узнает, что конкретному человеку было передано в дар имущество. Но это не так.

Приведем простой пример:

Иванов А. стал одаряемым. Ему была передана хорошая машина, иномарка. Подарил ее не родственник, а близкий друг. Иванов по налоговому статусу является резидентом. Он подчитал, что ему необходимо уплатить 13% от стоимости авто. А машина стоит недешево, так как иностранного производства и новая. Иванов поставил ее на учет, наивно думая, что налоговая ничего не узнает. Но ГИБДД передает ей данные для исчисления транспортного налога, включая и информацию о том, что автомобиль был подарен Иванову А.

Иное дело, когда закон сам освобождает от выплаты налога. По статье 216, п.28, ст. 217 НК РФ: если подарок менее четырех тысяч руб., он не облагается сбором. Если свыше 4000 рублей, то платится сбор по указанным ставкам.

Несмотря на то, что дарение облагается налогом в ряде случаев, для россиян эта сделка выгодная. Закон освобождает от уплаты обязательного сбора членов одной семьи и родственников. И пользуется привилегией существенная часть населения. Если подарок принимать не хочется из-за различных причин, например, нечем платить налог, закон позволяет отказаться от него до регистрационной стадии перехода прав на имущество.

Виды подарков

В одной из наших предыдущих заметок мы писали о том, что такое премия и в какой форме она может быть выплачена. На деле с подарками получается то же самое. Следовательно, их можно, условно говоря, разделить на два вида:

- Денежные подарки;

- Подарки, выраженные в материальной форме.

В зависимости от того, по какому поводу производится вознаграждение сотрудника, можно провести еще одно деление:

- Вознаграждение за выполнение или перевыполнение производственных планов. Другими словами, отблагодарить работника за его труд;

- Подарки, врученные сотрудникам в честь некоего общего для группы работников события (Международный женский день, День защитника отечества, Новый год и т.д.);

- Персональные подарки сотрудникам за достижения, не связанные с его непосредственной трудовой деятельностью (рождение ребенка, свадьба, день рождения и т.д).

Исходя из этого, можно сделать предварительный вывод, что в каждой конкретной ситуации юридическая основа для дарения будет отличаться от следующей. Предположим, есть некий главных инженер Виктор Иванович, который проработал на заводе более 30 лет. В очередной юбилей его трудоустройства генеральный директор завода дарит ему наручные часы с гравировкой. Можно сказать, что мы имеем дело с материальным подарком, приуроченным к памятной дате, напрямую относящейся к трудовой деятельности (выслуге лет).

Также, если некой Людмиле Петровне, а также ее коллегам будут вручены букеты цветов и конверты с деньгами по случаю Международного женского дня, то это будет считаться материально-денежным подарком, не относящимся к трудовой деятельности работниц.

В общем, различных вариантов здесь может быть достаточно много

Для бухгалтера очень важно правильно расценить очередное дарение, чтобы это корректно зафиксировать в рабочей документации

НДФЛ с подарков сотруднику

Действующее налоговое законодательство (п. 1 ст. 210 НК РФ) определяет базу налогообложения НДФЛ как размер общего дохода, полученного сотрудником в течение отчетного периода. Таким образом, в состав налогооблагаемой базы входят:

- оклад;

- премия;

- бонусы;

- надбавки;

- доплаты.

Кроме того, согласно ст. 41, налогооблагаемым доходом признается иная экономическая выгода, полученная сотрудником от работодателя в материальной либо нематериальной форме (в том числе в виде подарка).

Таким образом, действующие положения НК РФ, а также многочисленные разъяснения Минфина признают стоимость подарка, безвозмездно переданного сотрудником от имени организации, частью налогооблагаемой базы НДФЛ.

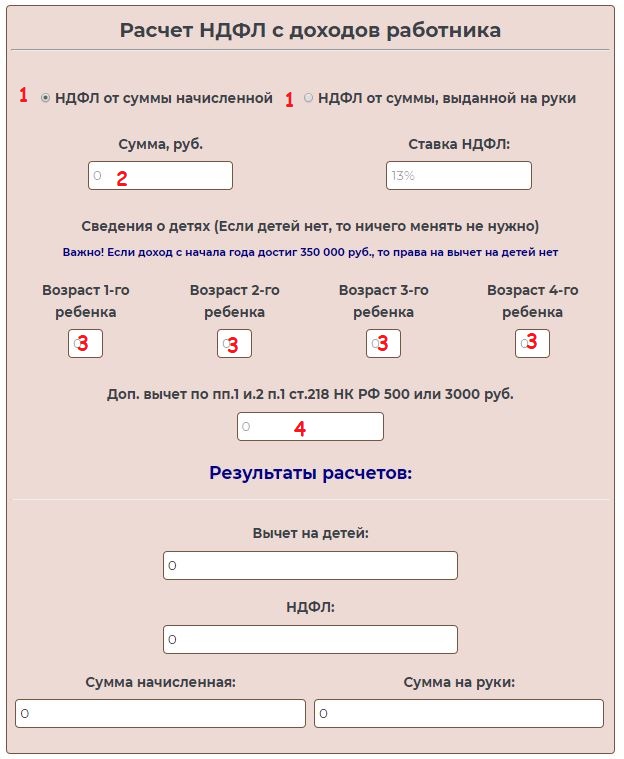

Формула расчета НДФЛ с подарков сотруднику

При расчете размера НДФЛ, начисляемого на стоимость подарка сотруднику, применяется следующая формула:

НДФЛ = НалогБаза * Ставка,

где НалогБаза – размер налогооблагаемой базы;Ставка – ставка, действующая в отношении начисления налога для сотрудника (в общем порядке – 13%).

Что касается налоговой базы, то ее размер равен стоимости подарка, указанного в договоре дарения (в соответствие с ценой покупки или стоимостью изготовления). Кроме того, статья 217 НК РФ предоставляет организациям право на уменьшение налогооблагаемой базы посредством применения налогового вычета в размере 4.000 руб. Таким образом, база налогообложения НДФ от стоимости подарка сотруднику определяется по формуле:

НалогБаза = СтПодар – НалВыч,

где СтПодар – стоимость подарка согласно договору дарения;НалВыч – размер налогового вычета, равный 4.000 руб.

Рассмотрим пример. Ко дню металлурга всем сотрудникам производственного цеха №5 ООО «Сталь Пром» вручены памятные подарки, стоимость каждого из которых составляет 6.980 руб.

Рассчитаем НДФЛ к начислению по каждому подарку:

(6.980 руб. – 4.000 руб.) * 13% = 387,40 руб.

Порядок начисления НДФЛ с подарков

Работодатель, выплачивающий сотруднику вознаграждение на ежемесячной основе, выполняет функцию налогового агента, в связи с чем обязан исчислять, удерживать и перечислять в бюджет сумму НДФЛ с дохода работника в установленном порядке.

Аналогичное правило предусмотрено в отношение подарков, переданных сотруднику от имени компании. В данном случае, организация также является налоговым агентом, в связи с чем обязательства по начислению и выплате НДФЛ возлагаются именно на работодателя.

Согласно п. 4 ст. 226 НК РФ, организация обязана перечислить налог в бюджет в день дарения, который определяется на основании договора дарения и указан в акте приема-передачи. Таким образом, компания, вручившая подарок сотруднику 09.07.2021 г., обязана исчислить сумма налога и перечислить НДФЛ в бюджет не позже 09.07.2021 г.

Относительно порядка удержания НДФЛ, требования законодательства следующие:

- Выплата НДФЛ от стоимость подарка осуществляется за счет доходов сотрудника.

- Предприятие, осуществляющее передачу подарка сотруднику в денежной форме, обязано удержать сумму НДФЛ из стоимости данного подарка и перечислить налог в бюджет в день дарения.

- Если подарок вручен в натуральной форме (сувенир, бытовая техника, мобильный телефон, т.п.), то работодатель вправе удержать сумму НДФЛ из других доходов, полученных сотрудником в денежной форме (зарплата, премия, доплата, т.п.).

- Максимальный размер НДФЛ не должен превышать 50% дохода, полученного сотрудником в денежной форме по итогам отчетного месяца.

Отчетность по НДФЛ с подарков сотруднику

Стоимость подарка и размер начисленного НДФЛ отражается в отчете 6-НДФЛ в общем порядке. Работодатель обязан подавать отчет 6-НДФЛ в ФНС поквартально нарастающим итогом, в срок не позже 30-го числа месяца, следующего за отчетным периодом.

Бланк отчета 6-НДФЛ можно скачать здесь ⇒ Бланк 6-NDFL_2021.

Образец заполнения отчета 6-НДФЛ можно скачать здесь ⇒ Образец 6-NDFL_2021.

Налогообложение подарков сотрудникам-нерезидентам

Компания, вручающая подарки сотрудникам-нерезидентам, обязана начислять, удерживать и перечислять НДФЛ от стоимости таких подарков в общем порядке. При этом расчет НДФЛ для нерезидентов производится по ставке 30%.

При расчете НДФЛ сотруднику-нерезиденту применяется общее правило налогового вычета в размере 4.000 руб.

Рассмотрим пример. Шилов С.Т. – сотрудник ООО «Шаг», гражданин Молдавии, нерезидент РФ.

В марте 2021 году, в честь день рождения компании, Шилову вручили подарок – сувенир стоимостью 7.202 руб.

Рассчитаем НДФЛ от стоимости подарка:

(7.202 руб. – 4.000 руб.) * 30% = 960,60 руб.

НДФЛ начислен, удержан из дохода Шитова и перечислен в бюджет в день передачи подарка – 12.07.18.

Вам подарок. Нужно ли с него платить налог? — Рамблер/финансы

Они не облагаются налогами. Даже если вам дарят квартиру – вы не обязаны государству платить ни рубля. При этом членами семьи и близкими родственниками считаются супруги, дети, родители, дедушки и бабушки, внуки, полнородные и неполнородные сестры и братья. Другие родственники не являются близкими, придется с этим смириться.

Если подарок получен не от родных

Тогда вам придется раскошелиться. Однако – только в том случае, если вы получили в дар: недвижимость, автомобиль или другое транспортное средство, ценные бумаги, паи, доли.

За подарки любого другого вида платить ничего не нужно.

Подарок от работодателя. Что, снова платить?

Ваш работодатель должен за вас рассчитать НДФЛ от стоимости подарка и удержать нужную сумму от размера зарплаты – все стандартно.

Если же он не может этого сделать, то ему необходимо вас предупредить. То же самое нужно сделать, если сумма налога от стоимости подарка окажется выше суммы вашего дохода, из которого, по идее, должен быть удержан НДФЛ.

Подарки от начальства совокупной стоимостью до 4 тыс. рублей не облагаются налогом. Так что если вам подарили что-то маленькое и «незначительное» в денежном плане, спите спокойно. А вот если ваш подарок стоит явно дороже 4 тыс. рублей, придется за него платить — правда, не в полном объеме.

Такой налог можно рассчитать по вполне понятной формуле:

(Стоимость подарка минус 4 тыс. рублей) x ставка налога = НДФЛ.

Если вы – налоговый резидент РФ (находитесь в стране не меньше 183 дней в течение года), то для вас ставка будет равна привычным 13%. В противном случае ставка окажется гораздо большей – 30%.

Как заплатить налог?

Если уж вы такой сознательный, записывайте.

Срок подачи декларации – до 30 апреля года, следующего за годом получения подарка. Кстати, подавать декларацию нужно в инспекцию по месту жительства.

А заплатить саму сумму налога нужно до 15 июля года, также идущего за годом, когда вам вручили подарок. Все данные по уплате налогов можно получить в ФНС.

Есть хоть какие-то подарки, за которые не нужно платить?

Конечно. Помимо «презентов» от близких родственников вам не придется платить за деньги, которые получены в виде добровольных пожертвований (глава 217 Налогового кодекса РФ).

Также не облагаются налогом деньги, переданные в религиозные или политические организации.

Электронные сбережения, например – в кошельке WebMoney, считаются векселями (то есть ценными бумагами), а поэтому не являются доходом. Платить с них налог не нужно, но только до поры до времени – пока вы расплачиваетесь ими в интернете. При обналичивании этих денег — вы уже должник ФНС.

Налог на доход, который вы получили от сделок на Форекс, платить нужно! Для этих денег эксперты советуют открыть отдельный банковский счет – так будет проще рассчитывать налоги и доказывать свои доходы в налоговой инспекции. В конце года у брокера или инвест-проекта необходимо запросить информацию обо всех ваших операциях и сделках – его оригинал с печатью должны прислать по обычной почте. После этого вы рассчитываете сумму налога исходя из ставок НДФЛ (13%) и уплачиваете их, предварительно составив декларацию и подав ее налоговикам.

А еще, если вы продали мелкую бытовую технику, НДФЛ тоже необходимо платить, поскольку в нашей стране объектом налогообложения является любой доход, даже небольшой. Правда, вряд ли об этом задумываются все те люди, которые сидят на сайтах вроде avito.

Как выглядит налоговый учет и начисление взносов с поощрений

Формируя учетную политику и локальные положения, помните следующие принципы:

Для принятия сумм затрат в налоговом учете укажите их как часть ФОТ, привяжите к трудовой деятельности, но при этом придется обложить их взносами. Если, наоборот, отразить затраты на поощрения как выплаты, не относящиеся к работе, то в базу для взносов они не попадут, зато и принять в расходы их будет невозможно. Выбираем из двух зол то, что вам выгоднее.

Обратите внимание! Премии из целевых средств, за счет профсоюзов, вознаграждения работникам и руководителям за пределами упомянутых в заключенных договорах не попадут в расходы. Основание — п

21 и 22 статьи 270 НК.

- Премиальные к праздникам и другие, нерабочие платежи в пользу сотрудников нельзя учесть в расходах. Можно попытаться их переформулировать, чтобы все-таки включить в затраты. Например, премии ко дню рождения соотнести со стажем работы в организации и создать градацию – чем дольше период работы, тем больше поощрение. Правда остается вероятность, что подход не устроит налоговиков, и за решением придется обращаться в суд. Положительная для работодателя судебная практика есть.

- Рассчитанные взносы независимо от самих выплат полностью войдут в затраты — пп. 1 п. 1 ст. 264 НК РФ.

- Матпомощь, невзирая на размер и цель, однозначно не войдет в состав налоговых расходов (п. 23 ст. 270 НК). Зато с отдельных ее видов не потребуется начислять страховые взносы. Например, не облагается ими помощь в сумме до 50000 при рождении ребенка (тут главное соблюсти срок — произвести выплату в течение первого года после рождения). Без начисления взносов можно обойтись, если выдать помощь до 4000 рублей в год своим работникам в других ситуациях. Ссылки — пп. 3 и 11 п. 1 с. 422 НК.

- Независимо от формы любые подарки требуют оформления договора дарения, если стоимость дара больше 3 тысяч рублей (п. 2 ст. 574 ГК), но для документального подтверждения сделки рекомендуется составлять его всегда, даже когда сумма меньше.

- Трудовой кодекс устанавливает, что одним из вариантов награждения может быть ценный подарок (ст. 191). Установив такой вид поощрения в компании и обозначив его как часть ФОТ, вы должны будете начислять на него страховые взносы.

- Когда в соответствии с договором ГПХ осуществляется переход права собственности (допустим, компания дарит автомобиль, квартиру), взносы начисляться не будут (п. 4 ст. 420 НК).

- Операция дарения облагается НДС (пп. 1 п. 1 статьи 146 НК). Исключение – дарение денег (подпункт 3 п.1 ст. 39 НК). Плательщиками будут компании, которые работают на ОСНО. Организация (или ИП), применяющие ЕНВД, не ведущие иной деятельности и не переходившие на УСН, также обязаны заплатить НДС.

Кстати! Другого мнения относительно НДС придерживаются некоторые налогоплательщики и даже судьи. По альтернативному варианту можно учесть подарки, которые прописаны во внутренних документах компании как часть Фонда оплаты труда, и не рассчитывать НДС. На практике безопаснее, конечно, не спорить с проверяющими органами, особенно если речь о редких и небольших презентах.

Грань между награждением за трудовые достижения и желанием порадовать работников «просто так» тонка, так что придется обороняться и железно обосновывать собственную точку зрения (разумеется, документально). Пенсионный фонд и Фонд социального страхования тоже интересуют необлагаемые выплаты, они особенно внимательны к ним при выездной проверке.

Как уплатить налог с подарка

Если обстоятельства сложились так, что вам нужно самому уплатить налог, то вам надо сделать следующее:

- рассчитать его сумму (за исключением случая, когда налог рассчитан и указан работодателем в сообщении в налоговую, но сумма налога не удержана и не перечислена);

- заполнить и представить в налоговую инспекцию налоговую декларацию по форме 3-НДФЛ;

- уплатить НДФЛ в бюджет.

Расчет налога особых трудностей не представляет. Для этого надо знать стоимость подарка.

При заполнении налоговой декларации можно воспользоваться сервисами на сайте Госналогслужбы России.

Подача декларации 3-НДФЛ должна состояться не позднее 30 апреля года, следующего за годом получения подарка. Представить её надо в налоговую по месту вашего жительства.

К декларации можно приложить документы, подтверждающие получение дохода по договору дарения. Таким документом может быть договор дарения.

Уплату налога произведите не позднее 15 июля года, следующего за годом получения подарка. Банковские реквизиты для уплаты налога вы можете уточнить налоговой инспекции по месту вашего жительства.

Еще раз обращаем ваше внимание на то, что вам не нужно подавать декларацию после получения подарка, от работодателя, который исчислил налоговую базу и сумму НДФЛ, но не удержал налог и сообщил об этом в налоговую инспекцию. Налог вам уплатить придется на основании налогового уведомления, которое вам направит налоговая

Оплатите налог не позднее 1 декабря года, следующего за истекшим годом (то есть годом, в котором получен подарок).

Когда стоимость новогодних подарков можно учесть в представительских расходах

В указано, что в целях исчисления налога на прибыль учитываются представительские расходы, связанные с официальным приемом и обслуживанием представителей других организаций, участвующих в переговорах в целях установления и поддержания сотрудничества.

Учет данных расходов производится в порядке, предусмотренном . В данном пункте уточняется, что к представительским расходам относятся расходы на:

- проведение официального приема (завтрака, обеда или иного аналогичного мероприятия) для лиц, участвующих в переговорах;

- транспортное обеспечение доставки этих лиц к месту проведения представительского мероприятия и обратно;

- буфетное обслуживание во время переговоров;

- оплату услуг переводчиков, не состоящих в штате налогоплательщика, по обеспечению перевода во время проведения представительских мероприятий.

К представительским расходам не относятся расходы на организацию развлечений, отдыха, профилактики или лечения заболеваний.

В целях налогообложения представительские расходы нормируются. В течение отчетного (налогового) периода они включаются в состав прочих расходов в размере, не превышающем 4% от расходов налогоплательщика на оплату труда за этот отчетный (налоговый) период.

Из вышеприведенных положений следует, что расходы, относящиеся к представительским, должны быть понесены в ходе проведения переговоров. При этом перечень затрат, которые относятся к представительским, является закрытым, расходы на приобретение подарков, сувениров для представителей других организаций этим перечнем не предусмотрены.

По мнению Минфина России, стоимость подарков (сувениров, призов), переданных представителям контрагентов во время деловой встречи, не может быть учтена в составе представительских расходов для целей налогообложения прибыли, поскольку такие затраты не поименованы в (письма Минфина России от 25.03.2010 № 03-03-06/1/176, от 16.08.2006 № 03-03-04/4/136).

В то же время специалисты налоговых органов допускают возможность признания в налоговом учете расходов в виде стоимости сувенирной продукции с нанесенной символикой организации представительскими расходами, если такая продукция вручается во время официального приема представителям организаций-контрагентов, участвующим в переговорах в целях установления и (или) поддержания взаимного сотрудничества (письма УФНС России по г. Москве от 30.04.2008 № 20-12/041966.2, МНС России от 16.08.2004 № 02-5-10/51, консультация Г.Г. Лалаева, советника государственной гражданской службы РФ 2-го класса, к.э.н., доцента Государственного университета Минфина России). Позиция налоговых органов поддерживается судами (смотрите, например, постановления ФАС Московского округа от 31.01.2011 № Ф05-16032/2010 по делу № А40-55061/2010, от 05.10.2010 № КА-А41/11224-10 по делу № А41-18513/08, ФАС Северо-Западного округа от 09.06.2008 № А05-12045/2007, ФАС Уральского округа от 06.03.2008 № Ф09-184/08-С3).

Учитывая изложенное, считаем, что возможность учесть затраты на приобретение (изготовление) подарков для клиентов с символикой компании в качестве представительских расходов у налогоплательщиков имеется только в том случае, если подарки вручаются во время проведения официального мероприятия (переговоры, деловая встреча).