Налог на имущество при продаже здания юридическим лицом

Содержание:

- Как не попасть в руки к мошенникам?

- Какие риски существуют?

- Необходимый пакет документов

- Особенности покупки новостройки в ипотеку

- Нюансы

- Структура договора купли-продажи нежилого помещения

- Выделение общества с последующей продажей его долей

- Налог на имущество ИП

- Рекомендации

- Документы для регистрации перехода права собственности на нежилое помещение

- С какими подводными камнями можно столкнуться?

- Фролов и партнеры

- Сделка по недвижимости между фирмой и частником

- Главные особенности

- Риски

- Особенности покупки квартиры на этапе строительства дома

- Отнесение имущества к предпринимательской деятельности

Как не попасть в руки к мошенникам?

Безопасная покупка квартиры и защита от мошенничества. Возможно ли это при сделке с юрлицом?

Гарантировать 100%-ную безопасность нельзя ни одному покупателю. Но вот что, необходимо знать, при совершении данной операции:

Сделка должна быть «чистой»

Никаких доверенностей.

Необходимо следить за тем, чтобы все документы были заверены нотариально.

Если продажа возможно только по доверенности, необходимо проверить представляющее владельца лицо и его права.

При наличии основания при продаже жилплощади важно тщательно проверить его подлинность. При желании можно даже встретиться с бывшим владельцем (если это возможно).

Запомните: официальное юридическое лицо — это не гарантия сделки без подвохов. Множество фирм занимаются различными незаконными махинациями, а бороться с ним потом сложнее, чем с обычным физлицом.

Какие риски существуют?

Любая сделка сопровождается рисками покупки квартиры. Недвижимость от юридического лица представляет особую опасность.

Какие основные риски можно выделить при оформлении такой сделки:

- продажа по поддельным бумагам;

- юрлицо вправе расторгнуть сделку после ее оформления, путем подачи иска в суд;

- велика вероятность финансовых махинаций;

- покупатель может сильно потерять в деньгах.

Чтобы минимизировать все риски, необходимо тщательно проверять все бумаги и само жилье до его приобретения. За помощью лучше обратиться к специалисту. Возможно привлечение агентства недвижимости, хотя в этом случае сэкономить не получится.

Необходимый пакет документов

На что обратить внимание при покупке квартиры в первую очередь? Конечно же, на полный пакет бумаг. Стоит отметить, что для такой сделки набор документов для продавца (юрлица) и покупателя разные

Необходимые бумаги, которые нужно собрать покупателю для приобретения жилплощади у фирмы:

- оригинал паспорта покупателя;

- если он состоит в браке, то необходимо получить согласие супруга или супруги на приобретения жилья;

- при покупке квартиры в ипотеку нужно получить справку для подтверждения платежеспособности, как правило, это справка о доходах с работы.

Для юридического лица пакет документов больше и собрать его сложнее:

- основание, то есть документ, подтверждающий передачу данной квартиры от прошлого владельца (в случае «вторички»);

- технический паспорт жилплощади;

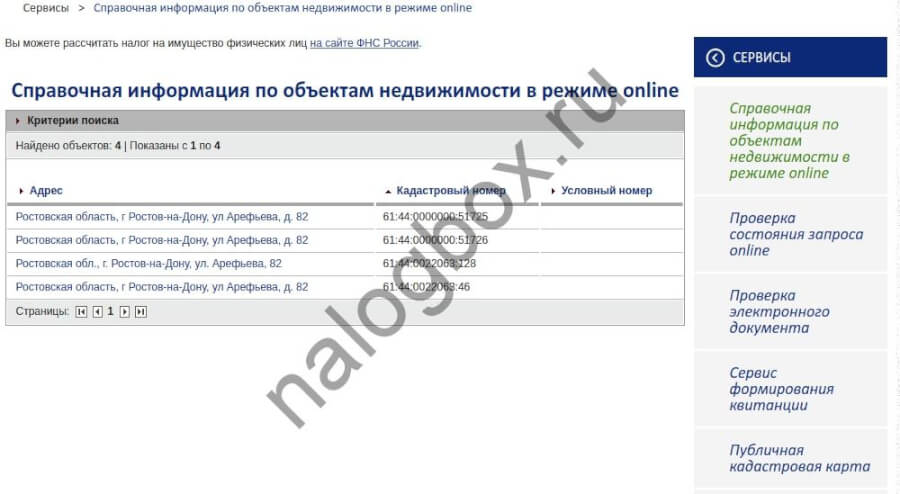

- кадастровый паспорт недвижимого имущества;

- документ из ФНС;

- справка, предоставленная управляющей компанией или ТСЖ, где находится объект;

- копия лицевого счета;

- устав и прочие документы на организацию.

Особенности покупки новостройки в ипотеку

Калькулятор ипотеки в Сбербанке на новостройку. Чаще всего покупатели жилья оформляют ипотеку, чтобы рассчитаться с застройщиком. Получение займа, как правило, производится либо в «зарплатном» банке, либо в учреждении, с которым строительная компания установила партнерские взаимоотношения.

Главные моменты, которые следует учесть:

- для получения ипотеки понадобится внести первоначальный взнос – обычно 15-20% от выставленной стоимости жилья;

- средства перечисляются на счет застройщика, физлицо доступ к ним не получает;

- заключается трехсторонний договор между застройщиком, банком и заемщиком, в соответствии с которым объект недвижимости переходит в залог банку после завершения его строительства – покупатель сможет снять обременение только после полного погашения ипотеки.

Нюансы

Купля продажа отличается различными вариантами её проведения, которые являются следствием сопутствующих обстоятельств. Больше о том, какие существуют способы покупки квартиры, мы рассказывали в этой статье.

Этап строительства

В этом случае объект имеется в наличии только в документальном оформлении и обязательствах застройщика, которые тот обязуется выполнять согласно положениям договора. Покупатель получает право требования квартиры в следующих случаях:

- по договору долевого участия (ДДУ) в строительстве;

- по договору цессии.

ДДУ оформляется с компанией застройщика, а переуступка (цессия) – с физическим лицом. Если вместо учредителя застройщика договора переуступки заключаются через подставные фирмы, следует опасаться замораживания строительства и не возврата вложенных инвестиций, так как застройщик в этом случае освобождается от ответственности за заключённые на стороне договора.

ДДУ и цессия могут оформляться только до момента сдачи жилья в эксплуатацию.

Привлечение ипотеки

Такие случаи регулируются разрешением банка. Для покупки квартиры потребуется обращение в банк, с предоставлением документации на приобретаемую недвижимость. После оформления купли продажи договором, на этапе регистрации сделки устанавливается обременение залогом. Оно останется актуальным до момента полного погашения долговых обязательств.

Покупатель сможет использовать объект по назначению, рассчитываясь по кредиту ежемесячными платежами. Но участвовать в имущественной сделке без разрешения банка такая квартира не сможет до окончания выплаты ипотеки. Если покупатель юр. лицо, то оплата за ипотеку перечисляется безналичными платежами, с его расчётного счёта.

Структура договора купли-продажи нежилого помещения

В тексте договора должны присутствовать обязательные сведения:

- информация о продавце и покупателе – личные данные граждан с паспортными данными или сведения об уполномоченном лице, представляющем интересы организации;

- данные о предмете договора – объекте недвижимости, с точным указанием местоположения и кадастрового номера, размера занимаемой площади, качественных характеристик. Во избежание недоразумений или разночтений рекомендуется описать продаваемое помещение максимально подробно;

- цена продаваемого нежилого помещения – указывается стоимость одного квадратного метра и полная стоимость объекта недвижимости. По действующему законодательству цена должна быть обозначена в российских рублях. Если стороны намерены производить расчеты в иной валюте, то в договоре обязательно предусматривается отдельный пункт, содержащий информацию о том, по какому курсу будет происходить перерасчет;

- процедура проведения расчетов между сторонами – в соглашении непременно детально расписать порядок внесения задатка при подписании договора, сроки и суммы передачи окончательного расчета от покупателя продавцу, способ оплаты (наличный расчет или перечисление на банковский счет);

- указание стороны договора, обязанной нести затраты по государственной регистрации права собственности и дополнительные расходы (аренда банковской ячейки, оформление аккредитива). Традиционно издержки по регистрации несет покупатель, но стороны вправе установить любое разделение затрат между продавцом и покупателем;

- определение конкретного срока, в течение которого должна произойти передача нежилого помещения покупателю;

- ответственность продавца и приобретателя за нарушение отдельных пунктов договора или неисполнение его условий.

Чем детальнее будет составлен договор купли-продажи, тем больше шансов, что, при наступлении негативных обстоятельств, стороны смогут отстоять свое право в судебном процессе, и не будут нести незапланированные убытки.

Выделение общества с последующей продажей его долей

Данная модель выглядит следующим образом: общество строит объект недвижимого имущества и ставит его по окончании строительства на баланс. Затем происходит выделение дочернего общества с одновременной передачей ему на баланс построенного здания. Далее доли этого общества продаются.

Выделение общества подразумевает создание другого общества с передачей ему части прав и обязанностей реорганизуемого общества без прекращения последнего (п. 1 ст. 55 Федерального закона от 8 февраля 1998 г. № 14-ФЗ «»; далее – закон об ООО). Именно поэтому передача имущества на баланс выделяемого общества целесообразна, когда требуется не только реализовать актив в виде недвижимости, но и продолжить деятельность юридического лица.

Налог на имущество ИП

ИП обязан уплачивать налог на имущество с того момента, когда у него возникает право собственности на объект. Расчет суммы налога берут на себя работники ФНС.

Предпринимателям за месяц до окончания налогового периода обязано прийти уведомление с информацией о сроках и сумме уплате налога.

Объектами налогообложения для данной категории граждан являются:

- офисные и торговые деловые центры;

- заведения общественного питания;

- точки бытового обслуживания.

Платит ли?

Все предприниматели, имеющие в своей собственности налогооблагаемое имущество, обязаны уплачивать за него налог в бюджет субъекта РФ.

На УСН

Налог на имущество ИП на УСН платят лишь за некоторые объекты, список которых можно уточнить в п. 3 ст. 346 НК РФ. За объекты недвижимости, не приносящие гражданину доход, предприниматель платит налог в качестве физического лица.

Для работы по этой системе ИП должен выполнять ряд требований:

- объем получаемого дохода не должен превышать 60 млн. рублей;

- работающих на предпринимателя граждан не должно быть более 100 человек;

- остаточная стоимость имущества не должна быть более 100 млн. рублей.

На ЕНВД

В этом случае предприниматель освобождается от уплаты налога за объекты, которые используются в спецрежиме, за редким исключением. Если объект не входит в налогооблагаемую базу, денежные средства за него не вносятся. За недвижимость, используемую в некоммерческих целях, ИП платит налог в качестве физического лица.

Как правило, данной системой пользуются предприниматели, сфера деятельности которых ограничивается оказанием услуг и розничной торговлей.

На ОСНО

При совмещении ИП ОСНО и уплату по ЕНВД, имущественный налог не платится за объекты, которые используются в рамках спецрежима, за исключением случаев, указанных в законе.

В этом случае объектами налогообложения являются:

- используемые в рамках общей системы налогообложения объекты для ведения предпринимательской деятельности;

- объекты, используемые в некоммерческой деятельности.

Также у предпринимателя нет необходимости доказывать, в каких целях используется имущество, т.к. работники ФНС периодически самостоятельно проводят проверки по данному вопросу.

Патент

ИП на патенте не уплачивают налог за объекты, находящиеся в рамках спецрежима, за исключением прописанных в законе случаев.

Если недвижимость используется предпринимателем в личных целях, он платит налог за нее в качестве физического лица.

Для подтверждения использования имущества в данном режиме ИП необходимо подать заявление и определенный пакет документов в налоговое отделение.

Рекомендации

Данный вариант в виде организации нового юрлица с последующим выходом из него участника должен также иметь деловую и разумную предпринимательскую цель. Если налоговый орган докажет, что единственная цель состояла в минимизации налогов, эффект для налогоплательщиков будет противоположным.

Доказать наличие предпринимательской цели можно путем представления ряда аргументов и доказательств, о которых говорилось ранее (кто совершил сделку, по какой цене, в какой период и т. п.).

Также немаловажно доказать реальность деятельности нового юрлица. Об отсутствии фиктивности работы нового общества будут свидетельствовать активная деятельность, тогда как сдача «нулевой» отчетности только обоснованно укрепит сомнения проверяющих.

Документы для регистрации перехода права собственности на нежилое помещение

Договор купли-продажи коммерческой недвижимости не подразумевает регистрации уполномоченным органом или нотариального удостоверения. После подписания соглашения обеими сторонами договор вступает в силу, однако право собственности на нежилое помещение будет сохраняться за продавцом до момента завершения регистрационных действий по переходу права к покупателю.

Вступивший в силу договор купли-продажи передается в территориальное отделение Росреестра для проведения процедуры регистрации перехода права собственности. Заявителями выступают обе стороны договора купли-продажи либо уполномоченное лицо при наличии нотариально удостоверенной доверенности.

Вместе с заявлением в Росреестр передаются следующие документы:

- свидетельство о праве собственности продавца на отчуждаемое нежилое помещение или иные документы, подтверждающие это право;

- договор купли-продажи нежилого помещения, включая все приложения и передаточный акт;

- справка из БТИ о кадастровой стоимости продаваемого имущества;

- кадастровый паспорт нежилого помещения с поэтажной экспликацией и отметкой БТИ;

- справка из ЕГРП, свидетельствующая об отсутствии арестов, обременений или залога;

- согласие супруга/супруги, заверенное нотариусом – если отчуждаемое нежилое помещение выступает, как совместно нажитое имущество;

- разрешение органа опеки – если продавцом является ребенок, не достигший совершеннолетия;

- оригинал платежной квитанции, подтверждающей оплату пошлины за госрегистрацию перехода права собственности.

Если одной из сторон договора является юридическое лицо, то Росреестр дополнительно потребует предоставление корпоративных документов:

- оригиналы и копии Устава организации, учредительного договора, выписки из ЕГРЮЛ, свидетельств о регистрации предприятия и его постановке на учет в ФНС;

- подтверждение полномочий директора предприятия;

- протоколы, подтверждающие одобрение совершаемой сделки органом управления предприятия (учредителями или советом директоров).

Если предметом сделки купли-продажи является встроенно-пристроенное или отдельно стоящее строение, то продавец должен представить правоподтверждающие документы на земельный участок под зданием. В случаях, когда земельный надел оформлен в бессрочное пользование по договору аренды, собственник здания может продать нежилое помещение без земли. Новый владелец недвижимости вправе заключить договор аренды на тех условиях, которые действовали для продавца нежилого помещения.

Список документов, необходимых для совершения регистрационных действий, может корректироваться в зависимости от конкретной ситуации и региональных требований. Точный перечень можно узнать заблаговременно в территориальном отделении Федеральной регистрационной службы или МФЦ.

Регистрация перехода права собственности производится в течение одного календарного месяца, после чего стороны получают соответствующие свидетельства.

С какими подводными камнями можно столкнуться?

Риски при покупке квартиры у юридического лица действительно велики, поэтому необходимо знать, на какие еще подводные камни может наткнуться покупатель.

В обычной жизни чаще всего простой человек может столкнуться со следующими ситуациями, которые приводят к потере денег, времени и самой жилплощади:

- Покупка квартиры по подставным документам. Эта ситуация самая опасная и практически безвыходная. Сделка по поддельным документам судом признается недействительной, а, значит, обычный человек в итоге остается без денег и жилья.

- Приобретение жилплощади у фирмы с владельцем ограниченной дееспособности. Как правило, такие сделки также признаются недействительными. Другие владельцы компании после переведения средств могут обратиться в суд, и он будет на их стороне, если один из владельцев будет признан ограниченно дееспособным и будут предоставлены необходимые доказательства.

- Продажа жилплощади, которая перешла во владение путем наследования, хоть и не относится к ситуации, но все-таки тоже имеет свои нюансы. Дело в том, что со временем могут появиться и другие наследники, претендующие на данную квартиру, и суд, скорее всего, окажется на их стороне.

Конечно, знать все тонкости на рынке недвижимости невозможно, но желательно при покупке жилплощади отдать предпочтение «прозрачной» сделке. Никаких подложных документов и махинаций.

Фролов и партнеры

Недвижимость в Москве — хорошее капиталовложение. Необходимо понимать, что есть некоторые особенности налогообложения покупки, а также продажи недвижимого имущества. Юридические лица должны уплачивать ряд налогов как при покупке, так и при продаже недвижимости. Фактически НДС — это налог на добавленную стоимость, который начисляется для покупателя. НДС складывается на всех этапах производства товара и туда включаются все дополнительные расходы, которые несет производитель. Эта сумма должна уплачиваться раньше, чем конечная стоимость товара именно в порядке возникновения расходов, фактически, конечно, эта сумма просто включается в общую стоимость товара.

21 Дек 2020 marketur 183

Поделитесь записью

Сделка по недвижимости между фирмой и частником

Компания должна провести собрание всех учредителей и зафиксировать их согласие на сделку квартиры в протоколе. После нужно подготовить пакет документов.

Необходимые документы

Для продавца-юрлица:

- выписка из ЕГРП;

- выписка из ЕГРЮЛ;

- независимая оценка недвижимости;

- договор купли-продажи;

- свидетельство права собственности;

- кадастровый паспорт;

- уставные документы организации;

- заявление о переходе права собственности;

- справку о крупности сделки;

- доверенность, если от юрлица действует доверенное лицо;

- справку об отсутствии обременений;

- согласие всех учредителей компании на продажу недвижимости;

- свидетельство о постановке в налоговом органе;

- выписка о зарегистрированных правах.

Для покупателя физлица:

- паспорт РФ;

- заявление о новом праве на собственность;

- чек об оплате госпошлины.

Порядок проведения

- Составить договор купли-продажи и акт приема-передачи.

- Выдать покупателю доверенность от юрлица на представление интересов при регистрации перехода права собственности на квартиру.

- Покупатель едет по месту нахождения квартиры, получает технический план в БТИ (если нужно), сдает документы в Росреестр, через 20 дней получает свидетельство о праве собственности.

Нюансы и особенности

Физические лица опасаются сделок с квартирой с юридическими лицами, поэтому для того, чтобы продать собственность фирме они чаще всего нанимают профессиональных юристов, которые знают «подводные камни» процесса купли-продажи недвижимости.

Компания-продавец должна быть готова к тщательным проверкам документов со стороны юриста покупателя. Будут проверять данные из Росреестра, информацию о предыдущем собственнике и может ли он оспорить право собственности, изучать соглашение о продаже недвижимости от всех акционеров.

Организации-продавцу рекомендуют заранее грамотно и законно подготовить все документы.

Риски фирмы

Ограничения установлены только при оплате наличными в размере 100 тысяч рублей.

Покупатель может перевести деньги на банковский счёт или ячейку. Другие способы оплаты могут быть мошенническими

Также важно проверить документацию физлица

Затраты собственника

Налог от продажи юридические лица с подобных сделок не выплачивают. Все вырученные средства вносятся в уставной капитал. После продажи квартиры платят налог на прибыль.

Юридическое лицо может законно продать квартиру другой организации или физическому лицу. Главное, подготовить необходимые документы и учитывать возможные риски. А после продажи недвижимости обязательно заплатить налоги.

Главные особенности

Основная особенность при покупке жилой площади у юридического лица — его официальный статус. В связи с этим сама процедура требует отчуждения недвижимого имущества у всех владельцев организации. Другими словами, если владельцами фирмы являются несколько человек, то каждый из них должен быть согласен на продажу имущества.

Так как такое требование оговорено действующим законодательством, покупка недвижимости у юридического лица имеет свои сложности.

- Покупатель столкнется с более трудной системой оформления сделки.

- И покупателю, и продавцу необходимо будет собрать большой пакет бумаг.

Риски

Самым рискованным фактором является обоснование цели создания / появления и функционирования общества, из которого будет осуществляться выход.

Также немаловажным является временной фактор: через какое время учредитель изъявил желание выйти из общества. Такой выход может быть обоснован, например, если общество долго и безуспешно работало без явной прибыли или между участниками возникли корпоративные конфликты, при которых совместный бизнес лучше прекратить.

Если же общество не вело деятельности, то факт его создания и функционирования может заинтересовать проверяющих.

Особенности покупки квартиры на этапе строительства дома

Главным отличием такой сделки является тот факт, что объектом договора выступает не сама квартира, а права собственности на нее. Обычно такая сделка оформляется в виде договора долевого участия. Помимо риска махинации с документами существует риск, что дом так и не будет построен и введен в эксплуатацию.

Пакет документов, который необходимо запросить у юридического лица, в первую очередь, включает в себя:

Лицензия застройщика.

Разрешение на строительство. Компания может предоставить разрешение на другой объект, поэтому его необходимо тщательно изучить.

Проектная документация

В ней содержатся сведения о цели проекта, сроках его реализации в разрезе этапов (стоит обратить внимание на соответствие сроков в документации и фактического этапа строительства), перечень подрядчиков по основным строительно-монтажным работам, данные об источниках финансирования.

Правоустанавливающие документы на земельный участок.

Заключение Государственной строительной экспертизы.

Один из наиболее часто встречающихся рисков – это проблема с правом на земельный участок. Земля должна находиться или в собственности у застройщика или пребывать в долгосрочной аренде.

Особое внимание стоит уделить наличию пунктов в ДДУ о возможности застройщика в одностороннем порядке поднимать стоимость квартиры, применении больших штрафных санкций за расторжение договора по инициативе дольщика (что часто происходит, если темпы строительства значительно отстают от плановых сроков), а также расторжения договора в одностороннем порядке по инициативе компании-строителя. Также после заключения договора, компания может требовать дополнительную оплату за самые разные работы: подключение отдельных коммуникаций, облагораживание прилегающей территории, оснащение стоянки и т.д

Также после заключения договора, компания может требовать дополнительную оплату за самые разные работы: подключение отдельных коммуникаций, облагораживание прилегающей территории, оснащение стоянки и т.д.

Приведенный перечень рисков при покупке квартиры в доме на этапе строительства далеко не исчерпывающий. Поэтому заключать такую сделку можно только после предварительной подготовки и проверки всей информации с юристом.

Также квартира может реализовываться на основании договора переуступки прав требования. Существенная разница состоит в том, что он заключается не с застройщиком, а с юридическим лицом, которое ранее приобрело эту квартиру по ДДУ или также по договору переуступки (так права могут переходить бесконечное число раз). Дополнительные риски состоят в том, что вместе с правами покупатель приобретает и его обязанности. Если у продавца на момент сделки существует значительный долг по взносам перед застройщиком, то новый правообладатель обязан его выплатить. Поэтому перед подписанием договора необходимо проверить оплату всех платежей.

Отнесение имущества к предпринимательской деятельности

Данный критерий очень важен, так как если физическое лицо захочет продать недвижимость, но выяснится, что оно использовалось в предпринимательской деятельности, а с момента приобретения не прошло 5 лет (в некоторых случаях 3 года), то необходимо будет заплатить НДФЛ в размере 13% со всей цены продажи.

Физическое лицо лишится следующих «льгот»:

получение имущественного налогового вычета при продаже недвижимого имущества и (или) транспортных средств (подп. 4 п. 2 ст. 220 НК РФ);

или

возможность уменьшить сумму своих облагаемых НДФЛ доходов, полученных от продажи недвижимого имущества и (или) транспортных средств, на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества (подп. 4 п. 2 ст. 220 НК РФ).

Еще раз напомню, что с 1 января 2019 года, если срок владения составляет 5 лет (в некоторых случаях 3 года), то при продаже имущества, которое использовалось в предпринимательской деятельности, физическому лицу уплачивать НДФЛ не нужно.

Для ИП ситуация следующая. Наличие ИП не влияет на отнесение имущества к предпринимательской деятельности, но воспользоваться правом не платить НДФЛ, введенным с 2019 года для физлиц, ИП не сможет. Поэтому придется уплатить налог при продаже недвижимости по установленному налогоплательщиком режиму налогообложения.

Вопрос отнесения имущества к предпринимательской деятельности также непростой и зависит от конкретных ситуаций.

Анализ судебной практики показывает, что определяющим фактом является использование имущества для удовлетворения личных, семейных, бытовых и иных не связанных с предпринимательской деятельностью потребностей (Определение Конституционного суда РФ от 29 мая 2018 № 1122-О, Определение Верховного Суда РФ от 4 мая 2016 г. № 301-КГ16-3363 по делу № А38-2555/2015). Четкие критерии отсутствуют, поэтому каждую ситуацию следует рассматривать индивидуально.

Многим, думаю, интересен вопрос, является ли продажа квартиры, сдаваемой ранее в аренду, доходом от предпринимательской деятельности? Все зависит от обстоятельств сдачи недвижимости в аренду. Например, если незарегистрированное в качестве ИП лицо приобрело для личных нужд жилое помещение или иное недвижимое имущество либо получило его по наследству или по договору дарения, но в связи с отсутствием необходимости в использовании этого имущества временно сдало его в аренду или внаем и в результате такой гражданско-правовой сделки получило доход (в том числе в крупном или особо крупном размере), содеянное им не влечет уголовной ответственности за незаконное предпринимательство (Постановление Пленума Верховного Суда РФ от 18 ноября 2004 г. № 2).

Точные временные рамки в законодательстве не указаны, но с большой вероятностью сдача в аренду на протяжении года, а также отсутствие обстоятельств, подтверждающих желание использовать имущества для личных нужд, будет признана налоговыми органами предпринимательской деятельностью, следовательно, при дальнейшей продаже имущества, сдаваемого в аренду, не удастся воспользоваться указанными выше «льготами».

Данные выводы применимы и для ИП, если недвижимость приобретается для личных целей, то вопросов не возникнет при продаже, но если недвижимость сдавалась в аренду в течение длительного срока (длительность будет оцениваться судом), то при продаже, «льготами» воспользоваться не получится.

Еще более рискованная ситуация, если вы приобрели несколько квартир и сдаете их в аренду. Независимо от регистрации в качестве ИП сдача имущества в аренду в данном случае будет являться предпринимательской деятельностью

При продаже данных квартир, если срок владения составляет более пяти лет, то, учитывая нововведения, появилось право не платить НДФЛ. Правда, это касается только физических лиц, поэтому, пока непонятно как налоговые органы будут реагировать, если вы «случайно» закрыли ИП перед продажей.

Если срок владения составит менее пяти лет, то при продаже воспользоваться имущественными вычетами вы как физическое лицо или как ИП не сможете.