Денег много бывает. чем грозит миру ожидаемый рост инфляции в сша?

Содержание:

- Официальный уровень инфляции в России в 2018 и 2019 годах

- Причины роста инфляции.

- Какие меры позволяют снизить инфляцию издержек

- Что будет с инфляцией в 2019 году?

- Цифровой рубль

- Формы инфляции и их особенности

- Инфляция. Задания из ЕГЭ и правильные ответы

- Виды инфляции

- Факторы, влияющие на инфляцию в России

- Прогнозы инфляции на 2020 год

- Оценка Счетной палаты

- Положительные последствия инфляции

- Влияние инфляции на инвестиционную и кредитную деятельность

- Выводы

Официальный уровень инфляции в России в 2018 и 2019 годах

Уровень инфляции в России по итогам 2019 года составит, по оценкам экономистов, около 4,5 — 5%.

В июне 2019 года инфляция в месячном выражении снизилась до нулевого уровня (в мае 2019 одна месячная инфляция составила 0,3%), в годовом выражении — 4,7% (майские данные — 5,1%), следует из сообщения Росстата.

Официальный уровень инфляции в 2018 году в России составил 4,3%, сообщал Росстат.

Это не значит, что цены на всё выросли одинаково. Некоторые группы товаров и услуг дорожают быстрее, некоторые — гораздо медленнее. Поэтому нередко цены на отдельные продукты и услуги повышаются сразу на десятки процентов.

Причины роста инфляции.

- Ослабление курса валюты на международной арене. Этот фактор очень сильно влияет на инфляцию в стране. Например введение санкций против страны, которая зависит от экспорта продукции, сильно увеличит инфляцию национальной валюты.

- Инфляционные ожидания. Жители и компании, в определенное время, ожидают роста цены из-за высокой инфляции. В преддверии этого события, производители повышают цены на свои продукты, руководствуясь логикой, что «Цены и так все равно вырастут, а в этом случае можно получить чуть-чуть больше прибыли». Продавцы поднимают цены на свой товар. А покупатель отдает большую сумму, за тот же товар, что только повышает уровень инфляции.

- Увеличение спроса на какой-либо продукт. Так как растет спрос, то растет и цена. В пример можно привести интернет-технологии. Буквально недавно, спрос на интернет был огромен. Многие хотели использовать эту технологию. Однако у провайдеров не хватало простых комплектующих, в связи с чем подключение и обслуживание интернета, стоило баснословных сумм. После того как комплектующих стало в избытке, цена на подключение стала снижаться.

- Уменьшение предложения. Из-за снижения количества выпускаемой продукции, на рынке может возникнуть дефицит товара, который повлечет серьезное увеличение стоимости продуктов.

- Рост денежной массы. Почему нельзя включить печатный станок и напечатать еще миллиард, другой, обеспечив население средствами? Всему виновата инфляция, которая при таком варианте, уменьшит стоимость напечатанной валюты на определенное количество процентов. По этой же причине нельзя просто так поднять зарплаты в 2 раза. Конечно, на банковскую карту будет приходить большая сумма, нежели до такого повышений заработных плат, однако купить больше товаров, вряд ли получиться. Еще одной причиной, резкого роста денежной массы, использование накопившихся средств граждан. (Для накопления средств, лучше использовать возможности, которые предлагает нам банк. Так вы убережете свои доходы от инфляции, и можете даже немного преумножить свои сбережения.)

- Закредитованность населения. Инфляция зависит от кредитной политики государства. Если в стране много граждан имеющих кредиты, то в стране находится много денежной массы. Если государство имеет золото-валютные резервы, и обеспечивает ими эти средства, то на инфляцию это не влияет. Однако если деньги ничем не подкреплены, это уменьшает ценность валюты, и как следствие сильно рушит экономику.

- Подъём цен монополистами. В случае, если на рыночной арене существует лишь одна компания, которая производит определенный товар, то фирма является монополистом. Юридическое лицо, вправе завышать цены на сумму, приемлемой для компании. При этом качество, не во всяком случае наилучшее. Все это тянется из-за отсутствия конкуренции.

- Кризис. Если в стране начался экономический спад, то есть 2 выбора для государства. Либо снижаются заработные платы работников, при этом цены остаются на прежнем уровне. Либо заработный платы остаются на прежнем уровне, а цены возрастают — что и является инфляцией.

Можно отметить одну особенность инфляции. Бывают случаи, когда инфляция происходит только со стоимостью одного определенного товара. Например: был неурожай сахарной свеклы и так как сахар содержится практически во всех продуктах питания, то инфляция будет довольно обширна. А если не было добыто нужное количество редкого материала, нужного для создания электропилы, то инфляция распространена на определенный вид продукции.

Какие меры позволяют снизить инфляцию издержек

Регуляция государством разрастающейся инфляции может осуществляться двумя способами:

- формирование условий для наименее болезненного восприятия ее населением, то есть политика адаптации;

- разработка системы мер, способных ей противоборствовать, то есть политика решительных мер борьбы с инфляцией.

Адаптивная политика

К адаптивной политике относятся два основных направления:

- индексация доходов;

- компенсация потерь от инфляции.

Эти меры помогают смягчить социальную напряженность, создают предел, до которого падение жизненного уровня возможно. Но саму причину они не устраняют.

Однако цена этих мер для государства ощутима: период выхода из инфляционной волны затягивается, происходят непредвиденные траты из государственного бюджета, который уже находится в дефиците. Соответственно, дефицит усиливается. Таким образом, адаптивная политика ведет к временному сглаживанию последствий инфляции, а не решает саму проблему.

Антиинфляционная политика

Такая политика направлена не только на смягчение последствий инфляции, но и на устранение ее причин. Государство проводит мероприятия для погашения негативных экономических эффектов, вызванных инфляцией. Например, принудительно замедляется падение национального валютного курса, осуществляются меры для повышения заинтересованности бизнеса в инвестировании, которое ранее было снижено из-за повышения цен.

Государство должно не только смягчить последствия от инфляции, но и продумать систему мер для устранения источников инфляции и ее профилактики.

Инфляция деформирует товарные и денежные рынки, что приводит к изменению баланса между спросом и предложением: происходит превышение совокупного спроса над совокупным предложением.

Антиинфляционная политика включает в себя два направления:

- регулирование совокупного спроса;

- регулирование совокупного предложения.

Существуют два теоретических обоснования политики решительных мер борьбы с инфляцией:

кейнсианское направление, в основном регулирующее совокупный спрос;

монетаристское направление, в основном уделяющее внимание совокупному предложению.

Если инфляция в стране умеренная, то есть не превышает 6 %, то она не считается опасной, поэтому государство не противоборствует ей.

Если инфляция в стране сильная, и ее невозможно погасить за короткий срок, происходит ухудшение рыночной конъюнктуры, и государство должно проанализировать и рассчитать величины ожидаемых потерь. Эти потери значительно отражаются на потребителях, жизненный уровень которых падает.

Поэтому государством осуществляется политика, амортизирующая удары инфляции:

- индексация потерь доходов;

- компенсация потерь от инфляции.

Коэффициент индексации рассчитывается с учетом темпов инфляции. Индексация периодически проводится повторно, поскольку инфляция постоянна.

Антиинфляционные меры, осуществляемые государством:

- Стабилизация инфляции и перевод ее в ожидаемую форму.

- Ограничения денежных трат из государственного бюджета.

- Снижение денежного дефицита бюджета за счет инвестиций от бизнеса и других источников.

- Проведение реформы налогообложения.

- Изменение затрат на военное производство и изменение его структуры.

- Регулирование валютного курса.

- Проведение денежной реформы конфискационного типа с аннулированием старых денежных знаков.

- Дополнительные меры: приватизация, повышение нормы сбережений, увеличение товарности экономики.

Что будет с инфляцией в 2019 году?

На последнем заседании ЦБ оставил ключевую ставку на текущим уровне в 7,75% годовых. Такое решение регулятор объяснил тем, что инфляция после своего пика в марте постепенно стала замедляться.

Таким образом, как ожидает Центробанк, годовая инфляция в районе 4% может вернуться уже в 2020 году. Для регулятора это главный ориентир по инфляции, и он прилагает все усилия, чтобы добиться поставленной планки.

Если цены будут под контролем, то регулятор может в последующем пойти и на снижение ключевой ставки. Это в свою очередь позитивно скажется на развитии экономики и стоимости кредитных ресурсов.

В целом регулятор проводит достаточно взвешенную политику. Например, напомним, инфляция в 2017 году составила рекордные 2,5%. В 2016 году было чуть выше – 5,4%, но тоже неплохо, учитывая, что еще совсем недавно мы постоянно жили при двузначных показателях.

Цифровой рубль

ЦБ подготовил концепцию о переводе денежных средств в цифровой формат. Одной из актуальных тем является тема комиссии, которая приводит к дополнительным расходам клиентов. Сейчас комиссии выставляются при снятии денег со своего счета в одном банке через банкомат другого банка, при переводе средств из одной кредитной организации в другую, возможна и комиссия при переводе из одной формы денег в цифровой рубль.

Ключевым свойством цифрового рубля является гарантия Центрального банка: не важно, что происходит с финансовыми институтами, деньги клиента сохранны. Перспектива, конечно, не для ближайшего будущего, но ввиду того, что большая часть сфер цифровизируется, рубль также готовится стать цифровым

Перспектива, конечно, не для ближайшего будущего, но ввиду того, что большая часть сфер цифровизируется, рубль также готовится стать цифровым.

За дальнейшим развитием денежной политики будем следить в своих обзорах.

Calmins.com

Формы инфляции и их особенности

По форме проявления процесс можно разделить на три группы:

- по способу зарождения;

- по характеру протекания;

- по степени прогнозируемости.

Каждая форма подразделяется на несколько видов.

По способу возникновения

Способов возникновения инфляционных процессов несколько:

- Административный.

- Индуцированный.

- Импортируемый.

- Кредитный.

Административная или социальная инфляция – возникает, когда государство берет под контроль цены и управление ими. Например, правительство страны решает установить низкие цены на определенную группу товаров. Денежные средства населения высвобождаются, нарушается баланс по отношению к товарному объему. Это порождает повышенный спрос на другие товарные группы, значит, цены на них возрастут.

Примером такого процесса можно назвать фиксацию стоимости проезда в общественном транспорте. Социальные цены делают его доступным для использования всем слоям населения, включая людей с низкими доходами. Но если это коснется нескольких групп товаров, свободные деньги граждане будут тратить на иные виды товаров и услуг.

Индуцированная инфляция возникает от воздействия ряда экономических причин. Например, при быстром росте цен на несколько групп товаров или услуг. Так было в России в 2002 году, когда резко подорожали услуги ЖКХ, были отменены некоторые льготы по НДС.

Импортируемая – высокий прирост иностранной валюты и расширение объема ввозимых товаров. Спрос потребителей «переходит» на более дешевую местную продукцию, а производители начинают поднимать цены.

Кредитная инфляция. Явление возникает в разной форме:

- Доступность кредитов, вызывающая повышенный спрос на определенные группы товаров, что зарождает предпосылки роста цен.

- Массовое кредитование, при котором возврат средств в будущем невозможен.

- Использование государством кредитных средств в крупных объемах для сокращения дефицита бюджета.

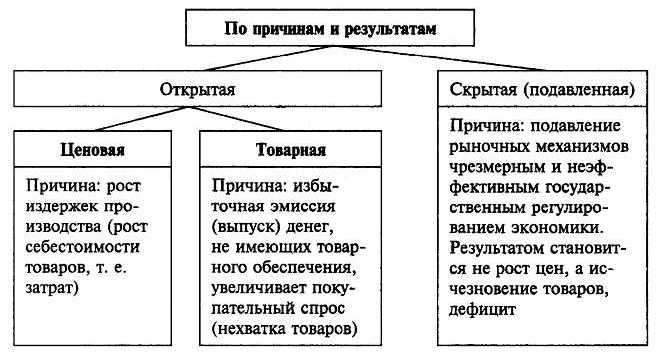

По характеру протекания

Формы инфляции делятся и по характеру протекания:

- скрытая (подавленная);

- открытая.

Подавленная инфляция появляется в условиях ценовой политики, устанавливаемой государством. Стоимость товаров и услуг по официальным данным может сохраняться продолжительное время, что приводит к образованию излишней массы средств на фоне явного дефицита. Результатом становится спекуляция – вывод товаров на «теневой рынок» с нерегулируемыми ценам. При этом реальная стоимость продукции может в несколько раз превышать официальную.

Ярким примером скрытой инфляции является дефицит в СССР. Товарное предложение не могло перекрыть финансовые возможности населения, а высокий спрос на недоступную продукцию приводил к росту цен на товары «из-под прилавка» и процветание этого рынка в целом.

Открытая инфляция свойственна рыночной экономике. Регулирование цен возложено на производителей и продавцов, а розничная цена формируется в зависимости от спроса и предложения.

Протекание инфляционных процессов определяется тем, как расходится рост цен. Исходя из этого, различают сбалансированную и несбалансированную форму. Но первая представляет собой лишь теорию, на практике зафиксировать одинаковое колебание цен на разные группы товаров проблематично. На это влияет множество факторов, например, сезонность. Даже в условиях инфляции стоимость одних товаров может резко расти, а других – падать или сохраняться.

Несбалансированная инфляция отличается колебанием цен на различные товары по отношению друг к другу. Степень и пропорции изменения прогнозу не поддаются.

По степени предсказуемости

Форма инфляции по степени и возможности прогнозирования делится на:

- ожидаемую;

- неожидаемую (непредвиденную).

Ожидаемая инфляция может быть спрогнозирована на определенный период времени. Обычно в такой форме цены растут по инициативе правительства.

Непредвиденная – резкое, скачкообразное увеличение стоимости различных товаров. При отсутствии инфляционных ожиданий спрос на них снижается, в результате производители опускают цены, и ситуация принимает прежний вид. Когда население ожидает повышение цен, это выражается в увеличении спроса. Прогнозирование экономических тенденций затрудняется. Если правительство страны не предпримет меры для стабилизации, ситуация будет ухудшаться.

Инфляция. Задания из ЕГЭ и правильные ответы

Чтобы успешно сдать ЕГЭ по обществознанию, необходимо иметь представление о сути инфляции, ее причинах и видах, уметь перечислить меры по борьбе с инфляцией.

Задание 1Найдите в приведенном ниже списке меры, способствующие снижению инфляции, и запишите цифры, под которыми они указаны.1) увеличение расходов государства на социальные программы2) закрытие убыточных предприятий3) изъятие «лишних» денег центральным банком4) отказ от повышения зарплат и пенсий5) переход на натуральный обмен вместо денежного

Правильный ответ: 3, 4

Задание 2Выберите верные суждения об инфляции и запишите цифры, под которыми они указаны.1) В периоды высокой инфляции повышается покупательная способность национальной валюты2) Высокая инфляция усиливает риск, связанный с инновациями и долгосрочными инвестициями.3) Oт инфляции страдают вкладчики банков, если уровень инфляции ниже процента по депозитам.4) Высокой инфляцией называют процесс долговременного устойчивого повышения общего уровня цен в стране.5) Экономисты различают фрикционную, структурную и циклическую инфляцию.

Правильный ответ: 2, 4

Задание 3

Выберите в приведённом списке верные суждения об инфляции и запишите цифры, под которыми они указаны. Цифры укажите в порядке возрастания.1) Позитивным последствием сокращения уровня инфляции является рост занятости населения.2) Инфляция предложения характеризуется увеличением издержек производства.3) Скрытая инфляция возникает при неизменных розничных ценах на товары и услуги и одновременном росте денежных доходов населения.4) Повышение номинальной заработной платы может быть источником инфляции.5) Одной из форм борьбы с инфляцией является дополнительная эмиссия.

Правильный ответ: 2, 3, 4

Задание 4Найдите в приведенном ниже списке меры, способствующие снижению инфляции. Запишите цифры, под которыми они указаны.1) увеличение расходов государства на социальные программы2) девальвация национальной валюты3) изъятие «лишних» денег Центральным банком4) отказ от повышения зарплат и пенсий5) переход на натуральный обмен вместо денежного6) эмиссия денег

Правильный ответ: 2, 3, 4

Задание 5В стране N отмечается рост инфляции. Какие факторы из перечисленных ниже могли этому способствовать? Цифры укажите в порядке возрастания.1) сокращение объёмов потребительского кредитования2) снижение курса национальной валюты3) рост безработицы4) дополнительная эмиссия денег для покрытия возросших государственных расходов5) снижение темпов роста ВВП6) значительный рост средней заработной платы в стране

Правильный ответ: 2, 4, 6

Задание 6В стране М. однократно в течение месяца произошло повышение цен на 70% (без улучшения качества товаров). Какое экономическое явление иллюстрирует этот пример? Какой вид данного явления иллюстрирует данная ситуация? Используя обществоведческие знания, назовите три любых последствия данного явления.

Правильный ответ:1. Речь идет об инфляции.2. В данном случае это гиперинфляция.3. Последствия инфляции:- обесцениваются накопления.- снижается покупательная способность валюты.- падают реальные доходы населения.

Виды инфляции

В зависимости от темпов (скорости протекания) инфляции выделяют следующие виды инфляции:

-

Ползучая (умеренная) инфляция. При такой инфляции происходит рост цен не более 10% в год. Сохраняется стоимость денег, контракты подписываются в номинальных ценах. Такая инфляция считается наилучшей, так как инфляция происходит за счет обновления ассортимента и позволяет проводить корректировку цен за счет изменений условий спроса и предложения. Эта инфляция управляемая, так как её можно регулировать.

-

Галопирующая (скачкообразная) инфляция. При такой инфляции происходит рост цен от 10-20 до 50-200% в год. В заключаемых контрактах предприятия устанавливают стоимость своих товаров, продукции, работ и услуг с учетом роста цен. Население начинает активно вкладывать свои сбережения в материальные ценности. Такая инфляция трудно поддается управлению. В стране часто проводятся денежные реформы. Данные изменения свидетельствуют о наличии экономического кризиса.

-

Гиперинфляция. При такой инфляции происходит рост цен более 50% в месяц и более 100% в год. Благосостояние населения резко ухудшается. Разрушаются экономические отношения между предприятиями. Такая инфляция является неуправляемой и требует принятия со стороны государства чрезвычайных мер. В результате гиперинфляции производство останавливается, продажа товаров, продукции, работ и услуг сокращается, снижается реальный объем национального производства, растет безработица, действующие предприятия закрываются, происходит банкротство компаний.

В зависимости от характера проявления различают следующие виды инфляции:

-

Открытая инфляция. При такой инфляции происходит рост уровня цен в условиях свободных цен, не регулируемых государством.

-

Подавленная (закрытая) инфляция. При такой инфляции происходит увеличение товарного дефицита, в условиях жесткого контроля над ценами со стороны государства.

В зависимости от причин вызывающих инфляцию выделяют:

-

Инфляцию спроса;

-

Инфляцию издержек;

-

Структурную инфляцию.

К прочим видам инфляции относятся:

-

Сбалансированная инфляция. При такой инфляции цены разных товаров меняются в одинаковой степени и одновременно.

-

Несбалансированная инфляция. При такой инфляции цены на товары растут неодинаково.

-

Ожидаемая инфляция. Такая инфляция позволяет государству предпринять меры защиты.

-

Неожидаемая инфляция.

-

Импортируемая инфляция. Такая инфляция развивается под воздействием внешних факторов. Импортируемая инфляция вызывается чрезмерным притоком в страну иностранной валюты и повышением импортных цен;

-

Экспортируемая инфляция. Такая инфляция переносится из одних стран в другие через механизм международных экономических отношений, воздействующих на денежное обращение, платежеспособный спрос и цены.

Факторы, влияющие на инфляцию в России

- Денежно-кредитная политика Центрального банка РФ. У главного финрегулятора страны имеется важнейший инструмент влияния на уровень инфляции — ключевая ставка. На данный момент ставка равна 7,75. Это довольно много. Высокая ставка затрудняет доступ к деньгам; однако, с другой стороны, такая жесткая риторика ограничивает рост цен. Цель Центрального банка в вопросах инфляции – 4% как в 2019, так и в 2020 году. Но состоится ли снижение ставки? К сожалению, предсказывать динамику ключевой ставки не может никто. На принятие советом директоров Банка России решения о ключевой ставке влияет множество факторов, данные о которых переменчивы и не всегда доступны широким массам в момент их сбора и анализа. Есть лишь один ориентир, позволяющий выбрать направление для прогнозов, — заявление ЦБ о том, что банк намерен со временем перейти к более мягкой политике. Можно сказать, что да, снижение ставки случится, но вот когда — вопрос открытый.

- Валютный курс. Данный показатель также оказывает влияние на уровень инфляции в стране. Девальвация 2014 года привела к стремительному росту цен на внутреннем рынке, потому что импортные товары в перерасчете на рубли сильно подорожали. ЦБ официально перешёл к политике свободно-плавающего валютного курса. Это означает, что Банк страны не намерен сдерживать удешевление (если оно вновь случится) национальной валюты, а также не планирует ревальвировать рубль. ЦБ отказался от прогнозов валютной динамики, поэтому сейчас крайне сложно оценить влияние валютного фактора на уровень цен в 2020 году.

- Фискальная политика. На динамику индекса потребительских цен влияет и фискальная, то есть налоговая, политика государства. За неё отвечает в основном Министерство финансов Российской Федерации. Недавнее повышение НДС с 18% до 20% — дело рук министерства. Рост налога спровоцировал всплеск цен. Эффект от него оценивается примерно в 1,3%; довольно существенно, учитывая тот факт, что в 2017 году инфляция составила 2,52%. По сути, половина годового объема от инфляции ударила по россиянам всего за один месяц (январь).

Прогнозы инфляции на 2020 год

Специалисты из МВФ полагают, что инфляция в РФ скоро составит 5%

- Прогноз Центрального банка. Банк России полагает, что при сохранении стабильный внешнеэкономической конъюнктуры инфляционный предел закрепится на уровне 4% в 2020-2021 гг.

- Прогноз Министерства финансов. Министр финансов сделал заявление, согласно которому государство более не намерено увеличивать налоговую нагрузку. Это значит, что 2020 год будет избавлен от фискальных шоков со стороны правительства, и хотя бы поэтому индекс потребительских цен будет менее изменчив. Точной цифры Минфин не сообщает.

- Прогноз Международного валютного фонда. Согласно прогнозу Международного валютного фонда, инфляция в России в 2020 году составит целых 5%. Это самый пессимистичный прогноз из имеющихся. МВФ в своих суждениях исходит из валютного фактора, однако в последнее время наблюдается явная раскорреляция между рублём и нефтью, что, во-первых, делает национальную валюту более стабильной, а во-вторых – минимизирует ценовой вклад импортной продукции в инфляцию по стране. Вероятно, у МВФ завышенные ожидания, если учитывать исключительно валютный аспект.

- Прогноз Высшей школы экономики. Институт «Центр развития» Высшей школы экономики недавно объявил консенсус-прогноз макроэкономических показателей на 2020 год, основанный на данных опроса крупнейших коммерческих организаций, ведущих свою деятельность в РФ. Итак, инфляция будет находиться в районе 4%. Наряду с этим будет снижена ключевая ставка до 6,95%, а курс доллара к рублю оценится в 67,2. Это довольно консервативный сценарий развития экономики. Позитива здесь не наблюдается: рост ВВП достигнет лишь 1,7%. Надо отметить, что инфляционные ожидание бизнеса снизились. В прошлом опросе эксперты ожидали инфляцию в 2020 году на уровне 4,2%, что на две десятых выше показателя, полученного в ходе последнего исследования.

- Прогноз АПЭКОН. Агентство прогнозирования экономики в декабре 2018 года выпустило свой прогноз о будущем состоянии российской финансовой системы. В частности, в нём отмечается, что в 2020 году инфляция будет колебаться в районе 4%. Агентство добавило в свой прогноз минимальный и максимально возможный показатель роста цен на тот же период. Разброс составил 1%: с одной стороны, есть вероятность, что инфляция составит всего лишь 3%, но возможно, что и все 5%. Таким образом Агентство, с одной стороны, выступило с таким же пессимистичным заявлением, как и МВФ, а с другой – описало даже более оптимистичные цифры, чем Минэкономразвития.

Прогноз Министерства экономического развития

Поскольку наиболее провидческим и осведомленным в финансовых вопросах органом власти является Министерство экономического развития, его прогноз мы рассмотрим отдельно. В документе под названием «Прогноз социально-экономического развития Российской Федерации на период до 2024 года» сказано, что инфляция на конец 2019 года составит 4,3%, а по итогам 2020 года – 3,8%. Почему? Эксперты Министерства выдвинули два основных тезиса. Во-первых, ЦБ сохранит жесткую риторику. Ставка останется на высоком уровне.

Во-вторых, из базы расчетов выведут фискальный фактор — повышение НДС. Новый налог, оказавший влияние на 75% потребляемых россиянами товаров и услуг, в 2020 году уже не подтолкнет цены. Однако такой прогноз излишне оптимистичен. Избранный базис для прогноза (всего два тезиса) слишком узок, и не учитывает влияние внешних факторов: санкций, торговых войн, замедления темпов экономического роста Китая, долларовой политики ФРС, протекционистского настроя основного торгового партнера России – Евросоюза…

В Минэкономразвития ожидают снижения инфляции до 3,8% в 2020 году

А что произойдет со структурой импорта? Каково будет (вероятно) влияние введенных США ограничений на покупку государственного долга РФ? Что, если отечественные банки будут отключены от международной системы расчётов SWIFT? А как скажутся на российской экономике новые стандарты Базель IV для банков? Не учитывая всё это, Минэкономразвития закрывает глаза практически на все показатели, так или иначе влияющие на инфляцию в России!

Оценка Счетной палаты

По итогам 2021 года инфляция в стране может составить 3,5% при условии роста потребительского спроса на 0,6% и отсутствия внешних шоков: так сказано в заключении Счетной палаты по федеральному бюджету на 2020-2022 годы.

В случае прироста оборота розничной торговли на 0,6%, а платных услуг населению — на 0,5% инфляционные ожидания по итогам следующего года составят 3%.

Более высокий уровень возможен при развитии сценария ЦБ РФ. Центробанк считает, что замедление темпов потребительского кредитования будет на уровне в 10-15%. Это станет проинфляционным фактором. Специалисты Счетной палаты соглашаются, что в этом случае годовая инфляция подойдет к уровню 4,5%.

МВФ отмечает, что тенденция к замедлению развития экономики отмечается во многих государствах:

Росстат фиксирует в России падение инфляционного показателя и экономисты подчеркивают, что эта тенденция — тревожный фактор.

Положительные последствия инфляции

В то же время умеренная инфляция может быть полезна для экономики. К позитивным последствиям умеренной инфляции относится то, что:

-

Рост денежной массы стимулирует деловую активность, ускоряет процесс инвестирования. Деньги выгоднее не хранить, а вкладывать в производство.

-

Стимулируется товарооборот — ожидая повышения цен, потребители покупают больше.

-

Умеренная инфляция заставляет население работать активнее, чтобы увеличить доходы.

-

Уменьшается внутренний государственный долг.

-

Растут налоговые поступления государства.

-

Удешевляется экспорт, и это позволяет расширить зарубежные рынки сбыта продукции

Влияние инфляции на инвестиционную и кредитную деятельность

Любая инвестиция сопровождается разной степенью рисков и при оценке рентабельности проекта учитывается ожидаемый процент инфляции. Спот-ставка (прирост стоимости инвестиций с учетом процентов) по инвестиционным проектам рассчитывается, исходя из стоимости государственных облигаций, которые считаются безрисковыми.

Уровень ожидаемой инфляции также влияет на размер процентных ставок. При высокой инфляции ставки по долгосрочным ценным бумагам должны быть более высокими, чем по краткосрочным акциям. Прогнозы реальной финансовой ситуации помогают получателю дохода принять меры для уменьшения рисков. Если размеры инфляции выше ожидаемых появляется неопределенность в вопросе потенциальной прибыли и потерь для заемщиков и кредиторов по неиндексированным ценным бумагам.

Выводы

Следует отметить, что дисперсные прогнозы по своей природе ещё менее полезны, чем прогнозы «точные». Не надо быть кандидатом экономических наук, чтобы взять нечто среднее из прогнозов ведущих экономических институтов и добавить туда стандартное отклонение. Но рассчитывать на большую точность пока нет смысла – до наступления 2020 года еще многое успеет поменяться!

И последнее, на что необходимо обратить внимание — эффект базы. Всплеск цен в первых месяцах 2019 года означает, что в первые месяцы 2020 года будет высокая база для расчета темпов прироста

Это, в свою очередь, занизит показатель инфляции в целом за год, однако в стоимостном выражении он может быть больше. Как говорил классик: есть ложь, есть наглая ложь, а есть статистика.