Как продать свой долг коллекторам: продажа долга физическими лицами

Содержание:

- Условия покупки

- Советы по покупке долгов, принадлежащих физическим лицам

- Cкупка долгов физических лиц и предприятий

- Выкуп долгов юридических лиц

- Способы реализации

- Возврат купленного долга

- Плюсы и минусы продажи долга

- Что делать с дебиторской задолженностью

- Какие фирмы занимаются выкупом, что нужно знать о них

- Покупка долгов

- Как происходит продажа банками задолженности

- Можно ли продать долг коллекторам?

- Как обжаловать продажу долга коллекторам

- Кто может купить долг

- Список необходимых документов при заключении договора

Условия покупки

Покупка долга фирмы может состояться только в том случае, если данная сделка не противоречит закону. Если при совершении такой продажи особое значение для должника будет иметь личность кредитора, то возможность осуществления такой уступки наступит только при наличии согласия задолжавшего лица (например, при выполнении муниципального контракта, подписанного по итогам конкурса, аукциона).

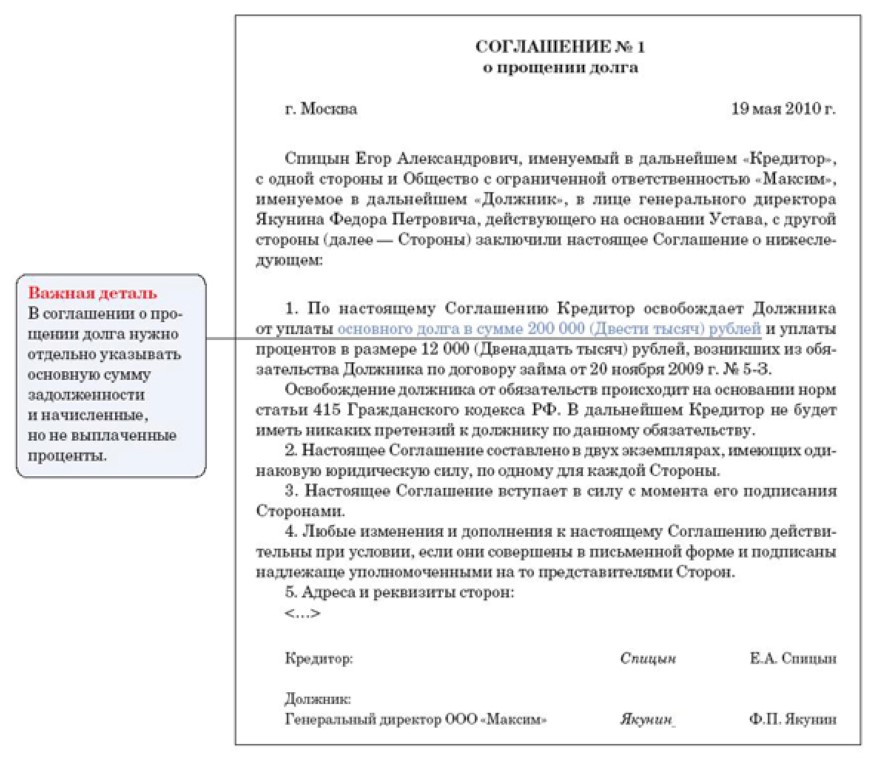

Письменное соглашение

Между сторонами сделки может существовать письменная договоренность, запрещающая продавать задолженность по обязательствам иным лицам. В этом случае, закон все же разрешает кредитору продать долг юр. лица, но при этом цедент не освобождается от наступления для него негативных последствий за нарушение соглашения о запрете продажи долга.

Если возникшая по договору задолженность не является денежной, то цедент (кредитор) может уступить ее без предварительного одобрения должника.

Подытожив, можно сказать, что покупка долга юр. лица возможна при следующих условиях:

- цессия не нарушает закон и не противоречит ему;

- получено согласие должника, если для него важна личность кредитора, или между лицами есть договоренность о запрете продажи долга;

- не получено согласие должника, но цедент при этом несет установленную соглашением о запрете уступки долга ответственность;

- не получено согласие должника, но должник должен не деньги;

- форма цессии соответствует форме первоначального договора.

Советы по покупке долгов, принадлежащих физическим лицам

Однако не с каждой кредитной задолженностью банковские сотрудники желают расставаться. Если клиент по возможности вносит оплату за кредитный заем, обещает выполнить свои обязательства в ближайшее время, не теряется и остается на короткой ноге с банковскими служащими, то банк рассчитывает на удачное для него погашение денежного долга. В таком случае банк никогда не заключит договор с коллекторами о покупке кредита. Покупка долгов, принадлежащих ранее физическим лицам, не имеет законодательного основания.

С нашей помощью вы сможете вернуть свои деньги в минимальный срок и больше не забивать себе голову вопросами по их возвращению. В минимальный срок вернуть в оборот средства, сократив тем самым кассовый разрыв; Выполнить поставленные в бизнес-плане задачи и улучшить общий долговой портфель; Избежать дополнительных трат денег, которые неизбежно возникнуть при взыскании

Cкупка долгов физических лиц и предприятий

Это самый распространенный вид долга, связанный с обязанностью возвращения субъекту (банку, человеку, организации и пр.) взятого взаймы имущества или денег, его еще называют имущественным долгом. В разные периоды истории именно денежный долг был наиболее типичным явлением, с этим видом долга мы сталкиваемся в своей жизни наиболее часто, поэтому в общественном сознании денежный долг определяется как основной. Любой человек, выступая в роли физического лица или предпринимателя, получая деньги взаймы и принимая на себя долговые обязательства, осознает ответственность перед кредитором и понимает, что «долг, платежом красен».

Покупка задолженности физических и юридических лиц — важное направление в работе АФПБ. Приобретение долгов позволяет кредитору избежать обращения в суд, общения с приставами и должником

При этом экономятся не только временные, но и денежные ресурсы. Благодаря выкупу долга юридического или физического лица вы сможете получить деньги сразу. Поэтому не рекомендуем тянуть с продажей задолженности: чем больше времени проходит со дня первой просрочки по долгу, тем сложнее его взыскать

Приобретение долгов позволяет кредитору избежать обращения в суд, общения с приставами и должником. При этом экономятся не только временные, но и денежные ресурсы. Благодаря выкупу долга юридического или физического лица вы сможете получить деньги сразу. Поэтому не рекомендуем тянуть с продажей задолженности: чем больше времени проходит со дня первой просрочки по долгу, тем сложнее его взыскать.

Выкуп долгов требует профессиональной оценки должника и параметров задолженности.

Продажа долгов(долговых обязательств, уступка прав требования, цессия)

данные по организациям (наименование, ИНН, адрес и иное), которые могли бы позволить идентифицировать их, каким-либо образом связаться, во избежание рисков компрометации, нанесения ущерба деловой репутации, звонков и иных действий, нарушающих права граждан и организаций. Характеристик должника — ФЛ, ИП, ЮЛ (форма ЮЛ — ООО, ПАО и др.). Дата возникновения долга (права требования). Сумма долга (права требования); алгоритм расчета начисления процентов, пеней; сумма продажи, возможный дисконт в процентах или рублях (иной валюте). Контактные данные продавца (имя, телефон, электронная почта)

Внимание! Портал «Залог24» не проводит идентификации лиц, размещающих объявления, не имеет их персональных данных

Выкуп долгов юридических лиц

ЮК Лигал Мил рассматривает к приобретению долги, соответствующие следующим критериям:

- сумма долга превышает 1 миллион рублей

- должник — строительная компания/ крупное инфраструктурное предприятие/ государственное или бюджетное учреждение/ градообразующее предприятие/ социально значимый субъект

- должник зарегистрирован в Российской Федерации

- должник не находится в стадии банкротства/ не ликвидирован/ продолжает работать/ адрес местонахождения должника и ведения реальной деятельности известен

Желание продать задолженность юридического лица новому кредитору обычно возникает в трех случаях:

- Оплата задолженности будет произведена должником позже, а денежные средства нужны сейчас

- Должник просрочил погашение долга, а взыскание в судебном порядке слишком обременительно и продолжительно для кредитора

- Должник не исполняет свои обязательства, а у кредитора отсутствует необходимая компетенция для взыскания долга в принудительном порядке

Для взыскания задолженности последняя должна быть подтверждена документально:

- распиской должника

- договором кредита/ лизинга/ займа

- договором подряда/ поставки/ перевозки/ аренды/ оказания услуг

- судебным актом

Способы реализации

Дебиторская задолженность может считаться имуществом организации. А потому допускается ее продажа. Реализация долга может осуществляться в рамках банкротства компании. В этом случае задолженность продается наряду с недвижимостью и движимым имуществом. Ее может купить любое лицо.

Какова выгода от приобретения дебиторского долга? Предполагается, что задолженность будет возвращена. То есть покупатель получает деньги в отложенном порядке.

Вопрос: Подлежит ли восстановлению НДС в случае продажи дебиторской задолженности конкурсным управляющим при банкротстве организации?Посмотреть ответ

Цессия обязательств

Цессия предполагает уступку прав требования на долг. Предполагает заключение соглашений. В них прописываются все нюансы сделки. Когда становится актуальной цессия? Рассмотрим пример. У организации появилась срочная необходимость в деньгах. У нее есть дебиторы, но пока срок возврата денег не пришел. Для мгновенного получения денег можно просто передать задолженность другому лицу. В этом случае организация получает чуть меньше денег, но зато получает их оперативно.

Сделка по реализации прав на требование долга и именуется цессией. Подобные операции регулируются главой 24 ГК РФ. Цессия может применяться в отношении не всех обязательств. Нельзя уступать права требования на эти виды долгов:

- Алименты.

- Компенсация ущерба.

- Гранты, полученные на определенное имя.

Не передаются долги, если ключевое значение имеет личность кредитора. Кому продать долг? Задолженности приобретают некоторые специализированные фирмы. Между кредитором и покупателем заключается договор. Он должен быть заверен у нотариуса.

Дебитора нужно обязательно известить о переуступке долга. Ему нужно передать новые реквизиты, куда нужно будет отправлять деньги в дальнейшем. Если переуступка выполняется в отношении недвижимости, потребуется государственная регистрация.

Цессия предполагает возмездный характер. То есть оба участника сделки должны получить выгоду. Для продавца это быстрое получение денег. Покупатель же получает меньшую сумму средств, но получает спустя какое-то время большую сумму.

Рассмотрим пример. У организации есть дебиторский долг в размере 50 000 рублей. Она продает его за 40 000 рублей. То есть недополучает 10 000 рублей, но зато получает деньги сразу. Покупатель же получает выгоду в размере тех же 10 000 рублей.

ВАЖНО! В рамках цессии могут продаваться самые разные долги: и текущие, и просроченные, и сомнительные

Факторинг

Факторинг представляет собой куплю-продажу. Предполагается, что задолженность будет реализована кредитным учреждениям или специализированным организациям с лицензией. Цели факторинга:

- Вспомогательные источники финансирования.

- Повышение оборачиваемости.

- Повышение количества продаж.

Покупатели получают статус агентов. Права и обязанности рассматриваемых лиц содержатся в главе 43 ГК РФ.

Факторинг и цессия имеют свои сходства и различия. Обе операции предполагают продажу дебиторских долгов третьим лицам. Рассмотрим их отличия:

- Приобретать можно задолженности по уже существующим и будущим сделкам. Однако не реализуются просроченные долги.

- В рамках цессии можно реализовывать имущественные права. Факторинг предполагает продажу исключительно долгов в деньгах.

- Факторинг имеет определенные ограничения. Этим инструментом не могут пользоваться фирмы с множеством мелких дебиторов, производители узкоспециализированных изделий. Цессия же применяется без ограничений.

- Покупать долг по цессии может любое лицо. Приобрести обязательства по факторингу может только лицензированная или кредитная организация.

Проще говоря, факторинг от цессии отличается большим количеством ограничений.

Переводный и простой векселя

Реализовать долг можно через вексель. Последний представляет собой ценную бумагу. На ее основании появляется обязательство выплаты держателю векселя денег и процентов по долгу. Кроме векселя, обязательство по выплате ничем не обосновывается.

Как реализуется дебиторский долг через вексель? Достаточно просто передать вексель другому лицу. Данное действие уже расценивается как продажа.

Возврат купленного долга

Для возврата приобретенных обязательств потребуется осуществлять комплексную работу. Она включает досудебную подготовку, судебное разбирательство и контроль за исполнительным производством. Для начала потребуется направить должнику соответствующие претензии в установленной форме. После чего переходить к более активным действиям:

- С помощью судебных органов наложить арест на имущество, счета должника, а также получить его залог (при наличии).

- Если учредители ООО злостно уклоняются от уплаты, ФССП может наложить на них внушительный перечень ограничений. Начиная с принудительной реализации имущества и заканчивая объявлением должников в розыск.

- Должник выполняет свои обязательства либо инициирует процедуру банкротства, которая сопровождается передачей его активов истцу.

Благодаря подобной инструкции можно без особых проблем взыскать просроченные задолженности юрлиц. Либо добиться их банкротства и перехода всех имущественных объектов, прав на компанию кредитору.

Плюсы и минусы продажи долга

При продаже проблемных кредитов должник не получает никаких существенных бонусов, вся выгода достается первоначальному кредитодателю или коллектору. Более того, защитить свои права банковский клиент не в состоянии. Какие преимущества от продажи долга получает кредитодатель:

- Возможность покрытия убытков. Хотя здесь ситуация неоднозначна, ведь заемщик в таком случае должен владеть ликвидным имуществом, которое можно продать с целью компенсации долгов. Даже если должник платежеспособен и получает минимальную зарплату, крупные долги будут возвращаться десятилетиями.

- Возможность улучшения статистики. Ведь чем чище репутация банка, тем больше потенциальных заемщиков будет делать выбор в пользу данной финансовой организации.

Недостатков в подобных сделках практически нет. Любой заем заранее застрахован от невозврата, поэтому кредитодатель если и проигрывает, то без больших потерь. Хотя проценты в таком случае всё равно упускаются.

Если уж говорить о минусах, то единственный, кто ощутит их в полной мере — это заемщик:

- К работе с задолженностями допускают профессиональных коллекторов. Это значит, что сотрудник является не только отменным следопытом, но и психологом, который легко определяет «больные места» заемщика и может манипулировать им, как заблагорассудится. По отношению к некоторым должникам, оказавшимся в тяжелом жизненном положении, могут применяться угрозы и шантаж. Доказать это в суде, к сожалению, проблематично.

- Персональная информация заемщика переходит из рук в руки. По факту банк не имеет права распространять личную информацию о своих клиентах, но данный закон не действует при перепродаже долгов. Таким образом, об имеющихся долгах могут узнать близкие и коллеги заемщика, что доставляет большой психологический дискомфорт.

Исходя из вышесказанного следует вывод: при переадресации задолженностей заемщик должен быть юридически защищен профессиональным адвокатом, в ином случае доказать неправомерные действия коллекторных служб будет невозможно.

Доллар

Доллар

Что делать с дебиторской задолженностью

Если дебиторский долг не погашается в срок, есть 2 способа его вернуть:

- договориться о добровольном возврате дебиторской задолженности;

- взыскать долг в принудительном порядке.

Чтобы избежать дополнительных издержек, связанных с судебным рассмотрением иска, попробуйте урегулировать ситуацию с возвращение долга мирно — это взаимовыгодное разрешение конфликтной ситуации без последствий для взаимоотношений партнеров и ущерба для их деловой репутации.

Если не найдены пути решения проблемы возврата долга мирным путем, можно прибегнуть к воздействию на дебиторов, которые допустили просрочку платежа, финансовым способам:

- применить штрафные санкции;

- предложить провести взаимозачет;

- реструктуризировать долг;

- продать задолженность;

- инициировать процедуру банкротства и др.

Выбор метода зависит от суммы долга, срока просрочки платежей, готовности должника договариваться и других факторов.

Дебиторскую задолженность обычно продают при жизненной потребности в деньгах. Чаще всего ее покупают те предприятия, которые сами должники дебитора. Они приобретают дебиторскую задолженность с большой скидкой, затем предъявляют ее должнику для погашения по полной стоимости.

Купить задолженность может компания, которая состоит в той же финансовой группе, что и должник. Такая компания заинтересована скупает все долги других организаций холдинга.

Перепродать задолженность можно лицу, которое заинтересовано во владении правами требования конкретно к этому должнику (например, дебитор — на стадии банкротства, а кредиторы борются за обладание максимальным количеством голосов на собрании кредиторов).

Какие фирмы занимаются выкупом, что нужно знать о них

Долги пользуются спросом у:

- Коллекторских агентств. Это профессионалы, работа которых связана с выкупом долга. Если кредитором юрлица становится коллектор, то условия кредитования заметно ухудшаются. Коллекторы вправе применить собственные штрафные санкции к неплательщику, используемые ими методы не всегда честны и законны.

- Других банков. Если долг перекупает другая кредитная организация, то все, что изменяется для заемщика – это реквизиты платежного счета, на который он обязан перечислять средства, а также наименование кредитора.

Выгодной для должника считается покупка его долга другим банком.

Покупка долгов

Коллекторское агентство «РусБизнесАктив» – одна из немногих коллекторских компаний, реально осуществляющих покупку долгов.

Покупка долга выгодна как для кредитора – нашего клиента, так и для нас самих. Кредитор получает живые денежные средства и снимает с себя всю головную боль, связанную с взысканием долга. Мы, в свою очередь, имеем возможность заработать существенно больше, нежели при агентской схеме работы с долгом.

Процерура покупки нами долга делится на несколько этапов:

- Кредитор предоставляет нам информацию о долге, в том числе правоустанавливающие документы и информацию о возникновении долга, о должнике, его активах (если известны) и т.п. Это можно сделать как при личной встрече, так и дистанционно, посредством электронной почты.

- Вся переданная кредитором информация поступает на рассмотрение в аналитический отдел. На этом этапе работы мы проверяем обоснованность предъявляемых к должнику претензий, их законность, ищем ликвидные активы должника, осуществляем их оценку, анализируем сложность и перспективность работы по делу и, в случае положительного решения, определяем окончательную стоимость покупки долга. Как правило, данная процедура занимает 2-5 рабочих дней.

- По результатам проведенного анализа дела, в случае нашей заинтересованности, кредитору предлагаются на ознакомление наши условия покупки долга. На стоимость покупки задолженности влияет множество факторов — это и сумма долга, и сложность дела, и сроки просрочки, однако основополагающим фактором, с точки зрения ценообразования, является наличие или отсутствие у должника ликвидных активов, на которые можно наложить взыскание, при этом максимальные цены мы предлагаем за обеспеченные долги. В зависимости от указанных факторов мы предлагаем кредиторам покупку их долгов за сумму от 10% до 75% от номинала долга.

- Если наши условия устраивают клиента, мы согласовываем и подписываем договор переуступки права требования долга (цессии). При этом российское законодательство, в отличие от законодательства многих зарубежных стран, не требует согласия должника на осуществление данной сделки. Таким образом, для заключения договора цесии достаточно только двухстороннего волеизъявления кредитора и правоприобретателя. Должник же просто уведомляется в письменной форме о переходе права требования долга к новому кредитору уже по факту совершенной сделки.

- Оплату по договору цессии мы осуществляем одновременно с моментом получения нами правоустанавливающих документов или в течении одного рабочего дня после этого, в зависимости от согласованной с клиентом схемы выкупа долга.

Весь процесс покупки долга компанией «РусБизнесАктив» занимает от полутора до двух, а в особо сложных случаях — до трех недель. Такая скорость покупки долгов достигается нами благодаря использованию четко проработанного и отлаженного механизма оценки долгов, используемого нашими аналитиками и юристами.

Обращаем Ваше внимание на то, что мы покупаем не все долги. Безусловно, самыми интересными для нас являются обеспеченные долги, то есть долги, выданные под обеспечение имуществом должника — недвижимость, авто, оборудование и т.п

Среди необеспеченных долгов нам интересны для покупки долги крупных предприятий, заводов, торговых сетей и строительных компаний.

Вместе с тем, мы покупаем и необеспеченные долги небольших компаний и частных лиц — главное, что бы долг был перспективен ко взысканию, а его сумма превышала 500 тыс. рублей. В случае, если сумма Вашего долга меньше указанной, мы можем предложить помощь во взыскании по агентской схеме с оплатой услуг по факту взыскания без предварительных расходов со стороны клиента.

На положительное решение относительно покупки долга и его цену влияет множество объективных и субъективных факторов, поэтому для определения возможностей нашего сотрудничества Вам необходимо связаться с нами и проконсультироваться со специалистом.

Как происходит продажа банками задолженности

В любом банке есть портфель кредитных долгов. Они не одинаковы по перспективности и делятся на несколько групп:

- постепенно погашаемые;

- задолженности с небольшим сроком – от двух до трех месяцев;

- задолженности, просрочка которых превышает 90 дней;

- задолженности, которые банк считает безнадежными.

Просроченные кредиты из первых двух пунктов банки не продают – имеется надежда на их возврат. Если должник внесет даже мизерную сумму, займодавцу от этого больше пользы, чем от продажи коллекторам, которые покупают долги за копейки.

В отношении долгов, которым больше трех месяцев, кредиторы тоже осторожны: их стараются передать коллекторам сначала просто на взыскание, о реализации думают в последнюю очередь. Хотя сделки по продаже банками такой задолженности на рынке встречаются.

Как показывает практика, переуступка долга коллекторам происходит по истечении года, двух и даже более с момента просрочки. Такую задолженность банки признают безнадежной и списывают с баланса.

Можно ли продать долг коллекторам?

Практика выдачи денег в долг давняя. Человек, если у него есть такая финансовая возможность, не откажет родственнику или другу в помощи. Любые финансовые отношения должны сопровождаться договором займа или распиской. Так делают, когда сумма достаточно велика.

При наступлении срока возврата может сложиться ситуация, что должник не в состоянии вернуть деньги.

В этом случае у кредитора появляется два варианта действий:

- Обратиться в суд, получить решение, подать на исполнение в Федеральную службу судебных приставов Российской Федерации.

- Продать право требования коллекторам — специальным организациям, которые занимаются взысканием с населения.

Передать право требования коллекторскому агентству можно. Данная норма предусмотрена Федеральным законодательством. При переоформлении происходит заключение договора цессии (соглашение о уступке права требования в обязательстве). Особенности его заключения предусмотрены в Гражданском кодексе Российской Федерации в положениях статей 388 – 390.

Найдя покупателя, кредитор договаривается о формировании документа о передаче права требования. После первоначального соглашения о покупке, в среднем тратится от двух до пяти календарных дней на оформление сделки.

В условиях жесткой политики государства в отношении коллекторов, уровень влияния на должника заметно снизился. Их деятельность заметно ограничена законодательными нормами. Для того, чтобы обеспечить собственные интересы, они должны достоверно взвесить:

- Условия возврата;

- Понимать особенности и нюансы работы Федеральной службы судебных приставов (ФССП);

- Судебную практику по взысканию;

- Убедится в возможности реального взыскания денежных средств с должника.

После заключения цессии, задолженность перед первоначальным кредитором погашается и в дальнейшем он не сможет претендовать на взысканную сумму. Однако стоимость выкупа часто значительно ниже самой задолженности. Диапазон большой. От 10 до 75 процентов. Поэтому, перед продажей, первоначальный кредитор должен тщательно взвесить все «за» и «против» такой продажи. Просчитать, насколько эта сделка выгоднее для него самого.

Если задолженность перед продавцом не соответствует требованиям ликвидности коллекторского агентства, то с ними можно заключить агентский договор на взыскание. В результате такого взаимодействия, само требование остается за первоначальным кредитором. Коллекторы оказывают услугу по взысканию за соответствующее вознаграждение.

Как обжаловать продажу долга коллекторам

Обжалование продажи задолженности коллекторам можно считать бесперспективной затеей, если в кредитном договоре прописано право банка на такие действия или кредитором был в одностороннем порядке расторгнут договор с заемщиком по причине неисполнения обязательств.

Обычно для продажи задолженности банку не требуется личного согласия клиента, за исключением случаев, когда данная норма прописана в кредитном договоре. Впрочем, такой пункт в документах – большая редкость: юристы финансовых учреждений очень тщательно проверяют детали соглашения.

В прежние годы должники довольно часто оспаривали договоры цессии по причине пробелов в законодательстве и расплывчатых формулировок в соглашениях о займах. Но сегодня такие прецеденты практически не встречаются. Банки хорошо подготовлены юридически и тщательно продумывают условия продажи прав требования. Когда клиент подписывает договор, он автоматически выражает согласие со всеми пунктами.

И все же при продаже банками задолженности действует ряд ограничений:

- объем прав по требованию долга при передаче должен соответствовать объему, полученному банком по кредитному договору – другими словами, коллектор не может взыскивать с должника большую сумму, чем банк;

- форма договора цессии должна быть такой же, как у кредитного.

При каких обстоятельствах заемщик может обжаловать продажу долга?

- Если в кредитном договоре содержится запрет на переуступку прав требований.

- Если коллекторы завышают объем требований.

- Если в договор включена плата за дополнительные услуги, изменены сроки выплат и т.п.

Для обжалования продажи долга коллекторам необходимо обратиться с исковым заявлением в районный суд, приложив документы с обоснованием требований. По решению суда заемщика могут освободить от уплаты неправомерно начисленных сумм, а также дать возможность реструктуризировать выплаты.

Пожаловаться на коллекторов можно и в правоохранительные органы, если требование возврата долга сопровождается оскорблениями, угрозами или телефонными звонками в ночное время.

Кто может купить долг

Действующее федеральное законодательство позволяет приобрести проблемную задолженность любому физическому или юридическому лицу, которое не имеет проблем с законом. Чаще всего цессионарием выступают:

- банки;

- финансово-кредитные учреждения;

- коллекторские компании;

- непосредственно сами должники.

Часто встречаются случаи, когда один банк продает другому долги своих проблемных заемщиков. Но бывают и ситуации, когда цессионарием выступает сам должник. Кредитор подает объявление о продаже проблемной задолженности. Должник, учитывая, что стоимость цессии будет в разы меньше его фактической задолженности, предлагает кредитору выкупить долг на определенных условиях. Если условия, предложенные должником, будут более выгодными среди остальных предложений, вероятнее всего займодатель согласится продать заемщику его же долг.

Каждая из сторон сделки приобретает определенную выгоду:

- кредитор – избавляется от безнадежной задолженности и хоть как-то минимизирует свои убытки;

- должник – избавляется от обременения и получает возможность погасить только определенную часть своего долга.

Но наибольшим спросом проблемные задолженности пользуются у коллекторов, которые профессионально занимаются взысканием долгов. Деятельность таких компаний регулируется Федеральным Законом «О коллекторах», который выдвигает ряд требований к коллекторским организациям в части:

- минимального размера уставного капитала компании;

- обязательного страхования своей ответственности;

- порядка включения в ЕГРЮЛ и т.д.

Продаже подлежит только задолженность, которая возникла в результате:

- оформления займа (ссуды) в банке или другой финансовой организации;

- нарушения условий договора поставки/подряда, когда поставщик/подрядчик получил оплату, а товар/услуги так и не предоставил;

- займа, оформленного распиской.

Законом запрещено продавать долги:

- по алиментам;

- компенсацию морального и физического (причиненного вреда жизни и здоровью человека) ущерба.

Аукцион

В настоящее время существует множество различных торговых площадок и электронных порталов непрофильных активов и залогового имущества, размещающих лоты и публикующих объявления по переуступке права требования долга.

При этом подобного рода публикации содержат, как правило:

- необходимые данные должника;

- дату возникновения задолженности;

- сумму кредита;

- расчеты штрафных санкций;

- контактные данные кредитора.

Зачастую такие порталы не проводят идентификацию лиц, размещающих подобные объявления, вследствие чего не несут никакой ответственности за последствия взаимодействия сторон.

Однако некоторые торговые площадки проводят аукционы, с помощью которых долги физических лиц достаются тому, кто предложит большую компенсацию.

Как правило, участниками торгов являются в основном коллекторские агентства, и лишь иногда кредитные учреждения или физические лица. Обусловлено это тем, что для взыскания средств с проблемных должников необходимо обладать мощнейшими ресурсами и личными связями, что достаточно редко встречается среди обычных граждан.

Сколько стоит продать долг физического лица в Москве?

Стоимость приобретения долга физического лица зависит от многих факторов, в том числе:

- платежеспособности заемщика;

- статуса в обществе;

- залогового обеспечения кредита;

- наличия поручительства третьих лиц;

- суммы задолженности;

- наличия или отсутствия исполнительного листа.

Если заемщик платежеспособен, и при этом взятый им кредит был оформлен с соответствующим обеспечением в виде залога или поручительства, данный долг будет являться «реальным к взысканию». За такие кредиты коллекторы предлагают иногда до 90% от суммы задолженности. Причем чем меньше шансов на возврат долга, тем ниже стоимость кредита.

Зато, если взыскание долга маловероятно из-за банкротства, сложной финансовой ситуации заемщика и отсутствия пригодного для реализации имущества, то за такие долги первоначальный кредитор не сможет выручить более 10 процентов от общей суммы без учета процентов и пени.

В большинстве случаев стоимость таких задолженностей колеблется от 3 до 5 процентов стоимости кредита.

Социальный статус должника играет большую роль в определении стоимости переуступки права требования такого долга, так как, взыскав средства с известной личности, коллекторское агентство обретает небывалую популярность, еще и получив за это деньги.

Список необходимых документов при заключении договора

Помимо непосредственно договора цессии, в пакет документов на сделку обычно включаются:

- Исполнительные листы, выданные судом (при наличии)

- Документы, подтверждающие наличие договорных отношений, из которых возникла задолженность юридического лица – договоры/ контракты/ соглашения/ гарантийные письма/ векселя/ закладные/ депозитарные сертификаты/ расписки и др.

- Платёжные ведомости и акты сверок, доверенности, накладные

Указанные документы предоставляются компании-покупателю долга для анализа и оценки. Покупатель долга при проведении мероприятий по проверке долга, его точном расчете и дисконтировании (приведении к текущей стоимости) устанавливаем текущее финансовое положение должника и состояние его дел, поскольку в дальнейшем может потребоваться розыск дополнительного имущества должника, поиск новых сведений о бенефициарах и оперативных управляющих должника, а также проверка указанных лиц и их действий на предмет добросовестности ведения хозяйственной деятельности должника, злоупотреблении должностными полномочиями и др.

При первичной проверке должника выявляется отсутствие или наличие основных стоп-факторов заключения сделки купли-продажи — финансовое положение должника, наличие его в списках фирм-однодневок, компаний с недостоверными данными, с заблокированными счетами и с наличием иных долгов, не оплаченных в требуемое время. Документы компании-продавца, свидетельствующие о наличии задолженности, проходят проверку на предмет достоверности, подделки и полноты указанной информации.

По задолженности, не имеющей необходимого документального подтверждения, Юридическая компания Лигал Мил не работает. В самом начале работы мы направляем ряд запросов в компетентные службы и осуществляем проверку по множеству актуальных баз данных (включая закрытые источники информации) для выявления наличия или отсутствия действующих расчетных счетов должника, движения денежных средств, депозитов, автотранспорта, недвижимости, обременений имеющегося у должника имущества, а также о текущих судебных спорах должника с третьими лицами. Мы всегда знаем финансовое и имущественное состояние должника с высокой степенью точности, что позволяет не принимать в работу безнадежные долги, и позволяет получать высокий процент дел, которые завершаются положительно для обеих сторон (первоначального кредитора и нового кредитора).

При необходимости взыскание долгов может сопровождаться инициацией и ведением процедуры банкротства должника. Эффективные методы и подходы в принуждении должника к выплате долга позволяют действовать в рамках правового поля, избегая возврата долгов неправовыми способами, без ущерба для репутации заказчика и возникновения неблагоприятных последствий.

В некоторых случаях мы инициируем привлечение контролирующих должника физических лиц к субсидиарной и уголовной ответственности. В рамках указанного процесса к ответственности привлекаются учредители и руководящие лица должника. Уголовное преследование контролирующих лиц, не выполняющих законные требования органов судебной и исполнительной власти в рамках реализации решений суда о взыскании долгов с юридических лиц в настоящее время довольно распространено.

Помимо прочего, при наличии необходимости, а также часто в случаях покупки крупных долгов инициируются дополнительные процессы по проверки безопасности сделок, защищенности участников сделки от действий третьих лиц, установление добросовестности и репутации должника для недопущения ухудшения перспектив взыскания из-за недостатка информации на старте работы.

По каждому долгу устанавливается ориентировочный срок взыскания с учетом срока исковой давности и иных процессуальных сроков, установленных законодательством РФ.

В рамках взыскания часто подключаются к работе судебные приставы, включая бывших приставов, которые находятся в статусе консультантов и экспертов по оценке работы иных участников процесса. Компания Лигал Мил гарантирует оперативный возврат денежных средств или иного имущества кредитора с максимальной эффективностью осуществляемых мероприятий, а также защиту интересов своих клиентов на всех этапах работы.