Налоговый календарь 2021

Содержание:

- Лицензия

- Инструменты для подготовки электронной отчетности

- Изменения в НДС 2020 года

- НДС.Онлайн — сдача НДС и других деклараций в электронном виде!

- У вас ещеНЕТ декларации

- У вас ужеЕСТЬ декларация

- Вы обслуживаетесьу нас*

- Таблица со сроками сдачи бухгалтерской отчетности в 2021 году

- Порядок заполнения декларации по ндс

- 3.Проверка Раздела 3

- Обязанность сдавать электронную декларацию

- Форма декларации и порядок ее заполнения

Лицензия

Любой тариф сервиса «Отчетность через интернет».

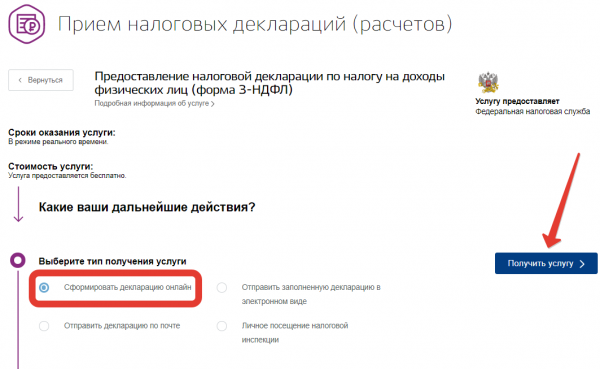

- В разделе «ФНС» создайте отчет «НД по НДС». Если вы работаете с отчетностью в другой системе, загрузите отчет в СБИС.

-

На титульном листе проверьте реквизиты организации.

-

Создайте разделы 2-7 в зависимости от . Для этого установите флаг рядом с названием раздела и нажмите «Применить» либо кликните «Редактировать Раздел». Заполните суммы.

-

В Разделе 1 проверьте суммы в строках 040 и 050 — они заполняются автоматически на основе данных в разделах 2-7. Если в декларации есть раздел 12, укажите сумму налога в строке 030. Нажмите «Далее».

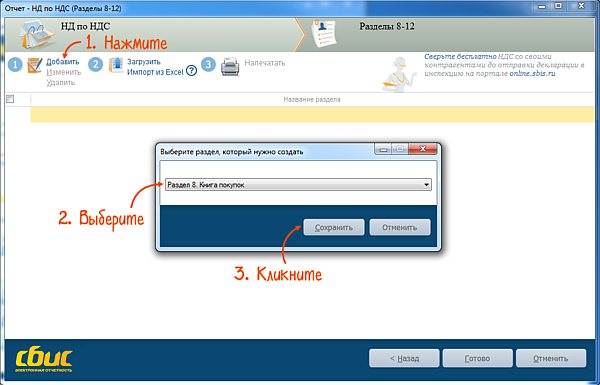

- На вкладке «Разделы 8-12» нажмите «Добавить», выберите и нажмите «Сохранить».

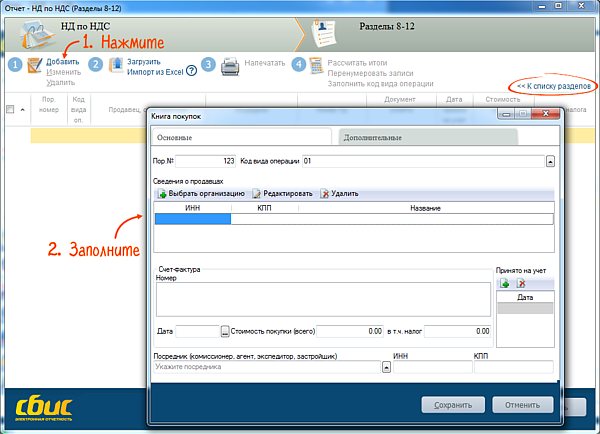

Откройте созданную папку, нажмите «Добавить» и заполните сведения о счетах-фактурах. Чтобы добавить еще один раздел, нажмите «<< К списку разделов» или Esc на клавиатуре.

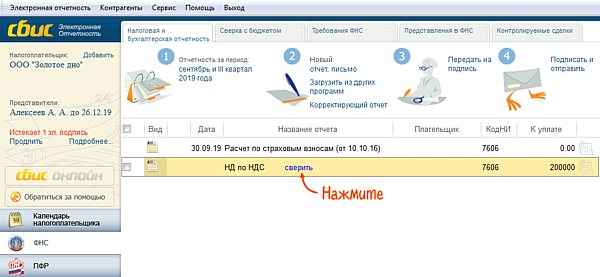

Сверьте данные счетов-фактур с контрагентами.

Проверьте и отправьте отчет.

Когда инспекция пришлет извещение о вводе, отчет считается принятым.

Инструменты для подготовки электронной отчетности

Любой бухгалтер понимает, что удобнее всего сдать НДС через интернет посредством той программы, в которой она была сформирована. Перенос отчетности из бухгалтерской программы в другой ресурс не застрахован от дополнительных ошибок. Необходима программа, которая позволит сдавать НДС онлайн и по возможности бесплатно. В первую очередь в голову приходит мысль о сайте ФНС России. Там размещена программа «Налогоплательщик», которая является абсолютно бесплатной.

Кроме того, на рынке существует множество предложений по программам для учета и отчетности. Некоторые из них условно бесплатные, но большинство все же потребует определенных финансовых вложений.

Бесплатная программа от ФНС

Федеральная налоговая служба проводит пилотный проект по эксплуатации программного обеспечения, обеспечивающего представление налоговой и бухгалтерской отчетности в электронном виде через сайт в интернете. Налогоплательщикам предоставляется возможность сдать отчетность в электронном виде совершенно бесплатно. Хотя по кнопке «Помощь» в каждом разделе доступен порядок действий для заполнения соответствующего раздела декларации по НДС, у данной программы не предусмотрена поддержка. Все обновления программного обеспечения придется отслеживать самостоятельно. Пользователь разбирается со всеми ошибками и сбоями в работе самостоятельно. Протестировать декларацию перед отправкой не получится.

Рынок электронной отчетности

Способов сформировать декларацию и пояснения по НДС в электронной форме и отправить их в налоговую инспекцию существует два:

- прямой;

- представительский.

В первом случае организация-налогоплательщик должна самостоятельно заключить договор с оператором электронного документооборота (ЭДО). Кроме того, существуют фирмы-посредники или спецоператоры. Налогоплательщик становится абонентом по договору, ему предоставляется программа для отправки отчетности, а на руководителя или другое уполномоченное лицо оформляется электронная цифровая подпись. В этом случае в организации потребуется специальный программист, который сможет настроить программу, интегрировать ее в программу учета и регулярно обновлять. За услуги придется ежегодно перечислять деньги оператору ЭДО.

Кроме того, существуют так называемые облачные сервисы. В этом случае программное обеспечение предоставляется оператором непосредственно в интернете и пользователь вправе ничего не устанавливать на своих компьютерах, а доступ к такой программе возможен с любого компьютера или ноутбука. Пользователь получает полный контроль за отправкой своей отчетности и возможность напрямую получать уведомления и требования от налоговой службы.

Представительский способ намного проще, но он не гарантирует контроля за доставкой отчетов. В этом случае декларация по НДС направляется через организацию, у которой уже установлен программный комплекс, позволяющий отправлять отчетность других организаций или предпринимателей. Обычно такие услуги стоят намного дешевле, чем работа непосредственно с оператором. Сами налоговые органы их не приветствуют, обратная связь с плательщиком НДС в этом случае для них отсутствует.

Выбор оператора и программы

Всего на сегодняшний день в России зарегистрировано и работает 119 операторов электронного документооборота (полный список смотрите на сайте ФНС). Оператор — это российская организация, соответствующая требованиям, утверждаемым ФНС России (п. 3 ст. 80 НК РФ, письмо ФНС России от 30.09.2013 N ПА-4-6/17542). Работайте только с теми операторами, которые зарегистрированы ФНС России. Хотя лидеры на рынке ЭДО все время меняются, по количеству клиентов на сегодня лидируют:

- «Тензор» (продукт — СБИС);

- «Калуга Астрал» (продукт — «Астрал Отчет» и множество других проектов, где «Калуга Астрал» фигурирует только как спецоператор связи: «1С-Отчетность», «Бухсофт Онлайн», «Мое Дело», «Небо» и другие);

- «СКБ Контур» (продукты: «Контур.Экстерн», «Эльба» и «Бухгалтерия.Контур»);

- «Такском» (продукты: «Доклайнер» и «1С-Спринтер»).

Среди продуктов для отправки отчетов выделяют:

- «Бухгалтерия.Контур» (http://www.b-kontur.ru);

- «Астрал Отчет» (http://astral.ppt.ru/);

- «Контур.Экстерн» (http://kontur.ru/extern);

- «Мое Дело» (http://www.moedelo.org/);

- «Небо» (http://nebopro.ru/).

Все эти компании не дают возможности сдать НДС бесплатно через интернет, но все они проводят акции, во время которых открывают временно бесплатную подготовку отчетности. Кроме того, при оформлении долговременного сотрудничества практически всегда предлагают хорошие скидки и возможность сдавать декларации по НДС за весьма умеренную плату.

Изменения в НДС 2020 года

Несмотря на то, что ФНС не планировала внесение изменений в бланк декларации НДС за периоды 2020 года, с 1 января 2020 года некоторые нюансы по уплате НДС все же добавились:

- обязательным условием зачета НДС будет являться регистрация юридических лиц и индивидуальных предпринимателей, переходящих на уплату НДС, в качестве плательщика данного налога в налоговых органах;

- уведомление о переходе на уплату НДС предоставляется не позднее 10 рабочих дней до начала месяца перехода на уплату НДС;

- при переходе на уплату НДС сумма НДС принимается к зачету по подтвержденным остаткам товарно-материальных запасов, приобретенных за последние 12 месяцев, предшествующих дате перехода в части, соответствующей объему реализации;

- будут внесены изменения и дополнения в перечень кодов операций, связанных с тем, что от НДС будут освобождены:

- ввоз в Россию гражданских воздушных судов, подлежащих регистрации в Госреестре гражданских воздушных судов РФ;

- ввоз авиадвигателей, запчастей и комплектующих, используемых для строительства, ремонта и модернизации на территории России гражданских воздушных судов.

В связи с изменениями законодательства НДС, произошедшими в 2019 и 2020 годах, налоговая декларация по НДС в 2021 году будет учитывать:

- появление в п. 2 ст. 146 НК РФ нового подп. 16, включающего в перечень операций, необлагаемых НДС, безвозмездную передачу органам власти имущества от принадлежащих государству на 100% АО, которые учреждены для ведения деятельности в особых хозяйственных зонах.

- регулирование НДС в части возмещения налога иностранным гражданам, вывозящим купленные в России товары за рубеж по схеме Tax Free.

- упрощение порядка предоставления в ФНС документов, удостоверяющих право применения нулевой ставки при экспорте товаров и услуг.

- перевод на уплату НДС плательщиков ЕСХН.

- увеличение налоговой ставки НДС.

- исключение из перечня операций, не облагаемых НДС банковских операций с драгоценными камнями.

Госдума рассматривает законопроект № 19842-7, которым предполагают расширить перечень товаров, облагаемых по ставке НДС 10%. На сегодняшний день перечень льготных товаров установлен пп. 1 п. 2 ст. 164 НК РФ. Законопроект направлен на добавление в список товаров, с реализации которых НДС считается по ставке 10% вместо 20%, плодовые и ягодные культуры и виноград.

Другая отчетность по НДС

Кроме декларации по НДС, плательщики НДС должны предоставлять следующую отчетность:

- журналы учета счетов фактур (плательщики НДС журнал не ведут);

- декларацию по косвенным налогам при импорте с территории Таможенного союза.

Срок подачи Налоговой декларации по косвенным налогам (налогу на добавленную стоимость и акцизам) при импорте товаров на территорию Российской Федерации с территории государств – членов Таможенного союза – ежеквартально до 20 числа месяца следующего за отчетным кварталом. Форма и Порядок заполнения этой декларации утверждены приказом Минфина РФ № 69 н от 07.07.2010 года.

Срок предоставления Журнала учета счетов-фактур – ежеквартально до 20 числа месяца, следующего:

- за месяцем принятия на учет импортированных товаров;

- за месяцем наступления лизингового платежа по договору лизинга.

Форма и Правила заполнения журнала учета счетов-фактур утверждены постановлением Правительства РФ № 1137 от 26.12.2011 года. Журналы учета счетов-фактур сдают посредники, которые не являются ни плательщиками, ни налоговыми агентами по НДС если они выставляют или получают счета-фактуры в ходе посреднической деятельности.

НДС.Онлайн — сдача НДС и других деклараций в электронном виде!

Предлагаем вам сервис НДС.Онлайн от компании «Аудит ПРО».

НДС.Онлайн предназначен для сдачи деклараций в налоговые органы в электронном виде по телекоммуникационным каналам связи (ТКС). Для сдачи деклараций возможны 3 варианта:

У вас ещеНЕТ декларации

Если у вас еще нет нулевой декларации, обратитесь к нам! Мы подготовим ее и сдадим в налоговый орган в электронном виде.

Стоимость услуги —тариф + 800 Р!

У вас ужеЕСТЬ декларация

Если у вас уже есть самостоятельно подготовленная декларация, вы присылаете ее нам, и мы сдаем ее в налоговый орган.

Стоимость услуги —всего 800 Р!

Вы обслуживаетесьу нас*

Если ведение бухгалтерского учета вашей компании осуществляем мы, то готовим и сдаем отчетность тоже мы.

Стоимость услуги —бесплатно!

Таблица со сроками сдачи бухгалтерской отчетности в 2021 году

|

Налог/ обязательный взнос |

Сроки уплаты налога (авансовых платежей) | Сроки сдачи отчетности | Система налогообложения (Кому сдавать) |

|

Страховые взносы в ФСС

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в Фонд социального страхования РФ, а так же от несчастных случаев на производстве 0,2% (Форма 4 ФСС) |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В ФСС Ежеквартально

В срок до 20 числа месяца, следующего за отчетным периодом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все компании на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам, даже если начислений по заработной плате нет. Если количество сотрудников составляет 25 и более человек, отчетность сдается только в электронном виде. |

|

Налог на добавленную стоимость

(Декларация по НДС) |

Ежеквартально

До 25 числа месяца, следующего за отчетным кварталом |

В ИФНС Ежеквартально

До 25 числа месяца, следующего за отчетным кварталом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. Декларация сдается только в электронном виде (даже нулевая форма). |

|

Налог на прибыль

(Декларация по налогу на прибыль) |

Ежеквартально

до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) |

В ИФНС Ежеквартально

до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. |

|

СЗВ-М в ПФР

Форма СЗВ-М в ПФР |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В Пенсионный фонд ежемесячно

до 15-го числа месяца, следующего за отчетным. Форма предоставляется в случае начислений страховых взносов и исчисления стажа |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам.

|

|

Расчет по страховым взносам

|

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения (страховые взносы с заработной платы в ПФР, ФФОМС, ФСС) |

В ИФНС Ежеквартально

Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все ООО на ОСНО и УСН, вне зависимости от наличия сотрудников и ИП с сотрудниками |

|

Расчет 6 НДФЛ (Форма 6 НДФЛ-квартальная) |

Ежемесячно

оплата ндфл в день перечисления дохода |

В ИФНС Ежеквартально

Отчетность предоставляется в случае, если есть начисления дохода и соответственно ндфл с дохода |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Налог на доходы физических лиц (НДФЛ)

(Реестр по форме 2- ндфл и годовая форма 6 НДФЛ) |

Удержание и перечисление НДФЛ в бюджет производится налоговым агентом в момент выплаты дохода физическому лицу | Налоговый агент представляет в налоговую инспекцию сведения о выплаченных доходах и удержанных налогах ежегодно не позднее 2 марта года, следующего за истекшим налоговым периодом. | Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Декларация по УСН

(Упрощенная система налогообложения) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежегодно

|

ООО и ИП на УСН |

|

Декларация по ЕНВД

(Единый налог на вмененный налог) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежеквартально Не позднее 20 числа месяца, следующего за отчетным. |

ООО и ИП на ЕНВД |

|

Сведения о среднесписочной численности (Форма Среднесписочная численность за год) |

Ежегодно

ООО и ИП не позднее 20 января года, следующего за истекшим налоговым периодом |

ООО на УСН и ОСНО, вне зависимости от наличия сотрудников; И П в случае наличия сотрудников | |

|

СЗВ-Стаж (Отчет о пенсионном стаже своих работников) |

Ежегодно

ООО и ИП не позднее 02 марта года, следующего за истекшим налоговым периодом |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

Также читайте на сайте:

Изменение системы налогообложения

Несвоевременная сдача отчетности

Все статьи

Все услуги компании БУХпрофи

Наши цены

Порядок заполнения декларации по ндс

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Как давать пояснения к расчету по взносам

Если в расчете по взносам отражены необлагаемые суммы либо пониженные тарифы, то при камеральной проверке расчета ИФНС направит вам требование. В нем она запросит документы, подтверждающие обоснованность отражения таких сумм и тарифов. Ваша задача — правильно ответить на это требование.

Утвержден новый порядок работы налоговиков с невыясненными платежами

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Если работа сотрудника связана с постоянными разъездами, то суммы выдаваемых ему суточных не облагаются ни взносами, ни НДФЛ в полном объеме, а не только в пределах общего лимита.

Заполнение налоговой декларации по НДС

Актуально на: 27 марта 2017 г.

Налоговая декларация по НДС

Все плательщики НДС обязаны подавать декларации по НДС по итогам каждого квартала (утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ ). Декларации могут быть представлены ими в ИФНС только в электронном виде путем передачи по телекоммуникационным каналам связи – ТКС (ст. 163. п. 5 ст. 174 НК РФ ).

Коммерческая организация, которая просто продает и покупает товары (не выполняет обязанности налогового агента по НДС, не совершает экспортных операций, не работает как посредник) должна заполнить в декларации:

- титульный лист;

- раздел 1, где показывается сумма НДС к уплате (к возмещению из бюджета);

- раздел 3. В нем отражается расчет суммы налога;

- разделы 8 и 9, в которых указываются сведения из книг покупок и книг продаж, соответственно.

Также, возможно, понадобится заполнить раздел 7 налоговой декларации по НДС. В нем отражаются не облагаемые НДС операции, в том числе освобожденные от обложения НДС.

Остальные разделы декларации также имеют свое предназначение и их необходимо заполнять тем налогоплательщикам и налоговым агентам, у которых в прошедшем периоде, были соответствующие операции. Например, если вы выступаете в качестве налогового агента по НДС, то должны будете заполнить еще и раздел 2 декларации.

Порядок заполнения налоговой декларации по НДС

Заполнение налоговой декларации по НДС начинается с титульного листа. Оно происходит по общим правилам (раздел III Порядка заполнения декларации, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ ). Здесь внимательнее нужно быть с кодом налогового периода. Поскольку в нем ошибиться, пожалуй, проще всего.

Данные о счетах-фактурах, зарегистрированных в книге покупок, по которым налог принимается к вычету, указываются в разделе 8 (код вида операции, номер и дата счета-фактуры, ИНН и КПП продавца, стоимость покупок по счету-фактуре, сумма НДС, принятая к вычету, и др.). А сведения о счетах-фактурах, зарегистрированных в книге продаж, должны быть отражены в разделе 9 (код вида операции, номер и дата счета-фактуры, ИНН и КПП покупателя, стоимость продаж по счету фактуре, сумма НДС по определенной ставке и др.).

На основании информации, которая содержится в разделах 8 и 9, заполняется раздел 3 декларации. А после раздела 3 можно переходить и к заполнению раздела 1.

Лучше разобраться с тем, как заполнить налоговую декларацию по НДС, поможет образец заполненной декларации по НДС. Он приведен на странице.

3.Проверка Раздела 3

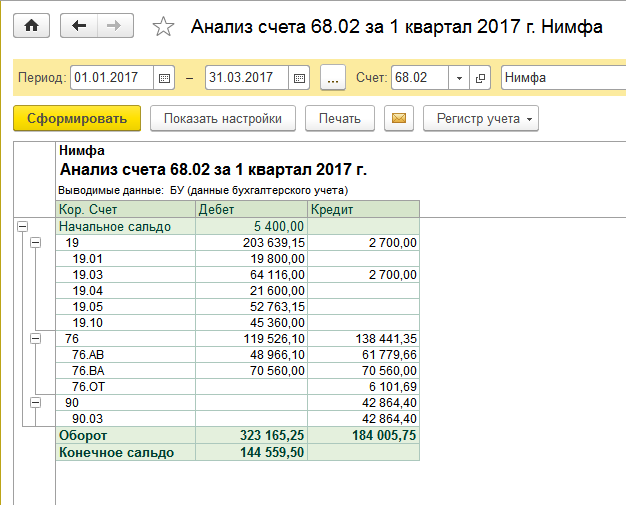

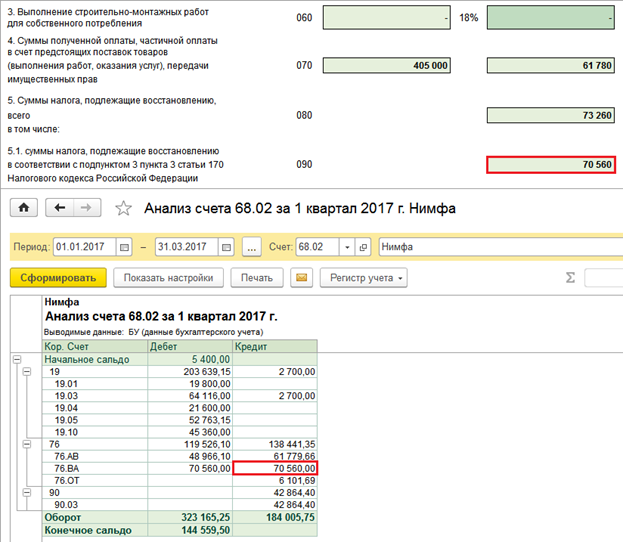

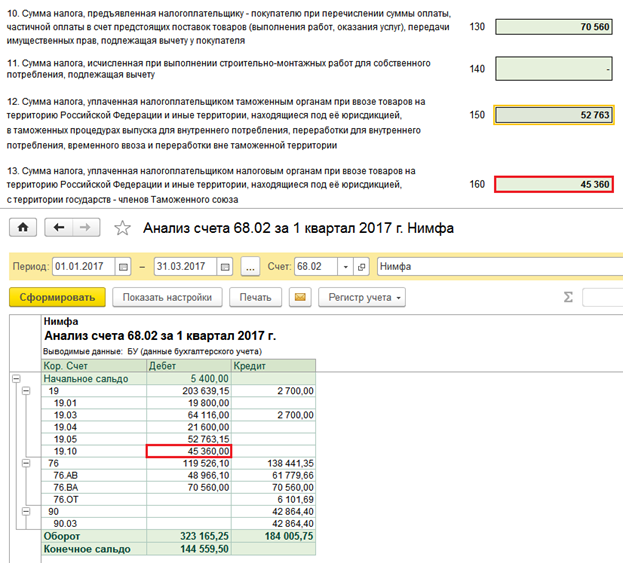

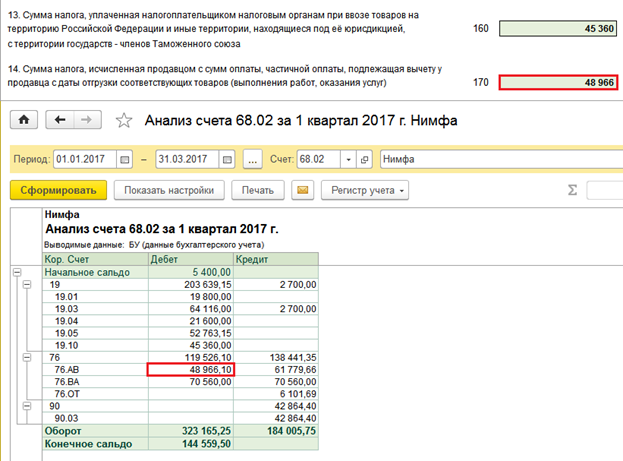

Далее выполняем проверку Раздела 3 Декларации. Основной отчет, которым будем пользоваться при проверке 3 Раздела Декларации – Анализ счета 68.02. За 1 квартал 2017 года отчет выглядит так:

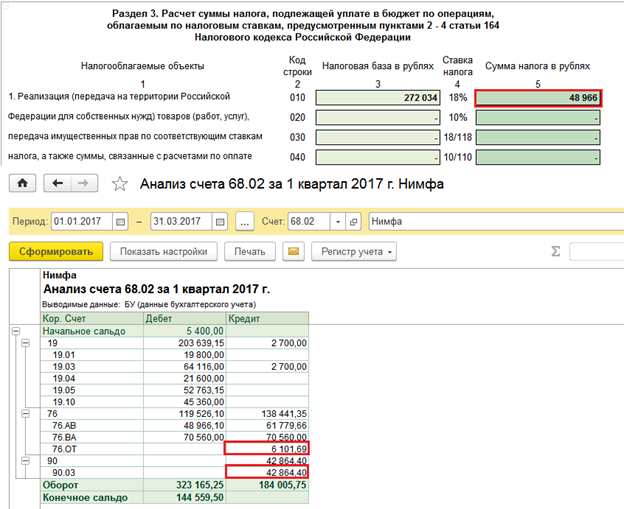

- Строка 010

В данной строке показываются суммы от продажи товаров, работ, услуг по ставке 18% и суммы налога, исчисленные с таких операций. Следовательно, сумма налога по данной строке должна соответствовать сумме кредитовых оборотов по счету 68.02 в корреспонденции со счетами 90.03 и 76.ОТ (отгрузки без перехода права собственности):

- Строка 70

В строке 070 указываются суммы НДС с авансов, полученных от покупателей в отчетном периоде. Следовательно, для проверки этой суммы необходимо смотреть на кредитовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

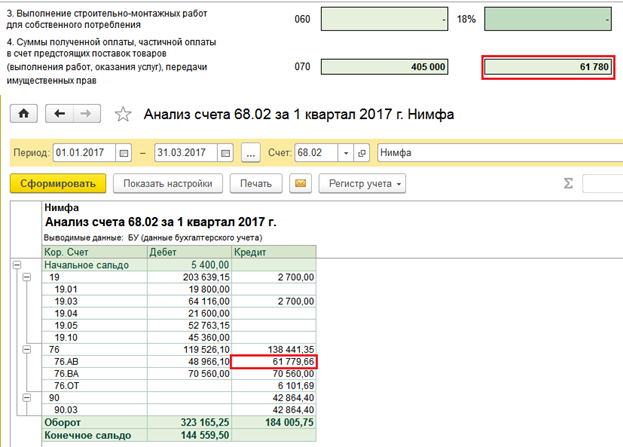

- Строка 080

В строке должны быть отражены суммы НДС, подлежащие восстановлению по различным операциям. В данную строку включаются суммы НДС с авансов поставщикам, зачтенные в отчетном периоде, а также суммы НДС, восстановленного при изменении назначения использования ценностей.

НДС с авансов поставщикам учитывается по счету 76.ВА, поэтому суммы зачтенного НДС проверяем по кредитовому обороту счета 68.02 в корреспонденции со счетом 76.ВА. Суммы восстановленного НДС отражены в бухучете как кредитовый оборот по счету 68.02 в корреспонденции с субсчетами счета 19:

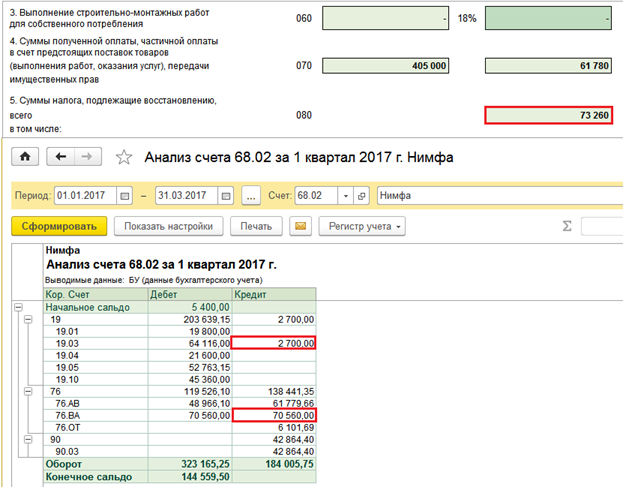

- Строка 090

Данная строка является уточнением к строке 080 – здесь отдельно показываются суммы НДС с авансов поставщикам, зачтенных в отчетном периоде:

- Строка 120

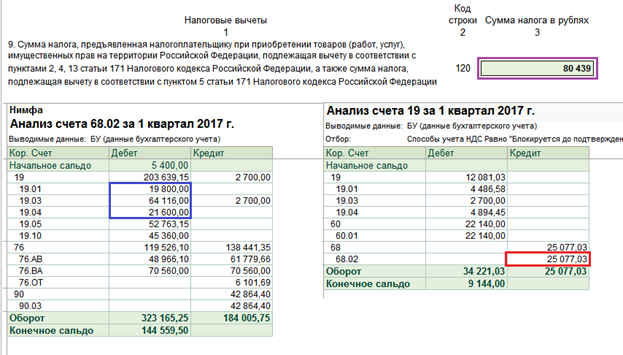

Как проверить строку 120 Декларации по НДС, если организация ведет раздельный учет по НДС? В строке должны быть отражены суммы налога по приобретенным товарам, работам, услугам, который подлежит вычету в отчетном периоде. Поэтому для проверки значения по этой строке необходимо из оборотов по дебету счета 68.02 в корреспонденции со счетами 19.01, 19.02, 19.03, 19.04, 19.07 вычесть обороты по счету 19 по способу учета НДС «Блокируется до подтверждения 0%» в корреспонденции со счетом 68.02 (сумма, указанная в строке 120 Раздела 4 Декларации).

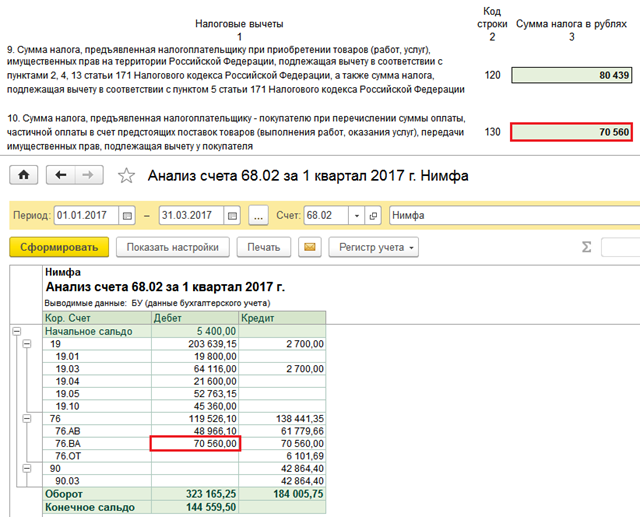

- Строка 130

В строке указываются суммы НДС с авансов, выданных поставщикам в отчетном периоде. Суммы начисленного НДС проверяем по дебетовому обороту счета 68.02 в корреспонденции со счетом 76.ВА:

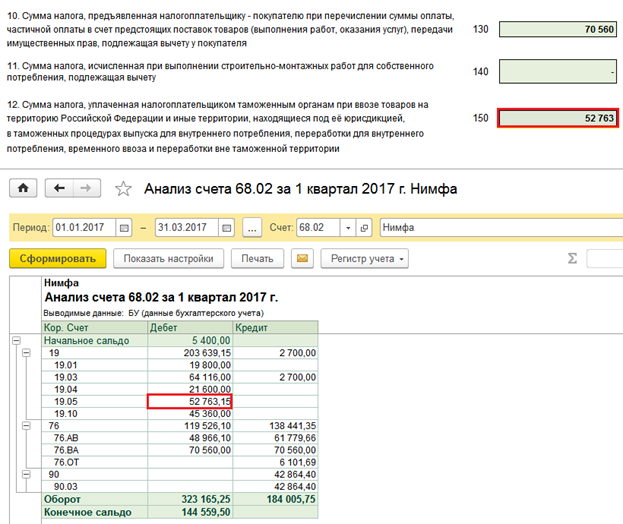

- Строка 150

В строке 150 указываются суммы НДС, уплаченные на таможне при импорте товаров. Значение в этой строке должно совпадать с дебетовым оборотом по счету 68.02 в корреспонденции со счетом 19.05:

- Строка 160

Строка заполняется суммами НДС, который наша организация уплатила при ввозе товаров из стран Таможенного союза. Данная строка сверяется с дебетовым оборотом счета 68.02 в корреспонденции со счетом 19.10:

- Строка 170

И, наконец, строка 170 заполняется суммами НДС с авансов покупателей, полученных в отчетном периоде. Данное значение в бухучете отражено как дебетовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

Обязанность сдавать электронную декларацию

В статье 174 Налогового кодекса РФ сказано, что налоговая декларация по НДС предоставляется плательщиками и налоговыми агентами в органы ФНС по месту своего учета в срок не позднее 25 числа месяца, следующего за истекшим налоговым периодом. Налогоплательщикам обязательна сдача НДС в электронном виде бесплатно (рекомендуем сайт ФНС).

Право подавать декларации по НДС на бумажном носителе в 2020 году сохранили только налоговые агенты, не являющиеся плательщиками НДС или освобожденные от обязанностей уплачивать этот налог, за исключением перечисленных в пункте 5 статьи 174 НК РФ:

- лиц, которые осуществляют предпринимательскую деятельность в интересах другого лица на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента);

- лиц, которые осуществляют деятельность на основе договоров транспортной экспедиции;

- лиц, выполняющих функции застройщика.

Для организаций и индивидуальных предпринимателей с небольшим штатом сотрудников или вовсе их отсутствием и вне зависимости от применяемой налогоплательщиком системы налогообложения никаких исключений не предусмотрено. В силу все той же статьи 174 НК РФ при представлении декларации по НДС на бумаге она не признается представленной со всеми вытекающими последствиями. Всех плательщиков НДС, безусловно, интересуют правила сдачи отчетности по интернету.

Форма декларации и порядок ее заполнения

Чтобы сдать НДС по ТКС надо заполнить установленную форму, которая состоит из 12 разделов

Важно помнить, что большинство плательщиков налога не должны заполнять документ полностью.

Титульный лист и раздел с прочерками подают налогоплательщики, которые:

- в отчетный период не вели деятельность;

- проводили операции, которые не облагаются НДС;

- не осуществляли деятельности на территории РФ;

- выполняют операции длительного цикла (на оказание услуг или изготовление продукции требуется не менее полугода).

Все остальные заполняют:

- титульный лист;

- разделы 1, 3, 8-12.

Существуют также специальные разделы, которые предназначены:

- раздел 2 – для налоговых агентов;

- разделы 4-6 – для компаний-экспортеров;

- раздел 7 – для операций, освобожденных от НДС.

Чтобы сдать НДС по ТКС необходимо заполнить титульный лист, где указывается:

- ИНН;

- КПП (при заполнении документа ИП эта информация не указывается);

- Полное наименование предприятия или ФИО индивидуального предпринимателя;

- код налогового периода;

- код органа ФНС (куда сдавать декларацию по НДС);

- ОКВЭД;

- контактный телефон;

- подпись лица, заполнявшего документ;

- печать (при наличии).

Как сдать отчет по НДС: пошаговая инструкция подскажет, какие разделы нужно заполнять, и поможет не совершить ошибки при заполнении. Далее приступаем к заполнению разделов:

- Раздел 1. Содержит общую информацию о размере налога, подлежащего уплате или возмещению. Налогоплательщик указывает код ОКТМО и КБК, итоговую сумму в строках 030-050.

- Раздел 2. Его заполняют налогоплательщики, которые выполняют роль налогового агента;

- Раздел 4. Он предназначен для организаций, имеющих документальное подтверждение возможности применения 0% ставки НДС;

- Раздел 5. Его нужно заполнить налогоплательщикам, ранее заявлявшим вычет, которые в отчетный период получили право на эту льготу;

- Раздел 6. Заполняется в том случае, если предприятие по каким-либо причинам не успело за отчетный период подготовить документы, подтверждающие право применения нулевой ставки.

- Раздел 7. Его заполняют в соответствии с п.44-44.7 Инструкции. Операции, освобожденные от НДС, группируются по кодам, указанным в Приложении 1 к Инструкции.

- Разделы 8 и 9. Здесь отражаются данные книги покупок и продаж.

- Разделы 10 и 11. Содержит информацию о полученных и выданных счет-фактурах (комиссионеры и агенты, организации-застройщики, экспедиторы).

- Раздел 12. Его заполняют предприятия и ИП, освобожденные от НДС (например, организации или предприниматели, работающие на УСН, которые выдали счет-фактуру с выделенным НДС).

Как видим, сдать отчет НДС по ТКС не так сложно. Главное четко следовать указаниям Инструкции и не забывать о том, до какого числа надо сдать НДС.