Виртуальная карта от юмани

Содержание:

- Характеристики и особенности

- Как получить данные карты

- Сравнение различных виртуальных карт

- Как снять наличные деньги с виртуальной карты QIWI

- Памятка пользователя кредитной карты Сбербанка

- Как получить виртуальную карту

- ДЬЯВОЛ В НЮАНСАХ

- Лайфхак

- Через Яндекс.Деньги (ЮMoney)

- QIWI Visa Virtual

- Цифровая карта Сбербанк

- Некоторые виртуальные карты от российских банков

- QIWI Visa Virtual

- Пошаговый выпуск Virtual Card

- Кому и зачем нужна виртуальная карта?

- 8 банков, предлагающих бесплатные виртуальные карты

- Дебетовые карты Сбербанка с бесплатным обслуживанием

- Как работает виртуальная карта

- Преимущества и недостатки использования виртуальной карты Visa

- Как получить виртуальное средство платежа от Сбербанка

- Платежи на зарубежных сайтах

- Условия пользования

- Плюсы и минусы использования виртуальных карт Visa

- Заключение

Характеристики и особенности

Виртуальная банковская карта всегда снабжена:

- индивидуальным номером;

- определенным сроком действия (год и месяц окончания пользования);

- кодом CVV2/CVC2 для удаленных операций (по аналогии с пин-кодом).

Чаще виртуальные карты выпускают именные, с указанием на конкретного хозяина, но можно получить и анонимную.

По типу банковского счета виртуальные карты делятся на:

- кредитные (редко встречаются);

- дебетовые: для расчетов собственными средствами;

- предоплаченные: аналогичны дебетовым, но с заранее определенной суммой на карт-счете.

Иногда банки предлагают виртуальную карту как дополнение к основной. Это делается для разделения счета клиента в целях безопасности.

Срок службы виртуальной карты короче, чем обычной: их проще менять, чем постоянно обновлять защиту.

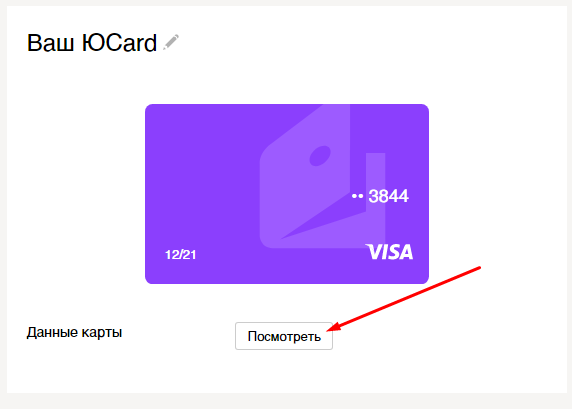

Как получить данные карты

Чтобы начать пользоваться виртуальной картой нужно знать ее данные номер карты, CVC/CVV и срок действия. Но так как она не имеет физической оболочки нужно получить их. Для этого переходим в раздел карт на сайте Юмани и выбрать карту. В данном разделе можно переименовать вашу карту чтобы знать какая карта за что отвечает. Чтобы увидеть данные карты нужно нажать на кнопку «Посмотреть» на против «Данные карты».

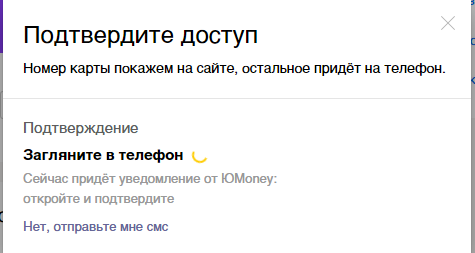

После нажатия на эту кнопку нужно подтвердить доступ, это можно сделать двумя способами через мобильное приложение или с помощью смс сообщения на номер привязанный к кошельку Юмани.

Как только вы подтвердите доступ вам предоставят номер карты, а CVC код и срок действия придет в смс на телефон. И теперь вы можете пользоваться виртуальной картой от Юmoney.

Сравнение различных виртуальных карт

| Карта | Тип карты | Срок | Комиссии | Условия |

|---|---|---|---|---|

| Сбербанк | Visa или Mastercard (RUR) | 3 года | Обслуживание: 60 руб./год Переводы: от 0% (клиентам Сбербанка) до 3% (в другие банки) | Наличие пластиковой карты Сбербанка |

| Тинькофф | Mastercard (RUR) | 1 год | Обслуживание: бесплатно Переводы: 2% по операциям > 40 000 руб., 0% по операциям <40 000 руб. | — |

| Промсвязьбанк | Mastercard (RUR, USD, EUR) | 2 года | Обслуживание: 120 руб/год Переводы: 1% (клиентам ПСБ), 1,5% (в другой банк) | — |

| Альфа-Банк | Mastercard (RUR) | 2 года | Обслуживание: до 99 руб./год Переводы: 0% (клиентам А-Б), 1,95% (в другой банк) | Наличие пластиковой карты Альфа-Банка |

| Мегафон | Visa (RUR) | 6 мес. | Обслуживание: бесплатно Переводы: 1,5% + 5 руб. | — |

| Яндекс | Mastercard (RUR) | 1 год | Обслуживание: бесплатно Переводы: 0% (на Яндекс-кошельки), 3,5% +15 руб. (на другие карты) | — |

| QIWI | Visa (RUR) | 3 года | Обслуживание: 2,5% за пополнение Переводы: 0% (на QIWI-кошельки), 2% (на другие карты) | — |

| AdvCash | Mastercard (USD, EUR) | 3 года | Обслуживание: $4 за выпуск Переводы: без комиссии | — |

Ещё раз отдельно хочу повториться, что в кроме стандартных виртуальных карт, указанных в таблице, каждая из этих компаний дополнительно предлагает предоплаченные (абсолютно анонимные) карты с лимитом до 15 000 рублей. Пятнадцать тысяч — это ограничение российского законодательства, введённое с целью противодействия легализации доходов полученных преступным путём.

Также добавлю, что виртуальные карты Сбербанка, ПСБ, Альфа-Банка и Яндекса можно привязать к Вашему мобильному устройству через Android Pay/Apple Pay/Samsung Pay и платить в обычных магазинах телефоном. Правда, для этого требуется наличие NFC чипа в телефоне. Большинство современных аппаратов среднего и высшего ценового сегмента сегодня оборудовано этим чипом.

Итоги сравнения виртуальных карт

Из таблицы видно, что практически у каждой карты есть какие-то свои особенности, как положительные, так и отрицательные. Откровенных лидеров и аутсайдеров, объективно, тут нельзя выделить.

На мой взгляд, удобнее всего пользоваться виртуальными карточками Сбербанка, Яндекса и AdvCash.

Карта Сбер’а удобна тем, что число клиентов Сбербанка в России очень большое. А значит, за большинство переводов/платежей можно будет расплачиваться или с минимальной комиссией или вообще без комиссии. Плюс к тому, стоимость обслуживания карты не большая, а срок — максимальный.

Карта Яндекса хорошая простой и отсутствием требований для выпуска. Также, удобно что переводы другим пользователям Яндекс.Денег можно делать без комиссии. Да и вообще, можно платить там, где карты не принимают, а Яндекс.Деньги принимают. К слову, Яндекс.Деньги сейчас очень популярна и как никогда распространена в интернете.

Карта Advanced Cash полезна тем, что она может быть номинирована в долларах. Безусловно, её плюсы оценят те, кто получает доходы на AdvCash кошелёк и те, кто хотел бы получить виртуальную карту с максимальной анонимностью.

Другие v-карты тоже хороши, но, по-своему. Много плюсов есть у карты Промсвязьбанка у QIWI. А какая карта ближе Вам?

Буду благодарен Вашему мнению, вопросам и комментариям про виртуальные карты.

Желаю всем прибыльных инвестиций!

Если эта статья Вам понравилась — сделайте доброе дело

Поставьте «сердечко»

Поделитесь в соцсетях

Как снять наличные деньги с виртуальной карты QIWI

Снятие наличных с карты QIWI возможно только после прохождения идентификации и получения статуса выше «Основной» или «Профессиональный».

Для того чтобы снять наличные с баланса виртуальной карты QIWI, нужно воспользоваться любым банкоматом любого банка с поддержкой бесконтактных платежей (значок PayWave). Виртуальная карта должна быть подключена к Apple Pay или Google Pay, а ваш смартфон должен быть с поддержкой NFC платежей (бесконтактных). Просто поднесите телефон с картой QIWI в режиме оплаты (как в магазине) к считывающему устройству и снимайте деньги как с обычной пластиковой карты.

ПИН-код для доступа к банкомату вы можете перевыпустить в приложении QIWI кошелек. Сделайте это заранее!

При желании можно распечатать чек, в котором будет указана основная информация об операции. После снятие наличных в приложение приходят PUSH-уведомления о сумме списания.

Памятка пользователя кредитной карты Сбербанка

Итак, мы уже разобрались, как правильно пользоваться кредитной картой Сбербанка на основе Visa или Mastercard (в плане условий пользования между этими платежными системами нет разницы). Теперь разберем, как начать пользоваться картой, какие могут возникнуть проблемы и т.д.

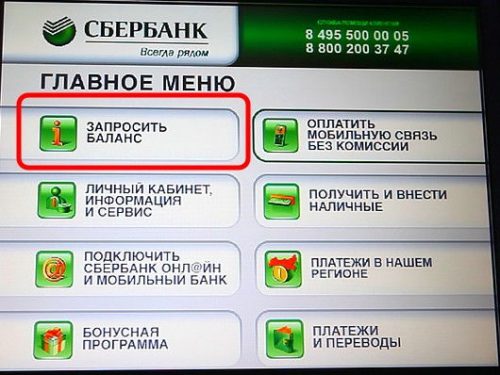

Как активировать кредитку?

Существует множество способов, но самый простой — это сделать запрос на любую операцию в банкомате. Банк сразу после обработки запроса считает вашу карточку активированной. Чтобы не возникла какая-либо проблема, мы советуем просто узнать баланс на карточке через банкомат. Операция бесплатная, так что никаких неприятных сюрпризов не возникнет.

Можно ли снимать наличные и стоит ли?

Снимать наличные можно

Причем неважно, чьи средства — ваши собственные или ссудные: и то, и другое производится с одинаковой комиссией. При обналичивании через отделения и банкоматы Сбербанка взимается 3% от суммы, но не менее 390 рублей

Кроме того, на сумму снятия не распространяется льготный период. В банкомате деньги снимаются так же, как и в случае с дебетовыми карточками, — по запросу «Получить наличные».

В связи с высокой платой за услугу, мы советуем воздерживаться от обналичивания или перевода денег с кредитки на другие дебетовые карты. Если все-таки снять деньги нужно, рекомендуем «схитрить», чтобы уменьшить сумму комиссионного сбора: деньги можно бесплатно вывести на электронный кошелек, а уже оттуда перевести на дебетовую карту.

Как производится пополнение карты?

Вариантов множество — можно даже пополнить в отделении Почты России. Но самые удобные и простые способы — классические: банкоматы и отделения Сбербанка, мобильный банк и «Сбербанк Онлайн». Причем пополнение во всех указанных местах, за исключением отделений Сбера, производится без комиссии. Время зачисления денег тоже на высоком уровне (5-15 минут).

Как проверить баланс карточки?

Способов несколько:

- Можно отправить смс-сообщение на номер 900 с содержанием БАЛАНС 4222, где 4222 — последние 4 цифры вашей кредитной карточки;

- На ресурсе «Сбербанк Онлайн» (или мобильное приложение, или сайт банка);

- Запросив баланс в банкомате.

Вы увидите баланс кредитки, а также доступный вам кредитный лимит.

Как заблокировать карту, если она мне уже не нужна?

Если карточка вам уже не нужна, самый простой и наиболее быстрый способ осуществить ее блокировку — это позвонить на горячую линию банка. Она доступна по номеру 8-800-555-55-50, действующему на территории России для всех жителей страны.

Достаточно назвать оператору свое ФИО, номер кредитки или кредитного договора, а также ответить на контрольный вопрос. Затем попросить оператора заблокировать кредитку. Если у вас нет задолженности на карте, операцию произведут за пару минут. Если же долг присутствует, сначала понадобится его закрыть.

Как получить виртуальную карту

Процесс заказа карты практически не отличается от обычного: надо обратиться в банк лично или через сайт в режиме онлайн.

Порой в качестве маркетингового хода банки выдают виртуальную карту бесплатно вместе с основной. Расходы на ее создание минимальны, обслуживание – недорого, зато движение по карт-счету оживляется, у владельца появляется стимул хранить в банке больше средств.

Некоторые банки предлагают клиентам самостоятельно выпускать карты с помощью интернет-банкинга. Несложный программный алгоритм в итоге выдает пользователю код, номер и прочие реквизиты его личной виртуальной карты.

ДЬЯВОЛ В НЮАНСАХ

Есть у виртуальных карт еще целый ряд как минусов, так и плюсов по сравнению с обычным пластиком.

Срок действия у виртуальных карт меньше, чем у обычных, и может составлять от 6 месяцев до 3-х лет, после чего карту нужно будет перевыпустить.

Больше ограничено и количество виртуальных карт по сравнению с обычными. Если пластиковых карт может быть и 3, и 5 штук, то виртуальных, как правило, не более двух — одна Visa и одна MasterCard.

Виртуальные банковские карты — это дебетовые карты, кредитный лимит по ним или овердрафт не предусмотрен.

При этом, если пополнение карты проходит мгновенно и без каких-либо проблем, то снять наличные деньги с нее не так уж просто. Банкомат для этого не подойдет, так как физически карта не существует. Что делать? Придется идти в банк и писать заявление на снятие наличных.

Лайфхак

Некоторые банки, правда, уже вводят такую опцию, как снятие денег с виртуальной карты в банкомате по специальному QR-коду. Но эта услуга платная, даже несмотря на то, что операция по снятию наличных происходит в «родном» банкомате. Банк в среднем взимает комиссию в размере 100 руб. за каждое снятие.

Впрочем, есть и плюсы. Виртуальная карта, как и обычная, может иметь приятные «фишки» — такие, например, как начисление cash back (возврат на карту до нескольких процентов от стоимости совершенной покупки).

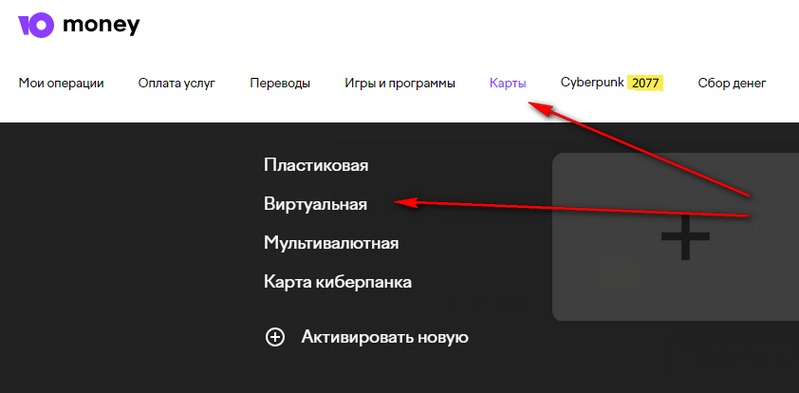

Через Яндекс.Деньги (ЮMoney)

На официальном сайте платежной системы перейти в «Карты», а затем в «Виртуальная».

Далее нужно:

- Нажать кнопку «Получить виртуалку».

- Выбрать платежную систему.

- Ввести платежный пароль.

- Указать номер телефона.

- Дождаться смс с кодом подтверждения.

- Подтвердить выпуск.

Реквизиты карты появятся в личном кабинете на сайте. Также их можно заказать через sms. За открытие плата не взимается, но за снятие и перевод на другие карты/кошельки предусмотрена комиссия в размере 3% (минимально 100 рублей). Плюсом можно считать предоставление кэшбеков.

Карта Юмани так же легко оформляется через мобильное приложение ЮMoney – кошелек, Google Pay, карта. Ранее была акция позволяющая бесплатно получить 50 баллов на Яндекс.Деньги. Регулярно смотрите акции и бонусные программы в приложении, можно получить рублями, но чаще всего бонусами, баллами или кешбеков вернуть часть средств за покупки.

QIWI Visa Virtual

Виртуальная карта от QIWI – удобный инструмент для покупок в интернете и снятия наличных. Она позволит расплатиться на любом сайте – даже там, где обычный QIWI Кошелек не принимается. Виртуалка привязана к балансу кошелька – не придется переводить деньги туда-сюда.

Карту можно получить бесплатно при статусе «Профессиональный» или «Основной», иначе придется отдать 199 рублей. Пополнение, обслуживание, оплата товаров и услуг онлайн и в отечественных магазинах бесплатны. А вот за снятие наличных придется заплатить комиссию – 2%+50 рублей сверху. Как и за покупки за рубежом (2%+50 рублей). С ней можно использовать доллары, евро и рубли, причем за мультивалютность не придется доплачивать.

Особенность этой карточки – в том, что ее срок жизни очень ограничен: работать она будет всего один год. Компания считает, что это значительно повышает безопасность клиента и его денег. При оформлении карты пользователь получает номер карты, CVV-код и срок действия – имени на ней не будет, но это некритично.

Кстати, можно заказать и физическую карту, чтобы расплачиваться и в обычных магазинах – она будет иметь стандартный «срок годности». Впрочем, для этого достаточно привязать виртуалку к смартфону с NFC – можно будет и платить в магазинах, и снимать наличные в банкоматах.

Цифровая карта Сбербанк

Виртуальная карта, которая делается буквально за две минуты. Как и другие карты банков, оформляется дополнительной к уже действующему пластику. Функционал имеет соответствующий и, по сути, не предназначена ни для чего, кроме как платежей онлайн и оффлайн через NFC. К ней не привязаны программы кэшбека или процентов на остаток.

Карта выпускается в интернет-банкинге и действует три года. Имеет все те же реквизиты, что и обычный пластик – номер, срок действия и CVV-код (последний приходит в СМС по запросу).

Особенность: нужно обязательно иметь полный пакет SMS-банкинга, чтобы работать с картой. А для выпуска виртуальной карты понадобится аккаунт в «Сбербанк Онлайн», так что и там придется регистрироваться, если соответствующего профиля у вас нет.

Минус в том, что в банкомате с карты деньги можно только снимать, и то при наличии у последнего бесконтактного модуля. Пополнить ее можно переводом с другого счета или карты.

Некоторые виртуальные карты от российских банков

Мы уже упоминали «Цифровую Visa» Сбербанка: это карта с бесплатным выпуском и обслуживанием, которую вы в любой момент можете открыть в «Сбербанк Онлайн». Срок действия карты – три года, рассчитываться можно только в рублях. В банке отмечают, что карту можно привязать к электронным кошелькам, добавить в Apple или Google Pay и оплачивать покупки в магазинах. К тому же, Visa предоставляет скидки и привилегии своим клиентам.

Бесплатная цифровая карта есть и у «Тинькофф» — она работает как дополнительная к счёту и существует только в приложении «Тинькофф». Но её также можно добавить в Apple или Google Pay для оффлайн-платежей. Для её выпуска в мобильном приложении банка выберите счёт и нажмите «Оформить карту к счёту», а на вопрос «Выпустить пластиковую карту?» ответьте «Нет». Готово — карта в вашем кармане, вернее, мобильном приложении.

Бесплатные MasterCard Virtual с рублевым счётом выпускают «Русский Стандарт» и МТС-Банк. У РоссельхозБанка есть зарплатная виртуальная карта и базовая. Карту можно открыть в рублях, долларах или евро, но за её выпуск и обслуживание взимается плата – 30 рублей или 1 доллар и евро соответственно.

Выпускают виртуальный карты Примсоцбанк, «Дальневосточный Банк», банки «Санкт-Петербург», «Аверс», «Татсоцбанк», «Левобережный», «Киви Банк», ВББР, Запсибкомбанк и другие кредитные организации. Подробнее ознакомиться с ними вы можете на странице Выберу.ру «Виртуальная банковская карта».

QIWI Visa Virtual

Виртуальная карта от QIWI – удобный инструмент для покупок в интернете и снятия наличных. Она позволит расплатиться на любом сайте – даже там, где обычный QIWI Кошелек не принимается. Виртуалка привязана к балансу кошелька – не придется переводить деньги туда-сюда.

Карту можно получить бесплатно при статусе «Профессиональный» или «Основной», иначе придется отдать 199 рублей. Пополнение, обслуживание, оплата товаров и услуг онлайн и в отечественных магазинах бесплатны. А вот за снятие наличных придется заплатить комиссию – 2%+50 рублей сверху. Как и за покупки за рубежом (2%+50 рублей). С ней можно использовать доллары, евро и рубли, причем за мультивалютность не придется доплачивать.

Особенность этой карточки – в том, что ее срок жизни очень ограничен: работать она будет всего один год. Компания считает, что это значительно повышает безопасность клиента и его денег. При оформлении карты пользователь получает номер карты, CVV-код и срок действия – имени на ней не будет, но это некритично.

Кстати, можно заказать и физическую карту, чтобы расплачиваться и в обычных магазинах – она будет иметь стандартный «срок годности». Впрочем, для этого достаточно привязать виртуалку к смартфону с NFC – можно будет и платить в магазинах, и снимать наличные в банкоматах.

Пошаговый выпуск Virtual Card

Как создать виртуальную карту Яндекс.Деньги? Для получения «виртуалки» потребуется действующий электронный кошелек, актуальный телефонный номер, электронный адрес и подключения к Интернету. Весь процесс оформления заявки и изготовления финасового продукта занимает не более нескольких минут. Алгоритм действий включает следующие шаги:

- Проходим авторизацию в профиле Яндекса;

- В кошельке выбираем вкладку «Карты Яндекс.Денег»;

- Из предложенных вариантов выбираем Виртуальную Яндекс.Карты — «Заказать»;

- Если к кошельку не привязан телефон, система попросит сделать это.

- Вводим платежный пароль, после чего попадаем на страницу с готовой виртуальной картой.

Код CVC и период действия карточки сервис отправляет в СМС-сообщении. Карточка именная, что само по себе очень удобно. Номер карты указан на ее лицевой стороне. Лучше всего сразу записать или сохранить его в отдельном файле, так как после обновления страницы для обзора остаются доступными только последние четыре цифры.

Не рекомендуется хранить СМС с информацией по виртуальной карточке в памяти смартфона, так как существует риск его утраты или кражи, благодаря чему злоумышленники могут получить неограниченный доступ к вашим электронным средствам.

Важно! Как узнать номер виртуальной карты, если пользователь не записал его сразу? Сделать это можно в кошельке Яндекс.Деньги, после ввода одноразового пароля. После создания виртуальной карты ее необходимо настроить, указав ограничения по ней

Здесь же можно выбрать страну и дату поездки, для того чтобы сообщить администрации платежного сервиса об ожидаемых платежах за границей

После создания виртуальной карты ее необходимо настроить, указав ограничения по ней. Здесь же можно выбрать страну и дату поездки, для того чтобы сообщить администрации платежного сервиса об ожидаемых платежах за границей.

Кому и зачем нужна виртуальная карта?

На самом деле обычной картой сейчас можно делать практически все то же самое, что и виртуальной, если на ней сзади присутствует нанесенный CVV2 или CVC2 (или его можно узнать другим путем). А если у банка имеется онлайн управление своими счетами, что называется веб-банкингом, то внутри него у пластиковых карт зачастую существует «виртуальная копия», которой можно делать переводы в интернете напрямую. Поэтому не всегда есть смысла заводить виртуальную карту, если имеется обычная пластиковая в необходимой валюте, с кодом CVV2/CVC2 на обратной стороне или доступ к ней через веб-банкинг.

Но есть случаи, когда виртуальный вариант окажется более предпочтительным. Интернет карта будет полезна в следующих случаях:

- Если банк не предоставляет удобной возможности совершать платежи онлайн через веб-банкинг при помощи обычной карты, и для этого нужно создать виртуальную.

- Когда необходимо скрыть свое имя, так как при оплате пластиковой картой чаще засвечивается Ф.И.О. держателя или его проще уточнить по номеру, если у получателя тот же банк (через интернет-банкинг). Но это не значит, что можно делать незаконные переводы, так как большинство виртуальных карт легко отследить правоохранительным органам при необходимости.

- Для совершения «серых» платежей подойдет виртуальная карта небанковской организации, которая требует минимум данных о своем клиенте без документального подтверждения личности.

- При оплате на сайтах, которые не внушают доверия, где приходится вводить все данные карты – номер, код и срок действия. Для таких вариантов можно либо сразу закрыть после перевода денег свой виртуальный счет в режиме онлайн или использовать карты, предназначенные для разовых платежей.

- Когда необходимо иметь для оплаты или получения денег счет в определенной валюте. Например, для получения SWIFT перевода из другой страны в долларах или евро, можно быстро создать себе виртуальную карту под необходимую валюту. Но для таких целей предпочтительней делать их через интернет-банкинг, а не под средством небанковских организаций. Так будет легче решить проблему, если перевод затеряется.

8 банков, предлагающих бесплатные виртуальные карты

|

№ |

Банк — название карты |

Бонусы |

|

1 |

Сбербанк — Цифровая |

Нет |

|

2 |

ВТБ — Цифровая Мультикарта |

Кэшбэк за любые покупки до 1,5% бонусами, кэшбэк у партнёров до 15%, доход по накопительному счёту до 4,5% |

|

3 |

Газпромбанк — Автодрайв старт |

Кэшбэк 1% бонусами при сумме покупок от 5 тысяч ₽, бонусы на АЗС Газпромнефть до 2,5 балла за литр |

|

4 |

Росбанк — Цифровая карта |

Можно получать кэшбэк и бонусы в зависимости от выбранного тарифа |

|

5 |

Тинькофф Банк — Виртуальная карта к действующей дебетовой карте |

Кэшбэк и процент на остаток в зависимости от выбранного тарифа |

|

6 |

Банк Санкт-Петербург — Цифровая карта |

Кэшбэк 0,5% бонусами за любые покупки и до 30% у партнёров |

|

7 |

Почта Банк — Онлайн карта |

Нет |

|

8 |

РНКБ — Виртуальная карта |

Нет |

Найти пластиковую карту с большим кэшбэком в других банках

Дебетовые карты Сбербанка с бесплатным обслуживанием

Дебетовая карточка предназначена для использования личных средств. Вы можете пополнять ее самостоятельно, или подключить к зарплатному проекту для стабильных перечислений. Дебетовая карта без годового обслуживания представлена тремя форматами. Рассмотрим особенности и условия каждого из них.

Карты «Momentum» Visa, MasterCard и Мир

Карты Моментум выдаются без платы за выпуск и ведение счета. Банковская карточка доступна любому россиянину старше 14 лет. Как завести карту? Для получения обратитесь в банк, заполните анкету, и возьмите готовый пластиковый носитель. Сбербанк выпускает карту моментальной выдачи в трех платежных системах. Мир подходит для тех, кто планирует оплату исключительно в национальной валюте. Visa и MasterCard поддерживают оплату за рубежом, позволяют хранить на счету доллары и евро.

Моментальная карта – не именная, а потому иногда возникают трудности с оплатой виртуальных покупок или перечислением денег. Но в повседневном использовании сбербанковской карты проблем нет.

Условия выпуска продукта и ведения счета:

| Плата в первый год | Плата в последующие года | |

|---|---|---|

| Основная карточка | Бесплатно | Бесплатно |

| Дополнительная карточка | Не предоставляется | Не предоставляется |

При использовании дебетовой карты без платы за обслуживание учитывайте такие особенности.

| Перевыпуск при утрате, краже или окончании срока | Без дополнительной оплаты |

| Отчет об операциях по счету на электронную почту | Без дополнительной оплаты |

| Проверка остатка в сторонних банкоматах | 15 руб. операция |

| Получение выписки о последних 10 операциях | 15 руб. |

| Полный пакет смс-уведомлений | 60 руб. в месяц (первые 2 банк дарит в подарок без платы) |

| Стандартные смс | Бесплатно |

Карточки без годового обслуживания Моментум не требует документов для получения. Использовать их можно для наличной или безналичной оплаты. Они имеют все стандартные реквизиты, кроме имени владельца на лицевой стороне.

Пенсионная карта МИР Социальная

Для пенсионеров в линейке присутствует Социальная карта. На нее можно получать государственные отчисления.

| Плата в первый год | Плата в последующие года | |

|---|---|---|

| Основная карточка | ||

| Дополнительная карточка | Не предоставляется | Не предоставляется |

Пенсионеры при использовании дебетовой карты получают такие преимущества:

- Бесплатное дистанционное обслуживание через систему Сбербанк Онлайн.

- Начисление 3.5% годовых на остаток хранящихся средств.

- Отсутствие ограничений на безналичную оплату.

- Выдача карты на 5 лет.

Для МИР пенсионного формата установлены лимиты на снятие наличных.

| До 50000 в сутки | От 50000 в сутки | |

|---|---|---|

| Через банкоматы Сбербанка | Без комиссии | Комиссия отсутствует |

| Через кассы Сбербанка | Без комиссии | 0.5% |

| В сторонних банкоматах | 1%, мин. 100 руб. | Не предусмотрено |

| В кассах сторонних банков | 1%, мин. 150 руб. | Не предусмотрено |

Цифровая карта Visa

Данная карта Сбербанка без годового обслуживания не выпускается на пластиковом носителе. Клиент вправе открыть бесплатно счет через Сбербанк Онлайн, а взамен ему предоставляют все реквизиты виртуальной карточки. Платежная система – Виза.

Продукт поддерживает оплату Эпл Пей, Самсунг Пей и Гугл Пей. Может использоваться для онлайн покупок.

Как работает виртуальная карта

У кошелька и виртуальной карты один баланс, то есть тратя или пополняя одну из них вы получаете на кошелек.

Данные по карте CVC/CVV, номер карты и срок действия хранятся в мобильном приложении и на сайте Юмани. Если просят ввести имя владельца то укажите свои имя и фамилию на латинице.

Для оплаты же в магазинах, то после добавления карты в приложение Google pay, Apple pay или аналогичный вам, придет пин-код его можно будет потом сменить в разделе настройки карты. Снимать средства можно в банкоматах с технологией NFC.

Записи об операциях хранятся в истории кошелька, всегда можете посмотреть как и сколько вы потратили.

Следить за балансом можно следить в приложении или на сайте.

Преимущества и недостатки использования виртуальной карты Visa

Виртуальные карточки обладают рядом преимуществ, таких как:

- Возможность обезопасить свой основной дебетовый/кредитный счет от мошеннического «захвата». Покупатель может сбрасывать необходимую сумму для покупки через интернет на свой виртуальный счет и спокойно оплачивать покупки через карточку, срок длительности работы которой составляет от 2 месяцев до 1 года. Данные вашего основного банковского картсчета остаются в сохранности, и злоумышленники не смогут им завладеть.

- Лимит расходования средств – вы сможете контролировать свои покупки и будете более экономны в вопросах трат.

- В любой момент карточку можно заблокировать. Сделать это возможно либо в личном кабинете платежной площадки, либо позвонив на горячую линию сотрудникам выбранного банка.

- Не имеет физического носителя.

Основным недостатком виртуальных карт является следующее:

- Банк может предлагать «предоплаченные» карты и зачастую денежные средства вносятся единовременно и фиксировано. «Докладывать» средства нельзя. Но всегда есть возможность завести новую, так как эта функция не возбраняется.

- Некоторые карточки обладают максимальным сроком действия 2 месяца, что не всегда удобно для потребителя.

Важно! Если вы планируете открыть виртуальную карту Visa для оплаты услуг интернет-казино, то убедитесь, что платежная площадка разрешает подобные платежи. Варианты, как сделать виртуальную карту Visa, предлагают электронные «кошельки» и большинство банков

Стоит разобраться и выявить максимально удобные для себя варианты.

Варианты, как сделать виртуальную карту Visa, предлагают электронные «кошельки» и большинство банков. Стоит разобраться и выявить максимально удобные для себя варианты.

Как получить виртуальное средство платежа от Сбербанка

Цифровая карточка не имеет физического носителя, ее открытие связано с передачей реквизитов пользователю, в виде записи, состоящей из 16 знаков. Первая цифра определяет:

- вариант платежного средства;

- срок его действия;

- пин-код безопасности.

Завести карту можно через звонок на горячую линию компании, в обслуживающем отделении (личный визит) или при помощи программы. В последнем случае человек должен воспользоваться следующим алгоритмом:

- Проходить регистрацию через официальную страницу учреждения и открывать «личный кабинет» в утилите.

- Зайти в «платежи и переводы», переместится в блок «операции по кредиткам, вкладам и картам».

- В подразделе выбирают «заявку на цифровую виртуальную карту». Отдельные графы будут изначально заполнены системой (личные данные пользователя). В оставшиеся вносят данные сотового — с его помощью проходит управление носителем, на него приходят пароли в форме СМС.

- Активизируют ярлык «оформить» (подключить).

Выбор карты

Платежи на зарубежных сайтах

При оплате на зарубежных сайтах вас могут попросить заполнить данные:

- Billing Address — это домашний адрес, его нужно указать на латинице.

- Address 1, Address 2 — Первый обязателен для заполнения это ваш адрес дом, квартира и улица.

- State — это ваш регион или область.

- ZIP, Postal Code — почтовый индексе вашего дома. Посмотреть можно на сайте почты.

Конвертация валют

Сама виртуалка идет рублевой, но если вы подключили «Мультивалютные карты» то могли выбрать до 10 валют.

Мультивалютный подключен: У вас льготный курс обмена между валютами которые вы выбрали почти как на валютной бирже и карта сама переключается между валютами и при необходимости докупает ее если не хватает для платежа.

Мультивалютный не подключен: При оплате у вас списываются рубли по курсу платежной системы + 2.9%, спустя пару дней у вас дополнительно снимутся или зачислится небольшая сумма — это курсовая разница. Происходит это из-за того что платежная система не сразу забирает деньги пару дней платеж обрабатывается и за это время курс валют может смениться. Из-за этого всегда имейте на счету несколько десятков рублей в про запасе чтобы не было не приятных моментов.

Условия пользования

Кредитная карта предназначена для оплаты товаров и услуг, а также получения наличных средств. Условия пользования кредитками Сбербанка не запрещают использовать их для проведения операций за счет собственных средств. Это может быть полезно, если на крупную покупку недостаточно лимита, а клиент хочет получить кэшбэк по бонусной программе. Обычно держателю карточки не приходится сталкиваться ни с какими ограничениями. Но некоторые нюансы условий пользования этого продукта надо знать и учитывать.

На что можно тратить кредитные средства

При оплате покупок или получении наличных за пределами РФ операции проходят в других валютах. Изначально банк блокирует сумму в соответствии с текущим курсом валют. Списание средств фактически происходит через 3-5 дней. Но при проведении операции происходит пересчет и используется курс валюты на текущий момент. Изначально заблокированная и списанная сумма могут не совпадать.

Перечень запрещенных операций

Сбербанк запрещает держателям кредиток пользоваться ими для пополнения счетов в различных онлайн-казино, работающих с нарушением российского законодательства. А также он устанавливает запрет на проведение переводов с кредитной карты на другие через Сбербанк Онлайн и банкоматы.

Льготный период не распространяется на следующие виды операций:

- снятие наличных;

- оплату услуг финансовых учреждений, ценных бумаг;

- переводы, совершенные в сторонних сервисах.

Снятие наличных

Кредитные карты Сбербанка предназначены прежде всего для оплаты покупок. Банк зарабатывает на комиссии с торговой точки, что покрывает расходы на предоставление грейс-периода и т. д. Но при необходимости владелец кредитки может снять с нее наличку. Условия при этом будут не самыми привлекательными. При получении наличных в кассе или банкомате Сбербанка комиссия составит 3%, а в сторонних банках – 4%. Минимальный размер платы за 1 операцию – 390 р.

Правила погашения кредита

Ежемесячно клиенту надо внимательно изучать отчет Сбербанка по займу. В нем есть информация о размере минимального платежа, сумме задолженности (в т. ч. в льготном периоде), а также дате, до которой должен быть осуществлен обязательный взнос по кредиту.

Для внесения платежа достаточно просто пополнить карту одним из следующих способов:

- наличными через кассу, терминалы, банкоматы;

- безналичным переводом из Сбербанка или любого другого банка;

- переводом с карты любого банка по номеру пластика;

- наличными в салонах Связной/Евросеть.

Если дата платежа уже подошла, то лучше вносить платеж наличными в устройствах самообслуживания или кассах. Остальными способами деньги могут зачисляться до 3-5 дней.

Что будет, если просрочил платеж

Любая просрочка платежа приводит к увеличению ставки по пользованию кредитом до 36%. Условия по кредиткам Сбербанка при этом не предусматривают начисления дополнительно неустойки или единовременных штрафов. Обязательно банк сообщит о просрочке также в БКИ, что может в дальнейшем затруднить получение новых кредитов.

Рекомендуется максимально быстро закрыть просрочку и вернуться в график платежей. Если это сделать невозможно из-за финансового состояния, то стоит попробовать договориться с банком о реструктуризации долга или найти вариант перекредитования с приемлемыми условиями.

Длительная просрочка может привести к расторжению договора банком с требованием погасить долг незамедлительно, продаже задолженности третьим лицам, если условия договора не содержат запрета на такие действия, а также кредитор может обратиться в суд и взыскать долг принудительно.

Плюсы и минусы использования виртуальных карт Visa

При использовании виртуальной карты пользователь получает ряд преимуществ:

- Появляется шанс избежать мошеннических действий в отношении основного счета. Пользователь сможет сбрасывать на виртуальную карту необходимую сумму для совершения покупок в интернете, при этом максимально скрывая данные от злоумышленников. Украсть или завладеть ею без согласия владельца практически невозможно.

- Установлен лимит на расходы. Это поможет контролировать траты и экономить.

- Карту можно заблокировать в любой момент через личный кабинет или по звонку на горячую линию сотрудникам банка.

- Виртуальную карточку невозможно потерять, так как она не имеет физического носителя.

К недостаткам можно отнести следующее:

- Часто банки предлагают клиентам карты с предоплатой, в таком случае денежные средства вносятся в фиксированном размере единовременно. Пополнить ее нельзя. Однако можно завести новую карту.

- Короткий срок действия (до двух месяцев) у некоторых карточек. Данное обстоятельство пугает не всех потребителей, но создает определенные трудности.

Для оплаты услуг интернет-казино стоит убедиться в том, что подобные платежи разрешены на этой площадке. Выбирая виртуальную карту нужно внимательно изучить предложения всех электронных «кошельков» и банков, чтобы найти оптимальный вариант по всем критериям.

Заключение

Пока виртуальные дебетовые банковские карты не получили широкого распространения. Держателями продукта в основном являются пользователи молодого поколения.

Но быстрая популяризация интернет–торговли, распространение онлайн переводов, расчетов, платежей, неизбежно приведут к активизации мошеннических схем кражи средств со счетов. Это будет способствовать распространению банковской услуги, которая обеспечивает безопасность операций.

Виртуальную дебетовую карту легко оформить, она готова к использованию моментально, совершать операции с ее помощью просто. Благодаря этим преимуществам, предложения эмитентов являются актуальными и интересными.