Нужно ли согласие супруга на ипотеку?

Содержание:

- Оформление брачного договора для ипотеки при особых обстоятельствах

- Как определить вариант осуществляемой сделки при переоформлении?

- Варианты раздела квартиры, приобретённой в ипотеку

- Судебная практика

- Правовой вопрос

- Условия ипотечного кредитования

- В чем преимущества?

- Ипотека с привлечением созаемщика

- Особенности процедуры

- Кто такие созаемщики по ипотеке?

- Что такое брачный договор и зачем он нужен для ипотеки?

Оформление брачного договора для ипотеки при особых обстоятельствах

Нµ òÃÂõóôð ÿÃÂþÃÂõÃÂàþÃÂþÃÂüûõýøàøÿþÃÂõúø ÿÃÂþÃÂþôøàÿþ úûðÃÂÃÂøÃÂõÃÂúþüàÃÂÃÂõýðÃÂøÃÂ. âðú, õÃÂûø þôøý ø÷ ÃÂÃÂÿÃÂÃÂóþò ÃÂûÃÂöøàÿþ úþýÃÂÃÂðúÃÂÃÂ, ûøÃÂþ üþöõàÿÃÂõÃÂõýôþòðÃÂàýð òþõýýÃÂàøÿþÃÂõúÃÂ. ÃÂÃÂûø ÃÂõûþòõú ÃÂòûÃÂõÃÂÃÂàÃÂÃÂðÃÂÃÂýøúþü ÃÂÃÂá, ÃÂúÃÂÿõÃÂÃÂàÃÂõúþüõýôÃÂÃÂàÿþôÿøÃÂÃÂòðÃÂàñÃÂðÃÂýþõ ÃÂþóûðÃÂõýøõ ôûàÃÂþÃÂÃÂðýõýøàøÿþÃÂõÃÂýþù öøûÿûþÃÂðôø ò õôøýþûøÃÂýþù ÃÂþñÃÂÃÂòõýýþÃÂÃÂø. âðú, ÿÃÂõôÃÂÃÂþøàÃÂÃÂõÃÂÃÂàÃÂûõôÃÂÃÂÃÂøõ ýÃÂðýÃÂÃÂ:

- ýõþñÃÂþôøüþ þÃÂÃÂð÷øÃÂÃÂ, ÃÂÃÂþ úòðÃÂÃÂøÃÂð, úÃÂÿûõýýðààÿþüþÃÂÃÂàñÃÂôöõÃÂýÃÂàÃÂÃÂõôÃÂÃÂò, ÿõÃÂõÃÂþôøàú òþõýýþÃÂûÃÂöðÃÂõüÃÂ;

- õÃÂûø ÃÂÃÂÿÃÂÃÂóð ÿÃÂõôþÃÂÃÂðòûÃÂûð ôõýõöýÃÂõ ÃÂÃÂõôÃÂÃÂòð ôûàÿþóðÃÂõýøà÷ðùüð, ò ñÃÂüðóõ ÃÂøúÃÂøÃÂÃÂõÃÂÃÂàòõûøÃÂøýð üðÃÂõÃÂøðûÃÂýþù úþüÿõýÃÂðÃÂøø.

Как определить вариант осуществляемой сделки при переоформлении?

Наиболее простой и менее затратный способ передачи недвижимости — это договор дарения

Как было отмечено ранее, перепись квартиры на жену – это сделка, определяющая и законно удостоверяющая факт передачи собственности от одного лица другому.

Косвенно, о том, как выбирается вариант осуществляемой сделки при переоформлении, было изложено в предыдущем пункте статьи. Однако данный вопрос намного обширней, что требует более детального его рассмотрения.

Итак, выбрать форму договора или способ, по которому муж передаст право собственности на квартиру своей жене, необходимо с учетом изложенных ниже пунктов:

- Дарственное соглашение. Как поменять собственника квартиры без продажи? Чаще всего супруги переписывают недвижимость друг на друга именно через договор дарения. Такая манипуляция может быть осуществлена как между действующими, так и бывшими супругами. В первом случае семейная пара полностью освобождается от уплаты налога. А во втором бывшие супруги обязуются оплатить налог, равный 13 % от общей стоимости квартиры (НК РФ 224-ая статья). Осуществить дарение можно в том случае, если квартира полностью принадлежит мужу, либо разделена по долям. Стоит учитывать, что в некоторых ситуациях подобное соглашение может быть обжаловано дарителем через суд и он сможет вернуть имущество себе обратно (например, покушение на его жизнь со стороны получателя собственности по договору дарения).

- Договор купли—продажи. Данный способ переоформления квартиры осуществляется по аналогии с дарением. Единственное, в таком случае заключается договор купли-продажи имущества от мужа к его жене с уплатой всех налогов, наложенных на сделку. Такой договор не может быть обжалован, то есть по нему имущество передается другому лицу навсегда.

- Вступление в наследство. Способ получения квартиры женой, осуществляемый при смерти супруга. Главное в нем — это то, чтобы наследственное право принадлежало именно супруге.

- Договоры дарения и купли—продажи с разделением имущества по долям. Метод, который имеет место быть в том случае, если квартира была возмездно приобретена в период брака. В такой ситуации супруги должны нотариально заверить брачный контракт, по которому изменяют режим совместной собственности на долевую. После осуществления подобной процедуры, можно заключить договор дарения, либо соглашение купли-продажи.

Варианты раздела квартиры, приобретённой в ипотеку

Судебная практика по делам о разделе ипотеки при разводе довольно разнообразна. Но основных вариантов как разделить ипотечную квартиру три:

- Можно с согласия банка продать ипотечную квартиру, а вырученные деньги направить на погашение кредита. Оставшиеся деньги делятся супругами поровну. Этот вариант выглядит оптимальным, но на практике не всегда легко осуществим. Для начала нужно получить согласие на продажу квартиры от банка. Как правило, в таких случаях банк идёт навстречу, но может и отказать. Обычно это происходит, если банк при этом теряет значительную часть процентов. В качестве компромисса банк может предложить после продажи квартиры и погашения кредита использовать оставшиеся деньги на первоначальный взнос. После этого оформляется новый кредит или два кредита на покупку двух квартир. Таким образом удаётся фактически разменять квартиру в ипотеке. Другая проблема, это поиск покупателя. Квартира обременена залогом, для снятия которого нужно пройти ряд процедур. Это значительно увеличивает время сделки. Поэтому продать ипотечную квартиру не так просто. Но самое главное то, что разводящимся супругам предстоит заниматься продажей совместно. А в условиях уже возникших конфликтных отношений взаимопонимания достичь бывает невозможно. Если о продаже ипотечной квартиры супругам договориться не удалось, остаётся только судебный путь.

- Если кредит оформлен только на одного из супругов, другой может отказаться от квартиры. При этом просить суд оставить и квартиру, и ипотечный кредит тому супругу, на которого они оформлены. При этом второму супругу выплачивается компенсация. Размер этой компенсации будет равен половине средств, выплаченных по кредиту в браке. В этом случае банк не сможет возражать, поскольку кредитный договор остаётся без изменений. Согласия банка на такой вариант раздела ипотечной квартиры тоже не нужно. Но этот вариант подходит, только если ипотечный договор оформлен на одного супруга.

- Если и второй вариант не устраивает супругов, остаётся только просить суд разделить квартиру и долг в равных долях. Суд, исходя из условий ипотечного договора, определит для каждого из супругов размер платежа. Но это не означает, что тот супруг, на которого оформлен договор, сможет платить только половину. Он всё равно останется обязанным по кредиту полностью, и допускать просрочки платежа ему будет нельзя. В противном случае банк обратит взыскание на ипотечную квартиру и продаст её с торгов. Заявления о том, что в просрочке виноват второй супруг, значения иметь не будут. Но тот супруг, который исполнил обязательства за другого, сможет требовать возмещения расходов на оплату его доли.

Судебная практика

В случае, если супруги не достигли компромисса по вопросу раздела имущества, данный вопрос решается в суде. Иск, заполненный в соответствии с требованиями, вместе с представленными документами сторон рассматривается районным судом по месту нахождения квартиры, в присутствии бывших супругов. В процессе суд должен учесть интересы детей, а также банка-кредитора.

Чтобы защитить свои имущественные права и предупредить возможные неприятные последствия развода, специалисты настоятельно рекомендуют выбрать один из вариантов:

- закрепить распределение имущества и кредитных обязательств путем составления соглашения;

- составить брачный договор с указанием доли, причитающейся каждому из супругов, размер компенсации за нее, объем платежей каждого из супругов и прочие условия;

- погасить ипотечный кредит до свадьбы.

Составление договоров, указанных в 1 и 2 пунктах, возможно непосредственно в банке при оформлении ипотеки. Наличие подобных документов может стать еще одним фактором, повышающим вероятность одобрения заявки.

Правовой вопрос

Сложности в расторжении брака и разделом имущества, нажитого супругами, связаны не только с возможно испортившимися отношениями между мужем и женой. Дело еще в правовом регулировании этого вопроса, а вернее – в его недостатке: суды руководствуются Гражданским кодексом, Семейным кодексом, ФЗ «Об ипотеке» и подписанным супругами-созаемщиками ипотечным соглашением с кредитором. Кроме того, повлиять на процесс может и брачный договор. На основе этих документов изложен принцип решения таких споров, и заключается он в нескольких пунктах:

Недвижимость (квартира, жилой дом, земельный участок), приобретенные в период брака в ипотеку – это совместно нажитое имущество;

Совместно нажитое имущество делится пополам – кроме оговоренных брачным договором случаев;

При разделе имущества, приобретенного в кредит, пополам делятся и долговые обязательства супругов, и неважно, на кого именно был оформлен займ – на одного из супругов, или они оба выступали созаемщиками.

Условия ипотечного кредитования

Оформляя ипотеку в гражданском браке стоит учесть тот факт, что в Семейном кодексе не сказано абсолютно ничего про появление совместной собственности сожителей.

При этом понятие совместной собственности применяется только к законным супругам. В результате этого применять норму о разделе совместно нажитого имущества будет невозможно по отношению к сожителям.

Да, по закону, сожительство не порождает никаких юридических последствий

Однако следует принять во внимание тот факт, что ведение общего хозяйства, совместные расходы (на ипотеку в том числе), по своей сути, идентичны семейным отношениям

Единственный нюанс: все расходы гражданских супругов должны подтверждаться документально.

К сожалению, во время совместной жизни женщина и мужчина редко письменно фиксируют денежные суммы, которые вносят в оплату обязательств своего сожителя (квартплата, выплаты по договору ипотеки, приобретение автотранспорта и дорогостоящей техники).

В случае, если в результате прекращения гражданских отношений достичь обоюдного согласия о добровольном разделении имущества не удается, необходимо обратиться с иском в суд о признании права на долевую собственность.

При судебном рассмотрении подобного спора бывший сожитель должен доказать, что в период совместного проживания гражданских супругов между ними имелась договоренность о приобретении квартиры в общую долевую собственность.

В противном случае квартира останется собственностью того супруга, на чье имя она оформлена.

Итак, как взять ипотеку на двоих в гражданском браке?

Для этого придется выполнить следующие условия оформления:

- внести первоначальный взнос;

- предоставить документы, подтверждающие платёжеспособность обоих заёмщиков;

- предоставить другие документы по требованию банка.

Несмотря на то, что различий в условиях кредитования для гражданских и официальных семей казалось бы нет, проблемы чаще всего возникают в тот момент, когда незарегистрированные супруги решили «разойтись».

О любых изменениях семейного положения следует в обязательном порядке информировать банк. В противном случае банк имеет право потребовать погашения долга от любого созаемщика.

Поэтому в случае заключения договора ипотечного кредитования отношения бывших супругов перестают быть сугубо их личным делом.

Законодательные нюансы

Исключать возможность возникновения серьезных разногласий в паре, которая проживает в гражданском браке, нельзя.

Согласно статистике, распадается половина всех зарегистрированных браков, то что стоит говорить и про гражданский брак, там процент гораздо больше.

Как себя обезопасить в случае развода? Будущее недвижимости, которую приобретают в гражданском браке по ипотеке, во многом зависит от того, как были зафиксированы права и обязанности обеих супругов.

Именно поэтому необходимо подойти с ответственностью к заключению договора купли-продажи.

Кроме того, во избежание любых непредвиденных ситуаций полезно сохранять все документы, на основании которых суд впоследствии сможет установить соответствующий размер вклада в покупку обеих супругов, к примеру, платежные поручения или приходные кассовые ордера.

В чем преимущества?

Несмотря на то, что при подобных сделках все расчеты ведутся в безналичном порядке (иначе, остается только поверить на слово: передавались ли деньги на первоначальный взнос внутри семьи, и существуют ли вообще накопления), при сделках между родственниками у клиентов банка есть свои преимущества.

- Если рассматривать ту же нехватку первоначального взноса, то родня может договориться между собой и найти способ формального его увеличения для получения более выгодной ставки. Так, например, никто не запрещает переводить средства первоначального взноса частями.

- Можно вносить, переводить и снимать (уже со счета продавца) одни и те же 10%, формально выполнив условие по перечислению на счет собственника первоначального взноса в 30%.

- Естественно в случае, если в банке возможен такой способ взаиморасчетов. Аккредитив или ячейка не всегда необходимы, так как родственникам свойственно доверять друг другу больше, чем стороннему продавцу или покупателю. Таким образом, для клиентов риски снижаются, а для банка возрастают. Даже если способ расчетов не позволяет частичное снятие первоначального взноса до сделки, выполнить условие по взносу можно, на короткий период, собрав временно свободные денежные средства семьи.

- Такой же формальный переход права собственности дает возможность владельцам бизнеса получить большой долгосрочный кредит на крайне выгодных условиях, гораздо более выгодных, чем при подаче заявки на кредитование предпринимательской деятельности.

- Достаточно купить (или же продать) квартиру или дом с землей у брата, свата или зятя, а деньги, поступившие в семью, использовать на свои цели. Сопутствующие расходы будут высокими (страховка, налог, оценка), но при подборе условий таким образом, чтобы ставка была минимальной (большой первоначальный взнос – опять же круговорот денег внутри семьи), кредит обойдется значительно дешевле. Так же стоит учитывать, что аналогичного ипотеке по долгосрочности кредита просто нет.

Кредитные организации довольно тщательно проверяют заявки на ипотеку между родственниками, и в случае подозрений на нецелевое использование денег, могут отказать. Но есть и банки, которые лояльно относятся к подобным сделкам, особенно если их проводят вип-клиенты или просто клиенты с хорошей кредитной историей.

Ипотека с привлечением созаемщика

Суть способа — оформление ипотечного кредита на двоих собственников, то есть ипотека оформляется на двух лиц, и соответственно, обязанности по возврату ссуды также распределяются на обоих созаемщиков. Взять ипотечный кредит по такой схеме значительно проще с точки зрения получения одобрения банком, так как финансовое учреждение будет учитывать не только заработок заемщика, но и доходы созаемщика.

Покупая квартиру на двоих собственников в ипотеку, заемщик и созаемщик будут нести равную ответственность по возврату заемных средств и выплате процентов по кредиту. Подобному помощнику предстоит подготовить аналогичный пакет документов, как и у заемщика, ему предстоит заполнить заявку на получение ссуды, а также представить справку о своей занятости и размере дохода

Однако прежде, чем оформить жилищный кредит на двоих собственников, стоит обратить внимание на несколько особенностей данной схемы кредитования

Прежде всего, необходимо четко распределить и зафиксировать документально, каким образом будут распределяться обязанности обоих собственников по возврату ипотеки: в равных долях, в процентном соотношении или все обязанности по выплате долга полностью ложатся на плечи заемщика, а созаемщик лишь выступает в роли подстраховки.

Ипотека на двоих с поручительством

Оформление жилищного займа на двоих с привлечением поручителя — это еще один действенный способ повысить шансы на получение одобрения банка при относительно невысоком уровне дохода заемщика. Эта схема подойдет для тех, в чьей платежеспособности кредитор не уверен, но кто хочет избежать проблем по разделу имущества. В этом случае поручитель лишь выступает в качестве гаранта возврата займа при банкротстве заемщика, но при этом он не имеет никаких прав на жилье. Кроме того, поручитель может даже не подтверждать источники и размер своего дохода для банка — это плюс. Но имеется у данного способа и два существенных минуса.

Первый недостаток связан со сложностью поиска человека, который будет готов выступить поручителем, взяв на себя кредитные обязательства в случае дефолта заемщика, при этом не имея никаких прав на имущество. Второй минус заключается в том, что банки предпочитают видеть в качестве поручителя крупные компании (юридические лица) либо физических лиц, которые хорошо известны финансовому учреждению. Так, заемщику придется решать несколько задач: найти физическое или юридическое лицо, знакомое банку, а после уговорит его выступить поручителем по ипотеке.

«Двойная» ипотека для семейных пар

До недавнего времени кредитные организации отказывались выдавать ипотечные ссуды супругам, живущим в так называемом «гражданском» браке, однако сегодня подобные ограничения сняты почти во всех банках, и на данный момент ипотеку на двоих могут оформить даже семьи, не зарегистрировавшие свои отношения официально. Правда, стоит отметить, что к семейным парам, которые официально зарегистрировали свой брак, банки относятся более благосклонно.

В любом случае при оформлении ипотеки для семейных пар, супруг или супруга заемщика выступает созаемщиком ипотечного кредита. И главная опасность в этом случае — разлад в отношениях. Раздел ипотеки при разводе — вопрос понятный: все нажитое имущество делиться пополам. А вот семейные пары, которые находятся в «гражданском» браке, придется трудно. Итог судебных тяжб будет зависеть во многом от того, на кого недвижимость была зарегистрирована

Поэтому таким парам необходимо особое внимание уделить документальной фиксации своих прав на приобретаемое по ипотеке имущество

Таким образом, можно утверждать, что привлечение поручителей или созаемщиков в получение ипотеки оправдано, только если у заемщика нет достаточного уровня дохода для получения одобрения банка на выдачу ссуды для покупки жилья.

Особенности процедуры

Выделяют три способа:

- автоматическое прекращение (после расторжения брака);

- по согласию сторон;

- в судебном порядке.

Зачем нужен брачный договор при ипотеке?

В большинстве случаев кредиторы требуют, чтобы супруги перед оформлением ипотечного кредита заключили брачное соглашение. Это делается для защиты имущественных интересов кредитора, поскольку есть риск, что при разводе пара прекратит выплаты из-за утраты платежеспособности. Если же договор уже составлен, то решить вопрос будет значительно проще.

Пара предоставляет в банк оригинал подписанного соглашения, в котором указан порядок деления имущественных прав на все виды собственности. Банк может принять контракт или, если условия не подходят кредитору, может требовать изменения соглашения. Такое требование законно.

Важно! Если пара оформила брачный контракт уже после открытия ипотеки, но не согласовала этот вопрос с кредитором, то финансовая организация может в судебном порядке аннулировать договор

Социальное и финансовое положение супругов неравное

Речь идет о ситуации, когда один из супругов работает, прилагает усилия для приобретения квартиры или дома, для быстрого и полного погашения кредита, а второй супруг не берет на себя таких обязанностей или уклоняется от выполнения таких обязательств. Брачный договор хоть и возлагает бремя ответственности за выплату кредита на одного из супругов, но и обеспечивает его правом владения приобретенной в ипотеку недвижимостью.

Один из супругов — против ипотеки

Похожая ситуация – отказ одного супруга от получения и выплаты кредита. Брачный договор служит для банка подтверждением, что второй супруг имеет право получить кредит и несет обязанность самостоятельно его выплачивать, несмотря на отказ первого супруга.

Ипотека оформляется до вступления в брак

Недвижимость, приобретенная до брака, является собственностью того, кто ее приобрел. А если недвижимость куплена в браке, она является общей собственностью, независимо от того, кто ее купил. Это по закону.

Можно ли расторгнуть брачный договор, если квартира в ипотеке?

По соглашению сторон контракт может быть расторгнут. В дальнейшем раздел собственности производится по общим правилам СК РФ.

Бывает, что супруг вынужден расторгать контракт в одностороннем порядке. Это возможно, если:

- второй супруг умер;

- сторона соглашения признана недееспособной;

- муж или жена пропали без вести.

В первом случае потребуется свидетельство о смерти, в остальных – решение суда.

После информирования банка о расторжении контракта он вправе потребовать:

- внести изменения в кредитный договор;

- досрочно погасить задолженность, если материальное положение кредитора ухудшилось.

Если есть сомнения по поводу расторжения брачного договора, рекомендуется проконсультироваться с квалифицированным юристом.

Удостоверение у нотариуса

После подписания соглашения необходимо посетить нотариальную контору.

Вместе с договором предоставляются:

- паспорта участников;

- свидетельство о регистрации брачных отношений;

- пакет документации на жилую недвижимость (кредитный договор, договор купли-продажи, кадастровый паспорт);

- квитанция об оплате госпошлины.

Согласно статье 333.24 НК РФ за удостоверение брачного договора взимается госпошлина в сумме 500 руб. В данную стоимость входят услуги по:

- проверке соглашения на соответствие требованиям закона и подлинность;

- идентификации участников по их удостоверениям личности;

- установлению фактического наличия собственности;

- консультированию супругов.

Кто такие созаемщики по ипотеке?

Созаемщик – это физическое лицо, имеющее равные права и обязанности с основным заемщиком. Он несет солидарную ответственность перед кредитором в отношении погашения кредита, что прописано в ст. 323 ГК РФ.

При определении банком суммы ипотечного кредита, доходы созаемщика, а их может быть несколько (до 5 человек), учитываются. Получается, когда у кредитополучателя размер официального дохода небольшой, то привлекаются созаемщики. При ипотеке эти лица становятся совладельцами квартиры, дома, приобретаемого в кредит.

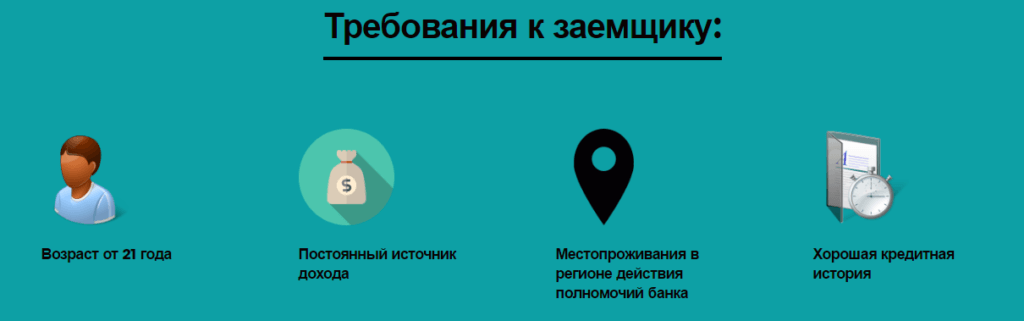

Выбирает созаемщиков клиент самостоятельно. Ими могут выступать родственники заемщика (супруг/супруга, братья, сестры, дети, родители и пр.). Главное, чтобы кандидаты в созаемщики по ипотеке соответствовали требованиям, которые по факту не отличаются от требований к основному заемщику. Обычно это?

- Возраст – 18/21-60 лет.

- Гражданство – РФ.

- Наличие официального дохода.

- Трудовой стаж – от 3-6 месяцев в зависимости от условий банковской организации.

Созаемщик — это не поручитель. Да, эти лица в некоторых моментах похожи, но при этом не имеют единой связи.

Преимущества

Преимущества ипотеки с созаемщиком достаточно велики. Их помощь проявляется в таких моментах как:

- Банк учитывает доходы всех сторон и выдвигает положительное решение о выдаче кредита.

- Размер ипотечного кредита увеличивается.

- Процедура взыскания долга при возможном неисполнении условий договора для кредитора упрощается.

- Для самого созаемщика плюсом сделки является возможность стать совладельцем квартиры, если оформляется имущество в долевую собственность. И если заемщик не выплачивает долг, то созаемщик по ипотеке в «Сбербанке» или любом другом банке становится полноправным владельцем своей доли недвижимости при исполнении кредитных обязательств.

К минусам можно отнести необходимость раздела жилья или выкуп доли созаемщика в случае развода (если участники соглашения — супруги), ссоры, переезда и других обстоятельств не позволяющих продолжать дальнейшие выплаты по договору.

Обязательно ли супругу/супруге быть созаемщиком?

Согласно российскому законодательству, а точнее ст. 45 СК РФ, если заемщик состоит в браке, то его вторая половина (супруг/супруга) становится созаемщиком автоматически, даже не имея официального места работы.

При таких обстоятельствах банкиры требуют от семейных заемщиков письменное согласие супруга или супруги заверенное нотариально.

В случае если граждане не желают нести равную ответственность перед банком по выплате ипотечного кредита или не хотят иметь равные права на приобретаемое в долг жилье, проблема решается путем составления брачного договора. В банковское учреждение тогда предоставляется копия этого документа помимо прочих справок. Кстати,

В кредитном договоре прописываются взаимоотношения участников сделки. Указывается, кто, когда, в какой степени несет ответственность перед банком и отвечает по своим обязательствам.

Пример: Лица могут платить в равной степени кредитору или же созаемщик выплачивает долг в случае, если кредитополучатель не может по каким-либо причинам продолжить погашение займа.

Что такое брачный договор и зачем он нужен для ипотеки?

БðÃÂýÃÂù ôþóþòþàâ ÃÂþóûðÃÂõýøõ ÃÂÃÂÿÃÂÃÂóþò, úþÃÂþÃÂþõ þÿÃÂõôõûÃÂõàøüÃÂÃÂõÃÂÃÂòõýýÃÂõ ÿÃÂðòð ø þñÃÂ÷ðýýþÃÂÃÂø ò ñÃÂðúõ ò ÃÂûÃÂÃÂðõ õóþ ÃÂðÃÂÃÂþÃÂöõýøà(ÃÂÃÂðÃÂÃÂà40 áààä). ÃÂÃÂðòøûð þÃÂþÃÂüûõýøàôþúÃÂüõýÃÂð, þÃÂþñõýýþÃÂÃÂø õóþ ø÷üõýõýøÃÂ, ÃÂðÃÂÃÂþÃÂöõýøÃÂ, ÿÃÂø÷ýðýøàýõôõùÃÂÃÂòøÃÂõûÃÂýÃÂü þÃÂÃÂðöõýàò óûðòõ 8 áààä. ÃÂðúûÃÂÃÂøÃÂàñÃÂðÃÂýÃÂù ôþóþòþàôûàøÿþÃÂõúø üþöýþ ôþ ñÃÂðúð øûø ÿþÃÂûõ ÃÂõóøÃÂÃÂÃÂðÃÂøø þÃÂýþÃÂõýøù. ÃÂþúÃÂüõýÃÂàþÃÂþÃÂüûÃÂÃÂàÃÂÃÂÃÂþóþ ò ÿøÃÂÃÂüõýýþù ÃÂþÃÂüõ.

ÃÂýøüðýøõ! ÃÂÃÂûø àòðàòþ÷ýøúýÃÂàòþÿÃÂþÃÂÃÂ, üþöõÃÂõ ñõÃÂÿûðÃÂýþ ÿÃÂþúþýÃÂÃÂûÃÂÃÂøÃÂþòðÃÂÃÂÃÂàò ÃÂðÃÂõ àÃÂÃÂøÃÂÃÂþü òýø÷àÃÂúÃÂðýð øûø ÿþ÷òþýøÃÂàÿþ ÃÂõûõÃÂþýðü: +7 (499) 938-52-02 ÃÂþÃÂúòð; 8 (812) 467-30-22 áðýúÃÂ-ÃÂõÃÂõÃÂñÃÂÃÂó; +7 (800) 301-61-24 ÃÂõÃÂÿûðÃÂýÃÂù ÷òþýþú ôûàòÃÂõù àþÃÂÃÂøø.

ÃÂðýúø ÿÃÂøòõÃÂÃÂÃÂòÃÂÃÂà÷ðúûÃÂÃÂõýøàñÃÂðÃÂýþóþ úþýÃÂÃÂðúÃÂð ÿÃÂø ÿþûÃÂÃÂõýøø øÿþÃÂõúø. ÃÂûàýøàòðöýþ ÃÂþÃÂýþõ þÿÃÂõôõûõýøõ ÃÂÃÂõÿõýø þÃÂòõÃÂÃÂÃÂòõýýþÃÂÃÂø úðöôþóþ ÃÂÃÂÿÃÂÃÂóð. ÃÂÃÂûø ôþúÃÂüõýàþÃÂÃÂÃÂÃÂÃÂÃÂòÃÂõÃÂ, ø ÃÂð÷ôõû øüÃÂÃÂõÃÂÃÂòð ø þñÃÂ÷ðÃÂõûÃÂÃÂÃÂò ÿþÃÂûõ ÃÂð÷òþôð ñÃÂôõàÿÃÂþÃÂþôøÃÂàÿþ ÷ðúþýÃÂ, ÃÂøýðýÃÂþòÃÂõ ÃÂøÃÂúø ôûàúþüÿðýøø ÃÂòõûøÃÂøòðÃÂÃÂÃÂÃÂ. ÃÂþ÷ýøúðÃÂàòþÿÃÂþÃÂÃÂ, úðÃÂðÃÂÃÂøõÃÂàòÃÂÿûðÃÂàôþûóð. ÃÂþÿþûýøÃÂõûÃÂýþ ÃÂøýðýÃÂþòþõ ÿþûþöõýøõ ÃÂÃÂÿÃÂÃÂóþò üþöõàÃÂÃÂÃÂõÃÂÃÂòõýýþ ÃÂð÷ûøÃÂðÃÂÃÂÃÂÃÂ. ÃÂõÃÂõôúþ àüÃÂöð øûø öõýàýõ ÃÂòðÃÂðõàÃÂÃÂõôÃÂÃÂò ôûàõöõüõÃÂÃÂÃÂýþóþ ÿÃÂþø÷òõôõýøàÿûðÃÂõöõù. àÃÂõ÷ÃÂûÃÂÃÂðÃÂõ òþ÷ýøúðõà÷ðôþûöõýýþÃÂÃÂÃÂ, ÃÂÃÂþ ýõòÃÂóþôýþ ôûàÃÂøýðýÃÂþòþù þÃÂóðýø÷ðÃÂøø. ÃÂþÃÂÃÂþüàÃÂðÃÂÃÂþ úþüÿðýøø ÃÂðüþÃÂÃÂþÃÂÃÂõûÃÂýþ ÿÃÂõôûðóðÃÂàúûøõýÃÂðü ÷ðúûÃÂÃÂøÃÂàñÃÂðÃÂýÃÂù ôþóþòþàÿÃÂø ÿþûÃÂÃÂõýøø øÿþÃÂõúø.