Финансовый кризис 2008 года: причины и последствия для россии, сша и других стран мира

Содержание:

- Мировой экономический кризис и Россия

- Пути выхода из мирового экономического кризиса

- Основные отрасли, где кризис будет заметен больше всего

- Хронология событий

- Общие истоки и причины экономического кризиса 2014 года

- Пониженные требования к заемщикам

- История экономических кризисов в России

- Что творилось на рынке?

- Что это был за кризис

- Республика Беларусь

- Кризис в Соединенных Штатах

- Экономический кризис в России в 2008 году

- Причины ипотечного кризиса в США

- Последствия финансового кризиса 2008 года

- Великая депрессия

- Что делать инвестору во время финансового кризиса

- Основные причины кризиса

Мировой экономический кризис и Россия

От кризиса 2008 в России первыми пострадали кредитно-финансовые организации Связь-банк и «КИТ Финанс». Владельцы первого были вынуждены продать 98% акций Внешэкономбанку, руководители второго — взять 22,5 миллиарда рублей кредита у Газпромбанка.

Только за сентябрь 2008 года на 54 млрд руб. (1,2%) уменьшились остатки на депозитных счетах физлиц в 50 крупнейших банковских организациях. Бегство вкладчиков обернулось банкротством нескольких банков, а многие другие преодолели кризис ликвидности только благодаря поддержке государства.

Финансовый кризис сильнейшим образом ударил по реальному сектору экономики, приведя к снижению на три четверти капитализации российских компаний за сентябрь-ноябрь 2008. Номинированный в долларах индекс РТС просел более, чем на 80%, т.е. заметно выше американского показателя. Оказавшись на пороге краха, предприятия были вынуждены снижать зарплаты и увольнять работников.

Также мировой экономический кризис привел к падению нефтяных цен до $61 за баррель со $147 — при том, что Россия принадлежит к крупным экспортерам, это оказалось вторым существенным ударом. В итоге темпы роста экономики РФ значительно сократились, а с ними и государственные проекты по строительству и развитию инфраструктуры.

Российские золотовалютные резервы «подтаяли» на 25%. Финансовый сектор страны и экономику России выручило наличие толстенной «кубышки» с запасами — ФНБ и Резервного фонда.

Пути выхода из мирового экономического кризиса

Кризис – это не только трудные времена, но и перспективные для определенных людей. Потому что во времена кризиса происходит перераспределение активов. Ведь все очень дешевое (акции, облигации, недвижимость, заводы, пароходы и т.д.) и при наличии денег можно закупиться. Что Уоррен Баффет и планирует сделать.

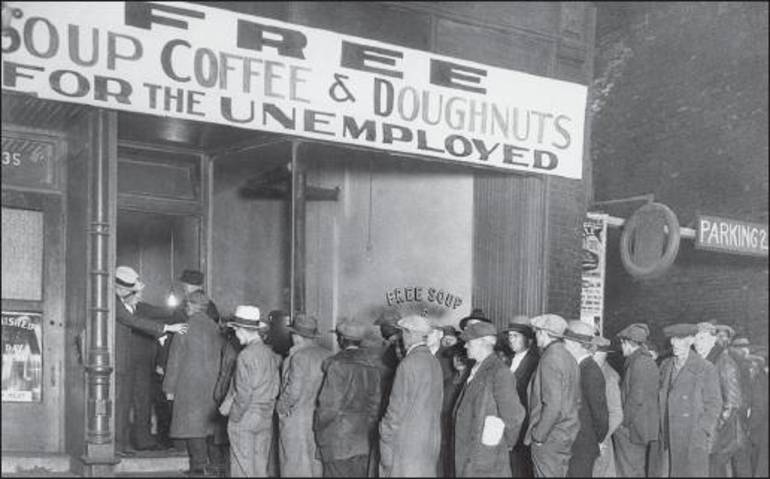

Особенно хорошо себя во время кризиса будут чувствовать те, кто к нему заранее подготовятся. По принципу «Пока толстый сохнет, худой сдохнет». Тот у кого нет денег, а есть только долги, пострадает больше всех. В 30-е годы такие люди буквально оказывались бомжами и жили на улице в картонных коробках. Итак, вот что нужно сделать:

БЕЗ ДОЛГОВ. Нужно закрыть все долги и не набирать новые. Потому что во время кризиса будет сложно их отдавать. Кредит не выгоден, потому что за обслуживание возьмут больше денег, чем без кредита.

ЗАПАС ДЕНЕГ. Обязательно нужно подготовить финансовую подушку безопасности на «черный день». В условиях безработицы и сниженных зарплат, запас денег может спасти от голода. Больше всего будут страдать те, у кого долги и нет запасов. Пока толстый сохнет, худой сдохнет.

КУПИТЬ ДОЛЛАРЫ. В мире нет более надежных бумаг, чем доллары США и американские трежерис (облигации государственного займа). Никакие рубли, гривны или юани не смогут конкурировать с надежностью доллара. В кризис американская валюта всегда растет в цене относительно других валют.

КУПИТЬ ЗОЛОТО. Потому что это еще лучше, чем любая валюту. Американский доллар подвержен инфляции и обесценивается примерно с скоростью 2% в год (это когда нет кризиса). Во время кризиса этот процесс будет идти еще быстрее. А вот золото НЕ обесценивается. Золото – это лучший актив в мире для сохранения стоимости, потому что он вообще не подвержен инфляции. Именно золото интенсивно скупают ЦБ РФ и КНР в свои ЗВР последние пару лет.

КУПИТЬ БИТКОИН. Не больше чем на 5-10%. Есть высокая вероятность того, что во время кризиса люди будут покупать не только физическое золото, но и “цифровое золото” — Биткоин, потому что это дефляционный актив (не подвержен инфляции). Это высокий риск (поэтому 5-10%, не больше). Но есть шанс что цена биткоина улетит на луну во время кризиса.

СНИЗИТЬ РАСХОДЫ. Учитесь жить скромнее и снижать свое потребление. Будьте готовый к тому, чтоб совместно с друзьями снимать жилье (так дешевле), ремонтировать старую одежду, и питаться только той едой, которую приготовили самостоятельно (так дешевле). Кризис – это время экономии. Тот, кто умеет это делать лучше, переживает кризис легче.

ДОМИК В ДЕРЕВНЕ. Это один из лучших способов сократить расходы на проживание и питание. Если у вас есть бабуля в деревне, то будьте готовы к ней переехать и заниматься огородом. Это дешевая еда. В 30-е годы фермерство стало очень популярным по этой причине.

СПЕЦИАЛЬНОСТИ. Чем больше разных вещей вы умеете, тем лучше. Потому что три специальности, то в три раза больше шансов найти работу, чем если у вас одна специальность. Уже сейчас можно искать что-то актуальное.

ФОНДОВЫЙ РЫНОК. Это высший пилотаж. Во время кризиса можно хорошо заработать если покупать акции фирм и предприятий по сниженным ценам. В 2008 году цена на акции ГазПрома, Норникеля и прочих компаний упала в три раза. В 2001 году «кризис доткомов» цена на акции Амазон упала в 20 раз. Тот, кто имел свободные деньги и знал как покупать акции, озолотился. В этом заключается стратегия Уоррена Баффета.

Основные отрасли, где кризис будет заметен больше всего

Сочетание таких негативных факторов как падение доходов населения и панические настроения, обусловленные распространением пандемии и отсутствием вакцины, способно привести к уменьшению спроса в сфере услуг. Наиболее пострадавшими от кризиса отраслями являются туризм и транспорт. По прогнозам Центра авиации, большинство авиакомпаний станут банкротами уже к концу мая. Причиной этого являются ограничения на поездки, введенные национальными правительствами. Кроме того, пандемия привела к снижению мобильности населения – граждане стремятся сохранять социальную дистанцию и по мере возможности не пользуются общественным транспортом.

Хронология событий

Во временном интервале ипотечный кризис в США 2008 г. наступил не в один день и даже не в один год. Хронологически события, приведшие к нему, можно представить следующим образом:

- 1999 – 2006 гг.

В этот период рынок недвижимости Америки переживал невиданный подъем строительства. Фактически за 7 лет цены взлетели практически в 7 раз. Также во время президентства Буша был принят ряд законодательных мер, предоставляющих налоговые льготы и рабочие места в строительных корпорациях. Налог на прибыль с продажи жилья был снижен, что также поспособствовало росту спроса на новое строительство.

Устойчивый рост рынка недвижимости сопровождался увеличением объемов выдачи нестандартных ипотечных займов или субстандартных кредитов, когда была существенно снижена планка обязательных требований к заемщикам. То есть займы получали лица с высоким уровнем риска, уже имеющие негативную кредитную историю. Виновата здесь жадность банкиров, стремившихся любым путем увеличить свои доходы.

Кроме того, рынок недвижимости на своем пике привлек инвесторов и спекулянтов, главной целью которых было извлечение максимальной прибыли. В Америку хлынул азиатский и западный капитал, чьи инвесторы вкладывали деньги в относительно безопасные инструменты – ценные бумаги под залог недвижимости (CDO).

- 2006 год (середина).

В середине 2006 г. рост рынка недвижимости остановился, произошло перенасыщение. Все больше и больше заемщиков были не в состоянии обслуживать свои ипотечные займы. К концу 2006 г. данный показатель составлял около 10% от общего числа кредитов, выданных на приобретение жилья. Рефинансирования займов добиться было невозможно – банки больше не выдавали дешевые кредиты. Начались массовые отчуждения банками залогового жилья.

- 2007 – 2008 гг.

В 2007 году ипотечный пузырь лопнул. Падение цен на недвижимость стало критичным, что стало следствием длинной цепочки банкротств крупнейших американских банков, хедж-фондов, страховых и инвестиционных компаний, потерявших огромные суммы. За 2007 г. около 25 банков объявили о своем банкротстве. Рынок CDO также рухнул.

Общие истоки и причины экономического кризиса 2014 года

Спад в российской экономике возник как по экономическим, так и политическим причинам. Истоком кризисного состояния считается длительное снижение цен на нефть. Зависящие от экспорта ресурсов страны столкнулись с новым витком снижения производства.

Кризис 2014 года стал возможным из-за политической нестабильности в мире. К нему привело украинское политическое противостояние, разразившееся в конце 2013 года. Усугубил политическую нестабильность в мире возникший на его фоне вооруженный конфликт на Донбассе. Все это привело к конфронтации РФ со странами Запада, выразившейся в “войне санкций”.

Мировой кризис 2014 года затронул не только Россию, но и США с Европой. На Западе отметился рост инфляции, экономический сектор стал более нестабильным. Во всем мире усилилась тенденция к расслоению населения по доходам. Из-за мирового кризиса 2014 года обострилась проблема мигрантов. Европу и США накрыла волна беженцев из ближневосточного региона, что усилило социально-экономическую нестабильность.

Интересно: Что разрушит мировую экономику и приведет к кризису как в 2008 году?

Пониженные требования к заемщикам

Для многих переломным стал именно 2008. Кризис во многом был обусловлен ипотечным обвалом. Его причиной были, так называемые кредиты subprime. Они отличались своими лояльными требованиями к клиентам. Это повлияло на следующие события:

- Рост ипотечных займов с высокой степенью риска. До введения этой программы он еле достигал планки в восемь процентов. За два года после появления «ненадежных» кредитов число увеличилось втрое.

- В США нормой считалось покрытие кредитом стоимости недвижимости более чем на сто двадцать процентов. В это же время, например, для Российской Федерации данный показатель держался на уровне восьмидесяти процентов. В сравнении можно сказать, что заведомо известна убыточность данной программы для финансовой организации. Вернуть свои финансы банк не сможет, особенно в случае появления инфляционных процессов.

- Лояльные требования к заемщикам выражались в возможности отсутствия кредитной истории.

- Во времена кризиса общая численность подобных кредитов составляла четверть от всего объема. В отдельных регионах эта цифра достигала сорока процентов.

- Финансовые организации настолько были увлечены реализацией подобных программ, что конкуренция по этой линии была неимоверной. Она даже превышала соперничество по классическим видам кредитов.

- Самым популярным типом такого кредита были займы, отличительным признаком которых была плавающая ставка. На её величину оказывало влияние значение LIBOR. В установленный срок клиент должен был возвращать финансовой организации заемные средства в виде процентов.

- Образовалась ситуация, которая характеризовалась получением подобных кредитов на жилье лицами с целью дальнейшей перепродажи недвижимости. Эти люди даже и не собирались возвращать кредитные средства.

История экономических кризисов в России

С конца 19 века наша страна тоже переживала ряд экономических кризисов.

1899 — 1903

Бурное развитие экономики привлекло многочисленные зарубежные инвестиции, а результатом стал обвал котировок акций национальных предприятий. Происходило массовое закрытие мелкого и среднего бизнеса, при этом монополисты укрепляли своё положение.

1914 — 1923

В эти годы Россия переживала военные и революционные потрясения. В преддверии военного конфликта была остановлена биржевая торговля.

С приходом к власти большевиков Россия осталась политически и экономически изолированной. Товарооборот с другими странами прекратился. Положение улучшилось с прекращением Гражданской войны и введением НЭПа.

1932 — 1933

Был спровоцирован отказом правительства СССР от рыночной модели и переходом на планово-командную систему. Несмотря на рост промышленности и ВВП во многих республиках царил голод.

1941 — 1945

Великая Отечественная война помимо миллионных жертв повлекла массовое разрушение городов и фабрик. Больших расходов требовала эвакуация жителей с оккупированных территорий. Усугублялась экономическая ситуация и тем, что все ресурсы были брошены на военное производство и армию.

После войны командная система обнаружила и свои сильные стороны: благодаря ей удалось восстановить потенциал страны, мобилизовав на это все ресурсы.

80-е годы

Связан с кризисом командной системы и обострялся целым перечнем обстоятельств:

- падение стоимости нефти;

- нехватка товаров;

- позиция США и Запада в отношении советской России;

- война в Афганистане;

- нарастание народного недовольства.

Эти причины побудили руководство СССР разработать перечень мер, получивший название «Перестройка». Однако это не дало ожидаемого эффекта, и Советский Союз распался.

1994

Неблагоприятные явления, начавшиеся в период распада СССР, нарастали и ужесточались уже в Российской Федерации. Этому способствовала потеря экономических связей со многими республиками, бывшими в составе Союза. Продолжалась девальвация рубля, которая достигла пика 11 октября 1994 г («черный вторник»).

Государственные реформы помогли стабилизировать ситуацию, и к 1997 году был завершён переход к рыночной экономике, а ВВП показал положительную динамику.

1998

Был вызван Азиатским кризисом, повлёкшим понижение цен на нефть. За эти последовал крах фондового рынка. Правительство собирало кредиты, но выплатить долги не могло, и в итоге грянул дефолт.

После смены руководства страны России удалось погасить долг, чему помогло подорожание нефти в начале 2000-х годов.

2014-2015

Причинами послужили:

- падение цен на нефть;

- меры воздействия США и западных государств;

- отток иностранного капитала.

В итоге произошла девальвация рубля и обнаружился рост инфляции.

Действия руководства страны позволили остановить обрушение национальной валюты, стабилизировать стоимость нефти и сгладить воздействие санкций. Но в целом последствия ещё прослеживаются в экономике.

Что творилось на рынке?

Банки хотели выдать как можно больше крупных кредитов, чтобы перепродавать их. Отдельные кредиторы даже не требовали первоначальный взнос (или он был, но мизерный).

Были ситуации выдачи кредитов без создания страховых фондов на случай неисполнения заемщиком взятых на себя обязательств:

- Спекулянты брали кредиты и покупали «мусорные облигации», а затем перепродавали их десяток раз.

- Участники рынка могли взять средства на приобретение недвижимости для последующей перепродажи. Расчет был на то, что цены продолжат расти. Грубо говоря, купил в 2004 за 100 000 долларов, а в 2006 продам за 600 000.

- Заемщики были рады минимальным требованиям. Зачастую они прибегали к так называемым «хищническим приемам» и брали средства без разбору, перезакладывали дома.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Экономисты говорят, что при таком раскладе экономики кризиса субстандартного ипотечного кредитования нельзя было избежать. Футуролог Фрэнсис Фукуяма указывает на то, что проблемы 2007—2008 гг. ознаменовали крах экономической политики Рейгана в финансовом секторе.

Но каковы же реальные последствия кризиса для страны и для всего мира?

Что это был за кризис

Ипотечный кризис в США – обвал экономики и рынка недвижимости, проявившийся в форме резкого увеличения невыплат по ипотечным займам с повышенными рисками. Сопровождался изъятием жилой и коммерческой недвижимости кредиторами (банками и кредитными организациями).

По уровню падения ипотечный кризис сравнивают с Великой американской депрессией 30-х годов. Схожие черты действительно есть: чрезмерные спекуляции на бирже и отсутствие соответствующей реакции контролирующих и государственных органов власти на существующие факты кризисные явления.

Сама суть кризиса в общих чертах сводится к следующему:

- Рост цен на квартиры и дома существенно превышал уровень инфляции в стране, что привело к появлению искусственного спроса (в США царил «жилищный бум»).

- Финансировался этот бум с помощью «дешевых денег» или ипотеки с минимальными процентными ставками, а также посредством оформления вторичных ипотечных займов (повторный кредит под уже заложенную недвижимость).

- В экономике включился механизм неконтролируемого роста цен на жилье и объема продаж, что явилось ключевой причиной «раздувания мыльного пузыря» на рынке недвижимости.

В итоге рынок перенасытился и, как следствие, цены на недвижимость начали падать. В результате американские банки повысили ставки по действующим ипотечным займам с плавающими процентами. Таки условия стали причиной невозможности исполнения своих обязательств перед кредиторами существенной долей заемщиков (особенно находящейся в зоне повышенных рисков). Клиенты становились должниками, а имущество выставлялось на торги по стоимости ниже начальной.

В сентябре 2008 года уровень цен на жилье упал более, чем на 20%.

Республика Беларусь

На экономическую ситуацию данного государства не сразу повлияли все ранее перечисленные причины. Последствия кризиса 2008 года тоже проявились с неким запозданием. Всё из-за неразвитости финансовых и фондовых рынков.

Однако спад был. В основном из-за снижения объёмов производства в государствах, с которыми Беларусь вела партнёрство. Следствием данного спада стал уменьшившийся спрос на отдельные товары экспорта. Ими, в случае с Беларусью, были чёрные металлы, машиностроительные изделия, нефтепродукты, и калийные удобрения.

Но особенно обострилась ситуация в 2011 году. Белорусский рубль обрушился на 75%, обесценившись с рекордной скоростью. При этом формальный курс удерживался, в то время, как реальный, «чёрный», превышал его в два раза. Но в итоге девальвация была признана.

Кризис в Соединенных Штатах

Предпосылкой Великой рецессии стал ипотечный кризис в США, возникший в 2007 году. Первые проявления рецессии наметились в США еще в 2006 году. Именно тогда на рынке американской недвижимости стал отмечаться заметный спад продаж жилья. Весной 2007 года в США грянул кризис ипотечных кредитов с высоким риском. Заемщиками таких кредитов выступали граждане США с невысокими доходами, у которых была не самая лучшая кредитная история.

Ипотечный кризис довольно быстро ударил по благонадежным заемщикам. Уже летом 2007 года американский кризис стал носить выраженный финансовый характер. Из-за возникших у заемщиков сложностей с рефинансированием кредитов и роста процентных ставок по ним разразился кризис банковской ликвидности. В начале осени 2008 года банки перестали кредитовать население.

Американский финансист Джордж Сорос отметил, что начало кризиса 2008 фактически произошло еще в конце лета 2007 года. Он указал, что именно тогда центральные банки начали предпринимать попытки сохранить свою ликвидность.

Мероприятия по поддержке банковской системы США не увенчались успехом. В начале осени 2008 года произошел банковский крах. Обанкротился крупный инвестиционный банк «Lehmsn Brothers». Та же участь постигла такие ипотечные организации, как «Fannie Mae» и «AIG». Повторила их судьбу и компания «Freddie Mac». Всего обанкротилось свыше 45 финансовых учреждений страны.

Ипотечный кризис США 2008 года стал следствием обрушения котировок на фондовых рынках. Особенно сильно этот процесс проявился в начале октября 2008 года. Падение фондового рынка США за период с 6 по 10 октября 2008 г считался рекордным за предшествующую 20-летнюю историю страны. Акции американских компаний обесценились на 50% и больше. Процесс продолжился в начале 2009 года.

Причины

Американский конгресс в отчете своей специально созданной комиссии сформулировал следующие причины того, почему произошел кризис 2008 года:

- ненадлежащее регулирование финансового сектора;

- ошибки, допущенные в корпоративном управлении;

- огромные долги у американских домохозяйств (Почему внешний долг США не мешает росту экономики?);

- чрезмерное распространение деривативов (разновидность ценных бумаг), надежность которых сомнительна и недостаточно изучена;

- рост «теневого» банковского сектора.

Последствия

Кризис в Америке 2008 с учетом причин имел следующие последствия для США:

- уменьшение объемов производства по всей стране;

- понижение капитала американских компаний на 40%;

- общее понижение спроса;

- снижение цен на различное сырье;

- беспрецедентное увеличение числа безработных по всей стране;

- снижение доходов у граждан США, относящихся к среднему классу, дальнейшее его ослабление;

- увеличение разрыва в доходах между богатыми и бедными гражданами США;

- резкое понижение цен на нефть (от чего зависит цена на нефть?);

- сворачивание ряда проектов государства по строительству и улучшению инфраструктуры

Ставший следствием кризиса 2007-2008 в США передел собственности привел к массовому выселению обанкротившихся заемщиков из ранее приобретенных ими домов. Особенно сильно этот процесс проявился в 2009 и 2010 годах.

Цены на нефть во время развития мирового кризиса 2008 года

Экономический кризис в России в 2008 году

Кризис экономики в 2008–2009 годах являлся частью мирового кризиса. Данный кризис «прошелся» по России как отклик на интеграцию российской экономики в экономику всего мира. В это время любое событие за границей оказывало сильнейшее влияние на доходы обычных российских граждан, стоимость акций, на ликвидность и на всю экономику в целом.

По данным Всемирного банка, кризис 2008 года начался с частного сектора: повлияли условия ведения внешней торговли, отток капитала и жесткая политика в области внешних займов.

Дополнительно читайте, будет ли кризис в 2019 году по мнению экспертов.

Последствия кризиса 2008 года в России:

- капитализация российских компаний снизилась с сентября по ноябрь на три четверти;

- сокращение золотовалютных резервов на 25%;

- доверие населения к банкам подорвано, как результат — отток вкладов, финансовая устойчивость банков пошатана, несколько крупных банков, инвестиционных и коммерческих, стали банкротами;

- множество компаний находились в состоянии банкротства, тем самым последовало массовое увольнение рабочих, отправление их в бессрочные отпуска, сокращение ставок оплаты труда;

- кризис спровоцировал спад цен на нефть;

- сокращение темпов роста экономики в России: все это привело к сокращению государственных проектов в области строительства.

Причины ипотечного кризиса в США

Причин, способствовавших разрастанию ипотечного кризиса в США, можно перечислить много. Однако многие эксперты сходятся во мнении, что основными из них являются рост внешних инвестиций в экономику и изменение законодательного регулирования банковской системы. Рассмотрим их подробнее.

Рост внешних инвестиций и их влияние

Период 2002-2005 гг. характеризуется резким ростом объемов иностранного инвестирования – главным образом за счет Китая. Связано это с ростом цен на нефть и сопутствующие углеводороды. Здесь существует 2 теории, объясняющие связь влияния внешних инвестиций на кризис:

- По данным на 2004 г. дефицит платежного баланса Америки составлял около 6% от ВВП, то есть американцы потребляли больше, чем производили, и одновременно – больше тратили, чем зарабатывали. Логичным способом уравновешивания такого баланса является привлечение внешних инвестиций.

- Привлечение внешнего капитала производилось за счет увеличения уровня потребления в США. Если экспорт упадет, то привлечь инвестиции можно с помощью займов у иностранных производителей.

Первая теория основывается на положении о том, что из-за непомерного массового потребления в страну хлынули иностранные инвестиции и породили ипотечный кризис. Вторая же гласит, что внешний капитал появился и достиг таких масштабов по причине чрезмерного потребления.

Изменения в законодательном регулировании банковской системы

Еще в 1982 г. был принят закон «О паритете в альтернативном ипотечном кредитовании», который разрешил кредиторам, не относящимся к федеральным банкам, выдавать ипотеку с плавающей ставкой.

В этот период появились новые разновидности ипотечных займов: с плавающим процентом, с возможностью выбора размера ежемесячного платежа, с погашением задолженности в конце срока кредитования крупной суммой, с выплатой только процентов в начале срока кредитования и т.д. Все они постепенно потеснили обычную ипотеку с фиксированной процентной ставкой и рассрочку.

Использование новых видов ипотеки привело к злоупотреблению ими ввиду отсутствия соответствующего правового регулирования.

В дальнейшем банки пролоббировали закон, получивший название «Гремма-Лича-Блайли» или по-другому «Закон о модернизации», который предоставил им право создавать коммерческие холдинги и одновременно заниматься инвестиционной, коммерческой и страховой деятельностью.

Субстандартное кредитование, его виды и влияние

Бум строительства в США и стабильный рост цен на жилье породили огромную конкуренцию между банками. Среди ключевых инструментов в борьбе за клиентов и увеличение объемов кредитования они использование снижение процентных ставок и выдачу субстандартных кредитов.

Субстандартное кредитование предусматривает существенное снижение требований к потенциальным заемщикам. Кредиты начали выдавать клиентам из высокорисковых групп. Кроме того, клиент мог выбрать наиболее подходящий способ расчета с банком:

- займ с плавающей процентной ставкой (ставка фиксируется на первые несколько лет, а затем банк имеет право ее повысить);

- выбор конкретного варианта оплаты (например, заемщик сам мог установить посильную сумму для ежемесячной оплаты с последующим переносом неоплаченных процентов к телу кредита);

- оплата большей части задолженности перед банком в конце срока кредитования.

Спекуляция на деривативах

Благодаря резкому увеличению объемов ипотечного кредитования был сформирован новый механизм секьюритизации или снятия рисков по невозврату таких займов, или попросту их финансирование. Суть заключается в превращении долговых обязательств в ценные бумаги или деривативы.

Наибольшее распространение среди деривативов в США в период начала ипотечного кризиса получили свопы. Обороты торговли такими инструментами были колоссальными – только по данным за лето 2008 г. объем операций составлял около 600 триллионов долларов США.

Сами деривативы обеспечивались новыми ценными бумагами, под них же выпускались другие. Таким образом, создание производных, синтетических ценных бумаг, бесконечная эмиссия, их рост в геометрической прогрессии спровоцировали закономерный крах – пузырь, не имеющий под собой ровным счетом ничего, лопнул.

В целях получения максимальной прибыли крупнейшие хедж-фонды и инвестиционные компании сговорились с ведущими рейтинговыми агенствами, которые осознанно присваивали завышенные рейтинги и инвестиционную привлекательность даже «мусорных» ценных бумаг.

Последствия финансового кризиса 2008 года

Около миллиона американцев были вынуждены отдать залоговую жилую недвижимость кредиторам, около 100 тысяч семей остались без собственного жилья. Перенасыщение рынка недвижимости привело к спаду строительного сектора, ранее демонстрировавшего бурный рост и поддерживавшего национальную экономику.

Закрытие банков привело к увольнению персонала. Следом за ипотечным просел рынок автокредитования, что привело к обвалу объемов продаж автомобилей и уменьшению их производства как в США, так и странах-экспортерах авто. Кризис в банковском секторе привел к снижению объемов кредитования реальной экономики, спаду производства в других промышленных отраслях (помимо автомобилестроения).

Миллионы граждан в США потеряли работу. Банковские сбережения и пенсионные накопления американцев уменьшились на $2,5 млрд., общий размер потерь личных средств с учетом отчуждения собственности и принудительных взысканий оценивается в почти $8 трлн. Падение благосостояния населения негативно отразилось на производстве товаров повседневного потребления и сфере услуг.

Согласно заключению Вашингтонского института международных финансов, по итогам 2007 — первой половины 2008 года убытки мировой банковской системы достигли примерно $390 млрд., притом свыше половины пришлось на Еврозону. Капитализация компаний США резко снизилась на 30-40%, стран ЕС — на 40-50%. На 10% уменьшился объем мировой торговли.

О том, что их страны попали в рецессию, официально объявляли власти Канады и Японии. Отголоском кризиса 2008 года стала последующая дефолтная ситуация с Грецией, вызвавшая головную боль в Европе.

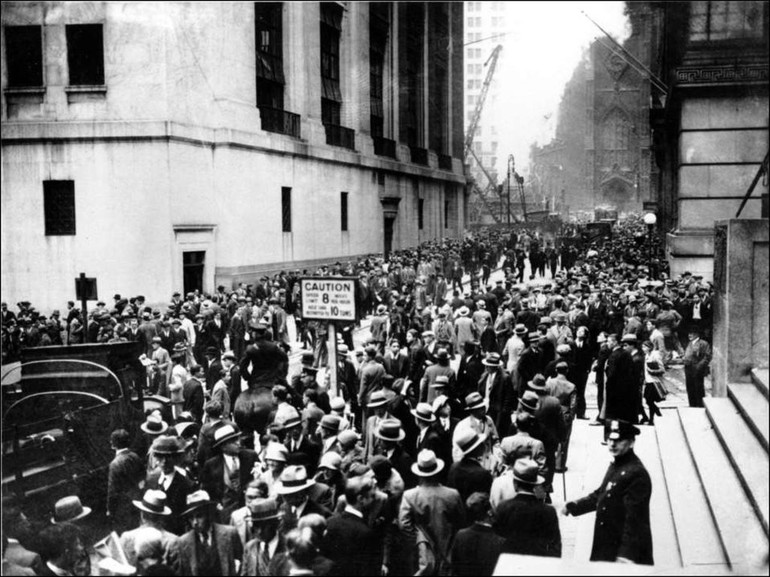

Великая депрессия

Этот кризис хорошо известен на Западе, так как прокатился разрушительной волной по всему капиталистическому миру, не повлияв только на страны соцлагеря. Начавшись крахом на финансовой бирже на Уолл-стрит в 1929 году, депрессия продлилась 10 лет и закончилась лишь в 1939 году с началом Второй мировой войны. Наиболее остро кризис проявил себя в период с 1929 по 1933 года, когда к его пику безработица только в США достигла почти 25 процентов. В некоторых других странах она выросла до 33 %.

Великая депрессия началась с «оргии безумной спекуляции», как её назвал тогдашний президент Гувер ещё в 1927 году, говоря о фондовом рынке США. Он имел в виду то, что уже тогда американские фондовые рынки оторвались от реальности и торговали акциями всё дороже, тогда как деловая активность снижалась ввиду кризиса перепроизводства.

А потом произошли «чёрный вторник» и «чёрный четверг», когда рынки открылись резким падением, из-за чего капитализация снизилась на десятки миллиардов долларов. Началась паника на рынке, которая была усугублена неправильными политическими решениями США, к примеру 40-процентным налогом на импорт, призванным защитить американский рынок от захватывающих его товаров из восстановившейся после Первой мировой войны Европы.

Из-за огромной безработицы и начавшегося голода погибли миллионы людей, страны лишились 16 % национального продукта, а мировой ВВП упал примерно на 10 %. Кстати, начавшийся следом немецкий банковский кризис 1931 года привёл к ещё большему ухудшению положения в Веймарской республике и в конечном итоге к приходу к власти нацистского режима в январе 1933 года.

Что делать инвестору во время финансового кризиса

Обычному человеку (инвестору) во время экономического кризиса необходимо грамотно маневрировать своим капиталом, чтобы не потерять свои деньги. Какие варианты есть?

Любой кризис — это уникальная возможность дешево инвестировать в активы. Всё очень дешево. Главное, чтобы были деньги на покупку.

Как говорил легендарный трейдер Ларри Вильямс:

Нельзя угадать дно рынка. Даже самые продвинутые аналитики и гуру не в состоянии это сделать.

Если вы только начинающий инвестор, то можно действовать по принципу входить не сразу всем капиталом. Например, купите сначала на 15%, потом ещё на 15%. И после этого у вас еще останется 70% денег. Можно будет очень выгодно купить на дне, если рынок будет валиться дальше.

Вкладывать свои деньги в недвижимость не имеет смысла, поскольку дорожать она явно не будет. Лучше тогда подождать 1-2 года и уже после покупать.

Самым оптимальным вариантом является покупка краткосрочных облигаций ОФЗ (сроком до 2 лет). Они будут давать прибыль, а деньги будут всегда под рукой.

Защитные активы во время кризиса;

- Покупать ненужные вещи;

- Покупать золото, ювелирку;

- Покупать на все деньги валюту;

- Продавать ценные бумаги дёшево;

Рассматривайте альтернативные варианты вложений. Например, это может быть криптовалюта. Правда далеко не факт, что она не рухнет вместе со всем финансовым рынком. Но рассмотреть такой вариант стоит.

Основные причины кризиса

Многие экономисты сходятся во мнении, что одной из главных причин начала мирового кризиса является господство монополий в экономике. Однако дело не только в этом. Двадцатые годы прошлого столетия стали временем стабилизации мировой экономики. Это привело к резкому росту централизации капитала, а затем и усилению мощи корпоративного бизнеса.

Одновременно с этим государственное регулирование слабеет. В 20-х годах ярко проявились слабые стороны капитализма:

- падение темпов роста производства в традиционных отраслях экономики;

- производственный аппарат был недогружен;

- высокий уровень безработицы;

- кризис перепроизводства.

Все это привело к накоплению факторов перепроизводства во всех отраслях, тесно связанных со слабым потреблением. Так как доходы распределялись неравномерно, широкие массы населения обладали низкой покупательской способностью. Это совершенно не соответствовало возможностям производства мировой экономики.

Основные группы общества оказались ограничены в возможностях производственного инвестирования. В результате основные капиталовложения направлялись не на перевооружение производства, а в спекулятивные операции на бирже.

Кроме этого, после Первой мировой войны были разрушены традиционные экономические связи. В 20-х годах Соединенные Штаты стали главным кредитором в мире, а европейские державы оказались в финансовой зависимости

В послевоенное время крайне важно было нормализовать международную торговлю и обеспечить доступ товаров из Европы на рынок Америки

Однако на практике наблюдалось усиление протекционизма во внешнеторговой деятельности, и страны Старого Света не могли выплачивать долг США. Англия и Франция пытались решить проблему с помощью репарационных выплат от Германии. Однако разоренная войной страна не обладала достаточной финансовой мощью, а предоставлять ей свободу в международной торговле конкуренты не собирались.