Негосударственный пенсионный фонд втб 24

Содержание:

- Преимущества и недостатки пенсионной карты

- Негосударственный пенсионный фонд ВТБ

- Личный кабинет НПФ ВТБ Функционал

- Условия и преимущества по пенсионным программам НПФ ВТБ 24

- Пенсионная Мультикарта

- Получение пенсии на карту ВТБ

- Как перевести свою пенсию в ВТб?

- Плюсы и минусы

- На каких условиях размещается накопительная часть пенсии в ВТБ

- Доходность фонда по годам

- Пенсионная от ВТБ

- Условия банковского обслуживания пенсионных карт от ВТБ

Преимущества и недостатки пенсионной карты

Как и любой банковский продукт, Мультикарта от ВТБ 24 имеет свои плюсы и минусы.

Для более полного понимания обоснованности приобретения карты следует рассмотреть ее преимущества и недостатки.

К приятным моментам можно отнести следующие условия пользования:

- не требует затрат для оформления и обслуживания;

- для получения необходим минимум документов;

- отсутствует начисление процентов при обналичивании через банкоматы ВТБ и иных кредитных учреждений. Это же актуально и при внесении денег на карту. Стоит уточнить, что комиссия при снятии средств через оборудование других организаций по факту имеется, но данная сумма возвращается на счет владельца в качестве кэшбэка;

- существует ряд приятных бонусных программ, которые можно менять каждый месяц;

- пенсионная карта МИР от ВТБ позволяет снизить процент по займу и увеличить продолжительность периода погашения с помощью предусмотренной опции;

- оформить Мультикарту можно в ближайшем отделении банка или же дома – достаточно подключения к интернету. Срок изготовления не превышает 10 дней. В некоторых регионах предусмотрена курьерская доставка;

- можно бесплатно подключить услугу СМС-уведомлений о совершенных операциях; оплата услуг ЖКХ с карты осуществляется без комиссионных сборов;

- доступно получение до 8,5% годовых на остаток по счету. При этом сами средства, которые уже были накоплены, могут быть использованы без потери уже начисленных процентов.

Касательно недостатков, следует выделить такие позиции:

- получить Мультикарты могут только граждане России. При этом жители республики Крым и г. Севастополь не могут рассчитывать на оформление банковского продукта;

- пенсионная карта предоставляется исключительно в дебетовом формате;

- обналичивание средств без комиссии возможно только при соблюдении конкретного условия:

- сумма ежемесячных затрат по карточке составляет не менее 5 тысяч рублей;

- бонусы от кэшбэка и дополнительных опций зависят от расходной составляющей: чем больше владелец тратит, тем лучшие предложения ему доступны;

- предусмотрен лимит на снятие денег с карты. В день на руки можно получить максимум 125 тысяч рублей. В месяц – 1 миллион;

- чтобы сменить ПИН-код, необходимо оплатить услугу;

- мультикарта распространяется с помощью отечественной системы МИР, что накладывает ограничения на использование пластика за пределами Российской Федерации;

- при просмотре текущего баланса на аппаратах иных банков нужно подготовиться к тому, что функция будет платной.

С учетом указанных выше позиций можно решить, стоит ли открывать Мультикарту или лучше выбрать другой продукт.

В любом случае, перед оформлением важно учитывать как приятные стороны пользования пластиком, так и сопутствующие недостатки, нюансы действия которых стоит уточнить, обратив внимание на отзывы клиентов

Негосударственный пенсионный фонд ВТБ

Сегодня в России функционирует несколько десятков крупных и мелких негосударственных фондов. Среди них НПФ ВТБ занимает одну из лидирующих позиций в списке надежных и динамично развивающихся организаций. Он является участником международной финансовой Группы ВТБ и имеет более тысячи представительств на территории Российской Федерации. Будущим получателям пенсии предлагается несколько направлений в работе:

- обязательное пенсионное страхование;

- участие в программе государственного софинансирования пенсии;

- негосударственное пенсионное обеспечение;

- корпоративные пенсионные программы.

В соответствии с размещенной на официальном сайте информацией, капитал негосударственного фонда ВТБ, состоящий из собственных средств, накоплений и резервов превышает сумму 130 млрд рублей и находится в управлении ЗАО «ВТБ Капитал Управление активами». Количество граждан, высказавших свое доверие страховщику, превышает полтора миллиона человек. Доходность по итогам 2017 года по открытым счетам составила 8,44% годовых.

Надежность и гарантии вкладчикам

Исходя и того, что фонд участвует в программе страхования вкладов, его клиенты могут не волноваться, ведь в случае лишения ПНФ лицензии или наступления других форс-мажорных обстоятельств, они получат причитающиеся им средства через Агентство по страхованию вкладов. Еще одним показателем надежности является то, что контроль за деятельностью ПФ осуществляет Центробанк и ПАО «Банк ВТБ», в портфеле которого 61% акций принадлежит Федеральному агентству по управлению госимуществом.

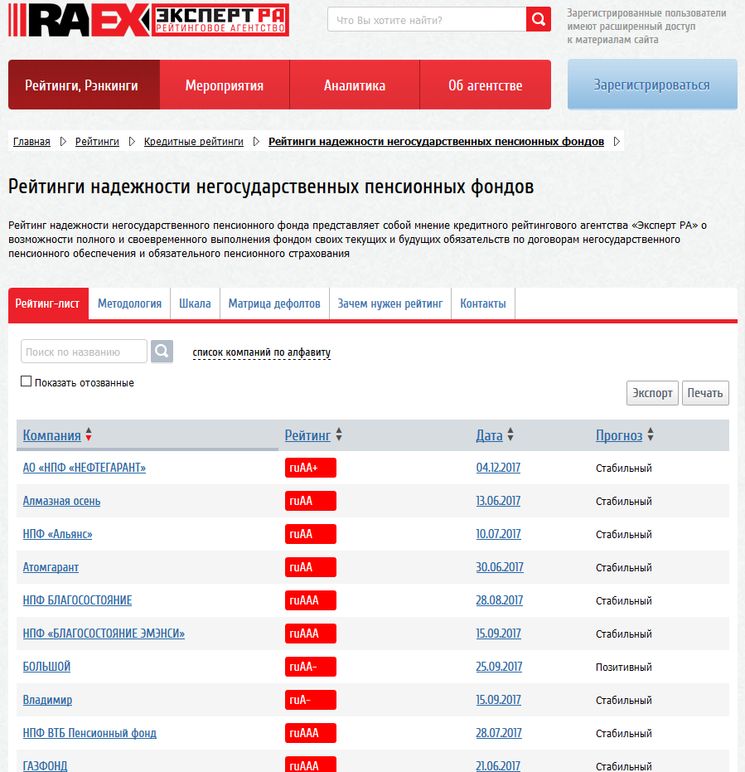

Рейтинговое агентство «Эксперт РА» присвоило страховщику рейтинг ruAAA со стабильным прогнозом. Это стало возможным благодаря высокому качеству собственных средств и активов, в которые управляющая компания инвестирует средства. Дополнительно отмечена высокая диверсификация активов и доходность НПФ ВТБ от размещения финансовых средств.

Эксперты агентства обратили особое внимание на запас собственного капитала и положительную динамику по росту привлекаемых средств. Не последнюю роль при присвоении рейтинга сыграло качество предоставляемых услуг, надежность компании, прозрачность деятельности и работа, проводимая по минимизации рисков

Доходность вкладов

Поскольку негосударственная пенсия считается одним из эффективных средств увеличения денежных поступлений граждан, находящихся на заслуженном отдыхе, важным фактором, помимо периодичности и величины внесенных средств, считается доходность, которую предлагает пенсионный фонд ВТБ. По сравнению с депозитами, которые можно открыть в банках страны, прибыль вкладчиков ПФР выше. Это подтверждают официальные цифры доходности за 2017 год:

- по сбалансированному портфелю – 8,47%;

- по консервативному – 7,22%;

Суммарная стоимость активов и количество застрахованных лиц

Имущество фонда по итогам 2017 года составляет 130,36 млрд рублей. Сюда относят собственные средства, резервы и накопления. Что касается ОПС, то здесь цифры выглядят так:

- доходность инвестирования средств накоплений за период с 2010 по 2017 г. – 74,32%;

- пенсионные накопления – 143,63 млрд рублей;

- доходность на открытые счета – 8,44%;

- количество лиц, зарегистрированных по ОПС – более 1,539 млн человек.

По программе негосударственного пенсионного обеспечения:

- доходность инвестирования средств накоплений за период с 2010 по 2017 г. – 79,24%;

- доходность по сбалансированному инвестиционному портфелю – 8,47%;

- доходность по консервативному ИП – 7,22%;

- пенсионные резервы, в число которых включены страховые резервы – 3,26 млрд рублей;

- количество участников НПО – 61 689 человек;

- число человек, которым уже выплачивается ежемесячная накопительная часть пенсии в ВТБ – 7 209;

- средний размер ежемесячной выплаты – 2 427 рублей.

Личный кабинет НПФ ВТБ Функционал

Личный кабинет для физических лиц на официальном сайте НПФ ВТБ предназначен для выполнения функции предоставления информации о статусе пенсионного счёта дистанционно в режиме онлайн.

Получив доступ к личному офису в интернет-сервисе фонда, клиенты получают возможность узнавать полноценную и актуальную информацию о собственных пенсионных накоплениях не выходя из дома:

- Балансе счета, обеспечивающего хранение накопительной части пенсии.

- Размере именных счетов НПО.

- О сумме средств материнского капитала, являющихся основанием для формирования накопительной части пенсии.

- О процессе инвестирования и результате доходности накоплений.

Регистрация

Регистрация онлайн-сервиса личного кабинета на сайте негосударственного пенсионного фонда ВТБ для клиента начинается с посещения отделения фонда.

Клиент собственноручно пишет заявление на предоставление интернет- услуги, а специалист, обработав документ и проверив достоверность предоставленных сведений, самостоятельно производит регистрацию клиента в системе.

Подписав соглашение на пользование онлайн ресурсом, пользователь получает идентификационные данные, которые позволят войти ему в личный кабинет:

- логин;

- пароль.

Параметр логин остается неизменным всё время пользования личным кабинетом и представляет собой номер страхового свидетельства обязательного пенсионного страхования.

Уникальным паролем, при заключении соглашения на возможность доступа к личному кабинету, является номер паспорта гражданина Российской Федерации.

Параметр пароля, для обеспечения безопасности, желательно, изменить при первом доступе в онлайн-сервис.

Подключение сервисной услуги «Личный кабинет» происходит в течение месяца с момента подписания соглашения между пользователем и фондом. Клиент о подключении узнает из смс-сообщения или письма, отправленного на электронную почту.

Авторизация

Авторизация функционала личного кабинета происходит с главной страницы портала НПФ ВТБ Пенсионный фонд, находящейся по адресу в сети: https://www.vtbnpf.ru, путем нажатия иконки «Личный кабинет для физических лиц», расположенной в вертикальном меню с правой стороны экрана.

Вход в систему происходит следующим образом:

- Ввод логина — 12 цифр, являющихся номером СНИЛС в формате ххх-ххх-ххх-хх.

- Внесение пароля — при первом входе им будет являться шестизначный номер личного паспорта.

- Введение символического кода.

- Нажатие кнопки «Войти».

В течение нескольких секунд на адрес электронной почты будет отправлена ссылка, позволяющая сменить пароль.

Условия и преимущества по пенсионным программам НПФ ВТБ 24

Организация предлагает пенсионные программы не только для простых граждан Российской Федерации, но и для юрлиц.

Для физлиц

Пенсионные программы НПФ ВТБ 24 для физлиц обладают следующими особенностями:

- Можно сформировать НПО себе и собственным родственникам независимо от факта оформления госпенсии.

- Клиент может сам определять величину взносов, частоту и сроки их зачисления, величину НПО и продолжительность его выплаты.

- Инвестированные сотрудниками компании средства приносят клиентам прибыль как на стадии накопления, так и при выплате.

- Соглашение с НПФ возможно когда угодно аннулировать, получить выкупную сумму, прописанную в условиях договора.

- Можно получать сведения о состоянии счета в своем аккаунте на сайте либо посредством e-mail.

- Можно возвращать 13 процентов от совершенного взноса, соответственно со ст. 219 НК России.

Таблица примеров расчета НПО от НПФ ВТБ 24:

| Срок предоставления НПО клиенту НПФ, лет | Величина ежемесячно совершаемого взноса, тыс. руб. | Суммарный размер взносов, тыс. руб. | Суммарная величина НПО, которое клиент получит от фонда, млн. руб. |

| Величина ежемесячно предоставляемого НПО – 10 тыс. руб. (мужчина) | |||

| 10 | 0.98 | 352.643 | 1.2 |

| 15 | 1.469 | 528.965 | 1.8 |

| Величина ежемесячно предоставляемого НПО – 10 тыс. руб. (женщина) | |||

| 10 | 1.475 | 442.422 | 1.2 |

| 15 | 2.212 | 663.633 | 1.8 |

Для юрлиц

Корпоративная пенсионная программа – один из видов НПО сотрудников фирм, средство решения задач организации, связанных с финансами, кадрами.

Преимущества программ для юрлиц в НПФ ВТБ 24 в следующем:

Финансовые

- работодатель освобождается от финансовой мотивации сотрудников, заменяя ее на обеспечение социальных гарантий;

- уменьшается налог на доход, потому что пенсионные взносы расцениваются ФНС как средства на оплату труда;

- работодатель освобождается от страховых взносов на пенсии в ПФР;

- можно получать доход от инвесторской деятельности фонда, который финансирует соцпрограммы поддержки получателей пенсионного обеспечения.

Кадровые

- дополнительно мотивируются работники фирмы;

- привлекаются новые высококвалифицированные кадры;

- удерживаются ключевые специалисты компании.

Социальные

- обеспечение финансового благополучия работников в будущем;

- повышение социального статуса организации;

- забота о работниках.

НПО финансируется из чистой прибыли организации после того, как уплачены все налоги на доход. При этом отчисления из зарплаты не превышают 12 процентов, а распределение взносов производится по именным пенсионным счетам тех, кто участвует в программе. НПО предоставляется пожизненно либо на протяжении как минимум 5 лет до исчерпания денег на счетах.

Особенности корпоративных программ:

- наниматель существенно экономит на налоговых платежах благодаря особенному порядку налогообложения пенсионных взносов;

- работники разных должностей и категорий получают разные по объему права на скопившиеся на счетах деньги;

- рабочий стаж, квалификация, должность, которую занимает сотрудник – от всего этого зависит возможность увеличения пенсионных взносов на НПО;

- если работники не исполняют свои обязательства, наниматель имеет право на приостановку либо прекращение уплаты пенсионных отчислений, исключение из участия в программе с полной утратой возможности получить скопившиеся деньги;

- можно возвращать НДФЛ и в дальнейшем повышать эффективность корпоративной программы.

Корпоративная программа может быть базовой или паритетной. Базовая финансируется за счет денег, вносимых юрлицом на счета собственных сотрудников, которые сформированы в фонде. Взносы можно делать ежемесячно, ежеквартально, ежегодно.

Паритетную программу финансирует и сотрудник юрлица, и работодатель (долевая основа). Они делают одинаковые взносы, поступающие на сформированные в НПФ счета. Величина взноса сотрудника не ограничивается. Величина взноса юрлица устанавливается соответственно с денежным нормативом, который выделяется на НПО работников.

Величина НПО зависима от денежной суммы, накопленной на личном и корпоративном счетах работника к дате оформления пенсионных выплат.

Подробнее о пенсионных программах можно узнать, позвонив по телефону горячей линии 8-800-775-2535.

Пенсионная Мультикарта

При ежемесячных безналичных расходах по карте менее 5000 рублей она по функциям аналогична обычной дебетовой с бесплатным обслуживанием. Пользуясь пластиком в магазинах, клиент получает преимущества по программе, выбранной на свое усмотрение:

| Опция | Форма вознаграждения | Поощрение в зависимости от безналичных расходов в месяц | ||

| 5 – 15 тыс. руб. | 15 – 75 тыс. руб. | Более 75 тыс. руб. | ||

| Сбережения | Процент по вкладу | + 0,5% | + 1% | + 1,5% |

| Заемщик | Ставка по кредиту | — 0,25% | — 0,5% | — 1,5% |

| Cashback | Возврат процента от всех покупок по карте | 1% | 1,5% | 2% |

| Рестораны | Возврат рублями части расходов в ресторанах, кафе, театрах, кино | 2% | 5% | 10% |

| Авто | Зачисление процента от оплаты на заправках, парковках | 2% | 5% | 10% |

| Коллекция | Начисление бонусов, которыми можно оплатить покупки у партнеров банка | 1% | 2% | 4% |

| Путешествия | Начисление милей, к оплате принимаются партнерами программы | 1% | 2% | 4% |

Характеристика

Получение наличных:

- через терминалы ВТБ всегда бесплатно;

- в банкоматах других банков бесплатно, если сумма оплат по карте больше 5 тыс. руб. в месяц. Комиссия списывается при обналичивании через сторонний терминал, но при достижении расхода в 5 тысяч сумма зачисляется обратно на счет.

Преимущества

Пенсионная мультикарта выгодно отличается от остального пластика ВТБ бесплатным обслуживанием независимо от расхода. По сравнению с карточками других банков отметим:

- кэшбэк деньгами;

- возможность бесплатного получения наличных в банкоматах любых банков;

- доступность поощрений, характерных для привилегированных карт.

До 8,5% ставка на сбережения

Если вы располагаете некоторой суммой свободных денег, получайте доход, сопоставимый с долгосрочным вкладом или выплатами надежного НПФ. При этом ваши средства будут ликвидны, при необходимости вы сможете забрать нужную сумму, не теряя накопленные проценты. Как это работает:

- Подключите опцию «Сбережения» в отделении или через интернет-банк.

- Откройте накопительный счет.

По итогам месяца будут начисляться проценты на минимальную сумму, которая была зафиксирована на этом счете за период. Чем дольше вы храните деньги, тем выше базовая ставка:

| Срок | Базовый % |

| С 1 месяца | 4 |

| С 3 месяца | 5 |

| С 6 месяца | 5,5 |

| С 12 месяца | 7 |

3. Оплачивайте картой покупки на сумму не менее 5000 рублей в месяц, получайте надбавку к базовой ставке:

| Сумма расхода по карте в месяц, руб. | Размер надбавки к базовой ставке накопительного счета, % |

| 0 – 5000 | |

| 5000 – 15000 | 0,5 |

| 15000 – 75000 | 1 |

| Более 75000 | 1,5 |

Рассмотрим на примере:

Кэшбэк

Слово заимствовано из английского языка, в переводе на русский означает «возврат наличных». Кэшбэк стал популярен среди банков, магазинов в качестве поощрения. Такой подход помогает сохранить действующих клиентов, оказывается более эффективным, чем традиционная реклама. 100% средств, потраченных на кэшбэк, достигают лиц, уже проявивших интерес к услугам.

ВТБ предлагает держателям мультикарт несколько программ возврата части потраченных денег. Клиент может подключить опцию и копить кэшбэк по всем покупкам от 1 до 2%, либо по выбранной категории повышенный, вплоть до 10% (например, расходы на авто или рестораны).

Получение пенсии на карту ВТБ

Законное право пенсионера выбрать способ доставки денег:

- наличными через почту;

- на банковский счет с последующей выдачей в кассе;

- на пластиковую карточку, привязанную к банковскому счету.

Решив получать выплаты безналичным способом, вы можете выбрать любой банк, работающий с населением.

Карта ВТБ для пенсионеров доступна в Москве, Санкт-Петербурге, Нижнем Новгороде, Самаре, Мурманске и многих других городах. Список постоянно расширяется, но некоторые области пока не подключены к программе.

Предложение от ВТБ для пенсионеров

Продукт называется «Пенсионная мультикарта». Название оправдано множеством возможностей и опций, которые клиент выбирает на свое усмотрение. По сути, это обычная дебетовая карточка.

Аналогичный продукт обходится клиентам не пенсионерам 249 рублей в месяц, если они оплачивают по карте менее 5000 рублей в месяц. Единственным условием для бесплатного обслуживания пенсионерам является поступление минимум 1 копейки раз в 3 месяца от пенсионного органа.

Предложение выгодно людям, часто совершающим покупки по безналичной оплате. С оборотом растет польза от использования пластика. В зависимости от выбранной программы, вы получаете одно из поощрений:

- увеличение процента по вкладу;

- снижение ставки по кредиту;

- начисление бонусов;

- возврат от 1 до 10% потраченных денег.

Плюсы и минусы

По отзывам пользователей, основные преимущества:

- бесплатное обслуживание;

- увеличение размера поощрений вместе с расходом;

- возможность получения кэшбэка живыми деньгами;

- бесплатные СМС-оповещения;

- возможность получения наличных в любых банкоматах без комиссии;

- работа пластика в Крыму (в отличие от международных карт);

- доступ к удаленным сервисам банка – интернет-банк, мобильное приложение.

Недостатки продукта:

- при безналичных расходах менее 5000 в месяц поощрения не предусмотрены;

- если пенсию перевести в другой банк, а карточку не закрыть и не расплачиваться ей, обслуживание станет платным;

- в некоторых городах отсутствует возможность выдачи;

- использование только на территории России, но это характерно для всех карт любого банка, на которые поступают деньги из бюджета (система МИР); проблема обусловлена сложностями в международной политике.

Кто может оформить

Пластик доступен лицам, имеющим право на выплаты от пенсионных органов РФ. К таким относятся Пенсионный фонд, соответствующие подразделения МВД, ФСБ, других спецслужб.

Достигшим пенсионного возраста достаточно предъявить паспорт. Если вам положены выплаты в более молодом возрасте, предъявите документ, подтверждающий право на получение, например, справка из ПФР.

Полезно знать:

- единоразовые выплаты можно получать на любой счет или карту;

- при отсутствии регулярных пенсионных поступлений обслуживание продукта будет на условиях обычного дебетового, что может стоить 249 рублей в месяц.

Как подать заявку на получение пенсии на карту ВТБ?

Закажите карту в отделении банка. Обратитесь к сотруднику с паспортом, он вместе с вами заполнит заявление. Опытные пользователи интернета могут оформить заказ из дома с сайта ВТБ, перейдя по соответствующей ссылке.

Вы получите пластик вместе с заявлением о переводе на него пенсии. Заполните документ, отправьте или отнесите его в ПФР.

Банки оказывают услуги по безналичному переводу средств. Отправляет деньги Пенсионный фонд. Именно его необходимо уведомить о смене реквизитов. Будет достаточным подать заявление, полученное вместе с карточкой в ВТБ. В Сбербанк или любой другой банк сходите сдайте старую карту.

Как перевести свою пенсию в ВТб?

Процедура довольно простая, и не занимает много времени.

Чтобы перевести накопительную часть пенсии в негосударственный пенсионный фонд ВТБ нужно выполнить следующие действия:

Нужно отметить, что все перечисленные манипуляции можно проделать лично или через законного представителя. Во втором случае, потребуется нотариально заверенная доверенность, которая присовокупляется к общему пакету документов.

Нужно уточнить, что если в переданных документах будут обнаружены недостоверные сведения, НПФ может отказать в переводе накопительной пенсии.

Какие документы нужно подготовить?

Для перевода накопительной части пенсии потребуется всего 2 документа:

- Российский паспорт;

- СНИЛС.

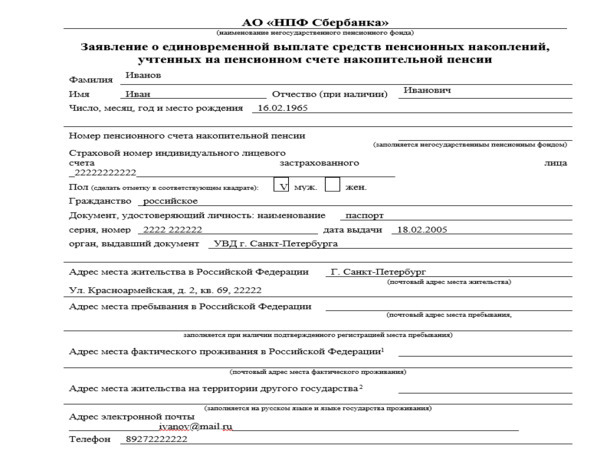

Заявление о переводе пенсии пишется на бланке установленного образца, который используется для внутреннего пользования компанией ВТБ.

Сколько времени это займёт?

Если рассматривать непосредственно процедуру оформления, то заполнение анкеты занимает не более часа. Решение по обращению гражданина выносится в 5-дневный срок.

Здесь нужно уточнить, что перевод денежной массы занимает довольно много времени, поэтому не стоит рассчитывать, что сразу после принятия положительного решения, накопительная пенсия сразу переместится из ПФР в негосударственный фонд.

Согласно установленным правилам, средства переходят в доверительное управление с января будущего года. Например, если человек решил перевести свою накопительную пенсию в ВТБ в марте 2019, то процедура завершиться только в январе 2020 года.

Преимущества и недостатки

Несмотря на довольно привлекательные условия, идеальных программ в этом направлении не бывает, поэтому перевод накопительной части пенсии в негосударственный фонд ВТБ обладает своими сильными и слабыми сторонами.

Начнём с преимуществ для будущих пенсионеров. Сюда можно отнести такие положительные моменты:

- Участие в программе страхования – это государственный проект, который гарантирует возврат средств, если ВТБ неожиданно потеряет лицензию;

- Доверие – в настоящее время, около 30 000 000 граждан уже перевели в этот НПФ часть своих пенсионных накоплений;

- Надёжность – подтверждена аналитиками ведущих рейтинговых агентств;

- Контроль – следить за увеличением своих накоплений и прибыли от инвестирования средств можно через «Личный кабинет»;

- Поддержка – работает в круглосуточном режиме и оперативно отвечает на вопросы клиентов;

- Наследование – если гражданин не смог дожить до пенсионного возраста, находящиеся на счетах средства переводятся одному из родственников, выгодоприобретателя выбирает сам вкладчик;

- Дополнительный доход – прибыль от инвестиций добавляется к накопительной пенсии, что позволяет обеспечить себе достойную старость;

- Вариативные выплаты – в настоящее время, действует 4 способа получения своих сбережений.

Отметим, что раньше действовала программа софинансирования пенсий, позволяющая гражданам самостоятельно пополнять лицевой счёт. В настоящее время, эта практика приостановлена, и судя по последним новостям, возвращаться к ней правительство не собирается, по крайней мере, в ближайшее время.

Имеются у негосударственного пенсионного фонда ВТБ и некоторые недостатки.

Например:

- Официальный интернет-ресурс – многие пользователи выделяют неудобную навигацию и системные сбои, которые препятствуют доступу к «Личному кабинету»;

- Система оповещения – «письма счастья» приходят нерегулярно;

- Выплаты – долгое рассмотрение заявок на получение денежных средств.

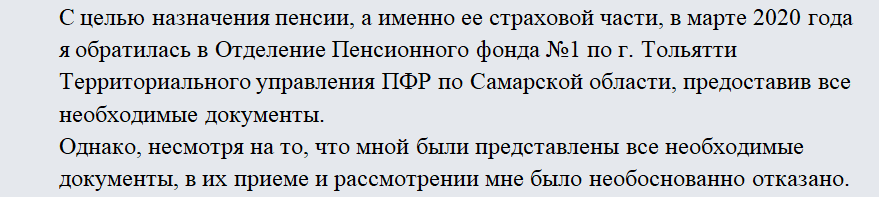

Ближайшим конкурентом ВТБ в этой сфере деятельности считается НПФ Сбербанка

Эта структура привлекает внимание прозрачностью инвестиционных схем и интуитивно понятным интерфейсом официального сайта. Однако в отличие от ВТБ, эта структура не может гарантировать высокой доходности

Кроме этого, существенным недостатком Сбербанка можно назвать частые и немотивированные отказы по поводу принятия средств в доверительное управление.

Самое интересное, что НПФ не уведомляет потенциальных клиентов о вынесении отрицательного решения, что создаёт ряд неудобств для граждан.

Плюсы и минусы

Как у всех банков ВТБ 24 имеет свои положительные и отрицательные стороны.

К плюсам можно отнести:

- банк работает больше двадцати лет и может управляться с различными категориями граждан;

- по данным рейтинговых агентств банку присвоено значение А++, что говорит о его высокой профессиональности;

- стратегии работы банка направлены на перспективное развитие;

- банк дает хорошие проценты на инвестирование;

- предлагает совместно управлять вложенными средствами.

К минусам можно отнести:

- нерасширенную версию интернет-банка, но он находится в разработке;

- высокая плата за смс-уведомления.

На каких условиях размещается накопительная часть пенсии в ВТБ

НПФ ВТБ предлагает довольно выгодные условия для клиентов, желающих разместить свою накопительную пенсию на сберегательном счете. Каждый НПФ сталкивается с высоким уровнем конкуренции, а потому каждый из частных фондов старается предложить вкладчикам максимальные гарантии, высокие проценты, гибкие условия сотрудничества. В ВТБ существует 2 пенсионные программы:

-

С корпоративными клиентами:

- групповые (когда заводится общий счет на одного работодателя в отношении всех сотрудников);

- индивидуальные для каждого сотрудника (когда счет открывается на каждого из подчиненных в отдельности).

- С частными лицами.

В ВТБ можно стать участником программы государственного софинансирования пенсии. Условия включения в программу следующие:

- страховые отчисления могут направляться в ВТБ в любое удобное для клиента время;

- если клиент достиг пенсионного возраста, но при этом продолжает работать и совершать платежи, его взнос увеличивается в 4 раза (но не более чем до суммы в 48 000 рублей в год);

- в договоре указывается правопреемник, который унаследует накопления после смерти вкладчика;

- клиент получает право на налоговый социальный вычет по НДФЛ (13% от общей суммы страховых отчислений);

- сбережения увеличиваются за счет инвестирования средств в высокодоходные надежные проекты;

- дополнительные взносы, увеличивающие пенсию, могут составлять 2-12 тысяч рублей.

Доходность фонда по годам

На сайте ПФ ВТБ представлены данные за большой отчетный период – с 2008 по 2017 год. Результаты деятельности компании впечатляют. Инвестирование пенсионных накоплений позволило за один год (2015 год по сравнению с 2014 годом) дать скачок в 6 миллионов рублей.

Если сравнить 2016 и 2017 годы, то показатель чуть снизился, но на общем фоне это не так заметно. Что касается пенсионных накоплений, то на конец прошлого года они составили почти 144 миллиарда рублей.

Инвестиционная политика фонда относится к числу надежных инструментов приумножения дохода населения благодаря широкому охвату. Инвестиции идут по разным направлениям – облигации, депозиты и т. д.

В сравнении с ПФР ВТБ имеет большую доходность (9,5% к 16 % соответственно). Средний показатель доходности держится на отметке в 11% годовых.

Пенсионная от ВТБ

Дебетовая карта — чрезвычайно популярный карточный продукт в Российской Федерации. В данной статье рассмотрены характеристики, некоторые разновидности карточек и способы их получения.

Что это такое

Карта Пенсионная ВТБ предназначена для хранения собственных сбережений, получения переводов, оплаты приобретений в торговых точках, онлайн-магазинах и т. д. Их также применяют для регулярного перечисления разнообразных выплат (зарплаты, пенсии, стипендии).

Этот инструмент считается своеобразным электронным кошельком: по факту все деньги, принадлежащие человеку, размещены на счете в банке, но такая карточка предоставляет круглосуточный доступ к нему.

Это дает возможность защитить накопления от утраты — потеряв пластик, его держатель больше ничего не лишится.

Как заказать

Чтобы воспользоваться услугой, нужно иметь паспорт, по которому и будет осуществляться оформление. В нем также должен быть проставлен штамп о регистрации по месту проживания в стране.

Дебетовый пластик доступен тем, кому уже исполнилось 14 лет.

Заказ делается одним из двух способов:

- в любом из банковских отделений при обращении к сотруднику;

- заполнением онлайн-заявки с указанием в ней типа карточки и офиса, из которого будет удобно ее забрать.

Для обращения стоит выбирать филиал, в который действительно можно быстро добраться, чтобы впоследствии затраты времени и усилий максимально сократились.

Перечень обязательных документов:

- паспорт соискателя;

- заполненная анкета.

По окончании оформления клиент также подписывает заключенный договор. Если этим занимается другой человек, он должен иметь нотариально заверенную доверенность.

На изготовление Пенсионная карты ВТБ уйдет не больше двух недель. Статус заказа, местонахождение и дату доставки обычно можно посмотреть в официальном приложении ФО.

Об особенностях

Чем описываемый продукт хорош:

- компактностью;

- возможностью сэкономить время его владельца;

- скоростью получения денег;

- круглосуточным обслуживанием;

- надежностью и безопасностью;

- оформлением страхования;

- многофункциональностью (возможна не только оплата, но и переводы, погашение задолженностей и т. д.);

- возможностью накопления;

- получением приятных льгот и бонусов.

Использование

Оплачивать покупки карточкой очень легко:

- в интернете достаточно ввести в форму реквизиты;

- в торговых точках пластик вставляется или прикладывается к терминалу, а оплата подтверждается вводом ПИН-кода.

Если товары стоят меньше 1000 рублей, код не нужен.

Пополняется счет в банкоматах, кассах, через «Личный кабинет», «Мобильный банк» или СМС-сообщения. Снимаются деньги тоже просто — для этого можно обращаться даже в кассы дочерних ФО.

Чтобы сделать безошибочный выбор и заключить выгодную сделку с компанией, при подборе подходящей Пенсионная карты по условиям и параметрам следует пользоваться сайтом Banki.ru. Наш сервис позволит посетителю изучить абсолютно все, что касается привлекшего его продукта, даже новостные материалы, прежде чем он подаст заявку. Здесь можно узнать, какое предложение в точности соответствует предпочтениям, требованиям и стилю жизни соискателя. Только после этого стоит нажимать кнопку «Онлайн-заявка».

Условия банковского обслуживания пенсионных карт от ВТБ

Переведя пенсию в ВТБ банк, держатель пенсионной карты этой крупной российской финансовой структуры получит возможность не только снимать пенсионные и социальные выплаты, но и дистанционно оплачивать услуги ЖКХ, а также проводить другие денежные операции в режиме онлайн.

Одним из главных преимуществ использования онлайн-банкинга держателями пенсионных карточек ВТБ является то, что за проведение операций через интернет-банк с пользователей не будет взыматься комиссия. Кроме того, оплатить услуги ЖКХ и провести другие типы платежей можно через фирменные платежные терминалы ВТБ.

При снятии наличных средств через банкоматы ВТБ и банкоматы банков-партнеров этой финансовой организации с пенсионеров не будет брался никакая комиссия. Также держатели этих платежных инструментов получают бесплатный доступ к интернет-банкингу и функции СМС-информирование о поступлении и списании средств с баланса карточки.

Перед тем как перевести пенсию в ВТБ банк из Сбербанка или любого другого российского банка стоит ознакомиться со следующими условиями банковского обслуживания этого платежного инструмента:

- при смене пин-кода к карте с помощью фирменных банкоматов ВТБ с держателя будет браться комиссия в размере 30 рублей;

- держатели бесплатно получают полный доступ к системе СМС-банкинга и СМС-информирования;

- оформление выписок по счету доступно без каких-либо дополнительных комиссий и сборов;

- полностью бесплатное годовое обслуживание пенсионной карты;

- на остаток на счету начисляется 4 процентов годовых.

Проценты, начисленные на остаток средств на пенсионной карте ВТБ, выплачиваются раз в квартал. При этом такие средства перечисляются на карточный счет клиента банка в последний день квартала. Отдельно стоит отметить, что проценты не будут начисляться в том случае, если на балансе пенсионной карты, будет более 5 миллионов рублей.