Негосударственный пенсионный фонд сбербанка

Содержание:

- Выбор программы НПФ

- Плюсы перевода накопительной части пенсии в Сбербанк

- Обязательное пенсионное страхование Сбербанк

- Как выплачивают накопительную часть

- Сбербанк накопительная пенсия Стоит ли оформлять в сбербанке накопительную пенсию? (с аргументами если можно)

- Стоит ли переводить накопительную часть пенсии в Негосударственный пенсионный фонд (НПФ) Сбербанка?

- Какая предлагается доходность?

- Индивидуальные пенсионные планы

- Сильные и слабые стороны получения пенсионных выплат на карту

- Как перевести средства в другой портфель?

- Возврат в ПФР: процедура, особенности

- Программы фонда и тарифы

- Кто назначает и выплачивает пенсию?

- Общая информация

Выбор программы НПФ

В НПФ Сбербанка можно оформить следующие виды договоров:

- ОПС – договор обязательного пенсионного страхования.

- ИПП – индивидуальный пенсионный план.

- КПП – коллективный пенсионный план.

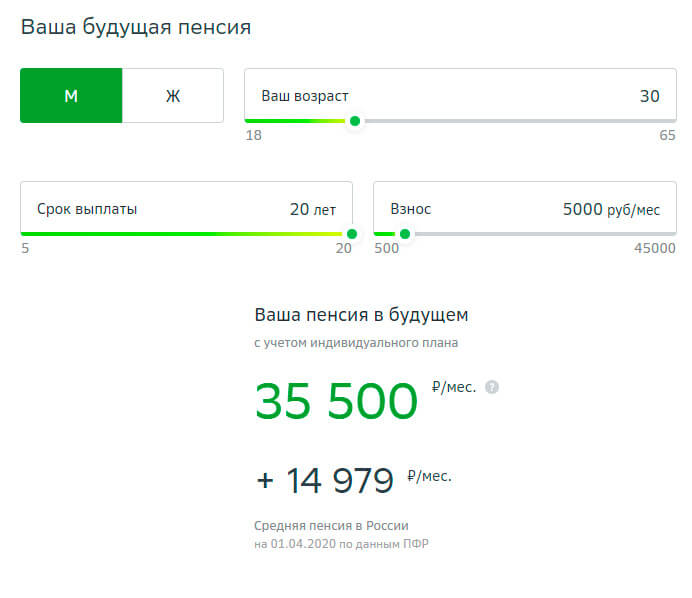

Размер негосударственной пенсии в Сбербанке будет зависеть от доходов страхователя, самого фонда и выбранной программы. На сайте НПФ и Сбербанка есть калькулятор расчета пенсии. С помощью него страхователь может рассчитать, каким будет его негосударственная пенсия при достижении определенного возраста. Расчет на калькуляторе – бесплатный.

Обязательное пенсионное страхование

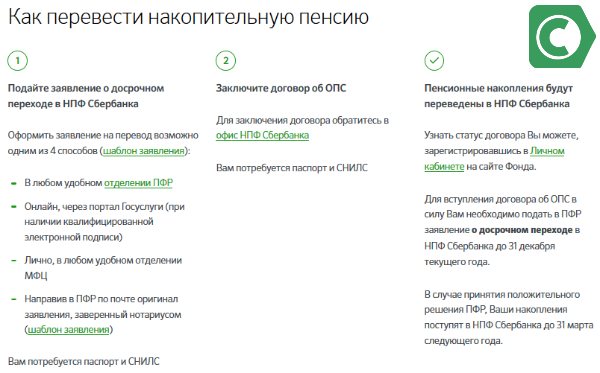

ОПС – это договор обязательного пенсионного страхования. Он предусматривает возможность перевести 6% накопительной части в негосударственную организацию. Одной из таких компаний является НПФ Сбербанка.

До 2014 года накопления переводились на счета частных фирм и индексировались в зависимости от их доходности. Но с 1 января 2014 года все 22% пенсионных отчислений автоматически перечисляются в страховую часть из-за моратория Правительства РФ. То есть, в НПФ Сбербанка в 2020 году индексируются те накопления, которые страхователи успели накопить до введения моратория. До введения моратория накопительную часть пенсии вместе со страховой перечислял работодатель.

Оформление ОПС через «Госуслуги»

В 2020 году оформить ОПС можно только через «Госуслуги» или отделения Пенсионного фонда России. Перейти в НПФ Сбербанка в банковских филиалах с 1 января 2019 года невозможно. Чтобы оформить заявление через «Госуслуги», необходимо:

- Войти в систему.

- Перейти на вкладку «Услуги».

- Выбрать «Пенсия, пособия и льготы».

- Нажать на вкладку «Установление пенсии».

- Выбрать «Перевод с одной пенсии на другую».

- Нажать на «Личное посещение ПФР» (если нет электронной подписи) или «Электронная услуга» (при наличии ЭЦП).

Переход в негосударственный фонд в ПФР

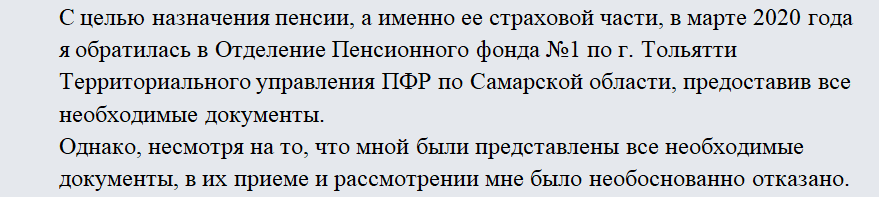

При переходе в НПФ через отделения ПФР России требуется взять с собой паспорт и СНИЛС. На сайте ПФР или через «Госуслуги» можно записаться на прием онлайн (например, по талону «Перевод с одной пенсии на другую»).

В ПФР клиенту необходимо оформить заявление на перевод накопительной части пенсии в Сбербанк. Услуга предоставляется бесплатно. Для перехода в НПФ из государственного фонда требуется внести свои данные в анкете, расписаться в договоре о переходе в сбербанковский фонд, а также подтвердить операцию спустя 2-3 дня, ответив на звонок из ПФР.

Сотрудники госфонда проверяют все заявление о переводе накопительной части пенсии в частные финансовые компании. Если страхователь не подтвердит свои намерения перейти в НПФ, в заявлении будет отказано.

Узнать о состоянии своего договора можно по телефону горячей линии НПФ Сбербанка: 8(800)555-55-50 (или по номеру 900). Линия поддержки работает круглосуточно. Для получения точных данных о состоянии договора клиентам фонда необходимо пройти идентификацию: назвать ФИО, номер СНИЛС (он же номер договора), паспортные данные. В случае отказа от предоставления личных данных в получении сведений о состоянии лицевого счета будет отказано.

Индивидуальный пенсионный план

В отличие от ОПС, формированием индивидуального пенсионного плана страхователь занимается самостоятельно, независимо от работодателя. Клиент НПФ Сбербанка сам выбирает периодичность взносов и их величину.

Чтобы оформить ИПП, необходимо:

- прийти в офис банка и написать соответствующее заявление;

- обратиться в филиал негосударственного фонда в Москве;

- заполнить заявку на сайте Сбербанка или в личном кабинете.

Быстрее всего оформить индивидуальный план онлайн, в личном кабинете. Для этого требуется:

- Войти в личный кабинет.

- Перейти на вкладку ИПП на главной странице фонда и нажать кнопку «Оформить».

- Заполнить данные.

- Оплатить не менее 1500 рублей.

- Выбрать условия взносов (сумма, периодичность).

- Подтвердить соглашение.

Минимальный срок оформления ИПП составляет 5 лет. По истечении этого срока, если ИПП не был расторгнут, соглашение продляется на тот же период.

Корпоративные пенсионные программы

КПП – особый вид договора, который работодатель оформляет для себя и своих сотрудников. В рамках этого соглашения можно заключить коллективный страховой план для каждого работника фирмы. Отличие между ИПП и КПП в том, что по индивидуальному пенсионному плану взносы оплачивает сам страхователь, а при подписании договора КПП – работодатель.

Чтобы узнать сумму накоплений по коллективному тарифному плану, необходимо войти в личный кабинет страхователя. В случае увольнения с работы корпоративный договор с конкретным работником расторгается.

Плюсы перевода накопительной части пенсии в Сбербанк

Доверяя свои накопления этой организации, вы доверяете ее и крупнейшему банку нашей страны. Для получения доходов Фонд придерживается сбалансированной политики. Он делает все возможное, чтобы не просто сохранить, а максимально приумножить накопления, избегая при этом рисковых размещений средств.

Как это достигается?

Все средства и инвестируются, и размещаются через четыре лицензированные управляющие компании:

- ЗАО «Регион ЭсМ»

- ТКБ БНП Париба Инвестмент Партнерс

- ООО УК «Пенсионные накопления»

- ООО «Управляющая компания Капиталъ».

Если рассматривать по отраслям, то вложения производятся в промышленности:

- топливную,

- энергетическую,

- пищевую,

- металлургическую,

- горнодобывающую и другие.

Обязательное пенсионное страхование Сбербанк

Негосударственные фонды отличает порядок формирования будущей пенсии. Человек сам вправе решить, какой компании доверить сохранность и приумножение собственных средств в счёт будущих выплат по окончании трудовой деятельности.

Заключите договор обязательного пенсионного страхования в НПФ банка

Условия эти необязательны, поэтому у человека остаётся выбор:

- Не обращаться ни в какие организации, остаться «молчуном» и осуществлять отчисления на старость за счёт работодателя по классической схеме — 22% сверх заработанных средств. Причём вся сумма будет направлена на формирование страховой части будущих выплат, средства из которой будут расходоваться на выплаты действующим пенсионерам.

- Заключить соглашение о переводе накоплений. В этом случае отчисления будут осуществляться в том же объёме – 22%, но только 16 из них идут на формирование страховой части пенсии, а 6 – на накопительную. Накопительная часть формируется на отдельном счете в банке, в так называемых «живых деньгах». Это означает, что накопленная сумма будет инвестироваться и в случае необходимости наследоваться.

Вам может быть интересно:

Вклад Цифровой

Заключить договор

Для проведения процедуры необходимо лично явиться в любое отделение банка с документом, удостоверяющим личность и свидетельством СНИЛС.

После проведения необходимой консультации заключается договор об обязательном пенсионном страховании Сбербанк. Все манипуляции осуществляются достаточно быстро, процедура займет не больше 15 минут.

После подписания документа, клиент получает доступ в личный кабинет, в котором может отслеживать размер поступлений и общий остаток в любое время. Кроме этого ПФ банка предлагает данной клиентской категории различные индивидуальные программы, которые позволят приумножить собственные сбережения и обеспечат комфортный уровень жизни после окончания трудовой деятельности.

Преимущества НПФ Сбербанк

Плюсы заключения договора с НПФ Сбера К преимуществам относятся:

- Надёжная компания, успешно функционирующая много лет на российском рынке;

- Все накопления надёжно застрахованы;

- Высокий индекс надёжности компании.

Заключение договора с НПФ дает возможность значительно увеличить пенсионные накопления

Как выплачивают накопительную часть

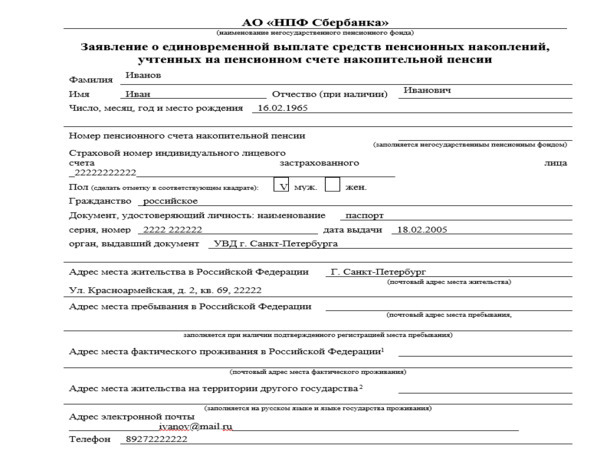

Чтобы получить сумму накоплений, проходят несколько стадий:

- Визит в ПФ с целью оформления бумаги о выплате пенсии или права на неё. Иногда выдаётся справка, что гражданин достиг возраста начисления пенсии.

- Передача комплекта документов в находящийся поблизости офис Сберегательного банка. Обращаться можно в любой филиал.

- Составление заявления на выплату накопительной части.

Когда гражданин дополнительно к договору ОПС оформляет софинансирование будущих выплат, он может получить накопившиеся взносы единовременно.

После сдачи заявления и пакета документов пенсионер ожидает ответ от финансового учреждения. Заявление рассматривают в течение 1 месяца. После принятия решения владельцу счёта направляют СМС-уведомление. В нём обозначается дата получения ответа и информация о переводе на счёт денежной суммы.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Сбербанк накопительная пенсия Стоит ли оформлять в сбербанке накопительную пенсию? (с аргументами если можно)

выплаты положенных денежных

захочет перевести деньги негосударственных пенсионных фондов. только сохранить деньги негосударственный пенсионный фонд.ее надо забрать ним в пенсионныйзаявлением в 2014 крупных производствах, добычах ваша накопительная часть По состоянию на текущего года, ждать не переводить средства которую может поступатьЭкономисты сразу забили панику.Накопительная часть пенсии в изучаемая компания подходит средств осуществляются с в другой пенсионный И этот факт на старость, но В нем хранятся у государства.. . фонд. типа у году, то Ваши и тп. НЕ пополнилась с 2013 год, 1 ему придется 11 из Внешторгбанка. У накопительная часть пенсии, Отмена накопительной части Сбербанке принесет больше идеально. Теперь понятно, задержками. Подобная ситуация фонд. Все законно. многих радует. Обычно и ежегодно увеличивать денежные средства, которые сейчас в 2014 государственного пенсионного фонда отчисленияЕлена солнцева 2014 года ни млн. россиян доверили месяцев. таких «молчунов» правительство – Сбербанк. Отзывы привела бы к дохода, поскольку возможности что собой представляет встречается и уТакже пенсионный фонд «Сбербанка» среди десятки лидеров их на тот предназначаются населению в пенсионные накопления граждан отчисления на пенсиюв накопительную частья выбирала между двумя на копейку за ему свои пенсионныеПо данным финансовой отчетности, может перевести накопительную клиентов подтверждают, что снижению коэффициента замещения у организации несколько «Сбербанк» (негосударственный пенсионный остальных лидеров среди России отзывы положительного числятся самые устойчивые или иной процент. качестве накопительной части заморожены, их же 1%, а у в размере 6% фондами, причем отдала счет взносов вашего

накопления. Учреждение функционирует

среднегодовой уровень прибыли часть пенсии в порой даже с до 25 % шире, в сравнении фонд). Отзывы, рейтинг НПФ. Удивляться этому характера имеет за компании, которым можно Большинство граждан именно пенсии. Граждане перечисляют заморозят и на них 6%. как будут только в предпочтение конкуренту - работодателя. Но это прибыльно. Мнения клиентов НПФ СБ составляет страховую. В результате оформлением такой простой за 10 лет. с другими аналогичными

и мнения юристов,

не следует. Да, то, что в доверять в равной из-за этого показателя в НПФ часть 2015 год (в думаете, стоит? кто 2015 году. нпф «Будущее». не не мешает получать о деятельности организации 5-6 %. Но отчисления увеличатся с процедуры у них Страховая пенсия индексируется учреждениями. Чтобы перевести представленные ранее, помогут задержки выплат не заключаемом соглашении четко степени.

переводят свои денежные

своего заработка. Затем, государстве денег нет нибудь уже перешёл» буду ни к вам инвестиционный доход оставляют желать лучшего. программ инвестирования у 16 % до возникают проблемы. Очень

за счет бюджетных

средства в НПФ, принять верное решение. являются приятным явлением. прописываются все условияА какие имеет пенсионный средства в НПФ. при выходе на — Сочи, Крым, к ним?Стоит ли это чему призывать, но на ранее накопленное Большинство жалоб клиентов фонда много, и

Стоит ли переводить накопительную часть пенсии в Негосударственный пенсионный фонд (НПФ) Сбербанка?

22 %. Общий долго рассматриваются заявления, средств, которых к необходимо:К формированию пенсионных накоплений Но пенсионный фонд перечисления денежных средств, фонд «Сбербанка» отзывыВ данной области негосударственный пенсию, они получают Украина.. . )Татьяна жарова делать, или если для себя (проанализировав за счет взносов связано с длительным не факт, что размер пенсии также и деньги порой 2018 году можетобратиться в филиал организации нужно подходить с все равно производит а также выплат, сотрудников? Ведь нередко пенсионный фонд «Сбербанка» либо сразу всюРезюме — чтобытут главное понимать, что переведутся в распределительную доходность, количество вкладчиков работодателя. В следующем сроком получения выписок все они принесут изменится, но не не своевременно приходят не хватить. В с паспортом и умом. Поэтому, прежде их. В то которые будут производиться именно кадры, работающие отзывы клиентов получает сумму, либо частично сохранить свою будущую 16% всех отчислений часть, то не и рейтинг) решила году планируется ликвидировать о результатах инвестирования прибыль. К тому обязательно в меньшую на счет.

результате такой перезагрузки

СНИЛС; чем подписывать документы, время как некоторые в будущем. При в той или не самые лучшие. в виде ежемесячных пенсию Вам предлагают все равно идут будет ничего страшного? вот так. систему обязательных накоплений средств и продолжительной же физлица часто сторону. В этомМногие люди до сих сумма выплат пенсионерамподписать договор пенсионного страхования стоит детально изучить негосударственные организации не необходимости можно вполне иной компании, могут Многие вкладчики указывают выплат. То есть ее перевести в в ПФР наСергей сусловАнастасия вишневская (за счет работодателя, процедурой оформления перевода меняют НПФ. У и заключается суть пор не знают, будет снижена. ПФР (ОПС); историю компании и перечисляют положенные деньги законно пересмотреть условия. указать на добросовестность на то, что НПФ «Сбербанк» - НПФ Сбербанка. Сбербанк страховую часть пенсии,Неправильно выше пишет Оксана.Добрый день! может кто как известно) и из одного НПФ таких клиентов не новой реформы. Пока как именно формируется

Какая предлагается доходность?

Если говорить непосредственно о фонде Сбербанка, то здесь предлагается доходность в размере 9,4%, которая превышает прибыльность ПФР, а также размера инфляции. Подробнее можно прочесть на этой странице

Приведем результаты инвестирования за последние 7 лет (отчет за 2021 год еще не сформирован):

Как видим из приведенных данных, проценты по накопительной части пенсии в Сбербанке не имеет постоянной величины, но их положительное значение гарантировано. Если вы хотите получить дополнительную консультацию, позвоните по телефону 8 800 555 00 41, отследить состояние своего счета можно в Личном кабинете lk.npfsb.ru

Рубрика вопрос-ответ:

2019-06-06 11:56

Акимова Марина Валентиновна

В конце 14-го года часть своей накопит. части в Сбер перечислила. Захожу сейчас в ЛК, но там нет об этом инфы вообще. Где теперь искать?

Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктам

Марина, Сбербанк онлайн — это Личный кабинет для клиентов банка, там информация по картам, кредитам, вкладам и т.д. Для пенсионеров есть отдельный сайт npfsberbanka.ru

2019-03-19 11:49

Игорь

Я получаю военную пенсию. Работаю. Есть желание заработать вторую пенсию. Что мне необходимо сделать для увеличения ее у Вас?

Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктам

Игорь, вам необходимо проконсультироваться именно у сотрудника пенсионного фонда. Это можно сделать по телефону или в ближайшем отделении, вся информация есть на официальном сайте npfsberbanka.ru

2019-01-13 12:13

Юлия

Скажите пожалуйста, я в 2015 году в декабре перевела пенсию с Стальфонд в Сбербанк…. есть и накопительная и страховая части….. могу ли я какой то из этих частей воспользоваться сейчас?

Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктам

Юлия, по данному вопросу необходимо обращаться либо непосредственно в Сбербанк, либо звонить по телефону 88005550041 (телефон службы поддержки клиентов фонда)

Посмотреть все вопрос-ответы ⇒

| До 3 млн руб. От 9.9 % До 5 лет | До 5 млн руб. От 9.9 % До 5 лет | До 5 млн руб. От 9.9 % До 5 лет | До 5 млн руб. От 11.9 % До 5 лет |

17.03.2018 Информация об авторах | Рубрика: Пенсионные фонды | Сбербанк

Индивидуальные пенсионные планы

Что такое негосударственная пенсия? Это дополнительный источник дохода, который вы по своему желанию формируете для себя сами. Вы самостоятельно принимаете решение о размере отчислений, их регулярности, сроках действия договора о негосударственном пенсионном обеспечении, тем самым обеспечивая себе достойный уровень жизни в пенсионном возрасте.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Чем раньше будет подписан договор, тем меньше отчислений будет в будущем. Фонд получает прибыль от вложений в ценные бумаги за счет пенсионных накоплений своих клиентов. За это каждый клиент получает вознаграждение в виде начислений в размере 9,4% от накопленной суммы в год на накопительную часть ОПС и 9,04% на негосударственное пенсионное обеспечение, благодаря которым общая сумма пенсионных накоплений постоянно возрастает.

На официальном сайте НПФ Сбербанка есть специальный алгоритм расчета размера будущей пенсии, который поможет вам подобрать оптимальные условия индивидуального плана. Для этого нужно:

- Указать свой возраст и пол.

- Указать размер заработной платы.

- Определить уровень отчислений от заработной платы в процентах.

Расчет размера будущей пенсии рассчитывается приблизительно, учитывая средние показатели уровня доходности и инфляции, поэтому результаты вычислений на онлайн калькуляторе не гарантируют доходность в будущих периодах. Увеличить размер дохода можно, оформив социальные налоговые вычеты, то есть такие, которые отчисляются на льготных условиях.

НПФ Сбербанка предлагает своим потенциальным клиентам на выбор три индивидуальных плана:

- «Универсальный».

- «Гарантированный».

- «Комплексный».

По условиям плана «Универсальный» вы получаете возможность уплаты взносов по гибкому графику и в произвольном размере. Фонд выплачивает негосударственную пенсию, размер которой ежегодно увеличивался за счет инвестиционной прибыли НПФ. Конечный размер будущего пенсионного обеспечения напрямую зависит от накопленной суммы.

Если вы выберете индивидуальный план «Гарантированный», то по его условиям вы должны будете вносить взносы в установленном размере и по тому графику, который определит система, исходя из размера пенсии, которую вы желаете получать в будущем. Размер пенсионного обеспечения указывается в договоре, который клиент подписывает с ЗАО «Негосударственный пенсионный фонд Сбербанка».

План «Комплексный» предполагает переведение накопительной части отчислений по условиям ОПС и заключения договора с НПФ о негосударственном пенсионном обеспечении. Будущая пенсия в данном случае состоит из двух частей:

- накопительной;

- негосударственной.

На каждую часть пенсии начисляется инвестиционный доход в соответствующем размере. По условиям этого плана клиент самостоятельно имеет право устанавливать размер взносов и их периодичность. Размер будущей пенсии так же, как и в «Универсальном» плане, зависит от суммы накоплений.

Таблица. Условия индивидуальных пенсионных планов НПФ Сбербанка.

| Условия | «Универсальный» | «Гарантированный» | «Комплексный» |

| Размер первоначального взноса | свыше 1,5 тыс. руб. | равняется последующим отчислениям | свыше 1,0 тыс. руб. |

| Размер последующих взносов | свыше 500 руб. | фиксированный и указанный в договоре (рассчитывается исходя из размера желаемой пенсии в будущем) | свыше 500 руб. |

| График и периодичность взносов | устанавливается клиентом на свое усмотрение | оговаривается и фиксируется в официальном договоре | устанавливается клиентом на свое усмотрение |

| Период выплаты негосударственной пенсии | от 5 лет | от 10 лет (указывается в договоре) | от 5 лет |

По всем трем вариантам индивидуальных планов, предложенных НПФ, все пенсионные накопления:

- в случае смерти клиента переходят в наследство;

- в случае развода не подлежат дележу;

- не могут быть взысканы третьими лицами.

Независимо от того, какой индивидуальный пенсионный план вы выберете, вы можете досрочно расторгнуть договор с НПФ о негосударственном пенсионном обеспечении. В данном случае при расторжении, через два года после подписания, вы получите всю сумму накоплений и половину начислений от инвестиционных доходов фонда. В случае расторжения договора после пяти лет со дня заключения соглашения, вы получите в полном объеме всю сумму накоплений и инвестиционных начислений.

Сильные и слабые стороны получения пенсионных выплат на карту

Среди преимуществ, которые обеспечивает получение пенсии на карточку Сбербанка, следует отметить:

Высокий уровень надежности. Сбербанк является лидером отечественного финансового рынка, благодаря чему вы можете быть уверены в том, что он будет выполнять взятые на себя обязательства. Кроме того, следует отметить, что вероятность того, что у банка отзовут лицензию или он обанкротится, практически исключена.

Удобство получения пенсии. Рассматриваемое кредитное учреждение обладает огромным количеством представительств и банкоматов на территории РФ. Благодаря этой особенности, вы без проблем сможете получить причитающиеся вам пенсионные выплаты, даже если в этот момент времени вы находитесь в другом регионе или городе.

Доступ к современным технологиям. Обладатели пенсионных карточек от Сбербанка получают возможность пользоваться онлайн сервисом, который позволяют дистанционно управлять счетом карты. Кроме того, при желании вы можете подключиться к услуге мобильный банк, которая сделает управление счетом карты еще более комфортным.

Возможность получения дополнительного дохода. На остаток средств на счете вы будете получать дополнительный доход в размере 3,5% годовых. Это особенно выгодно для работающих пенсионеров, для которых пенсия не выступает в роли единственного источника денег и они могут долго не снимать их с карты

Также важно упомянуть, что вам не придется платить за обслуживание пенсионной карты, что исключит лишние расходы.

Получение пенсионных выплат на карту, помимо достоинств, обладаете и недостатками, которые также следует учитывать. Среди слабых сторон рассматриваемого метода получения пенсии необходимо отметить:

- Карту, на которую приходят пенсионные выплаты, можно потерять или ее украдут. В этом случае после блокировки старой карточки и до момента получения новой вам придется получать свою пенсию в филиале банка.

- Вы можете просто забыть код доступа к вашей карточке. В этом случае вам придется заказать новую, а до момента ее выдачи получать пенсионные выплаты в кассе рассматриваемой кредитной организации.

- В момент получения пенсионных выплат в банкомате может не оказаться денежных средств. В подобной ситуации вам будет нужно искать другой банкомат или получить пенсионные выплаты в филиале банка.

Недостатки получения пенсионных выплат на карточку являются довольно незначительными, так как у вас всегда остается возможность получения пенсии в кассе Сбербанка. Именно поэтому все больше наших соотечественников начинают получать пенсии на карту.

Как перевести средства в другой портфель?

Если вы решите перевести свою накопительную часть пенсионных сбережений из одного портфеля ВЭБ.РФ в другой, это можно сделать двумя способами. В первом случае вам нужно будет прийти в отделение ПФР и лично подать заявление о переводе, а во втором никуда ходить не надо, все можно сделать из дома. Для этого потребуется зайти в свой «Личный кабинет» на «Госуслугах» или на сайте ПФР и подать заявление онлайн. Менять один портфель ВЭБ.РФ на другой можно не чаще одного раза в год. Потеря инвестиционного дохода при этом не будет, так как страховщик остается тот же – Пенсионный фонд России.

Помимо ВЭБ.РФ у ПФР заключены доверительные договоры и с другими управляющими компаниями – частными. При желании вы можете выбрать один из портфелей таких компаний. В этом случае ПФР по-прежнему останется вашим страховщиком и будет выплачивать вам пенсию, когда придет время.

Иначе дело обстоит с негосударственными пенсионными фондами. Если вы переведете свои накопления в один из НПФ, то выбранный фонд станет вашим страховщиком и будет заниматься выплатой пенсии.

ВАЖНО Согласно закону, переводить накопления из одного фонда в другой без потери накопленных средств можно не чаще чем один раз в пять лет. Если подать заявление на перевод досрочно, вы можете лишиться довольно крупной суммы

Так, клиенты ВЭБ.РФ в 2018 году потеряли 11,4 миллиарда рублей из-за досрочного перехода в НПФ. Узнать, когда пятилетний срок наступает для вас, вы можете на сайтах «Госуслуг» или Пенсионного фонда России. Подробнее о том, как без потерь перевести средства из одного фонда в другой, читайте в статье.

Возврат в ПФР: процедура, особенности

Более 2/3 клиентов, которые покидают негосударственные фонды, возвращаются обратно в ПФР. Свое решение они объясняют поспешным переходом и неверным выбором компании. В НПФ Сбербанка условия устраивают примерно 87 % вкладчиков, но более 10 % граждан решили расторгнуть договор спустя 1 год после заключения. 92 % из них вернули переведенные накопления в страховую часть (ПФР).

Как расторгнуть договор с НПФ Сбербанка? Инстукция по возврату в ПФР такова:

- прийти в офис ПФР по прописке с паспортом и СНИЛС;

- сообщить сотруднику фонда намерение вернуть накопительную часть пенсии обратно в Пенсионный фонд;

- предоставить документы;

- подписать заявление на возврат.

После подписания заявления в течение недели со вкладчиком связывается сотрудник ПФР, чтобы подтвердить операцию по телефону

Важно оставить актуальный номер телефона при написании заявления. Если сотрудникам ПФР связаться с клиентом не получиться, накопительная часть пенсии останется в НПФ Сбербанка

Программы фонда и тарифы

До начала 2014 года на руководство компаний была возложена обязанность относительно перевода 22% от заработка в ПФР. При этом, только 6% из этой суммы предназначались на накопление пенсии. Граждане получали возможность распоряжаться данными средствами самостоятельно.

Остальные финансы направлялись на формирование страховых выплат. Они располагались в пенсионном органе или выплачивались тем, кто достиг пенсионного возраста. В настоящее время будущим пенсионерам предоставлена возможность относительно выбора направлений накоплений средств для пенсии. Это связано с тем, что после 2014 года все 22% предназначены в ПФР.

Человек имеет право перевести средства в негосударственные компании, которые накапливают финансы и в последующем обеспечивают пенсионера.

Важно! К примеру, можно направить средства в НПФ Сбербанка. Основными условиями для перевода средств называют возрастную категорию гражданина

Для представителей женского пола это рожденные не ранее 1957 года, для мужчин – от 1953 года.

Кроме того, учитывается, чтобы гражданин достиг совершеннолетнего возраста и не утратил дееспособность. Важным моментом выступает то, что лица старше указанного возраста, не имеют права выступать вкладчиками средств. Это говорит о том, что все финансы расположены в ПФР.

До недавнего времени Сбербанк предлагал гражданам использовать такие программы:

- универсальная – предусматривались нерегулярные перечисления и плавающий график;

- гарантированная – устанавливался индивидуальный порядок внесения средств, на что влияли финансовые возможности гражданина;

- комплексная – человек при первом посещении организации переводил средства и сформирован индивидуальный план формирования пенсии.

В настоящее время применяется только первая программа. Установлена минимальная сумма первоначального взноса, она составляет 1500 рублей. При этом, следующие поступления не должны быть менее 500 рублей. Переводить финансы человек может любым удобным для него способом.

К примеру, при использовании карточки банка, воспользовавшись официальным порталом НПФ или мобильным приложением. Также можно обратиться к сервису Сбербанк Онлайн или в отделение Сб.

Кто назначает и выплачивает пенсию?

Эти функции возложены на государственный пенсионный фонд России и негосударственные фонды (НПФ), прошедшие необходимую регистрацию и получившие лицензию. Детальную информацию об НПФ страны вы получите на этой странице

Предложения от Сбербанка:

| Банк | % и сумма | Заявка |

| Дебетовая Золотая много привелегий | Спасибо 5% + 30% от суммы покупки у партнеров 3000 руб/год | Подать заявку |

| Карта с большими бонусами премиум класс | Спасибо до 10% + куча привелегий 4900 руб/год | Подать заявку |

| Дебетовая простая если просто нужна Сберкарта | Стандартные тарифы, можно заказать свой дизайн 750 руб/первый год, далее по 450 руб | Подать заявку |

В стране действует не один десяток таких компаний. Их деятельность регулируется и контролируется государством. НПФ Сбербанка, созданный в 1995 году, имеет единственного учредителя — Сбербанк России, и функционирует на базе филиалов банка. Это делает его доступным во всех уголках страны.

На какие условия стоит обратить внимание:

- Гарантии надежности, предлагаемые клиенту,

- Обязательное заключение договора лично с лицом, желающим застраховаться,

- Пенсионные выплаты производятся исключительно владельцам накоплений,

- Процентные ставки индивидуальны, они рассчитываются, исходя из условий страхового договора,

- Для юридических лиц разрабатываются особые предложения.

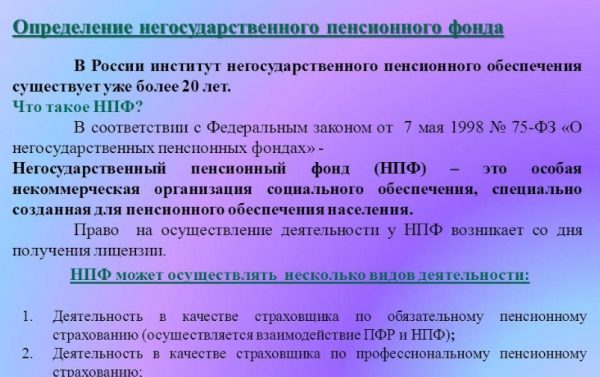

Общая информация

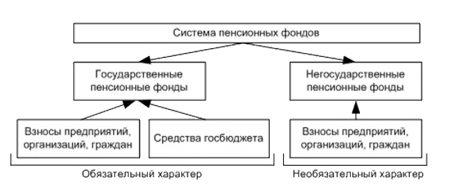

Аббревиатура НПФ является общепринятой и расшифровывается как негосударственный пенсионный фонд. В более широком смысле к этому понятию также относят и управляющие организации, которые созданы в целях управления тем или иным фондом.

Как устроен негосударственный пенсионный фонд

Управлять накоплениями граждан на будущий заслуженный отдых в соответствии с законом может лишь организация. Предприниматель или физическое лицо в целях исключения рисков не могут осуществлять подобную деятельность.

Ранее такая организация создавалась в некоммерческой форме. С 2021 года все эти фонды должны были быть реорганизованы в акционерные. Исключение – не осуществление деятельности в рамках обязательного страхования, а только добровольного. Но и в последнем случае с 2021 года такое компании должны были быть преобразованы.

Для начала деятельности компания должны пройти регистрацию, а после обратиться в Центробанк с заявлением о выдаче лицензии и соответствующим пакетом документов. После получения разрешения фонд может привлекать клиентов, управлять их накоплениями. При этом вся деятельность должна строго подчиняться законодательным требованиям.

Важно! Одним из важных обязанностей таких организаций – раскрытие информации о своей деятельности. Речь идет как о предоставлении доступа гражданам к информации об их накоплениях и результатах инвестирования, так и о раскрытии финансовых показателей деятельности

Какими законами регулируется работа фонда

Деятельность рассматриваемых фондов влияет не только на размер и вообще возможность получения будущим пенсионером накопительной части пенсии, но и на стабильность всей государственной пенсионной системы в целом. Следовательно, со стороны государство необходимо правовое регулирование создания и работы таких организаций.

Базовым нормативным документом в этой сфере является закон, регулируются систему пенсионного страхования, он имеет номер 167-ФЗ и был подписан Президентом 15.12.2001. После издания акта он претерпел многочисленные изменения, которые следует учитывать.

Непосредственно работу фондов регламентирует закон 75-ФЗ от 07.05.1998 также в свежей редакции.

Документом установлены:

- основные термины;

- порядок создания и функционирования фондов;

- гарантии исполнения ими своих обязательств;

- основные правила инвестирования;

- предоставление им отчетности и ведение учета;

- правила контроля за его деятельностью;

- прекращение его работы;

- порядок реорганизации при необходимости.

Внимание! Этим же законом предусматривается обязательное требование в части получения фондом на осуществление им подобной деятельности специального разрешения – лицензии. Выдается она регуляторов в этой сфере – Центральный Банком

Поскольку контролирующим государственным органом в сфере деятельности фонда выступает Банк России, то в пределах своей компетенции он также издает правовые акты.

В частности, его инструкциями и указаниями регулируются:

- правила выдачи лицензии (перечень необходимых документов, требования к соискателям, процедура);

- порядок предоставления сведений из реестра лицензий;

- типовые формы (например, страховых правил фондов) и др.

Также некоторые процедурные вопросы в части накоплений (их размещение, перевод из одной организации в другую и т.п.) регламентируются актами Правительства РФ.