Новости рыбной отрасли

Содержание:

- Пример 3

- Случаи применения расчетных ставок НДС

- Письмо Департамента налоговой и таможенной политики Минфина России от 19 ноября 2019 г. N 03-07-11/89143 О размере ставки НДС, применяемой при реализации хот-догов

- Арбитражный суд на стороне предпринимателей

- Документы для получения сниженной ставки

- Ставка НДС 20% в 2019 году

- Какие ставки НДС применять в 2021 году

- Наш ответ

- Калькулятор

- Порядок исчисления и срок сдачи НДС

Пример 3

Возьмем условия предыдущего примера, но предположим, производитель реализует продукцию за 240 руб., в т.ч. НДС 20% — 40 руб.

| № | При ставке НДС 20% (руб.) по приобретенным фруктам | При ставке НДС 10% по приобретенным фруктам (руб.) | |

| 1 | Производитель продал продукцию за | 240 | 240 |

| 2 | Плата за приобретение фруктов | 120 | 120 |

| 3 | Начислил НДС (20%) | 40 | 40 |

| 4 | Принял к вычету НДС, предъявленный продавцом фруктов | 20 | 10,91 |

| 5 | НДС к уплате в бюджет | 20 | 29,09 |

| 6 | Осталось у «перепродавца» (стр.1-стр.2- стр.5) | 100 | 90,91 |

Т.е. по факту в нашем примере 9,09 руб., на которые снизились обязательства по уплате НДС у продавца фруктов, придется заплатить в бюджет производителю продукции.

Конечно, если в нашем примере продавец фруктов снизит цену их реализации со 120 до 110 руб. (в т.ч. НДС 10%), то производитель продукции с использованием фруктов останется с прежней «нормой прибыли». Но прибыль продавца фруктов, в этом случае не увеличится.

Итак, снижение ставки НДС на фрукты и ягоды с 20% до 10% порадовало продавцов и импортеров фруктов. Такие изменения позволят им получить дополнительную прибыль или конкурентное преимущество, за счет снижения цены. Но, к сожалению, пока (на 15.10.2019) воспользоваться льготной ставкой никто не может. Полагаем, что после утверждения конкретных кодов фруктов и ягод их распространят на период с 01.10.2019 года и продавцы смогут пересчитать свои обязательства перед бюджетом (хотя в этом случае и покупателям придется уточнить сумму вычетов). Ждем.

Случаи применения расчетных ставок НДС

Все случаи применения расчетных ставок НДС приведены в п. 4 ст. 164 НК РФ.

Расчетные ставки применяются:

- При получении денежных средств, связанных с оплатой товаров (работ, услуг), предусмотренных ст. 162 НК РФ. Налоговая база по НДС может быть увеличена только на суммы, связанные с оплатой реализованных товаров, то есть в ситуациях, когда фактически данные суммы являются частью выручки. Если такие суммы признаны относящимися к выручке от продаж, то они также должны облагаться налогом. Налоговая ставка по дополнительным денежным суммам зависит от ставки по основным операциям. Так, если ставка налога на основную операцию была 10%, то дополнительная сумма будет облагаться налогом 10/110, так как с этой суммы удерживается расчетный налог (п. 4 ст. 164 НК РФ). Если налогообложение основной суммы проводилось по ставке 20% НДС, то расчетная ставка для дополнительно полученных сумм, связанных с выручкой, составит 20/120.

- Получении авансов по предстоящей поставке или передаче имущественных прав.

См. также «Принятие к вычету НДС с полученных авансов».

- Удержании налога агентами по НДС.

См. подробнее в материале «Кто признается налоговым агентом по НДС (обязанности, нюансы)».

- Расчетная ставка НДС при реализации имущества, учитываемого вместе с налогом.

Налоговым кодексом РФ регламентировано применение расчетной ставки при реализации имущества, учитываемого вместе с налогом согласно п. 3 ст. 154 НК РФ, приобретенного на стороне. Реализация его облагается по ставке 20/120 или 10/110. К такому имуществу относятся:

- основные средства, покупаемые за счет целевого финансирования из бюджета и оплачиваемые с учетом НДС, не подлежащего вычету (письмо Минфина России от 01.04.2010 № 03-07-11/83);

- имущество, полученное безвозмездно и учитываемое по стоимости с учетом налога, уплаченного передающей стороной;

- основные средства, учтенные по стоимости с учетом налога;

Кроме того, по расчетной ставке облагаются операции по реализации:

- сельхозпродукции и продуктов переработки по п. 4 ст. 154 НК РФ;

- автомобилей, приобретенных у физических лиц для перепродажи согласно п. 5.1 ст. 154 НК РФ.

Кроме того, расчетная ставка применяется при передаче имущественных прав согласно п. 2–4 ст. 155 НК РФ. Перечень случаев, при которых допускается использование расчетной ставки налога, является исчерпывающим (определение ВАС РФ от 24.12.2008 № ВАС-15099/08, постановление ФАС Московского округа от 29.08.2008 № КА-А40/8063-08).

Письмо Департамента налоговой и таможенной политики Минфина России от 19 ноября 2019 г. N 03-07-11/89143 О размере ставки НДС, применяемой при реализации хот-догов

8 января 2020

Вопрос: В соответствии с п.п. 1 п. 2 ст. 164 НК РФ, налогообложение производится по налоговой ставке 10 процентов при реализации следующих продовольственных товаров: мяса и мясопродуктов, хлеба и хлебобулочных изделий (включая сдобные, сухарные и бараночные изделия).

Постановлением Правительства РФ от 31 декабря 2004 г. N 908 «Об утверждении перечней кодов видов продовольственных товаров и товаров для детей, облагаемых налогом на добавленную стоимость по налоговой ставке 10 процентов» утвержден соответствующий перечень согласно которого по налоговой ставке 10 процентов облагаются следующие продовольственные товары при их реализации:

10.13.14.112 Сосиски мясные

10.13.14.728 Полуфабрикаты мясосодержащие в тесте замороженные

10.13.14.800 Изделия кулинарные мясные, мясосодержащие и из мяса и субпродуктов птицы охлажденные, замороженные

10.72.19 Изделия хлебобулочные сухие прочие или хлебобулочные изделия длительного хранения

Наше предприятие осуществляет реализацию хот-догов готовых разогретых, состоящих из продовольственных товаров, облагаемых НДС по ставке 10 процентов — сосиски мясные, изделия хлебобулочные длительного хранения (булка), и из продовольственных товаров, облагаемых по ставке 20 процентов — кетчуп, майонез, горчица, а также непродовольственного товара — пакет бумажный.

На основании вышеизложенного, прошу сообщить какая ставка НДС (10 или 20 процентов) подлежит применению при реализации хот-догов и какой код вида продовольственных товаров в соответствии с Общероссийским классификатором продукции по видам экономической деятельности должен быть применен.

Ответ: В связи с письмом по вопросу о размере ставки налога на добавленную стоимость, применяемой при реализации хот-догов, Департамент налоговой и таможенной политики сообщает.

Согласно подпункту 1 пункта 2 статьи 164 Налогового кодекса Российской Федерации (далее — Кодекс) налогообложение налогом на добавленную стоимость производится по налоговой ставке 10 процентов при реализации продовольственных товаров.

В соответствии с пунктом 2 статьи 164 Кодекса коды видов продукции, перечисленных в указанном пункте 2 статьи 164 Кодекса, в соответствии с Общероссийским классификатором продукции по видам экономической деятельности (ОКПД2), а также Товарной номенклатурой внешнеэкономической деятельности Таможенного союза (ТН ВЭД ЕАЭС) определяются Правительством Российской Федерации.

Постановлением Правительства Российской Федерации от 31 декабря 2004 г. N 908 «Об утверждении перечней кодов видов продовольственных товаров и товаров для детей, облагаемых налогом на добавленную стоимость по налоговой ставке 10 процентов» утвержден перечень кодов видов продовольственных товаров в соответствии с ОКПД2, облагаемых налогом на добавленную стоимость по налоговой ставке 10 процентов при реализации. В связи с этим организация вправе применять ставку налога на добавленную стоимость в размере 10 процентов при реализации продукции, указанной в данном перечне. В отношении реализации продукции, не включенной в перечень, применяется налоговая ставка 20 процентов.

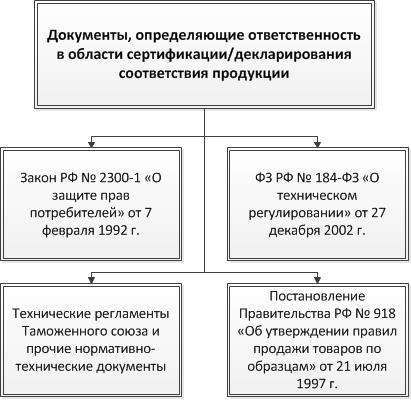

Одновременно сообщается, что присвоение продукции кода по ОКПД2 подтверждается имеющейся документацией на эту продукцию, в том числе декларациями (сертификатами) о соответствии, принятыми в соответствии с Федеральным законом от 27 декабря 2002 г. N 184-ФЗ «О техническом регулировании».

Настоящее письмо не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, и не является нормативным правовым актом. В соответствии с письмом Минфина России от 7 августа 2007 г. N 03-02-07/2-138 направляемое письмо имеет информационно-разъяснительный характер по вопросам применения законодательства Российской Федерации о налогах и сборах и не препятствует руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директора Департамента | А.А. Смирнов |

Арбитражный суд на стороне предпринимателей

Кроме того, предприниматели применяют классификаторы кодов, которые означают «хлебобулочные изделия» для пиццы, а также «мясо и мясопродукты» для фаршированных мясных блинчиков. Оба этих кода «разрешают» применять 10 процентов.

Такая «уловка» может привести к арбитражному суду. Налоговые органы оспаривают ставку в 10 процентов, настаивая на 18. Но арбитражная практика часто на стороне предпринимателей, т. к. по ГОСТу «Услуги общественного питания. Термины и определения», утвержденного приказом Госстандарта России от 30 ноября 2010 года, к мучным кулинарным изделиям относятся пирожки, беляши, пицца. А эти изделия содержат различные начинки.

Документы для получения сниженной ставки

При оформлении льготного НДС индивидуальным предпринимателям или учреждениям нужно получить освидетельствование на ОСН , что сбываемые товары удовлетворяют условиям, соответствующим налоговому законодательству РФ. Каждому гражданину или организации, зарегистрированных в налоговых органах, необходимо предъявить свидетельства, что сбываемая ими продукция попадет в льготную группу под НДС 10%. Конкретного процедурного механизма для этих случаев не предусмотрено.

Освидетельствование товаров на соответствие условию получения 10 % НДС производится с использованием сертификации и декларирования.

Следовательно, ничего по факту не изменилось, подтверждение на право получения для некоторых групп товаров 10% налоговой ставки можно только при составлении декларации, которую необходимо предъявить налоговым структурам в определенный для этого срок. Декларация содержит все сведения, включая и код ОКП. Он считается наиболее важным свидетельством для получения права на 10 % НДС.

Ставка НДС 20% в 2019 году

Основная ставка НДС, которой облагается выручка большинства организаций, — это 20%. Для того чтобы понять, нужно ли вам использовать эту ставку или нет, воспользуйтесь простым правилом: не подходят ставки 0 или 10% — нужно применять 20%. Но даже и в этом случае есть свои нюансы, поскольку сумма налога по определенной ставке может выделяться расчетным путем.

Разобраться в них поможет эта статья.

Если известна окончательная цена реализации, то как применить ставку НДС 20% и правильно выделить сумму налога?

Читайте об этом в материале «Как правильно высчитать 18% (20%) НДС из суммы».

Разобраться с нюансами применения ставок в 2019 году вам помогут следующие публикации:

- «Ставка НДС 18 или 20% не всегда зависит от даты отгрузки»;

- «НДС 18% в акте от 2019 года — нарушение?»;

- «Какую ставку НДС указывать в корректировочном счете-фактуре в 2019 году?».

Какие ставки НДС применять в 2021 году

В Министерстве по налогам и сборам поясняют, что с 1 января применяется ставка НДС в 20% при ввозе на территорию Беларуси:

- сырья и материалов для изготовления лекарственных средств, медицинских изделий (в т. ч. протезно-ортопедических изделий);

- комплектующих изделий для производства лекарственных средств, медицинских изделий (в т. ч. протезно-ортопедических изделий);

- полуфабрикатов к лекарственным средствам, медицинским изделиям (в т. ч. протезно-ортопедическим изделиям).

Раньше эти позиции освобождались от НДС при ввозе на территорию Беларуси. Соответственно, повышение налогов может сказаться на ценах на отечественные лекарства и медицинские изделия, в которых используют импортируемые сырье и комплектующие.

Министр финансов Юрий Селиверстов в комментарии FINANCE.TUT.BY пояснил, что ставки НДС на лекарства подняли «для их упорядочения в первую очередь с Российской Федерацией».

— С РФ теперь ставки по НДС на лекарства одинаковые. Ранее у нас были более льготные. Но по факту это не давало более низкой цены на лекарства на самом деле, — отметил глава Минфина. — Потому что в том числе отсутствовал контроль заявленной стоимости импортного лекарства, потому что платить при ввозе ничего не надо было — ни НДС, ни таможенные пошлины. Соответственно, и контроль за этой ценой был более «мягким», скажем так. Будет более корректный контроль в этом плане осуществляться.

На уточнение, что вопрос цен на лекарства касается большого числа людей, министр сказал: «Цены в аптеках проконтролируют соответствующие службы — Минздрав, МАРТ». По мнению министра, эти ведомства не допустят необоснованного роста цен.

Ранее Юрий Селиверстов отмечал: чтобы обеспечить стационары и льготников лекарствами, планируется увеличение выделенных сумм из госбюджета на эти цели.

Тем временем в Таможенном комитете пояснили, как будут исчислять таможенные пошлины и налоги по обновленному Налоговому кодексу.

С 1 января подняли НДС на продовольственные и детские товары, которые ввозятся в Беларусь, с 10% до 20%. При этом на некоторые товары, как детские, так и продовольствие, НДС по-прежнему будет на уровне 10%, их список есть в обновленном Налоговом кодексе. Из продовольственных товаров такая ставка теперь применяется к социально значимым. А из детских товаров ставка в 10%, как планировалось, будет на те, которые входят в состав потребительской корзины для семьи из четырех человек.

К примеру, из продовольствия ставка НДС в 10% среди прочего осталась на мясо и пищевые мясные субпродукты, молоко и молочную продукцию, рыбу (включая филе и другое мясо рыбы — живая, свежая, охлажденная, мороженая), репчатый лук, подсолнечное масло, томаты, рапсовое масло, готовые продукты из мяса (кроме деликатесных), хлеб, макароны. То есть на эти товары цены из-за НДС не вырастут, только если под влиянием других факторов (к примеру, повышение цен со стороны производителей или поставщиков). Но нужно учитывать, что государство устанавливает для социально значимых товаров «потолок» по росту стоимости.

В 2021 году в списке продовольственных товаров, на ввоз и продажу которых распространяется НДС в 10%, не значатся такие позиции, как морские и другие водоросли, натуральный мед, маргарин, пекарные дрожжи, кондитерские изделия из сахара, готовая или консервированная рыба, отруби, маслосемена и продукты их переработки (шроты, жмыхи), готовые пищевые продукты для детей раннего возраста (расфасованные для розничной продажи), сорбит, продукты переработки овощей (фруктов, орехов или прочих частей растений), фруктоза химически чистая, безалкогольные напитки на основе березового сока (до 3 литров), негазированные безалкогольные напитки (до 3 литров, с массовой долей фруктового или ягодного сока не менее 10% или овощного сока не менее 40%). То есть эти и другие исключенные из перечня товары должны подорожать.

Из детских товаров НДС в 10%, к примеру, останется на детские пеленки и подгузники, школьные ранцы, портфели, рюкзаки, школьные дневники, тетради, некоторые куртки, костюмы, комплекты, пиджаки, блейзеры, брюки, комбинезоны, куртки (включая лыжные), ветровки, водонепроницаемую обувь с подошвой и с верхом из резины или пластмассы.

Но здесь хватает нюансов. К примеру, те же куртки и ветровки должны быть на рост до 176 сантиметров включительно, а обхват груди — до 84 сантиметров включительно. А по обуви такое требование: длина стельки по резиновой обуви — до 217 миллиметров включительно, по валяной — до 230 миллиметров включительно, по кожаной и прочим видам обуви — до 240 миллиметров включительно.

Наш ответ

К продукции общепита применяются ставки НДС в размере 10% и 20%.

Ставка 10% применяется, если соблюдены следующие условия:

- продукция является продовольственным товаром, который поименован в пп. 1 п. 2 ст. 164 НК РФ;

- код продукции по ОКПД2 или ТН ВЭД ЕАЭС, который указан в документации на нее, содержится в одном из соответствующих Перечней.

Что касается готовой продукции, то также может применяться ставка НДС 10%, если ее код по ОКПД2 содержится в Перечне кодов видов продовольственных товаров, которые облагаются НДС по ставке 10% при их реализации (утв. Постановлением Правительства РФ от 31.12.2004 N 908).

Например, по ставке НДС 10% облагается реализация сдобных пирожков и булочек. Такая продукция имеет код 10.71.11.130 по ОКПД2, который, в свою очередь, входит в группу 10.71.11, указанную в Перечне кодов видов продовольственных товаров, которые облагаются НДС по ставке 10% при их реализации (утв. Постановлением Правительства РФ от 31.12.2004 N 908).

Ставка 20% применяется, если эти условия не соблюдены (п. 3 ст. 164 НК РФ).

При этом учитывайте исключения предусмотренные пп. 1 п. 2 ст. 164:

Например по ставке 20% облагается мясо, которое относится к деликатесным: вырезки, телятины, языков, колбасных изделий — сырокопченых в/с, сырокопченых полусухих в/с, сыровяленых, фаршированных в/с; копченостей из свинины, баранины, говядины, телятины, мяса птицы — балыка, карбонада, шейки, окорока, пастромы, филея; свинины и говядины запеченных; консервов — ветчины, бекона, карбонада и языка заливного.

Что касается супов, то в Перечне поименованы следующие виды, облагаемые по ставке 10%:

|

10.89.11.130 |

Заготовки для приготовления супов и бульонов |

|

10.89.11.114 |

Супы и бульоны рыбные сухие |

|

2104 10 000 0 |

Супы и бульоны готовые и заготовки для их приготовления (кроме овощных и (или) не содержащих мясо и мясопродукты) |

2104 10 000 0

Рассмотрим на примере квашеной капусты.

На основании п. 2 ст. 164 Налогового кодекса РФ реализация овощей (включая картофель) облагается налогом на добавленную стоимость по ставке 10%.

Согласно п. 20 Постановления Пленума ВАС РФ от 30.05.2014 N 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость» для применения пониженной налоговой ставки достаточно, чтобы реализуемый (ввозимый) товар соответствовал коду, определенному Правительством Российской Федерации, со ссылкой хотя бы на один из двух источников — Общероссийский классификатор продукции или Товарную номенклатуру внешнеэкономической деятельности.

Согласно определению, представленному в ГОСТ Р 52467-2005 «Продукты переработки фруктов, овощей и грибов. Термины и определения» (утв. Приказом Ростехрегулирования от 29.12.2005 N 485-ст), квашеная капуста — продукт переработки свежей капусты с добавлением поваренной соли, с добавлением или без добавления фруктовых и/или овощных компонентов, пряностей, зелени, подвергнутый молочнокислому брожению, естественному или с добавлением закваски из чистых молочнокислых бактерий, предназначенный для хранения в полученном растворе при температуре от минус 1 град. C до плюс 4 град. C, при кратковременном хранении допускается хранение от минус 1 град. C до плюс 10 град. C.

Соответственно, квашеная капуста относится к продуктам переработки овощей. В соответствии с Общероссийским классификатором продукции по видам экономической деятельности ОК 034-2014 (КПЕС 2008) (утв. Приказом Росстандарта от 31.01.2014 N 14-ст) данному виду продукции присвоен код 10.3. Постановлением Правительства РФ от 31.12.2004 N 908 утвержден Перечень кодов видов продовольственных товаров в соответствии с Общероссийским классификатором продукции, облагаемых налогом на добавленную стоимость по налоговой ставке 10 процентов при реализации (далее — Перечень). В этом Перечне данный код отсутствует, значит, при реализации квашеной капусты следует применять ставку 20%.

Данный вывод подтверждается Письмом Минфина России от 03.03.2009 N 03-07-07/11.

В аналогичном порядке Вы должны сопоставить коды код по ОКПД2, содержащиеся в Перечне кодов видов продовольственных товаров, которые облагаются НДС по ставке 10%, с реализуемой Вами продукцией.

Если Ваша продукция в готовом виде поименована в Перечне, то Вы можете применять пониженную ставку. Если готовой продукции там нет, то нужно реализацию облагать по ставке 20%.

Калькулятор

| Сумма без НДС: | ₽ |

|---|---|

| НДС 10%: | ₽ |

| Сумма с НДС: | ₽ |

Сумма НДС прописью:

Аналогичный калькулятор НДС 20 процентов на нашем сайте.

Подтверждение права на ставку 10%

Для того, чтобы получить право работать по минимальному проценту начисления добавленной стоимости, потребуется предоставить в ФНС соответствующую документацию, подтверждающую деятельность компании в выбранной сфере и содержащую информацию о предоставляемых услугах или реализуемых товарных группах. Для этого, необходимо уточнить коды классификации из единого реестра экономической деятельности соответствующие реализуемой компанией продукции.

Далее данные коды вносятся в документы передаваемые в налоговую, в случае, если они попадают под правило минимального уровня налогообложения, производитель или продавец получают соответствующее разрешение и в дальнейшем расчеты производятся с начислением 10% НДС. Если же документы предоставлены после реализации, то расчет будет производиться исходя из максимального объема начислений – 20%, так как отсутствует возможность проверки реализованной партии продукции. Будьте внимательны при подготовке документов, желательно перепроверить данные и вписанные коды.

Предоставлять отчетность необходимо строго перед началом коммерческой деятельности. Это позволит избежать существенных непредвиденных расходов. Рекомендуем обратиться в отделение ФНС для получения дополнительной консультации у профильных специалистов.

Порядок исчисления и срок сдачи НДС

НДС — налог, который в обязательном порядке должны рассчитывать хозсубъекты, применяющие общие правила налогообложения. В определенных ситуациях его придется считать и неплательщикам.

О том, когда для неплательщиков возникают такие ситуации, читайте в материале «Порядок возмещения НДС при УСН».

Порядок исчисления, как правило, не вызывает затруднений. При реализации товарно-материальных ценностей (ТМЦ) или услуг плательщик НДС увеличивает сумму продажи на ставку НДС, а входной налог принимает к вычету, уменьшая тем самым налог, начисленный при продаже. Фактически НДС рассчитывается с наценки. Например, компания купила ТМЦ за 12 000 руб. (10 000 — за товар и 2 000 — НДС), а продала их за 18 000 руб. (15 000 — за ТМЦ с наценкой и 3 000 руб. — НДС). Заплатить в бюджет необходимо разницу между налогом с реализации и входным налогом, то есть 1 000 руб. (3 000 – 2 000). Неплательщики налога вычетом пользоваться не вправе.

ОБРАТИТЕ ВНИМАНИЕ! Плательщики НДС могут отправлять декларации в ИФНС только в электронном виде по защищенным каналам связи, предварительно заверив файлы электронно-цифровой подписью. Неплательщики имеют право сдавать этот отчет и на бумаге

В случае несвоевременной сдачи отчетности по НДС имеют место штрафные санкции в размере 5% от суммы налога за каждый месяц просрочки, но не меньше 1000 руб. и не больше 30% от суммы налога (п. 1 ст. 119 НК РФ).