Ответственность за незаконную сдачу квартиры в аренду

Содержание:

- Почему предпочитают сдавать жилье в аренду без договора?

- Как написать заявление в налоговую о незаконной сдаче квартиры образец

- Штраф за незаконную сдачу квартиры без уплаты налогов

- Куда жаловаться

- Обязанности налогоплательщиков

- Возможные последствия незаконной сдачи квартиры в аренду

- Куда еще обращаться, если соседи сдают квартиру?

- Как сдавать жилье без уплаты налога?

- Сдача квартиры в аренду: какие варианты уплаты налоговых обязательств арендодателем существуют в 2020 году

- Донос в налоговую

- Налог с аренды квартиры физического лица – НДФЛ 13%

Почему предпочитают сдавать жилье в аренду без договора?

Наверное, это самый простой из всех вопросов. Потому что — просим извинить нас за столь глупую сентенцию – больше денег это всегда интереснее, чем меньше денег. Налог – однозначное снижение потенциальной прибыли.

К сожалению, причина не только в банальной жадности. Определенные экономические обстоятельства и стремительный рост услуг ЖКХ все чаще стали приводить к ситуациям сдачи жилья в наем «за коммуналку».

- Если указать стоимость аренды в 0 грн., будут нарушены положения , и Гражданского кодекса, гласящих, что аренда однозначно осуществляется за плату.

- Если указать стоимость в условную 1 грн., а оплату ЖКХ возложить на нанимателя (что допускается п. 3 ), то:

- во-первых, это затрудняет контроль за фактической оплатой «коммуналки», и возможно образование задолженности;

- во-вторых, не освобождает от налоговой отчетности;

- в-третьих, не дает возможности окупить амортизацию как самого объекта недвижимости, так и другой, связанной с ним собственности.

В этих случаях люди и стараются обойтись без официальных договоров аренды и устно решить все вопросы. К чему это может привести рассмотрим далее.

Как написать заявление в налоговую о незаконной сдаче квартиры образец

- Конституцию РФ (статья 17);

- «Правила пользования жилым помещением» (пункты 6-10);

- ФЗ «О санитарно-эпидемиологическом благополучии населения».

При написании основной части заявления важно указать:

- адрес жильцов или квартирантов, нарушающих правила общежития;

- конкретный перечень нарушений (систематический шум в ночное время, причинение вреда общедомовой территории);

- меры воздействия.

Заявление

Мы, ниже подписавшиеся, просим Вас принять меры по факту периодического нарушения общественного порядка жильцами, арендующими квартиру по адресу: г. Саранск, ул. Центральная, д. 8, кв. 25 с привлечением их к административной ответственности.

Список нарушений:

- проживание в квартире осуществляется без временной регистрации и договора найма, что подтверждают сами квартиросъемщики.

- Курение в подъезде.

- Прослушивание громкой музыки, драки и дебоши в ночное время.

Указанные нарушения противоречат требованиям ст.

2 доказательства незаконной сдачи жилья в аренду:

- договор найма;

- расписки о получении хозяином квартиры денежных средств.

Если доказана незаконная сдача квартиры в аренду, собственника жилплощади ожидают негативные последствия.

Внимание

Его размер составляет 20% от невыплаченной суммы.

Повышенные штрафы за повторные нарушения. Если обнаружены повторные нарушения, сумма взыскания увеличивается

Правило установлено ст. 122 НК РФ. Оштрафуют дополнительно за непредставление налоговой декларации в положенный срок. Взыскание составит от 5 до 30% суммы скрытого налога.

Уголовная ответственность.Большая прибыль, полученная нелегально, означает крупные штрафы для нарушителя. Ответственность установлена ст. 198 Уголовного кодекса. Оштрафуют нарушителя на сумму от 100 до 300 тыс. рублей. Вместо этого гражданин, сдавший жилье, может быть арестован на 6 месяцев или отправлен на исправительные работы на срок до одного года.

После обращения налоговый орган проведёт проверку. Это наиболее эффективный способ выявления возможных правонарушений. Она проводится на основании решения компетентного должностного лица.

В ходе этих действий все нарушения, совершаемые недобросовестным арендодателем, будут выявлены.

Выездная проверка по жалобе арендаторов на незаконную сдачу – процедура, при которой инспектор работает на территории арендодателя, проверяя договоры, документы, которые связаны с финансово-хозяйственной активностью. У налогоплательщика не будет прав препятствовать проведению всех процедур, поэтому шансов на то, что нарушения будут обнаружены, очень много.

При выявлении нарушений к арендодателю будут применены определённые санкции.

Арендодатель обязан каждый год отправлять декларацию о своих доходах в налоговую службу.

Стоит также немного отойти от темы и сказать, что очень часто от действий арендодателя могут страдать его соседи. Например, от нарушений общественного порядка и т.д. Они также могут подать жалобу в налоговую, но ничем, кроме визита инспектора, это не закончится. Почему сложится такая ситуация, будет пояснено ниже.

Прежде чем переходить к решительным действиям и начинать подавать различные жалобы, стоит поговорить с арендодателем и попробовать убедить его не нарушать закон и начать выплачивать налоги, однако, это далеко не всегда окажет должное воздействие на последнего.

Для начала, прежде чем жаловаться в уполномоченные органы необходимо удостовериться, что жилое помещение сдается именно на одни сутки.

Для этого допускается:

- Запечатлеть на видео или фото, что в квартиру каждый день входят новые жильцы.

- В случаях, когда в квартире по соседству нарушается общественный покой или порядок следует вызвать полицию.

- Когда выяснения отношений или нарушения осуществляются в подъезде, рекомендуется не стесняться записывать нарушения на видео.

https://www.youtube.com/watch?v=

После того, как все доказательства посуточной сдачи жилого объекта собраны, необходимо обратиться в полицию.

Допустимо одновременно с обращением в полицию, сообщить в налоговую о сдаче квартиры.

- Неоднократные вызовы полиции, подтверждением которых выступают копии отчетов сотрудников.

- Обращение в СЭС. Подтверждением будет копия заключения комиссии.

- Коллективная жалоба с указанием нарушений от жильцов многоквартирного дома.

- Систематические подтопления, пожары по вине жильцов, а также иные действия, которые повлекли за собой порчу имущества. Подтверждением этого будут документы из ТСЖ и управляющей компании.

При возникновении необходимости обращения в суд проконсультируйтесь с юристом по жилищным вопросам.

Штраф за незаконную сдачу квартиры без уплаты налогов

Прежде всего, рассмотрим правовые последствия не заключения договора и неуплаты налогов. Случаи аренды «за коммуналку» распространены в основном в небольших населенных пунктах. В остальных вариантах сдача жилья в наем имеет цель получения дохода.

Отсутствие договора, а также случаи неуплаты налогов при наличии подписанной аренды, являются сокрытием дохода.

Ставка налога по данному виду дохода определена (НК), и составляет 18%. Кроме этого могут вводиться дополнительные пошлины и платежи. Например, на момент публикации этого материала взимался дополнительно «военных сбор» в размере 1,5%.

Соответственно, за неуплату налогов положены штрафные санкции в соответствии с п. 127.1 :

- 25% от суммы невыплаченных налогов (абз. 2 ст. 127 НК).

- 50% от недоплаты, если действие совершено повторно, в течение трех лет (абз. 4 ст. 127 НК).

- 75% от неоплаченного, если ситуация повторилась в течение трех лет три и более раза (абз. 6 ст. 127 НК).

Штраф не освобождает от необходимости оплатить задолженность по налогам, а начисляется сверх него.

Обратите внимание, если сумма невыплаты будет признана значительной, может наступить уголовная ответственность в соответствии со

Кто должен платить налоги за сдачу в наем?

Прежде чем рассчитывать стоимость штрафов и пени нужно точно прояснить, кто должен платить налоги, а кто нет. Да, существуют обстоятельства, при которых арендодатель вообще не должен иметь отношения к выплатам в бюджет, а за весь процесс, в т.ч. и перед законом, отвечает наниматель (арендатор).

Напомним, что в соответствии со в качестве нанимателя могут выступать, как физические лица, так и юридические. При этом недвижимость может быть использована только в качестве жилья. В разделении арендаторов на физических и юридических лиц и кроется разница в способах расчета и выплаты налогов:

Квартиросъемщики – физические лица

При этом определяет довольно внушительный перечень лиц и случаев налоговых перерасчетов и льгот социального плана.

Арендаторы – юридические лица

Тут начинается самое интересное. Если квартиру сняло юридическое лицо (в т.ч. ФЛП – физлицо предприниматель), то нужно обратиться к двум положениям Налогового кодекса:

-

Статья 18 НК дает определение налогового агента – это лицо, на которого возлагаются все обязанности по начислению и уплате налогов за другое лицо.

- в пп. 170.1.2 устанавливает, что в случаях, когда нанимателем выступает юрлицо (в т.ч. ФЛП), оно автоматически становится налоговым агентом арендодателя!

Таким образом, в случаях, когда квартира сдана юридическому лицу, высчитывать налоги, оплачивать их, составлять отчетность и нести ответственность за неуплату будет наниматель. Арендодатель будет получать плату за вычетом налогов (чистыми), и не должен ни декларировать эти средства, ни совершать какие-либо платежи.

Ответственность за неуплату налога

В соответствии с вышеизложенными обязанностями распределяется и ответственность за неуплату налогов:

- Если договор заключен с физическим лицом, ответственность несет арендодатель.

- При заключении договора с юридическим лицом, ответственность возлагается на арендатора.

К сведению. В случаях, когда арендодателем выступает нерезидент Украины, он обязан действовать только через подписание договора с резидентом об оказании услуг налогового агента (пп. 170.1.3 ст. 170 НК).

Куда жаловаться

Если устали от шумных соседей, и есть подозрения на незаконную аренду квартиры, то можно обратиться к участковому. Он проведет проверку квартиры, и если факт подтвердится, собственник может быть привлечен к административной ответственности.

Также можно обратиться в управляющую компанию, которая обязана рассматривать жалобы при выявлении незаконной сдачи жилья. Лучше это сделать в письменной форме.

Через личный кабинет ФНС можно узнать о размере уплаченных сумм, а также о сумме грозящего штрафа, если есть неуплата.

https://youtube.com/watch?v=TFTrSIfNedc

Мнение эксперта

Миронова Анна Сергеевна

Юрист широкого профиля. Специализируется на семейных вопросах, гражданском, уголовном и жилищном праве

Чтобы владельцу жилья не ждать наказания за незаконную сдачу внаем, можно, в качестве альтернативы, приобрести патент. Он обойдется дешевле, если сдаются дорогие квартиры. Собственник, имеющий такой документ, освобождается от налога на имущество. Патент можно приобрести в рассрочку.

Обязанности налогоплательщиков

Кто платит обязательный налог на имущество – арендатор или арендодатель? В соответствии с положением 19 НК РФ есть определенные категории граждан, которые должны уплачивать вычеты, сборы, пошлины.

Физические лица

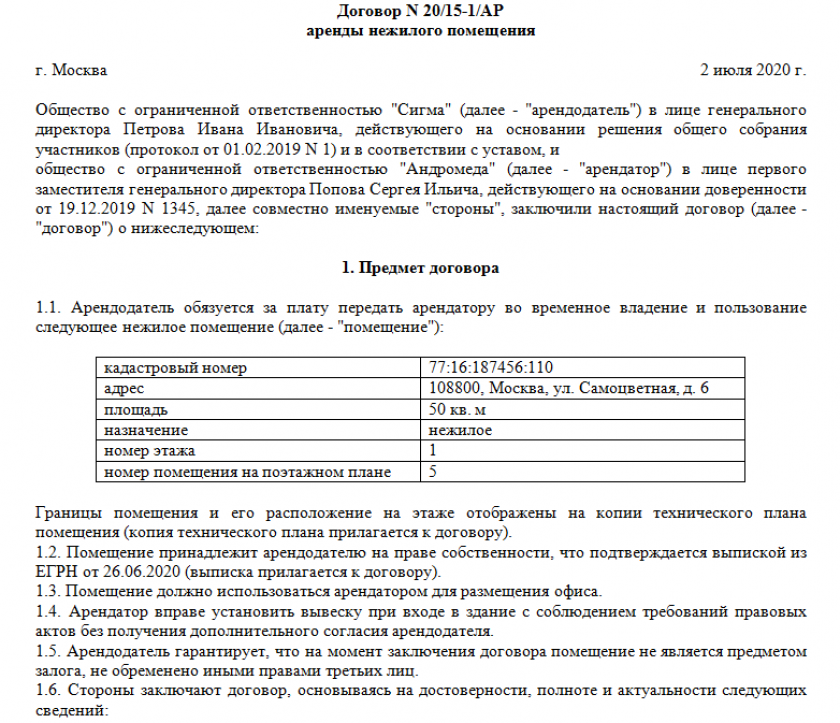

Лица, имеющие доходность каждый месяц от сдачи жилья, должны до 30 апреля подать отчетность в налоговую организацию за предшествующий год. Сдавать необходимо заполненную декларацию 3-НДФЛ в отделение по месту прописки. В противном случае им придется уплатить штраф.

Декларация 3-НДФЛ

Погашение необходимой суммы должно осуществиться до 15 июля этого же года после подачи отчётности. Налоговая база – это общее составляющее всех денег, полученных за сдачу имущественного хозяйства в арендное пользование. Верховная власть позволяет уменьшить базу на сумму налога со сдачи квартиры и коммуналки в аренду физическим лицом.

Воспользоваться такими привилегиями имеют право:

- граждане, которые отдали часть вырученных денег на благотворительность. Вычет будет таким же, как и перечисленные средства, не превышающие четверть прибыли;

- лица, оплатившие образовательные нужды для себя или граждан, находящихся на иждивении;

- пенсионеры, которые купили медикаменты по назначению врача или воспользовались платным лечением. В этом случае вычет будет равен расходу;

- внесли на свой пенсионный счет дополнительные средства;

- купили строительные материалы для улучшения жилищного хозяйства (вычет мал – не больше 2 млн рублей);

- заплатили проценты по кредиту.

Индивидуальные предприниматели

Индивидуальные предприниматели должны платить пошлину

Для ИП, которые пытаются сдать коммунальную или изолированную квартиру в аренду, существует ответственность. Они должно ежемесячно оплачивать пошлину. Здесь становится актуальным следующий вопрос – сколько?

- Платеж может переводиться по упрощенной системе. Если предприниматели этого не делают, то их обязаны оштрафовать. Но наказание они все равно должны понести. Выбирается способ, по которому формируется налоговая база. Если совокупность состоит из доходной части, то устанавливается общая ставка – 6%. Если из прибыли вычесть затраты, то ставка резко увеличится до 15%.

Важно! Индивидуальные предприниматели каждый квартал (3 месяца) обязаны подавать в налоговую инспекцию заполненную декларацию!

- Оплата может происходить через патентную систему. На региональном уровне рассчитывается доходность от каждого рода деятельности. Эти показатели и лежат в основе налоговой базы. При выборе системы патента предприниматели не подают отчетность в ФНС, а уплачивают взносы в размере 6% от государственной базы.

Учреждения

Юридические лица имеют право выбирать вид налогообложения, расчёты производятся по общем требованиям или по «вмененке» (упрощенная система расчета). В первом случае учреждения, получающие доход от аренды помещения, обязаны отдавать государству пятую часть вырученной прибыли.

Возможные последствия незаконной сдачи квартиры в аренду

С´Ã°ÃÂð ýõôòøöøüþÃÂÃÂø ò ðÃÂõýôà÷ðÃÂðÃÂÃÂÃÂàýðÃÂõûõýð ýð ÿþûÃÂÃÂõýøõ ôþÿþûýøÃÂõûÃÂýþóþ ôþÃÂþôð. àýðÃÂÃÂþÃÂÃÂõõ òÃÂõüàþÃÂõýàðúÃÂøòýþ ôõùÃÂÃÂòÃÂÃÂàüþÃÂõýýøúø ø ðÃÂõÃÂøÃÂÃÂÃÂ, öõûðÃÂÃÂøõ ÿþöøòøÃÂÃÂÃÂàýð ýõþÿÃÂÃÂýþü ðÃÂõýôþôðÃÂõûõ.

áðüÃÂüø ÿþÿÃÂûÃÂÃÂýÃÂüø ÃÂòûÃÂÃÂÃÂÃÂàÃÂûõôÃÂÃÂÃÂøõ òøôàðÃÂõÃÂ:

- ÃÂõÃÂõÃÂôðÃÂð ðÃÂõýôþòðýýþù úòðÃÂÃÂøÃÂàñõ÷ ÃÂþóûðÃÂøàòûðôõûÃÂÃÂð. áøÃÂÃÂðÃÂøàþÃÂõýàðúÃÂÃÂðûÃÂýð, õÃÂûø ÃÂþñÃÂÃÂòõýýøú ÿõÃÂõõÃÂðû ò ôÃÂÃÂóþù ÃÂõóøþý ø ÃÂõôúþ ÿÃÂøõ÷öðõàò ÃÂþôýþù óþÃÂþô. ÃÂõôþñÃÂþÃÂþòõÃÂÃÂýÃÂù úòðÃÂÃÂøÃÂþÃÂÃÂõüÃÂøú ÿÃÂþÃÂÃÂþ ÿÃÂõôþÃÂÃÂðòûÃÂõàöøûÃÂõ ôÃÂÃÂóøü ûÃÂôÃÂü àÃÂõûÃÂàÿþûÃÂÃÂõýøàÿÃÂøñÃÂûø, ð òþàúõü þýø þúðöÃÂÃÂÃÂÃÂ, ýøúþüàýõ ø÷òõÃÂÃÂýþ.

- ÃÂÃÂõÃÂÃÂÃÂÿýÃÂõ ôõùÃÂÃÂòøààýõôòøöøüþÃÂÃÂÃÂàýð þÃÂýþòðýøø ÿþôôõûÃÂýÃÂàôþúÃÂüõýÃÂþò.

ÃÂÃÂòðõàÿþ-ôÃÂÃÂóþüÃÂ: ýõþñÃÂþôøüÃÂõ ñÃÂüðóø þÃÂþÃÂüûõýÃÂ, ÃÂÃÂþúø ø ÃÂÃÂüüàþóþòþÃÂõýÃÂ, òûðôõûõàÃÂõóÃÂûÃÂÃÂýþ ýðýþÃÂøàòø÷øÃÂÃÂ. ÃÂð÷ðûþÃÂàñÃÂ, ýøúðú ÃÂÃÂÃÂôýþÃÂÃÂõù ñÃÂÃÂàýõ ôþûöýþ⦠ÃÂþ, ýøúÃÂþ ýõ ÷ðÃÂÃÂÃÂðÃÂþòðý þàÿþÃÂÃÂø øüÃÂÃÂõÃÂÃÂòð. ÃÂðöõ õÃÂûø úòðÃÂÃÂøÃÂð ÃÂôðòðûðÃÂàñõ÷ üõñõûø, øÃÂÿþÃÂÃÂøÃÂàüþöýþ þúýð, ÃÂðýÃÂõÃÂýøúÃÂ, ûÃÂÃÂÃÂÃÂàø ÃÂ.ô. áþÃÂÃÂðýøÃÂàøüÃÂÃÂõÃÂÃÂòþ üþöýþ ÿÃÂø ÿþüþÃÂø ÃÂÃÂÃÂðÃÂþòúø ø ðúÃÂð ÿÃÂøõüð-ÿõÃÂõôðÃÂø, þÃÂþÃÂüûÃÂõüþóþ ÿÃÂø ÃÂôðÃÂõ öøûÃÂÃÂ.

á þÃÂòõÃÂÃÂÃÂòõýýÃÂü ø ôþñÃÂþÃÂþòõÃÂÃÂýÃÂü ðÃÂõýôðÃÂþÃÂþü üþöýþ ôþóþòþÃÂøÃÂÃÂÃÂÃÂ, ð òþàÃÂõÃÂòõÃÂþýþóøõ ø ÿõÃÂýðÃÂÃÂõ ÃÂþöøÃÂõûø â ÃÂÃÂþ õÃÂõ þôøý ÿþôòþôýÃÂù úðüõýàÿÃÂõôþÃÂÃÂðòûõýøàúòðÃÂÃÂøÃÂàÃÂÃÂõÃÂÃÂøü ûøÃÂðü ýð ÃÂÃÂûþòøÃÂàðÃÂõýôÃÂ. ÃÂþÿÃÂþñþòðÃÂà÷ðÃÂøÃÂøÃÂÃÂÃÂàþÃÂàÿþôþñýþù ÿÃÂþñûõüàüþöýþ ÿÃÂÃÂõü þÿøÃÂðýøàþóÃÂðýøÃÂõýøàò ôþóþòþÃÂõ.

ÃÂõÿÃÂõôÃÂÃÂðòûõýøõ ôõúûðÃÂðÃÂøø, òúûÃÂÃÂðÃÂÃÂõù ò ÃÂõñàÃÂÃÂüüàôþÃÂþôð, ÿþûÃÂÃÂõýýþóþ þàÃÂôðÃÂø öøûÃÂàüþöõàþñõÃÂýÃÂÃÂÃÂÃÂàýðûþöõýøõü ÃÂÃÂÃÂðÃÂþò, ÿõýõù, ð ò ýõúþÃÂþÃÂÃÂàÃÂûÃÂÃÂðÃÂàø ÃÂóþûþòýÃÂü ÿÃÂõÃÂûõôþòðýøõü.

Куда еще обращаться, если соседи сдают квартиру?

Сдаваемая внаем квартира – это не только неисполненные налоговые обязательства, но и серьезные неудобства для соседей. Часто временные жильцы ведут себя неподобающим образом – шумят, приводят подозрительных гостей, громко включают музыку, оставляют мусор на лестничной площадке. Это не способствует сохранению добрососедских отношений. Что делать и куда обращаться?

Рекомендуем почитать:

- Кто должен платить, если квартиранты затопили соседей

- Как замерить уровень шума от соседей и доказать, что соседи шумят

Переговоры с собственником и квартирантами

На первом этапе стоит пообщаться с квартирантами, высказать свои претензии и попытаться приструнить их. Лучше действовать коллективно, попросив поддержки у других соседей, которым также мешают временные жильцы. При отсутствии результата следующим шагом станет обращение к собственнику жилья. Наймодателя проигнорировать будет сложнее, ведь он пригрозит выселением. Если смена места обитания не входит в планы нанимателей, то прислушаться к замечаниям им все же придется.

Жалоба участковому

Если квартиранты шумят, ругаются, дерутся, то нужно обратиться к участковому (при повторяющихся эпизодах) или вызвать наряд полиции (по факту нарушения общественного порядка). Полиция обязана прибыть на вызов в течение 1 часа (стоит обязательно записать номер своего обращения). Если этого не произошло, то при повторном вызове нужно предупредить дежурного о том, что в случае отсутствия реакции на обращение будет подано заявление в прокуратуру о бездействии полицейских.

Желательно сделать запись происходящих нарушений в качестве доказательства, ведь к приезду наряда квартиранты могут уже завершить свою «шумную деятельность».

Участковому отводится 10-30 дней на рассмотрение жалобы (№ 59-ФЗ от 2 мая 2006 г.), поэтому быстрой реакции на происходящие нарушения от него ожидать не приходится.

Роспотребнадзор и Управляющая компания

Если временные жильцы вредят общедомовому имуществу, не соблюдают правил проживания в многоквартирном доме, ухудшают санитарно-эпидемиологическую обстановку в подъезде, регулярно подтапливают нижний этаж, создают пожароопасные ситуации, то жалобы стоит направить в:

- Управляющую организацию – рассмотрение письменного обращения займет до 10 дней (никаких расходов у заявителей не возникает);

- Роспотребнадзор – госпошлина не взимается, рассмотрение занимает около 30 дней (срок может быть увеличен, о чем заявитель уведомляется дополнительно).

В обоих случаях не допускаются анонимные обращения. Заявление передается лично или пересылается по почте. Один из экземпляров остается у заявителя.

Прокуратура

В прокуратуру граждане обращаются, если попытки решить проблему с помощью других инстанций провалились. Заявление составляется в произвольной форме, передается лично, отправляется факсом или по почте (1 экземпляр с отметкой о регистрации остается у заявителя). Срок рассмотрения – 15-30 дней, в зависимости от того, требуется ли получение дополнительных сведений. Госпошлина не оплачивается.

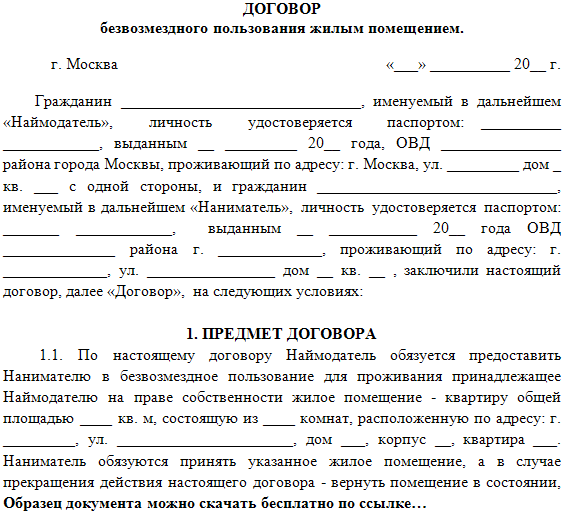

Как сдавать жилье без уплаты налога?

Не требуется платить налоги в том случае, когда жилье сдается по договору безвозмездного пользования. Его суть заключается в том, что постояльцу не придется платить за аренду. Особенного такого рода соглашения — его безвозмездность.

Еще один вариант сдачи жилья без уплаты налогов — по договоренности с родственниками. Другими словами, они проживают в квартире, но не являются собственниками. Обычно в таких случаях стороны договариваются только об уплате коммунальных услуг.

Как и в первом, так и

во втором случае оформляется письменный договор. Конечно, при желании, можно

приютить родственников на условиях устной договоренности, но тогда эти

отношения не будут связаны с арендой

При составлении договора важно прописать

права и обязанности сторон, а также обязательно сделать пометку о том, что

жилье предоставляется безвозмездно

Несмотря на отсутствие

оплаты, договор, по которому жилье передается в пользование безвозмездно,

обеспечивает некие гарантии. Там прописаны права и обязанности сторон, поэтому

при нарушениях можно отталкиваться от них, чтобы доказать свою правоту.

Сдача квартиры в аренду: какие варианты уплаты налоговых обязательств арендодателем существуют в 2020 году

Действующие ранее законодательные нормы и нововведения, вступившие в силу с 1 января 2020 года, позволяют арендодателям самостоятельно выбрать один из вариантов налогообложения. Существуют следующие способы выполнения налоговых обязательств перед государством при получении дохода от сдачи квартиры в аренду.

Законодательное регулирование

Граждане, сдающие в аренду свои квартиры, как правило, считают, что никто об этом не узнает и никакие налоги платить им не нужно. Но налоговая служба может получить информацию о такой деятельности самыми различными способами:

- Пеня, которая исчисляется путем умножения суммы долга на количество дней просрочки и на 1/300 ставки рефинансирования.

- Наложение штрафа за нарушение срока оплаты налога – 20% от неуплаченной суммы налога. Умышленная неуплата налога ведет к штрафу в размере 40% от суммы налога, подлежащего к уплате.

- Обращение в суд с иском о наложении ареста на ваши денежные средства и имущество.

Если есть решение суда о взыскании задолженности по налогам, и оно не исполняется, то судебные приставы, в целях обеспечения исполнения решения суда, могут обратить взыскание на заработную плату должника, его имущество, запретить выезд за границу.

Сдача квартиры в аренду на 11 месяцев — налоги не платим?

- Штраф в размере 20%от неуплаченной суммы налога (ст. 122 НК РФ), если судом будет доказано, что уклонение от уплаты происходило умышлено, размер взыскания увеличитсядо 40%;

- Штраф за непредставление налоговой декларации— 5% от неуплаченной суммы налога за каждый месяц просрочки, но не менее тысячи рублей и не более 30%.

- Пенюв размере 1/300 ключевой ставки ЦРБ за каждый день просрочки.

- Составлять её должен собственник помещения. Вручную или печатный вариант – значения не имеет;

- В документе не должно быть исправлений или помарок, в противном случае он тут же теряет юридическую силу;

- В расписке указываются паспортные данные лиц, которые участвуют в передаче денег. А также дата получения средств с периодом, за который они внесены.В первоначальной редакции документа Минфин предлагал ввести для самозанятых лиц налог 2,5% с выручки для граждан, которые оказывают услуги физическим лицам или работают по патенту, и 4,5% для тех, кто предоставляет услуги юрлицам или сдает имущество в аренду. Однако ФНС выступило за ставку в 4%, в которую будут включены взносы в Фонд обязательного медицинского страхования.

Ответственность за неуплату

- Начисление пени за несвоевременную уплату налога, которая исчисляется путем умножения суммы долга на количество дней просрочки и на 1/300 ставки рефинансирования;

- Наложение штрафа за нарушение срока оплаты налога – 20% от неуплаченной суммы налога. Игнорирование уплаты налога ведет к штрафу в размере 40%.

Если арендодатель получает от квартиросъемщиков деньги — платить налог нужно в любом случае, несмотря на срок, указанный в договоре. Сложилось ошибочное мнение о том, что еслисоглашение о найме заключено на 11 месяцев, то платить налогне нужно. Однако срок, на который заключен договор, не имеет прямого отношения к налогам. Даже если квартира сдается посуточно,оплачивать налог все равно обязательно.

Платить налог должен собственник, если он сдает жильефизическим лицам(пп. 1 п. 1 ст. 228 НК РФ). Если квартира сдаетсяорганизации, нотариусу, адвокату или ИП— платить налог обязанность арендатора, то есть он самостоятельно удерживает и перечисляет в налоговую 13% от причитающейся арендной платы.

Необходимо ли платить налог от сдачи квартиры в аренду в 2020 году

Договор найма, заключенный на срок больше одного года, подлежитгосударственной регистрациив Росреестре. При этом госпошлина для физлицсоставляет 2 тыс. рублей. Если соглашение заключено на 11 месяцев,регистрировать его не нужно, а по истечению срока действия его можно просто перезаключить.

«Даже если арендодатель и составляет с жильцами договор найма квартиры, но при этом не платит налоги, то он не может обратиться по нему в суд, ведь фактически это будет свидетельствованием против самого себя и признанием того, что нарушил закон», — поясняет частный юрист Ирина Кузьмина.

Донос в налоговую

Как оформить заявление в налоговую? Документ составляют от руки, не придерживаясь общих правил при оформлении официальных бумаг:

- в правом углу указывают наименование адресата, координаты месторасположения;

- в теле жалобы упоминают адрес недвижимости, ФИО законного владельца, информацию о месте работы (по возможности);

- излагают суть жалобы,

- ставят дату и подпись.

Личные координаты подателя жалобы указывают по желанию. В обращении к налоговикам, в документе указывают подозрение о возможности использования помещения в коммерческих целях и возможном сокрытии доходов от этой деятельности.

Налог с аренды квартиры физического лица – НДФЛ 13%

«По умолчанию», если собственник жилья не зарегистрирован как ИП или самозанятый, платить нужно 13% от суммы сдачи квартиры – это подоходный налог или НДФЛ.

Сколько нужно платить

Расчет очень простой, и делается он раз в год. За год нужно сложить все арендные платежи и умножить сумму на 13%. Полученное число будет налогом к уплате в бюджет.

Налог с коммунальных платежей при аренде

В аренду не включается компенсация за коммуналку по счетчикам (электричество, вода), если жильцы ее перечисляют собственнику. По остальной коммуналке (ОДН, ЖКУ от управляющей компании или ТСЖ, оплата ресурсов по нормативу), если жильцы ее компенсируют собственнику, налог обязательно уплачивается.

Примеры расчета:

Вариант 1. Квартира сдается в аренду за 20 000 рублей в месяц. Дополнительно жильцы оплачивают коммунальные платежи по счетчикам (свет и вода) в сумме 1500 рублей. Остальные коммунальные платежи (отопление, услуги по содержанию общего имущества МКД) собственник оплачивает сам. В этом случае для расчета налога нужно взять только арендную плату, которая за год составит 20 000 * 12 = 240 000 рублей, а налог за год соответственно 240 000 * 0,13 = 31 200 рублей.

Вариант 2. Квартира сдается в аренду за 20 000 рублей в месяц. Дополнительно жильцы оплачивают коммунальные платежи по счетчикам (свет и вода) в сумме 1500 рублей, плюс остальные коммунальные платежи (отопление, услуги по содержанию общего имущества МКД) в сумме 3 500 рублей ежемесячно. В этом случае для расчета налога нужно взять арендную плату плюс коммуналку, которая идет не по счетчикам. Доход тогда составит 20 000 * 12 = 240 000 рублей (аренда) плюс 3 500 * 12 = 42 000 (доход с компенсации коммуналки не по счетчикам), итого 282 000 рублей. НДФЛ за год составит 282 000 * 0,13 = 36 660 рублей.

Отчетность за сдачу квартиры: как платить

В отличие от имущественного налога на квартиру, НДФЛ от сдачи ее в аренду налоговая не считает и уведомления не присылает. Отчитаться за сдачу квартиры и самостоятельно заплатить в казну – задача собственника.

Алгоритм действий следующий:

- Дождаться окончания налогового года, в котором сдается квартира. Например, если жилье арендовали в 2020 году, то вся отчетность будет в 2021 году. За 2021 – в 2022, и так далее.

- Предварительно посчитать доход от сдачи и налог.

- Заполнить декларацию 3-НДФЛ, подписать, приложить договор аренды и выписку с банковского счета или расписки о принятых платежах.

- Дать документы в свою налоговую до 30 апреля.

- Заплатить налог до 15 июля.

За каждый налоговый год используется своя форма налоговой декларации.

Декларация 3-НДФЛ 2020 года

Скачать бланк и образец заполнения декларации 3-НДФЛ для физических лиц со сдачи квартиры в аренду можно совершенно бесплатно на нашем сайте. Если у вас возникают трудности с заполнением декларации, обратитесь за помощью к нашему юристу в онлайн-чат или по телефону.

Скачать бланк 3-НДФЛ 2020 года.

Образец заполнения 3-НДФЛ 2020 года по сдаче квартиры в аренду.