Деноминация — «валютные ножницы» и какие последствия для всей страны и каждого жителя

Содержание:

- Беднеем, но поддерживаем экономику, или девальвация сама по себе

- Девальвация и материальное положение населения

- Что нужно знать о деноминации

- Дефолт — что это такое простыми словами?

- Девальвация денег на примере рубля

- Видовое разнообразие

- Девальвация национальной валюты: проблемы и последствия

- Мнения аналитиков

- Виды девальвации

- «Сталинские портянки», или деноминация с конфискацией

- Немного истории

- Обесценивание денег: определение понятия

- Заключение

Беднеем, но поддерживаем экономику, или девальвация сама по себе

Итак, сама по себе деноминация не сулит ничего страшного, другое дело — девальвация. В самых общих словах, причины девальвации в экспортоориентированных странах, к которым относится и Россия, кроются в том, что девальвированная национальная валюта позволяет получить больше денег для решения внутренних проблем за один и тот же объём фактически поставленной на экспорт продукции – для нас это нефть, газ, вооружение, зерно, лес и т.д.

В открытой рыночной экономике, с большим объёмом потребления населением импортных товаров и услуг, власть, способствуя девальвации, фактически перекладывают часть внутренних проблем на зависимые от импорта отрасли экономики и население. Проводя девальвацию, государство сознательно снижает курс рубля по отношению к другим международным валютам.

Можно выделить два вида девальвации: официальную (открытую) и скрытую. При открытой девальвации о ней официально объявляется (как правило Центральным Банком), происходит обмен обесценившихся денег на новые, конечно, по сниженному курсу. При скрытой девальвации государство снижает реальную стоимость денежной единицы по отношению к иностранным валютам, без изъятия обесценившихся деньги из оборота.

При плавающем валютном курсе, который установлен в России сегодня, не происходит прямого официального назначения стоимости национальной валюты. Центральный банк может лишь косвенными методами – продавая или покупая валюту, изменять курс. То есть обесценивание или подорожание валюты происходит не в результате принятия официального документа, а при изменении стоимости валюты под воздействием рыночных механизмов.

Девальвация связана с покупательной способностью национальной валюты в отношении иностранных валют, и способствует росту инфляции, которая определяется покупательной способностью денег на местном товарном рынке. Таким образом, девальвация может быть одной из причин внутренней инфляции, которая, очевидно, ухудшает положение населения. Мировая история полна примеров девальвации валют самых разных стран, например, Великобритании и Италии в Европе, или неоднократные скандалы вокруг искусственной (а она всегда имеет такой оттенок) девальвации (снижении курса) китайского юаня.

Мы уже отмечали девальвацию, сопровождавшую деноминацию 1961 года в СССР. История современной России, также не даёт возможности забыть об этом термине. При плавающем валютном курсе девальвация носит скрытый характер, но 1994, 1998, 2008 / 2009, 2014, 2018, 2020 годы – это всё точки взрывных девальваций рубля.

Понятно, что кроме определённой выгоды для государства девальвация стимулирует развитие бизнеса, работающего на экспорт, поскольку экспортёр при обмене вырученной иностранной валюты получает больше денег в своей. Стимулирует девальвация и импортозамещение, так как повышает цены на импортные товары и делает их менее конкурентоспособными по сравнению с местными (отечественными) товарами. Поэтому умеренная девальвация может быть даже полезна: за счет снижения цен на производимые товары она делает страну более конкурентноспособной на мировом рынке, что может способствовать росту производства и появлению новых рабочих мест.

Однако резкая девальвация ведет к заметному падению уровня жизни. Страдают люди и бизнес, использующий иностранное сырье и комплектующие. Обесцениваются сбережения, утрачивается доверие к национальной валюте, раскручивается спираль внутренней инфляции. Именно поэтому государство старается сдерживать девальвацию в сложные моменты, например, с помощью продажи больших объемов валюты. Естественно, что это возможно только при наличии достаточного объема резервов.

Таким образом, если деноминация проводится без конфискации и скрытой девальвации, то она представляет собой техническую операцию, которая мало влияет на нашу жизнь. Девальвация же, хотя в некоторых случаях может способствовать решению проблем экономики в целом и отдельных ее отраслей, всегда в моменте негативно отражается на нашем благосостоянии.

Девальвация – прямо опустошает наш кошелёк. Деноминация в чистом виде – всего лишь возможность ознакомиться с новым дизайном денежных купюр.

Девальвация и материальное положение населения

Простыми словами девальвация означает снижение стоимости российского рубля на мировом рынке. Этот термин у россиян вызывает негативные эмоции. Часто девальвацию путают с экономическим кризисом.

По сути, для граждан страны девальвация не несет никакой положительной составляющей. Государство приводит свои дела в порядок на международном рынке, а население в это время безостановочно нищает.

Особенно негативно эти процессы сказываются на тех, кто имеет дело с валютой. Человек берет в банке сумму в валюте в виде кредита. В процессе исполнения договора государство объявляет девальвацию. В результате этого общий долг заемщика в переводе на рублевый эквивалент повышается в несколько раз. Таким образом, заемщик оказывается на пороге экономического краха.

В России, в отличие от первых мировых держав, плавающий курс национальной валюты. Именно поэтому рубль подвержен подобным процессам. Страны с твердой мировой валютой, застрахованы от большинства экономических катаклизмов.

Что нужно знать о деноминации

Многие люди просят объяснить термин «деноминация рубля», что это такое простыми словами, и как работает. Если не углубляться в терминологию, это контролируемое обесценивание национальной валюты из-за гиперинфляции в стране. Деноминация рубля позволяет убрать часть нулей и упростить дальнейшие расчеты. Параллельно меняется и курс по отношению к денежным единицам других стран.

Деноминация может проводиться двумя путями:

- Удаление старых банкнот осуществляется постепенно в течение продолжительного времени.

- Реформа организуется в ограниченный период времени. При этом средства конфискуются, что влечет утерю части сбережений у населения.

Правительство должно разъяснять гражданам, что такое деноминация рубля простым языком, ведь в иной ситуации возникает паника. Клиенты банков бояться потерять сбережения, из-за чего начинается отток депозитов. Кроме того, из-за повышения объемов обмена валюты подскакивает курс, увеличивается стоимость товаров и т. д.

Цели

Деноминация — мера, позволяющая остановить гиперинфляцию и начать «с чистого листа». Кроме того, правительство преследует следующие цели:

- Упрощение процесса расчетов, благодаря уменьшению размерности банкнот. К примеру, 1 кг конфет стоит 500 000 р. Если человек хочет купить только 250 грамм, ему необходимо оплатить 125 000 р. Это значит, что в кармане у человека должны быть купюры трех разных номиналов.

- Снижение затрат при выпуске денег. Чем меньше номинал валюты, тем экономнее ее изготовление. Благодаря деноминации, можно уменьшить объем выпускаемой валюты в десятки раз, а это снижает нагрузку на бюджет.

- Нахождение скрытой прибыли у гражданского населения. После деноминации человек вынужден идти в банк для обмена денег. При этом государство видит, кто и сколько средств скрыл.

Узнайте так же, что такое профицит бюджета простым языком.

Деноминация рубля несет и другие цели — укрепление валюты, восстановление экономики и ее дальнейший рост.

Причины

Последняя деноминация рубля в России была в 1998 году. При этом эксперты выделяют несколько причин такой ситуации:

- Мировой финансовый кризис.

- Развитие гиперинфляции, которая характеризуется быстрым обесцениванием валюты. На этом этапе стоимость товаров увеличивается в среднем на 50% ежемесячно.

Если говорить в целом, деноминацию могут вызвать два вида факторов — внешние и внутренние. К первым относится мировой финансовой кризис, война, риск потери суверенитета и т. д. Что касается внутренних причин, в эту категорию входит сложная обстановка в политике, неправильная стратегия правительства, ошибки в управлении экономикой, военные конфликты и катаклизмы. По указанным выше причинам развитие экономики может остановиться или возможен ее крах.Здесь кратко про дефолт в России 1988 года.

Как проходит процесс

Деноминация рубля и других валют — сложный процесс, который проходит в несколько шагов. Выделим основные этапы:

- Правительство принимает решение о необходимости денежной реформы.

- Специалисты делают расчеты, определяются последствия и дата проведения.

- Включается печатный станок и запускается процесс изготовления валюты.

- Из оборота выводятся старые бумажки и монеты, а взамен выдаются другие денежные единицы.

Для удобства государство устанавливает конкретную дату, после которой обмен денег прекращается. При этом валюту нельзя будет использовать для проведения операции. До наступления этого дня человек может пользоваться обеими видами валют.

Плюсы и минусы

Деноминация рубля имеет положительные и отрицательные последствия, которое правительство должно учитывать перед запуском печатного станка.

Плюсы:

- снижение затрат на печать денег, повышение ресурса печатного станка;

- укрупнение рубля и повышение его курса;

- уменьшение числа купюр в кармане у гражданина;

- повышение уровня защиты денег;

- восстановление денежной единицы;

- упрощение процесса расчета;

- снижение затрат ЦБ РФ на транспортировку денег.

Минусы:

- округление стоимости товара в сторону увеличения;

- проблема с привыканием к новым ценам;

- большие расходы на печать новых денег;

- повышение стоимости импортного товара;

- проблемы с сохранением государственных денежных единиц из-за вывода их из оборота.

Таким образом, деноминация рубля — крайняя мера, которая необходима для спасения национальной валюты и восстановления экономики.

Дефолт — что это такое простыми словами?

Слово, знакомое россиян еще со времен событий 1998-го года. У большей части населения слово «дефолт» означает времена, когда в стране сильно уменьшается уровень жизни. Фактически так оно и есть, однако если разбирать детально — не все так просто.

Государству нужны деньги — на содержание войсковых частей, на бесплатное образование и медицину, на ремонтные работы и так далее. Государственный бюджет преимущественно пополняется за счет налоговых поступлений от рядового гражданина страны, частично — за счет пошлин, акцизов и прочих финансовых инструментов, специализирующихся на контроле производства, ввоза и вывоза, а также реализации товаров внутри России.

Но иногда государственный бюджет не может достаточно пополниться одними лишь ресурсами внутри страны, тогда страна берет ссуды у других стран под небольшой процент. Таким образом, страна становится должником.

Если же отвечать на вопрос, что такое дефолт рубля, то, говоря простым языком, это означает — сильное падение стоимости национальной валюты и грядущая за ним неспособность платить по кредитам в иностранной валюте. Условно говоря, если человек имеет доход в размере 40 000 рублей и у него имеется долг 2 000 долларов, то по сегодняшнему курсу — 65 рублей за доллар — человек вполне справляется. Но если курс скакнет и доллар станет стоить 150 рублей, доход должника не увеличится, а вот долг, наоборот, сильно вырастет. Это и есть дефолт рубля (в экономической теории такого термина нет, вместо него говорят «девальвация национальной валюты).

Виды дефолта

С конца 19-го века, ведущие экономисты мира, в частности так называемые кейнсианцы и приверженцы новой школы экономики, выделили два основных вида дефолта. Обозначить еще по крайней мере один вид невозможно, так как он в любом случае окажется всего лишь подвидом по основным своим признакам.

Страна может объявить:

Простой дефолт

В данном случае юридическое лицо или целая страна, выступающая в роли должника (дебитора), не способна выплатить по долговому обязательству в среднесрочной и долгосрочной перспективе.

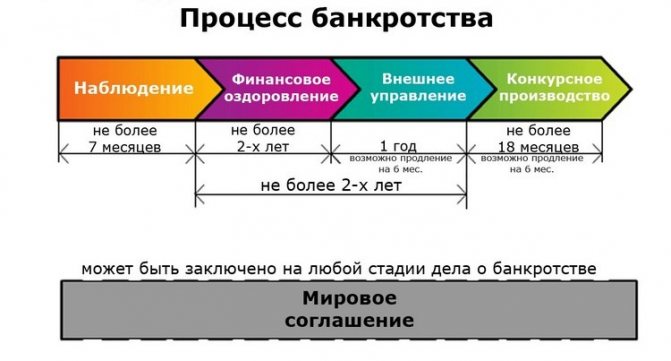

Простым дефолтом также называют явление, когда должник по тем или иным причинам не желает погашать свои задолженности — например, по причине следования своей агрессивной политике (Германия 30-х годов прошлого века). В таком случае сначала под международным контролем происходит процедура наблюдения за финансами страны, а затем — оформление банкротства.

Простой дефолт в свою очередь делится на суверенный и перекрестный. В первом случае страна неспособна выплачивать платежи в счет внешних и внутренних задолженностей, во втором — из-за отказа платить по одним обязательствам в международном сообществе формируется мнение, что страна неспособна платить и по другим долгам.

Технический дефолт

Под техническим дефолтом подразумевается неспособность платить по внешним и внутренним задолженностям в краткосрочной перспективе — к примеру, из-за временных экономических затруднений. При этом страна или предприятие не отказывается от обязательств в принципе, а лишь «просит» об отсрочке. Часто наблюдаются ситуации, когда страна или предприятие объявляет технический дефолт, при этом продолжая частично погашать долги.

Страны, особенно с неразвитой экономикой, часто объявляют технический долг в результате чрезмерного насыщения внутреннего или внешнего рынка облигациями. Облигация — вид финансового актива, при приобретении которого гражданин дает государству кредит под небольшие проценты. Так как облигации подразумевают массовое распространение, а также неотложность исполнения обязательства по выплате, государство не может отсрочить платежи. В таком случае единственным выходом является объявление технического дефолта.

Девальвация денег на примере рубля

Рубль падает не только в последнее время. Валюта систематически показывает падение к курсу евро и доллара, начиная с августа 1998 года. Но это не первый пример девальвации, которая знакома с конца 30-х годов XIX века. Государство решило отказать от поддержки курса национальной валюты, и обвалило курс: если ранее 1 серебряный рубль стоил 3 руб.50 коп бумажными, то после реформы стал стоить 29 копеек. Валюта стремительно падала, люди стремительно беднели.

Одним из ярких примеров характерным для девальвации национальной валюты стала реформа 1961 года, когда доллар стал оцениваться 90 копеек, а еще год назад его рыночная цена составляла 4 рубля.

Сегодня мы регулярно наблюдаем девальвацию рубля, валюта падает, и вместе с ней падаем наша потребительская способность. К сожалению, это падение не остановить, поскольку оно привязано ко многим факторам, среди которых:

- Контакт с политическим информационным фоном;

- Внутренняя и внешняя инфляция;

- Выход на рынок товаров и услуг иностранного происхождения;

- Валюта другой страны стала активно развиваться;

- Рубль сильно привязан к евро и доллару.

Не говорит о девальвации в России только ленивый, и каждый, кто может позволить себе откладывать, ищет пути сохранения платежной стоимости денежных средств, выбирая различные финансовые вложения, о которых я детально рассказывала: как покупка иностранной валюты, так вложения в недвижимость и криптовалюту. Что представляет из себя девальвация, и как сделать так, чтобы валюта что-то стоила — говорю далее в статье.

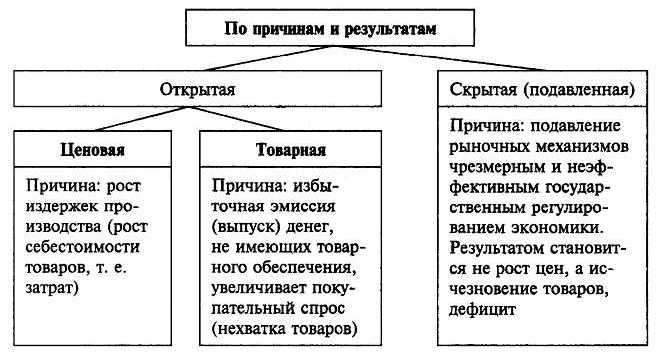

Видовое разнообразие

Обесценивание денег – это явление, которое обусловлено неравномерным ростом цены на товары и услуги, которые распределяются по группам. Здесь появляется неравенство в норме прибыли от разных областей деятельности. Обесценивание денег — это явление, которое может носить скрытый характер. Остановимся на нем подробнее.

Обесценивание бумажных денег как часть инфляции бывает следующих видов:

- Инфляция на спрос – следствие избытка спроса в сравнении с реальным объемом изготовления. Инфляция предложения (издержка) – возрастание цены, вызванное увеличением производственной издержки на каждый отдельный товар. Сбалансированная – явление, при котором цены на различную продукцию «замораживаются» и не изменяются по отношению друг к другу. Несбалансированная – неравномерное изменение цены на различные товары; Прогнозируемая – учитываемая в ожиданиях. Непрогнозируемая – неожиданное для населения явление, обусловленное несоответствием фактического темпа роста уровня цены и ожиданий этого роста. Адаптивное ожидание потребителя – внесение изменений в потребительскую психологию. Чаще базируется на распространении определенной информации, например, о возникновении потенциальной инфляции в будущем.

Девальвация национальной валюты: проблемы и последствия

Девальвация национальной валюты имеет главную проблему – валютные резервы. Если их недостаточно и доходит до спекулянтов, зарождается ажиотаж, продажа местных денег, скупка инвалюты в целях получения дохода после девальвации.

При этом задача Центробанка – девальвировать валюту до спекулятивных атак. Подобный способ стабилизации валюты понижает курс национальных денег, что вызывает рост конкурентоспособности продукции на рынках мира, сокращение товарного дефицита, стимулирует производственную сферу.

Виды девальвации:

- Открытая. Официальное вмешательство Центрального банка. Было актуальным при привязке к золоту.

- Скрытая. Косвенные методы регулирования рыночных механизмов – валютные интервенции, расширение верхней границы коридора бивалютной корзины.

Мнения аналитиков

Самый содержательный совет — от директора ИСА ФБК И. Николаева. Он уверен, что нет универсальных рекомендаций относительно того, как сохранить деньги при девальвации рубля 2021 года в России. Каждый человек должен принять самостоятельное решение исходя из региона проживания и количества наличных.

Советы от других специалистов, настроенных на негативный сценарий, следующие:

- экономить, отказавшись от ненужных трат, сохранять накопления на черный день;

- сформировать валютную корзину (из рублей, долларов и евро);

- приобретать стабильную валюту — иены, сингапурские доллары или швейцарские франки;

- вовремя покупать и продавать доллары и евро, не забывая о том, что у них сейчас есть значительные риски;

- инвестировать в стандартные ценности — недвижимость, драгоценности и драгметаллы.

Сохранить деньги можно только при условии, что они — не единственные, имеющиеся в распоряжении, и именно этой свободной суммы достаточно для совершения покупки. Если для этого нужны дополнительные средства — заем у физического лица или кредит в банке, не стоит пускаться в рискованные авантюры. Лучше купить что-нибудь необходимое, что давно задумано.

На заметку! Как использовать материнский капитал на строительство дома в 2021 году

Для тех, кто уверен, что дыма без огня не бывает, и апокалипсис (в виде девальвации, деноминации или даже дефолта) маячит на горизонте, есть разумные и практичные советы о том, как избежать негативных последствий при любом плохом сценарии:

- не брать новых кредитов и постараться погасить самые дорогие (по процентам);

- создать по возможности объемную подушку в национальной валюте на случай финансового шторма;

- реструктурировать валютные кредиты (при их наличии) в рублевые (в дни, когда курс не очень высокий);

- не покупать импортную бытовую технику, потому что в стоимость уже заложены риски (дефицит при продолжении коронавируса и нового карантина, рост курса валют);

- не покупать недвижимость из-за того, что она уже подорожала перед кризисом;

- открывать валютные счета в заграничных банках, но не в офшорах (из-за двухстороннего давления на них с Запада и из России);

- снижение стоимости золота во всем мире вряд ли делает его надежным способом сохранения накоплений.

Факт! На днях опубликован очередной антирейтинг стран Европы по внешнему долгу. Россия — на последнем месте в Европе. Госдолг в первой пятерке (в % от ВВП): Греция — 177 %, Италия — 135 %, Португалия — 117 %, Бельгия — 98 %; Франция — 98 %, Испания — 95 %, Великобритания — 80%. У России — 0 %. Есть ли смысл вкладываться в зарубежные банки?

Виды девальвации

Существуют разные виды девальвации по разным классификациям.

Скрытая и открытая девальвация

Исходя из того, афиширует ли Центральный банк факт проведения девальвации, она может носить открытый и скрытый характер.

Открытая девальвация — это официальное объявление Центральным банком о понижении курса национальной валюты по отношению к твердым мировым валютам до какого-то конкретного уровня. Часто открытая девальвация сопровождается изъятием из обращения некоторых (или всех) купюр старого образца и обменом их на новые, более низкого номинала — такой процесс называется деноминация.

Скрытая девальвация — это понижение стоимости национальной валюты без официального объявления о таких действиях. Она может происходить постепенно, на протяжении какого-то периода времени (например, нескольких месяцев).

Многие экономисты считают, что скрытая девальвация предпочтительнее, нежели открытая, ее негативный эффект для экономики меньше. Хотя и в том, и в другом случае девальвация порождает инфляцию, на чем я подробнее остановлюсь далее.

Контролируемая и неконтролируемая девальвация

Также этот процесс может носить контролируемый и неконтролируемый характер.

Контролируемая девальвация — это понижение стоимости национальной валюты, происходящее под полным контролем и регулированием Центрального банка. В этом случае курс нацвалюты понижается до необходимого уровня и останавливается на нем.

Неконтролируемая девальвация — это понижение стоимости национальной валюты, вышедшее из-под контроля Центробанка. В этом случае курс нацвалюты падает стихийно и не поддается воздействию регулятора, падение выходит за рамки нужного уровня снижения курса.

«Сталинские портянки», или деноминация с конфискацией

В СССР послевоенная деноминация проводилась в рамках полноценной денежной реформы, которая хотя имела очевидные признаки конфискационного характера, но организована была так, чтобы минимально затронуть интересы большинства.

Порядок обмена старых денег на новые, и условия переоценки денежных вкладов в сберкассах и Госбанке определило постановление Совмина СССР от 14 декабря 1947 года «О проведении денежной реформы и отмене карточек на продовольственные и промышленные товары», которое появилось в декабре 1947 года. Обмен наличных бумажных денег проводился следующим образом: 10 старых рублей меняли на один новый, монеты оставались в обращении. Вклады до 3 тысяч рублей обменивались по курсу один к одному. Но вклады от 3 до 10 тысяч рублей сокращались на одну треть суммы, а у вкладов свыше 10 тысяч рублей изымалась уже половина суммы.

«Сталинские портянки» – народное название бумажных денег с 1948 года. Банкноты были большого размера, поэтому их приходилось несколько раз складывать, чтобы поместить в карман или кошелек. Напротив, банкноты, которые ввели в оборот в ходе денежной реформы 1961 года, из-за малого размера прозвали «хрущёвскими фантиками».

Но момент проведения сталинской деноминации значительная часть сбережений граждан находилась в различных облигациях займов предвоенных, военных и послевоенных лет – они были выпущены государством для восстановления и развития народного хозяйства. По займам был установлен следующий порядок обмена: облигации массовых займов обменивались на облигации нового займа в соотношении 3:1, облигации свободно реализуемого выигрышного займа 1938 г. — в соотношении 5:1, а облигации займа 1947 г. переоценке не подлежали.

Отношение к реформе в советском обществе было двойственным. По информации, которую собирали органы госбезопасности, количество недовольных обменом было заметно выше в регионах с высокими доходами. Фактическое изъятие значительной части вкладов, десятикратное уменьшение покупательной способности имевшихся на руках денег, обесценение и продление сроков облигаций займов – всё это ярко показывает конфискационный характер реформы, подчёркиваемый коротким – двухнедельным – сроком обмена. Однако для людей, живущих «от зарплаты до зарплаты», ситуация не была такой уж катастрофичной. Пострадали, в первую очередь, те, у кого были заметные накопления, и кто предпочитал держать сбережения дома в виде наличных, а не в сберегательной кассе.

Авторы монографии «Денежная реформа 1947 года и ее роль в восстановлении народного хозяйства СССР» отмечают, что согласно данным Госбанка, 82% вкладчиков, хранящих свои деньги в сберкассах и Госбанке, не пострадали от переоценки, поскольку имели вклады до 3 тыс. руб. Львиная доля (61%) потерь легла на владельцев крупных вкладов (более 10 тыс. руб.)

Как бы ни оценивать конфискационное содержание денежной реформы 1947 года, следует признать, что она привела в порядок расстроенное войной денежное обращение страны. Без проведения денежной реформы было невозможно отменить карточную систему и наладить торговлю по единым государственным ценам. Реформа позволила перейти к политике снижения цен на товары первой необходимости.

Интересно, что обмен денег 1947 года не содержал существенной части понятия деноминации – а именно изменения нарицательной стоимости денежной единицы, попросту говоря её покупательной способности, поэтому некоторые специалисты не считают реформу 1947 года собственно деноминацией в отличие от деноминации 1961 года.

В полной мере реформа 1947 года завершилась к 1950 году выходом Постановления Совета министров СССР от 28 февраля 1950 г., которое отменило привязку к доллару и перевело рубль на постоянную золотую основу. Появлялся общий рынок со странами Совета экономической взаимопомощи (СЭВ), созданного в 1949 году, а также с Китаем, Монголией, Северной Кореей, Вьетнамом и рядом развивающих стран. В основе взаимных расчетов был рубль СССР. Этот рынок не был привязан к доллару, а значит, свободен от политического влияния США.

Немного истории

Исторически, данным

термином называли уменьшение золотого

содержания национальной валюты. Золотое

содержание или золотое обеспечение,

это гарантия того, что каждая единица

данной валюты может быть обменена на

определённое, соответствующее ей

количество золота. То есть, по факту,

страна должна иметь запасы золота, как

минимум покрывающие весь объём выпущенной

ей валюты.

Если размер этих запасов

не будет соответствовать тому количеству

золота, которое официально объявлено

в качестве обеспечения одной единицы

национальной валюты помноженному на

весь её объём, то это может грозить

дефолтом. Ведь чисто технически, страна

будет не в состоянии ответить по тем

обязательствам, которые она взяла на

себя при выпуске своей валюты и оплатить

каждую её единицу соответствующим

количеством золота.

В древности и в средние

века такая проблема решалась довольно

просто, деньги сразу выпускались в виде

монет отчеканенных из чистого золота.

То есть, золотое содержание денег, в

самом что ни на есть прямом смысле

соответствовало их номинальной стоимости.

Впоследствии, в состав монеты стали

включать меньшее количество золота, а

затем и вовсе появились привычные нам

всем купюры.

Купюра, по сути своей,

является ни чем иным, как долговой

распиской банка страны, гарантирующей

её погашение (тем же золотом) в момент

предъявления. Вот только количество

золота, которое можно получить за неё

раньше, до отмены золотого стандарта,

было строго фиксированным, а сейчас

зависит от текущего курса национальной

валюты, который, с 1976 года ** стал плавающим.

Раньше курсы валют,

относительно друг друга, определялись

простым соотношением их золотого

обеспечения. Например, золотое обеспечение

одной единицы валюты у страны А составляло

0.1 грамма золота, а у страны Б — 0.2 грамма.

В этом случае, обменный курс был строго

фиксирован и составлял 2 единицы валюты

А за одну единицу валюты Б (0.2/0.1=2). В

настоящее время, валютные курсы

регулируются исключительно рыночными

механизмами.

** В 1976 году Бреттон-Вудскую

валютную систему сменила Ямайская.

Бреттон-Вудская система устанавливала

фиксированные валютные курсы, когда

доллар США привязывался к золоту, а все

основные мировые валюты котировались

относительно доллара. В результате

внедрения Ямайской валютной системы

был отменён золотой стандарт и валютные

курсы стали устанавливаться самостоятельно,

посредством рыночных механизмов (стали

плавающими).

Обесценивание денег: определение понятия

Обесценивание денег или девальвация – это официальное снижение реальной стоимости денег (национальной валюты) по отношению к другой валюте, проведенное через соответствующие органы (правительство или Центральный Банк). Механизм обесценивания валюты запускается, например, в целях улучшения платежного баланса или повышения ценовой конкурентоспособности внешней экономики страны.

Снижение стоимости национальной валюты заключается в повышении валютного курса. В результате обесценивания денег увеличивается стоимость иностранной валюты, то есть на одну единицу необходимо потратить больше национальной валюты. Тогда товары, предназначенные на экспорт, становятся дешевле, и импорт становится менее рентабельным, а его величина падает.

Девальвация национальной валюты вводится в тот момент, когда государство сталкивается с проблемами длительного дефицита в платежном балансе. Побочным эффектом введения обесценивания денег является растущая инфляция, вызванная ростом цен на импортные товары, что в долгосрочной перспективе негативно сказывается на экономическом развитии страны.

Заключение

Девальвация – снижение стоимости национальной валюты по сравнению с иностранными – явление всегда вынужденное. Причин обесценивания валюты великое множество, от биржевой паники до необходимости изыскивания средств для инвестиций в развитие собственного производства.

В одних случаях правительство извещает широкую общественность о проведении девальвации, в других – снижает поддержку собственной валюты без лишней огласки под давлением внешних обстоятельств.

Для «экспортных» экономик, подобных российской, девальвация несет не только отрицательные последствия, но и может стимулировать оживление промышленности. Рост стоимости импорта, неизбежный при удешевлении своей валюты, повышает конкурентоспособность собственной экономики.

В периоды девальвации нет смысла покупать валюту, зато можно попробовать вложиться в недвижимость или драгметаллы. Также это хорошее время для развития бизнеса, связанного с экспортом или импортозамещением.

Видео на десерт: Небесный серфинг на высоте 600 метров над Землей

data-full-width-responsive=»false»>