Порядок расчета льгот по страховым взносам в 2021 году

Содержание:

- Ставки ЕСН по категориям плательщиков

- Кто осуществляет применение льгот

- Процедура оформления

- Суммы превышения предельной величины базы

- Изменение размера тарифов

- Ответ недели: пониженные тарифы страховых взносов

- 3.1 Сравнительный анализ социального налогообложения в 2011 и 2012 годах в России

- Письмо Федеральной налоговой службы от 16 июля 2020 г. N БС-4-11/11536@ О применении пониженных тарифов страховых взносов

- Получение льгот

- Налоговые льготы ип инвалидам

- Какие доступны

- Взносы на страхование самозанятого населения

- Страховые взносы 2021: основные изменения

- Пенсионные взносы и отчисления в ФСС

Ставки ЕСН по категориям плательщиков

- Основная категория

- С/х товаропроизводители, организации народных художественных промыслов и родовых, семейные общины коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования

- Организации и ИП, имеющие статус резидента технико-внедренческой особой экономической зоны и производящие выплаты физическим лицам, работающим на территории технико-внедренческой особой экономической зоны

- Индивидуальные предприниматели

- Адвокаты и нотариусы, занимающиеся частной практикой

- Организации, осуществляющие деятельность в области информационных технологий (за исключением налогоплательщиков, имеющих статус резидента технико-внедренческой особой экономической зоны)

Примите во внимание, что налоговая база определяется нарастающим итогом с начала года

Ставки ЕСН для основной категории плательщиков

| Налоговая база на каждое ФЛ | Федеральный бюджет | ФСС | Федеральный ФОМС | Территориальный ФОМС | Итого |

| До 280 000 руб. | 20,0% | 2,9% | 1,1% | 2,0% | 26,0% |

| От 280 001 руб. до 600 000 руб. | 56 000 руб. + 7,9% с суммы, превышающей 280 000 руб. | 8 120 руб. + 1,0% с суммы, превышающей 280 000 руб. | 3 080 руб. + 0,6% с суммы, превышающей 280 000 руб. | 5 600 руб. + 0,5% с суммы, превышающей 280 000 руб. | 72 800 руб. + 10,0% с суммы, превышающей 280 000 руб. |

| Свыше 600 000 руб. | 81 280 руб. + 2,0% с суммы, превышающей 600 000 руб. | 11 320 руб. | 5000 руб. | 7 200 руб. | 104 800 руб. + 2,0% с суммы, превышающей 600 000 руб. |

Ставки ЕСН для индивидуальных предпринимателей

| Налоговая база | Федеральный бюджет | Федеральный ФОМС | Территориальный ФОМС | Итого |

| До 280 000 руб. | 7,3% | 0,8% | 1,9% | 10,0% |

| От 280 001 руб. до 600 000 руб. | 20 240 руб. + 2,7% с суммы, превышающей 280 000 руб. | 2 240 руб. + 0,5% с суммы, превышающей 280 000 руб. | 5 320 руб. + 0,4% с суммы, превышающей 280 000 руб. | 28 000 руб. + 3,6% с суммы, превышающей 280 000 руб. |

| Свыше 600 000руб. | 29 080 руб. + 2,0% с суммы, превышающей 600 000 руб. | 3 840 руб. | 6 600 руб. | 39 520 руб. + 2,0% с суммы, превышающей 600 000 руб. |

Ставки ЕСН для адвокатов и натариусов, занимающихся частной практикой

| Налоговая база | Федеральный бюджет | Федеральный ФОМС | Территориальный ФОМС | Итого |

| До 280 000 руб. | 5,3% | 0,8% | 1,9% | 8,0% |

| От 280 001 руб. до 600 000 руб. | 14 840 руб. + 2,7% с суммы, превышающей 280 000 руб. | 2 240 руб. + 0,5% с суммы, превышающей 280 000 руб. | 5 320 руб. + 0,4% с суммы, превышающей 280 000 руб. | 22 400 руб. + 3,6% с суммы, превышающей 280 000 руб. |

| Свыше 600 000руб. | 23 480 руб. + 2,0% с суммы, превышающей 600 000 руб. | 3 840 руб. | 6 600 руб. | 33 920 руб. + 2,0% с суммы, превышающей 600 000 руб. |

Кто осуществляет применение льгот

По закону лицо, которое выступает плательщиком взносов, является страхователем для всех своих сотрудников. Среди таких плательщиков можно выделить:

- Организации, где трудятся сотрудники, оформленные по трудовому договору или договору ГПХ.

- Индивидуальный предприниматель.

- Физлица, если они являются источниками дохода для других граждан, даже если у них отсутствует статус предпринимателя.

- Физлица, занимающиеся ведением адвокатской практики или оказывают услуги нотариального характера.

Внимание! ИП, адвокаты и нотариусы дополнительно должны уплачивать страховые взносы и за себя

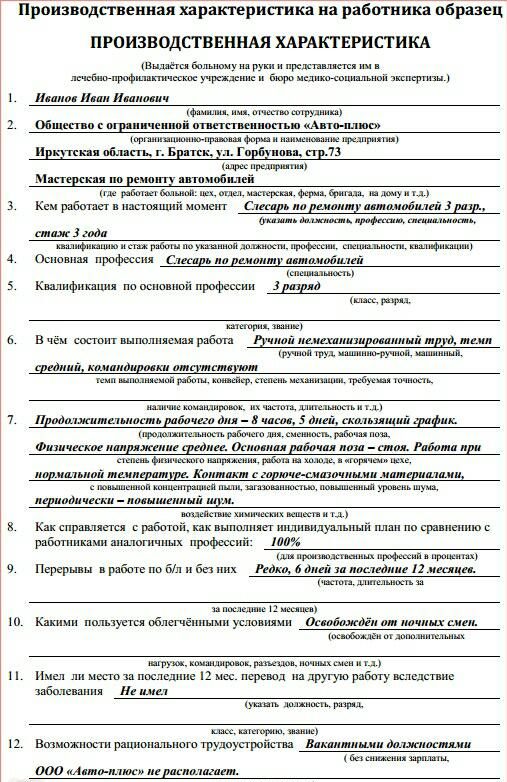

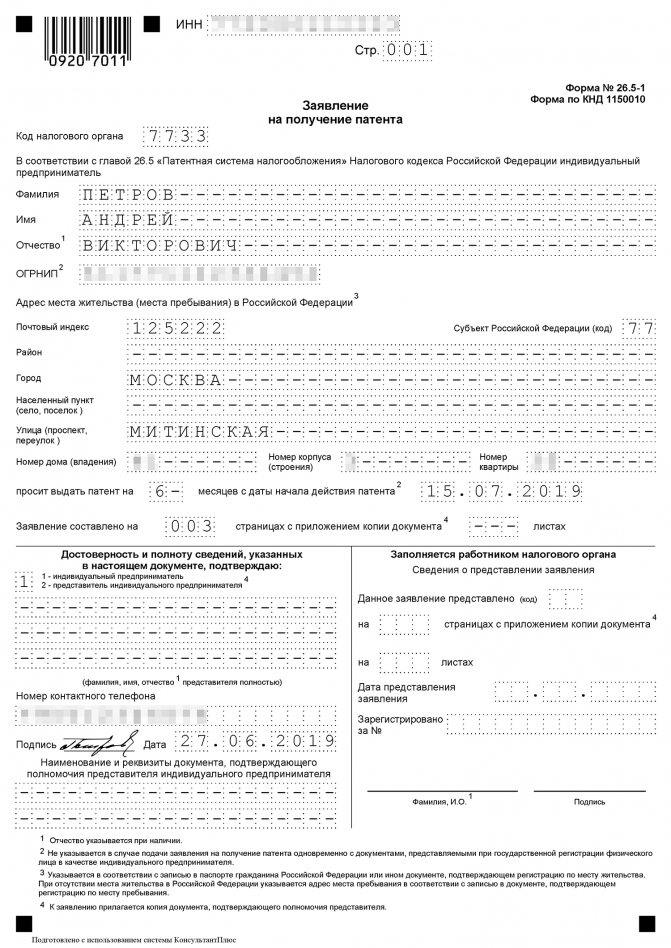

Процедура оформления

Процедура оформления для всех одинакова, вне зависимости от получаемого дохода, и состоит из следующих этапов:

- Выбор подходящей системы налогообложения.

- Подготовка документации.

- Обращение в госорганизацию для перевода взносов и предъявление бумаг, дающих право на льготу.

- Получение льготы и перечисление денежных средств после перерасчета суммы.

Ставка устанавливается индивидуально в каждом случае.

Существует несколько нюансов, которые нужно учитывать:

момент для перечисления выплат устанавливается, исходя из даты начисления выплат – как правило, это последний день расчетного периода;

для ИП, нотариусов и адвокатов действуют иные условия – они должны уплачивать взносы по всем видам страхования, с самого первого дня регистрации;

Самозанятые граждане, предприниматели и организации могут определять размеры ставок самостоятельно, при этом они должны учитывать требования, установленные НК РФ, в частности, принимать во внимание общее количество сотрудников в организации, период действия, виды экономической деятельности и объем прибыли;

Для того, чтобы получать льготы по страховым взносам, необходимо учитывать все нюансы, а при совмещении нескольких режимов налогообложения, вести обособленный учет по всем видам доходов, иначе можно потерять право на получение льгот.

Юридические лица обязаны ежегодно подтверждать коды деятельности в ФСС.

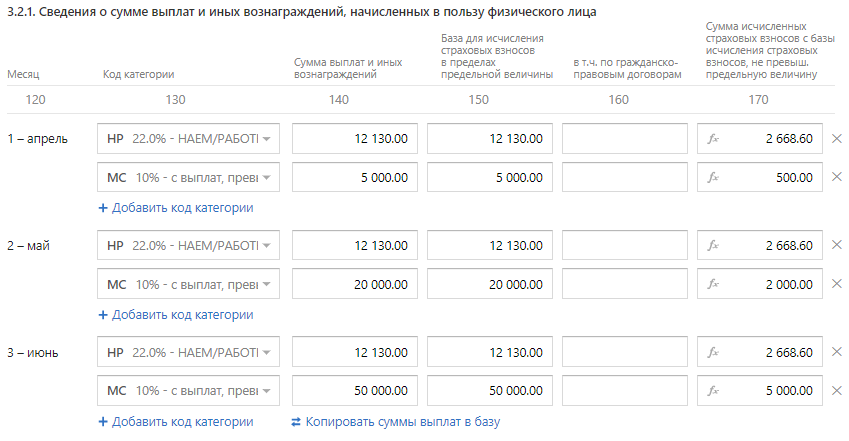

Суммы превышения предельной величины базы

Для данного вопроса однозначного решения нет, от ФНС не поступало никаких разъяснений.

Ни одно из предложенных ниже решений не является гарантированно верным, это, скорее, способ заполнить отчет без ошибок. Мы не гарантируем, что абоненту не придет отказ или требование. По каждому сценарию рекомендуем обращаться в ФНС за разъяснением.

Основная проблема — как заполнить отчет так, чтобы по ОПС превышения не было, но чтобы ко взносам по ОМС можно было применить льготный тариф.

При большинстве сценариев возникает предупреждение «При применении тарифа МС нельзя указать базе по НР ниже МРОТ = 12130р.

Пока выявлено несколько возможных вариантов, рассмотрим на примерах:

Предельная величина была достигнута еще в прошлом периоде.

Тогда можно разделить сумму выплат на НР и МС и указать нули в графах 150 и 170, но тогда появится предупреждение.

Технически можно заполнить отчет так:

Сумма базы не заполняется нулями, а остается пустой. Так можно сделать, потому что по формату графы 150 и 170 обязательными не являются и могут просто отсутствовать. При таком заполнении предупреждение не возникнет.

Независимо от выбранного выше способа далее заполняем приложения как обычно: указываем сумму превышения по ОПС, остальное Экстерн рассчитает самостоятельно. По тарифу 20:

По тарифу 01:

Предельная величина достигнута в текущем квартале и базу достаточно уменьшить только по МС.

Например, у сотрудника в апреле-июне сумма выплат 512 300 руб. В апреле из них 300 000 руб. это уже превышение предельной величины базы по ОПС. Тогда заполняем таким образом:

т. е. в апреле уменьшаем сумму базы по МС, а в мае уже действуем по предыдущей методике, т. е. оставляем графы с базой пустыми или заполняем нулями и игнорируем предупреждение.

В приложении 1 за апрель превышение будет только по коду 20. С мая оно будет в обоих кодах, как в предыдущем случае.

Превышение наступило в текущем квартале и уменьшить нужно код НР, так как сумма превышения больше, чем выплаты по МС.

Сумма выплат в апреле-июне 512 130 руб. Из них 510 000 руб. — превышение. В таком случае база по МС=0, а по НР=2 130 руб., но тогда возникает предупреждение.

В приложении 1 сумму выплат разносим по кодам 01 и 20 и так же не забываем разносить не облагаемую базу.

Второй вариант — все указать в коде НР:

А в следующие месяцы аналогично предыдущим пунктам. В приложении 1 за апрель будет заполнен только код 01, так как по коду 20 ни начислений, ни базы нет.

Изменение размера тарифов

Рассмотрим более подробно.

Отмена льгот

Произошла отмена льготных тарифов по социальным взносам для двух самых больших категорий плательщиков, которым было наиболее удобно пользоваться привилегиями:

- Предприниматели.

- Компании на специальных режимах.

Эта категория льготников ранее имела возможность оплачивать только взносы в ПФР в размере 20% от заработной платы своих сотрудников.

Под условия льготы попадало большое количество предпринимателей и организаций, благодаря чему у них была возможность официально трудоустраивать к себе людей, и при этом экономить свои денежные средства, не прилагая особых усилий.

Так, если в этих организациях были официально трудоустроенные лица, то компания могла сэкономить до 10% от фонда заработной платы именно на внесении таких взносов.

Внимание! Данная льгота существовала до 2020 года, когда ее отказались продлевать. Теперь эта льготная категория плательщиков не пользуется никакими льготами и обязана уплачивать за своих сотрудников полный размер взносов — 30%

Кому не надо платить взносы

Кто вправе пользоваться льготами

С 2020 года в законодательство были введены новые льготы, которые будут действовать до 2024 года. Преимуществами могут воспользоваться все категории, за исключением вышеперечисленных, хотя для них тоже увеличить процентные ставки.

Чтобы воспользоваться льготами, организация должна отвечать ряду условий:

- Иметь достаточный оборот.

- Бизнес должен относиться к редкому.

- Организация должна подтвердить свой статус.

Для каждого вида деятельности законодательством предусматриваются свои требования. К примеру, это может быть требование о наличии организации в специальном резерве, наличии достаточной численности сотрудников или получение документа, свидетельствующего о наличии статуса.

Пониженные тарифы

| Вид плательщиков | Тарифы, % | ||

| Пенсионное страхование | Социальное страхование | Медицинское страхование | |

Российские организации, которые работают в области информационных технологий и занимаются:

|

8,0 | 2,0 | 4,0 |

| Организации и предприниматели с выплат и вознаграждений за исполнение трудовых обязанностей членам экипажей судов, зарегистрированных в Российском международном реестре судов (кроме судов для хранения и перевалки нефти и нефтепродуктов в морских портах России) | |||

Некоммерческие организации, которые применяют упрощенку и ведут деятельность в области:

Исключение — государственные и муниципальные учреждения |

20,0 | ||

| Благотворительные организации на упрощенке | |||

| Организации — участники проекта «Сколково» | 14,0 | ||

| Организации и индивидуальные предприниматели, получившие статус участника свободной экономической зоны в соответствии с Федеральным законом от 29.11.2014 № 377-ФЗ «О развитии Республики Крым и города федерального значения Севастополя и свободной экономической зоне на территориях Республики Крым и города федерального значения Севастополя» | 6,0 | 1,5 | 0,1 |

| Коммерческие организации и предприниматели со статусом резидентов территории опережающего социально-экономического развития в соответствии с Законом от 29.12.2014 № 473-ФЗ | |||

| Коммерческие организации и предприниматели со статусом резидентов свободного порта Владивосток в соответствии с Законом от 13.07.2015 № 212-ФЗ | |||

| Организации со статусом резидента особой экономической зоны в Калининградской области в соответствии с Законом от 10.01.2006 № -ФЗ | |||

| Российские организации, которые производят и реализуют произведенную ими анимационную аудиовизуальную продукцию | 8,0 | 2,0 | 4,0 |

Федеральный закон от 29.11.2014 N 377-ФЗ «О развитии Республики Крым и города федерального значения Севастополя и свободной экономической зоне на территориях Республики Крым и города федерального значения Севастополя»

Федеральный закон от 29.12.2014 N 473-ФЗ «О территориях опережающего социально-экономического развития в Российской Федерации»

Федеральный закон от 13.07.2015 N 212-ФЗ «О свободном порте Владивосток»

Федеральный закон от 10.01.2006 N 16-ФЗ «Об Особой экономической зоне в Калининградской области и о внесении изменений в некоторые законодательные акты Российской Федерации»

Ответ недели: пониженные тарифы страховых взносов

Для того чтобы грамотно рассчитывать страховые взносы в 2021 году необходимо внимательно изучить Налоговый кодекс, а именно для:

- определения базы для расчёта — изучить статью 421;

- понимания видов необлагаемых ВЗН доходов – 422;

- применения тарифов СВ для различных категорий налогоплательщиков – ст.425 – 429;

- уплаты ФВ ИП – ст. 432

По ВЗН на травматизм продолжаем ориентироваться на 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Сама формула расчёта достаточно проста: берётся база начисления взносов и умножается на тариф для конкретной категории плательщиков, из полученной суммы минусуются выплаченные суммы с начала года.

Предприятия, отнесенные к субъектам малого предпринимательства, применяют пониженные ставки. Они составляют при достижении предельной базы

- 10% на ОПС;

- 0% на социальное страхование

- и 5% на медицинское страхование.

Если с 1 апреля Правительство предоставило льготные ставки по СВ, то в июне было предложено применение 0%. Конечно, это касалось тех предприятий, вид деятельности которых принадлежал к наиболее пострадавшим от коронавируса областям. Да и сама ставка давалась лишь на 3 месяца.

Настройка 0% осуществляется в 1С по аналогии с описанными выше инструкциями. Только в строке «Вид тарифа» следует выбрать «Для отраслей, пострадавших от коронавирусной инфекции». Далее выбрать Апрель и нажать ОК.

После этого, когда бухгалтер сделает начисление заработной платы за май, он увидит отрицательную сумму СВ.

Другой вариант корректировки СВ – использование документа «Перерасчет страховых взносов». В этом случае следует провести эту операцию до того, как будет начислена ЗП за Май. Данный документ также вызывается из меню «Налоги и взносы».

Бухгалтер рассчитывает СВ каждый месяц, когда начисляет заработную плату. Необходимо помнить, что при расчете отпускных, ВЗН начисляются совместно с ними. Несмотря на то, что могут быть ситуации, когда отдых начинается и заканчивается в разных отчетных периодах.

Начисление отражается следующим образом:

Дебет счетов учета затрат – Кредит субсчетов счёта 69.

Счетами учета затрат могут быть 20, 23, 25, 44 и пр.

Особое значение имеет предельная величина базы для начисления страховых взносов. Она представляет собой сумму дохода, определенный лимит, при достижении которого работодатель получает право снизить процент платежей в фонды. Ориентиром служит размер среднего заработка за год, величина которого ежегодно утверждается Правительством РФ.

В 2019 году были утверждены пределы страховых взносов на 2020 год: на пенсионное страхование база составляет 1 млн. 292 тыс. руб., на соцстрахование – 912 тыс. руб. По медицинскому страхованию предельная сумма не формируется, понижение ставки не предусматривается.

Какой будет база для страховых взносов в 2021 году, пока точно не известно. Все определит индексация среднего заработка в 2020 году – исходя из этого, Правительство утвердит необходимые коэффициенты. Свежая информация публикуется в конце года.

Организации и индивидуальные предприниматели выплачивают страховые отчисления в Пенсионный Фонд за своих сотрудников из собственных средств, не в ущерб начислению заработной платы. К обязательным платежам относятся взносы:

- в Пенсионный Фонд;

- на медицинское страхование;

- на социальное страхование.

Размер выплачиваемых средств формируется в соответствии:

- с категорией плательщика;

- типом трудовой деятельности;

- категорией сотрудника, получающего доход;

- размером заработной платы.

3.1 Сравнительный анализ социального налогообложения в 2011 и 2012 годах в России

Максимальный тариф страховых взносов в государственные

внебюджетные фонды снижен с 34 до 30 процентов. Изменения в тарифах коснутся, в

первую очередь, льготных категорий работодателей, применяющих упрощенную

систему налогообложения. С 1 января 2012 года вступили в силу изменения,

внесенные в закон о страховых взносах*.

Напомню, что в предыдущем году совокупный тариф

страховых взносов составлял 34%. Из них 26% работодатели платили в ПФ

Российской Федерации, 2,9% — в ФСС РФ, 3,1% и 2% — в ФФОМС и ТФОМС

соответственно.

Начиная с этого года, тариф страховых взносов в ПФР на

период 2012-2013 гг. уменьшился с 26% до 22%. При этом была проиндексирована и

облагаемая страховыми взносами база каждого работника, то есть предельный

годовой заработок, с которого уплачиваются страховые взносы. Он вырос с 463 до

512 тысяч рублей. Если выплаты в пользу работника превысят 512 тысяч рублей в

2012 году и 573 тысяч рублей в 2013 году, работодатель уплатит дополнительные

взносы в Пенсионный фонд. Они составят 10 % от суммы превышения.

Тариф страховых взносов в ФСС в 2012 году не изменился

и остался на уровне 2011 года. С 1 января 2012 года страховые взносы в ТФОМС больше

не будут уплачиваться, при этом, совокупный тариф страховых взносов в ФФОМС

составил 5,1% и остался на уровне 2011 года.

В отношении взносов в Пенсионный фонд РФ,

предусмотрено разделение на страховую и накопительную часть (16% и 6%

соответственно для лиц 1967 года рождения и моложе, а для тех, кто родился 1966

году и ранее — 22% на страховую часть). Но теперь как страховая, так и

накопительная часть подразделяются на солидарную и индивидуальную часть тарифа

страховых взносов (ст. 33.1 Закона № 167-ФЗ). Для лиц, родившихся в 1966 году и

ранее, из 22 процентов 6 процентов идет на солидарную часть, а 16 процентов —

на индивидуальную часть тарифа. Для работников, которые родились в 1967 году и

позже, накопительная часть пенсии полностью состоит из индивидуальной части

страхового тарифа (6%), а страховая (16%) делится на солидарную часть (6%) и

индивидуальную часть (10%).

С начала 2012 года изменился и список тех, кто имеет

право на пониженный тариф страховых взносов. Теперь в этот список дополнительно

входят субъекты малого предпринимательства в производственной и социальной

сферах, благотворительные организации и некоммерческие организации, работающие

в социальной сфере, а также в сфере образования и науки. Также меньшие взносы

заплатят организации, оказывающие инжиниринговые услуги, и аптечные

организации, применяющие специальные режимы налогообложения.

Помимо этого расширен круг застрахованных лиц, в

пользу которых работодатель будет уплачивать страховые взносы. Теперь к ним

относятся иностранные граждане, имеющие статус временно пребывающих на

территории РФ, с которыми заключены трудовые договоры сроком не менее 6

месяцев.

Исключена обязанность плательщиков, уплачивающих

страховые взносы исходя из стоимости страхового года, кроме глав крестьянских

(фермерских) хозяйств, представлять ежегодную отчетность. Остальные плательщики

страховых взносов будут в 2012 году по-прежнему сдавать отчетность в два фонда:

Пенсионный фонд Российской Федерации и Фонд социального страхования Российской

Федерации.

Отчетность в ПФР необходимо представлять не позднее

15-го числа второго календарного месяца, следующего за отчетным периодом

(кварталом, полугодием, девятью месяцами и календарным годом). Таким образом,

последними датами сдачи отчетности в 2012 году становятся 15 февраля, 15 мая,

15 августа и 15 ноября. Ежеквартально надо будет сдавать не только расчеты по

страховым взносам в ПФР и ФФОМС, но и сведения по персонифицированному учету.

Работодатели, численность сотрудников которых по

состоянию на 1 января 2012 года составили более 50 человек, должны, как и

прежде, представлять отчетность в электронном виде с электронно-цифровой

подписью.

Федеральный закон от 24 июля 2009 года №212-ФЗ «О

страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального

страхования Российской Федерации, Федеральный фонд обязательного медицинского

страхования и территориальные фонды обязательного медицинского страхования» (с

учетом изменений и дополнений)

Письмо Федеральной налоговой службы от 16 июля 2020 г. N БС-4-11/11536@ О применении пониженных тарифов страховых взносов

10 августа 2020

Федеральная налоговая служба рассмотрела обращение по вопросу применения пониженных тарифов страховых взносов и сообщает следующее.

В рамках оказания дополнительной поддержки для смягчения финансовых последствий введения ограничительных мер в связи с распространением коронавирусной инфекции принят Федеральный закон от 08.06.2020 N 172-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» (далее — Федеральный закон N 172-ФЗ).

Установленные Федеральным законом N 172-ФЗ пониженные тарифы страховых взносов в отношении выплат и иных вознаграждений в пользу физических лиц, начисленных за апрель, май, июнь 2020 года в размере 0%, распространяются на организации и индивидуальных предпринимателей, включенных на 1 марта 2020 года в соответствии с Федеральным законом от 24.07.2007 N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (далее — субъекты МСП) в реестр субъектов малого и среднего предпринимательства, которые заняты в сферах деятельности, наиболее пострадавших в условиях ухудшения ситуации в связи с распространением новой коронавирусной инфекции, перечень которых определяется Правительством Российской Федерации.

Осуществление организациями и индивидуальными предпринимателями деятельности в соответствующей сфере деятельности, наиболее пострадавшей в условиях ухудшения ситуации в связи с распространением новой коронавирусной инфекции, определяется по коду основного вида деятельности, информация о котором содержится в Едином государственном реестре юридических лиц и Едином государственном реестре индивидуальных предпринимателей на 1 марта 2020 года.

Перечень отраслей российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции, утвержден Постановлением Правительства Российской Федерации от 03.04.2020 года N 434 (с изменениями и дополнениями) (далее — Постановление).

Организация ООО с 01.08.2016 включена в единый реестр субъектов малого и среднего предпринимательства и относится к категории малое предприятие.

При этом, осуществляет деятельность по коду ОКВЭД 46.90 «Торговля оптовая неспециализированная», а данная деятельность в Постановлениях не упомянута.

В связи с этим, в случае, если основной вид деятельности организации — субъекта МСП согласно данным ЕГРЮЛ на 1 марта 2020 года не соответствует деятельности, поименованной в Постановлении, она не вправе в отношении начисленных за апрель, май, июнь 2020 года выплат и иных вознаграждений в пользу физических лиц применять пониженные тарифы страховых взносов в размере 0,0%.

Согласно положениям Федерального закона от 01.04.2020 N 102-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (далее — Федеральный закон N 102-ФЗ) с 01.04.2020 года для плательщиков страховых взносов, признаваемых субъектами малого и среднего предпринимательства, в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода (далее — МРОТ), установлены пониженные тарифы страховых взносов: на обязательное пенсионное страхование в размере 10,0% (как в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования, так и свыше установленной предельной величины базы для исчисления страховых взносов по данному виду страхования), на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в размере 0,0% и на обязательное медицинское страхование в размере 5,0%.

Таким образом, плательщики страховых взносов вправе применять пониженные тарифы страховых взносов, установленные Федеральным законом N 102-ФЗ, при условии внесения сведений о них в реестр МСП, вне зависимости от вида осуществляемой ими деятельности.

Проверить, относитесь ли вы к лицам, на которых распространяются указные нормы, можно с помощью специального сервиса на сайте ФНС России (https://www.nalog.ru/rn77/business-support-2020/).

| Действительный государственныйсоветник Российской Федерации2 класса | С.Л. Бондарчук |

Получение льгот

Момент начисления доходов человека и всех полагающихся ему выплат определяется по дате такого начисления. Чаще всего им является последний день расчетного периода. Соответственно, до наступления этого момента у организации не возникает никаких задолженностей по взносам. Но воспользоваться такими условиями могут не все. К примеру, ИП, адвокаты и нотариусы обязаны уплачивать взносы со дня своего страхования. То есть отсутствие в штате наемных работников не может быть причиной для неуплаты взносов, так как эта категория граждан обязана вносить средства за себя.

Все плательщики самостоятельно определяются размер ставки по взносам. В качестве основных показателей учитывается статья НК и несколько условий:

- Промежуток времени, в течение которого плательщик осуществляет свою деятельность.

- Численность трудоустроенных работников.

- Объемы выручки

- Вид льготируемой деятельности.

Внимание! Если в организации применяется сразу две системы налогообложения, то все льготные доходы должны учитываться обособленно. При несоблюдении этого условия плательщик теряет свое право на получение льгот

Налоговые льготы ип инвалидам

Инфо

Для них на законодательном уровне установлена квота по привлечению к работе нетрудоустроенных инвалидов в количестве от 2 работников до 4% от среднесписочной численности служащих. К примеру, квота для принятия в штат инвалидов по г. Москве и МО составляет 2% от ССЧ работников. Мало принять на работу человека с ограниченными возможностями — требуется также создать условия для выполнения им трудовых обязанностей.

Условия могут быть разные — всё зависит от характера заболевания человека и программы реабилитации. Административная ответственность предусмотрена для всех юридических лиц, пренебрегающих данным требованием. Сумма штрафа за отказ от приёма на работу инвалида или создания необходимых условий труда составляет 5-10 тысяч рублей.

Какие доступны

Государство предоставляет льготы для различных категорий юридических лиц — для IT компаний, разработчиков и индивидуальных предпринимателей.

Послабления предоставляются и тем фирмам, которые ведут рекреационную и туристическую деятельность и выплачивают компенсации на травматизм.

Возможно оформление следующих видов льгот:

- По взносам – для лиц, ведущих бизнес в информационно – технологической сфере. Юридические лица, которые ведут деятельность по схеме УСН, имеют право на уплату взносов по сниженным ставкам:

- ОМС – 4%;

- ООС – при заключении договоров с иностранными работниками – 1,8% и по ВНиМ – 2%;

- ОПС – 8%.

- Льготы для судостроительных и судоходных компаний. Плательщики налогов, которые перечисляют денежные средства в качестве вознаграждения экипажам, работающим на судах и зарегистрированным в Российском Реестре, дается право не начислять страховые взносы на вознаграждения по системе ОМС, ОПС и ОСС по ВНиМ. Это условие действительно только в том случае, если судно не используется для перевозки нефти и нефтесодержащих продуктов на территории морских портов в России. В Реестр вносятся грузовые и пассажирские суда.

- Освобождение от взносов по ОПС – для федеральных и мировых судей, прокуроров, следователей.

- По взносам ОСС – для студентов – очников, которые трудятся в строительных отрядах, и по ГПХ договорам.

- Полное (100%) освобождение от страховых взносов при получении государственных субсидий и пособий – по инвалидности, потере кормильца, старости, а также по временной нетрудоспособности, на все виды выплат для детей, пособия по беременности и родам.

- Освобождение от взносов для юридических лиц при возмещении ущерба здоровью персонала, выплат, осуществляемых при переквалификации сотрудников.

- При получении финансовой помощи, выделяемой гражданам после смерти близких людей, а также при усыновлении ребенка.

В отдельных регионах могут действовать дополнительные льготы по страховым взносам. Чтобы узнать, на какие из них можно рассчитывать, следует получить консультацию в социальной защите населения и ПФР.

Взносы на страхование самозанятого населения

К самозанятой группе лиц относятся физические лица, которые ведут частную практику в адвокатуре, нотариусы, главы КФХ, индивидуальные предприниматели, которые обязаны производить оплату страховых взносов независимо от того есть ли у них работники и был ли получен доход в текущем периоде. Для них предусмотрены тарифы:

| Взносы при доходах меньше 300 000руб. | При доходах выше 300 000руб. | |

| ОПС | 12 месяцев х МРОТ х 26% | 12 месяцев х МРОТ х 26% + 1% от суммы превышения |

| ОМС | 12 месяцев х МРОТ х 5,1% |

Освобождение от взносов предусмотренное ФЗ-212, если ИП находился на срочной службе по призыву, ушел в отпуск по БИР, находился также в отпуске по уходу за ребенком в НК РФ главы 34 не предусмотрено. Если самозанятые лица начали экономическую деятельность с середины года, то фиксированные платежи уменьшаются пропорционально месяцам официальной регистрации этого лица. Расчет происходит с учетом фактического количества месяцев, а не 12 как за полный отчетный год.

Страховые взносы 2021: основные изменения

Не смотря на то, что положение законодательного акта 212-ФЗ в целом перестает быть актуальным, все плательщики взносов сохранили свои обязанности в части 34 главы НК РФ. Лица, которые признаны плательщиками взносов, считаются страхователями своих сотрудников по всем видам страхования:

- Предприятия, которые выплачивают физическим лицам (сотрудникам) заработок по трудовому договору или соглашению ГПХ;

- Для индивидуального предпринимателя;

- Частные граждане, которые являются источником дохода физических лиц, не имея статуса индивидуального предпринимателя;

- Физические лица, которые ведут частную адвокатскую практику;

- Оказывают нотариальные услуги и оплачивают (или нет) вознаграждения.

При этом, адвокаты, нотариусы, предприниматели ведущие экономическую деятельностью обязаны оплачивать сумму взносов по страхованию за свою деятельность. Также, имея в штате наемных сотрудников либо выплачивать вознаграждения лицам за услуги, связанные с деятельностью по договорам ГПХ они признаются плательщиками и в отношении выплат за трудовые функции своих сотрудников.

Обязанность начислить/выплатить взносы на страхование возникают у некоторых плательщиков по факту совершения определенных действий.

Вопрос №1. Если глава КФХ не осуществляет деятельность, находясь в отпуске по БИР можно ли освободить ее от взносов?

В 2017 году главой 34 НК РФ ввели изменения, которые не упоминают полное освобождение от налогового бремени по взносам на страхование.

Вопрос №2. Был заключен договор ГПХ с автором. Надо ли платить взносы с вознаграждения?

Суммы, которые выплачиваются лицу по авторским договорам, являются объектом начисления взносов на страхование в пп.2 п.1 статьи 420. Начисление взносов по всем ставкам ОПС, ОМС, кроме тарифов по травматизму и ОСС.

Вопрос №3. Какие ставки страховых взносов использовать для расчета с сотрудниками инвалидами?

Инвалидам независимо от группы тарифы на ОПС, ОМС, ОСС берутся исходя из обычных тарифов на страхование. Льготы будет только при УСН на деятельности, которая применяет сниженные ставки.

Произошла отмена льготных тарифов по социальным взносам для двух самых больших категорий плательщиков, которым было наиболее удобно пользоваться привилегиями:

- Предприниматели.

- Компании на специальных режимах.

Эта категория льготников ранее имела возможность оплачивать только взносы в ПФР в размере 20% от заработной платы своих сотрудников.

Под условия льготы попадало большое количество предпринимателей и организаций, благодаря чему у них была возможность официально трудоустраивать к себе людей, и при этом экономить свои денежные средства, не прилагая особых усилий.

Так, если в этих организациях были официально трудоустроенные лица, то компания могла сэкономить до 10% от фонда заработной платы именно на внесении таких взносов.

Как и в 2018 году, в 2021 году отчисления в фонды составляют 30%, в том числе:

- 22% – в ПФР;

- 2,9% – в ФСС;

- 5,1% – в ФФОМС.

Предельные размеры базы для расчета взносов (постановление Правительства № 1426 от 28.11.2018):

| ПФР | 22% – для сумм до 1 150 000 рублей

10% – для сумм свыше 1 150 000 рублей |

| ФФОМС | 5,1% (предельная база отсутствует) |

| ФСС | 2,9% – для сумм до 865 000 рублей

0% – для сумм свыше 865 000 рублей |

Пенсионные взносы и отчисления в ФСС

С 2012 до 2014 года тарифы страховых взносов были снижены в отношении работодателей, принявших на предприятие людей с установленной группой инвалидности (с установленной группой инвалидности I-ой, II-ой или III-ей). Но с 2020 года они более не действуют, а потому пенсионные и прочие отчисления осуществляются за таких сотрудников в общем порядке.

| Страховые взносы | Тариф |

| Пенсионные (в ИФНС) | 22% (с суммы начислений в рамках утверждённой максимальной величины базы)10% (с суммы, на которую максимальная база превышена) |

| Медицинские (в ФФОМС) | 5,1% |

| На период нетрудоспособности и материнства | 2,9% (с суммы начислений в рамках максимальной базы)0% (с суммы, на которую максимальная страховая база превышена) |