Семейная ипотека под 6%: актуальные условия в 2020 году

Содержание:

- Снижение ипотечной ставки — условия получения в 2021 году

- Схема получения льготной ипотеки под 6%

- Какие банки дают ипотечный кредит под 6 процентов

- Условия рефинансирования ипотеки по льготным ставкам

- Условия для получения льготной ипотеки по 6%

- Необходимые документы и порядок оформления

- Условия для участия в программе

- Снижение ставки по действующей ипотеке Сбербанка в 2021 году

- Общее описание и цель предоставления льгот

- Как получить ипотеку под 6 % в Сбербанке: пошаговая инструкция

- Новые условия ипотечного кредитования

Снижение ипотечной ставки — условия получения в 2021 году

Ипотека для семей с 2 детьми оформляется при рождении второго и последующего ребенка в промежутке с 2018 по 2022 год. Условия для снижения ипотечной ставки следующие:

- оформление ипотеки на новостройку, на вторичное жилье программа не распространяется;

- ставка устанавливается на уровне 6% и 5% — для жителей Дальнего Востока;

- первоначальный взнос составляет минимум 20%;

- продавец — обязательно юридическое лицо;

- в период 2018-2022 гг семья оформила новую ипотеку или рефинансировала старую;

- максимальная сумма ипотеки для жителей Москвы и области, Санкт-Петербурга и области — 12 млн рублей, для остальных регионов — 6 млн рублей.

Федеральная программа рассчитана также на семьи с 1 ребенком, если у него есть инвалидность. В этом случае не имеет значения год его рождения, главное, чтобы он был рожден не позже 2022 года.

Семьи, которые ранее оформили ипотеку, могут рефинансировать кредит. Для снижения ипотечной ставки действуют следующие условия:

- квартира обязательно куплена у юрлица;

- данная ипотека ранее не проходила рефинансирование;

- отсутствие просрочек.

Чтобы рефинансировать кредит по семейной ипотеке, обратитесь в банк, который участвует в данной программе.

Подробная информация о поручении Президента по льготной ипотеке представлена в видеоролике

https://youtube.com/watch?v=Vg4A5DZPMas%3F

Кто может взять льготную ипотеку

Для снижения ипотечной ставки, заемщик, помимо наличия двух и более детей в семье, должен соответствовать ряду параметров:

- родитель, оформляющий на себя программу ипотеки с двумя детьми, должен иметь гражданство РФ;

- В Постановлении Правительства нет указаний по возрасту, поэтому банки устанавливают стандартное ограничение — 21-65 лет;

- стаж работы на последнем месте работы — от полугода, при этом, общий рабочий стаж должен составлять не менее года;

- в качестве созаемщика выступает второй супруг, поэтому его платежеспособность и трудовая деятельность также проверяются кредитной организацией.

Это общие условия для заемщика, дополнительные параметры может устанавливать банк

Также особое внимание обращается на недвижимость и платежеспособность клиента

Какие документы нужны для оформления

Пакет документов для оформления семейной ипотеки мало чем отличается от оформления обычного займа:

- заявление по снижению ставки по ипотеке;

- паспорт родителя, который оформляет на себя кредит;

- СНИЛС;

- ИНН;

- копия трудовой;

- справка 2-НДФЛ;

- военный билет;

- свидетельство о браке;

- свидетельства о рождении детей;

- если ребенок имеет инвалидность, то нужно предоставить соответствующую справку.

Схема получения льготной ипотеки под 6%

Рассмотрим основные этапы заключения сделки по ипотеке6 процентов в 2020 году (условия таковы, что обратиться в банк семья может как после рождения ребенка, так и еще на этапе беременности):

- Рассмотрение заявки и оценка заемщика. На этом этапе проверяется подлинность предоставленной в анкете информации, делается запрос в БКИ, чтобы проверить состояние кредитной истории заемщика. При этом банк по закону может принять отрицательное решение без объяснения причин, даже если клиент уверен, что выполнил все требования кредитно-финансовой организации;

- Поиск объекта недвижимости. Если заявка на ипотеку под 6% одобрена, у заемщика есть 90 дней на то, чтобы подобрать походящий вариант жилья и собрать все необходимые документы. Их впоследствии потребуется предоставить в банк для заключения сделки, а также чтобы подтвердить свое право на льготные условия кредитования). При этом банки могут самостоятельно предложить объекты от застройщиков-партнеров. Если заемщик планирует купить жилье у той компании, которая не сотрудничает с организацией-кредитором;

- Проверка документов и юридической чистоты сделки. По ее итогам кредитный комитет банка дает окончательное решение по жилищному займу.

- Заключение сделки. На этом этапе оформляется договор купли-продажи между заемщиком и компанией, которая реализует объект недвижимости. Между клиентом и банком оформляется кредитный договор, а также залог приобретаемого имущества. Также заключается соглашение между заемщиком и стразовой компанией (страхование в этом случае будет обязательным).

- Регистрация жилищного кредита. Ее данные вносятся в Единый государственный реестр. Необходимую документацию готовит сам банк. Клиенту необходимо только ждать, когда завершится регистрация. Если документооборот происходит в электронном виде, из Росреестра поступят файлы с цифровой отметкой о госрегистрации. Клиент получит письмо с ними на свою на электронную почту. По времени этот период занимает порядка 5 рабочих дней;

- Выдача средств ипотечного кредита. Так как ипотека 6 процентов при рождении 2 ребенка в 2020 году предполагает сделку с юридическим лицом, банк напрямую переводит деньги застройщику, и клиент не принимает в этой процедуре непосредственного участия.

После этого необходимо будет вносить платежи в соответствии с графиком. Когда будет внесен окончательный платеж, обременение с объекта недвижимости будет снято и жилье поступит в собственность семьи.

Какие банки дают ипотечный кредит под 6 процентов

К участию в программе допускаются не все банки. Их актуальный перечень утверждает Министерство финансов РФ.

Какие банки дают ипотеку под 6% в 2020 году? Министр А.Г. Силуанов утвердил перечень из 47 кредитных организаций.

При этом у каждого банка свой лимит, которым он может воспользоваться (государство выделит ему средства на субсидирование именно в таком размере, и не больше). Всего на 47 банков приходится сумма в 600 миллионов рублей.

По убыванию доступного для них лимита банка расположены в следующем порядке:

| № п/п | Наименование организации | Лимит средств, направляемых на выдачу (приобретение) кредитов (займов), млн. руб. |

| 1 | Публичное акционерное общество «Сбербанк России» | 171205 |

| 2 | Банк ВТБ (публичное акционерное общество) | 106726 |

| 3 | Акционерный коммерческий банк «Абсолют Банк» (публичное акционерное общество) | 46586 |

| 4 | Акционерный коммерческий банк «РОССИЙСКИЙ КАПИТАЛ» (публичное акционерное общество) | 22840 |

| 5 | Газпромбанк (Акционерное общество) | 22006 |

| 6 | Акционерное общество «Российский Сельскохозяйственный банк» | 20145 |

| 7 | Публичное акционерное общество «Промсвязьбанк» | 14835 |

| 8 | Публичное акционерное общество Банк «Финансовая Корпорация Открытие» | 14578 |

| 9 | МОСКОВСКИЙ КРЕДИТНЫЙ БАНК (публичное акционерное общество) | 13261 |

| 10 | Акционерное общество «Райффайзенбанк» | 12807 |

| 11 | Публичное акционерное общество Банк «Возрождение» | 12135 |

| 12 | Акционерное общество «Акционерный Банк «РОССИЯ» | 9285 |

| 13 | Публичное акционерное общество «Совкомбанк» | 8538 |

| 14 | Акционерное общество «Коммерческий банк ДельтаКредит» | 8062 |

| 15 | Публичное акционерное общество «ТРАНСКАПИТАЛБАНК» | 7628 |

| 16 | Акционерный коммерческий банк «АК БАРС» (публичное акционерное общество) | 6980 |

| 17 | Акционерный коммерческий банк «ИНВЕСТИЦИОННЫЙ ТОРГОВЫЙ БАНК» (публичное акционерное общество) | 5136 |

| 18 | Публичное акционерное общество «Западно-Сибирский коммерческий банк» | 4937 |

| 19 | Публичное акционерное общество «БАНК УРАЛСИБ» | 4717 |

| 20 | Публичное акционерное общество коммерческий банк «Центр-инвест» | 4669 |

| 21 | Акционерное общество «ЮниКредит Банк» | 4269 |

| 22 | Акционерное общество «КОШЕЛЕВ-БАНК» | 3202 |

| 23 | АКЦИОНЕРНЫЙ КОММЕРЧЕСКИЙ БАНК «МЕТАЛЛУРГИЧЕСКИЙ ИНВЕСТИЦИОННЫЙ БАНК» (ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО) | 3202 |

| 24 | Акционерное общество Банк конверсии «Снежинский» | 3202 |

| 25 | Коммерческий банк «Кубань Кредит» общество с ограниченной ответственностью | 3202 |

| 26 | Прио-Внешторгбанк (публичное акционерное общество) | 3202 |

| 27 | РОССИЙСКИЙ НАЦИОНАЛЬНЫЙ КОММЕРЧЕСКИЙ БАНК (публичное акционерное общество) | 3202 |

| 28 | Акционерное общество Банк «Северный морской путь» | 3202 |

| 29 | АКЦИОНЕРНЫЙ КОММЕРЧЕСКИЙ БАНК «АКТИВ БАНК» (ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО) | 3202 |

| 30 | АКЦИОНЕРНОЕ ОБЩЕСТВО «БАНК СОЦИАЛЬНОГО РАЗВИТИЯ ТАТАРСТАНА «ТАТСОЦБАНК» | 3202 |

| 31 | Акционерный коммерческий банк «РосЕвроБанк» (акционерное общество) | 3148 |

| 32 | Оренбургский ипотечный коммерческий банк «Русь» (Общество с ограниченной ответственностью) | 3148 |

| 33 | Банк ЗЕНИТ (публичное акционерное общество) | 3148 |

| 34 | Общество с ограниченной ответственностью Банк «Аверс» | 3148 |

| 35 | Публичное акционерное общество «Курский промышленный банк» | 3148 |

| 36 | ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО «БАНК «САНКТ-ПЕТЕРБУРГ» | 3148 |

| 37 | ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО «НОВЫЙ ИНВЕСТИЦИОННО-КОММЕРЧЕСКИЙ ОРЕНБУРГСКИЙ БАНК РАЗВИТИЯ ПРОМЫШЛЕННОСТИ» | 3095 |

| 38 | Публичное акционерное общество «Дальневосточный банк» | 3095 |

| 39 | Акционерное общество «Сургутнефтегазбанк» | 3095 |

| 40 | Публичное акционерное общество коммерческий банк «Уральский финансовый дом» | 3095 |

| 41 | Публичное акционерное общество «СЕВЕРГАЗБАНК» | 3095 |

| 42 | Публичное Акционерное Общество «БИНБАНК» | 3095 |

| 43 | Публичное акционерное общество «Московский Индустриальный банк» | 3095 |

| 44 | Акционерный коммерческий банк «Энергобанк» (публичное акционерное общество) | 2988 |

| 45 | Публичное акционерное общество Банк «Кузнецкий» | 2988 |

| 46 | Акционерное общество «Всероссийский банк развития регионов» | 2988 |

| 47 | Акционерное общество «Агентство ипотечного жилищного кредитования» | 320 |

| ИТОГО: | 600000 |

Таким образом, в первую очередь на участие в программе могут рассчитывать получатели ипотеки в Сбербанке, ВТБ и других крупных банках.

Условия рефинансирования ипотеки по льготным ставкам

Перечислим основные особенности перекредитования с господдержкой при рождении второго и третьего (последующего) ребенка. У льготной семейной ипотеки следующие условия:

- Появление ребенка на свет не ранее 1 января 2018 года. Таким образом, семьи, в которых все дети родились до этого дня, не могут претендовать на льготные условия рефинансирования.

- Приобретение жилья в новостройке. Субсидия не распространяется на покупку квартиры на вторичном рынке. Продавцом при этом может быть только юридическое лицо.

- Первоначальный взнос по жилищному займу (как и раньше) составляет 20% и выше. Этот процент зависит от условий кредитования в том или ином банке.

- Кредитно-финансовая организация, предоставляющая ипотеку, должна сотрудничать с АИЖК. Агентство предоставляет часть средств заемщику для выплаты долга.

- Минимальная сумма заемных средств составляет 500 тысяч рублей, максимальная — 3 млн. Это условие действует для всех субъектов РФ, за исключением Москвы, Подмосковья, С.-Петербурга и Ленинградской области, где недвижимость может стоить дороже. В этих регионах возможна ипотека на суму до 8 млн рублей.

- Заемщик обязан оформить страхование залогового имущества.

- Минимальный срок выплаты льготной семейной ипотеки составляет 3 года, максимальный — 30 лет.

- Оформить договор могут родители в возрасте от 21 года (на момент получения жилищного займа) до 65 лет (на момент погашения кредита).

Финучреждения могут выдвигать свои условия рефинансирования. От уровня процентной ставки по кредиту будет зависеть величина ежемесячной выплаты, которая, в свою очередь, не должна превышать 50% семейного дохода за тот же период времени. При этом банки не вправе менять базовые условия льготного перекредитования.

Важно! Кредит при этом не должен быть уже рефинансирован ранее. При этом для льготного перекредитования не имеет значения, был ли заключен ипотечный договор до 2018 года или после.. Еще одно важное условие — отсутствие просрочек при погашении действующего жилищного займа

Банки одобряют рефинансирование семейной ипотеки только кредитоспособным и добросовестным плательщикам. Если семья допускала задолженности при погашении кредита, рассчитывать на одобрение заявки на рефинансирование будет трудно

Еще одно важное условие — отсутствие просрочек при погашении действующего жилищного займа. Банки одобряют рефинансирование семейной ипотеки только кредитоспособным и добросовестным плательщикам

Если семья допускала задолженности при погашении кредита, рассчитывать на одобрение заявки на рефинансирование будет трудно.

Важно! Жилищный заем предоставляется в рублях. Если ранее оформленная ипотека была получена в долларах или евро, после процедуры рефинансирования сумма будет переведена в отечественную валюту по текущему курсу ЦБ.. Раньше льготная ставка определялась в зависимости от количества детей

После появления на свет второго ребенка она давалась на три года, после рождения третьего — на пять лет. После нововведения от 28.03.2019 льготная ставка дается на весь период выплаты ипотечного займа

Раньше льготная ставка определялась в зависимости от количества детей. После появления на свет второго ребенка она давалась на три года, после рождения третьего — на пять лет. После нововведения от 28.03.2019 льготная ставка дается на весь период выплаты ипотечного займа.

Для справки. Принятые меры направлены на стимулирование рождаемости и исправление демографической ситуации в стране в целом. Ранее действовавшие программы льготного ипотечного кредитования были пересмотрены. Во многом это связано с тем, что они не доказали своей эффективности.

Если говорить о том, как изменилась процентная ставка, то она зависит не только от количества детей в семье, но и от региона. Базовый показатель для большинства субъектов федерации в 2020 году остался прежним — 6 процентов. При этом для граждан, проживающих на Дальнем Востоке, ставка стала еще ниже — 5%.

В качестве основного заемщика может выступать один из родителей. Если ребенок воспитывается в приемной семье, льготную ипотеку может оформить опекун. Если кредитополучатель состоит в официальном браке, второй супруг автоматически становится созаемщиком. При этом на него не распространяются условия о рождении детей.

Условия для получения льготной ипотеки по 6%

В 2019 г. Сбербанком было инициировано сокращение минимальной ставочной границы по данной ипотеке с 6 до 5%. Она по-прежнему может быть дана под 6%, но при отказе кредитуемого от добровольно подключаемой страховки здоровья и жизни. Однако это условие выгодно и для самого заемщика, потому что, кроме снижения ставки, он получает финансовую защиту для себя и родственников.

Изменения от 28 марта 2019 года

Указанная дата отличается нововведением, принятым не самим Сбербанком, а правительственным аппаратом. Постановление под №339 регламентирует изменения по распределению субсидий на покрытие ипотеки. Кардинальных перемен здесь не предусмотрено. Граждане по-прежнему имеют право притязаний после появления на свет второго младенца и при помощи рефинансирования.

Важным моментом является то, что субсидирование рассматривается по ипотеке, взятой с 01.01.2018 г. Кроме того, здесь раскрывается, на какое именно жилье может быть выдана субсидия: со вторичного рынка в виде квартиры, готового или недостроенного частного дома с земельным участком, а также новостройки под долевое возведение. Напрямую эти привилегии не зависят от рефинансирования.

Порядок получения льготной ипотеки

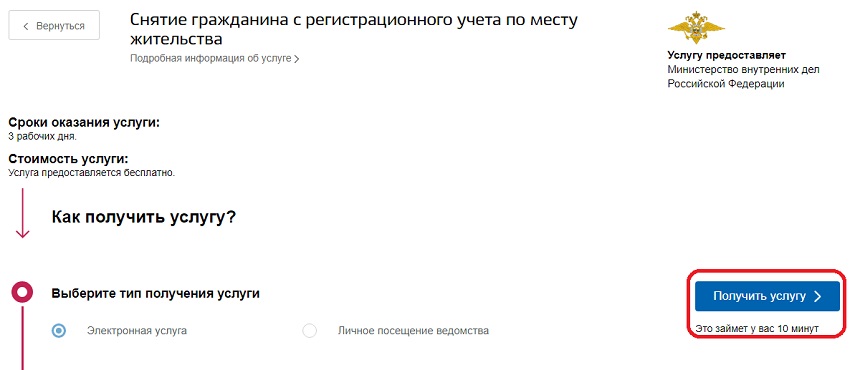

Процесс запроса и выдачи ипотеки при рождении второго и последующих детей не отличается от иных программных предложений. Подать запрос можно персонально или при содействии электронных сервисов Сбербанк Онлайн. Кнопка о подаче заявки размещается в разных местах на странице с продуктом и выделяется черным цветом. Для отправления прошения дистанционно придется зарегистрироваться на сайте ДомКлик.

Интервал для анализирования поступающей на рефинансирование ипотеки просьбы составляет от двух до пяти суток. Подать заявку можно по месту своей регистрации или расположения желаемого объекта. В отличие от потребительского кредита, оформление ипотеки происходит планомерно. После одобрения заявки следует черед второго этапа в виде 90-дневной отсрочки для поиска жилища.

Требования к ипотеке, которую рефинансируете

Рефинансирование требует соблюдения правил о количестве и характере объединяемых кредитов. Доступные варианты от самого Сбербанка — потребительский и автокредит. Принимаемые из других банков кредиты: те же 2 вида + долги по кредиткам/дебетовым картам с овердрафтом и ипотека. В качестве второго бонуса по рефинансированию можно добавить сумму на личные нужды в размере до 150000 руб.

Максимальное количество кредитов для рефинансирования — 5 шт. Под рефинансирование не подпадают просроченные долги (по которым имеются задержки в совершении выплат). На момент подачи заявки все кредиты должны выплачиваться строго по графику платежей. Эти правила рефинансирования не зависят от наличия опекаемых в принципе (первого, второго, третьего т.д.)

Мне нравитсяНе нравится

Необходимые документы и порядок оформления

По программе семейная ипотека комплект документов аналогичен стандартному рефинансированию с тем исключением, что нужно прикрепить документы на каждого из детей. Порядок оформления также стандартный. Для оформления семейной ипотеки необходимо подать заявку на сайте выбранного заемщиком банка. Форма заполняется в режиме онлайн и отправляется на рассмотрение кредитным специалистом. Затем при одобрении в банк направляется комплект документов:

- анкета;

- удостоверение личности на себя и супруга с регистрацией;

- брачный контракт, если был заключен;

- доказательство финансовой состоятельности;

- копия трудовой книжки или копия контракта с организацией.

Если банк рассмотрел кандидатуру и принял положительное решение, то необходимо принести другие документы. В течение трех месяцев нужно подать документы на недвижимость (свидетельство о собственности, справка о регистрации в Росреестре, отчет об оценочной стоимости квартиры, документ о ее страховании, выписка из БТИ, из домовой книги). Также предоставляются документы об остатке долга с процентами в предыдущем банке. Если рефинансирование оформляется в новом банке, необходимо предоставить реквизиты предыдущего банка, номер счета заемщика, а также копию кредитного договора с банком.

Для участия в семейной ипотеке предоставляются свидетельства о рождении на каждого из ребенка. Если в метрическом свидетельстве не стоит (!) отметка о российском гражданстве, то следует донести другие документы, подтверждающие, что ребенок является гражданином России.

При окончательном одобрении кандидатуры с банком заключается новый договор. В Росреестре снимается обременение с заемщика от предыдущего банка, так как в нем ипотека гасится досрочно. Теперь необходимо вновь зарегистрировать обременение в пользу текущего банка. На заемщика в новом банке оформляется счет, на который он будет перечислять средства в пользу новой ипотеки.

Условия для участия в программе

Для того, чтобы можно было принять участие в программе должны выполняться определенные условия:

- Ребенок в семье должен быть рожден в промежуток времени, предусмотренный программой.

- Квартиру по программе можно купить только на первичном рынке, «вторичку» купить по данной программе не получится.

- Первоначальный взнос должен быть не менее 20% от стоимости квартиры. Причем в качестве первоначального взноса можно будет воспользоваться материнским капиталом.

- На жилье, которое можно купить по программе установлен определенный лимит. Зависит он от того, в каком регионе приобретается жилье. Например, в Москве или Санкт-Петербурге и соответствующих областях лимит равен 8 млн. рублей, а для других – 3 млн. рублей. Это связно с тем, что программа предназначена не для покупке элитных квартир, основной целью программы является улучшение условий жилья для обычных граждан, нуждающихся в этом.

- После оформления права собственности на свое жилье нужно будет заключить договор страхования жилья и личного страхования.

- Принять участие в программе могут только граждане РФ.

- Требования по работе на последнем месте для наемных работников составляет минимум 6 месяцев, а для предпринимателей – 2 года.

- Ипотечный кредит погашать нужно будет равными частями.

По госпрограмме можно купить только жилье в новостройке, причем квартира может быть уже готовой, либо находиться на этапе строительства. Также не ограничивается количество квартир, оформить ипотеку можно и не на одно жилье, если банк одобрит это. То есть решать такой вопрос будет уже не государство, а банки.

Снижение ставки по действующей ипотеке Сбербанка в 2021 году

Чтобы максимально понизить процент по ипотеке в Сбербанке, необходимо тщательно выбирать программу кредитования, условиям которой соответствуют данные заемщиков. Наиболее выгодное предложение получат те, кто сможет соблюсти 5 требований:

Снижение процентов по ипотеке при рождении ребенка

Статистика говорит о том, что ипотеку именно в Сбербанке оформляет каждый второй заемщик. Поэтому нет ничего удивительного, что банк каждый год придумывает все новые и новые программы и возможности для своих клиентов. Тем более в последние пару лет после снижения спроса на недвижимость из-за прошедшего финансового кризиса.

Однако, 14.11.2019 г. вступило в силу Постановление Правительства РФ от 31.10.2019 N 1396 «О внесении изменений в Правила предоставления субсидий из федерального бюджета российским кредитным организациям и акционерному обществу «ДОМ.РФ» на возмещение недополученных доходов по выданным (приобретенным) жилищным (ипотечным) кредитам (займам), предоставленным гражданам Российской Федерации, имеющим детей, и признании утратившим силу положения постановления Правительства Российской Федерации от 21 июля 2021 г. N 857″, которым упразднена обязательность заключения договоров личного страхования заемщиков.Таким образом, отказ ПАО Сбербанк понизить процентную ставку является незаконным и необоснованным и приводит к лишению моих детей права воспользоваться государственной поддержкой.

10.01.2020 г. Сбербанк в ответ на мое заявление от 08.01.2020 г. необоснованно и незаконно отказал в снижении процентной ставки, сославшись на отсутствие у меня полиса страхования жизни и здоровья заемщика и недействующую редакцию абзаца 1 пункта 4 Постановления Правительства РФ от 30.12.2017 N 1711, ранее (до 14.11.2019г.) действительно предусматривающую снижение ставки до 6 % при условии заключения заемщиком договоров личного страхования (страхования жизни, страхования от несчастного случая и болезни).

В силу абз. 2 п. 9 указанных Правил право на получение кредита (займа) или подписание дополнительного соглашения о рефинансировании в соответствии с настоящими Правилами возникает у гражданина Российской Федерации при рождении у него начиная с 1 января 2021 г. по 31 декабря 2022 г. второго ребенка и (или) последующих детей, которые являются гражданами Российской Федерации — по ставке 6 процентов годовых на весь срок кредита (займа).

Вам может понравиться => Налоговая декларация купли продажи автомобиля 2021

На текущий момент рефинансирование ипотеки с детьми в Сбербанке не предусматривает ограничений по выбору жилищного объекта. Поэтому заемные средства могут быть направлены как на первичный, так и на вторичный рынок недвижимости.

- номер кредитного соглашения;

- дата подписания всех документов;

- срок действия ипотечного кредита от иной кредитно-финансовой организации;

- сумма и валюта;

- процентная ставка на момент оформления ипотеки;

- объем ежемесячного платежа;

- необходимо предоставить платежные реквизиты Первичной банковской организации.

Требования к заемщику и созаемщику, оплачиваемому кредиту, срок оплаты

В последнее время стали появляться новости об изменениях ипотечного кредитования с господдержкой. Правительство внедряет новые программы субсидирования, которые направлены на помощь российским семьям. Например, стало известно, что возможно рефинансирование ипотеки в Сбербанке с ребенком инвалидом (Постановление Правительства № 1396 от 31.10.2019 (скачать)). Это обусловлено известиями о предоставлении льготного ипотечного кредита по ставке 6%. Это действительно также для молодых семей с двумя детьми.

- Рождение первого ребёнка даёт право на компенсацию за 18 кв. м (в соответствии с рыночной стоимостью в регионе).

- Второй ребёнок позволяет претендовать на списание стоимости ещё 18 кв.м.

- Третий малыш даёт право на полное списание ипотеки из государственных средств.

Общее описание и цель предоставления льгот

Государство заинтересовано в росте количества населения. Это его богатство. В современных условиях молодые семьи ограничиваются одним-двумя детьми.

Внимательно рассмотрев проблему, выяснили, что сдерживающий фактор только один: жилищный вопрос. Купить квартиру — дорого. Оформить кредит — денег на деток не хватит.

Поэтому правительство разработало систему мероприятий, обеспечивающих семьи льготами при рождении ребенка по действующей ипотеке.

Льготы предоставляются исключительно гражданам РФ .

Кредит списывается частично или полностью. Это зависит от количества наследников, возраста родителей и особенностей региона, правил банковского учреждения.

Как получить ипотеку под 6 % в Сбербанке: пошаговая инструкция

Одним из крупнейших банков, принимающих участие в проекте господдержки, стал Сбербанк. Чтобы претендовать на субсидирование, заемщик должен соответствовать ряду требований:

- возраст до 75 лет (к сроку окончания выплат);

- стаж работы на последнем месте трудоустройства не менее полугода (и не менее года за предыдущие 5 лет);

- российское гражданство.

Прочие требования аналогичны тем, которые предъявляются другим соискателям ипотеки.

Оформить жилищный кредит при рождении ребенка достаточно просто. Заявитель должен получить на руки свидетельство о рождении (на 2 либо 3 ребенка).

Затем осуществляется подбор квартиры для покупки. Далее гражданин отправляется в банк, где примут заявку и направят запрос о предоставлении займа.

Ответ об одобрении/отказе придет в течение 5 рабочих дней. Разрешена отправка электронной версии заявки.

Далее озвучат список необходимых для регистрации сделки документов, после чего заемщик собирает пакет бумаг и предоставляет их в отделение Сбербанка. Затем происходит оформление ипотеки. Заявителя пригласят в банк для подписания документов. Затем деньги переведут на счет застройщика.

В договоре будет указан стандартный процент выплат (например, 10%). Клиент предоставляет свидетельство о рождении ребенка, после чего банк снижает ставку до 6%.

Далее для заемщика процедура завершена, ему будет необходимо только ежемесячно вносить платежи. А финансовое учреждение самостоятельно завершает сделку, обратившись в госорганы за возмещением оставшихся процентов.

После того, как займ будет полностью погашен, необходимо обратиться в МФЦ для снятия обременения с жилья.

Необходимые документы

Перечень документов во многом повторяет тот, который установлен для получения стандартного жилищного кредита. Клиент предоставляет:

- заполненное заявление;

- паспорта (обоих супругов);

- справку с места работы о доходах;

- копию брачного договора (если он оформлен).

После того, как пришло решение об одобрении заявки, дополнительно предоставляются документы по приобретенной квартире (выдаются застройщиком после регистрации сделки), а также выписка, подтверждающая факт оплаты 20 процентов стоимости.

Для уменьшения ставки заемщик предоставляет в банк свидетельство о рождении ребенка в установленный законодательно промежуток.

Сбербанк оставляет за собой право изменения списка предоставляемых документов, поэтому перед обращением стоит проверить перечень на официальном сайте банка или по телефону горячей линии 8 800 555 55 50.

Уменьшение процентной ставки ипотеки по годам (кредит на общих основаниях).

Новые условия ипотечного кредитования

Для семей с двумя или более детьми существует специальная ипотечная программа – социальная. В быту такую программу еще именуют детской ипотекой.

Отличие этого вида займа состоит в том, что заемные средства выплачиваются банку не только из собственных, но и с использованием средств государства (субсидирование). То есть государство обязуется погасить часть долга при помощи предоставления пособия.

В рамках этой программы государство может погасить больше половины от всей суммы долга. То есть сумма, которую нужно будет выплатить, будет уменьшаться. Вопрос о предоставлении такового вида рассрочки для приобретения жилья рассматривается в каждом порядке индивидуально.

До 2019 года сниженная ставка в 6% по кредиту существовала не весь его период. Субсидию между банковским процентом и 6% государство выделяло следующее время:

- Появление второго ребёнка – в течение трех лет.

- Появление третьего ребенка – в течение 5 лет.

- Рождение одновременно в период с 2018 по 2022 год и второго и третьего ребенка – в течение 8 лет в сумме.

С апреля 2019 года поменялись условия кредитования, согласно которым возможность оформления 6% годовых сохраняется не на определённый период, а на весь срок действия договора займа.

Кто может рассчитывать

Далее следует перечислить категории граждан, которые могут претендовать на получение займа:

- Супруги, родители двух и более детей, семейные отношения которых оформлены. При этом созаемщиками по договору ипотеки будут выступать оба, если между ними не подписан брачный договор о раздельном режиме собственности.

- Родители, чьи семейные отношения не оформлены. Дети должны иметь гражданство РФ, а родительские связи должны быть установлены.

- Одинокий родитель, если он соответствует заявленным критериям, особенно касающимся платежеспособности.

Претендовать снижение процентной ставки по ипотеке не могут следующие граждане:

- Родители, не являющиеся подданными Российской Федерации.

- Родители, один из которых не подданный Российской Федерации.

Условия кредитования

Условия госпрограммы:

- Изменить условия при помощи госпрограммы можно только на новое жилье по договору участия в строительстве либо договору купли, заключаемого с компаний. Приобретение вторичного жилья уже не будет попадать под действие программы.

- Можно пересчитать уже имеющийся займ, при этом требования к объекту недвижимости сохраняются. Списания долга при этом не будет.

- Можно рефинансировать ипотеку (реструктуризация долга), по которой ранее уже изменяли условия.

- Сумма займа зависит от региона, где покупается недвижимость:

- Москва и область, Санкт-Петербург и область – 12 миллионов рублей;

- для иных субъектов – 6 миллионов рублей.

- Размер первичного взноса не менее 20% от цены жилья.

- При рефинансировании сумма оставшегося долга не может превышать 80% от всей стоимости объекта.

- Срок предоставления кредита до 30 лет, при этом возраст заемщика ограничен 62 годами.

Особые условия для Дальнего Востока:

- Возможно приобрести вторичное жилье, например, дом при условии, что он находится в сельской местности.

- Возможно получение сниженной ставки в 5% при условии рождения малыша в период с 2019 по 2022 год и заключении договора с марта 2019 года.

Использование материнского сертификата

Использовать маткапитал при погашении ипотеки можно двумя способами:

- Применить маткапитал в качестве первого взноса по кредитному договору.

- Применить маткапитал для погашения процентов и средств основного долга.

Но при желании получить займ под 6% могут возникнуть трудности. Условиями программы заложена необходимость внесения первого взноса в размере 20% от стоимости жилья, поэтому многие банки отказывают в качестве принятия этого платежа суммы по материнскому сертификату, несмотря на то что в некоторых регионах размер средств по маткапиталу будет значительно выше, чем первоначальный взнос под семейную ипотеку. Кроме этого, перевод средств банку из ПФР возможен только через месяц, когда ведомство одобрит сделку и признаёт ее правомерной.