Ипотека втб по двум документам: условия и отзывы

Содержание:

- Основные условия

- Как взять ипотеку без подтверждения дохода?

- Как взять ипотеку по двум документам ВТБ24

- Требования к заемщику

- Максимальная сумма займа

- Требования к заемщикам

- Бизнес-предложение

- Страхование

- Пример

- Особые документы по программам ипотеки в ВТБ

- Процедура оформления ипотеки по двум документам в ВТБ

- Особенности ипотеки «Победа над формальностями»

Основные условия

ВТБ программа «Победа над формальностями» актуальна для тех, кто способен доказать финансовому учреждению свою платежеспособность.

Ещё одним приятным бонусом станет то, что процентная ставка по льготной ипотеке практически ничем не отличается от ставки по стандартной программе кредитования покупки жилья (на 0,7% больше).

Условия:

- вы можете приобрести жилье как на первичном, так и на вторичном рынке или взять деньги на его постройку;

- программа распространяется на рефинансирование ранее взятого кредита;

- сумма первоначального взноса чуть выше, чем по другим программам банка — 40% от стоимости объекта недвижимости, приобретаемого на вторичке, и 30% для новостроек;

- максимальный срок кредитования — 20 лет;

- кредит доступен в диапазоне от 600 тыс. рублей до 15 млн рублей (для жителей столицы и СПб верхний порог увеличен до 30 млн);

- допускается использование материнского капитала для погашения ссуды перед ВТБ.

Желаете услышать положительный ответ по заявке на ипотеку в ВТБ? Тогда сразу же промониторьте свою кредитную историю.

Именно она имеет ключевую роль в назначении ссуды. Постарайтесь «подчистить» её, взяв небольшой кредит в каком-либо банке и своевременно выплатив его.

ВТБ для назначения ипотеки оценивает:

- пакет документов;

- уровень вашего заработка;

- объект недвижимости;

- были ли поданы вами ложные сведения во время заполнения анкеты;

- кредитную историю соискателя.

Тарифы

Процент за пользование заемными средствами целевого предназначения «покупка жилья» стартует с 13,6%.

Ставка напрямую зависит от некоторых нюансов. К примеру, оформление страховки жизни и здоровья или же приобретение жилья через риелторов-партнеров. Зарплатные клиенты ВТБ и банков-партнеров также могут рассчитывать на небольшую скидку.

Перевод материнского капитала на погашение ссуды снижает процент. Сумма, которой вы располагаете, зачисляется в счет погашения кредита, уменьшая его тело. Так что начисляемый процент будет значительно меньше.

Как взять ипотеку без подтверждения дохода?

Сегодня ипотека без подтверждения дохода повседневное явление. Кредитование разрешено всего по двум документам: паспорту РФ и СНИЛС. Последнюю бумагу человек вправе заменить на загранпаспорт, пенсионное удостоверение. Получение ипотеки допустимо, если клиент покажет удостоверение военнослужащего, документ, подтверждающий, что владелец представитель органов власти. Банки вправе предоставлять ипотеку и при подаче ряда других документов, как делает Сбербанк и это далеко не единственный кредитор, занявший эту популярную нишу.

Процедура получения ипотеки без подтверждения дохода выглядит так:

- Заемщик подает в банк заявку (анкету). Ее форму каждый отечественный кредитор устанавливает самостоятельно, но каждый из них просит указать основные паспортные данные, доход, место работы, состав семьи, информацию о созаемщиках. Подать заявку можно онлайн;

- Банковское учреждение дает предварительное согласие;

- Предоставляются два документа из числа вышеуказанных. Эта операция выполняется в представительстве кредитора;

- Представители кредитора принимают окончательное решение. Когда результат для заемщика положительный, то банковское учреждение предоставляет несколько месяцев для поиска недвижимости;

- Если недвижимость не аккредитована в банковской организации, то выбрав жилье человек подает в ближайшее отделение документы на приобретаемое имущество.

Написанное свидетельствует, что вариант получения ипотеки по двум документам выгоден не только гражданам, которым непосильно предоставить справку, подтверждающую доходы, доказать трудовую занятость. А и людям, желающим приобрести жилье быстро, если найдена недвижимость с заниженной стоимостью. Причина: ипотека по двум документам без подтверждения доходов оформляется за сутки. Подобное предложение кредиторов имеет и ряд минусов.

Заинтересованный гражданин должен быть готов к тому, что такой банковский продукт окажется менее выгодным, чем ипотека, которую позволено взять после подтверждения платежеспособности. Разница будет существенной — процентная ставка станет на несколько процентов больше. Что приведет к дополнительной переплате. Возрастет сумма первоначального взноса.

Присутствуют и дополнительные сложности: банки осуществляют оформление кредита, когда человек изъявит согласие оплатить половину стоимости приобретаемого жилья. Минимальная сумма первоначального взноса — 40% стоимости жилья. Нередко банки требуют предоставление справки о наличии денег. Уменьшить проценты, сумму первоначального взноса можно, если взять ипотеку под залог другой собственности (отлично подойдет имеющаяся квартира).

Приобретение жилья без подтверждения имеющегося дохода станет более дешевым, если предоставить банку документы, свидетельствующие о имуществе, находящемся в собственности: авто, недвижимости, ценностях или, когда созаемщики подтвердят наличие дохода.

Какие банки дают займ?

Сегодня по двум документам, без подтверждения дохода, позволят взять кредит следующие отечественные банки:

- Сбербанк — это первый российский кредитор, позволяющий взять кредит без известной справки, подтверждения обязательной трудовой занятости. Убедиться в том, что предоставление подобного займа осуществляется массово получится посетив сайт Сбербанка (раздел, где указаны обязательные для кредитования документы). Это доказывает, что предоставление денег по двум документам официальный способ кредитования, которым Сбербанк предлагает воспользоваться каждому заинтересованному;

- ВТБ 24 — каждая кредитная программа учреждения содержит условие, позволяющее получить ипотечный кредит под залог купленного имущества без подтверждения имеющегося дохода, положенной трудовой занятости;

- Банк Москвы — он один выделил данный способ получения ипотеки в отдельную программу. Она называется «Простая ипотека» и описана на сайте учреждения;

- Связь Банк — это яркий пример кредитора, еще не убедившегося в целесообразности этого варианта выдачи средств. По отзывам данная банковская организация предоставляет людям право получать деньги под залог приобретенного имущества без подтверждения имеющегося дохода, трудовой занятости. Но на сайте об этом упоминается одной фразой: «… возможно предоставление…».

Ипотека без подтверждения дохода в Сбербанке, которой был инициатором, предоставляется и в других учреждениях. Следует помнить: взять именно такой ипотечный кредит отечественные банки позволят после выплаты большого первоначального взноса. Сбербанк еще до сделки требует доказать наличие от 40% стоимости понравившегося жилья.

Как взять ипотеку по двум документам ВТБ24

Для того, чтобы воспользоваться данным банковским продуктом, необходимо:

- заполнить заявку в банке;

- предоставить паспорт и свидетельство о страховании;

- для ускорения о решении вопроса можно предоставить документ, подтверждающий доходы.

После того, как заявка оформлена, она будет рассматриваться банком в течении 24 часов, после чего заемщик будет оповещен о принятом решении. Заявка на предоставление ипотеки можно скачать здесь.

Если было решено предоставить кредит, то будет рассчитана его стоимость, возможность досрочного погашения и процентная ставка.

При этом если у клиента есть жилье, то его необходимо будет внести в банковскую базу и возможно оформить в качестве дополнительного залога.

Условия банковской организации

ВТБ24 предлагает своим клиентам оформление кредита по двум документам по невысокой ставке, всего 10,7%, при этом взнос при оформлении сделки может составлять не более 30% стоимости жилья.

Банк требует оформление договора комплексного страхования. Все условия представлены в таблице ниже:

| Сумма кредита | От 600 000 до 30 млн рублей |

| Ставка по кредиту | От 10,45% |

| Срок кредитования | До 20 лет |

| Первоначальный взнос | Не менее 20% от стоимости приобретения недвижимости |

| Обязательные документы | Паспорт и страховое свидетельство обязательного пенсионного страхования |

Порядок подачи документов

Все необходимые документы подаются непосредственно в отделении банка, нотариально заверенных копиях либо сотрудник банка самостоятельно заверить документы, но они обязательно должны предоставляться в оригиналах для сверки.

Подача документов фиксируется соответствующей отметкой на заявлении лица, желающего оформить кредит.

Для ускорения процедуры рассмотрения заявки рекомендуется сразу подать документы подтверждающие право владения другой недвижимостью, которая может быть оформлено в залог.

Также для положительного решения вопроса о предоставлении ипотеки рекомендуется подтвердить свои доходы и возможность внесения более 20% стоимости жилья в качестве первоначального взноса.

После этого сотрудник банка пригласит будущих заемщиков для заключения договора ипотеки. В отделении банка подписывается договор и сразу вносится первоначальный взнос за квартиру.

Перед подписанием договора обязательно нужно провести оценку квартиры и определите его точную стоимость для внесения в договор ипотеки. Бланк ипотечного договора можно скачать здесь.

От каких факторов зависит размер процентной ставки

Процентная ставка по данному кредиту может уменьшаться, это будет зависеть от того какой стаж работы имеет клиент, его кредитную историю, размер заработка и первоначального взноса.

Для обеспечения кредита банковский продукт в виде ипотеки по двум документам предлагается клиентам по завышенной процентной ставке.

Это объясняется тем, что банк не проверяет полностью все данные о клиенте и не требует большой пакет документов, поэтому он при просроченной задолженности должен иметь возможность обеспечить возврат предоставленных денег.

Преимущества и недостатки

Основными преимуществами оформление ипотеки по двум документам является простота процедуры.

Нет необходимости нормально подтверждать данные, которые банк может запросить или проверить самостоятельно, а также собирать большой пакет документов для подтверждения собственной платежеспособности.

К недостаткам данного банковского продукта относится повышенная процентная ставка и необходимость внесения большого первоначального взноса, который составляет от 20 до 50% от стоимости жилья и определяется индивидуально в зависимости от предоставленных документов.

Только кредит от ВТБ24 по двум документам пользуются большой популярностью среди заемщиков, ведь он позволяет приобрести жилье без предоставления большого пакета документов, при этом рассмотрения заявления длится всего сутки.

Этот кредит является отличным решением для тех, кто может единоразово внести значительную сумму в качестве первоначального взноса, а в дальнейшем появляется возможность погасить кредит досрочно.

Видео: как взять ипотеку собственнику бизнеса или ИП

Требования к заемщику

То, что ВТБ просит предоставить всего лишь два документа, не означает, что другие параметры не будут влиять на решение банка. ВТБ обязательно проверит самостоятельно, как трудоустроен человек, и каков его доход. Последний должен минимум в два раза превышать предполагаемый ежемесячный платеж по ипотеке.

Если финансов у человека не хватает на получение необходимой суммы для покупки жилья, то можно несколько повысить шансы – прийти в банк с созаемщиком или поручителем. ВТБ допускает возможность до 5 таких лиц.

Человек должен иметь непрерывный стаж на одном месте работы в течение 1 года до момента подачи заявки на ипотеку в банк. И на момент самой подачи быть трудоустроенным, пусть и не совсем официально. ВТБ проверит абсолютно всю занятость своего клиента, чтобы убедиться в его платежеспособности на весь период кредитования.

Еще одно стандартное требование – возраст заемщика – 21-70 лет. Погасить ипотеку клиент ВТБ обязан до наступления крайней возрастной границы.

Максимальная сумма займа

Она устанавливается в соответствии с регионом, где находится жилье, оформляемое в ипотеку. Если в ВТБ приходит запрос на покупку квартиры или дома в Москве и Московской области (МО), доступно до 30 миллионов рублей. Помимо Подмосковья такой же лимит ВТБ установил для Санкт-Петербурга и ЛО. В других областях планка снижена до 15 млн. руб. Это связано с особенностями рынка недвижимости и уровня дохода населения. Минимально ВТБ выдает от 600 тысяч каждому, кто удовлетворяет требованиям банка.

Процентные ставки

Стандартная, усредненная ставка по ипотеке от ВТБ – 9,8%. Если оформляется квартира в новостройке, а общая площадь превышает 100 квадратных метров, процент снизится до отметки 8,6%. Если клиент застрахован, переплата не увеличивается. Отказ от оформления полиса – повод для увеличения годовой ставки на +1%. Рефинансирование – еще одна услуга банка ВТБ. Ипотеку переоформят под 9%, и выплачивать его нужно будет в рублях, что полностью исключает риск убытков, понесенных в результате нестабильности на валютном рынке.

Страхование ипотеки

Каждый объект, покупаемый за счет денег, полученных в рамках ссуды, страхуется. Это необходимо на случай форс-мажорных обстоятельств, когда имущество испорчено или пришло в негодность. Затраты на восстановление компенсирует страховая компания. Еще один вид полиса – индивидуальный, когда деньги выплачиваются, если заемщик в силу наступления определенных обстоятельств не может самостоятельно платить по ипотеке. Комплексная страховка – способ понизить процентную ставку ВТБ.

Личный полис

Это гарантия того, что в случае болезни или перенесенной травмы долг по ипотеке не будет увеличиваться. Вся ответственность по ипотеке перед ВТБ перекладывается на страховую компанию, обязанную гасить платежи полностью, пока заемщик вновь не станет работоспособным. Решение о выплатах принимается на основании медицинских заключений, где должнику присваивается статус нетрудоспособного субъекта. Такое может случиться в результате ухудшения состояния здоровья или по причине нанесения вреда третьими лицами, при прочих обстоятельствах.

Полис на залоговое имущество

Это обязательный вид страхования, если недвижимость приобретается в ипотеку. ВТБ не одобрит заявку на ипотеку, если жилье не застраховано от порчи в результате стихийных бедствий. Полный перечень покрытия обширен. Компенсации выплачиваются в случае пожара, затопления, действий третьих лиц, которые стали причиной снижения стоимости объекта. Предполагается полное возмещение понесенных убытков, о чем должно быть сказать в страховом полисе. ВТБ порекомендует компанию-партнера, порядочность которой не вызывает сомнений.

Титульный полис

Это особый вид страхования. В данном случае защищаются права собственности на объект. Это защита, например, от мошенничества. Если найдется третье лицо, имеющее право претендовать на ту же, скажем, квартиру, страховщик возьмет на себя все затраты, связанные с урегулированием вопроса. Подобное возможно в случае, когда объявляется наследник, не участвующий в процессе радела имущества. Он подает в суд и добивается пересмотра наследственного дела. В итоге договор купли-продажи можно оспорить. И страховой агент выплатит истцу деньги, чтобы сохранить право собственности заемщика.

ВТБ не навязывает страховщиков, а только рекомендует. Соискатель при оформлении ипотеки вправе привлекать сторонние организации. Главное, чтобы они удовлетворяли требования ВТБ.

Максимального лимита нет. Каждый вправе самостоятельно определять размер первоочередного взноса по ипотеке. Единственное, что требует ВТБ от претендентов на ипотеку – платеж не должен быть ниже отметки в 30% от оценочной стоимости оформляемой недвижимости. Это на 10 процентов выше, чем в стандартных программах, но только так ВТБ может обезопасить свои деньги на случай невозврата долга или падения цен на рынке недвижимости. Наличие ликвидных средств указывает на платежеспособность и надежность заемщика, что увеличивает шансы на одобрение заявки.

Требования к заемщикам

Единственным требованием банка является наличие российского гражданства и регистрации по месту жительства на территории РФ.

По данной программе банк не требует наличия постоянного места трудоустройства и подтверждения дохода, но для выплаты ежемесячных платежей по кредиту заемщик должен иметь работу со стабильной зарплатой.

Супруга или супруг заемщика привлекаются как обязательные поручители (при отсутствии заключенного брачного договора).

Поручители по ипотеке предоставляют в банк аналогичные, что и основной заемщик, документы. К ним предъявляются такие же требования, что и в отношении заемщика.

Дополнительные расходы

В каждом отдельном случае при оформлении ипотечного кредита могут возникать дополнительные расходы, поэтому конечные суммы различны.

Могут возникать такие расходы, как:

- расходы на проведение оценки недвижимости и подготовку отчета рыночной стоимости квартиры;

- на оформления страхового полиса (тарифы определяются конкретной страховой компанией);

- на гос. регистрацию права собственности в ФКП Росреестра;

- иные расходы, возникающие в процессе получения ипотеки.

Бизнес-предложение

Это последнее, что хотелось бы отметить вниманием. В рамках бизнес-предложения человек, являющийся предпринимателем, может воспользоваться деньгами банка, чтобы купить в собственность коммерческую недвижимость

Причем совершенно любого назначение – будь то склад, офис или что-либо другое. И условия, как говорят люди, выгодные – ставка от 13.5%, сумма от 4 миллионов и срок до 120 месяцев. А первоначальный взнос – всего 15%. Неудивительно, что многие бизнесмены обращаются именно в «ВТБ 24».

Ипотека без первоначального взноса, отзывы, займы без подтверждения доходов, льготные предложения – это всё очень интересно и полезно. Особенно в наше время, когда в финансовых услугах нуждаются многие люди. Об этом можно говорить долго. Но даже исходя из предоставленной выше информации можно сделать вывод – «ВТБ 24» недаром находится на 4 месте лучших банков России. И ему действительно можно доверять.

Страхование

Для оформления ипотеки страхование не является обязательным условием по закону, или, иными словами, кредитор не имеет права вынуждать заемщика покупать полис, но увеличить ставку по кредиту может. В банк ВТБ 24 при оформлении комплексного страхования ставка по ипотеке ниже на один процент. Комплексное страхование ипотеки ВТБ 24 включает в себя:

- Страхование жизни и здоровья заемщика. Суть данной защиты в том, что страховая компания выплачивает ипотечный кредит банку в том случае, если заемщик теряет работу не по своей инициативе, приобретает тяжелое заболевание, в результате которого становится нетрудоспособным. И, наконец, в случае смерти заемщика компания покрывает долг, поэтому правопреемники заемщика не получают в наследство долг по ипотечному кредиту.

- Страхование залогового имущества. Здесь речь идет о страховке приобретаемого жилья, которое по закону является обязательным. При наступлении страхового случая, а к ним относится утрата объекта вследствие пожаров, затоплений, стихийных бедствий, страховая компания выплачивает долг по ипотеке.

- Титульное страхование – это защита права собственности на жилье. При оформлении данной защиты собственник получает гарантию, что третьи лица не смогут претендовать на права его собственности.

Заемщик может самостоятельно выбрать страховую компанию, которой он доверяет. На сайте банка вы найдете информацию о компаниях-партнерах банка. Среди них такие компании как, ВТБ Страхование, Ренессанс страхование, Ингосстрах, Югория, Согласие, Росгосстрах. При желании вы можете выбрать компанию, которой в списке аккредитованных банком нет, вы можете выбрать другую, только она обязательно должна соответствовать требованиям кредитора.

Часть списка аккредитованных страховых компаний

Часть списка аккредитованных страховых компаний

Пример

Итак, муж и жена берут ипотеку. Оформляется всё на супругу. Муж при этом является созаёмщиком. Процедура проходит успешно – кредит одобряют. В следующий месяц супруг идёт в банк и на правах созаёмщика оплачивает взнос за первые 30 дней. Спустя какое-то время звонит, чтобы поинтересоваться, дошли ли средства. Сотрудник интересуется, на кого оформлена ипотека. Оказывается, что на супругу. И мужчине отказывают в ответе, поскольку он не главный заёмщик, и информация эта конфиденциальная.

И это, скорее, плюс, чем минус. Всё-таки приятно осознавать, что данные защищены настолько основательно.

Особые документы по программам ипотеки в ВТБ

Банк вправе запросить любые другие сведения у своего заемщика без объяснения причин таких действий.

Если гражданин официально трудится в качестве наемного сотрудника, то он предоставляет справку 2-НДФЛ о доходах и копию трудовой книжки, в которой должно быть указано наименование действующего работодателя.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Если заемщик получает заработную плату через банк ВТБ, ему не требуется подтверждать свой доход и место работы.

Военные заемщики должны приносить в банк копию военного контракта с выпиской о времени их службы. Они в банке ВТБ могут воспользоваться программой военной ипотеки.

Документы для предпринимателей

Когда потенциальный клиент работает не по найму, а на себя, для него устанавливаются особые требования по документации для получения ипотеки. Они также приносят в банк документы, удостоверяющие их личность, их доход и сведения, характеризующие приобретаемый объект недвижимости.

Кроме того, им потребуется принести:

- Выписку из ЕГРЮЛ или ЕГРИП – действует в течение 45 дней;

- Банковские выписки со счета, подтверждающие движение денежных средств за последние полгода;

- Уставные документы (устав, учетная политика, справка из налоговой об основных видах деятельности и т.д.);

- Копии лицензий при ведении особых видов деятельности;

- Бухгалтерская отчетность.

Банк прежде всего таким образом проверяет реальность такой фирмы, законность ее деятельности. Им также оценивается финансовое состояние компании и ее активы, которые в случае чего могут пойти в счет погашения ипотечного займа.

Предприниматели части берут ипотеки не под жилые объекты недвижимости, а под коммерческие помещения.

Ипотека по двум документам

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

В ВТБ банке существует специальная программа под названием «Победа над формальностями». Она позволяет заемщикам получить ипотечный заем всего по двум документам, без подтверждения уровня дохода.

Такая программа удобна для тех граждан, которые не могут предоставить в банк справку 2-НДФЛ или не имеют свободного времени для этого.

Первым документом для одобрения ипотечной заявки в ВТБ является паспорт заемщика. Кроме него можно предоставить один из следующих документов:

- СНИЛС;

- ИНН для тех, кто не может иметь СНИЛС в соответствии с действующими нормами законодательства.

По программе «Победа над формальностями» заемщиком не может быть использован материнский капитал.

Купить можно как первичное, так и вторичное жилье. В первом случае клиенту потребуется внести минимум 30% от его стоимости, во втором – 40%.

Ипотека с использованием материнского капитала в ВТБ

Когда заемщик привлекает к ипотечной сделке полученный от государства материнский капитал, ему требуется предоставлять расширенный пакет документов.

Кроме стандартного набора сведений, заемщик предъявляет:

- Сертификат на материнский капитал;

- Справка из Пенсионного фонда об остатке средств материнского капитала.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Без привлечения Пенсионного фонда и получения от него одобрения сделки, оформление ипотеки в 2019 году будет невозможным. Незаконное использование средств материнского капитала влечет уголовную ответственность.

Справку из ПФР заемщик может предоставить в банк в течение 60 календарных дней с момента принятия положительного решения банком по ипотечной заявке.

Справка из ПФР после выдачи ее клиенту действительна для предъявления в банк в течение 30 дней.

Если гражданин участвует в льготной программе кредитования для многодетных семей, ему нужно дополнительно предоставлять все свидетельства о рождении детей, свидетельство о браке и составе семьи, проживающей на одной территории.

Получить ипотеку в банке ВТБ несложно, но для этого потребуется собрать необходимый пакет документов в качестве гарантии возврата долга и достоверности той информации, которая была предъявлена заемщиком на этапе оформления кредитной заявки.

При участии в особых ипотечных программах банка может потребоваться предоставление расширенного пакета документации, с чем следует заранее ознакомиться при получении консультации менеджера ВТБ.

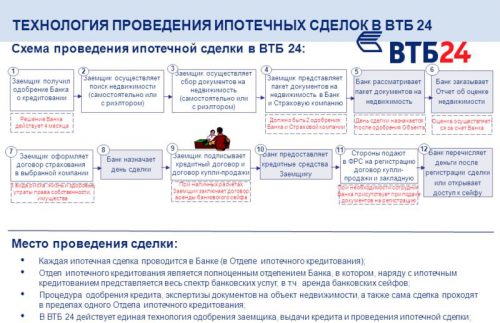

Процедура оформления ипотеки по двум документам в ВТБ

При получении денег можно избежать бюрократии выполнив несколько шагов:

- Воспользуйтесь кредитным калькулятором на сайте, чтобы определить необходимый размер первоначального взноса и сумму ежемесячных платежей.

- Оформите заявку.

- Дождитесь звонка сотрудника, который проконсультирует по всем вопросам и назначит встречу в удобное время.

- На встречу в ипотечный центр принесите паспорт и СНИЛС. Решение принимают в течение 24 часов, а срок его действия 4 месяца.

- После одобрения заявки можно выбрать недвижимость на первичном или вторичном рынке. Для минимизации пакета можно выбрать квартиру среди аккредитованных 10 000 новостроек.

- При покупке готового объекта собрать документы на него и представить в банк для проверки.

- После проведения экспертизы и юридической чистоты объекта залога закажите оценку, после согласования которой подпишите соглашение с продавцом.

- Подпишите индивидуальные условия (кредитный договор) в банке, который после этого перечислит деньги.

- Приобретенный объект залога регистрируется в собственность на заемщика, а закладная на кредитора.

Особенности ипотеки «Победа над формальностями»

Ипотека – это вид кредита, выдающийся банком на покупку жилья. Ипотека выгоднее потребительского займа, так как имеет более низкие проценты и лояльные условия. Но ипотечный кредит ВТБ оформляет не всем клиентам. Причины отказа могут заключаться в:

- Недостаточной заработной плате заемщика.

- Отсутствии обеспечения.

- Ненадежности клиента.

- Наличии текущих долговых обязательств.

Причин может быть много, но чаще всего люди получают отказ из-за недостатка документов, подтверждающих их платежеспособность. С программой «Победа над формальностями» от ВТБ трудности в этом плане не возникнут, ведь от человека требуется предоставление лишь таких документов:

- Паспорт с российским гражданством.

- СНИЛС.

- Для мужчин в возрасте от 21 до 27 лет – военный билет.

Всего лишь два основных документа и ипотека уже в кармане у человека. ВТБ оформляет ипотечный кредит без формальностей, так как люди, обращающиеся в этот банк, чаще всего уже являются его заплатанными клиентами и имеют хороший статус. Но это не означает, что абсолютно посторонний человек не может подать заявку на ипотеку в ВТБ.