Ипотека в банке «центр-инвест» 2020

Содержание:

- Рефинансирование ипотеки в Центр-Инвест банке

- Требование к заемщикам

- Ипотечный калькулятор банка Центр-Инвест

- Оценка жилья

- Банк Центр Инвест онлайн калькулятор ипотеки

- Какие программы кредитования может предложить Центр-Инвест

- Для каких целей нужно использовать калькулятор ипотеки Центр-инвест банк?

- Как взять ипотеку в Центр-инвест

- Принципы ипотечного кредитования в Центр-Инвест

- Рассчитать график платежей ипотеки «Вторичный рынок жилья»

- График выплат

- Процентные ставки московского банка Центр-Инвест по ипотеке в 2021 году

- Условия ипотечного кредитования в Центр-Инвест

- Особые виды ипотек

- Плюсы и минусы ипотеки в банке Центр-Инвест

- Подготовка документов для оформления договора

- Как подать заявку

Рефинансирование ипотеки в Центр-Инвест банке

Рефинансирование в Центр-Инвест предельно похоже на традиционное ипотечное кредитование, поэтому банк даже не стал выделять его в отдельную программу.

Но людям, нуждающимся в перекредитовании, стоит учесть дополнительные требования кредитора:

- сумма не должна превышать 80% от оценочной стоимости закладываемого имущества;

- у клиента не может быть более 3 просрочек платежей за последние полгода;

- имеющиеся просрочки не должны превышать 10 дней;

- на момент подачи заявления просрочки не допускаются;

- клиенту выдаётся сумма, достаточная для покрытия текущей задолженности и ни рубля больше;

- к перечисленному пакету документов требуется добавить копию кредитного договора; реквизиты счёта, куда придётся перечислять деньги, справку об остатке ссудной задолженности, доказательство качественного обслуживания долга.

Иных особенностей у рефинансирования нет.

Требование к заемщикам

Воспользоваться предложениями «Центр-Инвест» могут граждане Российской Федерации, постоянное место пребывания которых зарегистрировано на территории Ростовской, Волгоградской, Нижегородской и Московской областей, Ставропольского и Краснодарского краев, города Москвы.

Возрастное ограничение: от 18 лет на дату подписания договора и до 65 лет – на момент закрытия ипотечного договора. Эти возрастные рамки распространяются и на поручителей.

Можно ли взять вторую ипотеку в Сбербанке не погасив первую

Период трудовой деятельности не должен быть меньше полугода. Также в список обязательных требований входит наличие стабильного ежемесячного заработка. Если производится рефинансирование кредита семье с детьми, их дата рождения должна быть после 01.01.2018 года (действительно до 31.12.2022 г.).

Ипотечный калькулятор банка Центр-Инвест

Стоимость ₽

Взнос ₽

30%

Срок лет

мес

Ставка %

Аннуитет

Да

Нет

Ежемесячный платёж

12 000 000 руб.

Переплата

12 000 000 руб.

Минимальный доход

12 000 000 руб.

Распечатать

Подать заявку

Ипотека – кредитный продукт, рассчитанный на несколько лет. Потенциальный заемщик должен понимать, сможет ли он вовремя исполнять свои обязательства по договору. Самостоятельно рассчитать график платежей могут далеко не все. Если же возникнет потребность оценить, как изменится долговая нагрузка в случае частичного досрочного погашения, задача станет еще сложнее.

Решить эту проблему поможет ипотечный калькулятор. Чтобы им воспользоваться, специальные знания в области финансов не потребуются. Нужно заполнить соответствующие поля:

- Сумма, процентная ставка и срок кредита.

- Порядок погашения (аннуитетными или дифференцированными платежами).

- Наличие материнского капитала.

Если внести информацию о предполагаемом досрочном погашении, программа автоматически рассчитает новый ежемесячный платеж.

Оценка жилья

Оценка жилья осуществляется независимыми экспертами, с которыми сотрудничает банк. Руководство оставляет за собой право принимать к рассмотрению акты оценки, составленные другими организациями. Цель оценки – определение рыночной стоимости и ликвидности недвижимости.

В договоре оценки указываются дата, цель, применяемые методы.

Для проведения процедуры оценки требуются следующие документы:

- документ, подтверждающий право собственности;

- документ из БТИ (кадастровый паспорт);

- план помещений и экспликация;

- паспортные данные, контакты владельца недвижимости.

Важно! Квартиры с перепланировками, не прошедшими законодательное оформление, не принимаются банком в качестве залогового имущества

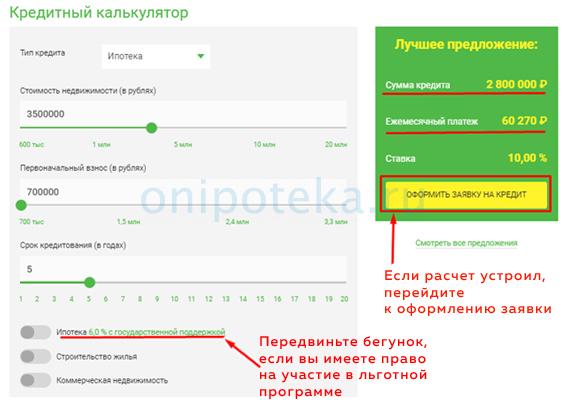

Банк Центр Инвест онлайн калькулятор ипотеки

Наиболее точно рассчитать переплату по ипотечным программам можно через встроенный калькулятор на официальном банковском ресурсе. Удаленный инструмент позволяет определить тариф и размер регулярного платежа с минимальной погрешностью. Уровень процентной ставки задается кредитором.

Клиенту требуется указать:

- стоимость приобретаемой недвижимости;

- величину стартового взноса;

- подходящий срок кредитования.

После ввода параметров, потенциальный заемщик сможет не только рассчитать в Центр Инвест на ипотечном калькуляторе онлайн регулярный платеж по кредиту, но и выбрать наиболее подходящий финансовый продукт. Банк предложит:

- Ипотечный кредит на покупку жилья со вторичного рынка. Тариф банка – 10-10,5%.

- Ипотеку на новостройку до ввода многоэтажного дома в эксплуатацию. Переплата – 10,5-11% в год.

- Ипотечный заем на строительство частного жилья. Ежегодная выплата составит 12% годовых.

Помимо тарифов, на вкладке с калькулятором банк информирует клиентов о последних изменениях ипотечного кредитования. Например, Центр Инвест сообщает о размере минимального авансового платежа по ипотечному займу, который в текущем году составляет 20%.

В периоды длительного обслуживания переплата составит надбавку в 3,5% от ставки рефинансирования на 1 октября предыдущего года. Если оценивать текущую ситуацию на банковском рынке, расчет на калькуляторе демонстрирует небольшой рост – около 0,5% годовых.

Рекомендуемая статья: Как оплатить ипотеку через Сбербанк онлайн – пошаговая инструкция

Какие программы кредитования может предложить Центр-Инвест

На данный момент банк может предложить для своих клиентов четыре вида ипотечного кредитования. Актуальную информацию о действующих программах можно найти на официальном сайте компании или при обращении в отделение банка.

Клиенту будут подробно рассказаны условия каждой программы ипотечного кредитования. Останется только оценить полученные сведения и выбрать подходящий вариант сотрудничества с финансовой организацией.

Каждому заемщику необходимо соответствовать стандартному списку требований:

- К сотрудничеству допускаются лица старше 18 лет.

- Обязательное наличие российского гражданства.

- Официальная регистрация в регионе, где находится банк-кредитор. Данный факт подтверждается штампом в паспорте.

- Наличие официального заработка на постоянной основе.

- Период трудового стажа на последнем месте работы не менее 6 месяцев.

- Для лиц, находящихся в законном браке, необходимо письменное согласие от супруги или супруга.

Список требований практически не отличается от иных банков. Гражданин с положительной кредитной историей и наличием постоянного заработка может рассчитывать на получение одобрения от банка. Однако даже если клиент не соответствует абсолютно всем выдвигаемым требованиям, то все равно можно подать заявку. Каждый случай рассматривается сотрудниками банка в индивидуальном порядке.

Для каких целей нужно использовать калькулятор ипотеки Центр-инвест банк?

Он имеет следующие назначения:

- Способен определять ежемесячный платеж.

- Вычисляет общую сумму ипотеки с учетом переплаты по договору.

- Возможность пересчитывать сумму платежа и остаток по ипотеке с учетом досрочного погашения.

- Может онлайн рассчитать сумму переплаты.

Для кого подходит ипотечный калькулятор?

Удобный интерфейс позволит быстро получить результаты, для этого не требуются особые знания и навыки, однако лучше всего этот инструмент подходит, для:

- Клиентов, которые имеют зарплатные карты Центр-инвест банк.

- Физических и юридических лиц.

- Людей пенсионного возраста.

- Индивидуальных предпринимателей.

Для всех клиентов существуют свои условия. Ипотечный калькулятор помогает просчитать ипотеку на любых условиях.

Банк может предоставлять ипотеку для следующих целей:

- Покупка квартиры в новостройке.

- Покупка квартиры на рынке вторичного жилья.

- Приобретение дома.

- Приобретение земельного участка.

- Приобретение коммерческой недвижимости.

Основные условия по ипотеке Центр-инвест банк

- Процентная ставка по ипотеке: от 4,5% до 11,9%

- Сумма ипотеки: от 300 000 до 30 000 000 рублей

- Срок ипотечного кредита: от 1 года до 30 лет

| Процентные ставки по Ипотеке Центр-инвест банк на 2021 год | |

|---|---|

| Ипотечные программы: | Cтавки по ипотеке: |

| Покупка готового жилья на вторичном рынке | от 7,3 % |

| Ипотека на новостройки (покупка квартиры в новостройке) | от 7,6 % (0,9 %)* |

| Строительство жилого дома (индивидуальное строительство) | от 8,8 % |

| Покупка загородного дома (дача, садовый дом) | от 8,0 % |

| Наличные под залог недвижимости (кредит на любые цели) | от 10,4 % |

| Рефинансирование ипотеки другого банка | от 7,9 % |

| Военная ипотека (для военнослужащих) | от 7,9 % |

| Ипотека с господдержкой для семей с детьми | от 4,7 % (0,1 %)* |

| Приобретение машиноместа или гаража | от 8,5 % |

| Строительство дома по акции «Свой дом под ключ» | от 7,9 % |

| Ипотека плюс материнский капитал (вторичка) | от 7,3 % |

| Ипотека плюс материнский капитал (новостройки) | от 7,6 % (0,9 %)* |

| «Дальневосточная ипотека» (специальные условия) | от 1,7 % |

| Госпрограмма 2021 (действует по 01.07.2021 г.) | от 6,1 % (0,1 %)* |

Документы для заявки в Центр-инвест банк:

Без подтверждения доходов и трудовой занятости:

- Заявление-анкета заемщика.

- паспорт заемщика с отметкой о регистрации.

- второй документ, подтверждающий личность (на выбор):водительское удостоверение, удостоверение личности военнослужащего, удостоверение личности сотрудника федеральных органов власти, военный билет, загранпаспорт, страховое свидетельство обязательного пенсионного страхования.

При подтверждении доходов и трудовой занятости:

Заявление-анкета заемщика/созаемщика.

паспорт заемщика/созаемщика с отметкой о регистрации

документ, подтверждающий регистрацию по месту пребывания (при наличии временной регистрации).

документы, подтверждающие финансовое состояние и трудовую занятость заемщика/созаемщика.

Требования к заемщикам

| Требования к заемщикам | |

|---|---|

| Возраст на момент предоставления ипотеки: | не менее 21 года |

| Возраст на момент полного погашения: | не более 65 лет |

| Рабочий стаж на текущем месте работы: | не менее 6 месяцев |

Как взять ипотеку в Центр-инвест

Порядок получения ипотеки выглядит так:

- Подбор жилья — можно поискать подходящий вариант самостоятельно либо воспользоваться предложениями партнеров Центр-инвест.

- Оценка недвижимости — выполняется независимыми оценщиками, сотрудничающих с банком, или с помощью сторонних компаний.

- Страховка недвижимости — полис можно оформить в любой страховой компании.

- Подготовка договора купли-продажи.

- Предоставление в банк полного пакета документов для окончательного одобрения ипотеки. Далее вы согласовываете все условия, открываете в банке счет и вносите первоначальный взнос.

- Регистрация договора купли-продажи в Росреестре. Зарегистрированный договор нужно принести в банк.

Далее банк перечисляет деньги для расчета с продавцом, а вы сможете заселиться в собственную квартиру.

Принципы ипотечного кредитования в Центр-Инвест

Компания предлагает разные программы ипотечного кредитования. Денежные средства могут быть выданы для приобретения практически любого типа недвижимости. Ипотека предусмотрена не только для покупки квартиры или дома, но и для коммерческой недвижимости.

Особого внимания заслуживают программы, рассчитанные для молодых семей с детьми. Данной категории населения Центр-Инвест готов предоставить особые условия кредитования и всевозможные льготы.

Обратиться в данную финансовую организацию может любой человек. Банк использует индивидуальную схему сотрудничества для каждого клиента.

Ипотечное кредитование от Центр-Инвест рассчитано на приобретение недвижимости как на первичном, так и на вторичном рынке. Сотрудники банка могут предложить клиентам кредит для постройки частного дома или коммерческой недвижимости.

Рассчитать график платежей ипотеки «Вторичный рынок жилья»

График выплат

Сохранить в pdf Сохранить в Excel Распечатать Cсылка на расчет

| Дата платежа | Остаток задолженности, руб. | Начисленные %, руб. | Платеж в основной долг, руб. | Сумма платежа, руб. |

|---|---|---|---|---|

| 22.06.2021 | 3 100 000,00 | 23 695,89 | 26 180,25 | 49 876,14 |

| 22.07.2021 | 3 073 819,75 | 22 737,84 | 27 138,30 | 49 876,14 |

| 22.08.2021 | 3 046 681,45 | 23 288,33 | 26 587,81 | 49 876,14 |

| 22.09.2021 | 3 020 093,64 | 23 085,10 | 26 791,04 | 49 876,14 |

| 22.10.2021 | 2 993 302,60 | 22 142,24 | 27 733,90 | 49 876,14 |

| 22.11.2021 | 2 965 568,69 | 22 668,32 | 27 207,82 | 49 876,14 |

| 22.12.2021 | 2 938 360,87 | 21 735,82 | 28 140,32 | 49 876,14 |

| 22.01.2022 | 2 910 220,55 | 22 245,25 | 27 630,90 | 49 876,14 |

| 22.02.2022 | 2 882 589,65 | 22 034,04 | 27 842,10 | 49 876,14 |

| 22.03.2022 | 2 854 747,55 | 19 709,49 | 30 166,65 | 49 876,14 |

| 22.04.2022 | 2 824 580,90 | 21 590,63 | 28 285,51 | 49 876,14 |

| 22.05.2022 | 2 796 295,39 | 20 684,92 | 29 191,22 | 49 876,14 |

| 22.06.2022 | 2 767 104,17 | 21 151,29 | 28 724,85 | 49 876,14 |

| 22.07.2022 | 2 738 379,32 | 20 256,50 | 29 619,64 | 49 876,14 |

| 22.08.2022 | 2 708 759,68 | 20 705,31 | 29 170,83 | 49 876,14 |

| 22.09.2022 | 2 679 588,85 | 20 482,34 | 29 393,81 | 49 876,14 |

| 22.10.2022 | 2 650 195,04 | 19 604,18 | 30 271,96 | 49 876,14 |

| 22.11.2022 | 2 619 923,08 | 20 026,26 | 29 849,88 | 49 876,14 |

| 22.12.2022 | 2 590 073,20 | 19 159,45 | 30 716,70 | 49 876,14 |

| 22.01.2023 | 2 559 356,50 | 19 563,30 | 30 312,84 | 49 876,14 |

| 22.02.2023 | 2 529 043,66 | 19 331,59 | 30 544,55 | 49 876,14 |

| 22.03.2023 | 2 498 499,11 | 17 249,91 | 32 626,23 | 49 876,14 |

| 22.04.2023 | 2 465 872,88 | 18 848,73 | 31 027,42 | 49 876,14 |

| 22.05.2023 | 2 434 845,47 | 18 011,19 | 31 864,96 | 49 876,14 |

| 22.06.2023 | 2 402 980,51 | 18 367,99 | 31 508,15 | 49 876,14 |

| 22.07.2023 | 2 371 472,36 | 17 542,40 | 32 333,74 | 49 876,14 |

| 22.08.2023 | 2 339 138,61 | 17 879,99 | 31 996,15 | 49 876,14 |

| 22.09.2023 | 2 307 142,46 | 17 635,42 | 32 240,72 | 49 876,14 |

| 22.10.2023 | 2 274 901,73 | 16 828,04 | 33 048,10 | 49 876,14 |

| 22.11.2023 | 2 241 853,63 | 17 136,36 | 32 739,78 | 49 876,14 |

| 22.12.2023 | 2 209 113,85 | 16 341,39 | 33 534,75 | 49 876,14 |

| 22.01.2024 | 2 175 579,10 | 16 629,77 | 33 246,37 | 49 876,14 |

| 22.02.2024 | 2 142 332,72 | 16 375,64 | 33 500,50 | 49 876,14 |

| 22.03.2024 | 2 108 832,22 | 15 079,59 | 34 796,55 | 49 876,14 |

| 22.04.2024 | 2 074 035,67 | 15 853,59 | 34 022,55 | 49 876,14 |

| 22.05.2024 | 2 040 013,12 | 15 090,51 | 34 785,63 | 49 876,14 |

| 22.06.2024 | 2 005 227,48 | 15 327,63 | 34 548,51 | 49 876,14 |

| 22.07.2024 | 1 970 678,97 | 14 577,63 | 35 298,52 | 49 876,14 |

| 22.08.2024 | 1 935 380,45 | 14 793,73 | 35 082,41 | 49 876,14 |

| 22.09.2024 | 1 900 298,04 | 14 525,57 | 35 350,58 | 49 876,14 |

| 22.10.2024 | 1 864 947,46 | 13 795,50 | 36 080,64 | 49 876,14 |

| 22.11.2024 | 1 828 866,82 | 13 979,56 | 35 896,59 | 49 876,14 |

| 22.12.2024 | 1 792 970,24 | 13 263,07 | 36 613,08 | 49 876,14 |

| 22.01.2025 | 1 756 357,16 | 13 425,31 | 36 450,84 | 49 876,14 |

| 22.02.2025 | 1 719 906,33 | 13 146,68 | 36 729,46 | 49 876,14 |

| 22.03.2025 | 1 683 176,86 | 11 620,84 | 38 255,31 | 49 876,14 |

| 22.04.2025 | 1 644 921,56 | 12 573,51 | 37 302,63 | 49 876,14 |

| 22.05.2025 | 1 607 618,93 | 11 891,98 | 37 984,17 | 49 876,14 |

| 22.06.2025 | 1 569 634,76 | 11 998,03 | 37 878,11 | 49 876,14 |

| 22.07.2025 | 1 531 756,65 | 11 330,80 | 38 545,34 | 49 876,14 |

| 22.08.2025 | 1 493 211,31 | 11 413,86 | 38 462,28 | 49 876,14 |

| 22.09.2025 | 1 454 749,03 | 11 119,86 | 38 756,28 | 49 876,14 |

| 22.10.2025 | 1 415 992,75 | 10 474,47 | 39 401,68 | 49 876,14 |

| 22.11.2025 | 1 376 591,07 | 10 522,44 | 39 353,71 | 49 876,14 |

| 22.12.2025 | 1 337 237,36 | 9 891,89 | 39 984,25 | 49 876,14 |

| 22.01.2026 | 1 297 253,11 | 9 915,99 | 39 960,15 | 49 876,14 |

| 22.02.2026 | 1 257 292,96 | 9 610,54 | 40 265,60 | 49 876,14 |

| 22.03.2026 | 1 217 027,36 | 8 402,49 | 41 473,65 | 49 876,14 |

| 22.04.2026 | 1 175 553,71 | 8 985,74 | 40 890,40 | 49 876,14 |

| 22.05.2026 | 1 134 663,30 | 8 393,40 | 41 482,74 | 49 876,14 |

| 22.06.2026 | 1 093 180,56 | 8 356,09 | 41 520,05 | 49 876,14 |

| 22.07.2026 | 1 051 660,51 | 7 779,41 | 42 096,74 | 49 876,14 |

| 22.08.2026 | 1 009 563,77 | 7 716,94 | 42 159,20 | 49 876,14 |

| 22.09.2026 | 967 404,57 | 7 394,68 | 42 481,46 | 49 876,14 |

| 22.10.2026 | 924 923,11 | 6 841,90 | 43 034,25 | 49 876,14 |

| 22.11.2026 | 881 888,86 | 6 741,01 | 43 135,13 | 49 876,14 |

| 22.12.2026 | 838 753,74 | 6 204,48 | 43 671,66 | 49 876,14 |

| 22.01.2027 | 795 082,07 | 6 077,48 | 43 798,67 | 49 876,14 |

| 22.02.2027 | 751 283,41 | 5 742,69 | 44 133,46 | 49 876,14 |

| 22.03.2027 | 707 149,95 | 4 882,24 | 44 993,90 | 49 876,14 |

| 22.04.2027 | 662 156,05 | 5 061,41 | 44 814,73 | 49 876,14 |

| 22.05.2027 | 617 341,32 | 4 566,63 | 45 309,51 | 49 876,14 |

| 22.06.2027 | 572 031,81 | 4 372,52 | 45 503,63 | 49 876,14 |

| 22.07.2027 | 526 528,18 | 3 894,87 | 45 981,28 | 49 876,14 |

| 22.08.2027 | 480 546,91 | 3 673,22 | 46 202,92 | 49 876,14 |

| 22.09.2027 | 434 343,99 | 3 320,05 | 46 556,09 | 49 876,14 |

| 22.10.2027 | 387 787,90 | 2 868,57 | 47 007,57 | 49 876,14 |

| 22.11.2027 | 340 780,32 | 2 604,87 | 47 271,27 | 49 876,14 |

| 22.12.2027 | 293 509,05 | 2 171,16 | 47 704,98 | 49 876,14 |

| 22.01.2028 | 245 804,07 | 1 878,89 | 47 997,26 | 49 876,14 |

| 22.02.2028 | 197 806,81 | 1 512,00 | 48 364,14 | 49 876,14 |

| 22.03.2028 | 149 442,67 | 1 068,62 | 48 807,53 | 49 876,14 |

| 22.04.2028 | 100 635,15 | 769,24 | 49 106,90 | 49 876,14 |

| 22.05.2028 | 51 528,24 | 381,17 | 51 528,24 | 51 909,41 |

Показать все

Процентные ставки московского банка Центр-Инвест по ипотеке в 2021 году

Действующие ипотечные программы предполагают оформление кредитов по следующим ставкам:

| Программа | Ставка, % годовых | Срок действия ставки | Примечание |

| Ипотека с государственной поддержкой | 6 | Первые 3 года | В случае рождения второго ребенка в период с 01.01.2018г. по 31.12.2022г. |

| Первые 5 лет | В случае рождения третьего ребенка в период с 01.01.2018г. по 31.12.2022г. | ||

| Первые 8 лет | В случае, если в период с 01.01.2018г. у семьи родился второй ребенок, была оформлена ипотека на льготных условиях, а потом родился третий ребенок | ||

| Ключевая ставка Центрального Банка + 2% | После окончания действия льготной ставки | ||

| Ипотека до 3 млн. руб. | 8,5% | В течение всего срока | |

| Ипотека для первичного рынка | 9,0 | 5 лет | На сумму до 6 млн. включительно |

| 9,5 | С 6-го по 10-й год | ||

| Ставка Моспрайм на 1 октября предыдущего года + 3,75% | С 10-го по 20-й год | ||

| 9,5 | 10 лет | На сумму от 6 млн. руб. | |

| 10,0 | С 11-го по 20-й год | ||

| Ипотека для вторичного рынка | 9,5 | 5 лет | На сумму до 6 млн. включительно при первоначальном взносе от 10 до 20% |

| 10,0 | С 6-го по 10-й год | ||

| 9,0 | 5 лет | На сумму до 6 млн. включительно при первоначальном взносе от 20% | |

| 9,5 | С 6-го по 10-й год | ||

| Ставка Моспрайм на 1 октября предыдущего года + 3,75% | С 10-го по 20-й год | На сумму до 6 млн. включительно вне зависимости от первоначального взноса | |

| 10,5 | 10 лет | На сумму от 6 млн. при первоначальном взносе от 10 до 20% | |

| 11,0 | С 11-го по 20-й год | ||

| 10,0 | 10 лет | На сумму от 6 млн. при первоначальном взносе от 10 до 20% | |

| 10,5 | С 11-го по 20-й год | ||

| Кредит на строительство | 10,5 | 10 лет | Вне зависимости от суммы и первоначального взноса |

| 11,0 | С 11-го по 20-й год | ||

| Ипотека на покупку коммерческой недвижимости | 10,5 | 3 года | Вне зависимости от суммы и первоначального взноса |

| Ставка Моспрайм на 1 октября предыдущего года + 3,75% | С 4-го по 10-й год |

Указанные ставки не включают в себя комиссии за оформление залога и страхование. Эти расходы оплачиваются заемщиком дополнительно

Банк Центр-Инвест увеличит процентную ставку:

- на 0,25% годовых за личное обращение без использования дистанционных сервисов;

- на 3% до оформления залога по программе рефинансирования.

Условия ипотечного кредитования в Центр-Инвест

Условия кредитования будут напрямую зависеть от выбранной программы. Каждый банковский продукт имеет свои требования к заемщику и принципы сотрудничества.

Можно выделить стандартный список условий кредитования:

- Клиент может взять в банке кредит, минимальный размер которого составляет 300 000 рублей. Договор кредитования может быть оформлен и на максимальную сумму до 20 млн. руб.

- Рассчитаться с банком необходимо за ближайшие 20 лет. Условия досрочного погашения долговых обязательств обсуждается с кредитором в отдельном порядке.

- Чтобы взять ипотеку на улучшение жилищных условий, необходимо быть готовыми к внесению первоначального взноса. Размер этого платежа составляет не менее 20% от общей суммы сделки. Стоит учесть, что чем больше размер первого взноса, тем на большую сумму будет одобрен кредит.

- Размер минимальной ставки составляет 9,5%. Однако это значение может быть уменьшено и до 6%, если в качестве заемщика выступает молодая семья с ребенком.

В процессе сотрудничества процентная ставка может изменяться. Самое первое изменение стоит ожидать через 6 лет с момента получения займа. Увеличение произойдет в большую сторону, величина переплаты может увеличиться до 0,5% годовых. Однако повышения ставки можно избежать. Это правило распространяется на клиентов, которые внесли первоначальный взнос более 50%.

Второе изменение будет через 10 лет после подписания ипотечного договора. Величина процентной ставки будет зависеть от ставки ЦБ РФ. В среднем, значение увеличится на 3,5%. Иными словами, точную сумму переплаты назвать заранее не получится.

Особые виды ипотек

Отдельных программ для наименее защищённых слоёв граждан банковская организация не предусматривает. Однако некоторые лица могут оформить жилищный кредит с помощью стандартных ипотечных программ.

Ипотека для инвалидов

Люди с ограниченными возможностями вправе воспользоваться программой «Ипотечный кредит». Для этого необходимо подтвердить свой особый статус справками из медицинского учреждения.

Важно помнить, что воспользоваться ипотечным кредитованием могут лишь инвалиды второй и третьей степени. Также гражданин должен подтвердить факт того, что он нуждается в улучшении жилищных условий

При этом лицо должно быть обязательно трудоустроено и иметь стабильный заработок.

Этот вид кредита подразумевает много рисков для банковской организации, поэтому условие о страховании жизни и здоровья заёмщика обязательно. Получить от государства помощь в виде льгот или субсидий возможно, но неизвестно, сколько времени на это уйдет. Иногда люди дожидаются своей очереди не один год.

С помощью субсидирования льготники могут оплатить первоначальный взнос или уменьшить срок ежемесячной суммы.

Ипотека для студентов

Если молодые люди состоят в браке, у них есть шанс воспользоваться программой помощи молодой семье. Для этого требуется получить жилищный сертификат. Он поможет вам погасить в будущем часть оплаты ипотечного займа. Также могут быть привлечены средства материнского капитала.

Граждане должны быть моложе 35 лет. Молодым людям необходимо состоять в официальном браке и иметь свидетельство о регистрации брака. Также семья должна нуждаться в приобретении нового жилья. Если у граждан есть ребёнок, то к ним применяются наиболее выгодные условия предоставления помощи.

Плюсы и минусы ипотеки в банке Центр-Инвест

Преимущества:

- Разнообразие ипотечных программ, предполагающих не только покупку, но и строительство жилья, а также приобретение коммерческой недвижимости.

- Возможность оформить заявку в режиме онлайн.

- Заемщик самостоятельно принимает решение об оформлении страхового полиса.

- Программа ипотеки с государственным участием по льготной процентной ставке.

- Досрочное погашение без дополнительных комиссий.

Недостатки:

- Серьезная надбавка к процентной ставке на период оформления залога по программе рефинансирования.

- Офисы банка расположены только на юге России и в Москве, поэтому купить недвижимость в других регионах страны заемщик не сможет.

Подготовка документов для оформления договора

Список документации стандартный. Будущему заемщику предстоит собрать такой пакет документов:

- Оригинал паспорта и копии всех его страниц. Не забудьте отсканировать и пустые страницы паспорта.

- Копия СНИЛС.

- Если заемщик является наемным работником, то необходимо предоставить копию трудового договора или трудовой книжки.

- Владельцам бизнеса необходимо подготовить документацию, которая связана с регистрацией компании.

Для оформления ипотечного договора необходимо участие созаемщиков, которым также требуется подготовить аналогичный список документов.

Потенциальному заемщику предстоит собрать документы на приобретаемый объект недвижимости. На этом этапе необходимо воспользоваться услугами оценщика. Некоторые задаются вопросом, можно ли избежать оценочной экспертизы. Здесь банк даст отрицательный ответ. Данная процедура является обязательной. Кредитор должен обеспечить для себя гарантии и тем самым снизить риски.

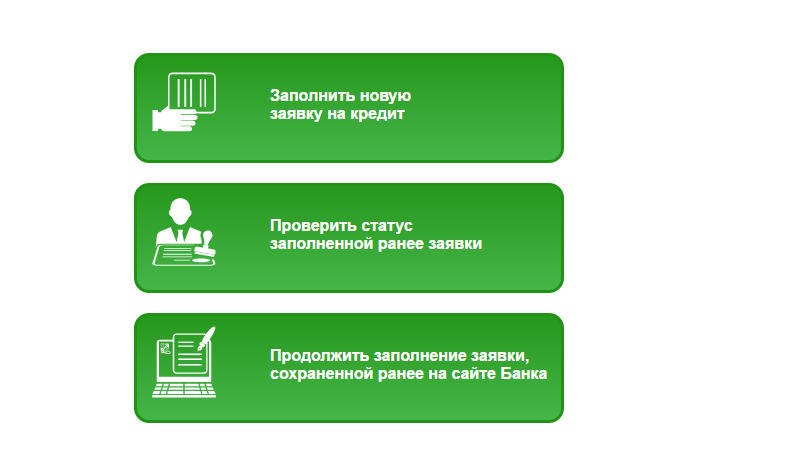

Как подать заявку

Есть два варианта:

- Лично в офисе.

- В режиме онлайн.

Заявка онлайн – это кредитное заявление, свидетельствующее о намерении заемщика оформить ипотечный займ. В процессе ее рассмотрения кредитная организация решает, готова ли она сотрудничать с потенциальным заемщиком в принципе. Это экономит время, избавляя клиентов от необходимости лично приходить в офис банка. Да и документы нужно будет собирать, будучи уверенным, что есть реальный шанс получить положительное решение.

В онлайн форме нужно указать ФИО, пол, дату и место рождения, паспортные данные, СНИЛС, адрес регистрации, контактный телефон, семейное положение, запрашиваемые сумму и срок кредита, источники дохода и регулярные расходы семьи. На сайте реализован импорт данных с портала Госуслуг, что существенно упрощает процесс заполнения.

Онлайн заявка рассматривается в течение нескольких дней. После чего клиент получает смс-сообщение о решении банка. Если оно положительное, заемщику нужно обратиться в тот офис банка, который он указал в своей заявке.

Для заемщиков, которые не воспользовались онлайн сервисом, ставка по ипотеке будет выше.