Как рассчитать отпускные

Содержание:

- Учет повышений окладов (тарифных ставок)

- Пример расчета

- Премия к празднику: бухгалтерский и налоговый учет, страховые взносы

- Примеры начисления

- Как премии учитываются при расчете отпускных?

- Приказ и ведомость на выплату премии

- Квартальная премия в расчете среднего заработка работника

- Какие выплаты не учитываются при расчете среднего заработка?

- Какие нюансы премирования сотрудников важны при расчете компенсации за отпуск?

- Необходимость в расчёте средней зарплаты

- Индексируется ли годовая премия при расчете отпускных в 2021 году?

- Кадровый учет и расчет зарплаты в 1С 8.3 ЗУП 3.1

Учет повышений окладов (тарифных ставок)

При расчете отпускных нужно применять коэффициент повышения, если оклады (тарифные ставки) были повышены:

- В расчетный период, непосредственно перед отпуском или во время отпуска;

- Причем повышение в отношении не одного или нескольких работников, а в отношении всей организации, ее филиала или хотя бы структурного подразделения (п. 16 Положения, утв. постановлением Правительства РФ от 24 декабря 2007 г. № 922). Например, если были повышены оклады все работникам отдела «Бухгалтерия» предприятия, то нужно применять коэффициенты при расчете отпускных всем бухгалтерам предприятия. Если же оклады были повышены только бухгалтерам по зарплате, коээфициент не применяется.

Коэффициент повышения = Новый размер оклада / Старый размер оклада

Если вместе с повышением оклада изменяется структура ежемесячных выплат и надбавок к окладу, то формула будет такая:

Коэффициент повышения = (Новый размер оклада + Новые размеры ежемесячных выплат, надбавок и доплат, зависящих от суммы оклада) / (Старый размер оклада + Старые размеры ежемесячных выплат, надбавок и доплат)

При применении коэффициентов повышения нужно учитывать, что не все выплаты должны корректироваться. Необходимо применять коэффициент только к тем выплатам, которые установлены как фиксированный процент или определенная кратность к окладу (тарифной ставке). Те выплаты, которые установлены в абсолютном размере (не зависящем от оклада, тарифной ставки) либо в виде некой вилки (диапазона) значений процентов или кратности по отношению к окладу (тарифной ставке), повышать для расчета среднего заработка не нужно.

Для быстроты расчета воспользуйтесь нашим онлайн-калькулятором расчета отпускных:

Считайте отпускные в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Сервис подходит для комфортной совместной работы бухгалтера и директора.

Попробовать бесплатно 30 дней

>При расчете отпускных какие периоды исключаются

В расчетный период не включается время, когда работник:

- получал пособие по временной нетрудоспособности или по беременности и родам;

- имел право на средний заработок в соответствии с трудовым законодательством (находился в отпуске или в командировке). Единственное исключение – сотруднице положен средний заработок при перерывах для кормления ребенка, но из расчетного периода это время не исключается;

- не трудился из-за простоя по вине работодателя или по причинам, не зависящим ни от руководства, ни от персонала;

- освобождался от работы по иным причинам, предусмотренным законодательством (например, отпуск без сохранения заработной платы).

Расчет отпускных:

- Из заработка за май-декабрь 2010 года исключаем отпускные: 114 232,38 – 12 152,38 = 102 080 руб.

- Производим корректировку заработка за май-декабрь 2010 года с учетом повышения оклада с 1 января 2011 года. Корректирующий коэффициент равен 10000 / 8000 = 1,25 Заработок за май-декабрь 2010 года составит: 102 080 руб. х 1,25 = 127 600 руб.

- Из заработка за январь-апрель 2011 года исключаем сумму больничных: 58 348,49 – 4605,64 = 53 742,85 руб.

- Сумма фактически начисленной заработной платы за расчетный период составит: 127 600 + 53 742,85 = 181 342,85 руб.

- Рассчитаем количество календарных дней, приходящихся на отработанное время в августе 2010 года. 2,85 дн. (29,4 / 31 x (31-28))

- Рассчитаем количество календарных дней, приходящихся на отработанное время в феврале 2011 года. 24,15 дн. (29,4 / 28 x (28-5))

- Находим среднедневной заработок для оплаты отпуска. Он равен: 564,93 руб. (181 342,85 руб. / (29,4 дн. x 10 мес. + 2,85 дн. + 24,15 дн.)).

- Сумма отпускных за 28 календарных дней составит: 15 818,04 руб. (564,93 х 28 дн.).

Пример расчета

Пусть по итогам года сотрудник получил премию. Ее необходимо включить в подсчет среднего заработка, когда этому сотруднику потребуется рассчитать отпускные.

Формула: Пр.отп. = (Пр.н. / Рдн) * (Рдн — РднИ), где:

- Пр.отп. — премия, включаемая в расчет по отпускным;

- Пр.н. – начисленная премия по итогам года;

- Рдн – количество р. дней в году, за которые начислена премия;

- РднИ – количество р. дней, не включаемых в расчет.

Рабочих дней в 2017 году 247. Работник фактически трудился не весь рабочий период, согласно табелю учета рабочего времени необходимо исключить 41 день. Премия за год начислена в сумме 60 тыс. рублей.

Считаем. Пр.отп. = (60000 / 247) * (247 — 41) = 50039,46 руб. Такую сумму премиальных нужно учесть, рассчитывая отпускные работнику.

Главное

- В расчет выплат к отпуску работника включаются премиальные суммы по правилам, прописанным в Положении №922 от 24/12/07 г.

- Все премии, включаемые работодателем в расчет, обязательно фиксируются ЛНА фирмы.

- Включать в состав затрат по отпускным премиальные за выслугу лет к профессиональным праздничным датам, с точки зрения законодательства, рискованно. Прописывая подобную возможность в ЛНА, фирма должна быть готова доказать правомерность включения в затраты этих сумм перед фискальными органами.

Премия к празднику: бухгалтерский и налоговый учет, страховые взносы

Работодатели могут выплачивать своим сотрудникам разовые премии не за определенный период трудовой деятельности и производственные результаты, а при наступлении конкретного события. Например, это могут быть премии к профессиональному празднику, юбилею организации, ко дню рождения самого сотрудника или же к праздничным дням, установленным статьей 112 ТК РФ. Основанием для выплаты такой премии является распоряжение (приказ) руководителя организации о поощрении сотрудника. Такие премии, как правило, в систему оплаты труда не включаются.

Бухгалтерский учет

Учет расчетов с сотрудниками организации по начислению и выплате премий ведется на счете 70 «Расчеты с персоналом по оплате труда» (см. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России 31.10.2004 № 94н).

Источником выплат премий к праздникам может быть нераспределенная прибыль прошлых лет (счет 84 «Нераспределенная прибыль (непокрытый убыток)») или прочие расходы, произведенные организацией на выплату таких премий (счет 91.02 «Прочие расходы»).

Порядок учета таких выплат следует отразить в учетной политике организации.

НДФЛ

Премия, выплаченная сотруднику к празднику, является его доходом и, соответственно, облагается НДФЛ. Дата фактического получения дохода в виде премии к празднику — день ее выплаты, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (пп. 1 п. 1 ст. 223 НК РФ). Дата удержания налога — день фактической выплаты премии (п. 4 ст. 226 НК РФ). Перечислить сумму удержанного налога с премии к празднику необходимо не позднее дня, следующего за днем выплаты дохода (п. 6 ст. 226 НК РФ).

Налог на прибыль

Премии, начисляемые сотрудникам к праздничным дням, не уменьшают налоговую базу по налогу на прибыль (см. письма Минфина России от 22.07.2016 № 03-03-06/1/42954, от 09.07.2014 № 03-03-06/1/33167, от 15.03.2013 № 03-03-10/7999, от 24.04.2013 № 03-03-06/1/14283). При этом в учете возникают постоянные разницы (п. 4 ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 № 114н, далее — ПБУ 18/02). Постоянные разницы приводят к образованию постоянного налогового обязательства (п. 7 ПБУ 18/02).

Что касается судебной практики, мнения расходятся. Одни суды делают вывод, что премии сотрудникам, выплачиваемые к праздничным датам, могут учитываться в расходах для целей налогообложения прибыли организаций, если они предусмотрены трудовым, коллективным договором или иным локальным нормативным актом, а другие делают противоположный вывод.

Если организация учтет премию к праздничным дням в расходах при расчете налога на прибыль, то, вероятнее всего, ей придется отстаивать свою точку зрения в суде.

Страховые взносы

В соответствии с пунктом 1 статьи 420 НК РФ объектом обложения страховыми взносами признаются выплаты и иные вознаграждения в пользу физических лиц, произведенные в рамках трудовых отношений. Статьей 422 НК РФ установлен перечень сумм, не подлежащих обложению страховыми взносами. Выплаты в виде премии к праздникам не поименованы в упомянутом перечне и, следовательно, подлежат обложению страховыми взносами в общеустановленном порядке. Аналогичное мнение приведено и в письме Минфина России от 07.02.2017 № 03-15-05/6368.

В соответствии со статьей 20.1 Федерального закона от 24.07.1998 № 125-ФЗ объектом обложения взносами на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (НС и ПЗ) признаются выплаты и иные вознаграждения, начисляемые страхователями в пользу застрахованных в рамках трудовых отношений и гражданско-правовых договоров. В статье 20.2 Закона № 125-ФЗ поименованы суммы, не подлежащие обложению взносами на обязательное социальное страхование от НС и ПЗ. Выплаты в виде премии к праздникам отсутствуют в этом перечне, следовательно, подлежат обложению страховыми взносами на обязательное социальное страхование от НС и ПЗ.

1С:ИТС

В разделе «Консультации по законодательству» см. подробнее: как установить и выплатить премию; можно ли учесть в расходах премии к праздникам и юбилеям, если они установлены коллективным или трудовым договорами; как учесть в расходах премию, если трудовым договором с работником она прямо не предусмотрена.

Примеры начисления

Для большей наглядности следует изучить несколько примеров. Работник идет в отпуск на 14 дней и полностью отработал расчетный период, получив за это время 400 000 рублей, из которых 25 пришлись на компенсацию его платного обучения. Остальные деньги составляют оклады и премии, предусмотренные действующим на предприятии положением.

Для начала необходимо убрать из базы компенсацию обучения. В расчет будет приниматься сумма 375 000 рублей.

Далее понадобится вычислить среднедневной заработок. 375000 руб. / 12 мес. / 29,3 д. = 1066,55 руб. Отпускные составят 1066,55 * 14 = 14931,7 руб.

В качестве другого примера можно взять ситуацию, когда работник получил 400 000 рублей, но сходил в отпуск на 28 дней в октябре (получил 13 тыс. рублей) и проболел 5 дней в июле (получил 4 тыс. рублей). Для этого придется вычесть из всех полученных им в течение 12 месяцев сумм отпускные и пособие по временной нетрудоспособности, а также вычленить число отработанных дней в октябре и июле, исходя из их среднего количества 29,3.

Для 10 месяцев суммарный отработанный период составит 293 дня, для июля 29,3 / 31 * 26 = 24,57 д., а для декабря 29,3 / 31 * 3 = 2, 84 д.

Далее полученные результаты необходимо суммировать 2,84 + 24,57 + 293 = 320,41 д.

Среднедневной заработок составит 382 000 / 320,41 = 1192,22 руб. Размер отпускных на 14 дней получится следующим: 1192,22 * 14 = 16 691,11 руб.

Правильный порядок начисления отпускных необходим не только для надлежащего исполнения обязательств перед сотрудниками – от точного расчета зависит и корректность налоговой отчетности. Чтобы избежать ошибок необходимо соблюдать ряд правил. Работодателю стоит выяснить, учитывается ли выплаченная премия при расчете отпускных. Чтобы включить ее в расчет, необходимо учесть следующее:

- установление выплаты в локальном акте предприятия;

- основанием для выплаты должны быть трудовые результаты;

- дату перечисления этой суммы;

- дни, выпадающие из рабочего периода (предыдущий отпуск, простой и другие).

Следование перечисленным рекомендациям поможет назначить корректную выплату и правильно отразить ее в отчетности.

Как премии учитываются при расчете отпускных?

Всю основную информацию об отпусках можно найти в 114 статье Трудового кодекса Российской Федерации. Согласно этому источнику, любой гражданин, который трудоустроен на общих основаниях, имеет право на ежегодный оплачиваемый отпуск продолжительностью 28 дней. При этом оплата отпуска должна быть рассчитана работодателем исходя из данных о полученной зарплате за последний год. При этом в данной ситуации речь идет не о календарных днях, а о рабочих (в частности, рабочий год начинается с даты подписания трудового соглашения между сотрудником и юридическим лицом).

Данная статья рассказывает о типовых способах решения вопроса, но каждый случай уникальный. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

- Москва .

- Санкт-Петербург .

Таким образом, на размер годового заработка (от которого зависит в том числе и объем отпускных) влияют такие факторы:

- зарплата сотрудника;

- официальные премии, наличие которых прописано в трудовом соглашении;

- компенсации и выплаты всех типов.

В расчете не учитываются такие источники финансирования, как:

- помощь материального характера;

- компенсации питания и проездов;

- выплаты, осуществляемые в рамках компенсации по больничным листам;

- выплаты во время отпуска по беременности и родам, а также по уходу за ребенком, не достигшим возраста полутора лет;

- заработная плата на предыдущем месте трудоустройства.

Приказ и ведомость на выплату премии

Основанием для выплаты премии сотрудникам служит приказ.

В кадровом документообороте используется форма приказа № Т-11 для премирования одного сотрудника или № Т-11а при поощрении группы лиц.

Документы из альбома унифицированных форм не являются обязательными к применению с 2013 года, но продолжают использоваться как наиболее оптимальные бланки для ведения первичного учета.

С данными приказа работник должен ознакомиться под роспись.

В учете используют ведомости:

-

Расчетно-платежной формы Т-49. Используется для размещения данных о начислении и выдаче сумм. Является наиболее оптимальной формой для выплаты премий наличными деньгами.

-

Расчетной формы Т-51. Используется при перечислении премии на зарплатную карту работника.

-

Платежной формы Т-53. Используется при выдаче премии наличностью в межрасчетный период, при выплате которой НДФЛ взимается в общей сумме начислений.

Все ведомости составляются в единственном экземпляре, подписываются должностными лицами и работников при получении наличности.

Документы, связанные с выдачей заработной платы или приравненных к ней платежей, необходимо хранить длительное время (75 лет) в связи с использованием данных для назначения пенсий.

Квартальная премия в расчете среднего заработка работника

В п

15 положения №922 от 24.12.2007 предусматривается порядок определения среднего заработка, исходя из которого, следует, что при учёте квартальных премиальных выплат принимается во внимание месяц начисления. А период, в течение которого начислена премия, не учитывается

Поэтому, в отличие от учёта годовых премиальных, квартальные включаются в формулу определения среднего дохода, если они получены сотрудником во время расчётного периода. И, например, за один год отпускные могут рассчитываться по трём премиям за кварталы, а в другой – по пяти.

Размеры квартальных премиальных выплат берутся полностью, если сотрудник отработал всё время, за которое они были выплачены. В других случаях выполняется перерасчёт по каждому кварталу пропорционально отработанному времени – но только в пределах расчётного периода. Для примера можно рассмотреть 2 ситуации:

- Сотрудник отработал без перерывов с сентября 2016-го года по август 2017-го года. В сентябре 2016-го года им была получена премия в размере 10 тыс. руб. за третий квартал;

- Работник выполнял свои должностные обязанности в течение того же периода. Но квартальную премию в размере 15000 руб. получил в марте 2017 года за первый квартал. При этом он не работал по уважительной причине в течение всего февраля.

В первом случае для определения среднего заработка берётся 100% квартальной премии, полученной в начале расчётного периода. При этом не имеет значения, что в июле и августе 2016-го года сотрудник не числился на предприятии. Главное, что им был полностью отработан год, принятый за расчётный. И в формуле будет фигурировать значение в 10000 рублей.

Для второй ситуации месяц, в течение которого сотрудник не исполнял свои обязанности, попадает в расчётный период, так же как и квартальная премия. Это позволяет уменьшить размер учитываемой при определении среднего заработка суммы. Премиальная выплата за период с января по март 2017-го года учитывается частично – с коэффициентом (136+175)/(136+143+175) = 0,685. Цифры в расчёте равны количеству рабочих часов, соответственно, в январе, феврале и марте. И для формулы среднего дохода для определения отпускных будет использовано значение 15000 х 0,685 = 10275 рублей.

Какие выплаты не учитываются при расчете среднего заработка?

Согласно п. 2, 5 Положения № 922 при расчете среднего заработка не учитываются выплаты социального характера, не относящиеся к оплате труда: материальная помощь, оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха и др.

Также на основании п. 5 Положения № 922 при расчете среднего заработка не учитывается время, а также начисленные за это время суммы, если:

а) за работником сохранялся средний заработок в соответствии с законодательством РФ, за исключением перерывов для кормления ребенка;

б) работник получал пособие по временной нетрудоспособности или пособие по беременности и родам;

в) работник не трудился в связи с простоем по вине работодателя или по причинам, не зависящим от работодателя и работника;

г) работник не участвовал в забастовке, но в связи с этой забастовкой не имел возможности выполнять свою работу;

д) работнику предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

е) работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством РФ.

И уже на этом этапе у бухгалтеров возникает множество вопросов.

Вопрос

Учитываются ли при расчете отпускных доплаты в размере между средней заработной платой и пособием по временной нетрудоспособности, доплаты в размере между окладом и средней заработной платой в период командировки?

На этот вопрос ответил Минтруд в Письме от 03.08.2016 № 14-1/ООГ-7105. Он разъяснил, что доплата в размере между средней заработной платой и пособием по временной нетрудоспособности является выплатой социального характера, предусматривающей возмещение утраченного заработка во время нетрудоспособности работника. На этом основании чиновники сделали вывод, что такие доплаты не могут быть включены в расчет среднего заработка.

В отношении доплаты в размере между окладом и средней заработной платой в период командировки Минтруд указал, что если организация системой оплаты труда предусмотрела выплату за нахождение в командировке (отразив ее в трудовом договоре работника), которая включена в фонд оплаты труда и учитывается при определении сумм страховых взносов в ФСС и ПФР, то данную выплату можно рассматривать как часть заработной платы и учитывать при расчете среднего заработка.

Вопрос

Учитывается ли при расчете отпускных дополнительное вознаграждение, выплачиваемое за работу в праздничные дни (если оно предусмотрено коллективным договором)?

По нашему мнению, данные суммы должны быть учтены при расчете среднего заработка, поскольку они соответствуют понятию заработной платы.

Установленный в 2020 году период нерабочих дней и дополнительные праздничные дни также вызвали у бухгалтеров вопросы о порядке расчета среднего заработка.

Вопрос

Учитываются ли при расчете отпускных выплаты за период, объявленный в РФ нерабочим в связи с распространением коронавирусной инфекции (с 30 марта по 8 мая 2020 года)?

Если организация в указанный период не осуществляла деятельность, то нерабочие дни, установленные указами Президента РФ, а также начисленные за этот период суммы не должны учитываться при расчете отпускных (пп. «е» п. 5 Положения № 922, Письмо Минтруда РФ от 18.05.2020 № 14-1/В-585). Если же работники продолжали трудиться (в том числе дистанционно), то заработная плата за указанный период учитывается при расчете отпускных в обычном порядке.

Вопрос

Учитываются ли при расчете отпускных выплаты за 24 июня 2020 года – день, объявленный Указом Президента РФ от 29.05.2020 № 345 нерабочим с сохранением заработной платы?

По нашему мнению, в этом случае действуют те же правила, что были приведены выше. Если работник 24 июня 2020 года отдыхал, то начисленную за этот день зарплату не нужно включать в расчет среднего заработка. А если согласно графику он трудился и получил за этот день зарплату в одинарном размере, она включается в расчет среднего заработка.

Вопрос

Учитываются ли при расчете отпускных выплаты за 1 июля 2020 года – день, объявленный в РФ нерабочим?

Согласно Указу Президента РФ от 01.06.2020 № 354 1 июля объявлено днем проведения общероссийского голосования по вопросу одобрения изменений в Конституцию РФ. В соответствии с п. 5 ст. 2 Закона РФ о поправке к Конституции РФ от 14.03.2020 № 1-ФКЗ, Информацией Роструда от 15.06.2020 этот день должен оплачиваться в соответствии с ТК РФ как нерабочий (праздничный). Следовательно, он не относится ко времени, исключаемому из расчетного периода в соответствии с п. 5 Положения № 922.

Какие нюансы премирования сотрудников важны при расчете компенсации за отпуск?

В соответствии с действующими правилами премия в обязательном порядке должна быть включена в общую базу расчета отпускных, если она отвечает следующим требованиям:

- Ее наличие предусматривается системой оплаты труда, которая была установлена внутри конкретного предприятия.

- Информация о наличии данной премии закреплена в официальном порядке в отдельном положении, которое действует внутри организации. В данном документе должна содержаться вся важная информация относительно основных правил и особенностей премирования сотрудников.

- Начисление премии сотруднику происходило в пределах расчетного периода, который используется во время определения точной суммы отпускной компенсации.

Если все вышеуказанные условия действительно выполнены, значит, премиальную выплату в обязательном порядке необходимо учесть во время расчета отпускных. Что же касается иных аспектов этой процедуры – вся она проводится в стандартном порядке с обязательным соблюдением всех основных правил. В частности, положенные денежные средства должны быть выданы на руки служащему в последний день его нахождения в организации, перед непосредственным началом отпускного периода. Метод выдачи должен совпадать с методом начисления заработной платы. Денежные средства могут быть выданы на руки сотруднику либо, например, переведены на его банковскую карту.

Следует помнить, что задержки в начислении отпускной выплаты являются недопустимыми со стороны работодателя. В противном случае сотрудник сможет предъявить официальные претензии в адрес начальства. Это может грозить директору последующим применением различных санкций, включая и назначение денежного взыскания.

Необходимость в расчёте средней зарплаты

Выяснить размер среднемесячного, среднегодового или рассчитываемого за остальные сроки заработка может потребоваться в таковых ситуациях:

- при расчётах отпускных и командировочных;

- для определения размеров выходного пособия при увольнении работника;

- при получении суммы начислений во время простоев компании;

- для работника, переводимого на работу с наименьшим заработком, величина которого нее обязана быть меньше среднего на прошлом рабочем (Рабочий — наёмный работник на производственном предприятии, сотрудник начального уровня производственных компетенций ) месте.

Понятие «среднего заработка» не следует путать с суммой (Сумма (математика) — общее количество, результат сложения со знаком ( + , − ) {displaystyle (~+,~-~)} , например: Денежная сумма, сумма оплаты Векторная сумма Сумма идеалов Сумма (перен., книжн.)

), устанавливаемой правительством. Показатель средней зарплаты, применяющийся для расчётов алиментов и остальных выплат, рассчитывается особенным методом и относится к стране в целом. Его рассчитывают раз в год, не изменяя размеров суммы до конца расчётного периода.

Средняя зарплата в Рф в 2020 году. А также в Москве, Санкт-Петербурге и в регионах!

Индексируется ли годовая премия при расчете отпускных в 2021 году?

Индексация годовой премии нужна, если в течение расчетного периода производилось повышение тарифных расценок оплаты труда или окладов для всего коллектива.

Рост средней зарплаты влечет за собой повышение суммы отпускных. Для ее расчета необходимо рассчитать коэффициент индексации КИ:

Где:

ЗПП – заработная плата после повышения;

ЗДП – заработная плата до повышения.

Если расценки оплаты труда увеличились в течение расчетного периода, его следует разделить на две части (предшествующую этому событию и последующую). Индексация производится в начале следующего периода после повышения оплаты труда.

Премия по итогам года влияет на сумму отпускных следующим образом:

- Сумма всех премий за год делится на количество рабочих дней за прошедшие 12 месяцев.

- Результат умножается на количество реально отработанных сотрудником дней по табелю.

Пример расчета отпускных при наличии квартальной премии в 2021 году

Рассмотрим конкретный пример расчета суммы отпускных, если сотрудник получил хотя бы одну квартальную премию.

Исходные условия:

Работник, отработавший полный расчетный период в 2018-2019 годах, 1 июля уходит в отпуск на 24 дня.

С 1 августа (начала расчетного периода) до нового 2019 года его оклад составлял 30 тыс. руб., а с начала 2019 года его повысили на 10%.

В апреле сотрудника премировали на сумму 15 тыс. руб. по итогам первого квартала.

9 июня в связи с днем рождения он получил поощрительную выплату в размере одного должностного оклада. За расчетный период сотрудник болел 4 дня в 2018 году, прогулов и других пропусков не было.

Задача: рассчитать сумму отпускных.

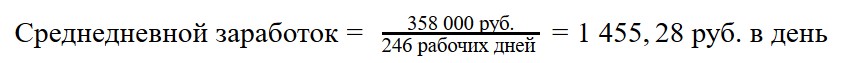

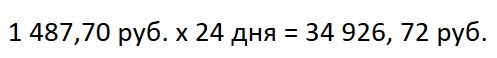

Выполняется расчет суммарной зарплаты с 1 августа 2018 г. до 1 июля 2019 года:

- 30 тыс. руб. х 5 мес. = 150 тыс. руб. (оклад за август-декабрь в 2018 году);

- За время болезни вычет составил: (30 тыс. руб. х 4 пропущенных дня) /24 рабочих дня = 5 тыс. руб.

- 30 тыс. руб. х 1,1 х 6 мес. = 198 тыс. руб. (за январь-июнь в 2019 году с учетом повышения оклада по коэффициенту индексации КИ);

- 15 тыс. руб. – трудовая квартальная премия.

Всего – 358 тыс. руб.

Следует отметить, что разовая поощрительная премия, по сути представляющая собой поздравление с днем рожденья, в базу начисления отпускных не вошла.

Рассчитывается средняя зарплата за один рабочий день (всего в году их 250 минус 4 пропуска):

Отпускные за 24 дня составляют:

Как учесть ежемесячные, квартальные и годовую премии при расчете отпускных

Если на предприятии регулярно премируются сотрудники (например, за выполнение плана), выплаты входят в базу расчета отпускных, но при выполнении вышеуказанных условий. Рассмотрим подобную ситуацию на примере.

Сотрудник уходит в отпуск 1 ноября 2019 года. За расчетный период с декабря он получал неизменный должностной оклад в сумме 25 тыс. руб. и ежемесячную премию в размере 20% от него. Кроме этого, ему были выплачены квартальные премии:

- За IV квартал 2017 года – 13 тыс. руб.

- За I квартал 2018 года – 11,5 тыс. руб.

- За II квартал 2018 года – 12 тыс. руб.

- За III квартал 2018 года – 10 тыс. руб.

В конце декабря сотруднику администрация намерена заплатить еще одну квартальную премию в сумме 15 тыс. руб., но она еще не начислена.

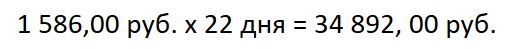

Кроме квартальных, в конце декабря 2018 года работнику была выплачена годовая премия в сумме 20 тыс. руб. Сотрудник проработал год, не пропустив ни одного дня. Продолжительность отпуска – 22 дня.

Задача: рассчитать сумму отпускных.

Выполняется расчет суммарной зарплаты с 1 августа 2018 г. до 1 июля 2019 года:

25 тыс. руб. х 11 мес. = 275 тыс. руб. (оклад за декабрь 2018 года – ноябрь 2019 года);

25 тыс. руб. х 0,2 х 11 = 55 тыс. руб. – ежемесячное премирование за расчетный период (11 мес.);

13 тыс. руб. + 11,5 тыс. руб. + 12 тыс. руб. + 10 тыс. руб. = 46,5 тыс. руб. – сумма квартальных премий

Следует обратить внимание на то, что неначисленная премия за IV квартал 2019 года не входит в базу расчета. Годовая премия за 2018 год учитывается в расчетах, так как сотрудник ее получил в предшествующий расчету отпускных период

Вместе с премией по итогам 2017 года суммарный заработок сотрудника составляет 396 тыс. 500 руб.

Далее рассчитывается среднедневная зарплата:

Отпускные за 22 дня составляют:

Подоходный налог на отпускные начисляется одновременно с их выплатой.

Кадровый учет и расчет зарплаты в 1С 8.3 ЗУП 3.1

Здравствуйте, уважаемые подписчики zup1c!

Думаю, будет правильно немного разбавить серию материалов, которую я выкладывал до этого по вопросам учета страховых взносов (zup1c.ru/category/otchetnost-pfr), публикацией по расчету годовой премии в 1С ЗУП 8.3.

В сегодняшнем материалы мы рассмотрим то, каким образом в зуп 3.1 рассчитать годовую премию пропорционально отработанному за этот год времени сотрудника. Сразу замечу, что эта методика может использоваться и для расчета квартальной премии (кстати, общий принцип настройки премий рассмотрен ранее здесь: zup1c.ru/premij).

Основная сложность заключается в том, что используя типовые показатели в формуле вида начисления нельзя получить значение отработанного времени за год. Для решения необходимо настроить и использовать вспомогательный вид начисления, именно он и будет ежемесячно рассчитывать по сотрудникам отработанное время, которое затем через показатель РасчетнаяБаза можно использовать при расчете годовой или квартальной премии.

Как правильно всё это настроить, рассмотрим в сегодняшней публикации.

Семинар «Лайфхаки по 1C ЗУП 3.1»

Разбор 15-ти лайфхаков по учету в 1с зуп 3.1: Узнать подробнее ->>

ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО — ежемесячная самостоятельная проверка учета: Узнать подробнее ->>

Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих: Узнать подробнее ->>

Все бесплатные семинары по 1С ЗУП 3 ->>

Содержание видео:

00:00 – теория: почему в ЗУП 3 нельзя через типовые показатели получить отработанное время и норму за произвольный период (например, год); описание варианта решения через вспомогательный вид начисления; 03:58 – настройка служебного вида начисления в 1с 8.3 зуп для ежемесячного расчета доли отработанного времени; 06:40 – использование сервиса «Групповое изменение реквизитов» для изменения реквизитов, заблокированных разработчиками для редактирования при настройке вспомогательного вида начисления; 09:15 – назначение этого начисления задним числом и расчет через документ «Доначисление, перерасчеты» в текущем периоде; 15:30 — настройка вида начисления в 1с 8.3 зуп 3.1 для расчета годовой премии пропорционально отработанному времени; 16:57 — расчета годовой премии в документе «Премия» в 1с 8.3 зуп 3.1

Чтобы узнать первыми о новых публикациях подписывайтесь на обновления моего блога:

- YouTube канал;