Влияние кадастровой стоимости участка на расчет земельного налога

Содержание:

- Общие сведения

- Онлайн калькулятор

- Способы для проверки задолженности

- Сроки уплаты

- Проверка налога

- Как рассчитать налог на земельный участок для физических лиц?

- Особенности расчёта

- Льготы и освобождения от уплаты налога

- Расчет налогового платежа

- Как посчитать по кадастровой стоимости?

- Расчет земельного налога по кадастровой стоимости с помощью онлайн-калькулятора на сайте налоговой

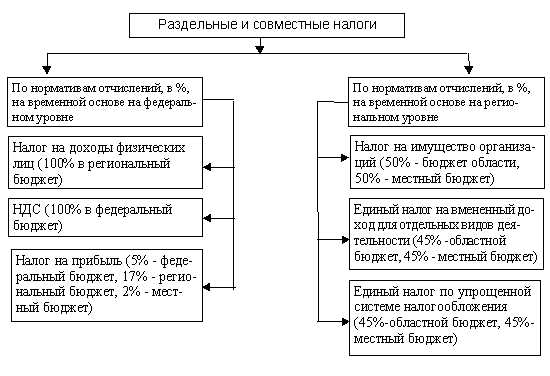

Общие сведения

Как рассчитывается налог на землю, кто обязан его платить и кто может уменьшить сумму сбора регламентировано в Налоговом кодексе. Поэтому прежде чем начать расчет стоит все тщательно проанализировать и собрать необходимые сведения.

Льготные категории граждан и юридических лиц прописаны в налоговом кодексе статье 31. Но в большинстве случаев от сборов не освобождаются ни коммерческие организации, не иные юридические лица, хотя исключения составляют граждане, которые пользуются землей на основании договора бесплатно, срочной аренды. В зависимости от субъекта Российской Федерации местные власти могут вносить изменения в порядок уплаты налога на землю, расширять или сужать круг льготников.

Физическим лицам нет необходимости самостоятельно рассчитывать размер налога, им достаточно обратиться в ФНС, потому что именно туда местное самоуправление передает сведения о кадастровой стоимости земли. Юридические лица должны рассчитать размер сбора самостоятельно, причем данные о кадастровой стоимости размещены на официальном сайте Росреестра или федеральной налоговой службы.

Онлайн калькулятор

Вынесение на страницы сайта Федеральной налоговой службы специального калькулятора для подсчета земельного налога – отличное предложение для владельцев земельных участков. Теперь самостоятельно можно рассчитать, сколько нужно заплатить денег за свою землю. Какие данные следует ввести в форму калькулятора?

- Кадастровый номер, который был выдан наделу при его постановке на учет в кадастре.

- Данные, объясняющие самые важные характеристики объекта.

- Период нахождения участка в собственности последнего владельца.

- Если есть налоговые льготы, вносятся данные и о них.

Как видно, сведений немного, для их несения потребуется мало времени. После выполнения данного шага на странице будут выданы сведения по сумме земельного налога.

Способы для проверки задолженности

Чтобы узнать, сумму к оплате или наличие задолженности, есть несколько удобных способов. А именно:

- Лично обратиться в налоговую службу. При себе необходимо иметь ИНН и паспорт. Инспектор предоставит распечатанную квитанцию. Оплатить можно в любом отделении Банка, комиссия отсутствует. Заинтересованное лицо также может обратиться в многофункциональный центр.

- Зайти на сайт электронного сервиса Налоговой инспекции, авторизация не требуется. Есть ещё онлайн способы: портал госуслуг, ФССП, личный кабинет в электронных деньгах (Киви, Вебмани, Яндекс.Деньги).

- Интернет-банкинг. Узнать задолженность или сумму к оплате можно через Сбербанк онлайн или Альфа-клик.

На некоторых интернет ресурсах требуется пройти процедуру регистрации. Но она не представляет особой сложности, поэтому завести личный кабинет будет нетрудно. Предварительно можно посмотреть пошаговую инструкцию.

Сроки уплаты

Главная инстанция, которая обязана следить за уплатой земельных налогов своевременно и в полном объеме, —, это органы местного самоуправления. Но есть администрации, которые не брали на себя данные обязательства, в таком случае данным вопросом занимается налоговая служба, она устанавливает сроки для перевода платежа.

Чаще всего уплачивается налог раз в год и поквартально. Выдается специальный график оплаты налоговых сумм, в нем указывается размер, крайнее время оплаты, реквизиты, по которым нужно переводить средства.Может быть предусмотрена возможность авансовых оплат. Сроки оплаты налога на землю также могут отличаться в разных регионах, это зависит от того, какое решение приняла местная власть.

За просрочку во всех регионах предусмотрен штраф, и он может быть достаточно солидным. Крайней мерой для неплательщика является отбор у него участка. Штрафы и лишение прав присуждаются независимо от того, какое целевое предназначение имеет земельный надел.

Перед тем, как применить ту или иную меру наказания, нужно обязательно сначала отправить нарушителю налогового законодательства извещение, в котором указывается сумма задолженность и крайняя дата ее погашения.

Часто такое «письмо» имеет сильный эффект, большая сумма штрафа или перспектива лишиться ценной недвижимости стимулируют выполнить свои обязательства и внести нужную сумму денег в казну государства.

С какими проблемами сталкивается собственник земельного надела, не выплачивающий положенный земельный налог?

- В извещении, которое получает должник, указывается крайняя дата уплаты налога. Если он и дальше продолжает бездействовать, после указанной даты объем налога увеличивается на 20%.

- В дальнейшем налоговая служба имеет полное право направить дело должника в суд, а там будут озвучены требования по выплате не только увеличенного на 20% долга, но и пени на него, штрафа, судебных издержек.

- По решению суда судебные приставы могут арестовать недвижимое имущество нарушителя, его зарплату, различные ценности, пребывающие в его владении.

Земельный участок, за который собственник не платит налог, может быть по решению суда описан и продан с торгов. Как видно, меры наказания серьезные и материально ощутимые, не стоит нарушать налоговое законодательство и скрываться от уплаты положенной суммы за свое имущество.

Проверка налога

Как узнать задолженность за земельный налог без личного обращения в налоговую инспекцию? Конечно же, все хотят проверить налог удаленно через интернет, чтобы для этого не приходилось обращаться в налоговую инспекцию по своему месту жительства. Такой способ действительно существует, что станет огромным преимуществом для многих людей. Сделать это можно через сайт ФНС, где вам просто необходимо получить доступ к своему личному кабинету.

Зарегистрироваться на данном сайте очень просто, вам не придется ждать каких-либо писем, как в случае с сайтом Государственных услуг. Регистрация займет у вас всего несколько минут. В личном кабинете вы сможете получать информацию о своих налогах, в том числе и налоге за землю.

Получить всю необходимую информацию о своих налогах можно и через портал Государственных услуг, однако сделать это будет сложнее, так как регистрация на сайте займет некоторое время. Многие рекомендуют в любом случае получить доступ к данному порталу, так как там вы сможете проводить многие процедуры, например, оформить заграничный или внутрироссийский паспорт. Заранее следует подготовиться к тому, что регистрация может занять около двух недель, так как требуются дополнительные проверки.

Для получения информации для физических лиц на портале Государственных услуг требуется сделать следующее:

Как рассчитать налог на земельный участок для физических лиц?

Несмотря на то, что уведомление и квитанция предоставляется налоговиками в готовом виде, многие граждане сомневаются в правильности начислений и стремятся контролировать процедуру начисления платежей. Для этого следует ознакомиться с порядком расчёта и сопровождающими его нюансами.

Итак, размер земельного налога зависит от:

- год рассчитанного налога;

- размер налоговой базы, соответствующей общей кадастровой стоимости ЗУ;

- налоговая ставка, установленная муниципалитетом для данной категории ЗУ;

- льготы (при наличии таковых).

Так как в течение года допустима переоценка массива земель в регионе, требуются актуальные сведения. Кадастровая стоимость устанавливается по завершении переоценки – до новой ревизии. Узнать её можно как из кадастрового паспорта, так и путём получения соответствующей выписки из данных ГКН. Налоговая ставка и льготы устанавливаются на федеральном и региональном уровнях власти. Эти сведения можно получить в администрации населённого пункта.

Сколько процентов?

Вначале определяют показатели для проведения расчётов. Налоговая база высчитывается из удельной стоимости квадратного метра земли в месте расположения участка, умноженной на общую площадь. Произведение этих чисел даст точное определение налоговой базы, из которой выводится процент налоговой ставки.

Таковая составляет до 0,3% для земель:

- ЛПХ;

- ИЖС.

Формула расчета земельного налога

Земельный налог = Кадастровая стоимость * Размер вашей доли * Налоговая ставка * Коэффицент владения ЗУ (в случае владения ЗУ < 1 года)

Пример, как рассчитать земельный налог по кадастровой стоимости:

- Стоимость квадратного метра земли – 10 тысяч рублей, а общая площадь надела – 6 соток. Соответственно, общая кадастровая стоимость ЗУ равна 60 000.

-

Если допустить, что это надел из числа земель сельскохозяйственного назначения, налоговая ставка может составлять 0,3% общей площади ЗУ.

-

Сумма налога будет равна 0,3 процента от 60 000 рублей. Это составит 180 рублей налоговой суммы в год.

Если собственник имеет региональные льготы – из этой суммы высчитывается размер субсидий по льготам. Подробнее о льготах для пенсионеров.

Налог на земельный участок высчитывается только из кадастровой стоимости ЗУ. Поэтому, говоря о методиках расчета налога на ЗУ, можно смело утверждаться, что есть лишь один способ рассчитать налог. Рыночная стоимость увеличила бы сумму налога, что не даёт преимуществ собственникам земельных участков. Поэтому, если по какой-либо причине после переоценки кадастровая стоимость приравнивается к рыночной, владельцы ЗУ стремятся её оспорить.

Таким не самым простым способом рассчитывается земельный налог для физических лиц. Но вам стоит знать о том, что сумма налога может быть фиксированной!

Фиксированная сумма налога

Налог для физических лиц всегда имеет гибкую, плавающую ставку. Она может измениться по ряду причин, как правило – в сторону увеличения. Связано это как с инфляционным коэффициентом и девальвацией рубля, так и с иными процессами.

Такие изменения не всегда удобны лицам, которые имеют огромные территории под сельскохозяйственное производство. Иногда ситуация доходит до того, что индивидуальный предприниматель оказывается на грани банкротства.

Одна из мер, которую может предоставить местная администрация, если она заинтересована в развитии данного производства в своём населённом пункте – заморозить рост суммы налога сроком на 3 года или 5 лет. Такие преимущества следует обсуждать с главой местной администрации населённого пункта, с привлечением документации, подтверждающей:

- возникшие затруднения;

- неоспоримую пользу, которую приносит предпринимательская деятельность.

Естественно, данные меры не распространяются на все аналогичные ситуации, а скорее – являются исключением из правил. Ту же процедуру граждане могут провести через суд, если администрация не выдала соответствующего разрешения.

Если у вас все получилось советуем обратиться к нашей пошаговой инструкции по порядку уплаты налога и успеть все оплатить вовремя и без ошибок! Если вы не знакомы с правильным составлением декларации — мы вам поможем!

Особенности расчёта

Если земельный надел расположен на границе муниципального образования таким образом, что одновременно находится на территории двух или более муниципальных образований, то налоговая база рассчитывается пропорционально доли земельного надела в данном муниципалитете исходя из его местной кадастровой стоимости.

Например, если 1/3 надела находится на территории муниципалитета с кадастровой стоимостью квадратного метра 10 000 рублей, а 2/3 на территории муниципалитета с кадастровой стоимостью м2 в размере 8 000 рублей, то кадастровая стоимость (КС) всего надела будет составлять: КС = (ПН)*10000*(1/3) + (ПН)*8000*(2/3), где ПН – общая площадь земельного надела в м2.

- Обладателям права собственности на надел;

- Обладателям права пожизненного наследуемого владения наделом;

- Обладателям права бессрочного использования данного надела.

Расчёт налоговой базы земельного налога по кадастровой стоимости принят в большинстве регионов РФ, а при отсутствии такой стоимости у надела земли (например, когда нет кадастрового паспорта) начисление земельного налога физическому лицу – владельцу надела не происходит.

То есть при отсутствии кадастрового паспорта земельный налог уплате не подлежит, так как расчёт по нормативной стоимости был отменён в 2015 году для всех регионов, кроме Республики Крым и Севастополя.

На крымском полуострове до 2020 года для наделов, не имеющих кадастровой стоимости, расчёт налоговой базы происходит по формуле НБ = (НС)*ИИ, где ИИ – индекс инфляции, установленный для Крымского полуострова в размере 3,8 с 2014 года.

При расчёте налога на здания и строения для физических лиц кадастровая стоимость на данные строения может также отсутствовать. В таком случае происходит расчёт по инвентаризационной стоимости налогооблагаемых зданий и строений.

Инвентаризационная стоимость часто намного ниже кадастровой, и поэтому не все владельцы зданий стремятся получать кадастровые паспорта и платить большую сумму налога, но платить по инвентаризационной стоимости можно будет только до 1 января 2021 года.

Такая стоимость определена и зафиксирована на 1 ноября 2013 года исходя из следующих факторов:

- Износ строений;

- Стоимость стройматериалов;

- Стоимость строительных работ.

Узнать инвентаризационную стоимость для расчёта налога на здания физические лица могут следующими способами:

- Написать заявление в БТИ;

- Посмотреть на сайте Росреестра;

- Посмотреть на портале Госуслуг;

- Получить в Многофункциональных центрах.

Налоговая база при определении величины налога при отсутствии кадастровой стоимости определяется как произведение по инвентаризационной стоимости жилого здания или строения на специальный коэффициент-дефлятор (КД), устанавливаемый ежегодно Правительством РФ. В 2017 году величина данного коэффициента 1,425.

Налоговая ставка при данном способе расчёта является дифференцированной и изменяется в зависимости от величины налоговой базы, рассчитанной по инвентаризационной стоимости и значению коэффициента-дефлятора.

При величине НБ до 300 000 рублей ставка составляет от 0 до 0,1 процента.

Если НБ больше 300 000, но меньше 500 000 рублей, то ставка изменяется в пределах от 0,1 до 0,3 процента, а если величина НБ превышает 500 000 рублей, то ставка может быть установлена в размере от 0,3 до 2 процентов.

Конкретные размеры ставки по налогу на здания и строения для физических лиц в конкретном муниципальном округе устанавливаются властями данного округа в указанных пределах.

Если местные власти не принимали локальные акты о величине налоговой ставки, то её размеры составят 0,1 процента при величине НБ до 500 000 рублей и 0,3 процента при величине НБ, превышающей 500 000 рублей, в соответствии с п. 6 ст. 406 НК РФ.

уплачивать два налога

уплачивать два налога

Расчёт налога для физических лиц производится сотрудниками налоговой службы, но проверять правильность расчётов налоговых органов поможет в ряде случаев обнаружить ошибки ФНС и снизить итоговый размер налога.

Льготы и освобождения от уплаты налога

Льготы по земельному налогу бывают трех видов:

- Полное освобождение от уплаты земельного налога для конкретных категорий граждан;

- Уменьшение на 10 тыс. рублей налоговой базы в отношении конкретных категорий граждан;

- Льготы, устанавливаемые нормативно-правовыми актами городов федерального значения (Москва, Санкт-Петербург, Севастополь).

Полностью освобождаются от выплаты земельного налога в полном объеме только физические лица коренных малочисленных народов Севера, Сибири и Дальнего Востока России, а также общины таких народов.

Налоговая база в отношении сбора на земли общего пользования в СНТ, как и на другие виды земельных налогов, уменьшается на сумму в 10000 рублей, не облагаемую земельным налогом, на одного налогоплательщика одной территории муниципалитета. То есть уменьшается не сам размер налога, а кадастровая стоимость объекта, от которой и производится расчет налоговой суммы.

Действует льгота для определенных категорий налогоплательщиков, в которые входят:

- Герои Советского Союза, Герои Российской Федерации, полные кавалеры ордена Славы;

- Инвалиды I и II групп инвалидности;

- Инвалиды с детства;

- Ветераны и инвалиды Великой Отечественной войны, а также ветераны и инвалиды боевых действий;

- Граждане, имеющие право получать социальную поддержку по Законам Российской Федерации «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС», «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» и «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне»;

- Граждане, принимавшие участие в работе подразделений особого риска по испытаниям ядерного и термоядерного оружия, ликвидациям аварий ядерных установок на вооружениях и военных объектах;

- Граждане, получившие или перенесшие лучевую болезнь или ставшие инвалидами из-за испытаний, учений и других работ, касающихся любых разновидностей ядерных установок, в том числе ядерное оружие и космическую технику.

- Уменьшить налоговую базу по вышеназванной льготе возможно на основании подтверждающих документов принадлежности к одной из перечисленных категорий.

Документы подаются в любой орган налоговой инспекции по выбору налогоплательщика. Если налоговая база после отчисления льготы становится равной сумме менее 10000 рублей, то налог признается нулевым.

Героям Советского Союза, Героям Российской Федерации и полным кавалерам орденов Славы необходимо предоставить соответствующие орденские книжки и книжки Героев. Инвалиды могут уменьшить свою налоговую базу, предоставив удостоверение инвалида, пенсионное удостоверение, справку врачебно-трудовой экспертной комиссии.

В соответствии со статьей 2 Федерального закона «О ветеранах» ветеранами признают граждан:

- Принимавших участие в боевых действиях по защите Отечества или осуществлявших обеспечение воинских частей действующей армии в местах боевых действий;

- Проходивших военную службу либо отработавших в тылу во время Великой Отечественной войны 1941 — 1945 гг. не менее полугода, не включая время работы на оккупированных территориях СССР, либо награжденные орденами или медалями СССР за службу и самоотверженный труд в ходе Великой Отечественной войны.

Помимо общей льготы, предусмотренной Налоговым кодексом РФ, общее собрание садоводческого некоммерческого товарищества может предоставить льготы в отношении размера членских взносов и порядка их уплаты в СНТ. В основном льготные членские платежи позволяется производить пенсионерам, инвалидам, многодетным семьям.

Если подобные льготы общее собрание или устав СНТ не определили, то льготные категории граждан вносят членские взносы на общих условиях.

Налог на земли общего пользования в садоводческом некоммерческом товариществе — обязательный вид платежа в местные бюджеты. Дороги, проезды, проходы, площадки общего использования, занятые одной организацией, должны облагаться налогом.

Расчет налогового платежа

Сумма налога за год определяется по формуле:

НнИ = Налоговая база × Налоговая ставка

Если в вашем регионе установлены отчетные периоды и уплата авансовых платежей, платеж за отчетный период (например, за 1 квартал) нужно рассчитать исходя из ¼ кадастровой стоимости (доли стоимости) объекта (подп. 1 п. 12 ст. 378.2 НК РФ):

АП = Налоговая база × ¼ × Налоговая ставка

В этом случае сумма налога к уплате по итогам года будет равна разнице между исчисленной суммой налога за год и суммой авансовых платежей.

Пример

Кадастровая стоимость объекта недвижимости равна 10 млн руб. Ставка налога – 1,5%. Тогда:

- годовая сумма налога составит 150 000 руб. (10 000 000 × 1,5%);

- авансовые платежи по итогам 1 квартала, полугодия и 9 месяцев будут равны 37 500 руб. (10 000 000 × ¼ × 1,5%);

- сумма налога к уплате по итогам года – 37 500 руб. (150 000 – 3 × 37 500).

Однако если право собственности на объект недвижимого имущества возникло или прекратилось в течение отчетного периода, то сумма налога за налоговый период и авансового платежа за отчетный период определяется исходя из количества полных месяцев владения им. Формулы для расчета такие:

для авансовых платежей:

АП = Налоговая база × ¼ × Налоговая ставка × Количество полных месяцев владения объектом недвижимости в отчетном периоде/3;

для полной суммы налога за год:

НнИ = Налоговая база × Налоговая ставка / Количество полных месяцев владения объектом недвижимости в году/12.

Полным месяцем владения с 2016 года считается тот, в котором право на объект возникло до 15 числа или утрачено после 15 числа (п. 5 ст. 382 НК РФ).

ПРИМЕР расчета от КонсультантПлюс, если кадастровая стоимость изменилась в течение года: У организации есть в собственности здание, которое облагается по кадастровой стоимости. Ставка налога в регионе, где расположено это здание, — 2%. На 1 января кадастровая стоимость здания была 100 000 000 руб. Весной организация демонтировала небольшую часть здания, после чего его площадь уменьшилась. Сведения об измененной площади внесли в ЕГРН 10 июня. После изменений кадастровую стоимость определили в размере 90 000 000 руб. Организация рассчитает налог на имущество так… См. продолжение примера в К+. Пробный доступ к К+бесплатен.

Как посчитать по кадастровой стоимости?

Для того, чтобы узнать эту стоимость, следует лично обратиться в территориальное отделение Росреестра, либо запросить сведения на их официальном сайте. Также можно ее узнать онлайн по кадастровому номеру или адресу.

Далее следует узнать, не принимались ли местными органами власти процентные ставки, отличные от максимальных и прописанных в НК РФ (0.3% и 1.5%). Если да, то выяснить их размер, и использовать при расчёте земельного налога.

Если нет, значит используем вышеупомянутые 0.3 или 1.5%, в зависимости от категории вашей земли. Эти же цифры будут взяты за основу и в наших примерах.

Стандартная формула расчёта

По умолчанию, если у вас нет никаких льгот, применяется следующая формула:

КС*ПС=ЗН

Условные обозначения:

- КС – кадастровая стоимость;

- ПС – процентная ставка;

- ЗН – земельный налог.

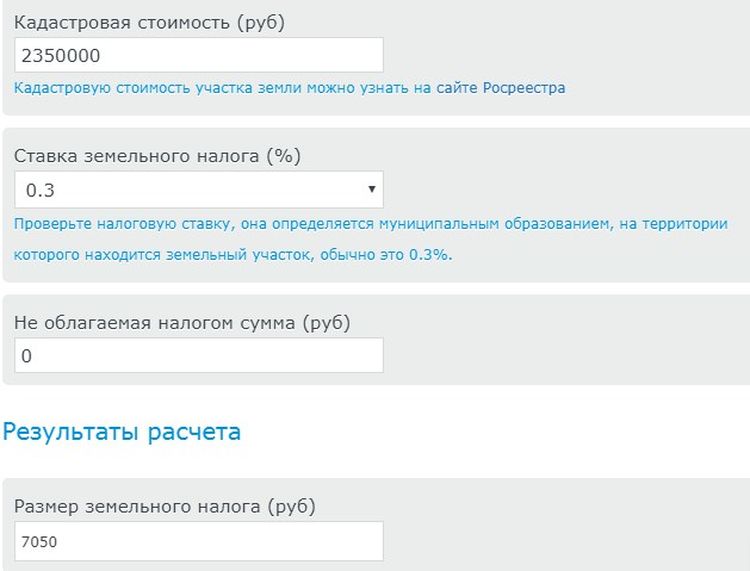

Приведём пример: допустим, что кадастровая стоимость вашей земли на первое число текущего года составляет 2 350 000 рублей. Процентная ставка – 0.3%.

2 350 000*0.3%=7050

Для расчета земельного налога можно также воспользоваться онлайн калькулятором, достаточно знать кадастровый номер участка, стоимость при этом берется из базы автоматически. Вводим все цифры в нужные поля и получаем результат.

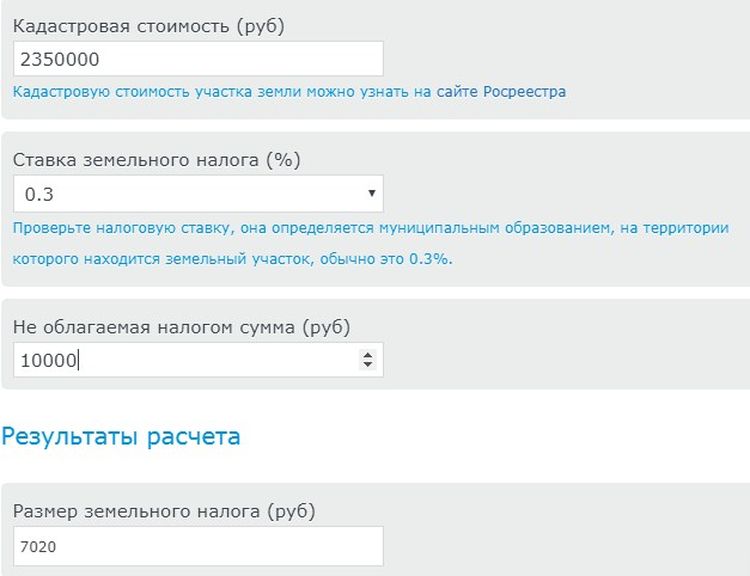

На этом конкретном примере, показанном на фото, указаны данные без учёта каких-либо льгот. О льготах поговорим чуть ниже.

Как считать авансовый налог?

В том случае, если по местному законодательству вы обязаны платить налог поквартально, то используется следующая формула:

КС*ПС/4 = ЗН

2350000*0.3%\4 = 1762,5

То есть, кадастровую стоимость, помноженную на процентную ставку нужно разделить на 4 – число кварталов в году.

Неполный налоговый период

Чтобы рассчитать земельный налог используется сумма, которая равна кадастровой стоимости на первый день текущего календарного года. Если земля приобретена недавно, и вы не владели ей полный год, то берётся сумма КС, которая была обозначена в момент оформления земли в собственность.

Соответственно, в этом случае и сам налог будет меньше, так как при его расчёте будет учитываться дополнительный коэффициент, равный соотношению фактического количества месяцев, в течение которых вы владели землёй, к 12 (кол-во месяцев в году).

К примеру, вы приобрели участок в мае. Следовательно, вы владели землёй 8 месяцев. В этом случае формула будет выглядеть следующим образом:

КС*ПС*(8/12)

Используя данные предыдущего примера, мы получим:

2350000*0.3%*(8/12) =4700

Формула подсчёта с учётом льгот

С учётом льготы получается следующая формула:

(КС*- 10000) *ПС = ЗН

Получаем:

(2350000 – 10000) *0.3 = 7020

Тот же результат получается и на онлайн-калькуляторе.

Кому положены льготы?

Помимо необлагаемых налогом земель, которые были описаны выше, льгота в размере 10000 рублей необлагаемой налогом суммы предоставляется ряду граждан РФ, а именно:

- Ветераны и инвалиды боевых действий – ВОВ, Афганистан, Чечня и пр.;

- Герои России и СССР;

- Инвалиды 1-й и 2-й групп;

- Чернобыльцы;

- Лица, имеющие отношения к испытанию ядерного оружия, в том числе и страдающие лучевой болезнью.

Если изменилась кадастровая стоимость

Кадастровая стоимость не является незыблемой величиной, и может время от времени измениться по ряду причин:

- При кадастровой оценке или в составлении кадастрового паспорта изначально была допущена ошибка и требует исправления;

- Была изменена категория пользования;

- Были изменены границы и общая площадь участка;

- Землевладелец оспорил в суде рыночную стоимость земли и суд удовлетворил иск;

Перерасчёт ЗН в таком случае осуществляется 1-го января того года, когда была изменена КС, но не раньше, чем с даты регистрации в ЕГРН. То есть применить новые значения можно уже в текущем году.

Формула расчёта ЗН при изменении КС остаётся прежней, нужно лишь применить новую сумму при перерасчёте.

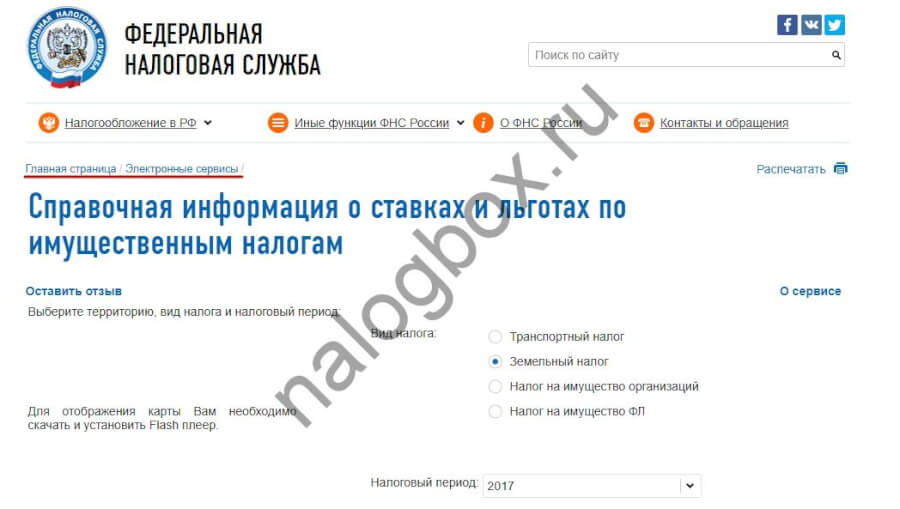

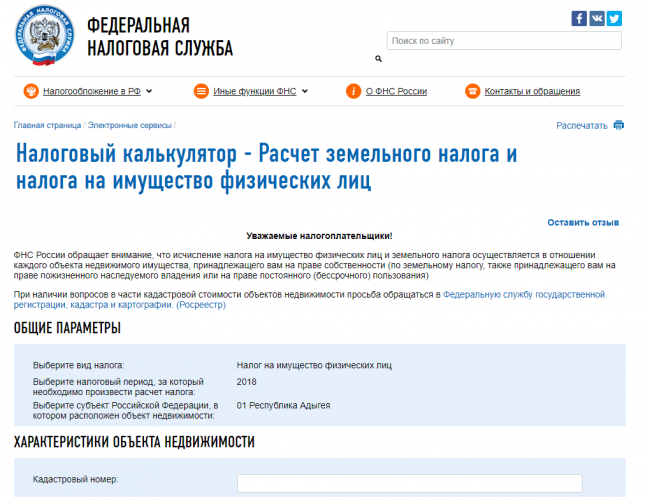

Расчет земельного налога по кадастровой стоимости с помощью онлайн-калькулятора на сайте налоговой

Определено, что граждане и организации обязаны вносить платежи в бюджет в форме налогов за имеющиеся у них земельные участки. При этом фискальная нагрузка ложится только в том случае, если земля находится в собственности или на иных бессрочных основаниях, к примеру, на праве пожизненного наследуемого владения. Если участок находится в аренде, в том числе и долгосрочной, то платить за него в бюджет не нужно.

Расчет земельного налога в настоящее время упрощен. Так, производить его самостоятельно, основываясь на актуальных данных ЕГРН, обязаны только юридические лица. Граждане же осуществляют платежи, руководствуясь при этом суммами, которые содержатся в уведомлениях, рассылаемых налоговой службой. Иными словами, физическим лицам, как правило, нет необходимости самостоятельно его рассчитывать.

Однако все же могут возникнуть ситуации, когда произвести расчет все же следует. Приведем наиболее распространенные из них.

- Отсутствие уведомления об уплате налога. Из-за технических ошибок в базе ФНС или сбоев в работе почтовых отделений уведомление может не дойти до адресата. Однако в данном случае рассматриваемая обязанность за налогоплательщиком сохраняется, а неуплата сбора своевременно может стать причиной начисления пеней и судебного разбирательства. Таким образом, если гражданин, владеющий землей, не получил своевременно уведомление, то расчет необходимо произвести самостоятельно.

- Ошибка в уведомлении. Сумма налога в самом уведомлении может быть указана неверно. Причиной тому служат как опечатки или арифметические неточности, так и расчет по завышенной кадастровой стоимости.

Важно! Специалисты рекомендуют всегда перепроверять сумму налога к уплате, указанную в уведомлении.

Чтобы самостоятельно рассчитать сумму, которую нужно внести в бюджет, или проверить уже рассчитанную в уведомлении, можно воспользоваться специальным сервисом на сайте ФНС.

Бесплатная консультация Юриста

+7 800 350-51-81

Он представляет собой калькулятор, который определяют сумму к оплате в бюджет на основе введенных пользователем данных.

Разберем подробнее то, как правильно пользоваться данным сервисом:

- Шаг 1. Зайти на сайт ФНС. Он расположен по веб-адресу: www.nalog.ru.

- Шаг 2. Выбор необходимого сервиса. Для этого на сайте следует выбрать раздел «Физические лица» – «Все сервисы для физических лиц», затем перейти «Налоговые калькуляторы» – «Калькулятор земельного налога».

- Шаг 3. Ввод основных параметров. В возникшем окне необходимо выбрать вида налога (земельный или имущественный). Затем следует определиться с налоговым периодом, то есть годом, за который уплачивается взнос в бюджет. После этого вводится кадастровый номер объекта. Для каждого участка он индивидуален. Как правило, система сама рассчитает кадастровую стоимость, основываясь на данных Росреестра, однако в некоторых случаях необходимо ввести его самостоятельно в специальном поле. Кроме стоимости, необходимо также ввести площадь участка, измеряемую в квадратных метрах.

- Шаг 4. Ввод сведений для расчета платежа. После ввода основных параметров необходимо вбить в систему данные о принадлежности участка конкретному налогоплательщику. Если собственником объекта является только он, то в соответствующем поле проставляется «1». Однако если налогоплательщик владеет долей, то необходимо отразить это отношение. К примеру, если принадлежит половина, то в строке указывается «1/2». После этого указывается время владения в течение конкретного налогового периода. Если оно составляет более года, то указывается число «12». Если менее, то количество месяцев, прошедшее с тех пор, как земля перешла в собственность налогоплательщику. Затем следует указать на наличие налоговых вычетов.

- Шаг 5. Ввод сведений о ставке. Ставка земельного налога определяется местными властями, поэтому ее значение необходимо уточнять в ФНС по месту проживания или на сайте ведомства в соответствующем разделе. После этого указывается размер льготы, если таковая имеет место быть.

После ввода всех данных калькулятор в течение нескольких секунд отразит на экране сумму налога, подлежащего уплате.