Черный список банковских должников в открытом доступе

Содержание:

- Способы улучшить кредитный рейтинг

- Как выйти из базы данных должников

- Что делать, если вы в списке

- Черный список: миф или реальность?

- Какими еще бывают списки должников банка

- Существует ли черный список кредитов

- Поиск по списку должников

- Исключение из реестра должников

- Как не попасть в черные списки банков?

- Чем чреваты задолженности перед банками

- Дополнительные меры предосторожности

- Можно ли получить кредит в МФО, будучи в перечне должников

- Черный список и плохая кредитная история

- Способы улучшения кредитного рейтинга

- Как можно узнать кредитную историю?

- Стоп-листы

- Как банки узнают о том, что у заёмщика есть долги?

Способы улучшить кредитный рейтинг

Ухудшить свою кредитную историю может каждый. Но существуют способы, которые помогут качественно ее улучшить. Это не значит, что Вас исключат из черного списка конкретного учреждения. Но факт того, что ваш рейтинг улучшится, однозначен. Что поможет улучшить кредитный рейтинг, расскажем далее.

Оформление кредитной карты

Активное использование карты. Получить такой продукт сейчас можно почти в любом учреждении

Неважно, какой лимит по карте будет установлен. Главное, чтобы заемщик ежемесячно вовремя осуществлял свои обязательства

Оплачивая ежемесячные минимальные взносы по карте, клиент получает «плюсы» к своему рейтингу.

Оформление микрозайма в микрофинансовых организациях

Оформление микрозайма в микрофинансовых организациях

МФО говорят о том, что они готовы работать с любым сегментом заемщика. Компания обещает выдать ссуду даже тем, у кого плохая кредитная история и нет официального дохода. Получить сразу огромный заем не получиться

Это неважно. Лучше брать меньше, но больше

Получите ссуду на 300 рублей и сразу ее погасите. Потом оформите продукт на 600 рублей и т.д. МФО передают информацию в Бюро кредитных историй.

Взять потребительский кредит в магазине

Как правило, магазины, где есть представители банков, на месте оформляют услугу покупки в рассрочку, предоставляя клиенту гарантию на получение услуги. Потребительский заем также улучшает рейтинг.

Погасить хотя бы один из долгов

Это гарантированный вариант. В случае закрытия долга банк полностью закрывает долг. История полностью исправляется.

Еще напоминаем о том, что уже пару лет в России есть право на объявление физического лица банкротом. Процедура не очень проста. Для ее инициирования необходимо соответствовать определённым критериям. Решение о банкротстве принимает суд. Но по итогу судебных разбирательств часть задолженностей может быть списана, некоторые кредиты аннулированы, а часть долгов будет реструктуризирована. Банкротство не полностью улучшает кредитную историю, но помогает повысить рейтинг на несколько позиций.

Таким образом, существует несколько способов узнать свой уровень кредитной истории. Это целесообразно сделать, если по многим заявкам на ссуду банки отказывают. Если же Ваш рейтинг плохой, то его нужно исправить любыми способами.

Как выйти из базы данных должников

Чтобы выйти из базы данных по должникам ФССП, достаточно расплатиться со всеми долгами и штрафами. Сделать это можно как в отделении банка, так и через Интернет. Через некоторое время рекомендуется повторно проверить данные о себе в реестре судебных приставов. На обновление информации требуется время.

Гораздо сложнее добиться того, чтобы исчезнуть из черного списка банка. Поскольку эти списки неофициальные, то не существует и регламента попадания и выхода из них. Только банк решает, иметь с человеком или юр.лицом, дело в дальнейшем или нет.

Основным документом, показывающим благонадежность для банка является кредитная история человека, которая собирается бюро кредитных историй

При наличии проблемных кредитов (не важно погашены долги или нет), она ухудшается, индекс надежности человека снижается. Это в последующем создаст проблемы при обращении в банк за очередной ссудой

Исправить кредитную историю можно, но это требует большого количества времени и усилий. При этом насовсем стереть информацию о допущенных ошибках не получится, возможно только улучшить ее новыми положительными действиями.

Что делать, если вы в списке

Люди по-разному относятся к тому, что их имя появилось в черном списке банка. Часто они просто не обращают на это внимания. Попытки сходить в банк, чтобы как-то договориться с менеджером фин. организации, ни к чему не приведут.

Важно! Поэтому чтобы в вас снова поверили, нужно серьезно взяться за себя и изменить отношение к выполнению финансовых обязательств:

- первое, что нужно сделать – вернуть банку долги;

- если вас занесли в особый список неблагонадежных клиентов, попробуйте открыть в этом учреждении депозитный счет. А дальше – регулярно переводите на него средства, проводите по своему счету различные банковские операции, исправно оплачивайте через банк ком. услуги. Все эти действия покажут менеджерам, что с вами можно иметь дело как с ответственным клиентом;

- часто зарплата перечисляется через банк. Если вдруг это банк, с которым у вас сложились напряженные отношения, откройте в нем текущий счет, куда работодатель буде регулярно перечислять зарплату. Постоянное пополнение счета – гарантия возврата доверия к клиенту. То есть есть шанс выйти из черного списка.

Посмотрите видео. Черный список — как банки ставят клеймо на клиентах:

Черный список: миф или реальность?

Несколько десятилетий назад, когда в России только начинался кредитный бум, банки столкнулись с тем, что часть денег обратно не возвращается. Тех, кто не спешит погашать задолженность, финансовые организации вносили в собственные списки нежелательных клиентов.

Со временем возникла необходимость в обмене информацией между банками. Чтобы не пересылать большие объемы данных между сотнями заинтересованных лиц, было решено создать единые кредитные бюро. В них вносятся сведения по каждому, кто хотя бы раз пробовал получить кредит наличными.

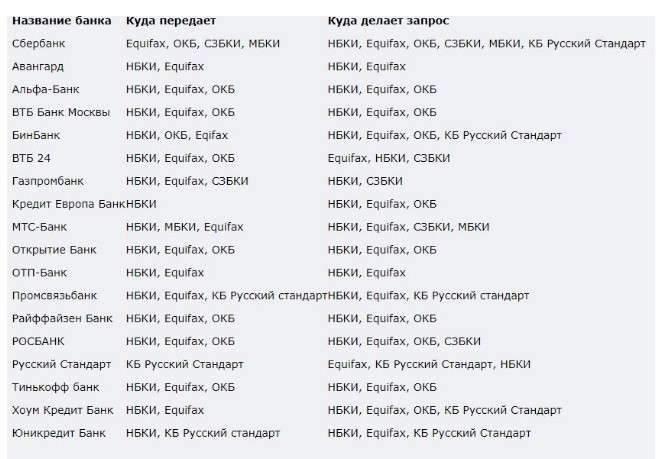

Важно в стране действует несколько кредитных бюро. Банки работают не со всеми

Ниже можно увидеть, кто и кому доверяет информацию о своих клиентах.

|

Банк |

|

|

Сбербанк |

НБКИ, Equifax, ОКБ, СЗБКИ, МБКИ, КБ Русский Стандарт |

|

Авангард |

НБКИ, Equifax |

|

НБКИ, Equifax, ОКБ |

|

|

ВТБ Банк Москвы |

НБКИ, Equifax, ОКБ |

|

НБКИ, Equifax, ОКБ, КБ Русский Стандарт |

|

|

ВТБ 24 |

НБКИ, Equifax, СЗБКИ |

|

Газпромбанк |

НБКИ, СЗБКИ |

|

Кредит Европа Банк |

НБКИ, Equifax, ОКБ |

|

МТС-Банк |

НБКИ, Equifax, СЗБКИ, МБКИ |

|

Открытие Банк |

НБКИ, Equifax, ОКБ |

|

ОТП-Банк |

НБКИ, Equifax |

|

НБКИ, Equifax, КБ Русский Стандарт |

|

|

Райффайзен Банк |

НБКИ, Equifax, ОКБ |

|

Росбанк |

НБКИ, Equifax, ОКБ, СЗБКИ |

|

НБКИ, Equifax, КБ Русский Стандарт |

|

|

НБКИ, Equifax, ОКБ |

|

|

НБКИ, Equifax, ОКБ, КБ Русский Стандарт |

|

|

Юникредит Банк |

НБКИ, Equifax, КБ Русский Стандарт |

Как следует из таблицы, практически все кредиторы сотрудничают с НБКИ и Equifax. Соответственно, у заемщика очень мало шансов, что банк не узнает о его предшествующих прегрешениях.

Какими еще бывают списки должников банка

У черного перечня бывает несколько разновидностей. В какой именно заносится злостный неплательщик или необязательный клиент решается на основании истории выплат по кредиту, а также ситуации конкретного лица.

Итак, встречаются следующие перечни банковских должников:

- приватные перечни кредитных организаций;

- перечни судебных приставов;

- перечни БКИ;

- перечни коллекторских агентств.

Самый «безобидный» список – это, конечно же, приватный перечень банка. Он доступен только работникам, работающим в конкретном банке и за его пределы чаще всего не выходит. Давайте рассмотрим каждый перечень более подробно.

| Черный список | Особенности |

| Приватный список банка | Список находится у кредитного менеджера. Информация по нему не передается третьим лицам, в том числе БКИ. Такие списки, как правило, формируются для того чтобы облегчить работу кредитного менеджера с клиентами. На основании этого перечня кредитная организация может отказать вам в выдаче кредита, либо в выдаче слишком большой суммы. |

| Список судебных приставов | Если заемщик сильно нарушил график погашения кредитных платежей, то кредитная организация обращается в суд. У судебных приставов имеются свои собственные списки, и вы можете узнать состоите ли вы в нем как должник или нет. Если дело передано в суд, то кредитная информация о вас перестает быть личной. Суд взыскивает не только сам кредит и проценты по нему, но и все понесенные издержки. |

| Список БКИ | Сведения о злостных неплательщиках банки передают в бюро кредитных историй. Любой банк может обратиться в это бюро и проверить все ваши кредитные данные для того чтобы принять решение о выдачи вам кредита. |

| Список коллекторского агентства | Если дело дошло до коллекторов, то вас вносят в их собственный перечень. Обращаться к этому списку могут только коллекторские агентства. |

Существует ли черный список кредитов

Услугами кредитования ежедневно пользуются тысячи людей. Но далеко не все своевременно погашают долги. Злостных неплательщиков банки вносят в общий список должников по кредитам. Каждое финансовое учреждение создает свой реестр неблагонадежных заемщиков. Чтобы попасть туда, необязательно быть злостным неплательщиком. МФО могут вносить в список людей, работать с которыми невыгодно. Например, клиент отказывается от страховки, подает в суд на МФО.

Понятие «общий черный список», скорее, вымысел. На государственном уровне нет такого термина. Банки пользуются Национальным Бюро Кредитных Историй, созданным в 2005 году, которое регулируется законом «О кредитных историях». В Бюро создана самая большая база историй по кредитам. В случае когда финансовое учреждение подает в суд на заемщика за неуплату займа и выигрывает дело, информация о кредите попадает в список Службы Судебных Приставов.

Есть общие причины, по которым заемщик может попасть в черный список любого банка или МФО:

- лица, не выплатившие долг по займу, и те, которых суд признал неплатежеспособными;

- если кредит взяли по фальшивым документам;

- когда по действующему кредиту систематически допускаются задолженности.

Выходит, что заемщик, находящийся в черном списке одного МФО, может получить одобрение в кредитовании в другом. Как узнать, есть ли вы в списке должников до того, как обращаться за кредитом в определенный банк? В этом случае можно попросить работников сделать запрос по базе банка на выяснение КИ заемщика.

Где найти кредитный ЧС

Мы уже разобрались, что единого на всю Россию основного черного списка должников не существует. У всех банков, МФО формируются определенные базы, в которые вносят всю информацию о займах клиентов и погашениях. Существует понятие банковской тайны. Финансовое учреждение не имеет законной возможности передавать данные о своих клиентах в другие организации.

Русские заемщики с плохими кредитными историями могут проверить, попали ли в черный список, подав запрос в Центральный Банк РФ через сайт Бюро Кредитных Историй для проверки. Раз в год эту услугу оказывают бесплатно.

Заемщики, на которых завели исполнительное производство по неуплате кредитного долга, могут поискать себя в Базе Судебных Приставов. Сделать это можно, заполнив онлайн-форму на сайте.

Кто и за что может попасть

Черной кредитной истории недостаточно, чтобы попасть в ЧС финансового учреждения, хотя это является главным фактором. Иногда организации вносят туда неблагополучных заемщиков, которые допустили незначительные просрочки по банковским кредитам.

Если человек попадает в черный список, это совсем не значит, что ему навсегда откажут в выдаче ссуд. В случае закрытия долга по займу банк изменит статус заемщика.

Кого могут внести в стоп-лист неблагополучных заемщиков:

- клиента, который не оплатил задолженность по кредиту;

- заемщика, допустившего много просрочек по платежам;

- особу, что предоставила в банк неправдивую информацию о себе;

- человека, которого суд РФ признал неплатежеспособным;

- клиента, на счет которого суд наложил арест;

- заемщика, признанного недееспособным или имеющим психические отклонения.

Посмотреть список должников в открытом доступе, как и найти информацию о конкретном человеке в России, не получится.

Поиск по списку должников

ИИН (БИН):

Для проверки задолженности и запрета на выезд из Казахстана введите ИИН физического лица (ИП) или БИН юридического лица.

Лицо (организация) включается судебным исполнителем в список должников после возбуждения исполнительного производства. Исключения составляют данные по должникам с задолженностью о периодическом взыскании менее 3 месяцев, а также по исполнительным документам о принятии и отмене мер обеспечения иска.

Актуальность Единого реестра должников поддерживается Министерством юстиции Республики Казахстан посредством автоматизированной информационной системы в соответствии со статьей .

Исключение из реестра должников

Условием исключения из списка должников РК является прекращение исполнительного производства по следующим основаниям:

- взыскатель отказался от взыскания;

- вступило в законную силу определение суда об утверждении соглашения об урегулировании неплатежеспособности;

- взыскатель и должник заключили мировое соглашение и оно утверждено судом;

- стороны исполнительного производства заключили соглашение об урегулировании спора в порядке медиации;

- после смерти гражданина, являвшегося взыскателем или должником, установленные решением требования или обязанности не могут перейти к правопреемнику умершего лица;

- утрачена возможность исполнения исполнительного документа, обязывающего должника совершить определенные действия (воздержаться от совершения определенных действий);

- отменено решение соответствующего органа, на основании которого выдан исполнительный документ;

- завершена ликвидация юридического лица, являвшегося взыскателем или должником, – при отсутствии правопреемника либо исполнительный документ направлен для исполнения банкротному управляющему или реабилитационному управляющему, или в ликвидационную комиссию юридического лица, являющегося должником;

- взыскание или иное требование исполнительного документа исполнено в полном объеме;

- отсутствует задолженность по исполнительным производствам о взыскании алиментов после наступления совершеннолетия;

- взыскатель отказался от получения предметов, изъятых у должника при исполнении исполнительного документа о передаче их взыскателю;

- в ходе исполнения исполнительного документа о конфискации имущества у должника отсутствует имущество, в том числе деньги, ценные бумаги или доходы, принятые судебным исполнителем все предусмотренные законом меры по выявлению его имущества или доходов оказались безрезультатными;

- вступило в законную силу решение суда о прекращении реструктуризации по основанию, предусмотренному подпунктом 2) части первой статьи 312-6 Гражданского процессуального кодекса Республики Казахстан.

Источник данных: официальные сведения Автоматизированной информационной системы органов исполнительного производства Министерства юстиции Республики Казахстан через портал Открытых данных электронного правительства (https://data.egov.kz)

Как не попасть в черные списки банков?

Оставаться в списках надежных клиентов достаточно просто:

- Не допускать просрочек по кредитам, своевременно вносить платежи. Если в определенный момент времени возникают проблемы, не хватает денег, лучше не прятаться от кредиторов, а активно сотрудничать с банком. Можно запросить реструктуризацию, кредитные каникулы, обратиться за рефинансированием, чтобы снизить ежемесячную финансовую нагрузку;

- Не обращаться постоянно к МФО. Если микрозаймы оформляются часто, банк сделает вывод, что потенциальный заемщик все время испытывает финансовые сложности;

- Не подавать в месяц более 3-х заявок на кредиты. В противном случае станет понятно, что клиенту срочно нужны деньги, ему все равно где их брать и под какой процент;

- Своевременно оплачивать налоги, коммунальные услуги, алименты и иные платежи. Даже этого достаточно, чтобы стать неблагонадежным заемщиком.

Испортить кредитную историю достаточно просто. Исправлять будет сложнее.

Чем чреваты задолженности перед банками

Получить кредит намного проще, чем рассчитаться по нему. Безупречной кредитной историей могут похвастаться единицы. Никто не застрахован от внезапной болезни или утраты работы. Но некоторые заемщики сознательно не платят долг, думая, что ответственности удастся избежать.

Если просрочка по платежу была незначительная, говорить о том, что кредитные истории физических лиц попадают в ЧС, рано. Чтобы узнать последствия нарушений по платежам, стоит проверить информацию для должников на сайте банков-заемщиков. Официальный ЧС составляется судебными приставами. Его могут предоставить физическому или юридическому лицу.

Долги по кредитам заставляют финучреждения действовать жестко, тщательно проверять будущих заемщиков, чтобы минимизировать свои утраты. В случае когда заемщик попадает в долговую яму, стоит ожидать таких действий от кредитора:

- Звонки с напоминанием о просроченной оплате, начислении пени и штрафных санкциях.

- Передача долга в коллекторское агентство (без согласия заемщика и нарушения федерального закона).

- Подача финансовым учреждением иска в суд.

Но это далеко не все неприятности, что ожидают злостного должника по займам. Ожидайте отказов по следующим кредитам. Неприятным сюрпризом может стать арест депозитного или зарплатного счета. Заработная плата будет покрывать долг. В случае выигрыша иска финучреждением на имущество должника наложат арест и продадут на торгах.

В первую очередь вырученная сумма пойдет на покрытие долга банку. Если будет остаток денежных средств, их переведут должнику. Худшее, что может произойти — лишение свободы, принудительные работы, запрет занимать определенные должности несколько лет.

Возможность оформлять кредиты и займы

Если человек попал в список неплательщиков в определенном банке, это не значит, что он не сможет получить займ ни в одном финучреждении. Каждый банк создает свою базу клиентов. Она конфиденциальна. Единственный официальный банк данных неблагонадежных заемщиков регулируется ФССП (Федеральной Службой Судебных Приставов).

Попадают в него заемщики, на которых заведено судебное производство. Блэк-лист неплательщиков ФСПП возможно посмотреть по интернету, подав запрос онлайн.

Попав в перечень неплательщиков определенного банка, вряд ли получится взять в нем ссуду повторно. Можно получить заем в другом банке или МФО. Если клиент обращается в финучреждение впервые, на большую сумму займа без поручителей и залога рассчитывать не приходится. Но, вовремя погасив небольшую ссуду, можно надеяться на крупную сумму кредита.

Выезд за границу

Недобросовестным заемщикам, попавшим в список должников, важно понимать последствия неуплаты задолженности. Мы говорили о звонках-напоминаниях, передаче долга в коллекторские компании

Но самым неприятным станет судебный иск. По закону подать в суд на неплательщика может банк и коллекторская служба.

Судебные приставы возьмут дело в случае выигрыша финансовым учреждением или коллекторами. На имущество должника наложат арест и распродадут на аукционе, чтобы покрыть долг по процентам, штрафам и самому кредиту. Приставы пользуются еще одним приемом влияния на должника — ограничивают право на выезд за границу. Не выпустить из страны могут заемщиков, получивших соответствующие решения судов.

Данные должников по кредитам, которым запрещено покидать страну, интересующиеся находят в открытом доступе на сайте Федеральной Службы Судебных Приставов. Законная возможность снятия ограничения на выезд — полностью погасить долг. Оплата задолженности не снимает запрета на выезд мгновенно. Иногда нужно ждать месяц, чтобы позволили покидать страну.

Дополнительные меры предосторожности

Иногда возникают ситуации, когда даже добросовестные клиенты, годами сотрудничающие с банком, обнаруживают, что попали в «черный список». Это случается по нескольким причинам:

- Клиент открыл банковскую карту с платным обслуживанием, но забыл про нее или попросту не использовал. При этом банк продолжал списывать ежемесячные сервисные платежи, которые за год накопились в круглую сумму и, по сути, являются задолженностью.

- Человек забыл внести последний платеж по кредиту или внес его не полностью, недоплатив всего несколько сотен рублей.

Это приводит к тому, что в банковской системе клиент переходит в категорию «проблемных» и попадает в список должников

Поэтому важно следить за всеми своими банковскими счетами и карточками, а при закрытии кредитов необходимо брать справку

Можно ли получить кредит в МФО, будучи в перечне должников

МФО заинтересованы в заработке, который приходит к ним в виде немалых процентов с возвратов. Выдавая небольшие суммы под 1-2% в день, микрокредитные организации выигрывают за счет большого количества кредитных договоров. Поэтому они идут на некоторый риск, давая деньги без поручителей и справок о доходах даже тем, у кого есть проблемы со «Сбербанком».

Тем не менее, платежные истории потенциальных заемщиков все же проверяются. Если кредиторы видят, что претендент платит по кредитам, несмотря на просрочки, то у него есть шанс получить небольшой займ. Но если клиент себя грубо скомпрометировал – скрывается от кредиторов, заподозрен в мошенничестве, – то микроссуду ему не выдадут.

Черный список и плохая кредитная история

Кредитная история — это обязательная информация, которая в соответствии с законом РФ передается в «главное Бюро».

Сама кредитная история может быть плохой или хорошей. Эту оценку ей дают банки на основании установленного рейтинга. Каждое заведение имеет собственные критерии оценки, но в большей части они схожи. Не должно «висеть» долгих просрочек, не должно быть судебных прецедентов.

Черный список банка — это особая черная метка, признак недоверия клиенту.

Выдать ее могут без объяснения причин, даже, если вам кажется, что вы вполне нормальный заемщик у банка есть свои причины.

Например, если вы часто в один и тот же банк подаете онлайн заявки на кредит, получаете и даже требуете ответа, но потом бросаете все оформление на полпути — это повод занести вас в чёрный список банковских должников по кредитам и не иметь больше дел.

Вам кажется, что банкиры, которые зарабатывают на выдаче кредитов, обеднеют? Вовсе нет, им дешевле не выдавать вам ссуду, чем тратиться впустую на оформление, плюс мнение складывается, как о необязательном человеке, а значит, и обязательства вы можете игнорировать.

Как узнать есть ли вы в черном списке?

Сделать это достаточно трудно, так как информация закрыта и охраняется законом о распространении личных данных.

Если вы в интернете или ином издании увидели свою фамилию и данные о кредите, то необходимо обратиться в правоохранительные органы. Банки самостоятельно не распространяют свою информацию, не передают ее в Бюро, редко делятся друг с другом. Но случаются и утечки, чем пользуются мошенники.

Вы точно находитесь в черном списке банка если:

- На вас подан иск о взыскании долга.

- Если дело передано службе судебных приставов. В этом случае открывается дело и закрывается выезд за границу. Даже погашенный долг может помешать выезду, так как новые списки таможенникам приставы не спешат подавать.

- Если кредитное дело передано коллекторам. В этом случае банк обязан предупреждать о переуступке прав требования.

Итак, если вы пытаетесь исправить кредитную историю, то помните, что помимо нее существует черный список, который исправить практически невозможно — дорога именно в этот банк закрыта. Но есть и положительный момент — чёрный список индивидуальное понятие и на другие кредитные учреждения не распространяется.

Кредит с плохой историей можно попробовать взять в Пробизнесбанке, так как у него есть кредитная программа «Кредит на доверии», в рамках которой он не смотрит кредитную историю клиентов. Другой вариант банк Ренессанс Кредит.

Способы улучшения кредитного рейтинга

Если заемщик попал в реестр должников, это не значит, что кредитная история не поддастся исправлению. Для начала стоит обратиться в учреждение, где физическое лицо имеет задолженность. Узнайте историю своего займа — долг по телу кредита, процентам, штрафам и пеням.

Физлицам, попавшим в перечни неплательщиков БКИ, взять кредит в банке, где имеется долг, будет невозможно. Но даже в случае, когда по делу провели судебное производство, еще есть возможность «отбелить» свою КИ:

- погасить всю задолженность (пеня, штраф, проценты);

- пользоваться кредитной картой банка;

- взять кредит в одном из МФО России;

- воспользоваться реструктуризацией долга.

Пользоваться кредитными картами или брать небольшие займы в МФО — значит, вовремя погашать долги по платежам, не допускать новых просрочек, доказать свою платежеспособность. Реструктуризация долга поможет рассчитаться с проблемным кредитом, погашая его частями до установленного банком времени.

Частичное погашение долгов

Сейчас каждый заемщик имеет право бесплатно узнать данные о своей полной задолженности. Можно напрямую подать запрос кредитору. В случае длительных просрочек можно поискать информацию в сети. Фамилия должника в общий доступ не выставляется. Чтобы получить данные, нужно заполнить форму-стандарт и подать запрос в БКИ.

Когда заемщик попадает в черный список, важно не допустить, чтобы банк или МФО передал его дело в коллекторскую компанию или подал иск. Главное, что нужно сделать, имея долг перед финучреждением — не избегать общения с представителем банка, рассмотреть способы оплаты долгов

Самый простой способ улучшить кредитную историю — полностью или частично погасить долг. Чтобы заемщик смог справиться с погашением долга, банк может предложить реструктуризацию кредита. Это даст возможность частично погашать долг по сниженной процентной ставке. Финучреждение может продлить срок погашения кредита.

Потребительский кредит в магазине

Для неплательщиков есть бесплатный сервис — общий реестр БКИ, где раз в год без платы удастся узнать о задолженности своих кредитов. Когда злостный задолжник попадает в черный список финансового учреждения, взять ссуду у крупных банков не получится.

Наиболее простой способ повысить КИ — воспользоваться услугой микрокредитования. Взять товар в кредит можно практически в любом магазине. Банки охотно выдают такой заем, потому что товар выступает его залогом. Конечно, только своевременное погашения займа повысит кредитный рейтинг заемщика.

Микрозайм в МФО

Желающие исправить плохую КИ, задаются вопросом о том, где можно узнать информацию, и какой банк выдаст ссуду должнику. Подать запрос в НБКИ не составит труда. Услугу окажут бесплатно раз в год, повторное выяснение информации на протяжении года возможно неограниченное количество раз, но будет платным. Ответ на свой вопрос заемщик получит в режиме онлайн через сайт.

Неплательщики могут улучшить кредитную историю, обратившись за микрозаймом в МФО. Небольшие финансовые учреждения лояльно относятся к должникам крупных банков. Несмотря на то что условия кредита не всегда окажутся выгодными, это хороший способ доказать свою платежеспособность.

Кредитная карта

Крупные финансовые организации проводят идентификацию должников банков, прежде чем выдадут займ. Постоянные задолженности или судебный иск станут причиной отказа при оформлении кредита.

Недобросовестный заемщик все же может воспользоваться таким видом кредитования, как открытие кредитного лимита на карту. Главное — не нарушать обязательств по платежам. Дабы поднять свой кредитный рейтинг, клиенту рекомендуют пользоваться кредитной картой часто, снимая небольшие суммы и вовремя их погашая.

Как бы банально ни звучало, наилучший способ не попадать в черный список — вовремя платить по займу. Тем, кто подпортил кредитную историю, все же возможно вырваться из черного списка неплательщиков. Главная рекомендация должникам: договаривайтесь со своим банком. Просите «кредитные каникулы», оговорите условия реструктуризации долга. После каждого выплаченного займа берите справку о погашении кредита.

Как можно узнать кредитную историю?

Есть два официальных способа узнать сведения из истории заёмщика:

- Перейти на сайт «ФССП», заполнить анкету и найти себя в списках;

- Подать заявку в «БКИ» – таких бюро больше 30 по всей России.

Точно узнать, в каком бюро хранится ваше досье, можно через ЦККИ. Запрос нужно делать через сайт «Центробанка».

Получить данные из «БКИ» можно и через обслуживающий банк, отправить телеграмму, воспользоваться интернет-сайтом или адресом Бюро (если имеется). Если действовать через банки и салон «Евросеть», то услуга обойдется в 1 тыс. рублей. Также, можно воспользоваться сервисом «АКРИН», но здесь необходима обязательная регистрация клиента.

Можно воспользоваться любым подходящим способом, чтобы выяснить свою кредитную историю, но старайтесь договариваться с банками и не доводить дело до судебных разбирательств.

Стоп-листы

Такие списки-листы составляет каждый банк. Туда входят клиенты, которые предоставили недостоверную личную информацию, должники, лица с психическими отклонениями, мошенники и нарушители закона. Конечно, случаются ошибки, и некоторые клиенты случайно попадают в такие списки.

К таким клиентам применяются штрафные санкции:

- Негативный отзыв в кредитной истории, что автоматически снижает рейтинг заемщика;

- Запрет на кредитование;

- Инициализация судебного разбирательства.

По решению приставов средства у должников могут списываться с действующих счетов в пользу задолженности. Так же, может описываться имущество и продаваться с торгов. Накладывается запрет покидать страну, а если у должника есть права, они могут быть изъяты.

Как банки узнают о том, что у заёмщика есть долги?

Идеальном вариант — это когда клиент обращается в банк, заключает договор на выдачу ссуды, получает кредит, а потом возвращает кредитору деньги без просрочек. Но, экономический кризис, сложное финансовое положение в стране, для многих граждан внесло свои коррективы – заемщики не могут вернуть ссуду по причинам, которые от них не зависят (сокращение рабочих мест, ухудшение здоровья, вынужденный переезд).

На 3 — 5 день с момента возникновения просрочки, данные о заемщике передаются в БКИ, и с этого дня анкета заёмщика считается испорченной.

Информацию из анкеты заёмщика удалить нельзя. Можно только добавлять положительные записи, чтобы выровнять ситуацию с плохой характеристикой. Информация о заёмщике хранится 10 лет и с каждой последующей записью этот срок возобновляется.