Сроки оформления ипотеки после одобрения заявки + этапы, список документов и отзывы

Содержание:

- Требования к заемщику

- Требование к возрасту в крупнейших банках России

- Сколько рассматривают заявку на ипотеку?

- Возможные риски

- Совершение последнего платежа по кредиту

- В чем выгода продленного одобрения ипотеки

- Как заявитель может ускорить процесс рассмотрения заявки?

- Этапы покупки квартиры в ипотеку в Сбербанке

- Оценка объекта недвижимости

- Правовые основы

- Необходимые условия

- Сколько времени займет покупка квартиры в ипотеку

- Этап четвёртый: страхуем недвижимость

- Срок действия одобренного кредита

- Оценка и страхование жилого объекта

Требования к заемщику

В Сбербанке ипотека на дом с земельным участком (как и прочие варианты жилищного кредита) доступна только благонадежным клиентам. Каждого заявителя банк тщательно проверяет, равно как и других участников ипотечной сделки – созаемщиков, поручителей, залогодателей. Большое значение имеют хорошая банковская история, наличие белой зарплаты () и кредитная нагрузка клиента. Официальные требования выглядят так:

- российское гражданство;

- возраст от 21 до 75 лет (причем максимальная возрастная планка учитывается на момент планового погашения ипотеки);

- стаж работы от полугода на нынешней работе, общий – от 12 месяцев.

Получить в Сбербанке ипотеку на жилой дом проще всего зарплатным клиентам. На первичном этапе рассмотрения от них потребуется только паспорт, все остальные данные банк сможет проверить самостоятельно. Кроме того, заявки от держателей зарплатных счетов рассматриваются гораздо быстрее и лояльнее. Вероятность одобрения ипотеки очень высока.

Рекомендуемая статья: Ипотека Бинбанка: на каких условиях кредитует банк

Как взять ипотеку на дом в Сбербанке, если уровня зарплаты не хватает? Заемщик может привлечь к ипотечной сделке до трех созаемщиков, причем не только родственников. Ипотека с друзьями – нюансы, плюсы и минусы — описаны в другой статье. Тогда их зарплата будет учтена при расчете кредитоспособности. Значит, одобренная сумма займа будет выше. При этом супруг заемщика в обязательном порядке становится созаемщиком по ипотеке (кроме случаев составления брачного контракта и иностранного гражданства). Как взять ипотеку без участия супруга — подробно читайте в другой статье.

Требование к возрасту в крупнейших банках России

На территории России большое количество банков предоставляют услугу ипотечного кредитования. Каждый из них имеет свои требования к возрасту, по которым выдается ипотека. Некоторые более лояльны к молодым клиентам, другие чаще выдают кредиты заемщикам среднего и старшего возраста.

Возрастной критерий влияет не только на общие условия кредитования, но и на сроки погашения долга. Чем старше кредитозаемщик, тем меньше будет период выплат за полученное в кредит жилище.

ВТБ

На сайте ВТБ банка четко прописано, со скольки лет можно рассчитывать на ипотеку. Сотрудники банка одобряют заявку, если заемщик достиг 21-летнего возраста. Максимальный возраст для погашения займа — 65 лет. Процентная ставка составляет 9,1%, а первоначальный платеж — 15%. Во время рассмотрения документов ВТБ банк внимательно проверяет информацию о доходах, а также стаж работы.

Восточный

В банке «Восточный» ипотечный кредит оформляют клиентам старше 21 года. Выплаты можно растянуть на 30 лет, но стоит учесть, что крайний возраст плательщика составляет 65 лет. При оформлении документов нужно внести первоначальный платеж 15% от общей суммы. Только при таком условии в банке «Восточный» дадут ипотеку. Процентная ставка по кредиту стартует от 10,5%. Документы рассматривают быстро, обычно на это уходит 1-2 дня.

Альфа-банк

Альфа-банк считается одним из лидеров по выдаче ипотечных кредитов. Поэтому многих потенциальных кредитозаемщиков интересует, во сколько лет можно получить ипотеку. Заем на собственное жилье в Альфа-банке выдают с 20 лет. Обязательным условием является официальное трудоустройство со стабильной заработной платой. Предельный возраст кредитования составляет 64 года.

Сбербанк

Потенциальные заемщики часто спрашивают, со скольких лет можно брать ипотеку в Сбербанке. Эта финансовая организация установила возрастные ограничения в пределах 21-75 лет. Эта банковская организация одна из немногих, кто занимается ипотечным кредитованием клиентов пожилого возраста.

Годовая ставка Сбербанка стартует с 9,1%, первоначальный взнос предполагается в размере 15%

При обработке заявки менеджеры компании обращают особое внимание на возраст, доход, а также стаж с текущего места работы, который должен превышать 6 месяцев

Газпромбанк

Газпромбанк занимается кредитованием клиентов, которые достигли 21 года. Максимальный срок выплаты составляет 30 лет. Получать и выплачивать ипотеку можно до 60 лет. Поэтому заемщикам от 35 лет и старше придется довольствоваться меньшим сроком по кредиту. Как и другие банки, Газпромбанк требует оплату первоначального взноса — 20% от всей суммы.

Россельхозбанк

Не останется без внимания вопрос, до скольки лет дают ипотеку в Россельхозбанке. Минимальные возрастные ограничения составляют 21 год, максимальные — 65 лет. Процентная ставка начинается с 10,25%, а первоначальный платеж составляет 15%

Сотрудники Россельхозбанка обращают внимание не только на доход заемщика, но и на его стаж работы, семейное положение, кредитную историю

Сколько рассматривают заявку на ипотеку?

Многие банки, рекламируя свои услуги, озвучивают возможность получения ипотечной ссуды на протяжении одного-двух дней. Но на практике все обстоит несколько иначе, иногда продолжительность принятия решения в процессе рассмотрения заявки может составить до нескольких недель.

Самым важным этапом в этом процессе является сбор документов, которые должны подтвердить размер доходов заемщика и его занятость. После этого вместе с другими не менее важными документами заявка передается в банк для оформления ипотеки. Возможность получения такого займа на приобретение недвижимого имущества зависит от итогового решения, принятого кредитором после рассмотрения поданных документов. На эту процедуру уходит определенное время.

От чего зависит срок рассмотрения?

Кредитные организации могут рассматривать заявку одного клиента на протяжении банковского дня, в то время как другой заемщик может ожидать принятия решения по его заявке в течение целой недели.

Главными критериями, которые влияют на срок рассмотрения заявки, являются:

- обслуживается ли клиент в данном банке на момент оформления договора ипотеки. Если, к примеру, заемщик участвует в зарплатном проекте и имеет счет, открытый в этом финучреждении, принять по нему решение кредитор может на считанные часы. Кроме того, для получения ипотеки не нужно предоставлять обширный пакет документов;

- документы предоставлены кредитору. Чем меньше вопросов будут вызывать справки, поданные на рассмотрение и информация, которая в них указана, тем быстрее будет принято решение по выделению средств заемщику на ипотеку;

- наличие созаемщиков и поручителей. Привлечение этих лиц к процессу ипотечного кредитования позволяет увеличить вероятность одобрения займа. Но это не означает, что документы, поданные претендентом на займ/, не будут анализироваться и проверяться. Это также отразится на сроке, выделенном на рассмотрение заявки.

На длительность принятия банком решения по ипотеке могут влиять и другие факторы

. Приведенный выше список не является полным. Многое зависит от выбранного кредитного учреждения, используемых им методов анализа надежности и кредитоспособности претендента, наличия современных программных и технических возможностей, опыта работы в этом сегменте кредитования и др.

Возможные риски

Риски минимизированы, если кредит взят у банка, так как это учреждение контролирует весь процесс, и в его интересах чтобы сделка прошла успешно. Реализатор рискует заплатить больше риелторам, если он привлекает их к операции – они возьмут больше, мотивируя это якобы возросшей сложностью мероприятия.

Если клиент пользуется услугами не очень надежного учреждения, то лучше воспользоваться банковской ячейкой – при банкротстве средства останутся нетронутыми. Впрочем, банкротство случается достаточно редко и возможность, чтобы оно произошло именно на протяжении нескольких дней сделки ничтожные.

Предлагаем ознакомиться Прием квартиры от застройщика — подводные камни

Совершение последнего платежа по кредиту

Задолженность погашается в соответствии с установленным банком графиком. Вы можете как следовать ему, внося на счет ровно столько, сколько прописано в договоре, а можете погасить займ досрочно – и вносить больше, чем предусмотрено договором. Однако об этом предварительно стоит уведомить кредитора — либо в отделении, написав соответствующее заявление, либо позвонив в колл-центр организации. Тогда организация будет автоматически производить перерасчет в вашу пользу.

Для того, чтобы внести последний платеж, вам потребуется:

- Запросить у кредитора данные о сумме оставшегося долга. Дело в том, что сумма могла измениться – например, если в какой-то месяц вы заплатили немного больше, чем обычно. Сделать это можно как в отделении, в устной форме или в виде выписки, так и по телефону горячей линии. Также узнать размер последнего взноса можно в приложении или в интернет-банке;

- Оплатите кредит удобным для вас способом;

- После погашения снова обратитесь в отделение банка и попросите справку об отсутствии задолженности. В разных компаниях она бывает платной или бесплатной. Но оформить ее нужно обязательно, так как она является официальным документом, заверяющим, что у вас отсутствуют денежные обязательства перед кредитором. На ней должны присутствовать подписи уполномоченных лиц со стороны организации.

Справка должна обязательно указывать дату последнего взноса, номер кредитного договора и номер его заключения, а также ФИО заемщика, дату выдачи и информацию о подписавших бумагу лицах. Наконец, в ней должны быть фраза, подтверждающая, что у банка нет претензий к клиенту, а ссуда полностью погашена.

Все еще беспокоитесь? Обратитесь в Бюро кредитных историй. Там вам расскажут о качестве исполнения вами долговых обязательств, допущенных просрочках (если они были) и характере выплат.

В чем выгода продленного одобрения ипотеки

Несколько лет назад, когда на поиск и проверку недвижимости отводилось намного меньше времени, чем в 2018, заемщикам иногда приходилось повторно подавать документы на заявку. С учетом непростой экономической ситуации в стране банки стали больше заботиться о людях: они учли пожелания о пролонгации одобрения до 3-4 месяцев. В ведущих банках сроки удвоились с весны 2017 года. Клиенты сразу отметили практичность этого шага, и вот почему:

- если клиент идет в «свой» банк, необязательно искать квартиру заранее — времени хватит на выбор жилья и в новостройке, и на вторичном рынке;

- когда заемщик планирует приобретать вторичное жилье, необходимо подготовиться к длительному поиску. К тому же продавцу может потребоваться время на оформление справок и дополнительных документов для выхода на сделку;

- не требуется брать отпуск, чтобы уложиться в срок после получения одобрения. Это практично — не всякий захочет тратить время отдыха на осмотр и проверку жилья.

Некоторые банки предлагают разные сроки действия одобрения в зависимости от типа недвижимости. Новостройки покупают быстрее, чем вторичку, это учитывают при установке срока действия одобрения. В целом увеличение срока действия одобрения ипотеки — признак повышения лояльности банковских структур к рядовым клиентам.

Как заявитель может ускорить процесс рассмотрения заявки?

Есть несколько важных моментов, от которых зависит скорость рассмотрения заявления на получение одобрения на взятие ипотеки:

- если у потенциального заемщика есть действующий счет в «Сбербанке», тогда процесс рассмотрения заявки значительно сокращается;

- если у человека есть депозит, пенсионные накопления в банке, тогда он тоже может рассчитывать на быстрое рассмотрение своей кандидатуры на получение ипотеки;

- если заемщик имеет акции «Сбербанка», то он может получить одобрение на взятие ипотеки в течение 2-3 дней;

- если у заемщика положительная кредитная история;

- если заемщик подает заявление в режиме онлайн.

Если заемщик заинтересован в том, чтобы оформление ипотеки прошло как можно быстрее, он должен сделать все возможное, чтобы банк рассмотрел его заявку в сжатые сроки:

- до момента написания заявления обратиться в банк и поинтересоваться, какие документы нужно подготовить для подачи заявки;

- заранее подобрать недвижимость. Многие заемщики интересуются: «Сколько времени на поиск жилья после одобрения ипотеки положено в «Сбербанке»? Общий срок для подготовки документов составляет 3 месяца, однако заемщику, который хочет ускорить этот процесс, нужно будет заранее подобрать подходящую квартиру, договориться с продавцом о переоформлении документов;

- выбрав квартиру, узнать о ее стоимости и сделать предварительный расчет по ипотеке – сколько денег нужно просить у банка. Если заемщик укажет сумму меньше, чем ту, которая ему нужна будет, то возможно, ему придется заново подавать заявку на новую сумму ипотеки.

Этапы покупки квартиры в ипотеку в Сбербанке

Рынок недвижимости делиться на первичное и вторичное жильё. Где первое – это новостройки, а второе – квартиры, уже находящиеся в собственности физических или юридических лиц.

Ипотечные программы на 2020 год

Желающим приобрести недвижимость на первичном рынке, Сбербанк предлагает программу «Приобретение строящегося жилья» — это кредитование с процентной ставкой от 6,7%, сроком до 30 лет, на покупку квартиры в строящемся или готовом доме у компании застройщика.

Квартира на вторичном рынке – надёжное вложение денежных средств по мнению банка. Чтобы приобрести понравившуюся жилплощадь на вторичном рынке в ипотеку, можно воспользоваться программой «Приобретение готового жилья» со ставкой от 8,6% и сроком до 30 лет. Минимальная доступная сумма кредитования равна 300 000 рублей.

ПАО Сберегательный банк России предлагает программы:

- «Ипотека плюс материнский капитал», где минимальная сумма — 300 000 рублей, срок — до 30 лет и ставка — от 8,9%.

- «Военная ипотека» сроком до 20 лет с процентной ставкой 9,5.

Рассмотрим покупку квартиры в ипотеку на вторичном рынке жилья.

Выбираем помещение

Выбор – наиболее сложный момент в покупке жилья. Нужно подобрать квартиру, удовлетворяющую покупателя по многим параметрам:

- Площадь в квадратных метрах, призванная обеспечить комфортное проживание для всех членов семьи.

- Местонахождение жилплощади, удовлетворяющее требования всех членов семьи, например, удобная транспортная развязка, наличие образовательных учреждений, продуктовых торговых точек и прочее.

- Помимо косметического ремонта стоит оценить состояние самого строения, систем электропроводки, водоснабжения, отопления, канализационной системы, работу РЭУ и совокупных с ним структур.

- Опросить соседей о работе жилищно-коммунальных организаций.

- Приемлемая цена за жилплощадь.

Расчёт стоимости – ипотечный калькулятор

При желании можно узнать сумму ежемесячного платежа и переплаты, воспользовавшись ипотечным калькулятором. В графах потребуется указать желаемую сумму, программу ипотечного кредитования и срок, на который планируется взять кредит.

Обычно сумма ежемесячного платежа, рассчитанная калькулятором, отличается в меньшую сторону, чем будет в реальности, так как он не учитывает страховку, цену обслуживания счёта и некоторые другие платные аспекты.

Юридический аспект

Подобрав несколько вариантов квартир, которые удовлетворяют всем требованиям, следует определиться и выделить одну-две. Выбранные объекты нужно исследовать на юридическую чистоту

Особое внимание уделяется следующим моментам:

- Проверьте, есть ли у недвижимости статус «жилого» помещения или пометки «для личного пользования».

- Закажите расширенную выписку из домовой книги. Внимательно изучите жильцов не только в данный момент прописанных, но и ранее проживавших в ней. Проверьте, кто из бывших жильцов может претендовать на недвижимость.

- Если в квартире проводилась перепланировка, то следует уточнить, узаконивалась ли она. Неузаконенная перепланировка в сделку купли-продажи проблем не принесёт, однако, могут потребоваться дополнительные расходы на её узаконивание.

- Исключите нахождение квартиры под арестом. Для этого следует заказать выписку из ЕГРН (документ выдаётся платно).

- Получить подтверждение, что супруг (супруга) продавца согласен на продажу квартиры.

Также проверяются документы собственника квартиры, как личные, так и имеющие прямое отношение к недвижимости. Попросите продавца предоставить справку из наркологического и психоневрологического диспансера, чтобы в дальнейшем не возникло проблем с обнулением сделки.

Оценка недвижимости

После того как квартира выбрана, следует её оценить. Для этого процесса приглашается оценщик, аккредитованный Сбербанком. Оценщик осматривает квартиру и выдаёт заключительные документы. Оценка жилой недвижимости может занимать от 3 до 30 дней.

Оценка объекта недвижимости

Определение реальной рыночной стоимости важно для всех участников сделки, но первостепенно значимо для продавца при продаже квартиры в ипотеку. Этому существует простое объяснение – коммерческие учреждения, занимающиеся ипотечным кредитованием, имеют собственную службу, занимающуюся как проверкой объектов обеспечения, так и их непосредственной оценкой

При завышении банк просто откажет в финансировании, а явное занижение ударит «по карману» продавца.

Самостоятельная оценка

Если кредитная организация не настаивает на отчёте, выполненном профессиональными оценщиками, то продавец может самостоятельно оценить объект недвижимости для продажи квартиры на вторичном рынке по ипотеке. В качестве источников информации можно использовать:

- данные на Интернет-ресурсах о продаже сопоставимого жилья;

- сведения, полученные от лиц, купивших или продавших аналогичные объекты.

Изучив вторичный рынок, можно ввести поправочные коэффициенты в зависимости от качественных характеристик (наличие капитального ремонта, замена сантехники и т.д.), влияющих на стоимостной показатель, и оценить в среднем квадратный метр с учётом этажности, года постройки и инфраструктуры. Полученное значение арифметически умножается на метраж квартиры и выводится оценочная стоимость.

Оценка экспертов

Несмотря на платность услуги, экспертная оценка, выполненная лицензированными оценщиками, придаёт значимости при продаже квартиры через ипотеку в глазах кредитного учреждения и снимает вопросы о возможности торга у покупателя. Алгоритм проведения включает:

- Поиск оценщика. Рекомендуется отдавать предпочтение компаниям, имеющим положительное реноме на рынке оценки недвижимости и пользующимся доверием конкретного банка, так как происходит продажа квартиры по ипотеке при участии кредитной организации, осуществляющей финансирование или дающей одобрение на смену залогодателя.

- Заключение договора с оценщиком. В документе фиксируется стоимость, время проведения, порядок оплаты и предоставления результата.

- Получение отчёта. Процедура продажи квартиры по ипотеке может предусматривать непосредственно передачу отчёта кредитному учреждению или продавцу для самостоятельного вручения.

Процесс в общей сложности занимает неделю. К отчёту прикладываются фотографии объекта, требующие выезда оценщика. Аккредитованные в банке компании могут составить документ по определённому шаблону с непосредственным представлением в финансовую организацию.

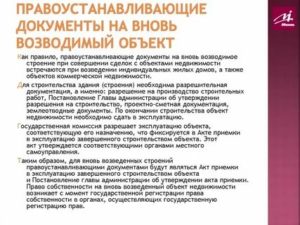

Правовые основы

Основополагающим документом, регламентирующим порядок регистрации прав на недвижимый объект, выступает ФЗ от 16.07.1998 № 102 «Об ипотеке» и ФЗ от 13.07.2015 № 218 «О государственной регистрации недвижимости». Помимо этого, основы закреплены в следующих нормативных актах:

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам доб.157 Москва; доб.953 Санкт-Петербург; +7 (800) 700-99-56 доб. 402 Бесплатный звонок для всей России

- статья 131 ГК РФ;

- часть 1 НК от 31.07.1998 № 146-ФЗ;

- ФЗ № 214 от 30.12.2004;

- ФЗ от 16.07.1998 № 102 «Об ипотеке»;

- Приказ Министерства Минэкономразвития РФ от 8 декабря 2020 г № 920.

Необходимые условия

Ускорить получение одобрения можно, если менеджмент имеет некоторое количество сведений о заемщике. Планирующие оформить жилье имеют возможность заранее начать пользоваться одним из предоставляемых банком продуктом.

Требуется быть потребителем одной или нескольких услуг банка:

- Обладать зарплатной пластиковой картой;

- Иметь погашенный кредит без просроченных платежей и штрафов;

- Получить предварительное одобрение онлайн обращения;

Тратя меньше времени на получение информации из баз данных, сотрудники смогут оперативнее проверять заемщиков на соответствие программам ипотеки.

Сколько времени займет покупка квартиры в ипотеку

Одобрение кредитной заявки – это начальный этап получения ипотеки на покупку квартиры или иной недвижимости. После этого в случае принятия положительного решения для заемщика его действия будут включать следующие шаги:

- Поиск недвижимости и заключение с продавцом предварительного договора купли-продажи (данный этап может быть осуществлен до момента подачи заявки или после, если банк просто одобрил клиенту конкретную сумму займа).

- Оценка потенциального объекта залога (заказать ее можно у аккредитованной банком компании в виде профессионального отчета с фотографиями и итоговым выводом о стоимости жилья).

- Приобретение страхового полиса (здесь по согласованию с кредитором клиент может заключить договор только на имущественное страхование или комплексное, включающее дополнительно личную страховку).

- Оплата первоначального взноса (требуемая сумма безналичным способом переводится на банковский счет продавца).

- Согласование удобной даты и подписание всех документов (в случае согласия с утвержденными условиями кредитования стороны заключают и подписывают кредитный договор с приложением в виде графика платежей и договор об ипотеке).

- Регистрация ипотечной сделки в МФЦ или Регпалате (в системе делается отметка об обременении конкретного объекта недвижимости, выдается новое свидетельство о праве собственности с записью о нахождении в залоге у банка).

- Окончательный расчет с продавцом недвижимости (банк перечисляет оставшуюся сумму только после всех регистрационных мероприятий).

Особенное внимание будет уделено анализу и рассмотрению залога (банк рассматривает заявку на ипотеку в отношении ликвидности и его надежности). Все вышесказанное позволяет лишь примерно уточнить, сколько по времени занимает оформление ипотеки

Рассмотрение заявки при стандартном сценарии развития, когда клиент полностью соответствует требованиям банка и заранее подготовил полный комплект документов, обычно не займет больше 2-3 рабочих дней

Все вышесказанное позволяет лишь примерно уточнить, сколько по времени занимает оформление ипотеки. Рассмотрение заявки при стандартном сценарии развития, когда клиент полностью соответствует требованиям банка и заранее подготовил полный комплект документов, обычно не займет больше 2-3 рабочих дней.

Затягиванию сроков могут поспособствовать обстоятельства, связанные с неточностями или ошибками в документах, пропиской клиента в другом регионе, расчетом посредством сертификата на материнский капитал, наличием несовершеннолетних детей у продавца в составе собственников квартиры. Для минимизации длительности вынесения окончательного решения рекомендуется оформлять ипотеку в своем «зарплатном» банке, заблаговременно собрав все справки и бумаги, если это требуется.

Если вам нужна подробная консультация по ипотеке или помощь с документами и оформлением сделки, то просьба записаться на бесплатную консультацию к специалисту в специальной форме на нашем сайте.

Также вам будет интересно узнать про документы по ипотеке и актуальные условия ипотеки на сегодняшний день.

Ждем ваших вопросов и будем рады вашей оценке статьи и репосту в соцсетях.

Этап четвёртый: страхуем недвижимость

Так как до полной выплаты ипотеки квартира остаётся залогом банка, её необходимо должным образом застраховать, после чего продлять её каждый год, внося соответствующие платежи.

В случае, если срок страховки истёк, и она не продляется заёмщиком, банк может либо потребовать досрочного погашения ипотеки, либо установить более высокую ставку по ней. Как правило, она повышается сразу на 4%, что очень ощутимо, тем более, что расходы на страхование обычно составляют 1-1,5%, то есть, потеряв страховку, вам придётся ещё и платить больше, чем с ней.

Также в банке могут настаивать на страховании жизни или трудоспособности заёмщика, но оно, в отличие от страхования выступающего залогом жилья, необязательно. Однако, отказавшись от него, можно получить повышенную на 1-1,5% ставку.

Срок действия одобренного кредита

Ипотечное кредитование, это сложная сделка, в которой принимают участие несколько физических и юридических лиц. Чем больше участников, тем выше вероятность того, что к окончанию срока одобрения хотя бы один из участников сделки не совершит промедления в предоставлении того или иного документа или не допустит ошибку.

Казалось бы, нет ничего проще, чем просмотреть объявления информационных изданий, пролистать сайты в интернете, на которых публикуются предложения о продаже квартир. Но многие покупатели, напуганы рассказами знакомых и информацией, написанной о мошенниках. Поэтому обращаются в агентства недвижимости и готовы платить немалые деньги за то, чтобы сделка состоялась успешно, и риск обмана был сведен к минимуму.

Надо учитывать, что не всё жилье, которое выбрал заёмщик может устроить банк-кредитор. Поэтому и приходится договариваться с третьим лицом, в залоге у которого будет находиться квартира на протяжении всего срока действия кредитного договора. А требования эти не малые

Оценка и страхование жилого объекта

Процесс получения ипотечного займа от Сбербанка невозможен без предварительной оценки и страхования жилья. Ипотека предоставляется при получении банком оценочной стоимости жилого объекта и страховки наряду с другими документами. Для проведения оценки необходимо обращаться в компании, которые аккредитованы банковской организацией. Их услуги обойдутся дешевле, а заключением будет соответствовать требованиям кредитного учреждения.

Для страхования также следует обращаться в агентства, которые одобрены Сбербанком. Эта процедура является обязательной. Также по желанию клиент может заняться оформлением страховки на свое здоровье и жизнь. Это не обязательный этап, но с ним есть вероятность получить кредит на покупку жилья под еще более выгодные проценты.

Стоит отметить, что оценка недвижимости, страхование оплачиваются заемщиком. Банк на эти нужды не выделяет средства.