Начисления на зарплату и правила их применения

Содержание:

- Расчет годового ФОТ

- Что включено в понятие площадь жилого дома или квартиры?

- ○ Системы оплаты труда.

- Для чего необходимо проводить расчет среднего дневного заработка в России

- ○ Как осуществляется расчет средней зарплаты?

- Работа в условиях, отклоняющихся от нормальных

- Первичная документация, которая может понадобиться при оплате работы сотрудника

- Современный состав фонда зарплаты

- Порядок исчисления

- Нормативная база

Расчет годового ФОТ

Для того чтобы рассчитать годовой показатель фонда оплаты труда, нужно иметь для вычислений следующие данные:

- суммы выплаченных сотрудникам зарплат согласно ведомостям;

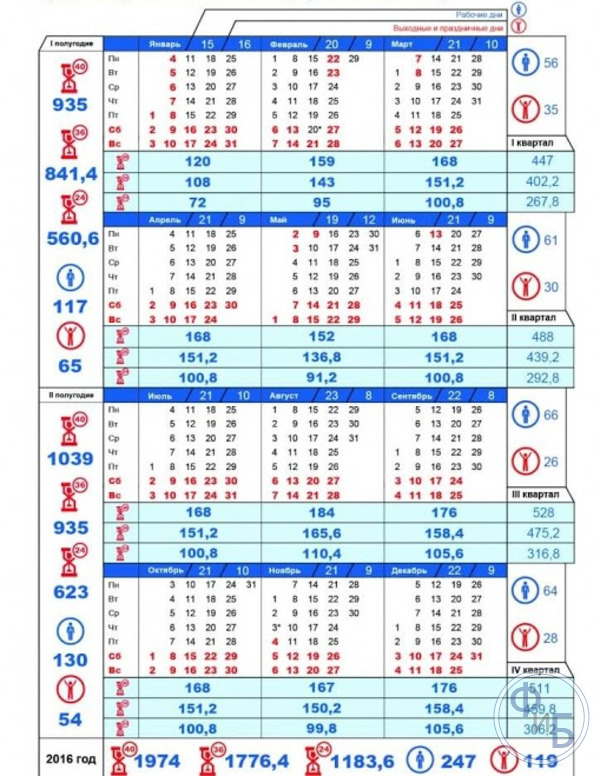

- количество отработанных часов (вычисляется по табелям учета рабочего времени);

- показатели дополнительных затрат, закрепленные в локальных нормативных актах фирмы;

- количество сотрудников по списку и их оклады (фиксируются в штатном расписании);

- формы оплаты, принятые на фирме (оклад, сдельная, почасовая).

Предлагаем ознакомиться Дисциплинарное взыскание: в каких случаях применяется и на какой срок

Универсальная схема

ФОТгод = ЗПс-м х Чср-сп. х 12

- ФОТгод – годовой показатель фонда оплаты труда;

- ЗПс-м – среднемесячная заработная плата (все суммы выплат за год, поделенные на 12);

- Чср-сп. – среднесписочная численность сотрудников (суммированное количество работников за каждый день месяца, разделенное на количество дней в месяце, повторенное 12 раз по числу месяцев в году).

НАПРИМЕР. В штате ООО «Традиция» с января по март 2020 года числилось 12 человек, в апреле взяли еще 2 работников, штат не менялся до октября, когда был уволен 1 человек, а в декабре взято на работу еще трое. Предварительно вычисленная по ведомостям среднемесячная зарплата персонала, включая премии, доплаты и бонусы, составила 456 тыс. руб.

ФОТчас = ∑ст. х РЧ

- ФОТчас – фонд оплаты труда для почасовиков;

- ∑ст. – сумма ставок почасовых рабочих;

- РЧ – количество рабочих часов.

При сдельной оплате

ФОТсд. = (Vпл. х Цед.) К Н Пр. Всоц.

- ФОТсд. – фонд оплаты труда для рабочих со сдельной зарплатой;

- Vпл. – объем продукции по плану;

- Цед. – цена за единицу продукции;

- К – различные компенсации;

- Н – надбавки;

- Пр. – премии;

- Всоц.– социальные выплаты.

Чтобы ответить на вопрос, как рассчитать фонд оплаты труда, необходимо определиться с содержанием понятия ФОТ. Единого определения фонда оплаты труда нет. Под ним, как правило, понимается, совокупная сумма денежных средств, расходуемых на заработную плату. При этом не имеет значение форма выплаты заработной платы – денежная или натуральная.

Чтобы его вычислить, нужно иметь:

- Расчётные ведомости заработной платы за год. В этих документах указаны все суммы начисленных выплат работникам.

- Табели учёта рабочего времени. С их помощью можно определить количество отработанных часов. Заполняется каждый месяц ответственным лицом, данная обязанность должна быть указана в должностной инструкции.

- Штатное расписание. В нём указаны тарифные ставки, оклады, а также списочный состав сотрудников организации.

Обязательной формулы для вычисления годовой суммы не существует, но подсчитать показатель можно двумя методами.

ФОТ = СЗ*СЧ*12, где

- ФОТ — фонд оплаты труда;

- СЗ — среднемесячная зарплата;

- СЧ — среднесписочная численность сотрудников.

Предлагаем ознакомиться Минимальная заработная плата (МРОТ), из чего состоит и чему равна

Среднюю заработную плату можно получить, если сумму всех начислений и выплат, входящих в состав ФОТ, разделить на 12.

Среднесписочную численность сотрудников можно вычислить, сложив количество работников за каждый день месяца и разделив на календарные дни. Для годового показателя необходимо повторить действия для периода с января по декабрь, все полученные числа сложить и разделить на 12.

ФОТ = (ЗП НД)*РК, где

- ЗП — зарплата за год;

- НД — надбавки, доплаты;

- РК — установленный районный коэффициент для организаций, работающих в условиях Крайнего Сервера и приравненных к нему территориях.

Пример расчёта. Допустим, компания расположена в Магаданской области. Заработная плата за год составила 20 млн руб., надбавки — 4988,3 тыс. руб. Коэффициент для территории — 1,7.

ФОТ = (20 000 4988,3)*1,7 = 42 480 тыс. руб.

О том, как рассчитать среднесписочную численность работников за год, читайте в этой статье.

Как осуществляется расчет заработной платы на предприятии — смотрите здесь.

Что включено в понятие площадь жилого дома или квартиры?

Назначение понятия регламентируется строительными нормами и правилами, которые действуют на территории РФ. Полезная площадь дома распространяется на следующие элементы:

- горизонтальное сечение сооружения, в которое входят основные комнаты (кухня, зал, топочная, гостиная, коридоры, кабинеты и прочие);

- веранда;

- терраса;

- лоджия;

- вход в подвальное помещение;

- подвал.

Информация

Если сооружение размещено на столбах, то понятие распространяется на проезды и другие проходящие дороги под ним.

Части дома, выступающая за стену ниже уровня 4,5 м от земли, также включена в расчет. Все консольные сооружение выше 4,5 м не учитываются параметром.

Что касается подземных помещений, то изучают проект постройки. Подлежат рассмотрению квадратные метры подвала, расположенные под внешним контуром дома. В том числе, под балконом, лестницей и террасой.

Согласно установленным нормативам, грамотный расчет полезной площади сооружений проводится поэтапно. Для каждого помещения формула включает значение параметров между стенками и загородками. Измерения проводят по нижним границам стен на уровне пола. Размер плинтуса при этом не учитывают.

Для нестандартных помещений применяют понижающие коэффициенты. Например, вертикальное сечение мансарды может представлять собой трапецию. Для расчета площади выбирают нужный коэффициент.

Из нормативной документации: поправочный коэффициент 0,7 используют для комнат, в которых потолок имеет высоту:

- не более 1100 мм, если скат крыши 300;

- до 500 мм, если наклон потолка 600.

Формулы расчета и дополнительные коэффициенты подробно описаны в нормативной базе.

○ Системы оплаты труда.

При расчете заработной платы бухгалтеру необходимо руководствоваться трудовым договором и нормативно-правовыми актами, принятыми в организации.

Ст. 135 ТК РФ: Заработная плата работнику устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда. Системы оплаты труда, включая размеры тарифных ставок, окладов (должностных окладов), доплат и надбавок компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, системы доплат и надбавок стимулирующего характера и системы премирования, устанавливаются коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права.

В компании может применяться сдельная или повременная система оплаты труда. Сдельная подразумевает расчет заработной платы непосредственно от выработки (объем оказанных услуг или работ, количество произведенной продукции). В повременной системе существует фиксированный оклад, установленный штатным расписанием.

Денежное вознаграждение работникам складывается не только из заработной платы, но также из премий и дополнительных надбавок. К примеру, внутренними документами компании может быть предусмотрена надбавка за стаж.

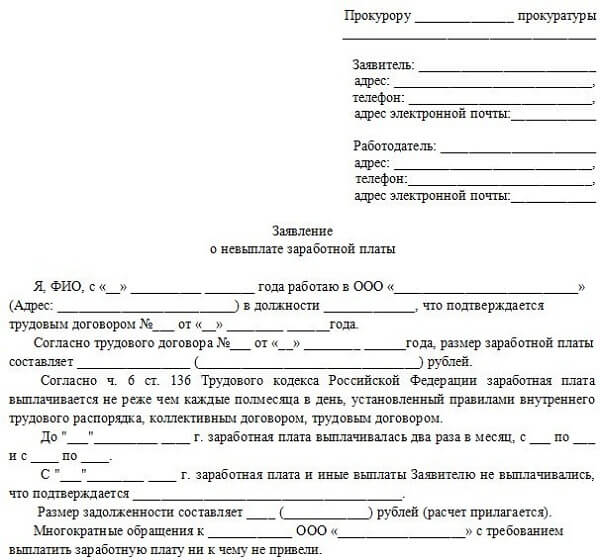

Расчет и выплату заработной платы нужно производить не реже двух раз в месяц. Эта обязанность работодателя закреплена нормами трудового законодательства.

Ст. 136 ТК РФ: Заработная плата выплачивается не реже чем каждые полмесяца. Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

Для чего необходимо проводить расчет среднего дневного заработка в России

Количество ситуаций, в которых может потребоваться проведение расчет среднего дневного заработка в России, достаточно велико. В первую очередь к таковым относятся случаи, когда работник не может исполнять свои прямые обязанности или осуществляет их в особом режиме. Основными случаями, для которых нужно рассчитать среднедневной заработок, являются:

-

Отпуска сотрудников

. Использование расчета средних доходов для определения отпускных выплат трудящемуся прямо предусмотрено нормативами трудового законодательства.

- Пособия по временной нетрудоспособности. Так как первичную выплату по больничному листу осуществляет работодатель, ему необходимо рассчитать полагающиеся сотруднику средства на основании его среднедневного заработка. При этом следует помнить, что потраченные на оплату больничных листов финансы будут скомпенсированы из средств ФСС. Однако Фонд также будет проводить расчет среднедневного заработка работника и компенсация будет проведена только в рамках информации, полученной самим Фондом. Таким образом, в данном случае неправильный расчет среднего заработка сотрудника может привести к прямым материальным издержкам работодателя.

- Командировочные. Положения Трудового кодекса РФ, регламентирующие направление трудящихся в служебные командировки, предписывают работодателю сохранять на время всей командировки за сотрудниками их средний заработок исходя из среднедневных показателей. При этом работодатель обязан выплачивать работнику его среднедневной заработок за каждый день командировки, а также за дни отъезда в командировку, возвращения из неё и нахождения в пути. Следует отметить, что за выходные в командировке, если они не предусматривают исполнения сотрудником трудовых обязанностей, работодатель платить не должен – но это не касается компенсаций проезда и проживания сотрудника.

- Компенсационные выплаты. На основании среднего заработка рассчитывается большинство видов обязательных предусмотренных законодательством компенсаций сотрудникам. В частности, именно исходя из среднего заработка компенсируются рабочие дни, потраченные трудящимся на прохождение обязательного медосмотра. Кроме этого, законодательство также предписывает обеспечивать сотрудников выплатой их среднего заработка на время сдачи крови или её компонентов и отдыха после означенной процедуры.

- Оплата простоя. В случае, если в организации возникает простой, то работникам должны выплачиваться средства на данный период. При этом расчет выплат по простою всегда также осуществляется непосредственно исходя из среднедневного заработка сотрудников за каждый день такового периода. При этом, оплата выплачивается в полном размере, если подобные обстоятельства возникли по вине работодателя, и в размере двух третьих от среднедневного заработка в случае, если в простое нет вины работодателя.

- Приостановление работы. Если в связи с невыплатой ему заработной платы работник согласно трудовому законодательству приостановил рабочую деятельность, то за каждый день такового приостановления он вправе все равно рассчитывать на выплату ему его среднедневного заработка.

- Оплата особого характера труда. В случае, если сотрудник трудится в условиях ночного времени или работает сверхурочно, то дополнительные выплаты за данные дни работы обеспечиваются и рассчитываются исходя именно из наличествующего среднего дневного заработка.

- При переводе сотрудника на иную должность. В некоторых случаях, когда перевод работника является необходимым в силу тех или иных обстоятельств и является временным, на период перевода трудящемуся должен быть предоставлен заработок, не ниже его среднедневного.

- При расторжении трудовых взаимоотношений. Непосредственно в случае расторжения трудовых взаимоотношений работодатель обеспечивает выплату работнику выходного пособия далеко не в каждой ситуации. При этом выплата выходного пособия рассчитывается исходя не из среднедневного, а из среднемесячного заработка в большинстве ситуаций. Однако ряд случаев требует выплаты пособия в размере заработка именно на среднедневной основе – например, когда по закону сотруднику полагается выходное пособие в размере двухнедельной зарплаты.

Необходимость расчета среднедневного заработка может также возникать и в иных ситуациях при осуществлении трудовых взаимоотношений. Кроме этого, данный показатель может быть достаточно важным для ведения финансовой отчетности и анализа затрат любой организации.

○ Как осуществляется расчет средней зарплаты?

Расчет заработной платы осуществляется по определенным формулам. Для расчета среднего заработка потребуются данные об объеме оплаты труда, начисленном за 12 месяцев, и среднемесячное количество дней в году.

Таким образом, средняя зарплата рассчитывается по формуле:

Ср. ЗП = Объем ЗП за 12 месяцев / Среднее количество дней в году.

Для получения первого показателя нужно знать, как рассчитывается заработная плата ежемесячно. Формула зависит от применяемой системы оплаты труда и районных коэффициентов.

По окладу.

Формула включает в себя три показателя:

- Фиксированный размер оклада в соответствии со штатным расписанием.

- Количество фактически отработанных дней.

- Налог на доходы физических лиц.

Расчет заработной платы происходит по следующему алгоритму:

- Сумма фиксированного оклада делится на количество рабочих дней в месяце, а затем умножается на число фактически отработанных дней.

- Из полученного результата вычитается подоходный налог в размере 13 %.

Например, представим, что оклад сотрудника равен 10 000 рублей. В отработанном месяце было 24 рабочих дня. Сотрудник не присутствовал на рабочем месте два дня по семейным обстоятельствам. Соответственно, фактически он отработал 22 дня. Расчет будет выглядеть так:

10 000/24*22 = 9166,67 рублей (до вычета налога);

9166, 67 – 13 % = 7975 рублей (получит сотрудник на руки).

В действительности такие простые расчеты бывают редко. Как правило, дополнительно к заработной плате работник получает прочие выплаты. К примеру, это может быть премия или надбавки. В любом случае алгоритм остается прежним.

По тарифной ставке.

Для расчета по тарифной ставке используется следующая формула:

ЗП = тарифная ставка*количество продукции, произведенной работником + премии и доплаты – НДФЛ – удержания.

При наличии региональных и районных коэффициентов.

В регионах с особенными условиями труда в виду климата или других факторов на заработную плату начисляется районный коэффициент. Территория его применения затрагивает Крайний Север, горные регионы и т.д.

Размер коэффициента устанавливается Правительством РФ для каждого региона отдельно. Самый низкий коэффициент имеет значение 1,15. Он применяется в большинстве субъектах РФ Уральского федерального округа.

Для расчета заработной платы с учетом регионального коэффициента необходимо применить его не к окладу, а к фактической зарплате до вычета налога. Для расчета нужно суммировать все начисления и умножить результат на коэффициент.

Работа в условиях, отклоняющихся от нормальных

- Доплата за совмещение профессий. Размер доплаты определяется соглашением между работником и работодателем, ТК РФ не регулируется.

- Доплата за сверхурочную работу. Первые два сверхурочных часа оплачиваются с коэффициентом не менее 1,5 к нормальной тарифной ставке (окладу), последующие часы – с коэффициентом не менее 2.

- Оплата труда за работу в выходные и праздничные дни. Период работы во время выходных и праздничных дней оплачивается в двойном размере, а работнику «на окладе» за время его работы сверх месячной нормы времени – в тройном. Если работник вместо отработанного выходного дня выбрал другой день отдыха, то праздничный день оплачивается в обычном размере, а день отдыха не оплачивается.

- Доплата за работу в ночное время. Размер доплаты не может быть меньше 20 %. Данная компенсация не распространяется на работников, специально принятых для ночной работы.

- Компенсация работнику, вызванному в рабочее время в качестве свидетеля, потерпевшего, законного представителя потерпевшего, понятого в органы дознания, предварительного следствия, прокуратуру или суд. Сохранять за работником средний заработок в данном случае не нужно, поскольку компенсацию выплачивают соответствующие органы по справке о среднем дневном заработке и заверенной копии трудовой книжки.

Первичная документация, которая может понадобиться при оплате работы сотрудника

Постановление Госкомстата Российской Федерации регламентирует практически все формы первичной бухгалтерской документации, которая содержит информацию об оплате трудовой деятельности и соответствующих фондах. К таким бумагам обязательно относят как пример:

- Учетный табель рабочего времени – применяется для того, чтобы автоматически определять явки сотрудников, используется только в тех компаниях, которые имеют оборудование со следующими характеристиками:

- специальные системы считывания и обработки информации;

- фиксация фактического времени и даты явки сотрудника в компанию.

2. Учетный табель расчета зп и фактического рабочего времени – используется в большинстве компаний, необходим для бухгалтерского учета времени, которое работники проводят за своим непосредственным заданием, имеет такие характеристики:

- универсальный характер;

- является подтверждением того, что работник в определенный промежуток времени был занят своей непосредственной деятельностью.

3. Ведомость расчета зп и платежа – применяется для того, чтобы правильно рассчитать и выдать сотрудникам заработанные денежные средства, используются две формы:

- Т-49 – полноценный и универсальный документ;

- Т-51 – используется в тех случаях, когда выплатить денежные средства необходимо через банковскую организацию, на кредитную карту сотрудника.

4. Запись – ведомость о прекращении трудовой деятельности – задействуется при увольнении сотрудника, за исключением некоторых ситуаций, при расчете зп учитывается:

- отпускные и праздничные дни, которые не были использованы работником;

- прочите выплаты, надбавки, премии.

5. Выписка о расчете отпускных и праздничных дней – начисляется выплата денежных средств за отпускные из расчета зп.

6. Персональный лицевой счет – используется в таких целях:

- отображение всей необходимой информации об истории оплаты труда определенного сотрудника;

- учет удержаний и полных выплат с обязательным соблюдением расчета зп.

7. Акт о приеме определенного объема выполненных работ – может использоваться с срочным договором или при длительных отношениях работника с предприятием.

Современный состав фонда зарплаты

Для формы П-4 сведения об объеме ФЗП собираются раздельно для работников списочного состава без внешних совместителей, внешних совместителей и работников, не входящих в списочный состав.

Среди выплат, составляющих плату за труд, предназначенную для списочного состава (их перечень отличается наибольшим разнообразием), выделяются начисления (п. 84 приложения к Приказу № 711):

- за время работы;

- за неотработанное время;

- единовременные стимулирующего и иного характера;

- иные осуществляемые систематически.

К начислениям за время работы следует относить (п. 84.1 приложения к Приказу № 711):

- зарплату вне зависимости от того, какая именно система платы за труд установлена для того или иного работника, за счет каких средств и в какой форме осуществляется ее выплата;

- комиссионные вознаграждения;

- гонорары, предназначаемые работникам творческих профессий;

- подлежащую доплате разницу в окладах;

- доплаты за характер и условия труда, за звания, заслуги, стаж и дополнительную нагрузку;

- доплату за территориальные условия труда;

- премии систематического характера;

- платежи за обоснованно предоставляемые перерывы в работе;

- оплату за функции преподавателей и наставников;

- доплаты за технологически обусловленное время нахождения в пути к месту работы, за отсутствие возможности выезда с места работы и за разъездную работу;

- платежи за дни отдыха, предоставляемые в связи с переработкой, и за дни обоснованной задержки в пути к месту работы или от него;

- суммы, возникающие в связи с индексацией зарплаты или задержкой ее выплаты;

- денежное довольствие лицам со специальным званием;

- выплаты в адрес работников, предоставляемых сторонними организациями, и внутренних совместителей;

- компенсацию педагогическим работникам расходов на приобретение книг и журналов, нужных для работы.

В состав включаемых в фонд выплат за неотработанное время входят (п. 84.2 приложения к Приказу № 711):

- отпускные по основным и дополнительным отпускам;

- доплата зарплаты до сумм, соответствующих полному времени работы, работникам, время труда которых по нормам законодательства требуется сократить;

- оплата учебных отпусков и времени прохождения переобучения;

- платежи за время выполнения гособязанностей и привлечения к сельхозработам;

- оплата дней прохождения медицинских обследований, сдачи крови и дополнительных дней отдыха, возникающих у доноров;

- платежи за время простоя, приостановления работы, прогула не по вине работника;

- оплата дней болезни, не оформленных больничным, и доплата до среднего заработка за дни нетрудоспособности.

К единовременным стимулирующим и иным выплатам отнесены (п. 84.3 приложения к Приказу № 711):

- единовременные премии и вознаграждения (в т. ч. за выслугу лет и начисленные по итогам работы за год);

- компенсация за неиспользованный отпуск;

- матпомощь, предоставляемая всем или большинству сотрудников (кроме имеющей социальную направленность);

- матпомощь к отпуску;

- выплаты за счет грантов, осуществляемые в адрес работников списочного состава;

- другие единовременные выплаты (в т. ч. по случаю праздничных дат), но не в связи с увольнением или выходом на пенсию.

Среди иных систематически осуществляемых выплат указаны (п. 84.4 приложения к Приказу № 711) предоставляемые бесплатно, с частичной оплатой или с компенсацией произведенных затрат расходы на:

- питание (продукты) вне зависимости от того, вызвана ли необходимость их оплаты требованиями законодательства;

- жилье и коммунальные услуги;

- топливо.

Порядок исчисления

Об особенностях порядка исчисления средней заработной платы мало кто знает. Расчет среднего заработка работников должен проводиться по закону. То есть, при этом обязательно учитываются все дополнительные выплаты. В противном случае такой расчет будет неправильным. В ситуации, когда расчет произведен неверно, работник может обратиться за помощью в профсоюз.

Единые правила исчисления средней заработной платы утверждены законодательством. И его содержит не только Трудовой кодекс, но и Положения, утвержденные правительством. Согласно этим нормативным актам также учитываются:

- начисленная зарплата за год;

- отработанное время за каждый месяц.

Что такое расчетный период? Это определенный отрезок времени, в течение которого работник фактически работал и получал заработную плату. В зависимости от причины расчета периодом может быть год, полгода или месяц. Например, при расчете отпускных за расчетный период берется отработанный подчиненным календарный год.

Продолжительность месяца при расчетах должна соответствовать календарю. Далее следует суммировать все выплаты, предоставленные сотруднику за год. Это зарплата, премии, различные вознаграждения и т. д. Затем следует определить сам период этого расчета

Важно знать, что в этот период не может быть включено время:

- когда работник отсутствовал, но его средняя зарплата сохранилась;

- когда работник временно потерял трудоспособность, был в декретном отпуске и т. д.;

- использовал нерабочие выходные дни.

Эти периоды не учитываются, так как выплаты, которые за них производились, уже и так основаны на расчете среднего заработка. И использовать их еще раз означает, что расчет будет произведен не совсем верно. И последним шагом является деление полученной суммы на продолжительность периода. Например, работник в течение года не болел, не брал дополнительные выходные и т. д. Значит, расчет будет производиться следующим образом: сумму за год нужно поделить на 12 месяцев. Это и будет средняя зарплата за год.

Немного по-другому осуществляется расчет отпускных для работников. Для этого мало посчитать средний заработок за год. Выяснив, какая заработная плата у конкретного сотрудника выходит за год, следует эту сумму поделить на 29, 3. Это число законодатель установил для удобства таких расчетов. 29, 3 – это среднее количество рабочих дней в одном месяце. Полученный результат и будет означать среднюю заработную плату за день. Такой алгоритм используется при условии, что работник в течение года не имел дополнительных выходных.

Затем уточнить все полностью отработанные работником месяцы и умножить их количество на 29, 3. Неотработанные месяцы при этом также учитываются. Но берутся только те дни, которые работник отработал. Их количество прибавляется к результату умножения. И на эту сумму делится сумму выплат. В виде формул это выглядит следующим образом: отр. месяцы *29, 3 + отр. дни = количество отр. дней. Затем количество сумма выплат делится на отработанные дни = средний заработок за день.

В первую очередь, это касается срока расчета. К примеру, в ситуации, когда сотрудник не отработал за прошедший год ни одного дня, то при расчете берется предыдущий отработанный год. Такие случаи часто бывают у женщин, вышедших из декретного отпуска. Еще одно исключение касается заработной платы. Например, подчиненный:

- за прошедшие 24 месяца не получал заработную плату;

- не работал все это время;

- также не работал и не получал зарплату в расчетном периоде.

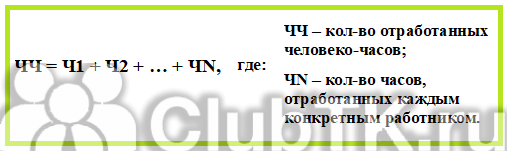

В этих случаях при расчете среднего заработка используется тарифная сетка или оклад, предусмотренный внутренними документами. А как же рассчитывается заработная плата, если у подчиненного гибкий график работы? Ведь в этом случае сложно подсчитать среднюю продолжительность рабочего времени. Поэтому учитываются отработанные часы.

При расчетах необходимо использовать Положение об особенностях порядка исчисления средней заработной платы. Этот нормативный акт регулируется весь порядок расчета средней зарплаты. При отправке сотрудника в командировку исчисление осуществляется согласно Положению о командировках. Кроме этого, все расчеты производятся на основании специальных форм учетных документов, в утверждении которых участвовал Госкомстат России. Это платежные ведомости, справки НДФЛ, расчетные ведомости и т. д.

Нормативная база

Основные нюансы регламентируют следующие нормативно-правовые акты:

| Нормативный акт | Что регулирует |

| ТК РФ | Начисление и выплаты зарплаты |

| Постановление № 922 | Расчет средней зарплаты |

| 306-ФЗ | Выплату зарплаты военнослужащим |

| Постановление Госкомстата № 1 | Порядок заполнения первичной документации |

| Статья 12 ФЗ “Об исполнительном производстве” | Список исполнительных документов для удержания средств |

| НК РФ | Налогообложение |

| ФЗ “О бухгалтерском учете” | Бухучет и хозяйственные операции |

Тексты документов можно скачать здесь:

Трудовой кодекс РФ

Постановление Правительства РФ от 24.12.2007 N 922

ФЗ о денежном довольствии военнослужащих

Постановление Госкомстата РФ от 05.01.2004 N 1

ФЗ от 02.10.2007 № 229 «Об исполнительном производстве»

Налоговый кодекс Российской Федерации (часть первая)

Налоговый кодекс Российской Федерации (часть вторая)

Федеральный закон от 06.12.2011 N 402-ФЗ