Условия страхования ипотеки в ингосстрах 2021: программы, цена, порядок оформления и оплаты, отзывы

Содержание:

- Условия страхования и стоимость полиса ипотечного страхования

- Какие риски покрывает страхование титула при покупке квартиры

- Программы для ипотечных заемщиков

- Зачем страховать жизнь заёмщика при оформлении ипотеки?

- «ВСК» — Страховой случай по ипотечному имуществу, что делать?

- Полис для Квартиры и Дома от «Сбербанка» — Купить Онлайн

- Преимущества и недостатки страхования при ипотеке в «Ингосстрах»

- Как рассчитать стоимость страховки при ипотеке – самые выгодные предложения российских страховых компаний

- Как оформить страховую сделку?

- Как работает титульное страхование недвижимости

- Процесс оформления страховки

- Стоимость ипотечного страхования

Условия страхования и стоимость полиса ипотечного страхования

Перед оформлением полиса рекомендуется ознакомиться с тарифами и условиями страхования в Ингосстрахе. Только после получения информации о стоимости услуг можно приступать к подаче заявки на обслуживание.

Требования при оформлении

При оформлении страхового полиса в Ингосстрахе необходимо выполнить ряд требований:

- Уточнить условия кредитора, например, относительно рисков, подлежащих страхованию в обязательном порядке, а также по поводу необходимости увеличения страховой суммы на 10–15 % от остатка задолженности.

- Выяснить, входит ли Ингосстрах в перечень аккредитованных страховых компаний финансового учреждения.

- Выбрать удобный способ оформления полиса (оффлайн или онлайн).

- Рассчитать стоимость услуги с помощью специального калькулятора на сайте Ингосстраха.

- Составить заявление на получение полиса и собрать необходимые справки.

- Подать документы, заключить договор страхования и предъявить его банку. Получить скидку по ипотеке при условии подключения опции страхования жизни, здоровья заемщика и титула.

Внимание! Если кредитор является партнером Ингосстраха, оформить страховой полис можно сразу при заключении договора кредитования в банке.

Стоимость полиса ипотечного страхования в Ингосстрах и от чего она зависит

Стоимость полиса ипотечного страхования устанавливается индивидуально для каждого клиента. Она зависит от перечня подключенных опций и их тарифов:

Можно ли сэкономить при заключении договора и есть ли скидки?

При заключении договора страхования в Ингосстрахе можно сэкономить, выбрав способ покупки полиса онлайн на официальном сайте компании. Выгода в таком случае составит 10–15 %.

Скидка в размере 5–15 % предусмотрена для клиентов, перешедших из другой страховой компании.

Если заемщик решил добровольно застраховать инженерные сети, движимое имущество или внутреннюю отделку, он может воспользоваться скидкой в размере 20 %.

Договор и правила ипотечного страхования от Ингосстрах — документ для загрузки

Чтобы получить доступ к документам по ипотечному страхованию для загрузки, следует перейти в соответствующий раздел на сайте Ингосстраха, воспользовавшись ссылкой: https://www.ingos.ru/company/disclosure_info/insurance-rules/

Какие риски покрывает страхование титула при покупке квартиры

Перечь рисков, покрываемых страховыми предложениями российских компаний, совпадает со списком оснований для признания сделок с недвижимостью недействительными. Суды опираются на следующие обстоятельства:

- Продавец признан недееспособным или невменяемым;

- В продаже участвовало лицо с ограниченной судебным решением дееспособностью;

- Бывший владелец квартиры был введен в заблуждение покупателем;

- Договор купли-продажи не учел интересы несовершеннолетних собственников недвижимости;

- Выявлен факт мошенничества — подлога документов покупателем;

- Нарушены права одного из супругов в ходе реализации совместно нажитого имущества.

Основанием для пересмотра сделки в судебном порядке могут стать иные лица. Так, при неоднократной перепродаже квартиры о наличии прав на нее могут заявить первые собственники — адвокаты в подобных ситуациях ссылаются на заключение сделки своими клиентами под угрозой расправы или нанесения тяжкого вреда здоровью.

Аналогичным образом развиваются события при нарушении договора пожизненной ренты плательщиком. Продажа квартиры без ведома получателя рентных платежей приводит к признанию сделки ничтожной в судебном порядке. Новый собственник теряет любые права на владение объектом недвижимости.

Программы для ипотечных заемщиков

Среди сотни программ страхования, предлагаемых «СОГАЗ», можно найти и несколько видов ипотечной страховки. Рассмотрим все ее виды подробнее.

Защита недвижимости. Так как в кредит приобретается жилье – квартира или частный дом – именно оно становится главным объектом страхования. Полис защищает его от стихийных бедствий, порчи из-за хулиганских действий третьих лиц или вандализма, а также от последствий аварийных ситуаций.

Этот вид страхования обязателен, и если вы откажетесь от него при оформлении ипотеки, скорее всего, получите отказ в банке.

Сюда входят такие риски, как:

- наводнение, землетрясение, пожар, удары молнии и другие стихийные бедствия;

- взрывы бытового газа;

- прорыв водопроводной или канализационной системы;

- противоправные действия третьих лиц;

- вандализм.

Личное страхование (жизнь и здоровье). К сожалению, даже в относительно спокойные времена мы постоянно подвергаемся рискам – несчастные случаи, серьезные болезни, надолго подрывающие здоровье и работоспособность, внезапная смерть далеко не редкость. Страховая компания берет эти риски на себя и в случае, если заемщик временно потерял трудоспособность или не может работать из-за инвалидности, возмещает ущерб банку. Страхователь, в свою очередь, полностью или частично освобождается от платежей.

Кроме того, в случае смерти застраховавшегося заемщика его долги не переходят в обязательства его родственников и близких людей – ими занимается СК.

Впрочем, из страховых рисков есть исключения. Так, выплаты не будут осуществляться, если заемщик получил инвалидность или умер вследствие суицида или других его умышленных действий. Кроме того, отказ в выплатах можно получить, если травмы получены в состоянии алкогольного или наркотического опьянения.

Важно! СОГАЗ гарантирует возмещение убытков банку, если клиент не способен выплачивать деньги из-за серьезного заболевания или травмы, инвалидности 1−2 группы или частичной потери работоспособности.

Это добровольный вид страхования и заключается индивидуально по желанию клиента, так как для составления договора учитывается множество факторов – от состояния здоровья клиента и его хронических заболеваний до любимых хобби и видов спорта.

Этот полис может включать следующие риски:

- смерть заемщика;

- инвалидность первой или второй группы;

- утрата трудоспособности из-за тяжелой травмы, заболевания или несчастного случая.

Утрата титула. Тем, кто приобретает квартиру в новостройке, этот вид страхования не понадобится. Другое дело – если вы предпочли готовые и обжитые квартиры на вторичном рынке и приобретаете жилье с рук. К сожалению, в этом случае нельзя гарантировать, что через некоторое время после оформления сделки на пороге вашего нового дома не появится его законный владелец, который лишился своей собственности из-за мошенников или был незаконно обойден при приватизации.

Случаев, когда третье лицо в судебном порядке оспаривает право на собственность, немало. Если иск удовлетворен судом, то жилье на совершенно законных основаниях переходит другому владельцу. Поэтому, если вы предпочли ипотеку в новостройке варианту на вторичке, оформите полис, чтобы защитить свое право собственности.

Таким образом, защита титула позволяет страхователю доказать неправомерность сделки купли-продажи или утраты права собственности при появлении законного владельца недвижимости.

Зачем страховать жизнь заёмщика при оформлении ипотеки?

Ипотека оформляется на длительный срок: от 5 до 15-20 лет, поэтому велик риск, что заёмщик может заболеть, утратить трудоспособность, что приведёт к невозможности погашения долга в полном объёме.

Ипотека оформляется на длительный срок: от 5 до 15-20 лет, поэтому велик риск, что заёмщик может заболеть, утратить трудоспособность, что приведёт к невозможности погашения долга в полном объёме.

Для защиты имущественных интересов физлица и банка оформляется ипотечное страхование жизни и здоровья жизни и здоровья заёмщика.

При болезни клиента страховая компания компенсирует частично ипотечный кредит в течение периода нахождения его на больничном; при полной потере трудоспособности или смерти – СК обязуется оплатить весь остаток по ипотеке.

Страхование ипотечного жилья покрывает не всю стоимость квартиры, а только ту часть, которую клиент берёт взаймы у банка. Если сумма частично выплачивается накопленными средствами, то полис оформляется на остаток долга.

«ВСК» — Страховой случай по ипотечному имуществу, что делать?

Если наступил страховой случай следует свериться с условиями страхования и уточнить, действительно ли он входит в риски. Узнать более подробную информацию можно по телефону горячей линии: 8-800-775-47-74 или в офисе.

Для отправки заявления теперь нет необходимости лично обращаться в ВСК, достаточно заполнить электронную форму на сайте:

1. С главной страницы пройти в раздел .

2. В столбце справа выбрать «Страховой случай». Кнопка этой опции стилизована под пламя.

3. В новом окне следует выбрать в выпадающем списке «Ипотека», «Имущество» или «Здоровье» в зависимости от ситуации.

4. Во вкладке «Документы» можно уточнить, какие именно подтверждающие бумаги потребуются страховой компании для рассмотрения вашего заявления.

Можно действовать и традиционным способом – позвонить в страховую компанию, уточнить перечень подтверждающих бумаг и написать собственноручное заявление в офисе ВСК.

Полис для Квартиры и Дома от «Сбербанка» — Купить Онлайн

Цена страхования не зависит от того, какой вид имущества будет застрахован. За оформление полиса на защиту частного дома придется заплатить столько же, сколько и за страховку квартиры. Значение имеет размер страховых сумм для внутренней отделки, движимого имущества и гражданской ответственности.

Страховщик предоставляет клиентам возможность выбрать один из трех вариантов полиса:

- при страховой сумме в 600 тысяч рублей придется заплатить 2 250 руб;

- стоимость оформления защиты на 1 400 000 рублей составляет 4 950 руб;

- самый дорогой вариант – покрытие в размере 2 миллионов рублей. За эту опцию нужно заплатить 6 750 рублей;

Точную цену можно узнать во время подачи онлайн-заявки. Порядок действий для оформления договора выглядит следующим образом:

- Перейти на сайт

- Выбрать категорию «Страхование».

- В открывшемся меню нажать на пункт .

Перед пользователем откроется страница с описанием программы. Рекомендуется ознакомиться с предоставленной информацией, после чего нажать на «Оформить онлайн». Клиент будет переведен на страницу оформления с анкетой. Ее нужно заполнить.

В первую очередь подбираются параметры страхового договора:

- вид объекта страхования;

- сумма покрытия;

- промокод (при наличии вводится вручную).

После выбора параметров договора в нижней части формы отобразится стоимость продукта. Чтобы продолжить оформление, необходимо нажать на кнопку «Купить». Следующий шаг – ввод персональных данных. На новой странице анкеты потребуется прописать:

- информацию о страхователе (гражданство, ФИО, дату рождения, пол);

- паспортные данные;

- адрес официальной регистрации;

- контактные данные (номер телефона и адрес электронной почты).

После ввода информации необходимо нажать на кнопку «Продолжить». На новой странице анкеты рекомендуется тщательно проверить введенные данные, после чего поставить галочку в поле «Подтверждения» и воспользоваться ссылкой «Продолжить».

На телефон пользователя будет отправлен код подтверждения. После его ввода необходимо нажать на кнопку «Перейти к оплате».

Оплата продукта производится при помощи банковской карты (любого банка). Полис будет отправлен на адрес электронной почты, указанный пользователем во время заполнения анкеты, сразу после поступления средств на счет СК.

Какой Продукт Выбрать для Квартиры и Дома в «Сбербанке»?

Выбор конкретного пакета страхования зависит всего от двух факторов. Во время покупки необходимо учесть:

- Характер постройки, которая будет застрахована (квартира или отдельный частный дом).

- Желаемый размер страхового покрытия.

Первый нюанс не влияет на стоимость продукта, однако выбор неправильной категории может привести к лишению клиента страховых выплат. Размер покрытия следует подбирать, исходя из приблизительной стоимости страхуемого имущества. Этот параметр влияет на цену полиса.

Стоит помнить, что страховщик возмещает стоимость поврежденного имущества с учетом степени его износа. В связи с этим не имеет смысла подбирать пакет со страховым покрытием, превышающим цену недвижимости и движимой собственности (страховая компания все равно не заплатит больше).

«Сбербанк Страхование» — Вопросы и Ответы по Имуществу и Недвижимости

Если у пользователя есть какие-либо вопросы, он может задать их, воспользовавшись телефоном горячей линии – 8-800-555-555-7. Однако перед этим рекомендуется ознакомиться с ответами на популярные запросы пользователей, которые можно найти на сайте организации.

Чтобы получить доступ к сервису, необходимо сделать следующее:

- Перейти на сайт

- Выбрать пункт «Страхование».

- Воспользоваться кнопкой в открывшемся меню.

Перед пользователем откроется полный перечень вопросов и ответов на них по всем страховым программам. В верхней части страницы находятся ссылки, позволяющие сразу перейти к нужному разделу.

После использования ссылки перед пользователем появится перечень вопросов. Чтобы увидеть ответ, необходимо щелкнуть левой клавишей мыши по формулировке запроса. Под ним появится окно, в котором будет содержаться информация по данному вопросу. В правом нижнем углу находится кнопка «Чат». Можно воспользоваться этим сервисом, если необходимый ответ не был найден.

Преимущества и недостатки страхования при ипотеке в «Ингосстрах»

Ипотечное страхование «Ингосстрах» по праву позиционируется в качестве благонадежного и реального метода финансовой защиты заемщика. Компания характеризуется высоким уровнем выплат и обладает широкой сетью филиалов, задача которых заключается в оказании услуг, направленных на урегулирование убытков.

Неоспоримыми преимуществами страхования квартиры в компании являются:

- минимальный пакет документации, необходимый для оформления страхового полиса;

- предоставление возможности выбрать подходящий пакет страхования и произвести расчеты при помощи функционального онлайн-сервиса;

- возможность оплатить обязательный страховой платеж посредством использования официального сайта компании;

- широкий спектр видов страховой защиты при оформлении ипотечного кредитования.

Перед тем, как обратиться в «Ингосстрах», оплатить страховку по ипотеке, рекомендуется изучить некоторые недостатки компании, которые, впрочем, можно охарактеризовать в качестве минусов только условно:

- высокая стоимость оформления страховки;

- требование компании, заключающееся в необходимости привлечения услуг оценщика за счет клиента;

- продолжительный срок действия страхового полиса.

К примеру, стоимость страховки при покупке квартиры за 1 млн. рублей составляет порядка 2 000 рублей. При включении в договор дополнительных пунктов, в числе которых может быть страховка ответственности перед жильцами соседних квартир, страхование мебели, техники, конечная стоимость вырастает пропорционально объему и характеру выбранных услуг.

Как рассчитать стоимость страховки при ипотеке – самые выгодные предложения российских страховых компаний

К числу наиболее известных компаний относятся также: Альфа Страхование, КИТ Финанс Страхование, Мегарусс-Д, Согаз, ВСК и другие.

Во сколько же заемщику обойдется страхование ипотеки?

Размер суммы колеблется в пределах 0,3-6,5% от общей суммы полиса и зависит от наличия многих факторов (материал перекрытий в здании, технического состояния жилья и так далее).

На размер страховки жизни и трудоспособности оказывают влияние: возраст, пол, степень здоровья заемщика, условия работы. Данная величина колеблется в рамках 0,1-5,6%. Если при выдаче ипотеки в расчет берется доход созаемщика, есть большая вероятность, что банк будет настаивать на страховании и его жизни.

Страховка титула составит 0,13-0,7%, все зависит от того, насколько недвижимость юридически чистая.

Подробнее о тарифах можно узнать на официальном сайте выбранной компании.

Ипотека на коммерческую недвижимость: особенности и условия предоставления

Ипотека на коммерческую недвижимость: особенности и условия предоставления

Немаловажным фактором успешной деятельности любой компании является наличие у предпринимателя своего производственного или офисного помещения. Предприятие будет только в выигрыше от вложения средств в обустройство собственных, а не арендуемых квадратных метров, оно имеет постоянный юридический адрес. Однако не у каждого … Читать далее → →

Как проще всего получить кредит гражданам СНГ

Как проще всего получить кредит гражданам СНГ

Согласно законодательству Российской Федерации получить заем в банке могут как граждане России, так и жители СНГ. Но так ли это на самом деле? Банки сильно рискуют, выдавая кредиты иностранцам, ведь могут случиться невозврат заемных средств или задержки при погашении платежей. … Читать далее → →

Как оформить страховую сделку?

Ингосстрах предлагает заключить многолетний договор и оплачивать взносы через кабинет на сайте

Чтобы уточнить условия банка по покрытию, следует направить заявку на расчёт в Ингосстрах или зарегистрировать полис онлайн.

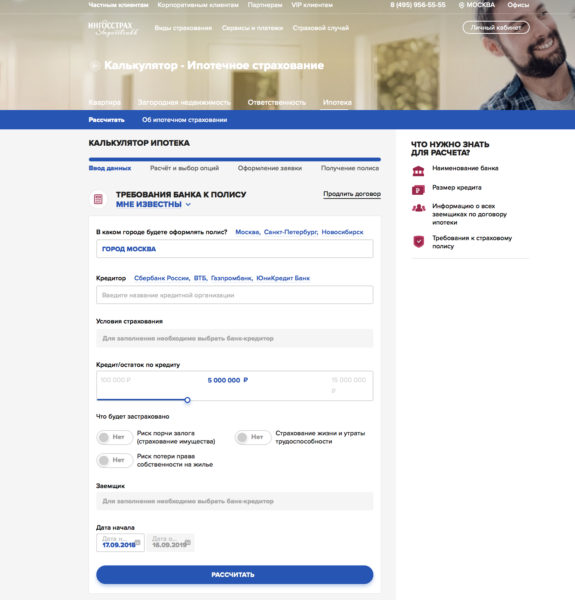

Чтобы рассчитать стоимость страховки, воспользуйтесь онлайн-калькулятором, размещённым на сайте компании. В 2019 году калькулятор позволяет совершить расчёт не только для страхования имущества, но и для страхования жизни.

Страховка Ингосстрах работает в большинстве банков, выдающих жилищные кредиты. Заёмщику следует собрать пакет документов, а решение принимается за 1 день.

Подписать страховой договор и оплатить полис можно в офисе Ингосстрах или прямо в банке во время заключения ипотечного договора у представителя компании.

Какие документы нужны?

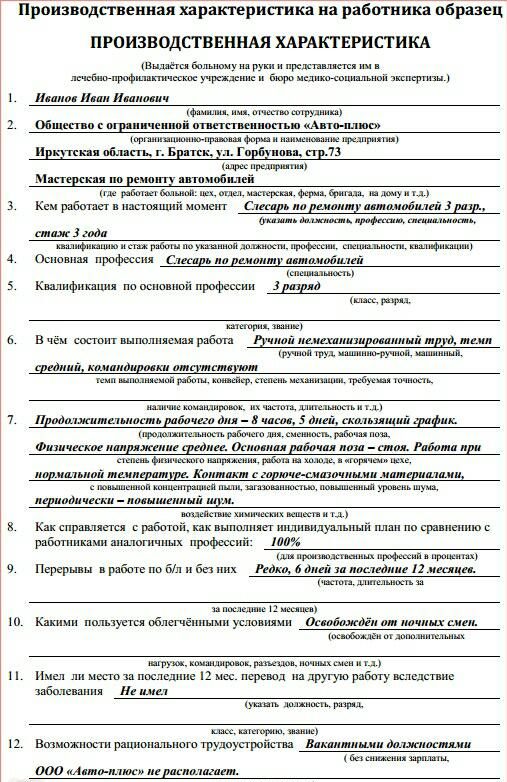

Необходимые для оформления страховки документы:

- паспорт страхового лица;

- документы, подтверждающие владение недвижимым имуществом;

- копии заключений оценщика;

- заявление заёмщика;

- медицинское заключение о здоровье заёмщика (в случае страхования жизни).

Этапы процесса оформления страховки Ингосстрах

Чтобы оформить ипотечную страховку Ингосстрах онлайн, следуйте такому алгоритму:

- Зайдите в раздел официального сайта компании ingos.ru.

- Рассчитайте приблизительную стоимость. Для этого перейдите в раздел «Ипотека. Калькулятор».

- Выберите город, в котором будете оформлять страховой полис, и банк. Ингосстрах предлагает выбрать Газпромбанк, ВТБ 24 и другие банковские организации. Можно собственноручно ввести название банка. Если в реестре компании нет введённого вами банка, система сообщит об этом.

- Пропишите условия страхования: (квартира/дом, процентная ставка и др.).

- Введите остаток по кредиту.

- Выберите страхуемые риски.

- Заполните информацию о заёмщике.

- Проставьте даты.

- Нажмите кнопку «рассчитать».

- Ознакомьтесь с суммой страхового покрытия. Имейте при этом в виду, что страховая сумма может увеличиться по требованию банка.

- Если всё устраивает, нажмите кнопку «оформить заявку».

- В специальной форме укажите свои имя, адрес электронной почты, контактный телефон.

- Выберите подходящее время для звонка сотрудника компании. При необходимости можно заполнить графу «добавить комментарий».

- После всех проделанных манипуляций вам придёт подтверждение заявки на страхование ипотеки. Номер заявки будет отправлен также на ваш мобильный телефон.

- Кликните на иконку в форме и выберите одно из выгодных предложений компании. Ингосстрах постоянно предлагает хорошие скидки.

- Ждите звонка специалиста в выбранный вами временной отрезок.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Обратите внимание! Заявку можно отправить и без расчёта стоимости страховки на калькуляторе Ингосстрах

Как продлить договор?

Для пролонгации полиса Ингосстрах необходимо заполнить соответствующую форму на ingos.ru. Укажите серию и номер страхового полиса, фамилию владельца и жмите на кнопку «продлить».

Как оплатить страховку по ипотеке в Ингосстрах?

На стоимость ипотечной страховки влияют такие факторы, как:

- сумма ипотечного кредита;

- требования банка;

- характеристики объекта недвижимости;

- пол, возраст и состояние здоровья заёмщика (для соответствующей страховки);

- характер и количество совершённых ранее сделок по объекту недвижимости (для заключения титульного договора).

Для оплаты страховки выбираете один из пунктов: оплата счёта или франшизы. Укажите данные: номер полиса и фамилию владельца.

Для активации полиса выберите страховой продукт, укажите код активации и номер. Затем кликните на кнопку «оплатить».

Как работает титульное страхование недвижимости

Механизм данной услуги построен на распространенных прецедентах — после регистрации права собственности заёмщика на приобретенную квартиру появлялись третьи лица, заявлявшие о своих правах на недвижимость или её долю. Отказ нового владельца от переговоров приводил к судебному разбирательству. Суд в большинстве случаев принимал сторону истцов, которыми становились представители несовершеннолетних лиц, недееспособные на момент заключения сделки люди и т.д.

Эффективным решением подобных проблем становится приобретение полиса титульного страхования. Он актуален при покупке квартиры на вторичном рынке. Сделка с объектами в новостройках не сопряжена с риском судебных разбирательств с предыдущими владельцами, поскольку держатель ипотечного кредита становится первым собственником жилья.

Полис защитит страхователя от утраты денежных средств при судебном разбирательстве и принятии решения в пользу истцов — прежних владельцев оспариваемой жилплощади. При отсутствии страховки покупатель квартиры окажется без жилья и вложенных в него денежных средств. Обязательства по ипотеке по-прежнему потребуют совершения ежемесячных выплат в пользу банка. По этой причине кредитные учреждения настаивают на приобретении защиты титула своими клиентами.

Процесс оформления страховки

Страхование ипотеки на официальном сайте Ингосстрах https://www.ingos.ru/mortgage/calc/

Страхование ипотеки на официальном сайте Ингосстрах https://www.ingos.ru/mortgage/calc/

Необходимый портфель документов

Для оформления страхования ипотеки клиенту требуется сформировать пакет документов. Он включает в себя:

- Документы права собственности на недвижимость, приобретаемую на условиях ипотеки;

- Заявление и медицинские справки в случае, если страхуется жизнь заемщика;

- Набор правоустанавливающих документов при страховании титула.

Порядок приобретения страховки

Для оформления страховки ипотеки на официальном интернет-сайте компании «Ингосстрах» пользователю требуется выполнить несложный набор действий.

- Первоначально требуется зайти на сайт компании, где перейти в соответствующий раздел.

- С использованием встроенного калькулятора производится предварительный расчет стоимости страховки.

- Указываются город оформления страховки и кредитная организация, в которой заключен кредитный договор.

- Указываются сведения по приобретаемому жилью, готовое или в строящемся доме. Отражается информация по ставке ипотечного займа.

- С использованием шкального бегунка устанавливается величина остатка по кредиту при оформлении займа.

- Выбираются пункты страхования, по которым обеспечивается защита, например, от потери прав собственности или потери трудоспособности заемщиком.

- Вносится информация о страхователе, в частности его возраст, пол и иные предлагаемые на сайте параметры.

- Указывается дата начала действия страхового полиса.

- После этого остается по кнопке «Рассчитать» определить стоимость документа страхования. Система выдаст и величину страхового покрытия, при этом не исключена ситуация, при которой банк потребует ее увеличения, то есть увеличится и стоимость самого полиса.

- Если предложенные страховщиком условия устраивают клиента, можно переходить к оплате страховки ипотеки.

- После этого вносится контактная информация с указанием телефонного номера и адреса E-mail. Они нужны для связи с клиентом сотрудника компании «Ингосстрах».

- При одобрении заявки пользователю придет подтверждение оформления страховки с указанием номера заявки.

- После этого на экране появится предложение получения подарка, позволяющего получить скидки на другие услуги отечественного страховщика.

Оформление заявки на сайте страховщика возможно и без организации предварительного определения стоимости полиса. В этом случае от клиента требуется внести контактные данные, данные по приобретаемому объекту недвижимости. Вносятся данные и по оформленной ипотеке. После того как заявка оформлена, останется только ждать звонка менеджера.

Стоимость ипотечного страхования

Стоимость программ ипотечного страхования от «Ингосстрах» рассчитывается индивидуально и зависит от ряда условий. В таблице представлены ориентировочные ставки стоимости страхования ипотеки по состоянию на начало 2017 г.

| Название программы | Страхуемые риски | Стоимость страхования, руб./год |

| «Страхование предмета залога» | от 150 | |

| «Росвоенипотека» | от 180 | |

| «Ипотечное страхование» |

|

Рассчитывается в зависимости от выбранных страховых рисков |