Опционный договор на покупку акций

Содержание:

- Понятие и сущность инструмента

- Опционные сделки: примеры

- Где лучше торговать на бинарных опционах?

- Шорт или короткая позиция

- Резюме

- Где и как можно купить опционы

- Плюсы и минусы торговли опционами

- Базовый актив

- Где купить опционы?

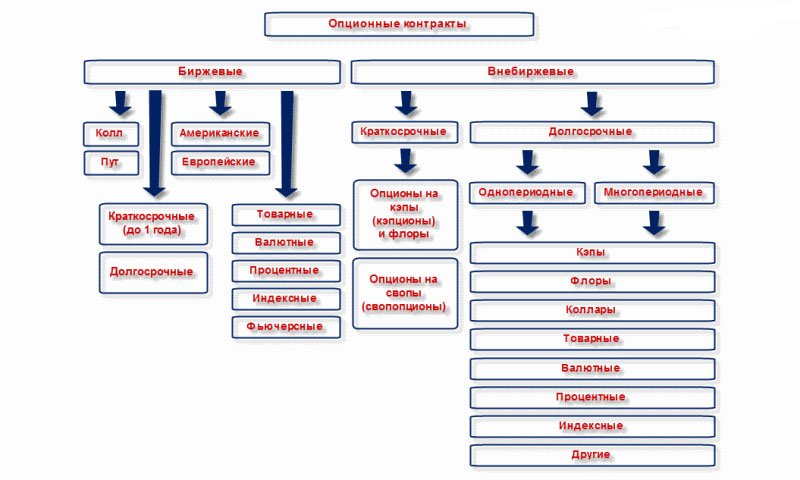

- Виды опционов

- Какие стратегии использовать в торговле

- Упрощённая классификация опционов

- Спецификация опциона

- Стратегии торговли на опционах — обзор популярных

- Можно ли заработать, покупая и продавая сами фьючерсы?

Понятие и сущность инструмента

Опционный контракт на акции является сделкой по продаже или покупке некоторого количества рассматриваемых ценных бумаг, которое осуществляется по заранее оговоренной стоимости.

Для того чтобы определить общую цену страйка и суммарную премию опционного договора, необходимо совершить простую математическую операцию. Следует умножить премию и стоимость страйка на общее количество акций в заключенном контракте.

Подобные опционы предоставляют своим владельцам преимущественное право на приобретение или реализацию акций конкретной компании, которая фигурирует в соглашении.

В настоящее время именно фондовые опционы являются одними из самых востребованных инвестиционных инструментов подобного типа. Во всем мире инвесторы активно используют их для минимизации рисков во время осуществления биржевого трейдинга.

Опционные сделки: примеры

Инвестор 29 марта занял длинную позицию по европейскому опциону колл (длинный колл, левый верхний рисунок) с базисным активом в 1 акцию Apple. Дата экспирации – 1 мая. Размер премии составляет 5 долларов. Цена исполнения контракта – 200 $, цена акции на спот рынке – 190 $. Таким образом, инвестор получил опцион «вне денег» с заложенным в нём убытком в 10 долларов. Но он ждет роста цены.

По состоянию на 8 апреля цена акции поднялась и достигла 200 $, из-за чего опцион инвестора перешел в категорию «возле денег». 23 апреля цена акции снова выросла, составив 207 $, что компенсировало инвестору премию и дало теоретическую прибыль, равную 207-200-5=2 доллара. Таким образом, опцион перешел в категорию «в деньгах».

По состоянию на 1 мая цена 1 акции составила 210 $. Инвестор исполнил опцион, купив акцию у подписчика за цену исполнения в 200 $, после чего продал её на спот рынке за 210 $. За вычетом премии в 5 $, доход держателя составил 210-200-5=5 долларов.

Другой пример. Трейдер 1 мая открыл короткую позицию по европейскому опциону колл (короткий колл, верхний правый рисунок) с базисным активом в 1 акцию Apple. Дата экспирации – 31 мая, размер полученной премии – 5 долларов. Цена страйк, по которой при исполнении контракта трейдер должен будет продать акцию – 210 долларов. Напомним, что продажа связана с обязательством выполнения контракта.

Цена спот также равна 210 долларов, категория опциона – «возле денег». Трейдер ждет падения цены актива, чтобы получить премию. На дату экспирации цена бумаг Apple упала до 175 долларов. Контрагент с длинной позицией отказался от исполнения контракта из-за убыточности и прибыль трейдера оказалась равна полученной премии в 5 долларов.

Рассмотрим обратную ситуацию. Трейдер 1 мая занял короткую позицию по опциону пут (короткий пут, правый нижний рисунок) с теми же условиями: спот цена равна страйку и составляет 210 $, размер премии равен 5 $. Он ждет роста цены актива, чтобы получить прибыль в виде премии. На дату экспирации акции Apple стоили 175 $, и контрагент, занявший длинную позицию, изъявил желание исполнить опцион. Из-за этого трейдер вынужден купить у него акцию за 210 $, что на 35 $ выше рынка. С учётом полученной премии в 5 $, убыток трейдера составил 175 – 210 + 5 = –30 долларов.

Из этого можно сделать важный вывод: убытки покупателя опциона ограничены размером премии, а прибыль не ограничена ничем. Для продавца ситуация обратная – его максимальная прибыль это размер премии, в то время как возможные убытки никак не ограничиваются.

Для закрытия сделки по опционам можно просто дождаться срока экспирации, когда контракт закроется автоматически. Либо – в случае американского опциона – есть также возможность закрыть контракт в произвольную дату. Делается это, как и у фьючерсов, с помощью компенсационной сделки: для длинного кола это будет короткий кол, а для длинного пута, соответственно, короткий пут.

Где лучше торговать на бинарных опционах?

Этот вопрос является одним из самых популярных и главных для каждого начинающего трейдера. Есть несколько критериев, по которым первым делом надо оценивать брокеров.

Среди самых важных нюансов можно отметить:

- Наличие привлекательных торговых условий.

- Надежность компании.

- Наличие регулятора.

- Наличие демо-счета.

- Удобство торговой платформы.

- Точность, оперативность обработки пользовательских распоряжений.

Все эти критерии очень важны для любого пользователя.

Поэтому перед выбором конкретной компании желательно проанализировать рынок, подыскать там оптимальные варианты для получения информации.

Важно понимать, что нельзя так просто получить стабильный доход. Всегда надо прикладывать соответствующие усилия, стараться изучать рынок, уметь его грамотно анализировать

Есть на рынке недобросовестные компании, которые стараются заманить пользователей, чтобы они пополнили свой депозит, после чего могут просто исчезнуть или не выплачивать законный выигрыш.

Для оценки степени прибыльности в разнообразных компаниях надо обращать на средние показатели доходности по конкретным опционам. Выплаты могут быть самыми разнообразными. Но главное, чтобы они реально поступали на счет пользователя. Ведь некоторые брокеры или задерживают выплаты, или вовсе стараются их не выплачивать.

Шорт или короткая позиция

Что такое короткие позиции по акциям? Давайте дадим определение.

Короткие позиции (от англ. «sell short» — «продавать коротко», «быстро») — это процедура заработка на падение цены финансового актива. Часто этот механизм называют «торговлей на понижение» или «продажей без покрытия».

Идея в том, чтобы продать акции сейчас, чтобы откупить их дешево потом, после падения.

Например, акция Tesla стоит $700. Мы открываем короткую позицию, продав по $700. Цена падает до $600 за штуку и мы откупаем обратно. В итоге на одну акцию было заработано $100 прибыли. Но надо ещё вычесть комиссию брокера за торговый оборот.

Шортом или короткой позицией они называются, поскольку эта краткосрочная сделка. Ни один здравый инвестор не будет играть на понижение акций в долгосрок.

Рассмотрим детальнее механизм шорта. Как продать акции, которых у нас нету на брокерском счёте? Это делается с помощью фондового брокера, который готов занять нам эти ценные бумаги.

Если заём идёт внутри одного дня (на конец дня мы никому ничего не должны), то тогда шорт для клиента бесплатен. Если же позиция переносится на следующий день, тогда будет браться комиссия. Фактически это кредитное плечо, а за него надо платить.

Сколько стоит перенос коротких позиций на следующий день? Здесь многое зависит от брокера и суммы займа. Обычно для крупных сумм есть небольшие льготы. Как правило, брокер даёт в займы под ставку равную ЦБ +7…15%. Недешёво, чтобы удерживать открытую сделку длительное время.

Короткие позиции всегда открываются за счёт маржинальной торговли, то есть в заём.

Главным риском короткой позиции в том, что акция не будет падать, а начнёт расти. В этом случае убытки трейдера не ограничены. Прибыль ограничена доходом в 100% (акция не может упасть ниже нуля), а вот вырасти может больше, чем на 100%.

Заработок на падении акций очень рискованным мероприятием. Лучше его использовать только опытным инвесторам, которые понимают технический и фундаментальный анализ. Всегда ограничивайте убытки стоп-лоссом.

Что ещё надо знать при заработке на падении акций:

- Не по всем акциям разрешено открывать короткие позиции. Обычно это разрешено только для голубых фишек;

- Если перенос сделки идёт со среды на четверг, то взимается комиссия за три дня;

- Никто точно не знает насколько могут упасть акции;

- Потенциальная прибыль ограничена 100%, а потенциальный убыток не ограничен;

- Шортить имеет смысл только краткосрочно;

- В периоды сильной волатильности брокеры могут запретить открытие коротких позиций;

- В момент дивидендной отсечки лучше закрыть позицию, иначе придется заплатить комиссию в виде дивидендов. Очень часто акция после дивидендного гэпа начинает расти;

Резюме

Если затрагивать только техническую сторону вопроса как торговать на бирже, то все предельно просто. Открывается счет у брокера, скачивается ПО, вносятся деньги на депозит и можно заключать первые сделки.

Основная сложность в том, чтобы подобрать торговую стратегию. А в случае с опционами нужно, чтобы трейдер разобрался еще и в принципе работы этого инструмента. Нужно понимать, что такое греки, из чего состоит стоимость опциона, как формируется результат по сделке. Это самый гибкий финансовый инструмент, и с новичками это иногда играет злую шутку – они не до конца разбираются в опционной торговле.

Что касается стратегий, то для начала рекомендую ознакомиться со списком на option.ru (пара десятков стандартных ТС). Когда окончательно освоите их и разберетесь с опционами, пробуйте составлять свои системы.

P.S. Рекомендую прямо сейчас подписаться на рассылку обновлений моего блога в телеграм. Это гарантирует, что не пропустите ни один новый материал.

Где и как можно купить опционы

Этот тип инструментов доступен и на ММВБ, и на CBOE (Чикагская биржа опционов), и на других торговых площадках мира. При этом непосредственно зарегистрироваться на сайте и начать торговать невозможно. Все операции делаются через брокера, имеющего выход на соответствующую биржу.

То есть процесс выглядит так:

- Находите брокера, имеющего доступ к соответствующим биржам.

- Регистрируетесь у него, открываете счет и пополняете его.

- Скачиваете ПО.

- Начинаете торговать.

Одним из лучших брокеров для новичков считаю БКС. У него масса тарифов, это пригодится позже, когда выйдете на траекторию устойчивого роста. На всех тарифах он дает доступ к срочному рынку ММВБ, условия по стартовому тарифу приведу в таблице ниже.

|

Минимальный депозит |

от 30 000 руб. |

|

|

Комиссия за сделку |

На тарифе «Инвестор» – 0,1% от суммы сделок |

На тарифе «Инвестор ПРО» – 0,035% от суммы сделок, при сумме депозита от 900 000 рублей |

|

Дополнительные сборы |

Если на счету меньше 30 000 рублей. 300 руб./мес. за доступ к QUIK и 200 руб./мес. за доступ к мобильной версии QUIK, Ведение счета Депо — бесплатно. Ввод/вывод рублей — бесплатно |

|

|

Стоимость обслуживания счёта |

0 руб./мес. на тарифе «Инвестор», на других тарифах, средства списываются только если по счету была активность в этом месяце. |

299 руб./мес. на тарифе «Инвестор ПРО», если сделок в месяце не было — бесплатно |

|

Кредитное плечо |

Рассчитывается для каждой акции, в пределах 1 к 2 – 1 к 5 |

|

|

Маржин колл |

Рассчитывается на основе риска для каждой бумаги |

|

|

Торговые терминалы |

Мой брокер, QUIK, WebQUIK, мобильный QUIK, MetaTrader5 |

|

|

Доступные рынки для торговли |

Валютный, фондовый, товарный рынок, есть возможность подключить площадки США (Nyse и Nasdaq) — 1$/мес |

|

|

Лицензия |

ЦБ РФ |

|

Плюсы и минусы торговли опционами

Плюсы:

- Этот финансовый инструмент крайне волатильный;

- Для начала торговли не требуется крупная сумма денег;

- Опционы гораздо больше подходят для трейдинга, чем акции. Комиссия за торговый оборот мизерные, а заработать можно приличные деньги;

- Риск покупателя опционов ограничен платой за премию. Риск продавца опциона ничем не ограничен, поскольку стоимость базового актива может значительно измениться в неблагоприятном направлении;

- Для популярных инструментов есть большая ликвидность;

- Есть много возможностей и стратегий для заработка на опционах. Например, можно как просто зарабатывать, так и хеджировать риски;

Минусы:

- Самый сложный финансовый инструмент;

- Если зарабатывать на продаже опционов (получать премию), есть риски неограниченных потерь из-за сильного движения цены в неблагоприятную сторону;

Базовый актив

Валюты государств, акции компаний, фондовые индексы и товарно-сырьевые ресурсы – базовые активы. По сути это то, чем собирается торговать трейдер.

- Акции – ценные бумаги с определенным номиналом, представленные на финансовом рынке. С их помощью нельзя приобрести часть компании, однако они позволяют рассчитывать на получение с них доли прибыли. Прибыль насчитывает в конце отчетного периода.

- Биржевой индекс – самый логичный актив, представленный в виде «корзины», где собраны акции крупнейших компаний. Их суммарная стоимость формирует цену индекса, которая напрямую зависит от экономических, политических и других факторов.

- Валютные пары – самые распространенные активы, ликвидный и востребованный товар. Актив связан в пару, которая демонстрирует ценовое соотношение обеих валют. Например, пара USD/RUB показывает курс американского доллара по отношению к российскому рублю. Стоимость валютной пары постоянно меняется, поэтому необходим большой опыт, чтобы спрогнозировать это изменение.

- Сырьевые товары – самый популярный и простой актив. В список товарных активов входят золото, нефть, цветные металлы, пшеница и другие товары, по которым можно заключать сделки.

Где купить опционы?

Самой крупной биржей опционов является Chicago Board Options Exchange (CBOE), она же Чикагская биржа опционов. На ней торгуется более 2200 опционов на акции различных компаний, 20 опционов на индексы и около 140 опционов на ETF. В Европе самой большой биржей деривативов (а значит, и опционов) является Eurex. Там представлены контракты на акции более чем 500 компаний из 13 разных стран мира.

В целом опционы дают новые возможности по сравнению с консервативными акциями, но требуют более глубокого изучения финансовых нюансов. Контрактная торговля на бирже требует от инвестора знаний фундаментального и технического анализов, а также продуманной трейдинговой стратегии.

А что вы думаете по поводу опционов? Напишите в комментариях!

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Виды опционов

Классификация зависит от выбранного критерия.

По типу:

- Европейские. Неудобны тем, что позволяют владельцу права покупки/продажи воспользоваться им только в срок экспирации. Это снижает пространство для маневра. Например, до срока экспирации цена БА меняется в выгодном направлении, но трейдер не может досрочно исполнить контракт. Он ждет до срока истечения, за это время график может уйти в убыточную сторону. К дате экспирации он может перейти в состояние «вне денег».

- Американские – гибче по сравнению с европейскими за счет того, что могут исполняться в любой день до истечения. Трейдер может реализовать свое право на продажу или покупку базового актива до экспирации. Это повышает шансы на успех, нет привязки к конкретной дате, контроль над сделкой сохраняется на протяжении всего срока ее службы.

Предположим, в конце мая покупается опцион Колл (базовый актив – фьючерсы на акции Аэрофлота). Выбран страйк 8000 руб, это значит, что для заработка нужно, чтобы при исполнении контракта цена находилась выше 8000 руб.

Дата исполнения установлена на 17 июня 2020г. Этот пример показан для Московской биржи, на ней торгуются американские опционы, поэтому трейдер может исполнить его до 17.06.20.

Если бы торговался европейский тип, то трейдеру пришлось бы ждать экспирации. По регламенту она происходит 17 июня 2020г. во время вечернего клиринга (18:45-19:05 МСК, обычно время ограничено 18:45-19:00 МСК, но в дни, когда происходит экспирация контрактов, временной диапазон увеличивается на 5 минут). К этому моменту Call опцион становится менее прибыльным – котировки акций Аэрофлота снизились в район 85 руб. за 1 бумагу.

Исполнение контракта все равно дает прибыль, но по сравнению с досрочным закрытием по более высокому курсу трейдер теряет больше половины потенциальной прибыли. Именно поэтому популярнее американский тип.

Что касается фиксации результата по сделке, то он может выполняться как открытием встречной позиции, так и непосредственно досрочным исполнением текущего контракта. Второй вариант применяется при отсутствии контрагента для заключения встречной сделки.

По методу организации торговли:

- Маржируемые (фьючерсного типа). В момент заключения сделки премия не перечисляется продавцу контракта, а, как и в случае с фьючерсами, на счетах продавца и покупателя фиксируется гарантийное обеспечение. Еще одно отличие от второго типа – присутствие вариационной маржи, она перечисляется по итогам каждой торговой сессии.

- Немаржируемые – при покупке контракта премия перечисляется продавцу, на его счете фиксируется ГО под опцион. Вариационной маржи нет, вместо этого при изменении цены меняется ГО на счете продавца (подписчика). Есть и прочие различия в том, как работают эти типы контрактов

Поставочные опционы

Так называются те контракты, по которым происходит поставка базового актива. При этом трейдера не заставляют держать контракт до экспирации (если он американского типа), позиции можно закрыть обратной сделкой – так фиксируется торговый результат. Можно обратиться к брокеру для досрочного исполнения.

Как правило, в роли базового актива выступает фьючерсный контракт. Экспирация опционов (поставочных) происходит за 2 дня до истечения соответствующего фьючерса во время вечернего клиринга на ММВБ.

Поставочные опционы и фьючерсы широко используются в реальном бизнесе для хеджирования рисков. Этот тип контрактов позволяет, например, подстраховаться на случай неблагоприятного изменения цены на сырье, оборудование, валюту и прочие категории базовых активов.

Какие стратегии использовать в торговле

В опционной торговле применимы стандартные приемы, но есть и специфические подходы. К типовым методикам я отношу:

- Графические и свечные паттерны, графанализ. Точки входа можно определять, например, с помощью уровней поддержки и сопротивления. Работают трендовые линии, ценовые каналы, свечные модели.

- Индикаторный анализ. Те же скользящие средние, инструменты из группы осцилляторов могут давать неплохие точки входа.

Возможна торговля от маржинальных уровней. Они рассчитываются для каждого опциона и выступают в роли ориентиров для крупных игроков. В районе уровней особенно часто формируются развороты.

Начать торговать через БКС

Методики работы с одной датой экспирации

Выше мы уже рассмотрели ряд стратегий, в которых акцент делался на снижение риска и контроль убытков. Сейчас дополню этот перечень рядом простых методик:

- На бычьем рынке хорошо себя показывает бычий колл спред. Работа ведется с Call контрактами, один покупается (его страйк ниже), второй – продается. Если стоимость базового актива растет, увеличивается и прибыль. Но за счет того, что в конструкции присутствует продажа Колла, то в определенный момент времени рост профита прекращается. В этом недостаток стратегии: если восходящее движение окажется сильным, прибыль будет сравнительно небольшой.

- Простая покупка Пута или Колла. Здесь все просто – если направление движения БА спрогнозировано верно, прибыль растет. Если нет – теряется премия или стоимость опциона.

- Strap. Если в прочих методиках конструкции были симметричными, то в Стрэпе подход иной – покупается 1 Пут + 2 Колла. Истекать контракты должны в одно и то же время, по страйкам ограничений нет, могут совпадать, но это необязательно. Стратегия любопытна тем, что после определенного момента за счет наличия в портфеле 2 Коллов резко начинает увеличиваться прибыль. Strap хорош в ситуациях, когда вероятен резкий рост базового актива, а Put здесь выполняет роль подстраховки.

- Strip. Это прямая противоположность Стрэпа. Ставка сделана на то, что цена базового актива будет уменьшаться. Покупается 2 Пута, а 1 Call выступает в роли предохранителя, если БО все же начнет расти. По мере уменьшения цены БА резко увеличивается прибыль.

Перечисленные выше торговые методики использовали контракты с одной датой экспирации, но разными страйками.

Методика работы с календарным спредом

Есть и зеркальный подход – торгуются календарные спреды. Пример:

- Продается Пут с экспирацией, например, в сентябре.

- Приобретается тот же контракт, но с истечением через месяц. Страйк один и тот же.

- В итоге ближе к экспирации первого контракта начинает сказываться временной распад. Ждать истечения не нужно, ближе к этой дате сделка на продажу закрывается встречной позицией.

- Параллельно избавляемся и от второй сделки.

В этой схеме заработок идет на временной стоимости опционов. В нормальных условиях по 2-й позиции будет сохраняться временная стоимость, она и составит прибыль трейдера.

Упрощённая классификация опционов

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Опцион — это контракт, дающий право его покупателю совершить сделку с активом по оговоренной цене (цене исполнения) до истечения определённого срока. Здесь требуется кратко пояснить некоторые термины, которые используются при работе с опционами.

- Базовый (или базисный) — актив, являющийся предметом опциона;

- Страйк (или цена исполнения) — цена базового актива, по которой исполняется опцион;

- Спот – цена базового актива на момент исполнения опциона;

- Премия опциона – цена, которую покупатель опциона уплачивает продавцу;

- Дата экспирации — дата, до которой действует опцион.

Прежде всего, опционы делятся на 2 основные категории: биржевые и внебиржевые. Биржевой опцион — стандартный инструмент, обращающийся на бирже. Все спецификации биржевого опциона устанавливаются биржей, а за продавцом и покупателем закреплено лишь право устанавливать премию. Внебиржевые опционы — произвольные контракты, все условия которых устанавливаются между продавцом и покупателем. В этой статье мы будем рассматривать биржевые опционы. По статистике лишь в 10% случаев покупка биржевого опциона завершается сделкой с базовым активом. Это происходит по причине того, что опцион является самостоятельным инструментом и его доходность может быть выше, чем доходность базового актива.

По направленности сделки с базовым активом различают опционы колл и пут:

Таким образом, у покупателей опционов есть только права, а у продавцов — только обязанности. Наглядно эти различия можно представить в виде схемы:

В зависимости от сроков исполнения, различают 3 вида опционов:

- Американский;

- Европейский;

- Бермудский.

Американский опцион можно исполнить до экспирации в любой день, европейский – только в последний день. Бермудский опцион занимает промежуточное положение между ними и имеет определённые дни недели, в которые возможно его исполнение. Серьёзным преимуществом американского опциона является его гибкость. Цена актива непрерывно изменяется и поэтому исполнение опциона может оказаться актуальным до срока экспирации.

Соответственно, в этом случае может вырасти и премия опциона, а покупатель может зафиксировать прибыль путём его продажи. Другой вариант – требование к продавцу опциона о его досрочном исполнении, которое продавец обязан удовлетворить. Европейский опцион это не допускает, но у него и премия зачастую ниже. Особое положение занимает азиатский опцион. От остальных он отличается тем, что цена страйк не известна до самого момента исполнения. Заранее оговаривается только способ её определения. Это может быть:

- Максимальное значение спот в течение периода до экспирации;

- Минимальное значение спот в течение периода до экспирации;

- Среднее значение спот, вычисляемое по различным алгоритмам.

Премия по азиатским опционам ниже, чем по остальным разновидностям. Это может быть удобно для начинающих инвесторов, но не для профессионалов, поскольку сильно усложняет стратегии торговли опционами. С точки зрения природы актива, различают опционы:

- Валютный;

- Товарный;

- Фондовый (на акции);

- На биржевой индекс;

- На процентную ставку (кэпы, флоры, коллары);

- На наличные товары (ценные бумаги с фиксированной доходностью);

- На фьючерс.

Отличие между ними заключается в том, что опцион эмитента закрепляет право на конвертацию в акции, а варрант — на покупку акций. В российском законодательстве положение об опционе эмитента прописано в законе «О рынке ценных бумаг», однако, на практике применяется довольно редко.

Некоторые новички, изучающие фондовый рынок, путают понятия опциона и фьючерса. Действительно, между этими понятиями есть кое-что общее. Фьючерсом называется контракт на поставку базового актива к определённому сроку в будущем по определённой цене. Существуют поставочные (с поставкой актива) и беспоставочные (производятся только расчёты между сторонами) фьючерсы. Главным отличием между фьючерсом и опционом является то, что фьючерс это обязательство совершить сделку, в то время как опцион только право.

Спецификация опциона

Рассмотрим пример реального опциона на Московской бирже:

1) Краткое наименование контракта включает буквенный код базового актива (акции Аэрофлота, ALFT) и дату исполнения (19 июня). Контракт заканчивается на СА6500. «С» означает call, «A» — американский. 6500 рублей — цена страйк, о которой ниже.

2) Цена страйк. Страйк в спецификации изменяется для выбора опционного контракта: разный страйк — разный опцион. Можно выбрать из предложенного списка опцион с одними и теми же условиями, но разным страйком. Интервал страйков у каждого опциона свой, но, как правило, он достаточно большой — минимум и максимум могут отличаться в несколько раз. Это обеспечивает лучшую ликвидность, причем выбрать себе опцион с подходящим страйком может и покупатель, и продавец.

4) Категория — американский опцион, исполняемый по желанию держателя в любой момент до срока его окончания. Т.е. держателю не нужно дожидаться 19 июня, если в силу текущей рыночной ситуации опцион показывает хорошую прибыль.

5) Тип расчетов: маржируемый. Маржируемый — это особый тип опционов, обращающихся на Московской бирже. Их суть в том, что вместо уплаты премии, как в нормальном опционе, на счетах резервируется гарантийное обеспечение (как у фьючерсов), а после закрытия позиции просто рассчитывается вариационная маржа. Так, по страйку 7500 гарантийное обеспечение покупателя 1629,42 руб, продавца — 1679,3 руб.

6) Лот = 1 фьючерс. Фьючерс AFLT-6.19 состоит из 100 акций Аэрофлота при текущей цене 9624 рубля на 06.06.2019 г. Таким образом, если страйк был 6500, то реализовав опцион по этой цене сегодня можно получить очень неплохую прибыль. Выигрыш получился из-за резкого роста цены с последнего дня мая: за 4 дня акции поднялись примерно с 90 до 97 рублей.

Ценой маржируемого опциона является его премия, которая обычно заметно меньше страйка. Премия не является константой, так что не стоит в спецификации, и возрастает в периоды волатильности рынка. У опциона пут на индекс РТС со страйком в 110 000 стоит последняя цена 350, но в стакане всего по 4 предложения на покупку и на продажу, с разлётом ордеров от 50 до 900. Обозначения кодов опционов прописаны здесь: .

На зарубежных биржах со стороны покупателя перечисляется премия, которую сразу же получает подписчик, а со стороны продавца резервируется гарантийное обеспечение. Эта же система ранее была и на Московской бирже. На внебиржевом рынке всё строится на договорных отношениях и документальном оформлении, что ещё больше увеличивает риск по сделкам.

А вот пример опциона на чикагской бирже. Базовый (отслеживаемый) актив здесь фонд EWG, который отображает индекс главных акций Германии. Что мы видим? Во-первых, текущую на июнь 2019 года цену фонда 28$. Во-вторых, предложения двух опционов со страйком в 31 и 24 доллара. Первый выше текущей цены на 10.71%, второй ниже ее на 14.29%.

Премия (цена опциона) на одну акцию EWG составляет 0.1 и 0.5 доллара. Опцион содержит 100 акций, так что указанные суммы умножаются на 100. Короткий колл предполагает прибыль в размере премии, если цена фонда к началу 2020 года будет ниже 31 $, а длинный пут даст убыток, если фонд будет стоить выше 24 $. Текущая цена 28, так что первый опцион «в деньгах», а второй «вне денег». Это логично, так как во втором случае прибыль держателя опциона пут неограничена, и это компенсируется необходимостью дополнительного движения цены. А вот продавец опциона колл может получить только небольшую премию — поэтому имеет преимущество в цене.

Стратегии торговли на опционах — обзор популярных

В этой подборке стратегий для торговли опционами мы не будем рассматривать коэффициенты гамма, вега, тетта и дельта, поскольку это широкая тема для профессиональных участников. Мы освятим лишь базовые принципы торговли.

При построении стратегии можно воспользоваться специальными интерфейсами, которые позволят наглядно понять заработок в зависимости от цены опциона. Это нужно при построении сложных стратегий с покупкой нескольких разных контрактов.

Стратегия №1. Купить опцион Call

Самый простой способ заработать на опционах это просто купить контракт Call. Если цена базового актива вырастет, то стоимость опциона также вырастет. Трейдер сможет его продать и заработать на этом.

Если опциона в деньгах, то вторым вариантом является поставить фьючерсный контракт и продать уже его в плюсе.

Этот вариант хорош тем, что фондовый рынок склонен к росту, поэтому шансы на заработок очень большие.

Покупать Call лучше, когда рынок упал. Как правило, биржевые котировки стремятся вернутся к средним значениям, поэтому трейдер может неплохо заработать на отскоке.

Стратегия №2. Купить опцион Put

Противоположным вариантом является покупка опционов Put. Заработать можно на падении биржевых котировок.

Лучше покупать Put, когда рынок уже дорогой и намечается коррекция.

Также Put часто используется в качестве альтернативы для хеджирования риска падения всего рынка. Например, для российского инвестора самым простым вариантом снизить риски будет купить Put на индекс RTSI.

Например, рынок растёт, индекс RTSI 1500. Инвестор покупать опцион Put со страйком чуть ниже рынка (так премия меньше), пусть на цену 1450. Если произойдёт коррекция и индекс упадёт ниже 1450, то тогда появится хорошая прибыль, в замен минусу от лонговых позиций.

Стратегия №3. Купить одновременно опцион Call и Put

При возрастании волатильности опционы дорожают, поскольку повышается неопределённость. Все стремятся захеджировать риски.

Если рынок стабилен и не совершает резких движений, то можно купить недорого два опциона: Call и Put на одну цену страйк. Как только на рынке начнётся движение в любую сторону, то какой-то из контрактов резко подорожает в цене.

Главное, чтобы рынок совершил движение в какую-нибудь сторону. Если рынок будет и дальше флэтить, не будет резких движений, то трейдер потеряет на премии, которую он заплатил за два контракта.

Стратегия №4. Продажа стрэнгла

Опционная стратегия под названием «стрэнгл» (от англ. Strangle – «задушить», «задавить»). Идея в том, чтобы продать Call и Put на каком-то отдалении от текущей цены базового актива.

Например, текущая цена 100, трейдер продаёт Put со страйком 90 и Call со страйком 110. Что это даёт? Если к моменту экспирации цена базового актива не уйдёт ниже/выше 90-110, то он заработает две премии.

Риск этой стратегии в том, что если цена уйдёт за указанные границы страйк-цены, то потенциальный убыток может быть не ограничен.

Стратегия №5. Покупка стрэнгла

В противовес предыдущей стратегии торговли опционами существует вариант с покупкой стрэнгла. Трейдер заинтересован в том, что цена вышла за границы диапазонов его страйк цен.

Например, текущая цена 100, трейдер покупает Put со страйком 90 и Call со страйком 110. Если цена базового актива уйдёт ниже/выше цен 90-110, то он хорошо заработает.

При этом есть возможность заработать два раза. Например, цена со 100 поднялась до 112. Трейдер может зафиксировать прибыль, продав сильно подорожавший опционный контракт Call. После чего цена может упасть к 95. В этом случае уже опцион Put также подорожает и он его также может продать.

В этом плане у трейдера есть хорошая возможность заработать деньги. При этом эти опционы будут иметь не высокую премию.

Стратегия №6. Продажа Call и Put

Ранее мы в основном только покупали опционы, но ведь есть ещё один подход к торговле: продавать их и зарабатывать на премии. Ведь если опцион погашен не в деньгах, то тот, кто его продал забирает себе премию.

Но в данном случае риски потерять много денег очень высоки. Особенно это касается продажи Call опционов.

Такая стратегия хорошо подойдёт для тех, кто заинтересован купить базовый актив, но подешевле. Например, инвестор может продать опцион Call на 3 процента дешевле от текущей цены. Если цена опуститься, ему придётся купить актив на 3% дешевле, даже если цена на него упала на 10%. Но при этом, премию от опциона он также забирает себе, что ещё больше снизит его цену покупки.

Можно ли заработать, покупая и продавая сами фьючерсы?

Теоретически можно получить доход на фьючерсах, как на акциях: покупать их, когда цена ниже, и продавать, когда выше. Но на фьючерсах можно зарабатывать буквально каждый день, даже если просто держать их.

Если цена фьючерса вырастает, то биржа автоматически в тот же день начисляет на ваш счет разницу между текущей ценой фьючерса и стоимостью самого контракта. При этом сумма залога автоматически вырастает. В день исполнения контракта стоимость фьючерса становится равна рыночной цене актива. Биржа делает перерасчет стоимости фьючерса и залога только за один этот день.

Допустим, на следующий день после того, как «Горький шоколад» купил фьючерс, рыночная цена сахара поднялась, и стоимость этого фьючерса выросла с 10 000 000 до 10 100 000 рублей. В этом случае биржа в тот же день начислит на счет фабрики, где лежит залог в 1 200 000 рублей, еще 100 000 рублей. Теперь там окажется 1 300 000 рублей. Если компания продаст фьючерс в этот день, то получит назад именно эту сумму — 1 300 000 рублей.

Если рассматривать фьючерсы как инвестиционный инструмент, то получается, что всего за один день доход от инвестиций составил бы 8,3%.

Но если стоимость фьючерса начнет падать вслед за снижением цены самого актива, то биржа будет автоматически списывать деньги с вашего счета. Вам нужно будет пополнить счет. А если вы этого не сделаете, биржа принудительно закроет ваш фьючерсный контракт.

Предположим, цена сахара снизилась за день с 10 000 до 9800 рублей за тонну. Стоимость вашего фьючерса тут же понизилась с 10 000 000 до 9 800 000 рублей. Биржа списывает 200 000 рублей с вашего счета, и у вас остается на нем не 1 200 000, а 1 000 000 рублей. Теперь вы должны пополнить свой счет, чтобы залог составил 12% от новой цены фьючерса: 1 176 000 рублей. То есть внести на него дополнительно 176 000 рублей.

Если вы хотите купить сахар, это не страшно. Подорожает он или подешевеет — вы в любом случае сможете приобрести его в день исполнения контракта по фиксированной цене. Но если вы намеревались заработать именно на фьючерсе, а сам сахар вам не нужен, то вы проиграли — просто потеряли 176 000 рублей.