Рефинансирование кредитов в промсвязьбанке

Содержание:

- Процентная ставка

- Условия рефинансирования

- Преимущества рефинансирования от Промсвязьбанка

- Перечень документов

- Список необходимых документов

- Дополнительные расходы по ипотечным кредитам

- Условия рефинансирования ипотеки в Промсвязьбанке

- Как подать заявление?

- Рефинансирование потребительских кредитов Промсвязьбанком: преимущества и условия

- Условия предоставления

Процентная ставка

Ставка определяется банком для каждого клиента индивидуально. Она может составить от 9,9% до 17,9% со страховкой и до 19,9% – без страховой защиты заемщика. При активной услуге страхования можно дополнительно получить дисконт до 3%.

При определении размера процентной ставки Промсвязьбанк в основном ориентируется на следующие параметры:

- Наличие или отсутствие согласия на страховку. Без страховой защиты ставка выше.

- Сумма кредита. Ставка будет тем ниже, чем больше сумма кредита.

- Категория клиента. Заемщики с положительной кредитной историей в ПСБ, премиальные клиенты и т. д. могут получить сниженную ставку.

- Наличие или отсутствие специального предложения от банка. По нему может быть предложена более привлекательная ставка.

Рефинансирование кредитов в Промсвязьбанке

Подробнее

Кредитный лимит:

от 50 000 до 3 000 000 руб.

Срок до:

7 лет

Ставка:

от

8,5%

Возраст:

от

23 до

65 лет

Рассмотрение:

1-3 дня

Оформить

Рефинансирование кредитов в банке Уралсиб

Подробнее

Кредитный лимит:

от 35 000 до 2 000 000 руб.

Срок до:

7 лет

Ставка:

от

11,9%

Возраст:

от

23 до

70 лет

Рассмотрение:

30 минут

Оформить

Рефинансирование кредитов в Интерпромбанке

Подробнее

Кредитный лимит:

от 45 000 до 1 100 000 руб.

Срок до:

7 лет

Ставка:

от

11%

Возраст:

от

21 до

75 лет

Рассмотрение:

30 минут

Оформить

Рефинансирование кредитов в УБРиР

Подробнее

Кредитный лимит:

от 100 000 до 1 600 000 руб.

Срок до:

10 лет

Ставка:

от

6,5%

Возраст:

от

19 до

75 лет

Рассмотрение:

2 часа

Оформить

Рефинансирование кредитов в Росбанке

Подробнее

Кредитный лимит:

от 50 000 до 3 000 000 руб.

Срок до:

5 лет

Ставка:

от

6,5%

Возраст:

от

23 до

70 лет

Рассмотрение:

30 минут

Оформить

Рефинансирование кредитов в Альфа-Банке

Подробнее

Кредитный лимит:

от 50 000 до 5 000 000 руб.

Срок до:

7 лет

Ставка:

от

7,7%

Возраст:

от

21 до

70 лет

Рассмотрение:

2 минуты

Оформить

Рефинансирование в банке Открытие

Подробнее

Кредитный лимит:

от 500 000 до 5 000 000 руб.

Срок до:

30 лет

Ставка:

от

8,25%

Возраст:

от

21 до

68 лет

Рассмотрение:

3-5 дней

Оформить

Условия рефинансирования

Прежде, чем мы приступим к рассмотрению условий рефинансирования кредитов в Промсвязьбанке, отметим, что эти самые условия зависят от вида кредита. Очевидно, что перекредитование самого обычного потребительского кредита суммой в 200 000 рублей никак не может быть сопоставимо с крупным ипотечным займом на несколько миллионов рублей. Поэтому в банке была произведена дифференциация условий по типу кредита.

Всего в ПСБ можно рефинансировать кредит по двум программам:

- Рефинансирование ипотеки. Сюда относится и рефинансирование военной ипотеки – для банка нет значительной разницы между обычным и военным ипотечным займом;

- Рефинансирование кредитов, куда входят все другие виды займов: потребительские кредиты, кредитные карточки, автокредиты и пр.

Изучим же их подробнее.

Ипотека

На каких условиях проходит рефинансирование ипотеки в Промсвязьбанке? В целом можно сказать, что рефинансирование ипотеки производится на более лояльных условиях, если сравнивать с перекредитованием потребительского займа:

- Процентную ставку от 10,5% годовых . Точное значение зависит от ряда параметров и факторов: кредитной истории клиента, согласии оформить добровольный страховой полис, привлечения поручителей, суммы займа, срока кредитования и др. В среднем она находится на уровне 12% годовых;

- Максимальная сумма кредитования — 15 млн. рублей;

- Срок действия кредитного договора находится — 36-300 месяцев;

- Платежи в пользу нового ипотечного займа производится без процентов, если клиент оплачивает кредит через интернет-банк ПСБ.

Указанные выше условия актуальны для абсолютно всех видов ипотеки: военной, стандартной, по материнскому капиталу, ипотека сотрудникам определенных компаний и т.д. Так что получить привилегированные условия на каком-либо основании не получится.

Можно лишь снизить процентную ставку до минимальных 10,5% годовых, но для этого придется выполнить все условия банка. Подробности о них вам может сообщить лишь сотрудник Промсвязьбанка, т.к. эти условия устанавливаются индивидуально под запрос клиента.

Потребительский кредит

Теперь изучим рефинансирование кредитов других банков в Промсвязьбанке. Сюда входят все виды кредитных продуктов, за исключением ипотечных займов. То есть считается даже неоплаченный овердрафт на дебетовых картах – он также может быть перекредитован.

Внимание: не все виды займов Промсвязьбанк согласен рефинансировать. Рефинансирование кредита в Промсвязьбанке для физических лиц одобряется потому, что организация, выдавшая предыдущий займ, имеет юридический статус и некоторый вес на рынке

А вот перекредитованием займов в ломбардах и МФО Промсвязьбанк не занимается. Тем более это касается частных займов перед другими физическими лицами.

Итак, условия пользования предложением следующие:

- Новый займ в ПСБ выдается на срок от 12-ти до 84-х месяцев;

- Процентная ставка начинается от 9,9% годовых при условии, что рефинансирование оформляется в онлайн-банке ПСБ. При офлайн-оформлении минимальная ставка повышается до 10,4% годовых. Конкретную ставку всегда устанавливает специалист банка с опорой на индивидуальные обстоятельства у клиента;

- Ставка может быть снижена еще на 3% годовых, если кредит будет оформлен с дополнительным добровольным страховым полисом, а также если по этому новому займу не будет допущена ни одна просрочка. Тогда в конце срока кредитования производится перерасчет ставки, всю разницу возвращают клиенту на дебетовую карточку или счет;

- Банк согласен выдать сумму сверх той, что нужна для погашения старых долгов. То есть часть из выданных Промсвязьбанком денег можно потратить на свои цели, а не только на раздачу задолженностей;

- Банк согласен предоставить услугу «Кредитные каникулы», если заемщик подаст соответствующее заявление с приложенным к нему пакетом документов, подтверждающих необходимость получения кредитных каникул. В результате в течение двух месяцев платить основную сумму долга не придется – только проценты (порядка 1000-3000 рублей в месяц по подавляющему большинству займов).

Преимущества рефинансирования от Промсвязьбанка

Промсвязь банк — проект, имеющий многолетнюю историю. Сервис находится на финансовом рынке уже 24 года и беспрерывно предоставляет свои услуги для граждан Российской Федерации. Компания старается обеспечить максимально комфортные и выгодные условия для своих клиентов и разработала ряд интересных продуктов. Одним из них является услуга рефинансирования. ПСБ предлагает объединить заемщику уже имеющиеся кредиты в один и вносить платеж по единой процентной ставке. Более того, клиент может получить дополнительные средства поверх имеющейся суммы.

Сервис предусматривает два способа подачи заявки на рефинансирование: лично через офис банка с указанным пакетом документов либо онлайн через сайт psbank.ru. Для тех, кто оформил заявку через сайт проекта, ждет приятный бонус — снижение процентной ставки на 0,5%. Время оформления заявки занимает 10 минут. Заемщик может оформить рефинансирование на суммы от 50 000 до 3 000 000 рублей. Годовая процентная ставка начинается от 9,9%. Также с каждым годом погашения кредита без наличия просрочек клиент имеет возможность снизить текущую процентную ставку на 1%.

Компания имеет хорошую репутацию и переживает за свой имидж, поэтому на сайте можно найти всю документацию касательно тех или иных услуг банка. Все договоры и памятки для клиентов находятся в открытом доступе для пользователей.

Для обеспечения круглосуточного доступа клиенту к своим финансам, сервис разработал мобильное приложение. Мобильный банкинг позволяет не только отслеживать состояние своих счетов, но и выполнять некоторые операции: переводы между картами, оформление услуг, блокировка карт, связь с банком.

Как оформить рефинансирование от ПСБ?

Для оформления рефинансирования заемщик может лично добраться до ближайшего подразделения банка, взяв с собой необходимый перечень документов, либо воспользоваться компьютером и оставить заявку на сайте. Для оформления услуги в онлайн-режиме сперва необходимо зайти на сайт psbank.ru. На главной странице представлена краткая информация обо всех услугах, предоставляемых банком. Клиенту необходимо нажать на панель с надписью «Кредиты» и из представленного перечня выбрать «Рефинансирование».

Далее система автоматически перенаправляет пользователя на страницу с информацией о рефинансировании. На странице заемщик может ознакомиться с преимуществами и условиями предоставления услуги, а также воспользоваться калькулятором для расчета ежемесячного платежа.

Как указывается на самом сайте, информация носит исключительно ознакомительный характер, так как при расчете учитывается минимальная процентная ставка, которая может меняться индивидуально для каждого кандидата. Если условия подходят, клиенту необходимо пролистать страницу вниз и найти форму для заполнения заявки. Поля содержат в себе личную информацию и паспортные данные.

После отправки заявки предварительное решение банком выносится уже спустя 15-20 минут. Об одобрении услуги рефинансирования клиента уведомляют с помощью СМС-уведомления на указанный в заявке номер телефона. Дальше клиента приглашают в отделение банка с полным пакетом документов для подписания договора и окончательного решения.

Условия предоставления рефинансирование от Промсвязьбанка

- Возраст: 23-65 лет;

- Сумма кредита: от 21 000 до 3 000 000 рублей;

- Процентная ставка: от 9,9% годовых;

- Сроки предоставления кредита: от 1 года до 7 лет.

Для этого от клиента понадобятся:

- паспорт РФ;

- постоянная регистрация на территории России;

- общий трудовой стаж не менее 1 года, стаж на последнем месте работы — не менее 4 месяцев;

- подтверждение уровня дохода.

Требования к рефинансируемому кредиту:

- Полученный в другом банке:

- потребительский кредит (включая POS-кредит);

- автокредит;

- кредитная карта (включая карту с лимитом овердрафта);

- ипотечный кредит;

- всего допускается не более 5 активных кредитов/карт.

- Валюта кредита — рубли.

- Кредит выдан 6 и более месяцев назад.

- До полного погашения кредита (кредитной карты) осталось не менее 3-х месяцев.

- По кредиту отсутствует текущая просроченная задолженность и факты реструктуризации.

- Заемщик регулярно вносил платежи по кредиту в течение последних 6 месяцев.

Документы по рефинансируемому кредиту:

- Кредитный договор с реквизитами счета.

- Справка с информацией по кредиту. Справка может быть заполнена как сторонним кредитором, так и самостоятельно клиентом (в том числе в электронном виде).

Как погасить рефинансирование в ПСБ?

Проект предусматривает несколько способов вносить ежемесячный платеж:

- безналичным переводом;

- через кассу банка;

- банкомат cash-in;

- терминал.

Перечень документов

Пакет документов отличается на основании того, есть ли желание снизить процент по ипотечному займу, оформленному в Промсвязьбанке, либо услуга рефинансирования будет проходить с привлечением другого кредитного учреждения. В первом случае достаточно гражданского паспорта, ипотечного договора, заявления на уменьшение процентной ставки.

Смотрите на эту же тему: Господдержка ипотеки в году для молодых семей и семей с детьми

Для рефинансирования займа стороннего банка соискатель подаёт:

- Гражданский паспорт.

- Справку 2-НДФЛ, копию трудовой книжки, договора или другие документы, подтверждающие занятость.

- Военный билет.

- Договор кредитования.

- График погашения займа.

- Справку с реквизитами счёта, на который поступят деньги на закрытие долговых обязательств.

- Справку о том, что для ипотечного кредитования не использовался маткапитал (документ требуется, если у займополучателя двое или больше несовершеннолетних детей).

- Справка из банковского учреждения по рефинансируемому займу с Ф.И.О. кредитополучателя, данными паспорта, сведениями о текущей задолженности, процентами. Бумага действительна 30 дней с даты выдачи.

- Документацию о предмете залога: договор долевого участия (для строящихся объектов), право собственности на квартиру, выписку из ЕГРН, документы с подтверждением оплаты объекта недвижимости полностью, техпаспорт, кадастровый паспорт (если оформляется дом с участком), справка о том, что объект недвижимости не подлежит сносу, выписка из домовой книги.

Для клиентов прочих банковских учреждений

К соискателям на рефинансирование ипотеки других банков Промсвязьбанк предъявляет требования:

- Гражданство РФ;

- Возраст — старше 21 года на день подачи заявки, до 65 — на дату возврата займа;

- Место проживания и работы в регионе присутствия кредитора;

- Регистрация по месту проживания (положение не действует по кредитам, выдаваемым в ДО Москвы и области);

- Работа по найму, отсутствие регистрации в качестве индивидуального предпринимателя (ИП могут рассчитывать на предоставление финансовой помощи, если работают в этом статусе больше двух лет);

- Минимум общего трудового стажа — 12 месяцев, на последнем месте — 4 месяца;

- Наличие двух активных телефонных номеров (один — обязательно рабочий стационарный);

- Для соискателей возрастом до 27 лет — отсутствие призыва на армейскую службу в период действия договора ипотечного кредитования.

Для своих клиентов

Любой человек, пользующийся услугами ПСБ, вправе обратиться в офис с заявлением на уменьшение процентной ставки. Условия для претендентов на рефинансирование ипотеки в Промсвязьбанке:

- Отсутствие просрочек в течение года;

- Положительное кредитное досье;

- Срок окончания оплаты по займу — минимум полгода, период использования заёмных средств — свыше 12 месяцев.

Список необходимых документов

- По форме банка анкета-заявление в ПАО “Промсвязьбанк“.

- Основной документ — удостоверяющий личность — это паспорт РФ, а также СНИЛС.

- Документы на установленные Банком сроки трудовой деятельности, которые подтверждают её наличие у Заемщика.

- Как бы не хотелось не без этого нельзя. Необходимо предоставить подтверждение доходов лица-заемщика.

Дополнительно Банком могут быть востребовано подтверждение семейного положения и для лиц не достигших 27-ми летнего возраста – военный билет или иной документ, подтверждающий не годность к призыву на воен-службу данного лица.

Мы для Вас нашли и проанализировали достаточное количество отзывов, чтобы понять каких больше. Сделаем вывод, что большинство положительных, есть достаточное количество отрицательных, но большинство в отзывах содержит и плюсы и минусы по работе с ПСБ.

Если вы все же решили воспользоваться программой рефинансирования (перекредитования) ипотекой от “Промсвязьбанк“, то все взвесьте, рассмотрите варианты от конкурентов, просчитайте выгодно ли на онлайн калькуляторе, и только потом уже примите окончательное решение.

Дополнительные расходы по ипотечным кредитам

Как правило ТОП-вые Банки стремятся скрыть часть дополнительных расходов по платежам за дополнительные услуги или даже просто за оформление и различные комиссии. В этом разделе попробуем раскрыть для Вас суть этих как основных так дополнительных расходов в нашем банке ПСБ и представим примерный перечень связанные с ипотечным кредитом:

- первое и самое явное — это % за пользование кредитом – в соответствии с условиями договора и ставками кредитования.

- Когда заемщиком было выбрано условие перекредитования с оформленным страхованием по ДКС — подлежащая уплате денежная сумма Промсвязьбанку, складывается из вознаграждения как страхователю (комиссия за сбор, обработку и тех передачу информации о физ лице, обязательную для него по условиям ДКС), и страх премии, уплачиваемой страхователем страховщику по ДКС. Обычно это — в размере 0,6% от инд страховой суммы, а при пролонгации — 0,7%. Вышеописанная денежная сумма подлежит уплате единовременно при подаче заявления на страхование и при продлении (пролонгации) страхования за очередной срок связанный с условиям по ДКС (но не должен превышать 12-ти месяцев).

- Обязательная выплата по усл договора части стоимости объекта недвижимости. Сумма не менее размера первоначального взноса и оплатить заемщику придется из собственных средств.

- В зависимости от выбора заемщиком способа производимых расчетов с продавцом через Промсвязьбанк клиент-заемщик должен внести денежную сумму за комплексное обслуживание безотзывного покрытого аккредитива в Банк (например когда расчет по договору сделки в рамках программ »Вторичный рынок» и »Новостройка»).

- В ПСБ предусмотрена аренда индивидуального банковского сейфа и оплата за нее согласно тарифов и выбранных условий.

Можно подумать, что это все, но нет. Вы ещё при оформлении столкнетесь с оплатой третьим лицам за оказываемые ими услуги:

- регистрация пакета док-ов права собственности и сопутствующие договора — гос пошлины.

- оформление и подписание необходимой для сделки документации — оплата по тарифам выбранной Вами организации и тарифов нотариуса.

- если в сделке был задействован риелтор — оплата = комиссии за услуги.

- при покупке объекта недвижимости на «вторичке» — оплата услуг оценщика (является обязательной с 2017).

По основным пунктам — все. Может возникнуть необходимость заверения документов и страхования, но это уже в индивидуальном порядке по требованиям рефинансирования и правил соблюдения программы Банком.

Условия рефинансирования ипотеки в Промсвязьбанке

- кредит в рублях;

- залогом может быть квартира или права по договору долевого строительства;

- ограничение по сумме: минимум 1 миллион, но не ниже 20% от рыночной цены недвижимости и не выше оставшегося основного долга;

- заемщиков может быть не более четырех и весь их доход будет учитываться при рассмотрении заявки;

- срок от трех лет до трехсот месяцев с ежемесячным платежами;

- никаких просрочек по выплатам в старом банке;

- как минимум полгода выплат по первому кредитному договору и более трех лет до его окончания;

- кредит может покрывать от 20 до 80 процентов стоимости квартиры (по результатам оценки);

- базовый процент — 9,1% для зарплатных клиентов Промсвязьбанка (для своих клиентов условия выгоднее!) и 9,2 для остальных (при условии страхования по Договору коллективного страхования);

- прибавляем: 3% если у вас нет страховки, 2% если кредит вам выдали до госрегистрации ипотеки и 3% если она не появилась в течение двух месяцев с начала рефинансирования;

- полная стоимость от 10,24% до 12,97% годовых;

- можете гасить досрочно часть или все — никаких санкций и ограничений нет.

Дополнительные расходы

Внимание: это как раз те «подводные камни», которые могут испортить вам всю песню, так как по дополнительным расходам может набежать приличная сумма, так что их стоит проанализировать вдвойне скрупулезно еще перед принятием какого-либо решения. На что же еще придется потратиться при рефинансировании ипотеки в Промсвязьбанке:

- Страхование. Так как сроки и суммы кредитов внушительны, Промсвязьбанк стремится обезопасить себя, поэтому вам придется выбрать между добавкой 3% годовых за отсутствие страховки или оплатой страховки: жизни, квартиры и титульного страхования (на первые три года). Титульное страхование — это страхование права собственности от признания сделки нелегальной.Застраховаться можете в любой страховой компании, аккредитованной банком. У банка есть список требований к страховым компаниям и теоретически вы можете предложить банку свою страховую, отвечающую его требованиям, а он должен ее рассмотреть.

Но на сайте есть список компаний априори соответствующие требованиям Промсвязьбанка к оформлению страховок — их около 15, самые крупные страховщики (ВТБ Страхование, Альфастрахование, Ингосстрах, Альянс, МАКС, СОГАЗ и др.), можете воспользоваться ими. При этом большинство компаний предлагают комплексное страхование для ипотеки (квартира+жизнь и здоровье+титульное).

Также можете присоединиться к Договору коллективного страхования Промсвязьбанка. При этом вы заплатите банку комиссию за обработку ваших данных и страховую премию 0.6% от суммы кредита и 0.7% при пролонгации.

- Экспертная оценка. Промсвязьбанк снова захочет узнать рыночную стоимость квартиры, так что придется снова искать оценщиков и заключать договор оценки с предоставлением техпаспорта и свидетельства о собственности. Средние цены экспертной оценки для рефинансирования кредита на недвижимость в Промсвязьбанке 2 тысячи — 9 тысяч рублей по Москве.

- Услуги нотариуса. В зависимости от вашей конкретной ситуации вам может понадобиться нотариальное заверение различных документов (например, согласие супруги на покупку), а также договора ипотеки для его регистрации — имейте в виду и эти траты тоже. Оплата по таксе нотариальной конторы.

- Регистрация договора ипотеки. От государства никуда не деться — придется опять платить госпошлину — это требование по закону. Новая ипотека — новая госпошлина. Размер — около 1 тысячи рублей;

- За оформление документов, нужных для государственной регистрации договора ипотеки тоже придется заплатить по тарифам ЖЭКов, паспортных столов, кадастровых органов, органов, осуществляющих техническую инвентаризацию и прочих.

- ваше прежнее кредитное учреждение может взять с вас плату за оформление справок для перекредитования или штрафы за досрочную выплату долга.

- при наличии брокера или риэлтора стоимость его услуг будет определяться заключенным между вами договором.

Штрафы за просрочку платеже по ипотеке

ставка ЦБ (внимание: на дату заключения договора, не текущая) ежедневно, если проценты начислялись;

0,06% ежедневно если проценты не начислялись.

Промсвязьбанк может по своему желанию смягчить вам санкции за просрочку.

Как подать заявление?

Вы можете обратиться в территориальный офис банка и заполнить анкету на рефинансирование кредита, предоставленную менеджером.

Заявка будет рассмотрена в кратчайшие сроки. Для получения ссуды потребуется повторно посетить банковское отделение и заключить соответствующий кредитный договор.

Намного проще подать заявление дистанционно:

- заполните онлайн-анкету на сайте ПСБ, рассчитав условия кредитования через специальный калькулятор;

- дождитесь предварительного решения банка, присылаемого в СМС-сообщении или на электронную почту;

- обратитесь в ближайшее банковское отделение с документами для заключения договора;

- получите ссуду наличными или переводом на карту.

После выдачи заёмных средств необходимо обратиться в сторонние банки для погашения долговых обязательств.

Сроки оформления рефинансирования колеблются от одного до нескольких дней.

Скорость одобрения заявки и выдачи ссуды зависит от статуса клиента, способа обращения в банк и полноты комплекта документации, переданного менеджеру.

Рефинансирование потребительских кредитов Промсвязьбанком: преимущества и условия

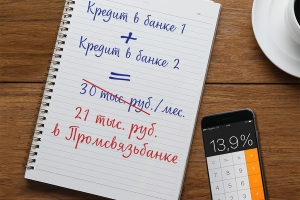

Если у заемщика несколько кредитов наличными или кредитных карт, оформленных в разных банках, Промсвязьбанк предлагает объединить их в один и тем самым сэкономить на обслуживании кредита и снизить сумму ежемесячного платежа. В качестве дополнительного бонуса предлагается выдача дополнительной суммы сверх долга – потратить ее можно на любые цели, но по факту, разумеется, за ее использование также придется уплатить процент.

От клиента потребуется предоставить в Промсвязьбанк кредитный договор и реквизиты банка – кредитора, после чего остаток долга будет перечислен в погашение задолженности.

Однако рефинансировать можно не любой потребительский кредит, а только выданный не менее полугода назад и до погашения которого остается как минимум 3 месяца. Не должно быть текущей просроченной задолженности и вообще просрочек в течение полугода.

Условия Промсвязьбанка по программе рефинансирования потребительского кредита для физических лиц следующие:

| Максимальная сумма | 3 000 000 руб. |

| Минимальная сумма | 50 000 – 100 000 руб. |

| Ставка | от 10,4% |

| Срок займа | 12-84 месяца (1-7 лет) |

Обеспечение по рефинансируемому кредиту не требуется, комиссия за выдачу кредита тоже отсутствует. Но за несвоевременное погашение долга придется уплатить штраф в размере 0,06% за каждый просроченный день (но не более 20%).

Из дополнительных преимуществ Промсвязьбанк дает возможность воспользоваться так называемыми «кредитными каникулами», т.е. при необходимости отсрочить выплаты по рефинансированному кредиту на 2 месяца. Но услуга не бесплатная:

- 2 полученных месяца отсрочки присоединяются к сроку кредита, пересчитываются проценты, и, как следствие, последующие платежи немного увеличатся;

- нужно будет единовременно оплатить стоимость услуги в размере 15% от ежемесячного платежа, но не менее 2000 руб.

Воспользоваться кредитными каникулами можно не сразу после рефинансирования, а только, если уже было оплачено 6 платежей по кредиту, без просрочек более 7 дней и до погашения осталось как минимум 3 месяца. Кроме того задолженность не должна была ранее реструктуризироваться и на текущий момент не должно быть текущей просрочки.

Подача заявки на каникулы для частных лиц доступна через интернет-банк или посредством подачи заявления в офисе Промсвязьбанка. Воспользоваться каникулами можно не чаще одного раза в год.

Программа «Рефинансирование» для ипотечных кредитов

Рефинансировать в Промсвязьбанке можно не только потребительский, но и ипотечный кредит. Для этой цели разработано специальное предложение – программа «Рефинансирование». Условия по ней следующие:

| Ставка | 9,1%-9,2% |

| Полная стоимость кредита | 10,24-12,97% |

| Срок кредитования | 36-300 месяцев (3 года — 25 лет) |

| Первоначальный взнос | 0% |

| Тип жилья | квартира, дом с земельным участком, апартаменты на первичном или вторичном рынке жилья |

| Сумма кредита | от 1 млн. до 15 млн. руб. ( от 20% до 80% рыночной стоимости, но не более остатка основного долга по кредиту) |

| Созаемщик | Супруг (в т.ч. гражданский) и любые родственники. |

| Залог | Имеющаяся недвижимость, на покупку которой выдавался первоначальный кредит или права покупателя. |

Рефинансирование ипотечного кредита в Промсвязьбанке позволит полностью погасить задолженность перед сторонними кредиторами. Кредит выдается под залог: квартиры, имеющейся в собственности, на приобретение которой изначально предоставлялся кредит, а также под залог прав покупателя по договору долевого участия. Рефинансируются только кредиты старше 6 месяцев с даты заключения кредитного договора, но до окончания их срока должно оставаться как минимум 36 месяцев. Важным условием является и отсутствие просроченной задолженности перед банком — кредитором на дату обращения в Промсвязьбанк за рефинансированием.

Условия предоставления

По базовой программе рефинансирования могут выдаваться от 50 000 до 5 000 000 рублей.

По базовой программе рефинансирования могут выдаваться от 50 000 до 5 000 000 рублей.

Средства перечисляются по указанным клиентом реквизитам для закрытия задолженности.

Если банк утверждает сумму большего размера, то остаток переводится на счет, либо карту клиента, и он может использовать его по собственному усмотрению.

Заём оформляется на период от 12 до 84 месяцев. Минимальные проценты — от 5,5% годовых.

Дополнительная комиссия за резервирование финансов или открытие счета не взимается.

И также можно использовать кредитные каникулы длительностью в два месяца, что позволяет чуть отсрочить внесение платежа.

По факту рефинансирование представляет собой одну из вариаций потребительских кредитов, только часть денег автоматически направляется на погашение задолженности.

Существует ряд программ, по которым клиенты могут получить услугу перекредитования.

Общие условия по ним следующие:

- Для служащих госструктур и сотрудников бюджетных организаций минимальная сумма составляет 50 тысяч, максимальная — 5 миллионов рублей. Если оформляется страховка, ставка может составить 9-15%, а при ее отсутствии — 13-17,6%.

- В программе для пенсионеров минимальная сумма аналогичная, а максимальная составит до 1,5 млн. Ставки — 11,5-12,5% при условии оформления страховки и 14,5-15,5% без ее покупки.

- Держатели зарплатных карт могут получить 50 000 — 5 000 000 рублей со ставкой 10-14%, если есть страховка, и 14-17,6% при ее отсутствии.

- В соответствии с условиями кредитной программы «Открытый рынок» минимальная сумма составляет 100 000 рублей, максимальная — 3 000 000. Со страхованием ставка составит 10,9-15,9%, без нее — 15,9-17,6%.

- Программа «Для вкладчиков» и клиентов, имеющих положительную историю, позволяет получить от 100 тысяч до 5 млн р. на срок до пяти лет. Ставка составляет 10-14% и 14-17,6%.

- Сотрудники специальных компаний могут получить 100 000 — 5 000 000 рублей со ставкой 9,5% со страховкой и 13,5% без нее.

Для того чтобы воспользоваться услугой рефинансирования, нужно соответствовать следующим требованиям:

- Возраст не меньше 23 года на момент получения кредита и не больше 65 лет на момент его закрытия.

- Гражданство РФ и постоянная регистрация (проживание, работа) в месте нахождения банковского учреждения.

- Потенциальный клиент должен работать по найму — программа не предоставляется ИП и владельцам бизнеса. О рефинансировании для ИП мы писали тут.

- Общий стаж работы не меньше года, и не меньше четырех месяцев на текущем месте.

- Наличие мобильного и рабочего телефона для связи.

Что касается самого кредита, требования по отношению к нему следующие:

- Перекредитуются потребительские займы и кредитные карты.

- Программе подлежат только рублевые кредиты.

- Средства получены больше полугода назад, а до полного погашения их остается более трех месяцев.

- Отсутствуют просрочки по договору в течение последнего полугода — в это время заемщик должен исправно вносить платежи.

Также существует возможность рефинансирования ипотеки, на которое банк готов выдать сумму до 20 000 000 рублей на период 3-25 лет.

Конкретный размер кредитования определяется уровнем платежеспособности заемщика и рыночной ценой приобретаемого объекта недвижимости.

Эту программу могут использовать клиенты со стажем работы не меньше года и больше четырех месяцев на текущем месте работы, а также индивидуальные предприниматели, находящиеся в этом статусе не меньше двух лет.

И также ряд требований индивидуально предъявляется к залоговому объекту, то есть, купленной в ипотеку недвижимости.