Налог на наследство близких родственников в 2021 году: когда и сколько платить

Содержание:

- Размер платежа и способ принятия

- Особенности уплаты госпошлина при вступлении в наследство

- Госпошлина при оформлении наследства в суде

- Госпошлина за наследство по закону — размер и состав платежей

- Госпошлина нотариусу за вступление в наследство

- Оформление прав наследства через суд

- Затраты на проведение оценки имущества

- Как оплачивается государственная пошлина?

- Госпошлина при оформлении наследства в суде

Размер платежа и способ принятия

Под переходом собственности от наследодателя к правопреемникам подразумевается документальная выдача нотариального свидетельства о получении наследственного права на объекты собственности умершего лица. Услуга проводится на платной основе, размер уплачиваемых средств пересматривается ежегодно.

Под переходом собственности от наследодателя к правопреемникам подразумевается документальная выдача нотариального свидетельства о получении наследственного права на объекты собственности умершего лица. Услуга проводится на платной основе, размер уплачиваемых средств пересматривается ежегодно.

Какую пошлину платить при вступлении в наследство в текущем 2019 году, определено пп.22 п.1 ст.333.24 НК РФ в процентном отношении от выбранного претендентом параметра оценочной стоимости наследуемых имущественных благ:

- 0,3 % — для состоящих в брачном союзе лиц, родителей и детей, включая как рождённых, так и усыновлённых, родных братьев и сестёр в предельных размерах 100 тыс. руб.;

- 0,6 % — для прочих претендентов вне зависимости от способа вступления в имущественное владение с учётом предельного ограничителя 1 млн. руб.

Госпошлина за вступление в наследство по завещанию равна аналогичному платежу при отсутствии волеизъявления покойного, дающего право принять имущественные блага на основании родственных связей. Отличие в стоимостном выражении может заключаться в необходимости доказательства родства, требующего судебных издержек при наследовании по закону, и осуществления расходов по обнародованию волеизъявления при принятии вследствие выраженной воли, изложенной в завещании покойного.

Пошлина при вступлении в наследство по закону платится по умолчанию в суммах, зависящих от степени родственных отношений.

Для попадания в минимальный тариф необходимо подтвердить первую степень родства следующими документами:

- свидетельством о рождении родственникам прямой линии;

- свидетельством о вступлении брак супругам;

- решением суда о родственных отношениях лицам, документально содержащих ошибочно внесенные записи или имеющих утерю оригиналов, невозможных к восстановлению.

Плата за наследство по завещанию включает финансирование дополнительных нотариальных услуг в размерах:

- удостоверение документа о волеизъявлении – 100 рублей;

- вскрытие запечатанного конверта и публичное обнародование воли наследодателя – 300 рублей;

- составление описи наследуемых имущественных ценностей в целях охраны передаваемых ценностей – 600 рублей.

Документированным результатом получения наследственных прав является выдаваемое нотариальной конторой свидетельство – правоустанавливающий документ для регистрации владения на конкретные объекты в государственных организациях. В правовом аспекте отсутствуют различия между принятием наследства в зависимости от способа.

Особенности уплаты госпошлина при вступлении в наследство

Несмотря на два базовых показателя – близость родственных связей и стоимостную оценку имущественных объектов, определяющих сумму пошлины за вступление в наследство, статья 333.25 НК РФ констатирует особенности, зависящие от оценочных критериев имущественных активов, количества наследников и места исполнения функций нотариусом.

Выбор при определении способа оценки стоимости движимого или недвижимого имущества принадлежит потенциальному наследнику. Нотариальные конторы не вправе препятствовать в выборе и настаивать на определённом виде оценивания. При предоставлении нескольких документов, содержащих различную в денежном выражении стоимость (кадастровую, инвентаризационную или иную номинальную, включая рыночную), расчёт госпошлины по наследственным делам производится на основании минимальной оценки стоимости.

- организации по учёту недвижимости при расчёте госпошлины на вступление в наследство на квартиру, комнату, жилой дом или его часть;

- органы по ведению кадастрового учёта при расчёте платежа при наследовании земельных участков;

- экспертные организации управления юстиции при уплате за владение транспортными средствами.

Существует законодательный запрет на использование инвентаризационной стоимости объектов недвижимого имущества, построенных после 2013 года, поскольку они не состоят на техническом учёте.

Госпошлина за вступление в наследство уплачивается в размерах:

- увеличенных в полтора раза при совершении нотариально значимых действий за пределами учреждения нотариуса;

- рассчитанных пропорционально доле владения каждым претендентом;

- равным оплате, приходящейся на одного представителя, в случае выдачи доверенности на нескольких лиц.

Госпошлина при оформлении наследства в суде

Согласно ст. 1154 ГК РФ, для принятия наследства отводится срок, равный шести месяцам со дня смерти наследодателя (либо со дня вступления в силу решения суда, в котором гражданин объявляется умершим). Однако бывают случаи, когда указанный срок получателями наследства пропускается по тем или иным причинам. При пропуске срока заинтересованное лицо может обратиться в суд с заявлением о восстановлении пропущенного срока и о признании его принявшим то, что ему полагается. Суд может вынести положительное решение по такому заявлению, если:

- лицо докажет, что не знало и не должно было знать о смерти наследодателя, либо срок был пропущен по иным уважительным причинам;

- пропустившее срок лицо обратилось в суд не позднее 6 месяцев после того, как отпали причины пропуска срока.

Для восстановления пропущенного срока, отведенного для принятия наследуемого имущества, необходимо обращаться в суд общей юрисдикции. Согласно ст. 333.19 НК РФ, размер соответствующей госпошлины определяется тем, какого характера иск подается – имущественного, имущественного, но не подлежащего оценке, либо неимущественного. К примеру, иск об истребовании принадлежащей доли оплачивается как имущественный, однако аналогичный иск оплачивается как имущественный и не подлежащий оценке, если ранее судом был уже разрешен спор, касающийся права собственности на соответствующее имущество.

В НК РФ установлено, что если подается иск имущественного характера с определенной ценой иска, необходимо уплатить государству:

- 4% цены иска, но не менее 400 рублей (если цена иска до 20 000 рублей);

- 800 рублей + 3% от суммы, которая превышает 20 000 рублей (если цена иска составляет от 20 001 до 100 000 рублей);

- 3 200 рублей + 2% от суммы, которая превышает 100 000 рублей (если цена иска составляет от 100 001 до 200 000 рублей);

- 5 200 рублей +1% от суммы, которая превышает 200 000 рублей (если цена иска составляет от 200 001 до 1000 000 рублей);

- 13 200 рублей + 0,5% от суммы, которая превышает 1000 000 рублей, но не более 60 000 рублей (если цена иска более 1000 000 рублей).

Если же подается иск имущественного характера, не подлежащего оценке, либо неимущественный иск, то размер госпошлины за обращение в суд составляет 300 рублей (для граждан) или 600 рублей (для организаций). Получается, что минимальный размер госпошлины составляет 300 рублей, а максимальный – 60 000 рублей. Кроме того, в ст. 333.20 НК РФ указано, что если в иске содержатся как имущественные, так и неимущественные требования, оплачивать в виде госпошлины необходимо и те, и другие.

Согласно ст. 333.18 НК РФ, госпошлина оплачивается до подачи иска о восстановлении пропущенного срока в суд. Если иск подается сразу несколькими наследующими, то они оплачивают госпошлину в равных долях.

Пример

Гражданка А. более года работала за границей. Вернувшись в Россию, она узнала, что за 11 месяцев до этого скончался ее отчим, завещавший ей свою дачу и принадлежавший ему земельный участок. При обращении к нотариусу за оформлением наследства А. узнала, что пропустила все необходимые для этого сроки.Нотариус направила А. в суд для подачи иска о восстановлении пропущенного срока на принятие наследства и о признании А. принявшей то, что ей полагалось по завещанию. Сумма госпошлины при этом определялась с учетом стоимости завещанного (1500 000 рублей), и составила 16 000 рублей (13200 + 2500 как 0,5% от 500 000 + 300).

Заинтересованные лица при наличии определенных оснований вправе обратиться в суд с требованием признать выданное нотариусом свидетельство о праве на наследство недействительным.

При положительном решении суда по данному требованию нотариусом выдается новое свидетельство. При этом пошлина за повторную выдачу уплачивается в соответствии в нормами налогового законодательства, однако пошлина, уплаченная ранее за выдачу свидетельства, признанного недействительным, подлежит возврату.

Согласно ст. 333.25 НК РФ, плательщик может подать заявление о зачете суммы налога, уплаченного ранее, в счет налога, подлежащего уплате за новое свидетельство. Данное право может быть реализовано в течение 1 года с того дня, когда соответствующее судебное решение вступит в законную силу.

Госпошлина за наследство по закону — размер и состав платежей

Согласно пункту 1 статьи 333.16 НК РФ, государственной пошлиной является сбор, который уплачивается гражданами либо организациями в качестве платы за совершение государственными органами юридически значимых действий.

К числу последних статья 333.24 НК РФ относит нотариальные действия, совершаемые нотариусами при принятии наследуемого имущества. Основным нотариальным действием, которое необходимо для принятия наследства, согласно статье 70 ФЗ «Основы…» от 11.02.1993 № 4462-1, является выдача свидетельства о праве на наследство на основании заявления, поданного наследником.

Размер пошлины за выдачу такого свидетельства определяется подпунктом 22 пункта 1 статьи 333.24 НК РФ и является одинаковым вне зависимости от того, происходит наследование по закону или завещанию:

- В том случае, если наследование осуществляется близкими родственниками (родителями, детьми, супругом, родными братьями либо сестрами) наследодателя, за выдачу документа придется уплатить 0,3% стоимости имущества, но не больше чем 100 тыс. руб.

- Если же наследство принимают другие лица, в том числе дальние родственники, размер пошлины увеличивается двукратно — до 0,6% стоимости имущества, но в пределах 1 млн руб.

Как рассчитывается госпошлина при вступлении в наследство

В связи с тем, что размер пошлины за вступление в наследство определяется исходя из стоимости имущества, практикам необходимо обратить внимание на порядок ее определения. Этот вопрос подробно регламентирован подпунктом 5 пункта 1 статьи 333.25 НК РФ, согласно которому для расчета пошлины используется рыночная либо кадастровая стоимость наследуемого имущества

ВАЖНО! Данная норма также определяет, что выбор стоимости, используемой для расчета, определяется наследниками самостоятельно. Соответственно, если для определения размера госпошлины при вступлении в наследство используется рыночная стоимость, наследникам необходимо представить заключение соответствующего специалиста-оценщика

В том же случае, если наследники предлагают разные способы оценки имущества, для расчета используется тот, который предполагает наименьшую его стоимость.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Прочие расходы и госпошлины нотариусу за вступление в наследство

Практикам следует помнить о том, что при принятии наследства наследникам придется нести и дополнительные расходы — как на оплату нотариальных действий, так и не связанные с госпошлиной. Согласно статье 62 ФЗ № 4462-1, заявление о принятии наследства должно быть выполнено в письменной форме. При этом закон не указывает, должно быть оно передано лично или отправлено по почте либо через представителя.

При использовании услуг представителя либо услуг почты наследникам придется также уплачивать госпошлину за заверку доверенности либо подписи на заявлении. Согласно требованиям пункта 1 статьи 333.24 НК РФ, за доверенность необходимо будет заплатить 200 руб., за подтверждение подписи — 100 руб.

Также наследнику для принятия наследства по закону, согласно статье 72 ФЗ 4462-1, необходимо будет представить набор документов, подтверждающих смерть наследодателя, родство с умершим, состав и место нахождения наследуемого имущества. Поскольку отправка, например, по почте оригиналов большинства из перечисленных документов невозможна, нотариальное удостоверение копий также потребует уплаты госпошлины в размере 10 руб. за 1 страницу документа, согласно подпункту 9 пункта 1 статьи 22.1 ФЗ № 4462-1.

ВАЖНО! В статье 23 ФЗ № 4462-1 закрепляется право нотариуса взимать плату с наследников за оказание правовых и технических услуг, размер которой определяется региональными нотариальными палатами. Данные платежи зачастую носят обязательный характер, но при этом являются не государственной пошлиной, а исключительно доходом нотариуса

Госпошлина нотариусу за вступление в наследство

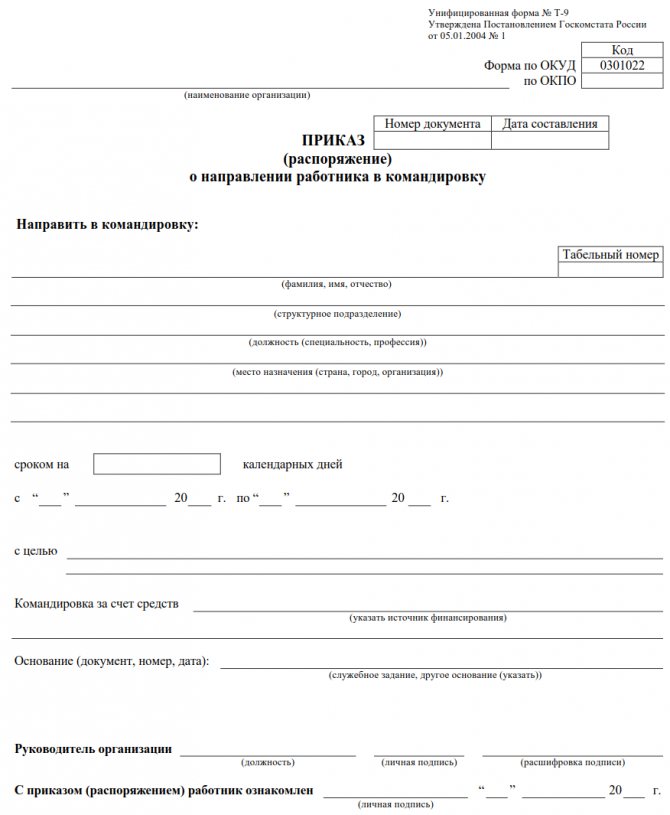

Нотариальный сбор или тариф уплачивается непосредственно нотариусу, который занимается Вашим наследственным делом. Но Вы не можете просто передать сумму нотариусу на руки, для этого требуется осуществление оплаты пошлины через банк.

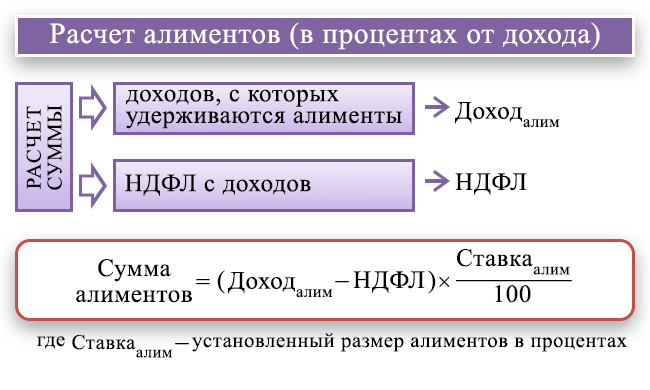

В частности, ее размер определяется на основании двух критериев:

- Степень родства наследников и наследодателя;

- Стоимость наследуемого имущества.

Итак, госпошлина на наследство близких родственников установлена в размере 0,3 % от стоимости имущества. При этом ее размер не должен превышать 100 тысяч рублей.

То есть, для детей, родителей, супругов, бабушек, дедушек, братьев и сестер установлены облегченные условия уплаты госпошлины.

Для наследников остальных очередей или не родственников наследодателя тариф уплаты нотариальной пошлины установлен в размере 0,6 % от стоимости наследуемой собственности. Ее размер не может превышать 1 миллион рублей.

Государственная пошлина оплачивается в полном размере каждым из наследников, если их несколько.

Как определить стоимость наследуемого имущества в 2019 году?

Итак, для этого можно взять в расчет:

- Рыночную стоимость;

- Кадастровую стоимость;

- Инвентаризационную стоимость.

Эти показатели обычно имеют существенные различия, что очевидно влияет и размер нотариального тарифа на наследство.

Несколько видов стоимости применяется, как правило, только для получения наследства на квартиру или иную недвижимость. При наследовании автомобиля можно использовать только его рыночную стоимость.

Самой высокой считается рыночная стоимость, самой низкой – инвентаризационная. Инвентаризационную стоимость можно узнать в БТИ, кадастровую – в Кадастровой палате, а для установления рыночной стоимости требуется привлечение оценщика, чьи услуги требуется оплатить.

С 2015 года для расчета налогов стала использоваться только кадастровая стоимость. От применения инвентаризационной стоимости было принято решение отказаться, так как она в несколько раз ниже кадастровой. Из-за этого бюджет недополучает значительные суммы налогов.

Если у нотариуса имеется информация о нескольких видах стоимости имущества, он должен рассчитывать тариф по наименьшей из них.

Кто освобождается от уплаты госпошлины при вступлении в наследство?

Законодательством предусмотрено как полное освобождение от уплаты пошлины отдельных категорий граждан, так и применение льготных тарифов для других из них.

Чтобы подтвердить свою принадлежность к категории льготников, требуется представить нотариусу документальное подтверждение этого.

Итак, не уплачивают нотариальный тариф следующие лица:

- Инвалиды и участники Великой Отечественной войны;

- Герои СССР и РФ;

- Кавалеры Ордена Славы;

- Лица, проживающие совместно на одной территории с наследодателем на момент его смерти;

- Наследники погибших при исполнении служебных и общественных обязанностей или тех, кто умер в течение года после получения ранения или травмы;

- Недееспособные граждане;

- Несовершеннолетние граждане;

- Лица, получающие в наследство зарплаты и пенсии, авторские вознаграждения, банковские вклады и страховые суммы, а также счета физических лиц.

Инвалиды I и II группы платят нотариальный тариф со скидкой в 50%.

Для оплаты государственной пошлины можно вызвать нотариуса на дом. Но в этом случае его тариф возрастает в 1,5 раза, что требуется учитывать.

Как оплатить госпошлину на наследство?

Оплата нотариального тарифа производится по реквизитам нотариуса, которые Вы должны заранее взять в его офисе и посмотреть на его сайте.

Существует три способа оплаты пошлины:

- Через любой банк. При этом следует учитывать, что коммерческое учреждение скорее всего возьмет за это комиссию.

- Через терминал.

- Через сайт Госуслуг. Для подтверждения оплаты необходимо будет распечатать чек.

При подаче полного пакета документов для вступления в наследство требуется предъявить нотариусу и квитанцию об уплате пошлины. Без ее оплаты нотариус не примет документы.

Оформление прав наследства через суд

Согласно закону, вступить в наследство на квартиру нужно в течение 6 месяцев от даты смерти собственника. Но иногда возникают ситуации, когда наследник не укладывается в поставленные сроки. Тогда вступать в наследство с последующей уплатой госпошлины, придется через суд.

Наследник вправе

восстановить пропущенный срок в следующих случаях:

- имеются документы, доказывающие

уважительные причины несвоевременного вступления в наследство; - предъявление доказательств об отсутствии

осведомленности о смерти собственника квартиры.

Чтобы восстановить срок

по наследованию, нужно подать иск в суд общей юрисдикции. При этом придется

оплатить госпошлину. Ее размер зависит от стоимости иска. Государственная

пошлина оплачивается до его подачи.

Затраты на проведение оценки имущества

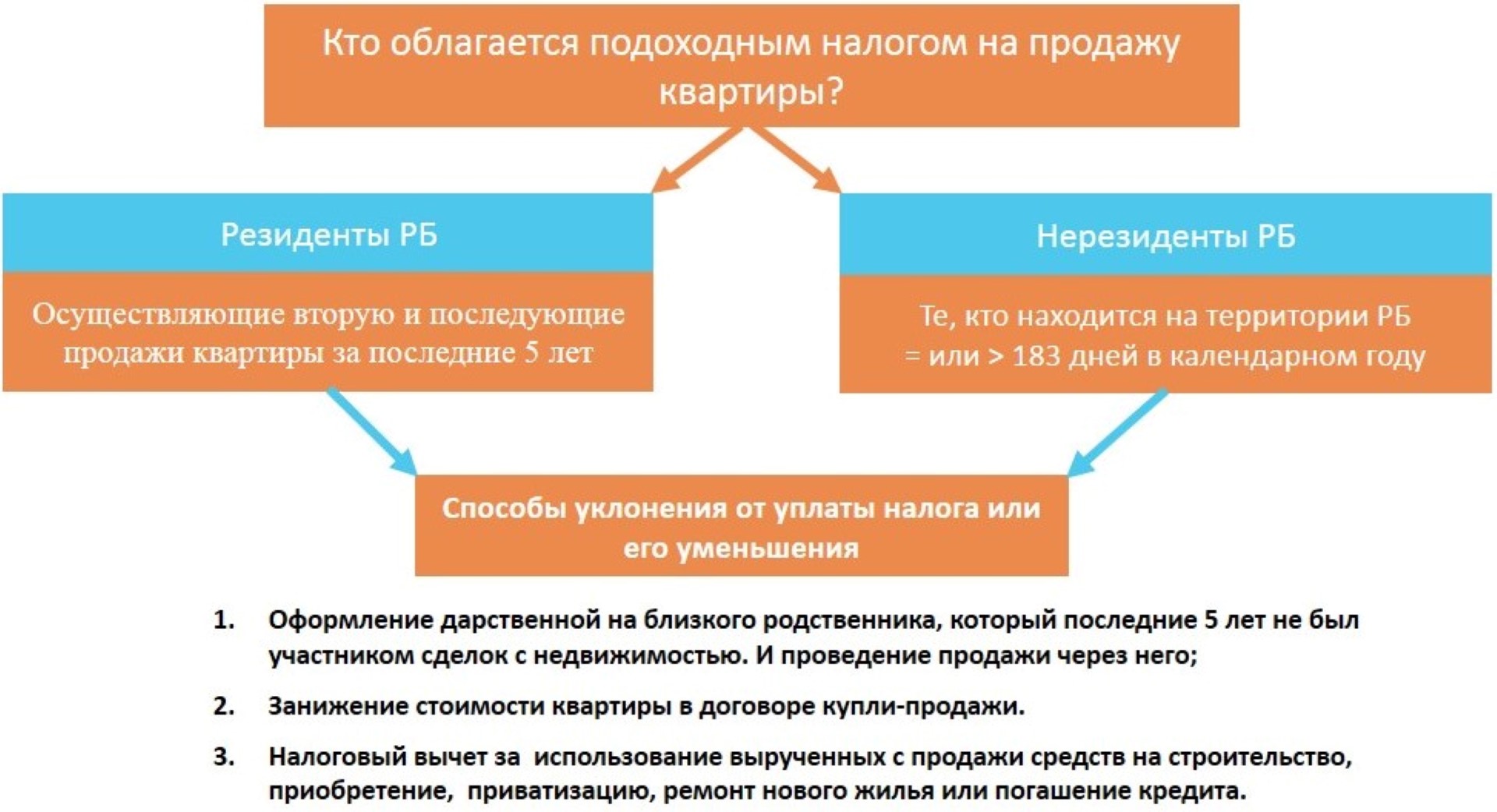

Если в качестве наследства выступает недвижимое имущество, потребуется провести его оценку. Оценка недвижимости необходима для того, чтобы определить его реальную стоимость. От стоимости наследуемого имущества будет рассчитываться налог.

На заметку

Налог от наследства будут платить те лица, которые не являются близкими родственниками умершего. Чтобы корректно подсчитать сумму налогового платежа, целесообразно вызвать эксперта и оценить объект.

Не попадает под налог имущество, если оно наследуется близкими членами семьи: супругом, детьми, родителями.

Какую именно оценку нужно заказать у эксперта?

Какую именно оценку нужно заказать у эксперта?

Объект может быть оценен согласно рыночной, кадастровой и инвентаризационной стоимости.

На сегодняшний день более объективной является рыночная стоимость имущества.

Проводят такую оценку независимые эксперты. Их услуги – платные. Если не будет проведена рыночная оценка, то налог определят, исходя из кадастровой стоимости.

Кадастровая оценка определяется оценщиком, который назначается Кадастровой палатой Росреестра для проведения оценочных действий. Стоит сказать, что кадастровая оценка может не точно отражать реальную цену объект (обычно она очень завышена). В результате наследство квартиры будет облагаться значительной суммой налога.

Как оплачивается государственная пошлина?

Оплата нотариального тарифа за получение свидетельства о праве на наследство осуществляется непосредственно нотариусу. После осуществления оплаты юридически значимое действие (вступление в наследство) считается совершенным, свидетельство о праве на наследство вступает в юридическую силу.

Мнение эксперта

Дмитрий Носиков

Юрист. Специализация семейное, жилищное право.

Опережая размышления о том, какие немалые суммы поступают в собственность нотариусов, выдающих свидетельства, следует сказать следующее. Далеко не вся сумма нотариального тарифа, оплачиваемого наследниками, поступает в собственность нотариуса. Как правило, нотариус лишь распоряжается большей частью этой суммы: компенсирует стоимость различных материальных, интеллектуальных, трудовых ресурсов (например, оплата труда помощника или секретаря), несет затраты, связанные с содержанием нотариальной конторы (аренда помещения, покупка компьютерной техники), оплачивает обязательные взносы в Нотариальную палату, оплачивает налоги и платежи во внебюджетные фонды.

Итак, вступление в наследство по завещанию или по закону — не бесплатная процедура. Отмена налога не означает, что расходов нет. Наследники оплачивают госпошлину — в зависимости от категории родства с умершим. Для близких родственников — 0,3% от цены имущества, для всех остальных — 0,6%. Ключевым моментом является стоимость наследуемого имущества. Чем выше его цена, тем больше размер госпошлины. Нотариус не может настаивать на конкретной величине, так что имущество может быть оценено по наименьшему тарифу — инвентаризационной стоимости.

Расчет госпошлины не вызывает много вопросов. Сложности возникают в ходе установления родственной связи или оценки имущества. Ситуация может зайти в тупик: упрямство других наследников, утрата документов о родстве, сокрытие наследства, разногласия с нотариусом. Понять, что делать в таких ситуациях непросто. Многим не хватает времени, знаний и желания решать вопрос лично. Однако отказ от выгодного наследства — тоже не выход. Если вам трудно рассчитать госпошлину или возникли другие проблемы — нашему юристу. Вмешательство эксперта позволит определить стратегию действий и сохранить шансы на наследство. Совет юриста обезопасит от неприятностей: отказ от имущества, пропуск сроков, неправильный расчет стоимости и т.д

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:Москва и Область

- Санкт-Петербург и область

-юристу БЕСПЛАТНО!

Отправляя данные вы соглашаетесь с Согласием на обработку ПДн, Политикой обработки ПДн и Пользовательским соглашением.

Анонимно

Информация о вас не будет разглашена

Быстро

Заполните форму, и уже через 5 минут с вами свяжется юрист

Расскажите друзьям

Оцените (23 оценок, среднее: 4,17 из 5)

Автор статьи

Ирина Гармаш

Юрист-консультант по семейному праву.

Рейтинг автора

Написано статей

610

Госпошлина при оформлении наследства в суде

Согласно ст. 1154 ГК РФ, для принятия наследства отводится срок, равный шести месяцам со дня смерти наследодателя (либо со дня вступления в силу решения суда, в котором гражданин объявляется умершим). Однако бывают случаи, когда указанный срок получателями наследства пропускается по тем или иным причинам. При пропуске срока заинтересованное лицо может обратиться в суд с заявлением о восстановлении пропущенного срока и о признании его принявшим то, что ему полагается. Суд может вынести положительное решение по такому заявлению, если:

- лицо докажет, что не знало и не должно было знать о смерти наследодателя, либо срок был пропущен по иным уважительным причинам;

- пропустившее срок лицо обратилось в суд не позднее 6 месяцев после того, как отпали причины пропуска срока.

Для восстановления пропущенного срока, отведенного для принятия наследуемого имущества, необходимо обращаться в суд общей юрисдикции. Согласно ст. 333.19 НК РФ, размер соответствующей госпошлины определяется тем, какого характера иск подается – имущественного, имущественного, но не подлежащего оценке, либо неимущественного. К примеру, иск об истребовании принадлежащей доли оплачивается как имущественный, однако аналогичный иск оплачивается как имущественный и не подлежащий оценке, если ранее судом был уже разрешен спор, касающийся права собственности на соответствующее имущество.

В НК РФ установлено, что если подается иск имущественного характера с определенной ценой иска, необходимо уплатить государству:

- 4% цены иска, но не менее 400 рублей (если цена иска до 20 000 рублей);

- 800 рублей + 3% от суммы, которая превышает 20 000 рублей (если цена иска составляет от 20 001 до 100 000 рублей);

- 3 200 рублей + 2% от суммы, которая превышает 100 000 рублей (если цена иска составляет от 100 001 до 200 000 рублей);

- 5 200 рублей +1% от суммы, которая превышает 200 000 рублей (если цена иска составляет от 200 001 до 1000 000 рублей);

- 13 200 рублей + 0,5% от суммы, которая превышает 1000 000 рублей, но не более 60 000 рублей (если цена иска более 1000 000 рублей).

Если же подается иск имущественного характера, не подлежащего оценке, либо неимущественный иск, то размер госпошлины за обращение в суд составляет 300 рублей (для граждан) или 600 рублей (для организаций). Получается, что минимальный размер госпошлины составляет 300 рублей, а максимальный – 60 000 рублей. Кроме того, в ст. 333.20 НК РФ указано, что если в иске содержатся как имущественные, так и неимущественные требования, оплачивать в виде госпошлины необходимо и те, и другие.

Согласно ст. 333.18 НК РФ, госпошлина оплачивается до подачи иска о восстановлении пропущенного срока в суд. Если иск подается сразу несколькими наследующими, то они оплачивают госпошлину в равных долях.

Пример

Гражданка А. более года работала за границей. Вернувшись в Россию, она узнала, что за 11 месяцев до этого скончался ее отчим, завещавший ей свою дачу и принадлежавший ему земельный участок. При обращении к нотариусу за оформлением наследства А. узнала, что пропустила все необходимые для этого сроки.Нотариус направила А. в суд для подачи иска о восстановлении пропущенного срока на принятие наследства и о признании А. принявшей то, что ей полагалось по завещанию. Сумма госпошлины при этом определялась с учетом стоимости завещанного (1500 000 рублей), и составила 16 000 рублей (13200 + 2500 как 0,5% от 500 000 + 300).

Заинтересованные лица при наличии определенных оснований вправе обратиться в суд с требованием признать выданное нотариусом свидетельство о праве на наследство недействительным.

При положительном решении суда по данному требованию нотариусом выдается новое свидетельство. При этом пошлина за повторную выдачу уплачивается в соответствии в нормами налогового законодательства, однако пошлина, уплаченная ранее за выдачу свидетельства, признанного недействительным, подлежит возврату.

Согласно ст. 333.25 НК РФ, плательщик может подать заявление о зачете суммы налога, уплаченного ранее, в счет налога, подлежащего уплате за новое свидетельство. Данное право может быть реализовано в течение 1 года с того дня, когда соответствующее судебное решение вступит в законную силу.