Банкротство физических лиц c анализом судебной практики

Содержание:

- Опыт банкротства физических лиц: что говорят судебные определения об имуществе должников?

- Как самостоятельно объявить себя банкротом физическому лицу

- Этап IV. Процедуры, применяемые в деле о банкротстве

- Судебная практика по несостоятельности физических лиц: решение суда о банкротстве

- Банкротство физлиц: особенности законодательства

- Банкротство обычное, преднамеренное и фиктивное

- Завершенные дела

- Что значит оспаривание сделок при банкротстве

- Что может помешать списанию долгов через банкротство

- Преднамеренное банкротство: судебная практика

Опыт банкротства физических лиц: что говорят судебные определения об имуществе должников?

Определенное имущество не может быть изъято за долги, и к нему причисляется единственное жилье должника. В связи с этим возникают споры в отношении такой недвижимости – что вообще стоит считать таким жильем? Особенно, если у должника в собственности несколько квартир или домов. Ниже представлены интересные случаи из решений судов о признании банкротами физических лиц.

Дело № А40-98815/2017 от 9 августа 2018 года.

Рассматривалось в АС Московского округа (МО). В конкурсную массу вошли:

- 1-комнатная квартира;

- 3-комнатная квартира;

- Жилплощадь 19 кв. м.

В результате было принято решение исключить 3-комнатную квартиру из конкурсной массы, несмотря на возражения других участников процесса. В своем решении суд сослался на следующие факторы:

- наличие матери должника, которая находится у него на иждивении;

- факт прикрепления родственницы за поликлиникой, которая числится в районе 3-комнатной квартиры;

- нормы количества квадратных метров, положенных на 1 человека (в Москве – 18 кв. м.), этим нормам соответствует только 3-комнатная квартира.

Дело № А40-23541/2017 от 27 февраля 2019 года.

Рассматривалось в АС МО.

У должника в собственности есть 4 коттеджа и 4 квартиры. У близких родственников – у супруга, у матери, тоже есть недвижимость. В процессе банкротства должник зарегистрировала своих родственников в одной из квартир, в отношении которой в дальнейшем было подано ходатайство об исключении из конкурсной массы. В дальнейшем эту квартиру и исключили, причем решение было одинаковым в 3-х судах разных инстанций.

При этом кредиторы ходатайствовали об исключении другой квартиры, которая меньше по количеству квадратных метров в 2 раза. Суды руководствовались следующими факторами:

- заявленная кредиторами квартира не может быть исключена, так как в ней осуществляется ремонт;

- выбранная должником квартира стоит меньше, чем та, которую предлагали исключить кредиторы;

- по факту должник и семья проживают в исключаемой квартире не менее 8-ми лет;

- остальные квартиры не могут быть признаны единственным жильем, так как в них нет подходящих условий для проживания семьи (сюда же и относится имущество членов семьи должника – они владеют долями в коммунальных жилищах).

Дело № А02-2365/2014 от 28 июля 2016 года.

Рассматривалось в АС Западно-Сибирского округа. У должника была выявлена следующая собственность:

- дом, расположенный на земельном участке, принадлежащем ему же;

- половина 2-комнатной квартиры.

Должник ходатайствовал об исключении дома в качестве единственного жилья, однако суды разных инстанций отказали в просьбе по следующим причинам:

- дом не является единственным жильем, должник и его семья вполне могут проживать в квартире;

- должник осуществлял действия, которые могут расцениваться как попытка защиты имущества в рамках банкротного процесса.

Таким образом, мы видим, что судебная практика в рамках банкротства по кредитам физических лиц весьма противоречива. Если в одном деле суд полностью становится на сторону должника, исключая более дорогостоящее имущество, и, признавая его единственным жильем, то в другом деле суд запросто может признать единственным жильем часть небольшой жилой квартиры, признав загородный дом, целиком принадлежащий банкроту, имуществом, пригодным для реализации.

И сложно предсказать, как обернется дело в последующем аналогичном процессе – особенности банкротства физических лиц заключаются в том, что здесь имеют значение различные обстоятельства.

И, напоследок, еще один интересный случай, который демонстрирует, что в случае, если будут обнаружены какие-то действия со стороны должника, направленные на причинение ущерба кредиторам, он рискует не только не списать долги, но и лишиться единственного жилья.

Дело № А40-196718/2017 с Постановлением АС МО № Ф05-17246/2018 от 25 февраля 2019 года.

В ходе процедуры банкротства выявлено, что у должника в собственности есть только один объект недвижимости, который заявлен как единственное жилье. Должник, соответственно, ходатайствует об исключении. Если суд первой инстанции удовлетворил ходатайство, то суды высших инстанций не поддержали данное решение, и направили дел на новый пересмотр.

Что заставило судей пересмотреть позицию должника?

- Должник отчуждал другую недвижимость посредством оформления договора дарения в пользу своей дочери.

- Квартира, которая позиционировалась должником как единственное жилье, была получена незаконным путем.

- Дочь должника располагает 3-хкомнатной квартирой в столице.

Таким образом, в кассации была продемонстрирована позиция, что суд не будет защищать имущество, которое по факту не является единственным жильем банкрота, хотя и заявлено, и формально является таковым.

Как самостоятельно объявить себя банкротом физическому лицу

Итак, как объявить себя банкротом по кредитам физическому лицу?

-

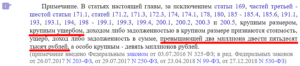

Что подразумевает процедура банкротства физических лиц. Гражданин становится банкротом, после того как арбитражный суд признает неспособность его выполнять финансовые обязательства перед кредиторами и вносить платежи по займам. Объявить о своем банкротстве может любой гражданин, размер задолженности которого перед финансово-кредитными организациями и физическими лицами составляет более 500 000 руб.Платежи должны быть просрочены на три месяца, однако это не обязательное условие. Если гражданин предвидит свою неплатежеспособность ввиду определенных обстоятельств, он вправе раньше объявить себя банкротом. Возможно также инициирование процедуры кредиторами или уполномоченным органом (Федеральной налоговой службой).В пп. 1 и 2 ст. 213.4 Федерального закона от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» (далее – Закон № 127-ФЗ) указано, в каких случаях подача заявления о признании неплатежеспособности является обязанностью гражданина, а в каких это его добровольное право. Процедура банкротства инициируется в обязательном порядке при наличии у гражданина задолженности перед несколькими кредиторами и невозможности погасить ее полностью.

В таком случае крайний срок обращения в суд – 30 дней после того, как наступает ситуация, удовлетворяющая условиям банкротства.

В обществе к закону о банкротстве физических лиц отношение неоднозначное. С одной стороны, объявить себя банкротом – значит рискнуть потерей всех своих накоплений. Еще одно опасение экспертов связано с риском необязательного отношения заемщиков к выплате своих задолженностей и, как следствие, убытков для финансово-кредитных организаций. Однако у процедуры банкротства есть и преимущества: помимо того, что с должников списываются их долговые обязательства, поручившиеся за них лица избавляются от риска обрести огромные долги.

-

Преимущества и недостатки получения статуса банкрота. Недостатки признания неплатежеспособности вытекают из последствий процедуры банкротства для гражданина. Во-первых, она не является бесплатной. И расходы на ее проведение далеко не маленькие. Во-вторых, на время судебного разбирательства физическое лицо лишается права:

- проведения сделок купли-продажи имущества, передачи его в залог, выдачи поручительств. В случае признания некредитоспособности право распоряжения имуществом, которое составляет конкурсную массу, утрачивается гражданином полностью;

- выезда за границу (по усмотрению суда);

- распоряжения средствами, находящимися на счетах в банках. Обязательна передача банкротящимся лицом всех банковских карт финансовому управляющему.

Если человек получает статус банкрота, то при оформлении кредита или займа в течение следующих 5 лет он обязан сообщать об этом кредитору. Также на протяжении трех лет после завершения процедуры он не имеет права занимать любые должности в органах управления юридическим лицом, а также принимать какое-либо участие в этом процессе.

То есть физическое лицо, которое было признано некредитоспособным, не обязано исполнять требования банков, оставшиеся неудовлетворенными после реализации его имущества.

-

Каковы условия, удовлетворяющие ситуации банкротства физического лица. Объявить банкротство физического лица имеет право только суд. На первый взгляд процедура эта кажется простой, однако проводиться она должна строго в соответствии с установленным алгоритмом. Он прописан в Федеральном законе «О несостоятельности (банкротстве)». В соответствии с действующими нормативно-процессуальными нормами объявить себя банкротом гражданин может только при наличии определенных обстоятельств. В противном случае инициирование процедуры банкротства невозможно.

Невыполнение хотя бы одного из этих условий влечет за собой невозможность объявить себя банкротом. Если же гражданин полностью отвечает этим требованиям, то он вправе заявить в суд с требованием признать его некредитоспособным. Возможно даже банкротство пенсионеров, причем независимо от их возраста.

Процедура банкротства имеет следующую особенность: есть право должника и есть его обязанность.

Право возникает в ситуации, когда наблюдается снижение платежеспособности физического лица. Если он объективно не может в настоящее время или в будущем выполнять взятые на себя финансовые обязательства перед кредиторами, закон позволяет ему подать заявление в суд и объявить себя банкротом.

Этап IV. Процедуры, применяемые в деле о банкротстве

(1) Реструктуризация долгов гражданина

Для того чтобы в отношении физического лица стало возможным применить процедуру реструктуризации долгов, оно должно соответствовать следующим требованиям:

- получать стабильный доход, чтобы кроме погашения долгов иметь возможность удовлетворять свои базовые потребности,

- не быть судимым за экономические преступления,

- не привлекаться за административные правонарушения, связанные с хищением или уничтожением имущества, преднамеренным банкротством,

- не иметь принятые решения о банкротстве в течение последних 5 лет,

- не иметь плана реструктуризации задолженности за последние 8 лет.

План реструктуризации долгов составляет основу реализации процедуры. Его может предложить как сам должник, так и кредитор или уполномоченный орган. Проект плана направляется финансовому управляющему в течение 10 дней после составления реестра требований кредиторов. Если проект никто не предложит, тогда на собрании кредиторов будет решаться вопрос о признании гражданина банкротом и реализации его имущества.

Утверждение плана реструктуризации долгов приводит к тому, что:

- кредиторы не могут предъявлять требования вне условий плана и требовать возмещения убытков, связанных с его утверждением,

- задолженность нельзя погашать путем зачета встречного требования,

- проценты, неустойки и штрафы по заявленным в плане требованиям начисляться не будут,

- должник обязан уведомить кредиторов в случае, если его имущественное положение существенно изменится,

- во время исполнения плана и в течение 5 лет после его завершения гражданин не должен скрывать факт применения к нему процедуры реструктуризации.

Когда план реструктуризации долгов не был представлен, не одобрен собранием кредиторов или отменен судом, тогда в отношении должника принимается решение о признании его банкротом и введении процедуры реализации имущества.

(2) Реализация имущества гражданина (конкурсной массы)

После вынесения судом решения о применении к должнику указанной процедуры финансовый управляющий в течение 15 дней уведомляет об этом кредиторов и предлагает заявить свои требования.

В конкурсную массу включается все имущество, на которое может быть наложено взыскание, заработная плата и другие источники дохода. Если должник владеет имуществом совместно с другими лицами (например, супругом), изъятию подлежит только его доля.

Опись и оценку имущества проводит финансовый управляющий, который потом предоставляет положение о порядке, условиях и сроках проведения процедуры в суд. В нем также отражается начальная цена продажи имущества.

От взыскания освобождаются:

- жилое помещение, если оно является единственным жильем,

- земельный участок, где расположено единственное жилье,

- предметы быта, за исключением драгоценностей и предметов роскоши,

- алименты на несовершеннолетних детей,

- пенсия и пособия,

- деньги в размере прожиточного минимума и др.

Реализация конкурсной массы осуществляется посредством торгов. На их проведение отводится 2 месяца. После чего происходит погашение задолженности.

Очередность удовлетворения требований кредиторов установлена статьей 213.27 Федерального закона № 127-ФЗ.

К первой очереди относятся текущие платежи, в том числе связанные с ведением дела о банкротстве. Сюда входят 7 процентов, которые получает финансовый управляющий в качестве вознаграждения помимо фиксированного платежа в 25 тысяч рублей (цена банкротства физического лица зависит от размера удовлетворенных требований кредиторов.

Если вырученных денег не хватает, банкрот освобождается от своих обязательств по покрытию долгов перед кредиторами. Но в законе также указаны случаи, когда списание долгов физических лиц (по кредитам, займам, налогам и т.д.) недопустимо:

- Гражданин привлечен к ответственности за неправомерные действия при банкротстве, в том числе фиктивное банкротство.

- Уклонился от предоставления необходимых сведений или предоставил недостоверные сведения.

- При исполнении обязательств были совершены незаконные действия, например, мошенничество или умышленное уничтожение имущества.

(3) Заключение мирового соглашения

Мировое соглашение распространяется на требования кредиторов, включенные в реестр. При возникновении разногласий между участниками процесса условия исполнения соглашения рассматриваются судом.

Если условия мирового соглашения нарушаются, то производство по делу о банкротстве возобновляется, и в отношении должника вводится процедура реализации имущества.

Судебная практика по несостоятельности физических лиц: решение суда о банкротстве

Начиная с 2015 года, законную силу приобрели постановления, в которых закреплено Федеральным законом право на подтверждение физлицом своей невозможности оплаты долгов.

Этот закон можно рассмотреть с двух сторон:

- Он позволяет гражданам (включая ИП) аннулировать свои задолженности по кредитам, ипотеке, займам или налогам. Не входят в этот список алименты, возмещения за ущерб или причинённый вред имуществу.

- Финансовые предприятия могут скинуть с себя не приносящий прибыли балласт. А за счет реализации имущества или реструктуризации, назначенной судом, получить хоть какую-то прибыль.

| Алексей Степной — долг 5,35 млн. руб. Проживающий в Новосибирске гражданин имеет долг перед частным лицом суммой более 5 млн. руб. Причиной своей невозможности осуществить выплату он указал лишение источника дохода. В процессе проведения осмотра и оценки имущества арбитражным управляющим не было выявлено такого, которое можно было бы включить в конкурсную массу. По итогу, долг был списан. |

|

Екатерина Гурт — долг 8 млн. руб. Гражданка Гурт брала несколько кредитов на построение бизнеса. В один период начали возникать некоторые сложности с точкой, вследствие чего спрос покупателей снизился, соответственно и доход тоже, поставщики не захотели в дальнейшем сотрудничать по мере сбыта товара. Екатерина больше не могла вкладывать средства на имеющийся кредит.

Она написала заявление, где указала сумму в 3,5 млн. рублей на счета 4 разных компаний. Но по факту Гурт была должником 8 миллионов и к перечисленным заимодавцам добавились еще некоторые. Арбитражный управляющий не вписал в создаваемый план реализации квартиру, взятую в ипотеку. Немного позже в судебные органы поступили данные о том, что право требования задолженности по этой ипотеке было переуступлено, что также подтверждает отсутствие потребности в реализации жилья. В конце 2021 года долговые обязательства были списаны, причем квартиру, находящуюся под залогом, гражданке удалось сохранить. |

Банкротство физлиц: особенности законодательства

Еще с 1 октября 2015 года благодаря принятию ФЗ о банкротстве физлиц простые граждане получили возможность признавать свою финансовую несостоятельность через Арбитражный суд.

В первые годы личное банкротство явно не пользовалось популярностью среди простых людей, поэтому законодатели приняли ряд изменений, которые должны были вызвать интерес к процедуре официального установления финансовой несостоятельности для физлиц, и решить некоторые нюансы. В частности — повысить интерес финуправляющих к процедуре банкротства (путем повышения вознаграждения, но об этом — ниже).

Были внесены следующие изменения в закон о банкротстве физических лиц:

- С 1 января 2017 года произошло существенное снижение госпошлины, которую инициатор банкротства вносит, подавая заявление на признание физлица банкротом. Ранее она составляла 6 000 рублей, и для многих должников это была просто неподъемная сумма, учитывая все расходы на банкротство физлица. Теперь она составляет всего 300 рублей;

- В 2016 году было увеличено вознаграждение для управляющих — с 10 000 рублей до 25 000. Таким образом чиновники попытались решить конфликт с арбитражными управляющими, которые попросту отказывались работать за 10 000 рублей;

- С 2020 года принят закон, которым предусматривается упрощенное банкротство физлиц. Главной особенностью закона является уменьшение сроков банкротства и его стоимости. Упрощенное банкротство предусматривает сокращение сроков до 6 мес. Также особенностью «упрощенки» является отсутствие арбитражного управляющего в процедуре. Заявление на списание долга подают в МФЦ, процедура бесплатная.

Банкротство обычное, преднамеренное и фиктивное

Закон не только дает право гражданину избавиться от долгов через банкротство, но и в определенных случаях возлагает обязанность начать эту процедуру на должника. А неисполнение обязанностей, как известно, наказуемо.

В праве формой преступного содержания может являться как действие, так и бездействие. И гражданин, набирающий кучу кредитов и осознающий при этом, что никогда не сможет вернуть их, и должник, ничего не предпринимающий для возврата заемных средств кредитору, — одинаково могут быть заподозрены судом или финансовым управляющим в преднамеренном банкротстве.

Преднамеренное банкротство гражданина имеет характерные отличительные признаки. Они выражены в действиях или бездействии должников.

Боитесь подавать на банкротство, так как пугают, что вас посадят в тюрьму?

Попробуем разобраться в нюансах.

- Гражданин Иванов, будучи официально безработным, одновременно в нескольких банках получил кредиты на крупные суммы. При том, что у Иванова для их обслуживания явно отсутствовали финансы. И ему изначально было очевидно, что вернуть эти суммы кредиторам он не в состоянии. Соответственно, и отдавать долги он не планировал.

Но у Иванова на тот момент было имущество, наличие которого и ввело кредиторов в заблуждение при одобрении кредита. Дом Иванов в день получения кредита от банка продал по нерыночной стоимости своему дальнему родственнику, машину на следующий же день подарил любовнице, гараж передал соседу в уплату старого долга по расписке, квартира досталась при разводе жене и детям.

Его шикарная дача изначально была оформлена на мать-инвалида, опекуном которой являлся сын. Имея возможность внести ежемесячный платеж по кредиту, Иванов купил путевку в экзотическую страну и отправился на отдых вместе с любовницей.

А про платеж по кредиту забыл. Время на тропических пляжах пролетело незаметно, и когда Иванов вернулся на родину, он тут же инициировал процедуру банкротства. Такое банкротство суд вправе считать преднамеренным.

- Гражданин Петров имел постоянную высокооплачиваемую работу, высокие доходы инвестиций в ценные бумаги и имущество в собственности. Поэтому банк без проблем одобрил ему кредит на круглую сумму. Петров аккуратно вносил ежемесячные платежи, пока не грянул кризис.

Петрова сократили на работе, акции компаний, которыми владел Петров, упали в цене, а самого Петрова на следующий день «скорая» увезла с инсультом, он стал инвалидом. Так Петров больше не смог выплачивать кредит и обратился в суд с заявлением о признании его банкротом. Такое банкротство суд, скорее всего, признает реально необходимым и долги спишет.

- Сидоров хранил в своем матрасе денег намного больше, чем в банке. У него была высокооплачиваемая работа, но для суда он представил «липовые» документы о зарплате и купил в метро справку о своей инвалидности. Кроме того, у него за рубежом имелась кое-какая недвижимость, о которой на родине никто не знал — Сидоров решил скрыть это от суда, и в опись это имущество не попало.

Подав заявление в суд о признании его финансово несостоятельным, Сидоров пытался представить суду ложную картину своей несостоятельности — намеренно прибеднялся, врал и скрывал информацию. Такое банкротство называют фиктивным.

Признание финансовой несостоятельности должника оставляет «с носом» кредиторов. Ведь гражданин освобождается от долгов даже при неполном исполнении взятых на себя обязательств. Поэтому дело о банкротстве рассматривается судом, который тщательно изучает все представленные должником и финансовым управляющим материалы.

Завершенные дела

Все судебные дела размещены с согласия должников

А40-113915/2020

Было долга — 534 425 руб.

Москва

Завершено:

22.03.2021

Этапы:

25.06.2020

Поступило в работу

10.07.2020

Подача заявления

10.09.2020

Признан банкротом

Списано долга:

534 425 руб.

А40-61775/2020

Было долга — 4 142 050 руб.

Москва

Завершено:

22.03.2021

Этапы:

02.04.2020

Поступило в работу

14.04.2020

Подача заявления

28.07.2020

Признан банкротом

Списано долга:

4 142 050 руб.

А40-106783/2020

Было долга — 357 070 руб.

Москва

Завершено:

18.03.2021

Этапы:

21.06.2020

Поступило в работу

06.07.2020

Подача заявления

01.10.2020

Признан банкротом

Списано долга:

357 070 руб.

А32-54260/2019

Было долга — 871 990 руб.

Краснодарский край

Завершено:

15.03.2021

Этапы:

10.11.2019

Поступило в работу

22.11.2019

Подача заявления

05.02.2020

Признан банкротом

Списано долга:

871 990 руб.

А40-93113/2020

Было долга — 1 156 298 руб.

Москва

Завершено:

11.03.2021

Этапы:

18.05.2020

Поступило в работу

09.06.2020

Подача заявления

31.08.2020

Признан банкротом

Списано долга:

1 156 298 руб.

А40-57695/2020

Было долга — 876 526 руб.

Москва

Завершено:

04.03.2021

Этапы:

13.03.2020

Поступило в работу

26.03.2020

Подача заявления

09.06.2020

Признан банкротом

Списано долга:

876 526 руб.

А40-86385/2020

Было долга — 3 428 453 руб.

Москва

Завершено:

01.03.2021

Этапы:

12.05.2020

Поступило в работу

27.05.2020

Подача заявления

24.08.2020

Признан банкротом

Списано долга:

3 428 453 руб.

А70-11989/2019

Было долга — 879 202 руб.

Тюменская область

Завершено:

09.03.2021

Этапы:

01.07.2019

Поступило в работу

12.07.2019

Подача заявления

04.09.2019

Признан банкротом

Списано долга:

879 202 руб.

А66-4236/2020

Было долга — 628 134 руб

Тверская область

Завершено:

04.03.2021

Этапы:

01.04.2020

Поступило в работу

09.04.2020

Подача заявления

28.05.2020

Признан банкротом

Списано долга:

628 134 руб.

А60-16037/2020

Было долга — 645 455 руб.

Свердловская область

Завершено:

26.02.2021

Этапы:

02.04.2020

Поступило в работу

17.04.2020

Подача заявления

10.07.2020

Признан банкротом

Списано долга:

645 455 руб.

А75-9102/2020

Было долга — 1 061 170 руб.

Ханты-Мансийский Автономный округ

Завершено:

18.02.2021

Этапы:

03.06.2020

Поступило в работу

19.06.2020

Подача заявления

17.07.2020

Признан банкротом

Списано долга:

1 061 170 руб.

А32-27832/2020

Было долга — 1 044 289 руб.

Москва

Завершено:

27.01.2021

Этапы:

08.07.2020

Поступило в работу

21.07.2020

Подача заявления

25.08.2020

Признан банкротом

Списано долга:

1 044 289 руб.

А40-324764/2019

Было долга — 1 151 567 руб.

Москва

Завершено:

15.02.2021

Этапы:

05.12.2019

Поступило в работу

17.12.2019

Подача заявления

19.02.2020

Признан банкротом

Списано долга:

1 151 567 руб.

А40-73962/2020

Было долга — 2 466 696 руб.

Москва

Завершено:

12.02.2021

Этапы:

01.05.2020

Поступило в работу

13.05.2020

Подача заявления

21.08.2020

Признан банкротом

Списано долга:

2 466 696 руб.

А40-112805/2020

Было долга — 609 166 руб.

Москва

Завершено:

10.02.2021

Этапы:

01.07.2020

Поступило в работу

13.07.2020

Подача заявления

12.08.2020

Признан банкротом

Списано долга:

609 166 руб.

А41-31788/2020

Было долга — 336 415руб.

Московская область

Завершено:

08.02.2021

Этапы:

22.05.2020

Поступило в работу

04.06.2020

Подача заявления

07.08.2020

Признан банкротом

Списано долга:

336 415руб.

А41-27506/2020

Было долга — 2 229 922 руб.

Московская область

Завершено:

28.01.2021

Этапы:

06.05.2020

Поступило в работу

22.05.2020

Подача заявления

06.08.2020

Признан банкротом

Списано долга:

2 229 922 руб.

А40-159157/2019

Было долга — 729 839 руб.

Москва

Завершено:

20.08.2020

Этапы:

05.06.2019

Поступило в работу

21.06.2019

Подача заявления

20.09.2019

Признан банкротом

Списано долга:

729 839 руб.

А41-95342/2019

Было долга — 3 972 218 руб.

Московская область

Завершено:

14.08.2020

Этапы:

29.10.2019

Поступило в работу

12.11.2019

Подача заявления

23.12.2019

Признан банкротом

Списано долга:

3 972 218 руб.

А40-214781/2019

Было долга — 648 579 руб.

Москва

Завершено:

18.08.2020

Этапы:

07.08.2019

Поступило в работу

21.08.2019

Подача заявления

25.11.2019

Признан банкротом

Списано долга:

648 579 руб.

Посмотреть все

Что значит оспаривание сделок при банкротстве

Оспаривание сделок при банкротстве физического лица – это сложный процесс. В каждом конкретном случае необходимо доказать ряд обстоятельств. К ним относятся:

- Знание должника о наличии долга или понимал вероятность его возникновения;

- Злоупотребление правом собственности.

Последнее означает, что все проданное имущество было реализовано в кратчайшие сроки. Можно проследить тенденцию к намеренной продаже имущества.

Оспаривание сделок должника при банкротстве физического лица входит в число прямых обязанностей финансового управляющего. От того, кто оплачивает его услуги во многом зависит его старание в этом вопросе.

Если его нашел сам должник, то вероятно, что оспорены они не будут.

Что может помешать списанию долгов через банкротство

Суд откажет в списании задолженности, если:

- должника привлекли к ответственности по УК РФ или КоАП РФ за фиктивное или преднамеренное банкротство, либо за иные противоправные действия при проведении процедуры;

- должник не представил обязательные сведения, либо представил заведомо недостоверные данные, что подтверждено судебным актом;

- при оформлении кредитов гражданин совершил мошенничество, злостно уклонялся от погашения долгов или налогов, представил ложную информацию в заявлении, скрывал или уничтожал имущество.

Эти основания будет проверять суд по своей инициативе, по отчету управляющего, по возражениям и документам кредиторов.

Для внесудебного банкротства действуют другие основания для отказа в списании долгов. МФЦ откажет в списании задолженности, если:

- отсутствуют сведения об окончании производства, либо оно было возобновлено по заявлению кредитора;

- если по заявлению кредиторов банкротное дело было передано для рассмотрения в арбитражный суд (в том числе при обнаружении имущества или оспаривании сделок должника);

- если заявление подано ранее 10 лет после прекращения или завершения внесудебного дела о банкротстве.

Особенности банкротства через МФЦ заключаются в отсутствии такой стадии, как реализация имущества. Управляющий в упрощенной процедуре не привлекается. Проверять, что у должника нет имущества для погашения долгов будут по постановлению приставов об окончании производства.

Подразумевается, что при совершении исполнительных действий приставы сделают необходимые запросы, проведут розыск имущества должника. Поэтому специалисты МФЦ запросят информацию из Банка данных исполнительных производств, проверят основания для окончания дела.

Частые вопросы

-

Как признать внесудебное банкротство, если есть открытое исполнительное производство?

Признать себя банкротом во внесудебном порядке не получится, если есть открытые исполнительные производства. Закон четко устанавливает обстоятельства, при которых должники могут обращаться за внесудебной процедурой: долг в пределах 50-500 тысяч рублей и закрытые исполнительные производства ввиду отсутствия имущества для взыскания. У должника не должно быть дополнительных незавершённых дел в ФССП.

-

Признают ли банкротом пенсионера?

Возможностями банкротства может воспользоваться любой гражданин РФ, вне зависимости от его возраста (если его ситуация соответствует критериям банкротства). Соответственно, если у пенсионера достаточная сумма долгов, он не привлекался к уголовной ответственности, и не признавал банкротство в течение последних 5 лет, то он может смело обращаться с заявлением.

-

Можно ли стать банкротом, если нет имущества?

За признанием банкротства могут обратиться граждане РФ, которые не в силах выплачивать долги по своим обязательствам. Не имеет значения наличие или отсутствие имущества. Если собственность есть, и она не подлежит исключению из конкурсной массы, она будет реализована с целью удовлетворения требований кредиторов. Если ее нет, процедура будет проведена без электронных торгов, ввиду отсутствия конкурсной массы.

-

Может ли стать банкротом не гражданин РФ, если у него есть кредиты в России?

К сожалению, это невозможно. Признать несостоятельность в судебном и внесудебном порядке могут только граждане РФ. В процессе возбуждения банкротной процедуры заявитель должен представить паспорт, ИНН, СНИЛС — набор личных документов, стандартных для граждан РФ. Процедура недоступна для иностранцев, по крайней мере — в текущей редакции законодательства.

Наша команда

-

Владислав Квитченко

генеральный директор -

Татьяна Смирнова

Старший юрист по банкротству физ. лиц -

Григорий Нечаев

Юрист по банкротству физ. лиц -

Олег Мартин

Финансовый аналитик -

Ярослав Митьков

Младший юрист по банкротству физ. лиц

Преднамеренное банкротство: судебная практика

Несмотря на положительный ореол принятого закона о банкротстве, уже нашлись мошенники готовые извлечь из нормативного акта пользу.

Преднамеренное признание банкротства в отличие от стандартной процедуры носит незаконный характер. Признание финансовой несостоятельности носит фиктивный характер и поэтому идёт в разрез с правовыми нормами. Это вид мошенничества, разоблачение которого ведет к применению санкций, уголовной ответственности.

Преднамеренное банкротство – комплекс мероприятий, выгодный для некоторых организаций и предпринимателей, подразумевающий списание долгов под видом законной финансовой несостоятельности.

Порядок ответственности за данное правонарушение регламентируется статьей 196 Уголовного Кодекса и предусматривает денежные санкции до полумиллиона рублей и исправительные работы до 5 лет.

Судебная практика имеет опыт раскрытия преднамеренного банкротства связанного со сделками:

- Реализация имущества по рекордно низкой цене;

- Выплата очень больших премий работникам;

- Оплата услуг по завышенным расценкам.

Вывод о проведении действий предшествующих преднамеренному банкротству делает финансовый управляющий, назначенный судом.