Возвращаем деньги за страховку осаго при продаже автомобиля

Содержание:

- «Д2 Страхование» – Как Заполнить Заявление об Отказе от Страховки по Кредиту?

- Если СК отказывает в возврате средств

- «Сбербанк» — Возврат Страховки по Кредиту и Денег Через Суд

- Возврат денег за ОСАГО и КАСКО

- Расчеты по страховой премии

- «АльфаСтрахование» – Заявление в Суд на Возврат Страховки: Претензия и Иск

- Что делать если навязывают?

- Досрочное прекращение договора и КБМ

- АльфаСтрахование Подача заявления о страховом случае ОСАГО и КАСКО

- По каким видам кредита можно вернуть страховку в 2021 году, а по каким — нет?

- Как вернуть страховку ОСАГО: алгоритм действий

«Д2 Страхование» – Как Заполнить Заявление об Отказе от Страховки по Кредиту?

Обязательная к внесению информация зависит от критериев страховщика. Если им устанавливается форма заявления, необходимо использовать только ее.

Общие правила оформления заявления выглядят так:

- Если бланк содержит клеточки для указания информации, сведения желательно вносить печатными буквами, по одному символу на клетку.

- Для заполнения подходят чернила черного или синего цветов. Использование цветных ручек, карандашей, фломастеров, маркеров не допускается.

- Если от имени застрахованного лица действует законный представитель, понадобятся сведения о нотариальной доверенности.

Важно! В некоторых СК есть сервисы онлайн-подачи заявления о возврате. В таком случае документ заполняется на ПК, потребуется электронная подпись заявителя

Ответ направляется гражданину на электронную почту.

В дальнейшем для оспаривания отрицательного решения достаточно распечатать сам документ или скопировать его на карту памяти, если он заверен усиленной электронной подписью.

Если СК отказывает в возврате средств

Отказ СК в закрытии договора ОСАГО по инициативе клиента может быть вызван разными причинами. Вот самые распространенные из них:

- пакет документов оказался неполным;

- по договору страхования ОСАГО совершались страховые выплаты.

Законом устанавливается исчерпывающий перечень документов, которые страховщик может попросить у своего клиента. Но стремясь защитить себя, СК требуют дополнительные, например, копию ПТС с вписанным в него новым хозяином как подтверждение свершившейся продажи. Предоставление этих бумаг — право гражданина. Если СК отказывает в выплате денег на основании отсутствия необязательных документов, это можно оспорить в суде.

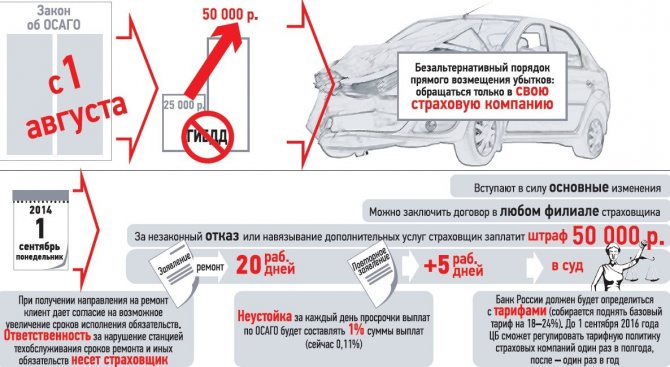

Законом не установлены иные правила досрочного расторжения ОСАГО и выплаты остатка премии при наличии убытков. Если действия СК явно неправомерны, гражданин может отстаивать свои права в досудебном порядке, путем жалоб руководству страховщика, в РСА или в ЦБ, как главному регулятору страхового бизнеса в России.

Иск в суд — наиболее эффективная мера, если претензии не помогли. В суде можно не только добиться выплаты в полном объеме, но и рассчитывать на неустойку в размере 1% от общей суммы за каждый просроченный день, и даже возмещения морального вреда.

«Сбербанк» — Возврат Страховки по Кредиту и Денег Через Суд

На основании ст. 958 ГК РФ застрахованные граждане могут вернуть часть премии при досрочном прекращении договора кредитования, либо при условии, что на момент отказа отсутствует возможность наступления страхового случая.

Также основанием может стать нарушение банком ст. 16 Закона РФ от 07.02.1992 №2300-1, согласно которой запрещается продажа товара (заключение кредита) при условии оформления другой услуги (страховки).

Вышеуказанное на данный момент наиболее распространено. 95% клиентов утверждают, что при оформлении потребительских займов сотрудники банков навязывают страхование, объясняя это возможным неодобрением кредита или повышением ставки.

Стоит учитывать, что законодательством оставляет за банками право отказывать в кредитовании без объяснения причин. Таким образом, отказаться от страховки до оформления кредитного договора проблематично, и есть шанс остаться без нужного займа.

Несмотря на законодательные ограничения, клиенты находятся в невыгодном положении, и отказываться от полиса, даже зная свои права, при острой нужде в деньгах проблематично.

Можно получить средства, и следом сразу же подать заявление на возврат премии. Однако даже в этом случае страховщики могут отказывать в выплатах безосновательно, указывая в письменном решении самые разные причины.

Исключение составляет обращение в «период охлаждения»: в этом случае СК обязательно должна произвести все выплаты и вернуть уплаченные деньги в установленные сроки.

Столкнувшись с проблемой отказа, заемщик вправе потребовать в СК письменное решение с указанием причин. При невыполнении требования остается только один выход – обращение в суд.

Зачастую заемщики сталкиваются с такой проблемой, как получение отказа в возврате страховой премии. Стоит учитывать, что данный отказ неправомерный. При получении отказа следует отстаивать свои права.

Скачать бланк досудебной претензии: .

Инструкция, как вернуть деньги через суд:

Получить от страховщика документальное подтверждение, что возврат не производится. Обращаться в суд можно в том случае, если получен официальный отказ от финансовой компании

При этом важно, чтобы документ был в оригинале.

Подготовить документы, а именно паспорт, полис добровольной защиты и чек об оплате.

- Составить исковое заявление. В бланке указать личные данные, сведения по кредитному и страховому договору. При самостоятельном обращении в суд предлагаем скачать образец искового заявления. Заполнить документ и внести дополнения можно через компьютер.

- Подать полный пакет документов в суд и дождаться итогов рассмотрения.

Судебные тяжбы со страховыми компаниями при отсутствии юридической подготовки и опыта – трудоемкий процесс, практически всегда обреченный на провал истца. В разбирательствах участвуют опытные юристы СК, которые наверняка знают, что сделать и чем апеллировать, чтобы суд принял их сторону.

Самый оптимальный вариант – обращение за помощью к юристу или адвокату, специализирующемуся на кредитовании. Самостоятельно выиграть дело тяжело, т.к. в ходе разбирательств понадобится идеально знание ГК РФ и иных законодательных актов.

Сама процедура возврата страховки в судебном порядке производится в соответствии с ГК и ГПК РФ:

Истец (застрахованное лицо) подает исковое заявление по месту жительства ответчика (СК) в районный суд, указав в документе ссылки на все законодательные нормы, которые были нарушены отказом.

- Судья принимает документы к рассмотрению в течение 5 дней, выносит соответствующее определение о начале производства и направляет сторонам – истцу и ответчику. Последний также получает копию иска.

- Назначается предварительное заседание, в ходе которого судья уточняет детали дела, истребует дополнительную документацию.

- После предварительного заседания назначаются разбирательства.

- Решение принимается не позднее двух месяцев от даты поступления иска. Срок может быть увеличен при систематическом переносе заседаний в случае неявки сторон, но при отсутствии уважительных причин суд оставляет за собой право заочного рассмотрения.

По истечении срока апелляционного обжалования (1 месяц) решение обретает законную силу. Истцу необходимо обратиться в суд за исполнительным листом, на основании которого будут производиться выплаты при удовлетворении иска. Также сторонам выдаются заверенные копии решения.

Важно! На практике самостоятельно подготовить все документы крайне сложно. Для получения положительного результата лучше воспользоваться помощью опытного юриста

Квалифицированный юрист может грамотно составить исковое заявление и сам отправит его в суд.

Возврат денег за ОСАГО и КАСКО

Спикер – Юрист юридической службы «Единый центр защиты» Артем Морозов.

Следует различать разновидности страхования – ОСАГО и КАСКО.

- ОСАГО – это обязательное страхование автогражданской ответственности. Страхованию подлежит ответственность автовладельца.

- КАСКО – аббревиатура означает «комплексное автомобильное страхование кроме ответственности». Оно является добровольным. Страхованию подлежит транспортное средство.

Как вернуть деньги за полис ОСАГО

Вернуть страховку по ОСАГО или КАСКО возможно в следующих случаях:

- Когда она навязана автовладельцу (например, банком при оформлении автокредита), либо когда в договоре есть условия, которые ущемляют права потребителя;

- При досрочном прекращении действия договора.

Возврат навязанной и ущемляющей права потребителя страховки теоретически возможен в претензионном и судебном порядке. Практически же это возможно сделать лишь через суд, так как подавляющее большинство претензий страховщики отклоняют. Однако, и судебный порядок не дает стопроцентных гарантий, поскольку обозначенные нарушения доказать сложно.

Можно ли расторгнуть ОСАГО и вернуть деньги

Что касается возврата денег через досрочное прекращение договора, то и по ОСАГО, и по КАСКО есть своя специфика.

По ОСАГО вернуть страховую премию можно в том случае, когда договор расторгается сторонами досрочно. Но вернуть страховку можно будет лишь в части, пропорциональной оставшемуся сроку действия договора. Такая возможность предусмотрена в п. 1.16 Положения Банка России от 19.09.2014 № 431-П «О правилах обязательного страхования гражданской ответственности владельцев транспортных средств».

Интересно: Что делать, если страховая не платит по ОСАГО? Порядок действий.

При этом есть исключения, когда страховую премию по ОСАГО вернуть невозможно. Названное положение предусматривает, что ее возврат невозможен в случаях, когда договор страхования прекращается досрочно по следующим основаниям:

- ликвидация страхователя, являющегося юридическим лицом;

- выявление ложной или неполной информации, представленной страхователем при оформлении договора страхования, которая является существенно значимой для установления степени страхового риска.

В остальных случаях возврат денег за страховку машину возможен. Например, когда договор расторгается по основаниям:

- смерть страхователя либо собственника автомобиля;

- ликвидация страховой компании;

- гибель либо утрата транспортного средства;

- отзыв лицензии страховой компании;

- смена собственника автомобиля.

После осуществления расторжения договора нужно написать заявление на возврат денег по ОСАГО.

Как вернуть деньги за КАСКО при досрочном расторжении договора

По КАСКО вернуть страховую премию после досрочного прекращения действия договора возможно, но только ту ее часть, которая пропорциональна оставшемуся времени действия этого договора.

Возврат возможен в случаях, предусмотренных ст. 958 ГК РФ:

- гибель транспортного средства;

- ликвидация страховой компании или отзыв у нее лицензии;

- другие случаи, когда вероятность наступления страхового случая отпадает и существование страхового риска прекращается.

Если же договор КАСКО расторгается досрочно по желанию автовладельца, то страховка возврату не подлежит (если иное не предусмотрено в договоре).

Но здесь есть одно исключение. Если автовладелец откажется от договора страхования в течение 14 календарных дней с момента его заключения (так называемый период «охлаждения»), то страховая премия будет подлежать возврату. Эта возможность предусмотрена Указанием Банка России от 20 ноября 2015 г. № 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования».

Однако период «охлаждения» не распространяется на КАСКО, оформленное в рамках международных систем страхования гражданской ответственности автовладельцев (п. 4 названного положения Банка России).

Расчеты по страховой премии

Как вернуть страховку за машину после продажи? Каждый владелец ОСАГО может самостоятельно провести расчёт суммы к возврату

Для этого нужно принимать во внимание положения ст. 10 Закона № 40-ФЗ

Здесь сказано, что:

вернуть можно только ту часть страхового взноса, которая идёт на выплаты страховых платежей. Распределение средств страхового взноса происходит так: 77% от уплаченной страхователем суммы идёт на страховые выплаты (учитывается при возврате) и 23% на другие нужды (не учитываются).

23% от уплаченного страхового взноса распределяется так: 3% обязательны для перечисления в союз автостраховщиков и 20% приходятся на оплату сделки.

та сумма, которая подлежит возврату, должна быть пропорциональна количеству месяцев, в течение которых бывший владелец ТС уже не будет пользоваться машиной. Течение этого срока исчисляется календарной датой отчуждения права и подачи заявления. Приоритетным считается дата подачи заявления на возврат. Поэтому чем раньше бывший владелец обратится в СК, тем больше денег он получит.

Для самостоятельного расчёта нужно использовать формулу:

СкВ = (77%/100 * (КД/365)) * ПС, где:

СкВ – сумма к возврату;

КД – количество дней, в течение которых бывший владелец авто не будет им пользоваться после продажи;

ПС – первоначальная стоимость полиса страхования.

Для наглядности нужно привести пример расчёта:

Стоимость годового полиса ОСАГО составляет 8200 рублей. Через 72 дня хозяин машины решил её продать, а потом вернуть себе часть средств страховки. Расчёт такой:

СкВ = (77%/100 * (365-72/365)) * 8200 = 5 068, 25 рублей. Такую сумму сможет вернуть бывший владелец автомобиля, если обратится с заявлением в страховую компанию в день отчуждения права.

Сроки для обращения в страховую фирму для возврата ОСАГО

Работник страховой компании должен принять документы на рассмотрение, если нет законных причин для отказа. К таковым можно отнести:

- комплектация неполная;

- сданы не те документы;

- заявителем выступает лицо, которое не имеет на это права.

По факту принятия документации сотрудник СК составляет акт. На его основании принимается решение о возврате неиспользованной суммы страховки. Срок рассмотрения заявления составляет 14 дней. По итогу принимается решение – положительное или отрицательное.

Если решение в пользу заявителя, по истечении 14 дней деньги должны поступить на его счёт. Если этого не произошло, то рекомендуется обратиться в банк для проверки. При отсутствии поступлений нужно обращаться в СК.

Если решение отрицательное, оно должно быть обосновано и аргументировано ссылками на законодательство. При несогласии с ответом его можно обжаловать через руководство или в судебном порядке. Также можно обратиться в Союз автостраховщиков.

Когда возвращают только часть средств

Никогда не возвращают всю сумму денег. Существует несколько правил:

- если произойдёт страховой случай, то на выплату компенсации по нему идёт не вся сумма уплаченного ранее страхового взноса, а только его часть. Расчёт страховых выплат производится не от полной суммы, указанной в квитанции, а из расчёта 77%. Остальная часть средств распределяется;

- сумма к возврату должна быть пропорциональная количеству дней, оставшихся до окончания срока действия полиса ОСАГО. То есть, в расчёт берётся то количество дней, в течение которых бывший владелец авто не будет им пользоваться.

Рекомендуется предварительно провести расчёт самостоятельно. Это нужно на тот случай, если сумма возврата не удовлетворит заявителя. Тогда можно будет поспорить и обосновать свои претензии.

Сроки выплаты денег за ОСАГО

Законодательно определены конкретные сроки, в течение которых страховая компания должна перечислить деньги за страховку при продаже авто. Это должно произойти в течение 14 дней с момента аннулирования полиса. Это происходит в тот день, когда клиент СК пишет заявление о досрочном расторжении договора страхования.

То есть, у страховой компании есть 14 дней на рассмотрение и выплату денег с той календарной даты, которая указывается при регистрации комплекта документов в качестве входящего.

Если по истечении 14 дней деньги не поступили на счёт, можно обратиться в банк или в страховую компанию. Возможно, перечисление занимает не один банковский день, так как СК имеет счёт в другом банке, отличном от банка заявителя. Нужно попросить копию платёжного документа и посмотреть на дату отправки средств.

Если дата отправки денежных средств на возврат указана в пределах 14 дней с момента подачи заявления, то никаких претензий предъявить нельзя. Задержка – вина банка. Если же в течение 2-хнедельного срока перечисление не произошло, то СК должно выплатить компенсацию.

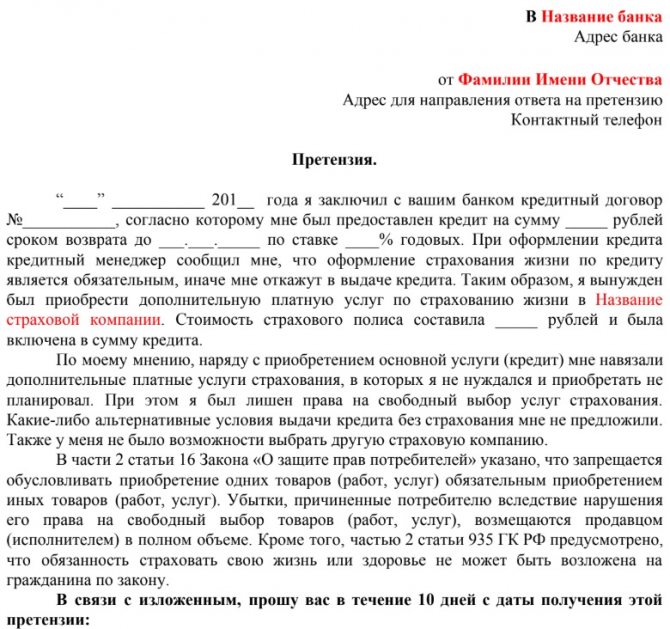

«АльфаСтрахование» – Заявление в Суд на Возврат Страховки: Претензия и Иск

Оспаривание отказа в выдаче премии выполняется в рамках гражданского производства. Как следует поступить заемщику:

- Составить исковое заявление, собрать документы и подать в районный суд по местонахождению страховщика. Если главный офис находится в другом городе, иск подается по адресу регистрации ближайшего дочернего предприятия. При наличии уважительных причин невозможности выезда допускается обращение в судебный орган по месту жительства истца.

- Дождаться вынесения определения о принятии материалов к делопроизводству. На рассмотрение документации судье отводится 5 дней, после чего назначается подготовка дела к разбирательству, дата предварительного или основного судебного заседания, и пр.

- На заседаниях от СК, а в случае с коллективной страховкой – от банка, – присутствуют представители организаций. Они выступают ответчиками.

- На рассмотрение дела отводится 2 месяца. Срок может быть продлен судьей при наличии веских оснований.

Бланк досудебной претензии.

По результатам разбирательств оформляется судебное решение. После вступления в законную силу СК должна руководствоваться им и выплатить все назначенные суммы, если оно принято в пользу истца.

Оспаривание решения суда допускается в апелляционном порядке до вступления в силу. После этого подается кассационная жалоба. Документы следует направлять в суд, принявший оспариваемое решение. Впоследствии они перенаправляются в вышестоящую инстанцию.

СК «АльфаСтрахование» – Как Составить Исковое Заявление для Отказа от Страховки?

Иск должен соответствовать требованиям, указанным в ст. 131 ГПК РФ. Унифицированной формы документа нет. Внесению подлежит следующая информация:

- наименование судебного органа;

- наименование и адреса СК и банка;

- Ф.И.О., адрес регистрации, паспортные данные истца;

- дата заключения договоров страхования и кредитования;

- размер кредита и страховой премии;

- дата обращения за возвратом страховки, дата получения письменного отказа;

- исковые требования: признать отказ СК недействительным, обязать страховщика выплатить страховую премию на основании указа ЦБ РФ при обращении в «период охлаждения», либо на основании ГК РФ при досрочном прекращении долговых обязательств;

- опись прилагающихся документов;

- дата и подпись.

Важно! Иск составляется в двух экземплярах. Один передается в суд, с него снимается копия и направляется ответчику, оригинал приобщается к материалам дела

Второй экземпляр остается у истца с отметкой о принятии.

Для судебных разбирательств понадобятся те же документы, что и для обращения в Роспотребнадзор. Обязанность по доказыванию правоты возлагается на истца, поэтому ему необходимо представить всю документацию, имеющую отношение к делу.

СК «АльфаСтрахование» – Судебная Практика по Возврату Страховки по Кредиту

В большинстве случаев суды принимают сторону ответчиков, и всему виной распространенные ошибки, допускаемые истцами в момент заключения договоров:

- Подписание документов «не глядя». Эта ошибка занимает первое место. Между тем, именно договоры содержат основные условия возврата и составляются юристами таким образом, чтобы заемщикам было трудно вернуть деньги, при этом не были нарушены нормы ГК РФ и ФЗ «О защите прав потребителей».

- Пропуск «периода охлаждения». При наличии рисков возникновения страхового случая СК вправе отказать в удовлетворении заявления, если кредит еще не погашен, но гражданин обратился после 14 дней.

- Невозможность выплаты премии при досрочном погашении по договору. Если договор содержит условие, согласно которому страховка в такой ситуации может быть аннулирована, но выплаты не производятся, оспорить документ будет проблематично.

Чтобы избежать длительных судебных разбирательств, рекомендуется тщательно знакомиться со всеми документами в момент совершения сделки и задавать вопросы сотруднику банка.

Что делать если навязывают?

Когда возникла необходимость в покупке полиса ОСАГО, для начала надо поискать компанию, которая продаст документ без дополнительных услуг. Не все страховщики навязывают ненужные продукты.

До похода в страховую компанию полезным будет рассчитать стоимость страховки на онлайн-калькуляторе.

Существует несколько способов отказаться от навязывания ненужных услуг:

- Для начала просто сообщите агенту о своем нежелании покупать предлагаемые помимо ОСАГО продукты.

- Напомнить менеджеру о законодательных актах, которые защищают автовладельца в подобной ситуации:

- Раздел 14, пункт 4 правил ОСАГО — ни одна СК не имеет права отказать страхователю в предоставлении услуги обязательного страхования, если последний обратился с соблюдением всех норм и имеет необходимые документы.

- Закон о защите прав потребителя запрещает ставить непременным условием для покупки одной услуги, приобретение других услуг.

- Гражданский кодекс РФ обязывает страховые компании заключать договор обязательного страхования, если предоставлены все необходимые документы и нет объективных препятствий для получения гражданином такого договора.

- КоАП РФ устанавливает ответственность за навязывание дополнительных услуг и необоснованный отказ в выдаче страхового полиса.

- Попросить оформить отказ от предоставления услуги в письменном виде.

- Записать разговор с менеджером на диктофон или снять видео на телефон, но надо понимать, что тайная съемка в такой ситуации будет считаться неправомерной и доказательством послужить не сможет.

Скорее всего, страховой агент все равно будет настаивать на продаже полиса с дополнительной услугой. В таком случае можно согласиться на такие условия и сразу после приобретения пакета страховых услуг написать заявление на отказ от навязанной услуги и возврат денежных средств.

Заявление надо написать в двух экземплярах, в доказательство того, что дополнительный полис был приобретен вынужденно, можно приложить аудио или видео фиксацию разговора с агентом. Кроме заявления понадобится:

- ксерокопия паспорта;

- ксерокопия ПТС и СТС;

- копия и оригинал водительского удостоверения;

- ксерокопия диагностической карты (техосмотра).

Не лишним будет упомянуть, что в случае отказа от возврата денег, данное заявление будет передано в суд. Если все вышеперечисленные действия не возымели желаемого результата, надо настоятельно попросить у руководства страховой компании письменный отказ в возврате денежных средств, с соответствующей пометкой на бланке.

Досрочное прекращение договора и КБМ

От КБМ (коэффициента бонус-малус) зависит стоимость ОСАГО. Так, безаварийная езда в течение года дает скидку на покупку полиса на следующий год. Максимально можно уменьшить цену страховки на 50 %.

Досрочное расторжение ОСАГО по инициативе водителя не увеличит скидку, то есть стоимость полиса не изменится в следующем периоде. Если в это время были выплаты (убытки), они учитываются в дальнейшем. Таким образом, если до конца действия договора осталось немного, а водитель сменил авто и собирается оформить новый полис, стоит рассчитать, будет ли это выгодно.

Например, автовладелец оформил годовой полис ОСАГО стоимостью 15 тыс. руб. сроком страхования до 30.12.2016 г. (его КБМ = 3, он заплатил за полис его полную стоимость). 10 декабря 2016 г. он направил в компанию заявление об отказе от ОСАГО по своей инициативе после продажи авто. Средства подлежат возмещению в течение 20 дней. Соответственно, сумма остатка будет равна 648,88 руб. Если бы он не отказался от ОСАГО, на следующий год его цена его страховки составила бы 14 250 руб. В итоге он остался в минусе на 101 руб.

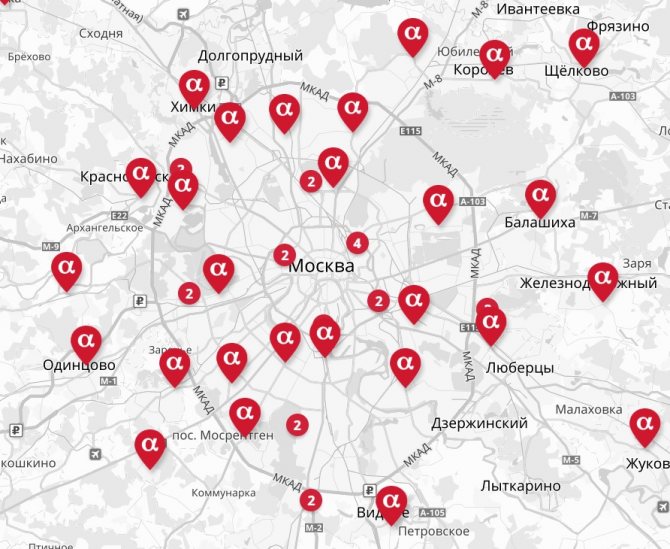

АльфаСтрахование Подача заявления о страховом случае ОСАГО и КАСКО

Для получения компенсационной выплаты страховой случай следует правильно зафиксировать. Рассмотрим, как правильно подать заявление в СК «АльфаСтрахование».

Порядок урегулирования убытка в офисе:

Визит в офис. Необходимо учитывать, что в большинстве случаев страховщик прописывает в правилах срок обращения

На это следует обратить особое внимание. Написать заявление можно в офисе, где представлен отдел урегулирования убытков

Заявление. Компания готова принять заявление только после получения полного пакета документов. Шаблон бланка заявления предоставляет страховщик. Потребуется указать: личные и паспортные данные; адрес регистрации по паспорту; координаты для связи; вид и номер договора; характер страхового события; реквизиты, на которые желаете получить выплату. Что касается реквизитов, то страховщик готов перечислять средства только на карту или счет, который открыт на имя выгодоприобретателя по договору.

бланк европротокола при дтп.

Документы. По итогам визита каждый клиент получает копию заявления, с отметкой о принятии. Если вы предоставили не все документы, потребуется обратиться повторно и только потом получить копию заявления.

Выплата. После принятия последнего документа у страховщика есть не более 30 дней, чтобы перечислить средства по страховому случаю своему клиенту.

Какие документы нужны при наступлении страхового случая?

Как уже было сказано ранее, обращаясь в офис, при себе потребуется иметь полный пакет документов. Список документов:

- паспорт страхователя;

- паспорт и нотариальная доверенность, если вопросами получения выплаты занимается иной человек или юрист;

- договор страхования и при наличии квитанцию, подтверждающую оплату;

- документы, подтверждающие факт наступления страхового события;

- выписка с банка, с реквизитами карты или счета.

, вошедшая в состав «Альфа-групп» в 2002 году, на данный момент является одним из крупнейших страховщиков страны.

Обращаясь в офис «Альфастрахование» за полисом, или выплатой каждому клиенту потребуется заполнить заявление. Бланк зависит от страхового продукта и характера обращения.

Для клиентов этой организации создан специальный сайт, содержащий типовые образцы заявлений. Следует разобраться, какие бланки находятся в открытом доступе и могут быть загружены пользователем.

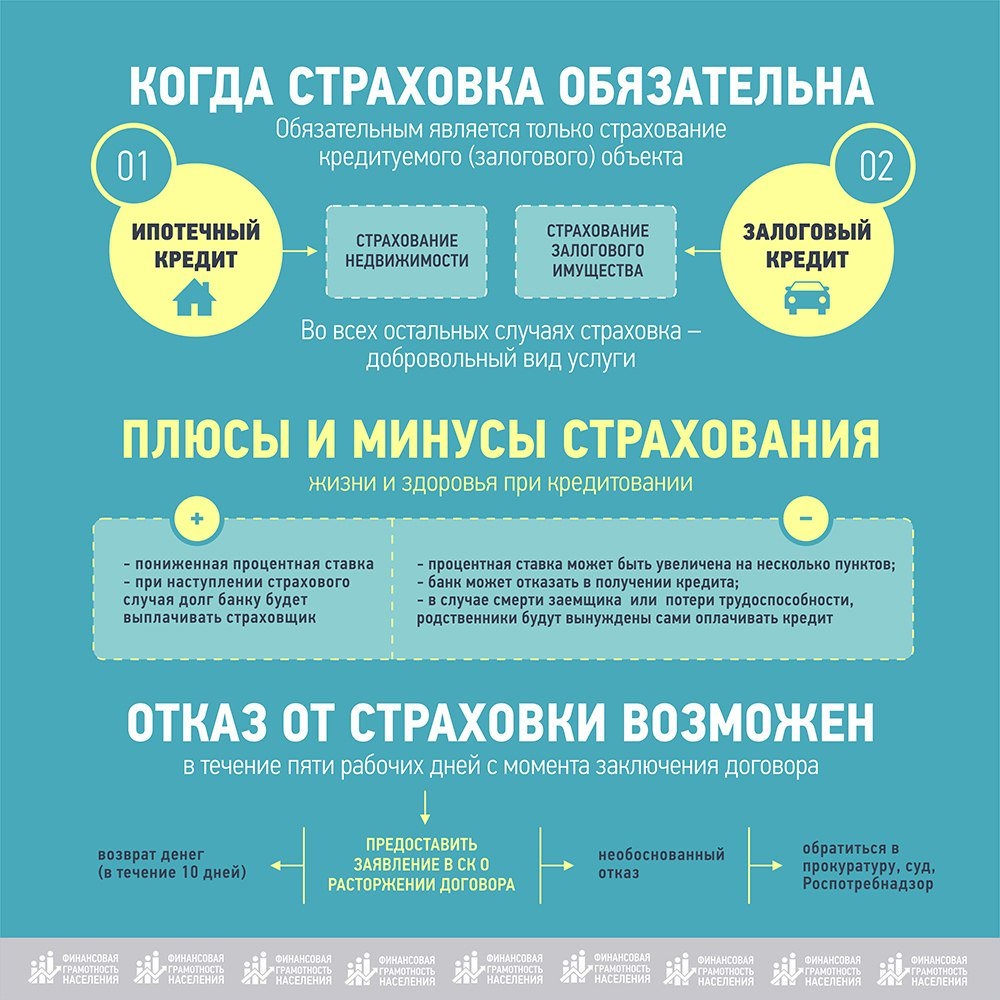

По каким видам кредита можно вернуть страховку в 2021 году, а по каким — нет?

Банк, в лице компетентного менеджера, выдавая кредит, безусловно, идет на риск. Навязывание страховки клиенту – это как гарантия выплаты взятого поручения. Ведь если речь идет о больших вложениях банка, то тут однозначно страховка нужна, ведь она аргументирована. Давайте рассмотрим, по каким продуктам можно получить возврат страховки по кредиту:

- Кредиты наличными;

- Кредитные карты;

- При потребительском кредитовании.

Полис таких продуктов добровольный и в основном страхует получившего кредит клиента:

- Жизнь заемщика;

- Случаи потери основного места работы, в том числе и сокращение;

- Защита финансовых рисков;

- Страхование имущества и т.д.

Полисы «добровольного» страхования, при выдаче перечисленных кредитов, на примере маскируют под «обязательные». Этим само собой нарушают закон. Клиенту можно отказаться от страховки, что никак не повлияет на решение фин. учреждения на выдачу кредита. Также вы можете отказаться от страховки после получения кредита.

Есть также банковские продукты, по которым полис страхования действительно обязателен и при отказе от его покупки банк имеет полное право отказать в выдаче продукта, а именно:

- Каско – по автокредитам приобретаемое движимое имущество обязательно страхуется и остается документально в залоге у банка;

- Ипотека – так же, как и предыдущему займу, этот продукт обязателен в страховании и залоге.

При оформлении такого вида продуктов банк ничего не нарушает, и при отказе имеет право дать отказ в выдаче.

Нужна ли помощь юриста?

Подписывая договор кредитования, вы не внимательно его прочли и теперь задались вопросом: «Можно ли отказаться от страховки по кредиту после его получения?». Это довольно распространенное явление, и все же выход есть всегда.

Если с момента подписания еще не истекло 5 рабочих дней, то помощь юриста вам не требуется. Также после истечения срока можно обратиться в финансовое учреждение с претензией на возврат страховки по кредиту. Многие банки расширяют свою «программу лояльности к клиентам» и могут пойти на уступки, оформив отказ от страховки после получения кредита, даже до 30 рабочего дня с момента заключения страховки. Но конечно не все так ценят своих «кормильцев» и на претензии однозначно дают отказ.

В таких случаях вам необходимо консультироваться с юристом и готовить документы в суд, конечно если это будет целесообразно.

Бесспорно, ЦБ России оказал большую помощь заемщикам в решении вопроса: «как отказаться от страховки по кредиту после получения кредита?». Теперь все козыри у вас в руках. Главное помните – страховка не обязательна и любой документ перед подписанием стоит тщательно изучить, дабы не оббивать потом пороги кабинетов, занимаясь бумажной волокитой.

Рекомендуем к просмотру видео с советами от юриста

Автор статьи:

Как вернуть страховку ОСАГО: алгоритм действий

С заявлением на возврат нужно обращаться в ту страховую компанию, с которой заключен договор страхования ОСАГО. Подать заявление и документы может сам собственник (страхователь), представитель по доверенности, наследник. Основания для возврата должны подтверждаться документально. Если заявитель представит неполный или недостоверный комплект документ, отказ будет обоснован.

Если гражданину нужно вернуть деньги при расторжении договора страхования ОСАГО, действуйте по следующему алгоритму:

- подготовьте документы-основания для обращения в страховую компанию (можно заранее уточнить у страховщика, какой перечень документов требуется для возврата);

- нужно заполнить заявление в адрес страховой компании (образец заявления обычно доступен на сайте страховщика, либо его можно скачать в интернете);

- необходимо подать документы в офис страховой компании, либо направить по почте (некоторые страховщики допускают подачу документов через личные кабинеты своих сайтов);

- нужно дождаться результатов проверки, срок которой не может превышать 14 дней;

- если заявление удовлетворено, деньги будут перечислены на счет, указанный в заявлении;

- при отказе в выплате можно обжаловать решение страховой компании.

При подаче документов лично нужно убедиться, что филиал или представительство страховщика имеет полномочия по рассмотрению таких вопросов. В противном случае заявление не будет рассмотрено, а предъявить какие-либо претензии будет сложно.

Уважаемый читатель!Не получили ответа на Ваш вопрос? Для Вас работают наши юристы-эксперты. Это абсолютно бесплатно!

- Москва: +7 (499) 577-00-25 доб 152

- Санкт-Петербург: +7 (812) 425-66-30 доб 152

- Все регионы: 8 (800) 350-84-13 доб 132 (Звонок бесплатный)

Адрес страховой компании можно найти в полисе ОСАГО, либо уточнить на сайте. Полномочия по возврату страховки можно передать представителю. Для этого оформляется нотариальная доверенность.

Какие документы нужны

В зависимости от оснований подачи заявления, для обращения в страховую компанию потребуются следующие документы:

- заявление на расторжение договора страхования;

- паспорт заявителя;

- платежки об оплате страхового взноса;

- копия договора купли-продажи или дарения с регистрационной отметкой ГИБДД;

- акт или справка об утилизации автомашины;

- заключение экспертов о невозможности восстановления и эксплуатации машины;

- свидетельство о праве на наследство;

- реквизиты счета для перевода денег.

Нередко страховые компании требуют представить копию или оригинал ПТС с отметкой об изменении собственника. Однако это требование незаконно, поскольку не указано в Правилах ОСАГО. Если вам откажут в выплате по такому основанию, сразу подавайте жалобу.

Сам факт заключения договора купли-продажи или дарения не является основанием для подачи заявления на возврат ОСАГО. Переход права собственности фиксируется через ГИБДД, поэтому машину нужно снять с учета до обращения в страховую компанию.

На рассмотрение документов у страховой компании есть 14 дней, так как ОСАГО с физическими лицами подпадает под нормы Закона № 2300-1 о правах потребителя. После этого есть еще 10 дней на перечисление денег заявителю. Если за 14 дней вы не получили ответ, а в следующие 10 дней не перечислены деньги, нужно подавать жалобу, обращаться к финансовому омбудсмену по ОСАГО, в суд.

Как рассчитывается сумма на возврат ОСАГО

Вернуть всю сумму страховки ОСАГО нельзя, даже если подать заявление через несколько дней после покупки полиса. При расчете выплат к возврату страховая компания имеет право оставить 23% от суммы страховых взносов. Эти 23% являются гарантированным вознаграждением страховщика, которые не подлежат возврату. По остальной части будет рассчитана пропорция по календарным дням, оставшимся до истечения срока полиса.

Чтобы проверить правильность расчета, можно требовать у страховой компании письменный документ с обоснованием сумм. Отказ представить аргументированный расчет является нарушением прав потребителей. В таких случаях страховщика привлекут к ответственности с взысканием штрафа, компенсацией морального вреда.

Заявитель может просить не только возврата средств по ОСАГО, но и зачета их в стоимость нового полиса. Такая услуга выгодна обеим сторонам. Например, если заявление на возврат подано после продажи автомобиля, но страхователь сразу купил новую машину, ему все равно придется оформлять полис. В этом случае имеет смысл сделать зачет, чтобы сэкономить на сумме страховых взносов.