Зарплата net (нетто) и gross (гросс)

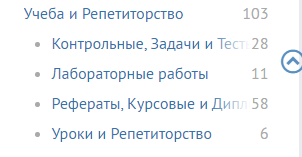

Содержание:

- Gross или net: какую зарплату указывают в вакансиях и резюме

- Виды оплаты труда

- Как увеличить чистый доход

- Формула расчета

- В чем разница?

- Как их рассчитать

- Удержания из зарплаты

- Зарплата gross что это?

- Как достичь максимума

- Виды оплаты труда в организации

- Отличия от оклада

- Как рассчитать зарплату гросс и нетто

- Особенности расчета заработной платы вручную (без калькулятора)

- Сколько получаем на руки

Gross или net: какую зарплату указывают в вакансиях и резюме

Соискатели пишут о зарплате «чистыми»

Соискатели действуют логично: указывают в резюме именно ту сумму, которую хотят каждый месяц получать «на руки» — то есть зарплату net после вычета всех налогов. Больше 80% всех соискателей имеют в виду именно эти деньги, когда говорят о желаемом доходе.

Чем ближе человек к сфере бухгалтерии и кадров, тем вероятнее в его резюме встретить другой вариант — зарплату gross, до вычета налогов. Например, 29% опрошенных банковских служащих указывают сумму, в которую входит НДФЛ. Так же поступают 27% соискателей из финансовой сферы и 23% специалистов в управлении персоналом.

В вакансиях соискатели надеются увидеть сумму, которую получат на руки. Только 12% опрошенных хотят видеть в объявлениях оклад, из которой еще вычтут подоходный налог. Остальные 88% опрошенных предпочитают, чтобы работодатель указывал «чистый» доход будущего сотрудника.

Работодатели не придерживаются правил

После того, как мы узнали мнение соискателей, с тем же вопросом мы пришли к представителям компаний-работодателей. Они были не столь однозначны: мнения разделились почти поровну. Значит, соискателям нелегко будет определить, какую зарплату имеют в виду в конкретной вакансии.

Приходится не только угадывать, входит ли в зарплату НДФЛ, но и внимательно читать текст объявления: иногда сумма в вакансии включает оклад и различные бонусы. В первую очередь речь идет о позициях в сфере продажах, где вознаграждение часто зависит от выполнения плана — это каждая третья вакансия на сайте.

Еще одна особенность зарплат в вакансиях — чем выше должность, тем реже работодатели указывают сумму вознаграждения: 61% компаний публикуют предложения для топ-менеджеров без прописанной зарплаты. Сравните это с вакансиями специалистов, где только 8% работодателей не пишут точную сумму.

При этом работодатели готовы идти навстречу кандидатам: 67% опрошенных сказали, что могут указывать в вакансиях сумму после вычета налогов, так как именно этого ждут от них соискатели. Надеемся, что это поможет компаниям и будущим сотрудникам находить друг друга.

Виды оплаты труда

Заработная плата (оплата труда) – это вознаграждение за труд, компенсационные и стимулирующие выплаты (ст. 129 ТК РФ). Поговорим о видах, формах и системах оплаты труда.

Из чего состоит зарплата

Исходя из данного в ст. 129 ТК РФ определения оплаты труда, можно представить следующую структуру заработной платы:

Заработная плата

| Вознаграждение за труд.Зависит от квалификации работника, сложности, количества, качества и условий выполняемой работы | Компенсационные выплаты.К таким выплатам можно отнести, к примеру, доплаты и надбавки за: — работу в условиях, отклоняющихся от нормальных;— работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению | Стимулирующие выплаты.К ним относятся, в частности, премии |

По видам оплата труда может разделяться на основную и дополнительную заработную плату:

Виды оплаты труда

| Основная | Дополнительная |

| Заработная плата, начисляемая работникам за отработанное время, количество и качество выполненных работ (оплата по сдельным расценкам, тарифным ставкам, премии, за сверхурочную работу и т.д.) | Выплаты за неотработанное время, которые предусмотрены законодательством (оплата очередных отпусков, льготных часов подросткам, выходных пособий при увольнении и т.п.) |

Формы оплаты труда

Формой оплаты труда можно назвать механизм начисления заработной платы, который обеспечивает учет количества труда, затраченного работниками (п. 4 ч. 1 Методических рекомендаций по бухгалтерскому учету затрат труда и его оплаты в сельскохозяйственных организациях, утв. Минсельхозом РФ 22.10.2008). Выделяют 2 основных формы оплаты труда:

Формы оплаты труда

| Повременная | Сдельная |

| Оплата труда производится за фактически отработанное время, независимо от результатов работы | Оплата труда производится за объем выполненных работ, независимо от потраченного времени |

Повременная и сдельная формы оплаты труда также часто именуются системами оплаты труда.

Как увеличить чистый доход

Его значение увеличивают налоговые вычеты, предусмотренные НК РФ. Они уменьшают объем облагаемой суммы.

- Предоставляется родителям, усыновителям, опекунам, попечителям несовершеннолетних детей. Его величина составляет:

- 1 400 рублей — на первых двух детей;

- 3 000 — на третьего и следующих детей.

- На каждого несовершеннолетнего ребенка-инвалида, или на учащегося дневной формы обучения, аспирантуры, ординатуры, интернатуры, студента, который является инвалидом I, II группы и не достиг 24 лет, величина составит:

- для родителей, усыновителей – 12000;

- для опекунов, попечителей — 6 000.

Предоставляется каждый месяц, пока доход работающего не преодолеет 350 тыс. рублей.

Пример расчета

Комплектовщица изделий и инструмента ООО «Связькомплект», Корнеева Т.П., воспитывает двух несовершеннолетних детей. В октябре ей была начислена оплата за труд в размере 45000 рублей. Налогооблагаемая база составит:

45000 – (1400+1400) = 42200.

Размер чистого дохода составит:

42200 – (42200*13%) = 36714.

Иначе он бы составил:

45000 – (4500*13%) = 39150.

Конечно, сравнивая гросс и нет, видно, что размер первой выше

Служба персонала может указывать в объявлении о приглашении специалистов на вакансии гросс, чтобы привлечь внимание большего числа соискателей, специалистов более высокой квалификации

Поэтому при принятии решении о трудоустройстве следует помнить: на руки работник получает сумму, с которой удержали подоходный налоговый платеж. Чтобы избежать разочарования в будущем, необходимо уточнять у потенциального работодателя: какую заработную плату он предлагает.

2021 zakon-dostupno.ru

Формула расчета

Владея информацией о том, что такое гросс-зарплата, а также о ее размерах, индивидуум может самостоятельно рассчитать сумму получки, которая ему положена. Все, что потребуется сделать – отнять от указанного размера 13% — подоходный налог. Сделать это можно в уме, вспомнив классические правила из математической науки:

Читайте так же: Удержание из заработной платы согласно ТК РФ

- высчитать, сколько именно составляет 1% от начисленной суммы;

- умножить полученный показатель на тринадцать процентов;

- отнять получившееся значение от общей величины «грязной» зарплаты.

К примеру, работодатель пообещал выплатить сумму в 20 000 руб. Порядок расчета net жалования будет выглядеть следующим образом:

- 20 000 руб. делится на 100 – получается 200 руб. Именно таким является значение 1% от общей величины оклада.

- Размер подоходного налога равняется 13%. Это значит, что необходимо взять число 200 и умножить его на 13. Итоговая величина составит 2 600 рублей

- Последнее действие – вычитание из гросс величины рассчитанного подоходного налога. В данном случае получится: 20 000 – 2 600 = 17 400 руб.

Последняя сумма, отображенная в третьем действии – это и есть величина, которая будет передана работнику ежемесячно.

Существует и обратный механизм расчетных мероприятий. К примеру, когда известен показатель net зарплаты, а по нему нужно рассчитать gross. Порядок действий в данном случае будет выглядеть следующим образом:

- Указанный размер делится на коэффициент постоянной величины, который составляет 0,87 единиц.

- После этого выясняется разница между полученными суммами. Например, в конкретно этом случае нам необходимо 17 400 руб. разделить на 0,87, в итоге получится 20 000 руб.

Зная гросс-зарплату, можно получить информацию о сумме, которая будет выдана на руки по итогу отработанного периода по факту. Кроме того, можно подсчитать размер взносов на пенсионное и социальное страхование, которые уплачиваются за счет нанимателя.

В чем разница?

Бухгалтер должен знать, в чем заключается разница между gross и net зарплатами. Гросс выплаты начисляются, согласно принятому на предприятие табелю. Учитывается фактически отработанное количество дней, отпускные, больничные и так далее.

Два последних вида выплаты зависят от стажа и среднего размера официальной зарплаты. Работник бухгалтерии должен выполнить соответствующие расчеты, чтобы получить итоговую сумму. Это и будет брутто зарплата.

Из gross необходимо отнять все положенные выплаты, они совершаются в следующие инстанции:

- ФНС — 13% или 30%;

- ПФР — 22% (26% от МРОТ при самостоятельной оплате);

- ФСС — 2,9%;

- ФФОМС — 5,1%.

Таким образом, в виде скрытых налогов граждане платят дополнительно 43% от своей зарплаты в различные фонды.

Поэтому многие работодатели стараются оптимизировать затраты путем разделения оплаты труда на официальную и неофициальную часть. После того как все перечисления государству будут сделаны, работник получает остаток средств. Это и будет нет зарплата.

Дорогие читатели! Для решения вашей проблемы прямо сейчас, получите бесплатную консультацию — обратитесь к дежурному юристу в онлайн-чат справа или звоните по телефонам:Вам не нужно будет тратить свое время и нервы — опытный юрист возмет решение всех ваших проблем на себя!

Как их рассчитать

Это может сделать каждый сотрудник. «Гросс» прописывают в трудовом договоре при трудоустройстве. Зная размер подоходного налога и сумму прочих удержаний или льгот (если они существуют), можно произвести довольно простые расчёты. Окончательный итог должен совпасть с тем, что прописывают в расчётном листке.

Пример расчета

Выше мы ответили на вопрос: net и гросс зарплата — что это такое. Gross — это сумма заработной платы до налоговых вычетов, установленных действующим законодательством. Теперь расскажем, как вычислить сумму net, которую работнику начальник выдаст на руки в конце трудового месяца.

Разница между этими видами начислений заработной платы напрямую связана с подоходным налогом, который удерживается из гросс выплаты. Поэтому решающее значение имеет налоговая ставка:

- для резидентов РФ ставка составляет 13 %;

- для нерезидентов размер ставки — 33 %.

Чтобы понять, какую сумму будет получать на руки сотрудник-резидент РФ, необходимо вычесть 13 % из зарплаты gross. К примеру, если в контракте прописана сумма 40 000 рублей, значит, на руки работник получит 34 800. Расчет следующий: 40 000 руб. – 13 % = 34 800 руб. С рабочего удержат 5200 руб.

Разница существенная, поэтому если при рассмотрении вакансий вас привлек указанный в объявлении размер заработной платы, радоваться раньше времени не стоит. Уточните, gross или net имеет в виду наниматель.

Удержания из зарплаты

Что относится к удержаниям? Как минимум, одно удержание есть у всех сотрудников — это НДФЛ. Сумма начислений, установленная работнику трудовым договором, уменьшается на сумму НДФЛ и сотрудник при заключении трудового договора должен это понимать.

Расчет зарплаты в пару кликов

Зарплата и взносы считаются автоматически в Контур.Бухгалтерии

Попробовать

Есть и другие удержания кроме НДФЛ.

- Обязательные удержания по решению суда или по исполнительным документам (например, алименты).

- Удержания по инициативе работодателей. Это закрытый перечень, который установлен в 137 статье ТК. Например, удержание выплаченного, но не отработанного аванса, удержание неиспользованных подотчетных сумм или излишних выплат, сделанных по ошибке. При этом двойное начисление заработной платы не является счетной ошибкой, по мнению многих экспертов, и если произошла такая ситуация, сотрудник может не возвращать эту сумму. Если бухгалтер дважды перечислил одну и ту же сумму сотруднику, он может попросить его добровольно вернуть деньги. Если работник не согласится, то эта сумма будет либо удержана с того бухгалтера, который допустил ошибку, либо списана на затраты предприятия.

- Удержания по просьбе работника. Здесь сотрудник просто распоряжается частью своей зарплаты, это часто практикуется в организациях. Например, компания предоставляет сотрудникам питание и оплачивает его частично за свой счет, а частично за счет сотрудника. При этом работодатель расплачивается с компанией, обеспечивающей питание, а потом удерживает из зарплаты часть средств, которую должен выплачивать работник. Это удобно для всех.

Зарплата gross что это?

Необходимо указать, что указанные понятия зарплаты не предусмотрены законом. Они не содержатся в подзаконных нормативных актах — постановлениях Правительства, Указах, разъяснениях и разного рода письмах. Это исключительно профессиональные названия, которые существуют в обиходе работодателей и работников рекрутинговых агентств. Между тем, словосочетание зарплата gross и net встречается весьма часто. Ее можно встретить в объявлениях, услышать в разговоре. И следует понимать их значение, ведь такая осведомленность продемонстрирует знания лица и его владение им профессиональным сленгом.

Кроме того, знание указанной терминологии даст верное понимание смысла разговора или рекламного объявления.

При этом условия, что включает в себя зарплата gross означают объем денежных средств, которые получит на руки работник по окончанию месяца.

Общеизвестно, что сумма дохода складывается из нескольких частей. Это окладная часть, премиальные выплаты и прочие вознаграждения. Чтобы посчитать чистую заработную плату, следует узнать общую сумму перечислений и вычесть налог НДФЛ. Названый термин означает полную сумму выплаты, которая начисляется работнику.

То есть, при зарплате gross не учитывается налоговое отчисление. Соответственно, термин gross означает так называемую «грязную» выплату. Это понятие проще проиллюстрировать примером. Если работнику начислено 50000 рублей, то его НДФЛ составит 6500 рублей. Бухгалтерия автоматически вычтет данную сумму и сотрудник на руки получит 44500 рублей. Это и будет доход gross. Указанное значение следует знать и понимать, о чем говорится в объявлениях про трудоустройство.

К слову, чтобы узнать, что это — белая зарплата, следует заглянуть в этот материал.

Зарплата net что значит?

Доход net означает чистую выплату, которую получит на руки сотрудник после всех налоговых перечислений. Таким образом, понятие net означает сумму gross с учетом НДФЛ.

Чтобы посчитать объем net, необходимо узнать размер первого значения и вычесть из него стандартные 13% подоходного налога. Это нужно учитывать при переговорах с работодателем. Нередко в объявлениях о трудоустройстве можно прочитать, что зарплата net составляет ту или иную сумму. Это позволяет сразу понять, сколько именно денежных средств работник получит в чистом виде. А публикации с указанием на доход gross означают общую сумму перечислений.

Понимание смысла данных понятий и способов, как их можно рассчитать, позволит правильно понять предложение работодателя и не разочароваться впоследствии.

Кстати, о том, чем является зарплата в конверте, рассказано здесь.

Зарплата gross и net в чем разница?

Зарплата на руки это gross или net, важно для понимания. Ведь работник при устройстве на работу должен точно знать своей уровень заработной платы

При этом не нужно утруждать себя расчетами и вычетами налога из общего дохода. Чтобы понять различие между указанными терминами, такое объяснение следует представить в таком виде:

- первое обозначение, это сумма заработка, без учета налоговых удержаний. Такие деньги сотрудник не получает на руки, он получает меньше. Поскольку с него в любом случае удерживается 13% налог;

- второй термин означает чистые денежные средства, после всех вычетов. Именно их сотруднику выдает бухгалтерия или перечисляет на его банковскую карту;

- соответственно, второе понятие зарплаты всегда будет меньше первого. И разница между указанными значениями всегда будет составлять 13%.

Ведь именно 13% установлено в качестве подоходного налога для работающих граждан.

Как посчитать net зарплату от gross?

Чтобы рассчитать свой реальный доход, сотрудник должен знать простое правило. Его лучше всего объяснить на примере. Итак, по окончанию месяца бухгалтерия рассчитала доход сотрудника в 50 000 рублей. Но всю данную сумму ему не зачислят, поскольку нужно удержать подоходный налог. А это стандартные для физических лиц 13%. Вычитаем данное значение от 50000 рублей и получаем 44500 рублей.

Это и будет размером net. Таким образом, рассчитать указанный размер можно путем совершенно несложных математических вычислений.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

Как достичь максимума

А теперь подумаем, что же делать, если хочется зарабатывать больше. Есть три способа.

1. Меняться

Для тех, кто не боится перемен — две возможности: сменить профессию или переехать в «богатый» регион.

По нашей статистике, больше всего зарабатывают в сферах:

- Добычи сырья (средняя зарплата в июне 2020 года — 57 624 рублей)

- Строительства/недвижимости (55 111 рублей)

- Транспорта/логистики — (45 916 рублей)

- Рабочего персонала — (45 385 рублей)

- Топ-менеджмента — (44 613 рублей)

- IT — (42 449 рублей)

Среди регионов средняя зарплата больше 45 тыс. рублей в Москве, Санкт-Петербурге и на Севере — ЯНАО, Якутии, Ненецком АО, Магаданской области и на Чукотке.

2. Вкалывать

Можно найти подработку — официальную или не очень. А можно пройти курсы и приобрести дополнительные навыки — желательно в IT. Тогда и подработку искать не придется — доплатят в родной компании.

3. Рисковать

Открыть свое дело. Самый сложный, но и самый перспективный способ. Нужно будет и вкалывать, и меняться, и учиться. Но когда найдешь свою нишу и наработаешь репутацию — все окупится.

Виды оплаты труда в организации

Помимо различных форм оплаты труда, существуют еще и дифференцированные ее виды. Так, вознаграждение за труд работника может состоять из основной оплаты и дополнительной. Обе они образуют фонд заработной платы сотрудников организации.

В качестве основной зарплаты чаще всего выступают следующие выплаты:

- зарплата сдельная, по тарифу, по окладу;

- двойная оплата выходных и праздничных дней;

- премии;

- надбавки за работу во вредных условиях;

- доплаты за выслугу лет;

- выплаты за сверхурочное время работы.

К дополнительной заработной плате в большинстве случаев относят те суммы, которые рассчитываются исходя из среднего заработка за один рабочий день, иными словами — это:

- отпускные выплаты;

- льготные доплаты;

- выходное пособие сотрудника;

- оплата учебного отпуска, связанного с повышением квалификации работника.

Состав зарплаты и виды выплат определяются руководством и утверждаются в локальных актах организации.

Таким образом, виды и формы оплаты труда отражают порядок начисления и его особенности при формировании заработной платы сотрудника. Эти понятия необходимо знать и уметь использовать каждому начинающему бухгалтеру. Ведь виды и формы оплаты труда – это основа, так сказать, фундамент любой зарплаты.

Для определения оптимальной формы оплаты труда на предприятии, бухгалтеру необходимо обратиться к консультанту на сайте или провести сравнительный анализ систем. Эти действия позволят выбрать лучший вариант и не ошибиться. Ведь от верного решения, в данном случае зависит уровень прибыли организации, потому что даже в настоящее время в большинстве предприятий затраты, более чем на половину состоят из оплаты за труд.

Источники

- https://businessmens.ru/article/kakie-byvayut-vidy-zarplat

- https://ipinform.ru/kadry/zarplata-i-vyplaty/kakie-byvayut-vidy-zarplaty.html

- https://zakon-dostupno.ru/oplata/oklad-i-zarplata-v-chyom-raznitsa/

- https://urist-bogatyr.ru/article-item/zarplata-oklad-premiya/

- https://zakonguru.com/trudovoe/oplata/zarplata/raschet-oklada.html

- https://trudinspection.ru/alone-article/zarplata/dopolnitelnaya-zarabotnaya-plata/

- https://pravoved.ru/journal/poryadok-i-pravila-nachisleniya-zarplaty/

- https://spravochnick.ru/buhgalterskiy_uchet_i_audit/finansovyy_uchet/vidy_formy_i_sistemy_oplaty_truda_poryadok_ee_nachisleniya/

- https://www.Yurist-online.net/article/1374/vidyi-i-formyi-oplatyi-truda-na-predpriyatii

Отличия от оклада

Оклад – это, так называемая, база, от которой и будут проводиться основные расчёты при выплате зарплаты.

Во-первых, на основании оклада в первую очередь идут налоговые отчисления. Во-вторых, в случае переработки начисляются соответствующие прибавки. Также могут вычитаться денежные штрафы за порчу имущества или иные взыскания, добавляться премии и поощрения.

То, что сотрудник получит в итоге на руки – это и есть зарплата. Она может быть как выше оклада, так и ниже. Нередко оклад оговаривается для определённой суммы часов, но в ходе работы сотрудник может перевыполнять данную норму по просьбе начальства, делая сверхурочную работу.

То, что сотрудник получит в итоге на руки – это и есть зарплата. Она может быть как выше оклада, так и ниже. Нередко оклад оговаривается для определённой суммы часов, но в ходе работы сотрудник может перевыполнять данную норму по просьбе начальства, делая сверхурочную работу.

Как оплачивается сверхурочная работа читайте в нашей статье.

Оклад чётко регулируется законодательством РФ.

Он должен быть обязательно прописан при составлении с сотрудником трудового договора и является фиксированной величиной. Заработная плата является расчётной суммой и заранее нигде не прописывается.

При этом сотруднику следует тщательно следить за её величиной. Иногда работодатель может списывать порчу оборудования или материалов в счёт удержания заработной платы сотрудника, хотя по факту сам сотрудник в этом не был виноват (прямо или косвенно). Работодатель по какой-то причине решил списать порчу именно в счёт зарплаты.

Это является грубым нарушением, за что на работодателя можно подать в суд.

Ярким примером является работа вожатых в летнем лагере, которые несут материальную ответственность за сохранность имущества в помещении. Иногда администрация не проводит тщательную проверку после отбытия предыдущей смены, а потому некие поломки удерживают из зарплаты вновь прибывших воспитателей.

Работник в праве знать, какие именно удержания осуществлялись из его заработной платы.

В трудовом договоре в обязательном порядке должен быть указан оклад сотрудника, система его расчёта и повышения.

В трудовом договоре в обязательном порядке должен быть указан оклад сотрудника, система его расчёта и повышения.

Оклад может быть рассчитан в зависимости от системы оплаты труда. Она бывает:

- тарифной (когда работодатель может оценить результат работы сотрудника в зависимости от времени и оговорённой нормы выработки);

- бестарифной (зарплата зависит от итоговой прибыли всего предприятия);

- смешанной (учитывается общая прибыль предприятия и вклад в неё отдельного работника).

В России обычно принято учитывать тарифную систему, а точнее её повременную форму. При этом учитывают квалификацию и стаж сотрудника, что и должно быть указано в трудовом договоре.

Не стоит забывать, что в этом документе указан лишь установленный оклад работника, тогда как итоговая заработная плата может отличаться как в меньшую, так и в большую сторону.

Иногда работодатели указывают в договоре смешанную систему расчёта, что особенно актуально для сферы продаж, когда талантливый специалист результатом своей работы может в несколько раз превысить оклад.

Как рассчитать зарплату гросс и нетто

Все зависит от того, какие налоги вы платите.

Если работаете по найму

Если вы просто платите 13 %, как большинство людей, то от зарплаты гросс надо будет вычесть 13 %. Более простой вариант – умножить зарплату гросс на 0,87. Результат будет одинаковый.

Но бывает так, что налог равен не 13 %. Разберем эти случаи тоже.

Если вы получили больше 5 миллионов рублей

Если вы, работая по найму, получили больше 5 миллионов рублей, вам надо с «избытка» заплатить налог по более высокой ставке. Придется отдать государству не 13 %, а 15 %.

Если вы самозанятый

Самозанятые люди платят налог в размере либо 4 % либо 6 %.

4 % надо платить в том случае, если вы работаете на физическое лицо. Чтобы посчитать свою зарплату нетто – отнимите 4 % или умножьте зарплату гросс на 0,96.

Если я работаю на юридическое лицо, то мне придется уплатить 6 % налога.

Важный нюанс. Если вы работаете как самозанятый, но за год вы получили доход больше чем 2 400 000 рублей – вам придется с «избытка» заплатить налог по ставке 13 %.

Особенности расчета заработной платы вручную (без калькулятора)

Трудовым законодательством дано определение оклада и заработной платы ():

- оклад — фиксированный размер оплаты труда работника за календарный месяц без учета компенсационных, стимулирующих и социальных выплат;

- стимулирующие выплаты — доплаты и надбавки стимулирующего характера (премии и поощрительные выплаты);

- компенсационные выплаты — доплаты и надбавки компенсационного характера (за работу в особых климатических условиях или в особых условиях и иные выплаты);

- заработная плата — вознаграждение за труд, которое состоит из оклада с учетом компенсационных и стимулирующих выплат. В разговорной речи употребляется понятие «зарплата грязными» или зарплата gross;

- заработная плата «на руки» — размер оплаты труда, подлежащий выдаче работнику, или начисленная заработная плата за вычетом НДФЛ. В разговорной речи иногда именуют «выплата чистыми» или зарплата net, и подробный расчет заработной платы по окладу калькулятор только что помог нам сделать.

Системы оплаты труда

Организация самостоятельно разрабатывает систему финансовой мотивации сотрудников. Разным категориям работников устанавливается разная система выплат. Основными системами оплаты труда являются:

- должностной оклад;

- тарифная ставка.

Размер выплат по должностному окладу зависит от занимаемой должности. Эту систему используют для вознаграждения специалистов с широким объемом работы. Директорам, юристам, инженерам, бухгалтерам и прочим специалистам, производя расчет зарплаты по окладу, калькулятор понадобится каждый раз, когда им проводят индексацию выплат.

Оплата труда по тарифной ставке устанавливается как размер вознаграждения за выполнение нормы. Этот способ используют в основном для рабочих-повременщиков и рабочих-сдельщиков (токарь, строитель, комбайнер и т. д.).

Сроки расчета и выплаты заработной платы

Дата выплаты устанавливается в одном из следующих документов: правилах внутреннего трудового распорядка, или трудовом договоре. Заработная плата выплачивается не реже чем каждые полмесяца (). Окончательный расчет за месяц производится не позднее 15 числа.

На практике период выплаты устанавливают, не учитывая способы, как рассчитывается зарплата по окладу на онлайн-калькуляторе, а в следующем порядке:

- выплата аванса — с 16-го по 30-е (31-е) число текущего месяца;

- окончательный расчет за месяц — с 1-го по 15-е число следующего месяца.

При совпадении дня выплаты с выходным или нерабочим праздничным днем выплата производится накануне этого дня ().

ВАЖНО!

Обычно применяют следующие способы расчета аванса:

- пропорционально отработанному времени;

- в процентах от оклада;

- в фиксированной сумме.

Организация выбирает для себя наиболее удобные способы и сроки оплаты.

Как посчитать без калькулятора, сколько дадут «на руки»

Реальную сумму к выдаче определяют по формуле:

где:

- ЗП — заработная плата за месяц (gross);

- О — должностной оклад согласно штатному расписанию или трудовому договору;

- Дм — количество дней в месяце;

- Од — фактически отработано дней в месяце.

Когда размер заработной платы известен, определим сумму НДФЛ:

где:

- ЗП — начисленная заработная плата за месяц;

Определим размер заработной платы «на руки» (Net).

где:

Net — размер заработной платы, которую выдадут работнику за отработанный месяц.

Количество рабочих дней

Количество отработанных дней в месяце определяется по табелю учета рабочего времени.

В случае работы неполный месяц расчет заработной платы по окладу производят иначе. Например: прием на работу или увольнение в середине месяца. Оплата происходит с учетом фактически отработанных дней в месяце.

Средний заработок

При нахождении в командировке, при сокращении и в других случаях, предусмотренных , оплата происходит на основании среднего заработка.

Расчет средней заработной платы определяется по формуле:

где:

- СЗП — средняя заработная плата;

- ЗП — фактически начисленная зарплата за 12 месяцев, предшествующих моменту выплаты;

- СВ — начисленные стимулирующие выплаты, предусмотренные системой оплаты труда, за период, за исключением сумм материальной помощи;

- Д — количество дней, фактически отработанных за 12 месяцев, предшествующих моменту выплаты.

ВАЖНО!

Один средний заработок не включается в другой, т. е. при исчислении среднего заработка из расчетного периода исключается время, в течение которого за работником сохранялся средний заработок, в соответствии с законодательством РФ.

Сколько получаем на руки

РБК приводит результаты июньского опроса СК «Росгосстрах Жизнь» и научно-технического центра «Перспектива» о размере реальных зарплат россиян.

Результаты нашего исследования очень похожи — 69% участников опроса зарабатывают меньше 30 тыс. рублей в месяц, причем 46% получают на руки меньше 20 тыс. рублей. Неудивительно, что 76% россиян зарплаты хватает только на еду, коммунальные платежи и необходимые бытовые расходы. Модные гаджеты или новая обувь каждый сезон в список этих трат не входят.

По нашей статистике, в июне 2020 российские работодатели предлагали среднюю зарплату 39 812 рублей — данные на основе 3,4 млн вакансий. А чаще всего — 30 тыс. рублей (это модальная зарплата). (Это уровень заработной платы, который чаще всего встречается в исследуемой совокупности работников)

Лирическое отступление — комментарии из нашей соцсети к статистике зарплат:

- Сказки опять рассказываете?

- Это где такая зарплата?

- Где вы видели зарплату в 40 тыс. рублей?

- Где такую работу найти с такой зарплатой?

- Не надо вешать на уши людям лапшу

- Не смешите

Что касается регионов, то здесь вилка средних зарплат в вакансиях — от 25 860 рублей в Крыму до 59 689 рублей на Чукотке.

Где больше зарабатывают — вопрос спорный: в курортном регионе неограниченный «левый» доход. Можно сдавать жилье отпускникам, продавать им черешню из сада, получать щедрые чаевые в кафе. На Чукотке, как правило, весь твой доход — зарплата.

В 27 регионах средняя зарплата ниже 35 тыс. рублей, в 25 регионах — от 35 тыс. до 40 тыс. рублей, и в 23 — выше 40 тыс. рублей.

Вторая цифра — в реальности многие россияне получают 25-30 тыс. рублей.