Куда и кому платить кредит, если у банка отозвали лицензию или он обанкротился

Содержание:

- Как быть должнику, если он не может погасить долг?

- Пошаговая инструкция судебного банкротства

- Крупнейшие банкротства банков

- Статистика банкротства физических лиц в «Долгам.НЕТ»

- Включение вкладчика в реестр кредиторов и очередность погашения долгов

- Последствия

- Самостоятельное финансовое оздоровление

- Росинтербанк, 66,7 тыс. чел.

- Процедура банкротства банков

- Как происходит банкротство банка

- Что такое банкротство

- У каких кредитных организаций отзовут лицензию

- Признание банкротства

Как быть должнику, если он не может погасить долг?

Обанкротиться может не только банк, но и сам должник. Нередко случаются ситуации, когда платежеспособность заемщиков значительно снижается, и они утрачивают способность погашать задолженность перед кредитором. Причин ухудшения материального положения человека существует множество. Это может быть следующее:

- Потеря работы.

- Уменьшение заработной платы.

- Появление в семье детей.

- Необходимость в дорогостоящем лечении.

- Появление иждивенцев.

Перечень причин не является исчерпывающим. Для исправления ситуации и облегчения процесса погашения задолженности перед банком клиенту стоит посетить кредитора и рассказать о своей проблеме. Если причина неуплаты уважительная, банковское учреждение пойдет навстречу и предложить варианты решения проблемы.

Есть несколько способов выйти из сложной ситуации при невозможности платить кредит на прежних условиях. Наиболее популярные из них стоит рассмотреть подробнее.

Уменьшение ежемесячного платежа

Если заемщик имеет возможность исправно вносить платежи, но только меньше установленных банком прежде, то он может попросить кредитора уменьшить размер очередных взносов. Конечно же, это не значит, что банковская организация просто возьмет и спишет часть долга, тем самым снизив ежемесячные платежи.

Стоит отметить, что итоговая переплата при таком методе повысится. Чем больше будет увеличен срок кредитования, тем выше придется переплатить в итоге.

Отсрочка уплаты

Отсрочка погашения кредита предполагает временное освобождение от уплаты всего долга или только процентов/основного тела займа. Дается она на срок в среднем 6-12 месяцев. Поэтому подходит данный вариант для тех заемщиков, которые имеют временные финансовые трудности.

Рефинансирование

Еще одним способом решения проблемы с кредитом является рефинансирование или по-другому перекредитование. Этот метод подходит больше для заемщиков, которые имеют крупный долг. Суть услуги состоит в том, что человек берет новый займ для погашения старого.

Таким образом, если банк обанкротился, долг заемщиков никуда не девается. Требование будет уступлено другой организации, которой и понадобится продолжать уплачивать задолженность.

Пошаговая инструкция судебного банкротства

Проверяем признаки банкротства

- задолженность от 300 000 рублей;

- имущества для расчета с кредиторами недостаточно;

- дохода не хватает на оплату кредитов и обеспечение семьи одновременно.

Если ситуация соответствует этим признакам, вы можете планировать процедуру банкротства.

Подбор финансового управляющего

Где самому найти финансового управляющего?

Нужно связаться с выбранным специалистом, обсудить свою ситуацию и заранее договориться о ведении дела.

Готовим документы

Необходимо представить:

- свидетельства о праве собственности на имущество;

- данные о счетах и банковских картах;

- сведения о трудоустройстве и доходах;

- личные документы: копии паспорта, СНИЛС, свидетельства о вступлении в брак и о расторжении, свидетельства о рождении детей;

- другие бумаги, которые имеют отношение к банкротству: например, медицинские справки, выписки, если вы вследствие болезни не могли рассчитаться по кредитам, и другое;

- документацию о кредитах и других задолженностях, судебные решения и постановления приставов, если были суды.

Готовим заявление о признании несостоятельности физлица

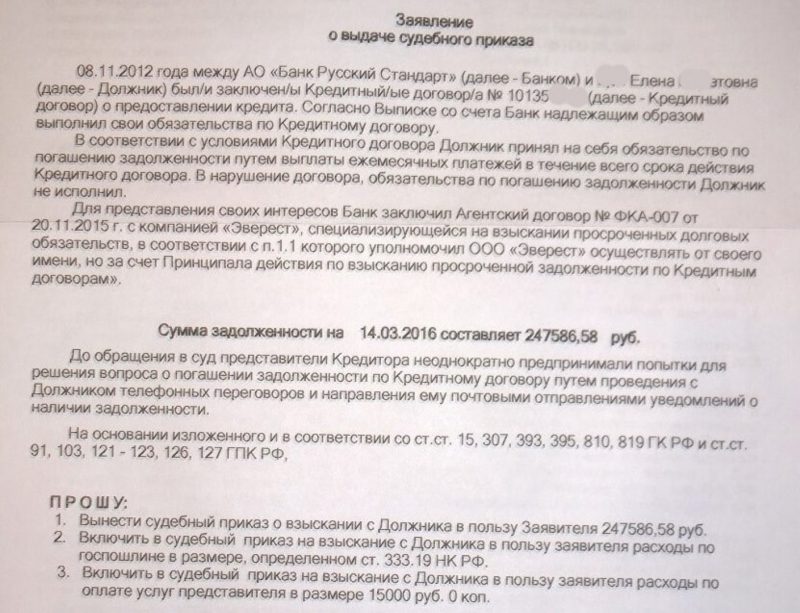

Образец заявления на банкротство гражданина в Арбитражный суд

(42.8 КБ)

В заявлении необходимо указать:

- причины банкротства;

- трудовой статус;

- семейный статус, наличие иждивенцев;

- количество и объем задолженностей, их расшифровку;

- опись имущества, которое принадлежит вам;

- СРО, из которого назначает финансового управляющего.

Заявление на банкротство следует составлять, ориентируясь на ст. 37 № 127-ФЗ. Заявление подается в Арбитражный суд по месту регистрации или проживания.

Оплачиваем взносы:

- 25 000 рублей на депозит суда — это вознаграждение для финансового управляющего.

- 300 рублей госпошлины.

- реквизиты в каждом регионе свои, указаны на официальных сайтах Арбитражных судов.

Вы можете оплатить 25 000 для управляющего не при подаче заявления, а позже. Сумма должна быть внесена не позже первого судебного заседания. Шаблон документа для отсрочки вознаграждения финуправляющего скачайте ниже.

Ходатайство об отсрочке уплаты вознаграждения финуправляющему

(41.5 КБ)

Процедуры банкротства в суде

Через 1-2 месяца после подачи пакета документов будет назначено заседание по банкротству. Сроки зависят от загруженности суда.

На первом заседании суд выясняет финансовое положение должника, обстоятельства банкротства. Также назначает финансового управляющего и определяет, какую процедуру вводить: реструктуризацию долгов или реализацию имущества.

В большинстве случаев вводится реализация имущества. Срок процедуры 6 месяцев, при необходимости она продлевается.

Цель — выявить ценное имущество неплательщика, продать с торгов все, что разрешено, и выплатить деньги кредиторам. Если имущества нет — управляющий докладывает о том, что расчеты не произведены по причине отсутствия конкурсной массы, и долги списываются просто так.

Квартира, дом, или иное жилое помещение, в котором должник постоянно проживает, не продается. Отправят на торги: гаражи, дачи, нежилые помещения, автомобили, снегоходы, яхты, вертолеты.

Родственники и друзья банкрота вправе участвовать в торгах, а супруга может в приоритетном порядке выкупить половину совместно нажитого имущества, и тогда семейные ценности останутся с вами.

С момента ввода реализации процессом будет руководить арбитражный управляющий. Должник обязан:

- обеспечить ему доступ к имуществу;

- передать документы и информацию по запросу;

- передать банковские карты и счета в распоряжение управляющего;

- поддерживать с ним контакт.

Списание долгов

После проведения всех необходимых мероприятий назначается дата последнего заседания. Суд рассматривает отчеты управляющего, распределение средств из конкурсной массы (если она формировалась), и принимает решение списать долги.

В целом на банкротства через суд потребуется 8-9 месяцев. Иногда дела тянутся по 1,5-2 года.

Крупнейшие банкротства банков

В 2013 году было громкое дело по поводу банкротства

«Мастер-банк», его активы накануне насчитывались в размере 75 миллиардов

рублей. Официальный отзыв лицензии состоялся 20 ноября, несмотря на положение

организации и место в ТОП-80. Руководство грамотно скрывало недочеты, но они

проявились, и появилось также подозрение в незаконном обналичивании более чем

двух миллиардов рублей.

Не менее громко прозвучало падение и «Межпромбанк» в 2011

году. Сумма активов перед лишением лицензии составляла более 62 миллиардов рублей.

Руководитель Сергей Пугачев хитро отсрочивал официальное признание банкротства,

в это время занимался переводом средств, не нашедшихся. А сам Пугачев находится

в розыске. Многие кредиторы потеряли большие суммы, их права отстоять не

удалось.

«Содбизнесбанк» потерял лицензию в 2004 году. Накануне 13

мая у него были активы на сумму 5,7 миллиардов руб. Дело началось примерно за

год до события, так как сотрудники подозревались в отмывании денег. Когда к ним

в центральный офис приехала комиссия с целью аудита, их не пустили, а войти

удалось лишь с привлечением ОМОН-группы. Анализ положения дел показал

превышение обязательств над активами, банк признали банкротом. Часть

руководителей понесла законное наказание по подозрению в преднамеренном

создании условий для банкротства.

Статистика банкротства физических лиц в «Долгам.НЕТ»

В Интернете сложно найти точную информацию по участию кредиторов в процедурах банкротства граждан. Процесс банкротства клиентов «Долгам.НЕТ» полностью автоматизирован, поэтому мы можем легко оперировать любыми данными в более чем 200 наших дел о банкротстве, и предоставляем Вам собранную нами статистику:

ТОП-5 самых популярных кредиторов среди наших клиентов:

- «Сбербанк» присутствует в кредиторах у 63% наших клиентов;

- Государство в лице Федеральной налоговой службы – 46%;

- Банки группы «ВТБ» (ВТБ, ВТБ24, Банк Москвы) — 39%;

- Тинькофф Банк – 31%;

- Банк «Русский стандарт» — 28%.

Из них Тинькофф банк и его дочернее коллекторское агентство «Феникс» вообще не принимает участия в процедурах банкротства (не заявляют свои требования в реестр требований кредиторов). «Русский стандарт» заявил свои требования лишь один раз. Остальные кредиторы из нашего ТОП-5 принимают участие практически во всех наших процедурах банкротства:

- «Сбербанк» заявил свои требования в 92% наших дел, где он являлся кредиторов. Причем 2 раза он не успел это сделать в установленный законом срок и его требования были включены «за реестр».

- Банки группы «ВТБ» — в 90% дел, причем снизил показатель недавно влившийся в группу «Банк Москвы»;

- ФНС – 83%.

Стоит отметить также позицию банка «Траст», который активно включается в процесс и периодически является на финальные судебные заседания с ходатайством о неосвобождении от долгов.

Микрофинансовые организации на нашей практике принимали участие в процедурах банкротства своих должников крайне редко. Исключение недавно составила организация «Накта-Кредит».

В заключение хотелось бы привести статистику участия в процедурах банкротства физических лиц – клиентов известных розничных банков:

- Банк ОТП – заявил свои требования лишь в 29% наших дел, где он являлся кредитором;

- Хоум кредит банк – в 28% наших дел;

- Русский стандарт – в 12% наших дел.

Эти данные, а также множество других факторов мы учитываем при анализе перспективы банкротства наших потенциальных клиентов. Вы можете абсолютно бесплатно оценить перспективы личного банкротства на одночасовой консультации в любом из наших офисов. Записаться можно по телефону 8-800-333-89-13.

Включение вкладчика в реестр кредиторов и очередность погашения долгов

Все вкладчики имеют право, и возможность податься в реестр кредиторов в течение 60- и дней с момента начала процедуры полной несостоятельности. Чем быстрее будет подано такое прошение — тем больше шансов присутствовать и участвовать в заседании кредиторов. На таком собрании будет приниматься решение относительно собственности банкрота и выплат после ее реализации.

Очередность погашения:

- 1-я очередь. Погашение долгов перед арбитражным управленцем и судом.

- 2-я очередь. Погашение обязательств по трудовым договорам.

- 3-я очередь. Все необходимые выплаты государственным предприятиям.

- 4-я очередь. Удовлетворение остальных кредиторы. (в эту очередь входят и вкладчики).

Дорогие читатели! Наши статьи рассказывают о типовых ситуациях. Напишите нашему юристу о вашем конкрентном случае, это быстро и бесплатно.

Последствия

Когда мы слышим, что ликвидируется очередная кредитная организация, у этого процесса могут быть серьёзные последствия, а не просто уход с рынка очередного игрока. Итак, чем это грозит:

- ликвидацией юридического лица;

- пополнением количества безработных как в конкретном городе, так и по всей стране;

- снижением уровня доверия банковской системе в государстве;

- дестабилизацией экономики;

- погашением требований кредиторов остаточными средствами и имуществом организации.

Для заемщиков

Первый вопрос, который обычно возникает в подобных случаях, это если банк признан банкротом, нужно ли платить кредит. Несомненно, долг отдавать придётся. Банкротство банка кредитора не означает, что теперь денежные средства можно оставить себе.

Организация, которая непосредственно занимается ликвидацией «лопнувшей» кредитной организации — АСВ, в обязательном порядке рассылает заёмщикам уведомления, в которых указывает на новые реквизиты для погашения займа. Чаще всего, в данных требованиях также содержится требование погасить долг досрочно.

Если данное требование не получено, заёмщику стоит как можно скорее зайти на сайт обанкротившегося учреждения или на сайт АСВ и выяснить новые платёжные реквизиты. Если таких не предоставят до очередного платежа, стоит внести средства на депозитный счет нотариуса.

Для кредиторов — физических лиц

Нужно ли платить кредит, если банк обанкротился – этот вопрос понятен. Но что делать клиентам, у которых в этом финансовом учреждении открыты вклады? Сегодня для таких случаев существует система страхования вкладов.

Поэтому если вы отдали под проценты сумму, не превышающую одного миллиона четырёхсот тысяч рублей, вам не о чем беспокоиться, ваши средства будут возвращены.

Но закон предусматривает начало возврата средств не ранее четырнадцати дней после отзыва лицензии. Риск возможен для тех, чьи вклады открыты в иностранной валюте. Компенсация осуществляется по курсу в рублях на день выплаты.

Если сумма, хранящаяся в кредитной организации превышает указанные цифры, следует написать специальное требование о включении в реестр кредиторов. В таком случае, Ваши требования, превышающие миллион четыреста тысяч, будут включены в одну из очередей реестра и при хорошей работе конкурсного управляющего, существует вероятность возврата части денежных средств.

Для кредиторов — юридических лиц

Есть ещё одна категория клиентов. Это юридические лица. Их вклады и счета не входят в систему обязательного страхования. Зачастую на момент прекращения деятельности финансовой организации эта часть вкладчиков рискует безвозвратно потерять большую часть депозитных средств.

Тем не менее, первым делом после получения информации о банкротстве банка, необходимо собрать все имеющиеся документы, подтверждающие наличие задолженности, и подать в АСВ требование о включении в реестр требований кредиторов. Это позволит получить компенсацию, когда начнется этап расчета с долгами кредитной организации.

Самостоятельное финансовое оздоровление

Бывает, что меры по избеганию банкротства, планируемые к осуществлению или осуществляющиеся, отменяются по причине самостоятельного улучшения финансовой стабильности организации. Признаками стабилизации считается в первую очередь улучшение качества кредитного портфеля – например, это происходит при замене неликвидных активов ликвидными. Далее оздоровление возможно благодаря четкому разделению всех активов в рамках структуры срочности – в соответствии со сроками обязательств.

Иногда работа кредитной организации налаживается благодаря непосредственному сокращению расходов, особенно эффективным может быть такой вариант в случае наличия небольших просрочек. Ну и, конечно, Центральный банк констатирует улучшение финансового здоровья кредитной организации в том случае, если она увеличивает свой капитал. Тоесть увеличивает размер собственных средств, доступных на счетах. Например, банк реализовал активы, которые не влияют на выполнение собственных обязательств и тем самым стабилизировал свою работу и сделал банкротство невозможным.

Росинтербанк, 66,7 тыс. чел.

Агрессивная политика привлечения средств физлиц помогла Росинтербанку ворваться в ТОП-100. Но непродуманная политика размещения активов в рискованные корпоративные кредиты и облигации привела к дефициту средств. Несмотря на негативные, но осторожные прогнозы аналитиков, клиенты не спешили забирать деньги.

Но события развивались очень стремительно: 14 сентября 2016 г. организация предложила вкладчикам снимать деньги только по записи, 15 числа в связи с неустойчивым финансовым положением введена на полгода временная администрация. А 19 сентября ЦБ уже отозвал лицензию, и АСВ объявило о начале выплаты денег.

Таблица 1. Долги «Росинтербанка»

| Кредиторы | Человек | Сумма, млрд руб. |

| Страховой случай | 66 700 | 49,2 |

| Всего не страховых требований | 8 134 | 70,1 |

| в т.ч. физлица | 7 731 | 57 |

Из 57 млрд руб. гражданам за 4 года вернули 2,65 млрд руб., или 4,65%.

Процедура банкротства банков

Для осуществления неофициального признания банкротства надо,

чтобы:

- банк

не исполнял по правилам финансовые обязательства перед клиентами; - сумма

его активов на момент пересчета после отзыва лицензии находилась ниже

требующегося объема.

Окончательное официальное заключение может вынести только

арбитражный суд. Но подавать заявление могут все стороны:

- кредиторы

(подавшие документы с требованием возвращения финансов и возмещения

ущерба); - уполномоченные

органы; - кредитное

учреждение.

Но между подачей заявки и вынесением решения производится

несколько процедур, назначающихся, в зависимости от индивидуальной ситуации.

Как определяется банкротство

Перед вынесением окончательного решения суда, часто

назначается процедура, как еще одна стадия проверки, связанная с финансовым

оздоровлением. Для этого:

- внедряют

арбитражного управляющего на временной основе; - иногда

это система администрации; - реорганизация

внутри финансового учреждения.

Это попытка устранения основной проблемы недостатка собственного

бюджета. Для этого ставится цель достичь выполнения обязательных экономических

нормативов и стабилизации работы.

Что дальше

Далее осуществляется принудительная ликвидация банка,

назначается управляющий. Он контролирует процесс конкурсного производства и

составление очередности выплат. Она рассчитывается по законодательству, «в

соответствии с Федеральным законом «О страховании вкладов физических лиц в

банках РФ»№177-ФЗ». Требования, перешедшие согласно нему, относятся к 1-й

очереди. Делается это в два этапа, сначала первая часть (составляет 70%

средств). Далее будут раз в три месяца публиковаться сведения о течении

конкурсного производства.

Очередность платежей вкладчикам:

- Физические

лица, потерпевшие нанесение вреда здоровью, жизни, морального ущерба,

которым банк выплачивает финансовое возмещение. - Лица,

имеющие с организацией договор банковского вклада, ее сотрудники. - Кредиторы.

Как происходит банкротство банка

Прежде всего стоит сказать о том, что банк не банкротится одномоментно. Обычно этот процесс начинается с того, что происходит постепенное ухудшение его финансового положения, а уже потом у банка отзывают лицензию. Сделать это может только Центральный Банк. Это не случается за одну неделю, однако слухи о скором банкротстве могут распространяться за какое-то время до окончательного решения ЦБ.

И как же платить кредит, если банк обанкротился? В первую очередь, помните о том, что, даже если до вас все же дошли разговоры о лишении банка лицензии, не спешите радоваться и вычеркивать из своих планов изрядно надоевшие ежемесячные выплаты. Такое решение может привести к тому, что банк все же встанет на ноги, а вы окажетесь должны, помимо основной суммы, дополнительную кругленькую за просрочки выплат.

Процедура банкротства включает в себя попытку финансового оздоровления. Это относится не только к банкам, но и к другим юридическим лицам. Назначается временное управление, задача которого – наладить финансовую стабильность в организации, чтобы не допустить ее окончательного банкротства. Все это время выплаты от должников, разумеется, должны продолжаться. Более того, в рамках оздоровления на заемщиков нередко накладываются дополнительные штрафы и санкции за просрочки платежей, ведь банку как можно скорее необходимо вернуть денежные средства.

Итак, первое, что стоит запомнить: даже если банк обанкротился, продолжать выплату кредита нужно, чтобы не заполучить еще больший долг, который все равно придется вернуть по закону, даже если его передадут другому банку или агентству по страхованию вкладов (АСВ).

Агентство по страхованию вкладов, в свою очередь, при отсутствии платежей имеет право подать в суд на должника. Делает оно это обычно через два-три года, когда заемщик, решив, что в обанкротившийся банк, лишенный лицензии, выплачивать ничего не нужно, в то время как долг по кредиту возрастает в три-четыре раза. Однако, даже если вы попали в такую западню, все равно остается выход, причем полностью законный.

За последние пару лет участились случаи отзыва лицензий у целого ряда банков. Узнать подробнее о том, какие банки обанкротились, можно на официальном сайте Агентства по страхованию вкладов. Там же можно найти информацию о том, как проходит финансовое оздоровление банков и что делать вкладчикам, лишившимся своих денег. В текущем году глубокий общественный резонанс вызвали действия АСВ в отношении вкладчиков, успевших забрать свои вклады за месяц до того, как было официально объявлено о признании банка банкротом. Удачливых вкладчиков обязали вернуть собственные денежные средства в пользу АСВ, так как их действия вызвали подозрения. И эти иски были удовлетворены.

Что же делать, если вам пришел иск от агентства по страхованию вкладов или другого банка за задолженности по кредиту или с требованием вернуть вклад? Как быть, если вы только недавно узнали о банкротстве своего банка и не знаете, нужно ли выплачивать кредит? Более того – существует ли легальный способ его не платить?

Что такое банкротство

В толковом словаре русского языка С.И. Ожегова понятие банкротства характеризуется крайней степенью несостоятельности, при которой организация не способна осуществлять выплату долговых обязательств. В экономике банкротство – это совокупность действий, направленных на ликвидацию коммерческого банка, сопровождающаяся реструктуризацией долгов и продажей имущества банка.

Почему банки становятся неплатежеспособными

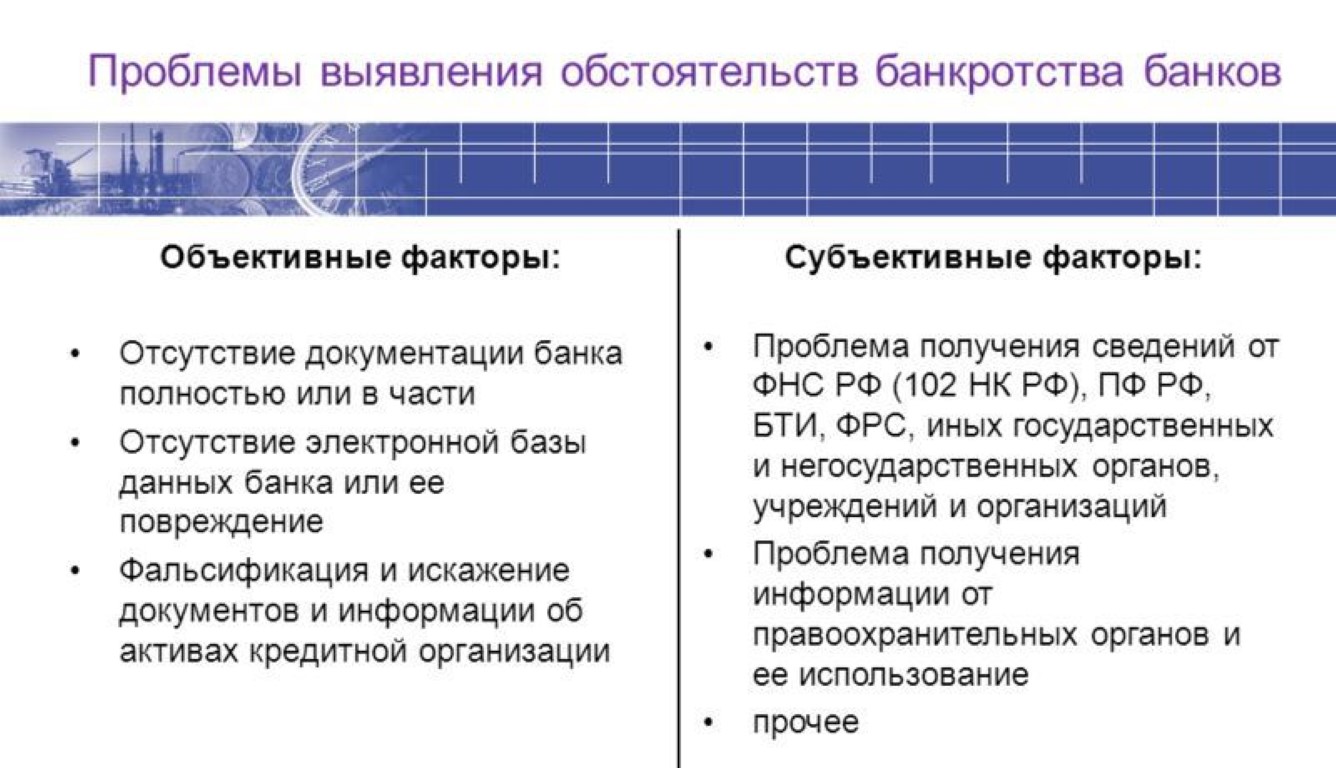

Важной причиной банкротства в России является нежелание банков проводить полноценную аналитическую работу. Будущую несостоятельность можно прогнозировать за 1,5-2 года до начала снижения цены организации под влиянием внешних и внутренних факторов

Только постоянный мониторинг и анализ экономического рынка способен предотвратить финансовую несостоятельность, являющуюся экономической наполняющей банкротства. Предпосылки для признания финансового краха, можно условно разделить на две группы.

Причины признания банка банкротом.

К внутренним факторам, способным привести к ликвидации банка относятся:

-

Появление просроченной задолженности по ссудам. Ссуда считается просроченной, если заемщик не может вовремя погасить образовавшуюся задолженность. После принятия решения о списании данной ссуды, банк больше не имеет право указывать ее балансовом отчете.

Если количество просроченной задолженности считается незначительным, убыток по ней покрывается регулярно получаемой чистой прибылью. К банкротству банка приводит увеличение количества не выплаченных ссуд и превышение расходов над доходами. - Снижение стоимости ценных бумаг. Если в период от даты приобретения акций до момента продажи их цена существенно снизилась, банкротство неизбежно.

- Убыточная деятельность банка. В результате отсутствия прибыли собственный капитал финансовой организации постепенно уменьшается, соотношение активов и пассивов увеличивается в пользу последних, долговые обязательства растут. Отсутствие ликвидности ведет к банкротству организации.

К внешним факторам, способным повлиять на ухудшение платежеспособности банка относятся:

- высокий уровень инфляции;

- низкая процентная ставка по банковским вкладам;

- уменьшение доходов населения России;

- налоговые ставки.

Ни одна из причин в отдельности не может послужить основанием для признания банка банкротом. Несостоятельность становится результатом неправильной деятельности кредитного учреждения в течение нескольких лет.

Признаки банкротства банка

Существует ряд признаков, по которым можно определить несостоятельность банка. Кредитное учреждение в ближайшее время будет признано банкротом, если:

- происходит регулярное нарушение требований кредиторов в течение последних 6 месяцев;

- отчисления в государственный бюджет и выплата обязательных платежей осуществляются с опозданием;

- уменьшение собственных активов на 10% и более;

- постепенное уменьшение уставного капитала более чем на 20%.

Как банк становится банкротом-расскажет это видео:

Законы, регулирующие деятельность банков и процедуру банкротства

Порядок ликвидации и признания банкротства банков в нашей стране регулируется как общим законодательством, так и узкоспециализированным.

Федеральный закон от 26 октября 2002 года №127-ФЗ «О несостоятельности (банкротстве) и Федеральный закон от 2 декабря 1990 года №395-1 «О банках и банковской деятельности» — два кита, на которых базируется вся система ликвидации и банкротства коммерческих банков в России.

Порядок проведения процедуры банкротства кредитного учреждения

Согласно законодательству Российской Федерации заявителем по делу о признании кредитного учреждения банкротом могут выступать:

- Банк-должник;

- Кредитор финансового учреждения, задолженность перед которым превышает размер пятисот МРОТ;

- Прокурор.

Несостоятельность банка наступает по истечению двухнедельного срока, следующего за датой исполнения долговых обязательств.

Дело о признании банка банкротом может рассматриваться только по правилам арбитражного процессуального кодекса. Арбитражный суд может возбудить дело о банкротстве только после того, как Центробанк в установленном законодательством порядке отзовет лицензию кредитной организации.

У каких кредитных организаций отзовут лицензию

Предугадать такой факт невозможно. Даже при оценке всех финансовых показателей банка. Причина – в отношении каждой структуры ЦБ РФ может применить санацию. То есть финансовое оздоровление. Естественно, если оно будет экономически обоснованным.

В то же время и исключать возможность принудительного закрытия через отзыв лицензии даже крупной кредитной организации, за исключением системно значимых, не стоит. Например, в июле 2021 года такая мера была применена к Банку Югра. Он по объему своих активов входил в ТОП-30 игроков рынка. В то же время санация была нецелесообразна. По этой причине его принудительно вывели с рынка.

Хоть четко по названиям определить какие банки закроются в 2021 году принудительно нереально, но можно прогнозировать их число. Сложности, связанные с кризисом, вызванным пандемией, могут повлечь к сокращению рынка на 10%. Учитывая, что на конец 2021 года в России чуть больше 360 профильных структур, реестра ЦБ РФ станет меньше на 34-36 игроков.

ЦБ РФ – Данные о реорганизации банков.

Об авторе

Эта статья полезная? ДаНет

Признание банкротства

Процедура признания банкротства кредитных организаций осуществляется исключительно через арбитражный суд. Именно он выносит решение о неплатежеспособности компании и погашении долговых обязательств перед кредиторами. Специфика кредитных учреждений такова, что добровольного акта о признании своей несостоятельности обычно ждать не стоит. Поэтому чаще всего инициатива исходит от других лиц.

Процедура признания банкротства кредитных организаций осуществляется исключительно через арбитражный суд. Именно он выносит решение о неплатежеспособности компании и погашении долговых обязательств перед кредиторами. Специфика кредитных учреждений такова, что добровольного акта о признании своей несостоятельности обычно ждать не стоит. Поэтому чаще всего инициатива исходит от других лиц.

Для признания несостоятельности требуется подать в судебный орган исковое заявление и пакет подтверждающих юридические факты документов. В арбитражный суд обратиться вправе:

- должник или его представитель;

- кто-либо из заимодавцев;

- государственный орган (налоговая, ПФР);

- Центральный банк РФ (даже если он не является непосредственным кредитором).

Само содержание заявления зависит от истца, но обычно содержит следующие реквизиты:

- наименование, адрес обеих сторон разбирательства;

- подробное описание сложившейся ситуации (невыплата денежных средств);

- документальное подтверждение всех приведенных фактов.

Нужно понимать, что кредиторы получают право обратиться в суд лишь после отзыва соответствующей лицензии Центробанком РФ. После этого начинается реализация всего имущества через проведение торгов. Затем предприятие подлежит ликвидации. Обязательно потребуется опубликовать информацию о процедуре в СМИ, к которым относятся:

- газеты «Коммерсантъ» и «Русская газета»;

- интернет-портал, где хранится реестр сведений о банкротстве.

Соблюдение правил ведения процесса по признанию организации несостоятельной является крайне важным. При наличии даже небольших нарушений пострадавшая сторона вправе обжаловать результаты разбирательства. Если причина обжалования будет обоснованной, торги будут проведены заново.

После реализации всего имущества начинается погашение задолженностей юридического лица. Сначала необходимо оплатить судебные издержки, затем – перечислить заработную плату сотрудникам, после этого – государственным организациям. Далее потребуется погасить долги перед другими кредитными учреждениями. В самом конце стоят законные интересы иных заимодавцев, а также лиц, вкладывавших деньги в признанный несостоятельным банк.

Конкурсное производство

В абсолютном большинстве случаев все имущество должника (в случае с кредитными организациями) реализуется на торгах. Сама же компания подлежит ликвидации, то есть прекращает ведение деятельности.

Конкурсное производство проходит под руководством управляющего следующие стадии:

- публикация сведений о банкротстве в средствах массовой информации;

- информирование всех заимодавцев (при наличии контактов в виде телефонов или адресов);

- составление реестра кредиторов на основе поданных запросов;

- опись всего имущества, подлежащего дальнейшей продаже;

- согласование продажи активов с собранием кредиторов;

- проведение торгов с последующим распределением денежных средств между заимодавцами;

- закрытие дела, если отсутствуют жалобы на деятельность конкурсного управляющего.