Что будет если не платить коллекторам

Содержание:

- Когда долг переходит коллекторам

- Антиколлекторский закон 230-ФЗ

- По каким нарушениям можно подать жалобы приставам

- Наказание за оскорбление

- Законные методы борьбы: как бороться с коллекторами?

- Могут ли коллекторы подавать в суд

- Как действует закон о коллекторах в 2020 году?

- Что делать заемщику, если банк продал долг коллектору

- Права коллекторов

- В каких случаях придется платить

- Можно ли закрыть долг со скидкой?

- Когда приставы и коллекторы могут заниматься взысканием

- Через какое время банк обращается к коллекторам: практика на 2021 год

Когда долг переходит коллекторам

Передача долга в работу коллекторской фирме обычно происходит в следующих случаях:

- если просрочка достигает нескольких месяцев, причем заемщик не хочет погашать задолженность даже по частям;

- если должник не идет на контакт с сотрудниками банка, не реагирует на звонки и письма, либо вообще пытается скрыть свой адрес или место работы;

- если банк прошел судебные процедуры и безуспешно пытался вернуть деньги через приставов.

Как работают коллекторы с банками и МФО:

- Коллекторские компании работают в рамках договора агентирования. Их привлекают по мере необходимости, платят им вознаграждение за работу в виде процентов или фиксированной суммы.

- Банк продает задолженность коллекторской компании. Это делается путем заключения договора цессии. По нему коллекторы станут новым кредитором, приобретут соответствующие права по отношению к заемщику. Менять условия кредитного договора при этом нельзя, поэтому должнику не грозит увеличение процентной ставки или дополнительные штрафы.

Закон о коллекторах

Еще 5 лет назад деятельность коллекторов осуществлялась фактически без контроля со стороны государства. Отдельного закона для такого взыскания не было. Поэтому коллекторские компании нередко допускали произвол по отношению к должникам, выбивали деньги сомнительными или откровенно криминальными методами.

Обращение в полицию не гарантировало, что через несколько дней не повторятся неприятные звонки или визиты домой.

С принятием Закона № 230-ФЗ, у должников появились права на защиту:

- Введен механизм регистрации коллекторских фирм через ФССП, внесения сведений о них в реестр и выдачи свидетельств.

- Установлены четкие запреты и ограничения в деятельности коллекторов, в том числе по методам взаимодействия, времени и количеству встреч, звонков и смс.

- Определен алгоритм уведомления заемщика о продаже его долга коллекторам, в том числе через Федресурс.

Есть ограничение и по видам задолженностей, которые могут передаваться коллекторским фирмам. Это могут быть кредиты и займы. Также запрещено взыскивать через коллекторов долги, возникшие у граждан в связи с предпринимательской деятельностью. Другие виды обязательств передавать коллекторской компании нельзя.

Кто может требовать долг с должника

Коллекторы работают на основании свидетельства, выданного подразделением ФССП. Юридические лица, планирующие профессионально заниматься взысканием долгов, должны пройти проверку в ФССП, добиться включения в реестр.

После регистрации и выдачи свидетельства приставы будут осуществлять контроль за работой легальных коллекторов. В полномочия ФССП входит:

- проведение проверок по своей инициативе или по жалобам должников;

- возбуждение административных или уголовных дел по фактам нарушений;

- аннулирование или приостановление свидетельства, исключение коллекторской фирмы из реестра.

Самые крупные коллекторские компании входят в СРО НАПКА. Эта саморегулируемая организация тоже контролирует работу своих членов, может рассматривать жалобы должников и принимать меры реагирования. Сейчас в СРО НАПКА около 40 организаций.

Когда должнику ждать коллекторов

В первые недели и даже месяцы просрочки должнику вряд ли придется столкнуться с коллекторами, если раньше должник был добросовестным заемщиком.

На начальном этапе урегулированием проблем с должниками занимаются собственные службы банков или микрофинансовых организаций.

Реакция на просрочку зависит от того, для чего нужен коллектор банку или МФО:

- Если коллекторы работают по договору с кредитором, они могут заниматься взысканием уже на первоначальной стадии. Для этого используются обзвоны, направление писем и претензий, вежливое напоминание о необходимости гасить просрочку.

- Когда банк продает долг по кредиту по цессии, он обязан направить заемщику уведомление и разместить информацию на Федресурсе. На это дается до 30 дней, но коллекторская фирма может начать выбивать долги сразу после заключения договора цессии. На практике, ждать первых звонков от коллекторов стоит через 60-90 дней после возникновения просрочки. Реальные активные действия, в том числе регулярные звонки и приходы домой, начнутся при сроке неоплаты от 90-120 дней.

Просроченный кредитор может продолжать доставать должника звонками и письмами, пытаться урегулировать спор во внесудебном порядке. Если должник прячется и избегает общения, коллекторы могут начать судебное разбирательство. Если должник не явится в суд и не заявит о пропущенных сроках, суд примет решение о взыскании просроченного долга.

Антиколлекторский закон 230-ФЗ

Сразу хочу обратить внимание, что с 2017 года в России действует так называемый «антиколлекторский закон» №230-ФЗ. Этим законом строго регламентировано, что коллекторам можно, а что нельзя делать, и если можно — то когда и сколько раз

Если у вас есть долги, с вами начали или могут начать работать коллекторы, я настоятельно рекомендую хорошо изучить этот закон, чтобы знать, понимать и уметь отстаивать свои права. Он несложный для восприятия, я уже делал обзор его ключевых положений: Закон о коллекторах 230-ФЗ.

В других странах (Украина, Казахстан, Беларусь и т.д.) пока нет специальных законов, регламентирующих работу коллекторов. Но есть Уголовный кодекс и Кодекс об административных правонарушениях, положения которых тоже очень часто нарушают коллекторы.

Итак, переходим к тому, что делать, если коллекторы достали сообщениями, письмами, звонками, визитами и т.д.

По каким нарушениям можно подать жалобы приставам

Если у вас возникла просрочка перед банком или микрофинансовой организации, лучше заранее изучить основные положения Закона № 230-ФЗ. Кредитор может продать долг коллекторам в любой момент.

Согласие должника на это не требуется, если соответствующий пункт не был сразу указан в кредитном договоре. Уведомление о продаже задолженности с июля 2020 года публикуется на Федресурсе.

На это банку или МФО дается 30 дней, поэтому коллекторы могут начать взыскание до того, так как должник узнает о продаже его долга.

Нарушения при взаимодействии с должником

Коллекторские компании могут работать с должниками строго в рамках Закона № 230-ФЗ. Основными формами воздействия являются звонки, визиты домой к неплательщику, направление писем, смс, голосовых сообщений. По каждому из перечисленных видов взаимодействия в законе есть жесткие ограничения по количеству, времени и порядку проведения.

Должник может подать приставам жалобу на коллекторов по следующим нарушениям:

- за превышение количества или нарушении времени звонков, смс и личных встреч (например, запрещено звонить неплательщикам в рабочие дни с 22:00 до 8:00, а в праздники и выходные с 20:00 до 9:00);

- за звонки и смс с разных номеров (закон обязывает коллекторские фирмы использовать только один номер для общения с клиентом);

- за работу без свидетельства, либо после исключения коллекторской компании из реестра ФССП;

- за отказ сообщить сведения о коллекторской фирме, ее ИНН и ОГРН, об основаниях взыскания;

- за попытку взаимодействия с родственниками, друзьями или коллегами должника (это допускается только в отношении поручителей, созаемщиков);

- за использование противоправных способов взыскания (например, угрозы, оскорбления, удержание или повреждение имущества, другие аналогичные действия);

- за обращение к неплательщику после заявления им отказа от взаимодействия.

Мнение эксперта

Королев Станислав Витальевич

Адвокат с 10-летним опытом. Специализация — семейное право. Опыт более 3 лет в защите в суде.

Это далеко не полный перечень нарушений, с которыми может столкнуться должник. Если вы затрудняетесь определить, нарушил ли коллектор норму закону и ваши права, лучше обратиться на консультацию к юристу.

Рекомендуем подавать жалобу даже при незначительных нарушениях. Если сборщик долгов увидит, что должник готов отстаивать свои права и знает закон, он наверняка прекратит незаконные действия.

Работа нелегальных коллекторов и МФО

Если контроль за работой легальных коллекторов осуществляется достаточно просто, то аналогичная деятельность нелегальных структур и частных лиц все еще является проблемой для государства. Именно нелегальные коллекторы чаще всего нарушают закон, используют преступные способы взыскания, причиняют должнику физический и имущественный вред.

Жалобу на сборщиков долгов, не включенных в реестр, приставы также обязаны рассматривать. Однако эффективнее будет обращение в полицию, в прокуратуру. Если нарушения при взыскании допускают сотрудники МФО, жалобу можно подать в Центробанк РФ.

Наказание за оскорбление

Можно ли подать в суд на коллекторов, если они угрожают и оскорбляют заемщика? Напрямую обратиться с заявлением на неправомерные действия со стороны сотрудников агентств, занимающихся возвратом проблемной задолженности, теоретически возможно. Понадобится собрать много доказательств, то есть аудио- или видеозапись визита/звонка, пригласить свидетелей. Человеку, который незнаком с юриспруденцией, сделать все правильно будет очень сложно. В такой ситуации понадобится нанимать адвоката. Однако можно пойти по другому пути и написать заявление в правоохранительные органы или прокуратуру.

Также заемщику ни в коем случае нельзя оскорблять представителей коллекторских агентств. Они, в свою очередь, могут сделать запись, которую используют в роли доказательства. Подают ли коллекторы в суд? На практике такие случаи единичны. Дело в том, что на самом деле доказать факт оскорбления очень трудно. Такое разбирательство может затянуться на несколько лет. А на такое готов не каждый, тем более коллекторские агентства.

Законные методы борьбы: как бороться с коллекторами?

В процессе взыскания коллекторы часто нарушают положения законодательства. Но должники, далекие от юридических тонкостей, не понимают этих моментов, и не знают, как грамотно избавиться от назойливых коллекторов. Ниже мы представим наиболее распространенные коллекторские ошибки и научим, как правильно на них реагировать.

-

Представление. Коллекторы нередко начинают разговор в грубом хамском тоне, игнорируя все правила этикета. Например, они могут позвонить и, не представившись, начать «наезжать» на должника.

Как это должно работать? Коллекторы обязаны при вступлении в контакт с должником представиться, назвать ФИО, компанию, на которую они работают и другие данные. В частности, основания, на которых предъявляются требования: договор цессии.

Что делать, если требования не выполнены? Игнорировать и не разговаривать. Помните, вы вправе отказаться от любого общения, если коллектор не соблюдает законные нормы.

-

Не давайте обещаний. Коллекторы начинают запугивать, рассказывать о мифической неустойке, речитативом повторяя вопрос — когда будут деньги. Они пытаются добиться от вас обещаний заплатить. Все разговоры записываются, и в будущем они могут использовать неосторожные обещания против вас.

Как это должно работать? Коллекторы должны информировать должника, а не пугать. В особенности, если они работают по агентскому договору. Как правило, неустойки — это бред, придуманный коллекторами для пущего устрашения. Коллектор должен выяснить причины неуплаты, предложить решение, но не давить и запугивать, повергая должника в еще большее отчаяние.

Что делать, если вас подвергают давлению и запугиванию? Записывайте все разговоры на диктофон. Нарушение законных норм и ответная реакция поможет избавиться от звонков коллекторов хотя бы на какое-то время. Если вы не можете заплатить, не обещайте ничего и отвечайте честно.

-

Шантаж и вымогательство. Коллекторы в своей работе могут применять методы шантажа. Например, сказать должнику, что в случае отсутствия оплаты они расскажут всем о долге. Или вымогательство, когда коллекторы говорят, что у вас заберут квартиру, последнее имущество или заставят переписать на них.

Как это должно работать? Коллекторы не могут шантажировать и вымогать, это запрещено законом. Также они не могут обманывать и применять другие подобные методы в работе. Их задача — информировать должника о последствиях, предлагать действенные решения.

Что делать, если вы подверглись прессингу? Записывайте все факты шантажа, вымогательства, обмана и нецензурной брани. Аудиозаписи можно использовать в жалобах против коллекторского агентства.

-

Коллекторы пришли к вам домой. По закону им полагается один визит в неделю строго в дневное время. На практике они могут заявиться ночью, угрожать физической расправой, портить имущества: двери, окна; рваться в квартиру.

Как это должно работать? Коллекторы могут прийти с визитом к должнику, чтобы мирно поговорить, рассказать всю информацию о долге, сообщить о дальнейших действиях. Разговор может проходить на лестничной площадке, если человек не хочет впускать к себе незваных гостей.

Что делать, если коллекторы приходят и насильно пробираются в дом, портят имущество? Необходимо фиксировать все их попытки на видеозапись. Вы можете зафиксировать все факты порчи личного имущества, и в дальнейшем использовать это против агентства.

-

Если вы не брали кредит. Иногда случаются досадные ошибки, и коллекторы начинают преследовать человека, который в реальности не имеет отношения к чужому долгу. Такое может произойти из-за ошибки в данных, а также, если мошенники взяли кредит на ваше имя. Если вы поручитель — коллекторы могут требовать погашения долга. Но их действия незаконны, если кредит взял кто-то из друзей, коллег или родственников, и указал ваши контактные данные в документах о кредитовании.

Как это должно работать? Если вы не имеете отношения к кредиту, коллекторы должны выяснить, почему произошла ошибка, и прекратить любые претензии в ваш адрес. Если было поручительство по займу, они могут проводить взыскательную деятельность (по договору цессии с банком или МФО).

Если вы просто знакомый или друг, родственник — претензии тоже не могут предъявляться, коллекторы обязаны лишь уточнять данные о должнике.

Что делать, если вы не брали кредит и подвергаетесь давлению? Необходимо фиксировать все домогательства и обращаться в правоохранительные органы. Особенно, если мошенники взяли кредит на ваше имя.

Узнать, подходите ли вы под условия списания долгов

Могут ли коллекторы подавать в суд

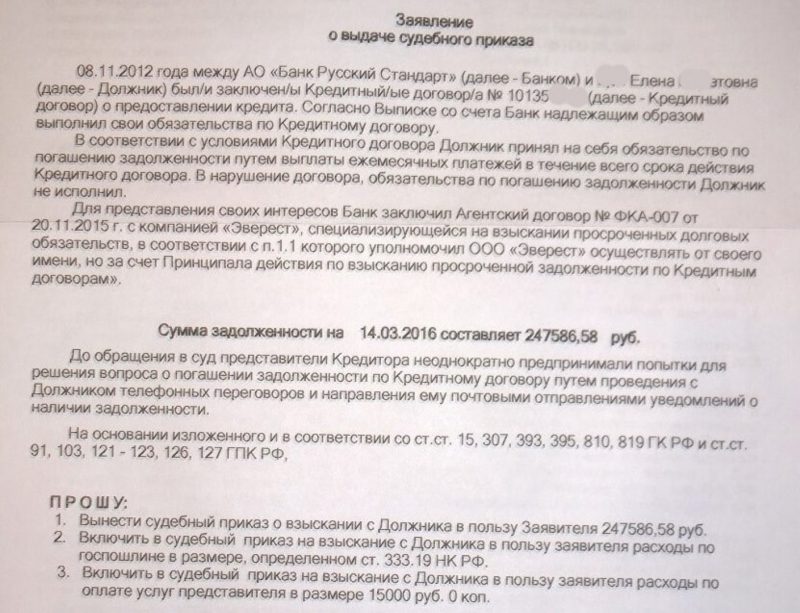

Если агентство приобретает долг у банка, то оно становится официальным кредитором. Поэтому может пользоваться разными мерами воздействия, которые способствуют возвращения долга. Они могут даже подавать иск в суд.

На основании решения суда заниматься вопросом взимания средств будут приставы, которые могут накладывать арест на счета или имущество, а также пользоваться другими многочисленными способами влияния на должников.

Основания для подачи иска

Коллекторы могут быть покупателями долга или посредниками между должником и банком. Если составляется посредническое соглашение с банком, то специалисты могут только взаимодействовать разными способами с должником.

Для этого они ведут переговоры, звонят или шлют письма. Коллекторы могут пользоваться разными методами, позволяющими донести до должника нужную информацию.

Подать в суд они могут только при выкупе долга у банка. В этом случае они обладают всеми основаниями для этого. У них должен иметься правильно составленный договор цессии. Иск подается непосредственно от имени кредитора.

Как действует закон о коллекторах в 2020 году?

На самом деле так же, как и в 2016, 2017 и 2018 – он обязателен к исполнению всеми субъектами, действия которых попадают под его регулирование. Рассмотрим основные положения закона о коллекторах, который действует на данный момент времени, в вопросе регулирования отношений между коллекторами и должниками. Итак…

Действия коллекторов регулирует федеральный закон от 3 июля 2016 года N 230-ФЗ «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности». Кроме того, их действия, которые выходят за рамки закона попадают под регулирование как КоАП (мелкое хулиганство), так и Уголовного Кодекса (порча имущества, насилие и угрозы его применения). Последние изменения в законодательство о работе коллекторов было внесено в конце 2019 года, давайте сразу же посмотрим что там придумали наши уважаемые законотворцы.

Ключевое изменение 2020 года:

С 1 июля 2020 года банки и МФО, которые хотят привлечь к взысканию долга по кредиту какую-либо организацию со стороны, будут обязаны не только уведомить должника об уступке права требования или заключении агентского договора с коллекторской фирмой, но и разместить об этом информацию на специальном сайте – Едином федеральном реестре сведений о юридически значимых фактах деятельности юридических лиц (www.fedresurs.ru).

Получается, что теперь вы будете иметь четкое представление о том кто будет беспокоить вас вопросами о просроченном кредите. И на самом деле это огромное благо, т.к. даже в 2020 году со стороны коллекторских фирм происходит куча нарушений, а проблема в том, что они просто не представляются коллекторами такой-то компании, формально в таком случае коллекторскую организацию привлечь к ответственности невозможно. Теперь же если вам будет названивать какой-то навязчивый гаденыш с вопросами по долгу, то вы как минимум можете узнать на специальном сайте кто занимается вашим долгом. А как вообще сам банк или МФО должны будут вам об этом доложить. И если кто-то беспокоит вас сверх положенных норм, то вы смело можете жаловаться (об этом чуть ниже) в соответствующие органы, они проводят проверку по факту принадлежности надоедливых граждан к какому-либо агентству, и если связь будет установлена, то у кого-то возникнут большие проблемы…

А теперь продолжаем погружаться в основы коллекторской деятельности

В общем и целом закон о деятельности коллекторов распространяется на любые кредитные организации, которые предоставляют займы, будь то банки, МФО и прочие организации. Если они осуществляют деятельность по взысканию долгов, то они уже попадают под регулирование данного закона. Есть и исключения, указанные в ст.1:

- Долг физ лица другому физ лицу до 50 000 рублей не попадает под действие закона о коллекторах;

- Долги ИП, возникшие в результате предпринимательской деятельности, так же не попадают под действие закона о коллекторах;

- Долги по ЖКХ, налогам и иным взысканиям со стороны государственных органов (за исключением решений судов по взысканию сумм долга по кредитам и займам). За исключением конечно же тех случаев, если эти долги не были выкуплены кредитными, либо коллекторскими организациями

Что делать заемщику, если банк продал долг коллектору

В большинстве случаев заемщик узнает о продаже долга от коллекторов. В принципе, банк сообщать об уступке права требования долга не обязан, поскольку считается, что заключением договора цессии права заемщика не нарушаются, и о такой вероятности он знал заранее, подписывая кредитный договор. Тем не менее, в ряде случаев уведомление об уступке долга может поступить и от банка.

Как бы то ни было, заемщику приходится основывать свои дальнейшие действия на уже свершившимся факте:

- Не стоит сразу воспринимать звонки и обращения коллектора в штыке. Вы должны получить максимум информации, чтобы проанализировать ситуацию и понять, как действовать дальше. Для этой цели будет полезным и обращение в банк. При взаимодействии с коллекторами и банком необходимо копировать и сохранять всю переписку. Звонки коллекторов целесообразно записывать на диктофон.

- В общении с банком и коллектором следует обязательно уточнить, на каком основании действуют последние. Достаточно часто коллекторы заявляют о выкупе долга, считая, что такой аргумент сильнее подействует на заемщика, хотя на самом деле имеет место только агентский договор, и коллектор просто оказывает банку услуги по возврату долга.

- Внимательно изучите кредитный договор. Если в нем нет положения, разрешающего банку уступку права требования долга, заемщик вправе обжаловать договор цессии.

- Обжалование договора цессии допустимо и в случае, если такое право банка все-таки было предусмотрено кредитным договором. Однако необходимо понимать, что судебный процесс потребует финансовых расходов, возможно, очень серьезных. Затраты должны быть обоснованы. Поскольку договор цессии заемщику вряд ли кто-либо предоставит для ознакомления, опираться на его положения при подаче иска не получится. Ситуация требует глубокого анализа с привлечением кредитного юриста. Разумными для подачи иска можно счесть основания завышения коллектором объема требований по сравнению с первоначальными требованиями банка или выставление новых (измененных) требований, например, по срокам исполнения обязательств или платежам за какие-то дополнительные услуги.

- Далеко не всегда есть смысл как-то влиять на развитие ситуации. По сути, для погашения долга не имеет особого значения, кому его выплачивать – банку или иному лицу. Главное – требования коллекторов не должны свидетельствовать о превышении ими полномочий или злоупотреблении правом. Если средств для погашения долга нет, многие юристы рекомендуют не исполнять требования коллекторов и заявить о намерении решать все вопросы по поводу задолженности в суде.

- Судебное разбирательство – не самая худшая перспектива. При грамотном подходе как минимум можно:

- добиться предоставления договора цессии для изучения ответчиком (заемщиком), а значит, получить возможность найти основания для его обжалования;

- оспорить предъявляемые коллектором требования (полностью или частично);

- получить в соответствии с судебным решением рассрочку (отсрочку) погашения долга.

- Любые угрозы, оскорбления, унижения со стороны коллекторов – повод обратиться в полицию. Получение права требовать долг не означает допустимость применения незаконных мер воздействия.

Заключение банком договора цессии не освобождает заемщика от несения всей полноты обязательств по кредитному договору. Меняется только выгодоприобретатель. После вступления договора цессии в силу все платежи по договору кредитования заемщик обязан направлять в адрес нового субъекта – в данном случае коллектора.

Права коллекторов

Как профессиональные сборщики долгов, коллекторы давно и в совершенстве отладили механизмы возврата денег, вложенных в покупку проблемного кредита. Они звонят, пишут, приходят на работу и в дом к должнику, запугивая недобросовестного заемщика уголовным преследованием и судом, так как намерены доказать факт мошенничества при взятии кредита.

На практике чаще всего угроза обратиться в судебный орган или полицию с требованием признать заемщика мошенником — это всего лишь один из методов психологического давления. Доказать мошеннический умысел на этапе получения кредита можно лишь тогда, когда заемщик вообще не вносил платежи по долгу. И при этом он существенно исказил в документах, подаваемых в банк при оформлении займа, величину своего дохода.

Сегодня коллекторские агентства обязаны осуществлять работу с неплательщиками исключительно в рамках правового поля, иначе на них будут наложены весьма суровые штрафные санкции.

Сотрудники всевозможных служб взыскания могут звонить, писать и даже приходить домой к заемщику. Кроме того, коллекторы имеют право подать на должника в суд. И делают они это тогда, когда все остальные меры воздействия на должника уже исчерпаны.

Бытует мнение, что коллекторы редко обращаются в суды. Но это неверно. Если коллекторы подали в суд, то в исковом заявлении они обязаны указать точную сумму, подлежащую взысканию. При этом в 90% обращений судья пересмотрит размеры штрафов и неустоек. Но только если должник примет участие в разбирательстве.

Положения 230-ФЗ наделяют коллекторские службы определенными правами:

- вступать с должником в письменную переписку по поводу возврата заемных средств;

- назначать должнику личные встречи с целью сверки информации по кредитному договору, обсуждению вопросов, связанных с возвратом долга;

- звонить и отправлять заемщику сообщения;

- для защиты собственных прав и интересов обращаться в судебные органы для получения исполнительного листа и последующей подачи его на принудительное взыскание в ФССП;

- инициировать классический судебный процесс по взысканию долга, если должник опротестовал судебный приказ.

Несмотря на то, что закон запрещает коллекторам применять в отношении должников угрозы, физическое насилие, моральное или психологическое давление, некоторые агентства по-прежнему ведут себя, словно бандиты из 90-х годов.

Ни в коем случае не следует терпеть подобное поведение — при совершении службами взыскания любых противоправных действий в отношении вас или ваших близких родственников срочно обращайтесь с заявлением в прокуратуру или полицию.

Скачать заявление жалобы на коллекторов в прокуратуру

(18.7 КБ)

В каких случаях придется платить

Если вы родственник должника

Кого доставать вопросами о возврате денег, если сам должник не выходит на связь или игнорирует требования коллекторов? Чаще всего используется вариант с давлением на родственников неплательщика. Им могут звонить, требовать передать информацию для должника или выплатить за него кредит.

Однако такие требования почти всегда будут являться нарушением:

- Закон № 230-ФЗ разрешает коллекторским бюро общаться только с неплательщиком, но не его родными и близкими;

- запрещено раскрывать любые персональные сведения о заемщике и его финансовых обязательствах другим лицам, в том числе родным, близким, друзьям;

- единственным случаем, когда сборщики долгов могут беспокоить родных, является их поручительство, либо участие в договоре в качестве созаемщика.

Если сотрудники коллекторского агентства позвонили члену семьи или родственнику, возникает право на подачу жалобы. Уже в первом разговоре нужно предупредить их о нарушении законных прав. Желательно ссылаться на нормы закона. Например, запрет на разглашение персональных данных должника прописан в ст. 6 Закона № 230-ФЗ.

Статья 6. Общие требования к осуществлению действий, направленных на возврат просроченной задолженности

- Если иное не предусмотрено федеральным законом, кредитор или лицо, действующее от его имени и (или) в его интересах, при совершении действий, направленных на возврат просроченной задолженности, не вправе без согласия должника передавать (сообщать) третьим лицам или делать доступными для них сведения о должнике, просроченной задолженности и ее взыскании и любые другие персональные данные должника.

- Согласие, указанное в части 3 настоящей статьи, должно быть дано в виде согласия должника на обработку его персональных данных в письменной форме в виде отдельного документа.

Федеральный закон «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях» от 03.07.2016 N 230-ФЗ (последняя редакция)

Читать полностью

Ответственность коллекторов возникает и при попытке контактировать с детьми неплательщика. Ребенок изначально находится в беззащитном положении, поэтому виновным лицам может грозить наказание за угрозы, оскорбления, иные противозаконные методы воздействия.

Узнать, подходите ли вы под условия списания долгов через суд

Если вы являетесь наследником

Наследование влечет правопреемство в отношении долгов покойного, если наследники согласились на принятие его имущества. Этот факт подтверждается нотариальным свидетельством.

Требовать с наследников выплаты задолженности разрешено при следующих условиях:

- если задолженность возникла до смерти покойного, была подтверждена документами;

- если долг не носит личного характера (например, по наследству не передаются текущие выплаты по алиментам, но задолженность по ним можно взыскать с наследников);

- если не истек срок давности для предъявления требований (он не прерывается смертью должника и продолжает длиться по общим основаниям).

Закон предусматривает, что с наследника можно требовать погашения задолженности на сумму, не превышающей стоимость унаследованного имущества. Если после смерти должника у него вообще не осталось имущества, либо все наследники отказались от вступления в права, кредитор не сможет вернуть деньги.

Если вы поручитель

Если в кредитном договоре указаны данные о созаемщике или поручителе, они будут нести солидарную ответственность с должником. Это означает, что банк или коллекторская фирма могут на законном основании доставать звонками и письмами не самого неплательщика, а его поручителей, созаемщиков.

Перечень мер воздействия, которые могут применяться к поручителю, не отличается от общих правил.

Поэтому на поручителей и созаемщиков могут подавать иски, удерживать деньги через приставов, указывать их в договорах цессии с коллекторами.

Узнать, подходите ли вы под условия банкротства физического лица

Можно ли закрыть долг со скидкой?

Каждый кредитор желает получить хоть какую-то прибыль, поэтому время от времени предлагает заемщику закрыть долг с дисконтом. Это распространенная практика, так как взыскивание задолженности несет дополнительные затраты, не гарантируя возврата просроченной задолженности, а в случаях с банком обязывает еще и формировать резерв на возможные потери по ссудам. Кредиторам это невыгодно, поэтому проще дать скидку заемщику и получить хоть какие-то деньги. Чтобы понять, почему коллекторам выгодно давать скидку заемщику, нужно понимать за какую сумму коллекторы покупают просроченные долги. В 2018 году стоимость портфеля просроченных займов варьируется в размере 1-3% от суммы долга. То есть, например, долг в размере 100 тыс. руб. коллектор может купить за 1-3 тыс. руб.

Когда приставы и коллекторы могут заниматься взысканием

Единственным основанием, дающим приставам право на принудительное исполнение судебного акта, является обращение взыскателя с заявлением и исполнительным документом. Суд выдаст исполнительный документ только после вступления решения в силу. Для начала работы по взысканию через службу ФССП должны соблюдаться следующие требования закона:

- по заявлению взыскателя возбуждается производство, а копия процессуального постановления направляется обеим сторонам;

- пристав обязан дать должнику срок до 5 дней для добровольного погашения долга (в этом период запрещено арестовывать имущество или счета, предпринимать иные действия);

- по истечении 5 дней, сотрудник ФССП будет обязан действовать строго в рамках закона при совершении исполнительных действий и взыскании долга.

Таким образом, любые действия и решения приставов до возбуждения производства будут являться незаконными. Попытка пристава воздействовать на должника до начала исполнительного дела будет рассматриваться как нарушение закона. За такие противоправные действия пристав понесет административную или уголовную ответственность.

Коллекторы не занимаются исполнительным производством. Поэтому основаниями для их работы могут являться:

- договор с кредитором на оказание услуг по взысканию просрочки (данный договор носит возмездный характер, однако расхода на оплату услуг коллектора понесет кредитор);

- договор на оказание услуг и доверенность на представительство интересов (в этом случае коллектор сможет подписывать документы и совершать любые действия даже без личного участия кредитора);

- договор уступки права требования, по которому коллектор выкупил просроченный долг и сам станет кредитором.

В большинстве случаев, к услугам коллекторов прибегают при проблемах с выплатой задолженности. Если должник платежеспособен, имеет имущество и стабильную работу, банку или иному кредитору проще самостоятельно взыскать долг и избежать затрат на услуги коллекторов. Однако для массовой работы с должниками, банки или МФО могут заключать долгосрочный договор с коллекторским агентством. Такая работа практически не будет отличаться от услуг юридических компаний.

Коллекторами часто практикуется выкуп просроченной задолженности, в том числе с истекшим сроком исковой давности. Если банк или иной кредитор пропустили срок на подачу иска (он составляет 3 года), принудительно взыскать долг будет невозможно. Соответственно, в таком случае не возникнет оснований для обращения к приставам. Продажа просроченных требований коллекторам позволяет банкам получить хотя бы часть долга, тогда как судьба последующего взыскания полностью зависит от взаимодействия коллектора и должника.

Через какое время банк обращается к коллекторам: практика на 2021 год

Из вышеизложенного можно сделать вывод, что банк вообще может продать долг кому угодно. Нет, это заблуждение. Кредитная организация может продать договор только:

- лицам, которые имеют банковскую лицензию (то есть третьим банкам);

- лицам, которые внесены в государственный реестр юридических лиц (ЕГРЮЛ), и для которых взыскание задолженностей выступает основным видом деятельности.

В последнем случае речь идет о коллекторских агентствах.

Теперь давайте разберемся, когда банк начинает сотрудничество с взыскателями. Пройдем стандартный путь образования просрочки:

-

Первые 4-6 месяцев. На этом этапе банк активно пытается вступить во взаимодействие с должником:

- человеку направляют претензии по почте;

- приходят СМС-сообщения с требованием оплатить кредит;

- поступают частые звонки;

- обзваниваются контактные номера, указанные при заполнении заявки на кредит;

- начисляется просрочка, пени, растет долг.

На этой стадии банк пытается понять причину просрочки, принудить должника к ответственности.

- 6-12 месяцы просрочки. На этом этапе банки заключают с коллекторским агентством агентский договор, согласно которому коллекторы лишь оказывают помощь кредитной организации.По факту, коллекторы еще не становятся новым кредитором, а выступают внештатными сотрудниками банка.

- Просрочка больше года. На этом этапе долг по кредиту передают коллекторам. Соответственно, происходит замена кредитора, теперь человек должен платить коллекторам.

Узнать, какую сумму долга смогут взыскать коллекторы в суде