Ипотека в альфа банке

Содержание:

- Требования к заёмщикам

- Тарифы и процентные ставки

- Ипотечный калькулятор Альфа-Банка 2021

- Рефинансирование ипотеки в Альфа-Банке

- Способы возврата долга

- Рекомендации для ИП по ипотеке

- Процентные ставки и условия ипотеки

- Список документов, которые следует подготовить

- О выборе банка для оформления ипотечного займа для бизнеса

- Кредит под залог приобретаемой квартиры

- Условия по кредиту на покупку жилья в Альфа-Банке

- Пакет документов

- Базовая ставка ипотечного кредитовая в Альфа Банке

- Правила оформления

- Процентная ставка

- Как оформить ипотеку без вложения личных средств.

- Преимущества и недостатки программы ипотечного кредитования

Требования к заёмщикам

Линейка кредитных продуктов Альфа-Банка позволяет удовлетворять запросы любого клиента. Заёмщики могут оформить ипотеку на строительство частного дома, квартиру на вторичном рынке или в новостройке. Отдельно разработана программа рефинансирования ипотечных займов в других банках по сниженной процентной ставке и на длительный срок. Оформить ипотеку в Альфа-Банке могут все желающие – ограничений для категорий граждан не существует. Это могут быть как держатели зарплатных проектов, так и военнослужащие, молодые семьи с материнским капиталом и иностранцы. Последние могут получить ипотеку в Альфа-Банке только на специальных условиях с большим пакетом документов. Для того, чтобы взять ипотечный кредит необходимо быть гражданином России или резидентом другого государства. Возврат заёмщика должен соответствовать 21-70 годам на момент заключения договора. Среди других обязательных требований:

- стаж на последнем месте работы – более 4 месяцев;

- общий трудовой стаж – от 1 года;

- страховые полисы жизни и утраты приобретаемой недвижимости.

Тарифы и процентные ставки

Своим клиентам Альфа-Банк предлагает две основным программы ипотечного кредитования.

Квартира в новостройке – вы можете взять кредит в размере от 600 тысяч до 50 млн. рублей на срок до 30 лет на покупку квартире в сданном или еще строящемся доме. Размер процентной ставки для зарплатных клиентов от 5,99% годовых, для ипотечной программы с господдержкой — 5,59% годовых. Для остальных категорий возможно снижение комиссионных на 0,2% при условии, что они воспользуются программой кредитования в течение 33 дней + еще есть скидки 0,3%-0,4% при покупке недвижимости у партнеров. Первоначальный взнос — от 10% .

Квартира на вторичном рынке – условия получения ипотеки аналогичны при покупке жилья в новостройке. В случае отказа от страховки, базовая процентная ставка на 2% в год. По тарифу предусмотрена опция «Ипотека по паспорту».

Сумма займа для Жителей Москвы составит 30 миллионов рублей, для Санкт-Петербурга –от 600 тысяч до 5 миллионов рублей. Размер кредита при покупке квартиры и таунхауса на вторичном рынке составит 85% от стоимости объекта и 50% от стоимости жилого дома с земельным участком.

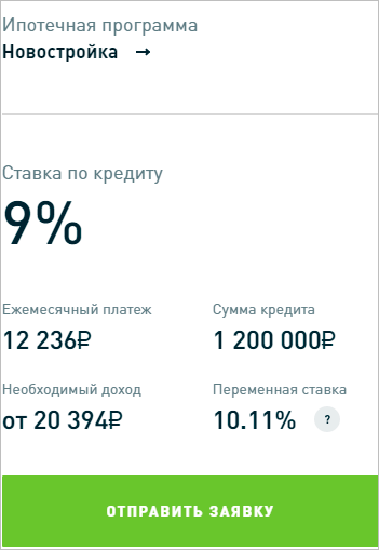

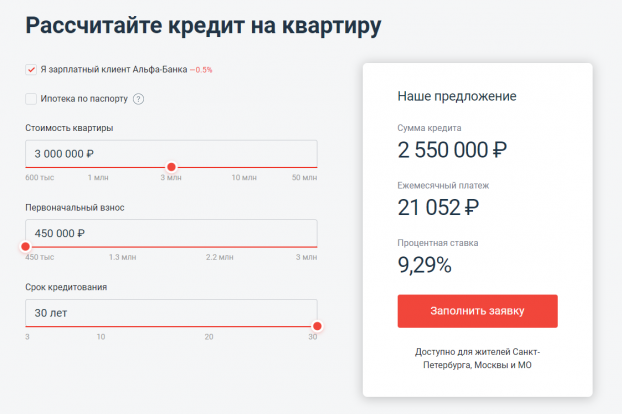

Ипотечный калькулятор Альфа-Банка 2021

Используя ипотечный калькулятор, заемщик сможет узнать примерный размер выплат по задолженности. Более точно сумма рассчитывается в отделении банка. Заемщику достаточно указать стоимость недвижимости, размер первоначального взноса, срок кредитования, отметить наличие льгот (если они имеются). Пример для получения 5 млн рублей, первоначальном взносе 1 млн рублей и сроке кредитования 15 лет:

|

Параметр |

Процентная ставка |

Платеж |

|

Без дополнительных льгот и для зарплатных клиентов |

8,39% |

39132 ₽ |

|

Подключена программа льготной ипотеки |

6,50% |

34844 ₽ |

|

Рефинансирование (остаток кредита 4 млн ₽) |

5,99% |

37203 ₽ |

Рефинансирование ипотеки в Альфа-Банке

Программа рассчитана для тех, кто хочет перевести долговые обязательства по действующей ипотеке в Альфа-Банк. Для этого необходимо отвечать ряду требований:

- Выплата займа осуществляется более 6 месяцев;

- Минимальная сумма кредита – 2 миллионов рублей;

- Отсутствие просрочек по платежам

-

Договор купли-продажи должен быть зарегистрирован в Росреестре;

-

Объектом залога не должна быть доля в праве собственности;

-

Кредит должен быть выдан кредитной организацией, не лишенной лицензии.

Расчет ипотечного кредита в Альфа-Банке

Расчет ипотечного кредита в Альфа-Банке

При оформлении нового ипотечного договора процентная ставка начисляется от 7,9% годовых, при этом вы сможете получить не более 80% стоимости рефинансируемой суммы на жилье. Если вы переводите ипотеку на жилой дом и или таунхаус, то банк увеличит размер комиссионных на 0,5 % или на 0,25 % соответственно.

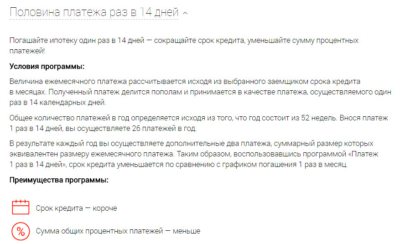

Способы возврата долга

Лояльное отношение Альфа-Банка к своим клиентам проявляется не только в условиях кредитования, но способах погашения задолженности. Для этого разработан ряд вариантов, предусматривающий как удержание комиссии, так и ее полное отсутствие. Выплату ипотеки вы можете производить:

- в кассах и банкоматах Альфа-Банка;

- через интернет-банкинг;

- с помощью приложения «Альфа-Мобайл»;

- в отделениях банков-партнеров (актуальный список представлен на официальном сайте банка).

Рекомендации для ИП по ипотеке

Предпринимателям желательно руководствоваться следующими советами перед оформлением ипотеки:

- Лояльные условия и меньшие сроки рассмотрения будут в банке, где ИП имеет действующий счет;

- Стоит иметь максимально возможный первоначальный взнос в качестве гарантии займа;

- Деятельность ИП должна строиться на законных основаниях, отчетность формируется по утвержденным нормативам;

- Необходимо иметь чистую кредитную репутацию и погашенные займы;

- Сделка будет одобрена, если ИП предоставит в обеспечение займа ликвидное имущество.

Дают ли ипотеку ИП на ЕНВД? Это актуальный вопрос для малого бизнеса, избравшего лояльную систему налогообложения. Такая сделка будет одобрена, если привлечь созаемщиков с подтвержденным уровнем дохода или предоставить банку в качестве залога дорогостоящий объект собственности.

В настоящей статье мы рассмотрели порядок получения ипотеки для индивидуальных предпринимателей

Важно учесть, что не только выбор кредитного учреждения влияет на выгодность сделки, но и вид деятельности ИП, его финансовая стабильность, цель кредитования. Прежде чем обратиться за займом на приобретение недвижимости стоит досконально изучить действующие программы банков, проанализировать свои возможности и подготовить сумму авансового взноса

Процентные ставки и условия ипотеки

Сумма ежемесячного взноса и прочие нюансы ипотечного договора зависят от выбранного формата кредитования. При одобрении заявки заемщик вправе:

- приобрести строящийся или готовый объект недвижимости по льготной программе;

- рефинансировать долг, образовавшийся в рамках решения жилищного вопроса, в другом финансовом учреждении;

- получить деньги на любые цели (под залог квартиры/дома).

Пользователи дебетовых карт Альфа-Банка могут рассчитывать на ипотеку без первоначального взноса. В рамках альтернативной программы указанный платеж можно погасить средствами материнского капитала. Сниженная ставка по кредитному соглашению предусмотрена для тех, кто выбрал ипотеку с государственной поддержкой.

Строящееся жилье

Условия программы:

- сумма кредитования — от 600 000 до 50 млн ₽;

- ставка (базовая) — от 7,69 до 8,49% ;

- размер первоначального взноса — от 10%;

- срок долгового обязательства — до 30 лет.

Тариф по ипотеке «Строящееся жилье» для пользователей зарплатных карт Альфа-Банка снижен на 0,4%. При отказе заемщика оформлять договор страхования жизни ставка по кредиту увеличивается на 2 пункта.

Покупка готового жилья

Условия программы:

- сумма кредитования — от 600 000 до 50 млн ₽;

- ставка (базовая) — 8,49%;

- размер первоначального взноса — от 15%;

- срок долгового обязательства — до 30 лет.

При приобретении недвижимости у ключевого партнера Альфа-Банка тариф снижается на 0,3%, а если ипотечный договор подписывается не позднее 33 календарных дней с момента одобрения сделки — на 0,2%.

Под залог имеющегося жилья

Условия программы:

- сумма кредитования — от 600 000 млн ₽;

- ставка (базовая) — от 13,69%;

- срок долгового обязательства — до 30 лет.

Заемщик вправе расходовать денежные активы на покупку земельных участков, домовладений, проведение ремонтных работ в жилых помещениях и прочие цели.

На оформление кредита могут претендовать лица без постоянной регистрации. В качестве заемщиков рассматриваются жители РФ, Украины и Белоруссии. Кредитная программа распространяется не только на наемных работников, но и ИП.

Оформить кредит можно под залог имеющегося жилья.

Оформить кредит можно под залог имеющегося жилья.

Без первоначального взноса

Альфа-Банк рассматривает заявки на оформление ипотеки, даже если у заемщика недостаточно средств на дебетовой карте, чтобы внести первый платеж. Финансовая структура готова заключить сделку, если должник обладает:

- имуществом, которое можно передать в залог;

- сертификатом на материнский капитал, активы которого разрешено расходовать на оплату первого транша за объект недвижимости.

Клиент Альфа-Банка освобожден от компенсации взноса, если ему одобрят программу «Рефинансирование ипотеки» или он станет заемщиком потребительского кредита с обеспечительными мерами. Диапазон процентных ставок по указанным программам варьируется от 8,19 до 13,99%.

Рефинансирование

Альфа-Банк предлагает выгодные условия кредитования держателям карт, которые оформили ипотечные программы в других финансовых учреждениях. Процедура рефинансирования позволяет снизить ежемесячный платеж или минимизировать период займа.

Условия программы:

- сумма кредитования — от 600 000 до 50 млн ₽;

- процентная ставка (базовая) — 7,99 пункта;

- срок долгового обязательства — до 30 лет.

Процедура рефинансирования распространяется на объекты первичного и вторичного рынков недвижимости.

Для обладателей зарплатных карт ставка снижена на 0,2 пункта.

Список документов, которые следует подготовить

Заявители, работающие по найму, должны предоставить следующие документы:

- Письменное обращение в банк;

- Копии всего содержимого паспорта;

- СНИЛС;

- Справка 2-НДФЛ;

- Ксерокопия всего содержимого трудовой книжки с печатями работодателя;

- Военный билет при его наличии.

Для индивидуальных предпринимателей

- Письменное обращение;

- Ксерокопия всего содержимого паспорта;

- Справка из ЕГРЮЛ, свидетельство, подтверждающее факт постановки на учет;

- Баланс средств, и отчет о результатах проведения финансовых операций, заверенный бухгалтером за прошлый календарный год и за закрытые кварталы в этом году, с доказательствами сдачи отчетности в налоговую инспекцию;

- Для предпринимателей, работающих по упрощенной схеме налогообложения: декларация с отметками ФНС по выплате налогов, оплаченные квитанции по налогу на доход, баланс средств и результаты проведения финансовых операций, заверенные бухгалтером.

- Выписка из банка об операциях и движении средств на счету, размер среднемесячных операций.

- Банковская выписка о движении средств на расчетном счету и величине среднемесячных оборотов;

- Военный билет (если имеется).

О выборе банка для оформления ипотечного займа для бизнеса

При выборе банковской организации для оформления ипотечного займа, обычно обращают внимание на такие параметры кредитной программы:

- Процентная ставка. По программе «Бизнес-ипотека» в Альфа банке минимальная ставка составляет 9,5% годовых. Но это совершенно не значит, что при оформлении займа банк установит именно такую ставку. Как правило, при назначении ставки учитываются период кредитования, сумма займа, платежеспособность заемщика и ряд других показателей. Ставка определяется индивидуально по каждой заявке на кредит. При изучении условий кредитования следует обращать на наличие акций, по которым банки снижают проценты по займу. В Альфа банке скидка предоставляется заемщикам, оформлявшим ранее займы в финансовой организации.

- Размер первоначального вноса. В каждом банке это параметр имеет разное значение. В Альфа банке минимальный взнос составляет 15% суммы кредита. Однако взнос можно не платить, если предоставить залоговое обеспечение. Это выгодно отличает программу ипотеки финучреждения от других подобных предложений российских банков.

- Что входит в пакет документов. Займы по стандартным ипотечным кредитам для бизнеса требуют предоставления большого количества документов. Оформление бизнес-ипотеки в Альфа банке возможно по ускоренной схеме.

- Как быстро банк рассматривает заявку. С этим у Альфа банка все в порядке. Заявка рассматривается максимально быстро.

- Каков максимальный кредитный лимит ипотечного займа. В финансовом учреждении можно взять в долг на покупку коммерческой недвижимости до 60 млн ₽.

- Для каких типов недвижимости доступен заем. Если приобретаемое недвижимое имущество не соответствует требованиям банка, в займе могут отказать.

Оформлять ипотеку для бизнеса следует только в том случае, когда рассмотрены все существующие банковские предложения и выбрана подходящая кредитная программа.

Поскольку программа совершенно новая, отзывов в сети о ней пока не найдено.

Это на сегодня вся информация.

Кредит под залог приобретаемой квартиры

В этом случае недвижимость должна соответствовать следующим критериям:

- отсутствие самовольных перепланировок;

- наличие подключения к водопроводной сети и канализации;

- износ здания — не более 65 %.

Кроме того, в отношении выбранного объекта не должны быть запланированы работы по реконструкции, капитальному ремонту и сносу.

Также стоит упомянуть о специальных ипотечных программах, предусматривающих льготные условия кредитования. Альфа Банк поможет приобрести квартиру в новостройке в рамках программы льготного ипотечного кредитования с господдержкой.

Банк — участник государственного проекта помощи тем многодетным семьям, где произошло пополнение третьим и последующими детьми, появившимися в период с 01.01.2019 по 31.12.2022. Законодательство РФ предусматривает помощь государства для частичного или полного погашения задолженности по ипотеке в сумме не более 450 тыс. рублей.

Действие программы распространяется на типы жилья: объект ИЖС, земельный участок, предоставленный под индивидуальное строительство либо квартира. При этом недвижимость может быть приобретена как у юридического, так и у физического лица, но только на территории РФ.

Для погашения основного долга по ипотечному займу либо в качестве первоначального взноса банк принимает также средства материнского капитала.

Существует возможность взять кредит и без первоначального платежа с привлечением поручителей или предоставлением залогового имущества. Также можно приобрести жилье на стадии строительства с минимальным количеством документов. Возраст клиента — от 21 года.

На заметку! Как обналичить материнский капитал в 2021 году законно до 3 лет

|

Программа |

Минимальная ставка, % |

Срок кредитования, лет |

Первоначальный взнос, % |

Сумма, млн руб. |

Особенности |

|

Рефинансирование |

8,29 |

До 30 |

Нет |

До 20 |

Возраст заемщика от 21 до 70 лет Без комиссии Срок рассмотрения заявки – 1-3 дня |

|

Готовое жилье |

8,49 |

20 |

|||

|

Строящееся жилье |

8,29 |

||||

|

Под залог имеющейся недвижимости |

13,69 |

нет |

Без комиссии Срок рассмотрения заявки – 1-3 дня Возраст заемщика – 21-65 лет |

||

|

Ипотека с господдержкой |

5,99 |

До 20 |

15 |

До 12 |

Возраст заемщика от 21 до 70 лет Без комиссии Срок рассмотрения заявки – 1-3 дня |

Условия по кредиту на покупку жилья в Альфа-Банке

Ипотека — она же кредит на покупку жилья — одна из основных банковских услуг современного финансового сектора. В Альфа-Банке оформить ипотеку возможно на разные типы жилья: как квартиру (в том числе, апартаменты и комнату), так и дом (на строительство или готовый вариант).

Банк устанавливает ряд стандартных правил, которые касаются кредитного лимита, сроков предоставления ипотеки и т.д. все ипотечные программы имеют сходные условия. Общими правилами предоставления кредитов на покупку жилья будут:

- Минимальная сумма, от которой Альфа-Банк рассматривает заявки на ипотеку — 600 тысяч. Кредитование проходит только в национальной валюте.

- Банк готов предоставить займ сроком до 300 месяцев (25 лет);

- Единовременная выплата первоначального взноса обязательна. Если не используется материнский капитал, минимальный размер — 15% от одобренной по ипотеке суммы.

- Как и в любом другом банке, страхование приобретаемого жилья от утраты, порчи и других рисков обязательно на весь срок действия ипотечного договора. Другие виды страхования оформляются в добровольном порядке. Банк получает права реализовать жилье в случае неоднократных нарушений ипотечного договора (на срок погашения объект переходит к Альфа-Банку в залог).

В Альфа-Банке не только много программ с доступными кредитами на покупку жилья, но и есть дополнительные опции, делающие выплату займа проще и экономнее

В Альфа-Банке не только много программ с доступными кредитами на покупку жилья, но и есть дополнительные опции, делающие выплату займа проще и экономнее

Процентная ставка – один из самых важных факторов при выборе кредита на жилье в Альфа-Банке. Она зависит от вида ипотеки, размера первоначального взноса и определяется индивидуально. Для каждой программы установлена минимальная процентная ставка, которая может быть назначена при выполнении ряда условий. Для зарплатных клиентов предусмотрены определенные льготы, например, минимальный размер процентной ставки.

Пакет документов

Перечень бумаг несколько отличается от документов, предусмотренных для стандартного ипотечного займа. ИП нужно предоставить:

- паспорт гражданина РФ;

- оригинал и копию лицензии на предпринимательскую деятельность (при наличии);

- годовую декларацию (для УСН);

- свидетельство о государственной регистрации;

- выписку из ЕГРИП.

Если у банка возникнут сомнения в платежеспособности ИП, он может потребовать и другие документы, подтверждающие уровень дохода. Например, отчет о движении средств на счетах или бухгалтерский баланс. Разумеется, потенциальный заемщик может их не показывать, но в этом случае ипотеку ему не одобрят.

Важно понимать, что при отказе в кредитовании причину банк не называет и имеет на это полное право

Поэтому стоит тщательно подготовиться, уделяя внимание каждой мелочи. Для повышения шансов стоит сразу довериться нашим специалистам, которые проверят документы, кредитную историю, дадут советы по повышению кредитного рейтинга

Они же помогут определиться с программой, чтобы в будущем ипотека не стала тяжелым бременем.

Базовая ставка ипотечного кредитовая в Альфа Банке

В соответствии с условиями программы Альфа Банк ипотека процентная ставка при покупке недвижимости на первичном рынке установлена в пределах:

- 9,8% при условии предоставления первоначального взноса в размере от 10% от заявленной суммы кредитования;

- 9,3% при условии предоставления первоначального взноса в размере от 20% от заявленной суммы кредитования.

По программе покупке жилья на вторичном рынке, в Альфа Банк ставка по ипотеке 2020 составляет:

- 10,5% при условии предоставления первоначального взноса в размере от 15% от заявленной суммы кредитования;

- 9,9% при условии предоставления первоначального взноса в размере от 20% от заявленной суммы кредитования.

Одновременно с этим снижение ставки по ипотеке Альфа Банк от базовой предусматривается по нескольким причинам:

- 0,3% — если недвижимость приобретается у официального партнера финансового учреждения;

- 0,4 % — если недвижимость приобретается у эксклюзивного партнера финансового учреждения;

- 0,3% — если потенциальный заемщик является зарплатным клиентом банка;

- 0,3% — для непосредственных клиентов A-Private;

- 0,4% — скидка актуальна, если сделка по купли-продажи будет оформлена нотариальным образом в течение первых 30 дней с момента получения согласия на ипотечное кредитование.

Некоторые факторы позволяют говорить о том, что в Альфа Банк снижение процентной ставки по ипотеке не предусмотрено. К примеру, повышение годовой ставки предусматривается по следующим причинам:

- оформление договора осуществляется по 2-м документам (+0,5%);

- потенциальный заемщик является индивидуальным предпринимателем либо владельцем любого бизнеса (+0,5%);

- клиент изъявил желание не подписывать договор о страховании жизни (+2%);

- предоставление отказа от оформления договора страхования титула (+2%);

- заемщик не хочет оформлять страховку страхования и титула одновременно (+4%);

- документы поданы на ипотечное кредитование частного дома либо земельного участка (+1%).

Перечисленные факторы приводят к тому, что ставка по ипотеке Альфа Банк на сегодня будет существенно увеличена. Это обусловлено повышенными рисками, на которые идут менеджеры финансового учреждения.

Правила оформления

Для подачи заявки на ипотеку клиент может выбрать более удобный способ:

- Обратиться в офис АБ. Работники финансовой организации консультируют клиентов и дают список документов, необходимых для подачи в банк.

- Заполнить анкету на официальном сайте банка.

При оформлении заявки на сайте в предложенной форме нужно указать личные данные, номер телефона, уровень ежемесячного дохода. После этого следует дождаться решения.

В случае одобрения заявки клиенту нужно обратиться в офис банка, собрать пакет документов и подписать договор.

Заполнение заявки на кредит на сайте банка.

Заполнение заявки на кредит на сайте банка.

Перечень необходимых документов

Для оформления ипотеки требуются:

- Паспорт РФ. Этот документ должны предоставить граждане России.

- Документ, удостоверяющий личность (для клиентов, которые являются гражданами других государств).

- Военный билет (если заемщик – мужчина до 27 лет).

- СНИЛС (копия и скан).

- От иностранных граждан – бумаги, подтверждающие законность пребывания на территории РФ. Это могут быть миграционная карта, виза.

- Документы, подтверждающие наличие ежемесячного дохода.

При необходимости работники банка могут запросить дополнительные бумаги.

Процентная ставка

Базовая ставка по ипотечному кредиту достигает 8,49%. Однако для каждого клиента процент назначается в индивидуальном порядке.

Что уменьшит ставку

Базовую ставку можно снизить несколькими способами:

- Покупая жилье у ключевых партнеров Альфа-Банка (-0,3%).

- Выбирая квартиры или дома у Exclusive-партнера (-0,4%).

- Оформляя ипотеку клиенту при наличии зарплатного проекта и участникам A-Private (-0,4%).

- Подписывая ипотечный договор в период с 1-го по 33-й день после одобрения заявки (-0,2%). Эта скидка может суммироваться с другими.

По условиям программы при оформлении больших займов базовая ставка не снижается. Скидки не суммируются (если не указано обратное).

Проценты по ипотеке можно снизить при условии покупки жилья у ключевых партнеров Альфа-Банка.

Проценты по ипотеке можно снизить при условии покупки жилья у ключевых партнеров Альфа-Банка.

Что увеличит ставку

Процентная ставка повышается в нескольких случаях:

- Договор при покупке недвижимости оформляется только по паспорту (+0,5%).

- Клиент отказывается от страхования жизни (+2%).

- Заем получает собственник бизнеса или ИП (+0,5%).

- Клиент отказывается от страхования титула (+2%). Такая страховка покроет издержки в случае признания сделки незаконной и недействительной.

- Ипотека оформляется на дом с земельным участком (+1%).

Надбавки к базовой ставке могут суммироваться.

Как оформить ипотеку без вложения личных средств.

Примечательно, что Альфа-Банк независимо от выбранного продукта предъявляет одинаковые требования к участникам кредитных отношений. При этом требование о наличии положительной кредитной истории в этом перечне отсутствует.

По мнению кредитора, достаточно того, чтобы потенциальный клиент:

- соответствовал по возрасту, то есть был не моложе 21 года на дату рассмотрения заявки и не старше 70 лет на момент полного исполнения обязательств;

- имел общий стаж от года и более, а текущий – не менее 4 месяцев;

- имел гражданство РФ, Беларуси либо Украины.

Требования на удивление мягкие. Банк даже не отказывает заемщикам без прописки, а зарплатным клиентам делает скидки.

Светлана

Эксперт по недвижимости

Для получения предварительных сведений о том, сколько будет стоить ипотека без первоначального взноса, Альфа-Банк предлагает рассчитать кредит, используя для этого размещенный на официальном сайте калькулятор. Здесь же на сайте присутствует форма для отправки заявки в режиме онлайн, а также перечни рекомендованных страховщиков и аккредитованных оценщиков.

Документальное сопровождение в зависимости от программы кредитования отличается, однако, общий перечень будет содержать следующие документы:

- Паспорт гражданина;

- СНИЛС и ИНН;

- Анкета на выдачу кредита;

- Справка по форме банка или 2-НДФЛ;

- Согласие на обработку персональных данных;

- Заверенная работодатели копия трудовой книжки;

- Военный билет (для военнообязанных мужчин);

После одобрения кредита потребуется расширенный пакет документов, в частности заемщик:

- использующий маткапитал, должен предоставить сертификат;

- приобретающий готовое жилье, должен произвести оценку и предоставить отчет;

- кредитующийся в рамках любой из программ, обязан предоставить полис либо несколько полисов страхования;

- передающий собственную недвижимость в залог банку, предоставить документы на объект.

Исчерпывающий перечень подскажет ведущий заемщика менеджер кредитора.

Несмотря на значительное сокращение числа ипотечных продуктов Альфа-Банк оставляет клиентам возможность оформить кредит без привлечения личных средств. И хотя отзывы об этом кредиторе весьма неоднозначные, преимущества есть. В первую очередь это невысокая процентная ставка и быстрое одобрение.

Преимущества и недостатки программы ипотечного кредитования

Высокий спрос на ипотечное кредитование объясняется несколькими преимуществами этого банковского продукта:

- Решением жилищного вопроса в короткие сроки. При отсутствии денег покупателю не нужно откладывать приобретение квартиры и копить несколько лет. При ипотечном кредитовании стать владельцем жилья можно сразу после подписания договора.

- Фиксированной стоимостью недвижимости. При оформлении займа покупатель получает недвижимость по текущей цене. Если человек откладывает деньги для приобретения жилья через несколько лет, есть риск повышения цен на квартиры и дома.

- Возможностью выбрать размер ежемесячных платежей за счет увеличения (уменьшения) срока погашения.

В числе недостатков ипотеки указывают:

- Большой процент переплаты. При оформлении займа на длительный срок она может достигать 50-70% от стоимости жилья. Чтобы снизить процентную ставку, следует указывать более короткий срок погашения, увеличивать первоначальный взнос и выбирать наиболее лояльные кредитные программы.

- Риск потерять недвижимость. До момента полного погашения ипотеки купленное жилье находится в залоге у банка. Если клиент перестанет выполнять обязательства (вносить ежемесячные платежи), то кредитная организация может забрать залоговое имущество.

Для снижения рисков следует внимательно изучить условия ипотечных программ, предложенных банками, и выбрать подходящий вариант.